Итоги I квартала на рынке премиальных и элитных новостроек Москвы

Аналитики компании «Метриум» подвели итоги I квартала на московском рынке новостроек премиум- и элитного сегмента. В I квартале 2021 года рынок высокобюджетных новостроек включал 102 проекта (-7 за квартал; -11 за год) с объемом экспозиции 3 285 лотов (404,4 тыс. кв. м). По количеству лотов предложение сократилось на 12% за квартал, а за год – на 27%. По продаваемой площади снижение объема экспозиции составило 8% и 30% за квартал и за год соответственно.

Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса выросла на 11,4% за квартал и на 17% за год, составив 694,5 тыс. руб. В элитном сегменте – выросла на 4,1% за квартал и на 9,6% за год, достигнув 1,019 млн руб.

Премиум-класс

По данным «Метриум», в I квартале 2021 года на первичном рынке жилья премиум-класса в реализации находились 56 проектов с общим объемом предложения около 2 105[1] лотов (1 250 квартир и 855 апартаментов), суммарная площадь лотов составляет 234,4 тыс. кв. м. Число экспонируемых квартир и апартаментов за квартал сократилось на 9%, а продаваемая площадь при этом уменьшилась на 2,9%.

В начале этого года девелоперы проявили большую активность относительно I квартала 2020 года. Продажи и бронирование открылись в четырех проектах премиум-класса (за аналогичный период 2020 года рынок пополнился всего лишь 1 проектом).

Новые проекты на рынке новостроек премиум-класса в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Тип |

Округ |

Район |

|

1 |

High Life* |

ГК Пионер |

квартиры |

ЮАО |

Даниловский |

|

2 |

Остров |

ДОНСТРОЙ |

квартиры |

СЗАО |

Хорошёво-Мнёвники |

|

3 |

Sky View* |

АО "Киноцентр" |

апартаменты |

ЦАО |

Пресненский |

|

4 |

Бадаевский |

Capital Group |

квартиры |

ЗАО |

Дорогомилово |

* Старт бронирования

Источник: «Метриум»

Тройка районов с максимальным объемом предложения не изменилась. По числу экспонируемых лотов лидером является район Дорогомилово (21,4%; доля без изменений). На втором месте – Пресненский район, где доля осталась на прежнем уровне в 12,3%. Третье место сохранил за собой район Раменки, его доля составила 12%, доля за прошедший квартал также не изменилась. Примечательно, что новые проекты в Дорогомилово («Бадаевский» от Capital Group) и Пресненском районах (старт бронирования в апарт-комплексе Sky View) не оказали влияния на структуру предложения по районам из-за пропорциональной компенсации вымываемых объемов. Стоит отметить, что наибольший темп прироста рыночной доли отмечен в районе Даниловский, где началось бронирование в жилом комплексе High Life от «ГК Пионер» (11,3%; +8,3 п.п.). Сильнее всего сократилась доля Бегового района до 0,8% (- 3 п.п. за квартал) из-за активного вымывания доступного предложения в двух проектах: Art Residence и SLAVA.

Источник: «Метриум»

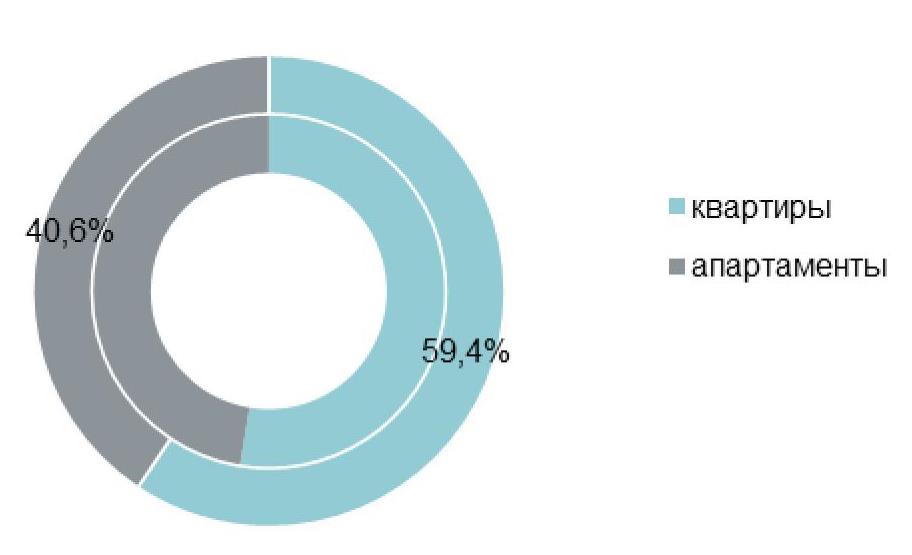

В I квартале 2021 года доля апартаментов снизилась до 40,6% (-6,8 п.п.). За отчетный период доля квартир на рынке новостроек премиум-класса пропорционально увеличилась и составила 59,4%. Наблюдается тенденция снижения количества апартаментов на премиальном рынке, что связано с выходом преобладающего количества новых многоквартирных комплексов, а также с вымыванием предложения в старых проектах апартаментного типа.

Структура предложения по количеству лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

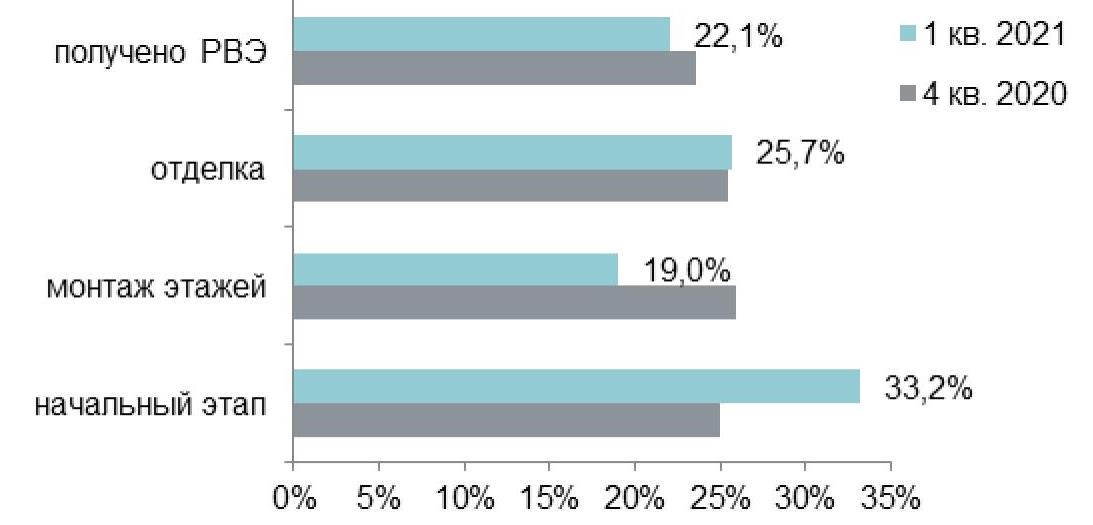

Старт новых проектов позволил заметно нарастить долю предложения на начальном этапе до 33,2% (+8,2 п.п.). Вместе с тем, на рынке новостроек премиум-класса наблюдалось постепенное повышение строительной готовности основной массы лотов. Доля текущего предложения в домах на этапе отделочных работ составила 25,7% (+0,3 п.п.). На этапе монтажных работ наблюдалось существенное снижение доли лотов – по итогам квартала она снизилась до 19% (-6,9 п.п.). Доля предложения в готовых объектах составила 22,1% (-1,5 п.п.).

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

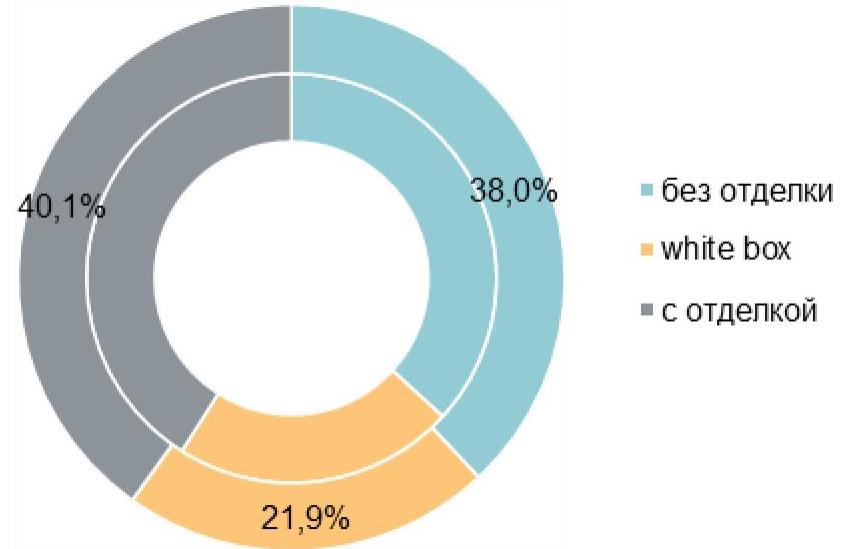

В структуре предложения по типу отделки за квартал не произошло значительных изменений. По-прежнему на рынке премиум-класса превалирующее число квартир и апартаментов реализуется с финишной отделкой (40,1%; -0,9 п.п.). На лоты без отделки приходится 38% (+ 1 п.п.) от общего объема предложения. Доля квартир и апартаментов с отделкой white box за квартал почти не изменилась и составила 21,9% (-0,3 п.п.).

Структура предложения по типу отделки

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

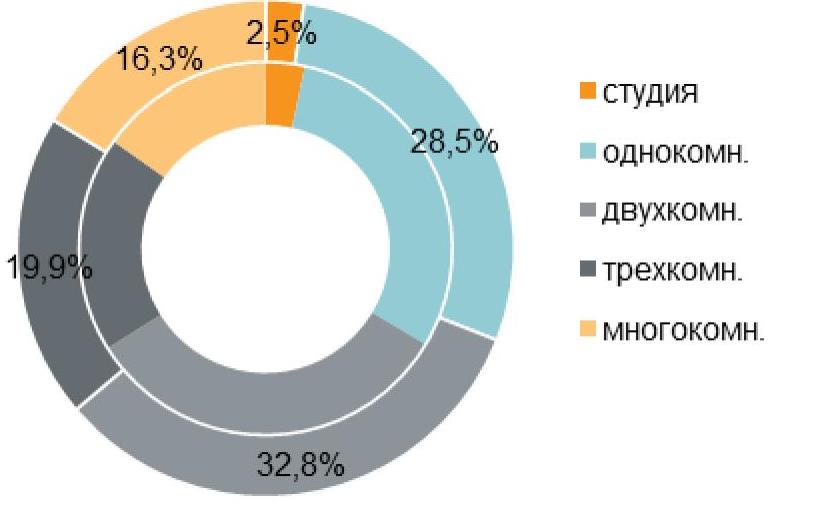

В структуре предложения по типологиям наибольший объем лотов в реализации представлен двухкомнатными квартирами и апартаментами (32,8%), их доля за квартал выросла на 0,3 п.п. На однокомнатные лоты пришлось 28,5% (-1,7 п.п.). Доля трехкомнатных и многокомнатных лотов за квартал пропорционально увеличилась: на 1,1 п.п., (19,9%) и (16,3%) соответственно. Наименьший объем в реализации традиционно заняли студии – на них пришлось 2,5% рынка (-0,9 п.п.).

Структура предложения по типу лотов

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена за квадратный метр в премиум-классе составила 694 510 руб. Показатель вырос на 11,4% относительно IV квартала 2020 года и на 17% за 12 месяцев.

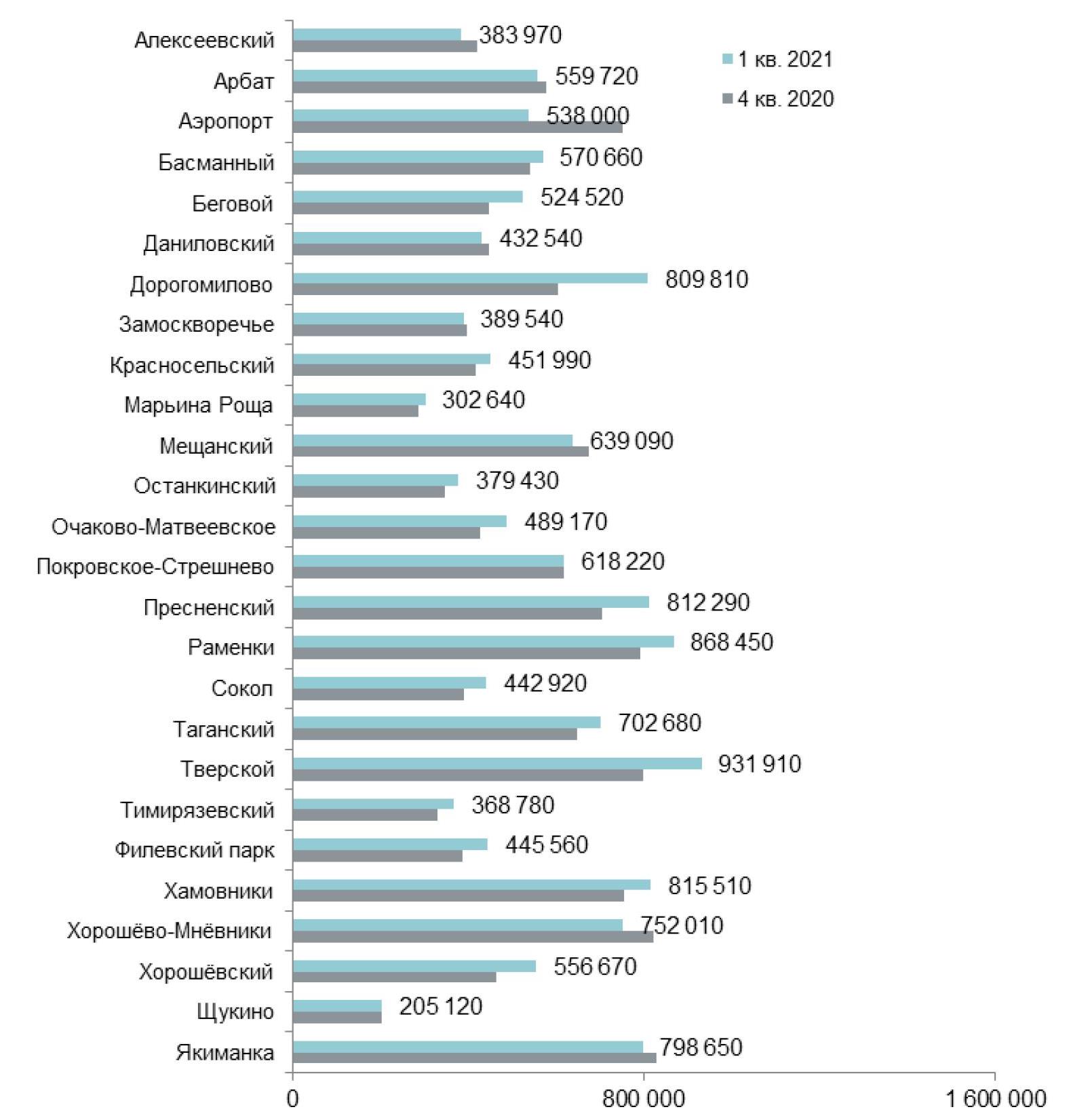

За отчетный период наибольший рост средней цены квадратного метра был зафиксирован в районе Дорогомилово (+33,9%), где стартовал новый проект от Capital Group «Бадаевский», а также произошло плановое повышение цен в уже представленных на рынке комплексах. Значительный прирост среднего показателя отмечен в Хорошёвском районе (+20,2%), где на первичном рынке экспонируется всего один жилой комплекс (Prime Park). В районах Филевский парк, Пресненский и Беговой также наблюдалась положительная динамика средней цены квадратного метра в диапазоне 14,9-16,8%. В самом дорогом на текущий момент районе Москвы – Тверском – средняя цена квадратного метра достигла более 930 тыс. руб., повышение составило 16,4%.

Наиболее существенное сокращение показателя отмечено в районе Аэропорт (-28,6%), где представлен только один проект («ВТБ Арена парк»). Снижение цен объясняется намерением застройщика простимулировать продажи остаточного предложения в давно реализуемом проекте.

Динамика средней цены в премиальном сегменте в разрезе районов, руб. за кв. м

Источник: «Метриум»

Средний бюджет предложения в новостройках премиум-класса за I квартал 2021 года вырос на 18,9% – до 77,3 млн руб. При этом средняя площадь квартир и апартаментов также увеличилась на 6,6% – до 111,2 кв. м.

Стоимость лотов премиум-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

26,3 |

39,7 |

72,2 |

269 500 |

529 855 |

1 000 840 |

9 681 360 |

21 058 115 |

72 210 000 |

|

1К |

37,0 |

58,6 |

113,6 |

265 000 |

592 800 |

1 358 810 |

14 322 320 |

34 784 725 |

126 600 330 |

|

2К |

53,7 |

90,4 |

182,8 |

250 250 |

617 215 |

1 444 500 |

20 125 560 |

55 848 160 |

198 185 400 |

|

3К |

81,6 |

126,1 |

224,9 |

261 250 |

679 750 |

1 438 740 |

23 030 235 |

85 707 075 |

254 656 980 |

|

4К+ |

111,9 |

237,1 |

1852,6 |

205 120 |

776 055 |

1 976 365 |

37 977 220 |

184 520 365 |

1 925 000 000 |

|

итого |

26,3 |

111,2 |

1852,6 |

205 120 |

694 510 |

1 976 365 |

9 681 360 |

77 313 635 |

1 950 000 000 |

Источник: «Метриум»

Наиболее доступные предложения в премиум-классе представлены в следующих комплексах:

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 28,6 кв. м. за 9,7 млн руб. (апартамент);

– ЖК «Резиденции Замоскворечье» (ЦАО / р-н Замоскворечье): студия 35,3 кв. м. за 11,1 млн руб. (апартамент);

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 29,1 кв. м. за 11,1 млн руб. (квартира).

Самые дорогие квартиры и апартаменты на премиальном рынке:

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): резиденция площадью 1 852,6 кв. м. за 1,95 млрд руб.;

– ЖК Capital Towers (ЦАО / р-н Пресненский): пентхаус площадью 1 385 кв. м. за 1,75 млрд руб.;

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): вилла 905,6 кв. м. за 656 млн руб.

Элитный класс

По данным «Метриум», на первичном рынке элитного жилья г. Москвы по итогам I квартала 2021 года было представлено 46 комплексов, в которых экспонировалось около 1 180 квартир и апартаментов[2] суммарной площадью 170,1 тыс. кв. м. За три месяца количество продаваемых лотов сократилось на 17%, а продаваемая площадь – на 15%. В связи с отсутствием выхода новых проектов и вымыванием наиболее ликвидных лотов в отчетном периоде рынок продемонстрировал рекордно низкий объем предложения.

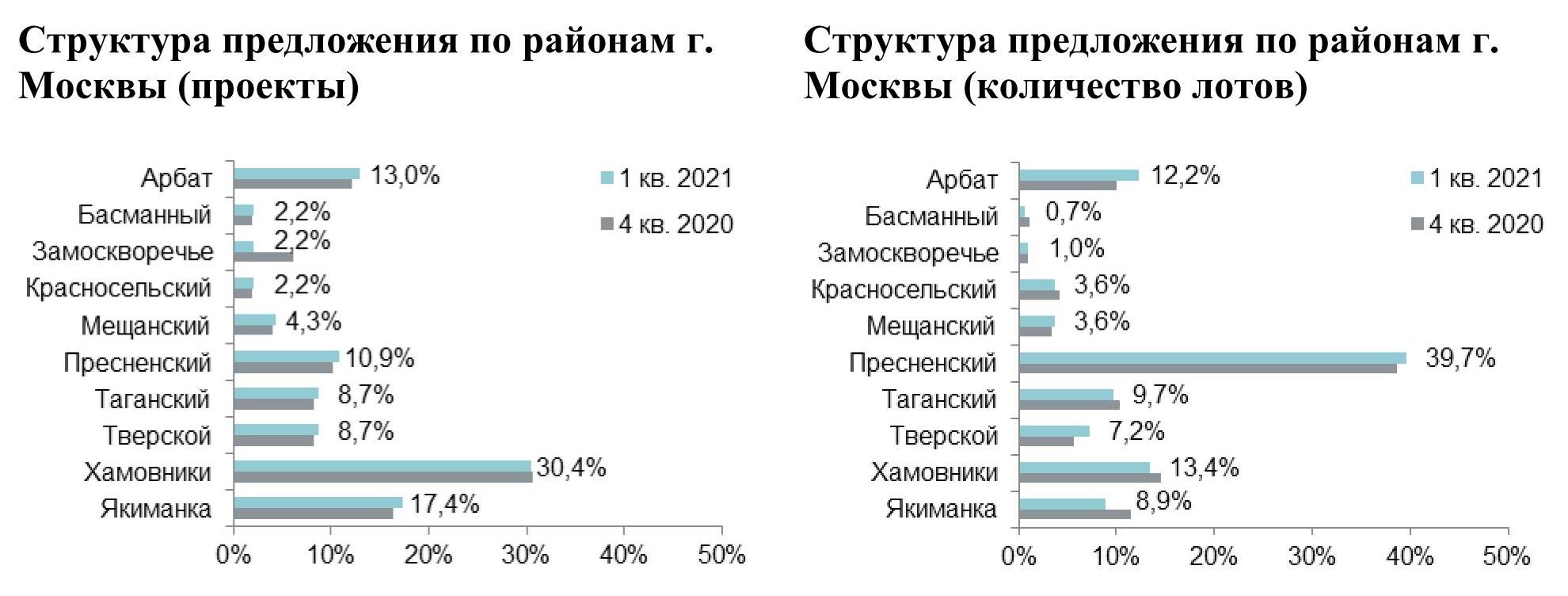

Сокращение количества реализуемых лотов в элитных новостройках внесли некоторые изменения в структуру предложения по районам. Лидерство по числу экспонируемых лотов сохранилось за Пресненским районом – за квартал доля округа увеличилась на 1,1 п.п. до 39,7%. Примерно одинаковый объем предложения в Хамовниках и на Арбате, в них сосредоточено 13,4% (-1,1 п.п.) и 12,2% (+2,2 п.п.) всех квартир и апартаментов. Далее следуют районы: Таганский (9,7%; -0,6 п.п.), Якиманка (8,9%; -2,6 п.п.) и Тверской (7,2%; 1,6 п.п.). По 3,6% в Мещанском (+0,3 п.п.) и Красносельском районах (-0,6 п.п.). Меньше всего лотов представлено в Замоскворечье (1%; +0,1 п.п.) и Басманном районах (0,7%; -0,4 п.п.).

Источник: «Метриум»

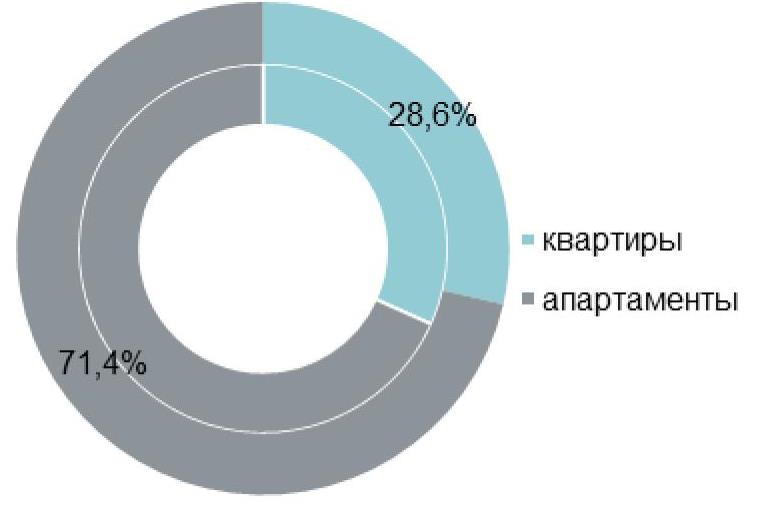

Несмотря на общее сокращение предложения на локальном рынке новостроек, апартаменты по-прежнему являются наиболее распространенным форматом недвижимости в сегменте – 71,4% (+3,1 п.п.) от общего количества лотов. Доля квартир составляет менее трети рынка (28,6%).

Структура предложения по лотам

(внешний круг – I кв. 2021 г., внутренний – IV кв. 2020 г.)

Источник: «Метриум»

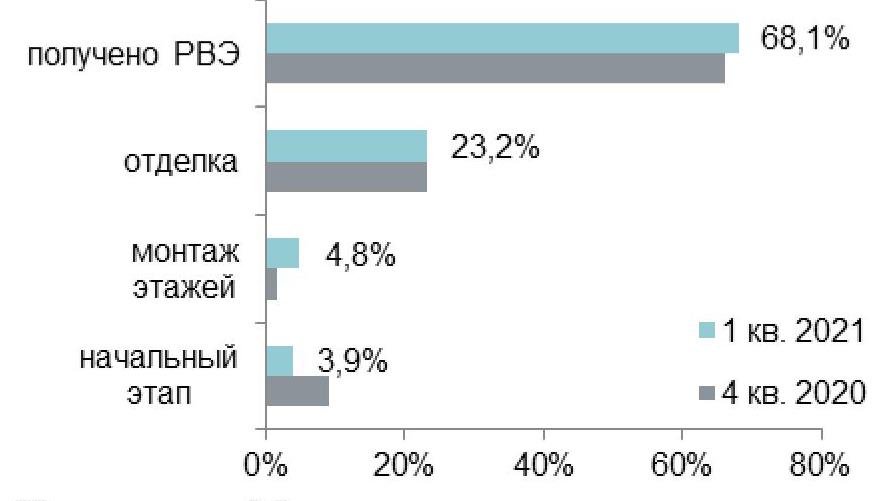

В связи с отсутствием новых проектов, а также активным строительством уже представленных на рынке, структура предложения плавно сместилась на стадию более высокой степени готовности. Так, наибольший объем предложения приходился на объекты, получившие РВЭ (68,1%; +1,9 п.п.) и находящиеся на этапе отделочных работ (23,2%; +0,1 п.п.). Доля предложения в стадии монтажа наземных этажей выросла на 3,1 п.п. до 4,8%. В корпусах на начальном этапе сконцентрировано всего 3,9% (-5,2 п.п.) от текущего объема экспозиции.

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

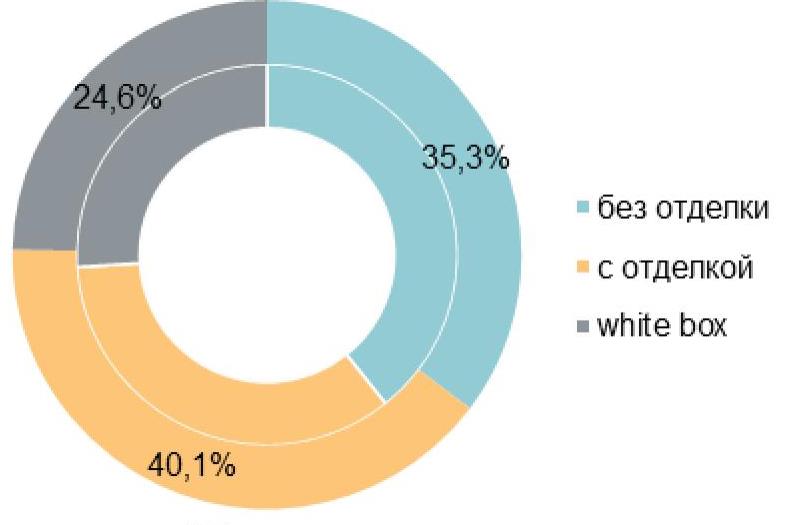

В конце отчетного периода за счет высокой скорости вымывания предложения без отделки отмечено увеличение доли квартир и апартаментов с готовым ремонтом. Таким образом, доля лотов с финишной отделкой составила 40,1% (+5,4 п.п.), в черновом варианте – 35,3% (-4 п.п.). На лоты с отделкой white box приходилось 24,6% (-1,4 п.п.) совокупного предложения.

Структура предложения по типу отделки

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

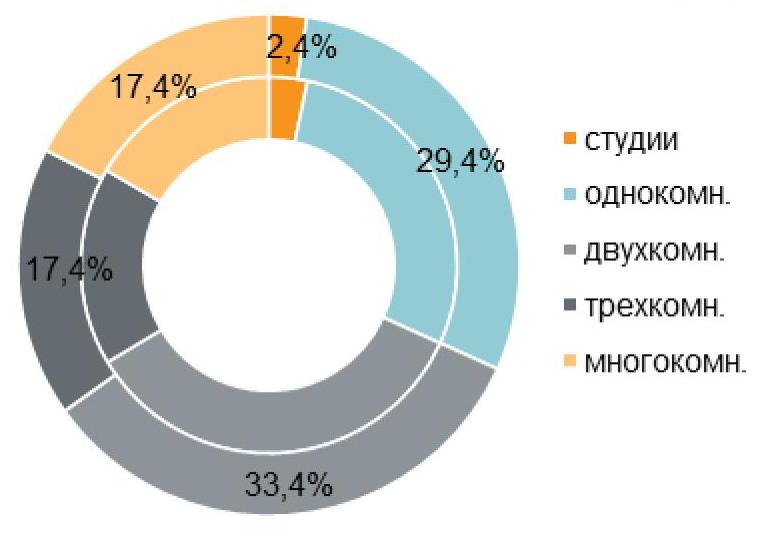

В структуре предложения по количеству комнат наблюдалось небольшое снижение долей студий и двухкомнатных лотов ввиду высокого спроса на данные форматы, а доли остальных типологий, наоборот, немного выросли. Превалирующий объем предложения распределился между двухкомнатными и однокомнатными лотами: 33,4% (-1,2 п.п.) и 29,4% (+0,9 п.п.) соответственно. По 17,4% предложения пришлось на трехкомнатные (+0,4 п.п.) и многокомнатные (+0,8 п.п.) лоты. Наименьшую долю занимали студии (2,4%, -0,9 п.п.).

Структура предложения по типу лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

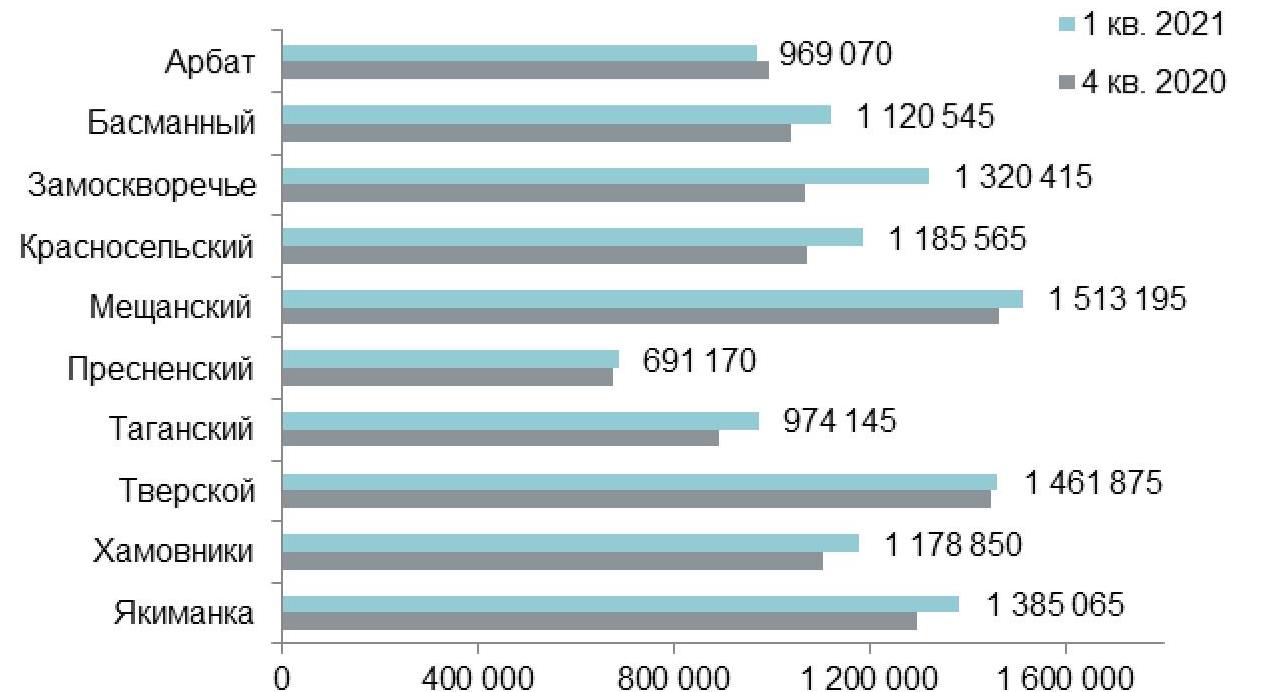

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена квадратного метра в сегменте элитного жилья составила 1,019 млн руб. или 13 446 $[3]. По сравнению с прошлым кварталом показатель увеличился на 4,1% (+9,6% за год) в рублевом эквиваленте, в долларовом – всего на 1,2% (при этом стоимость доллара увеличилась на 2,8% относительно рубля за квартал).

На рынке элитной недвижимости присутствовали факторы, влияющие как на рост средневзвешенной цены квадратного метра, так и на ее снижение. Рост стоимости в данном сегменте поддерживался пересмотром прайса в отдельных комплексах: в некоторых проектах наблюдалось повышение цен, как на отдельные лоты, так и на весь прайс-лист, что обусловлено увеличением степени готовности объектов и продолжающимся ростом себестоимости строительства в целом. Изменение структуры предложения, плавное вымывание наиболее ликвидных лотов и лотов небольшого формата с высокой ценой квадратного метра влияло на снижение средневзвешенной цены в отдельных проектах.

Почти по всем районам Москвы прослеживалась положительная динамика средневзвешенной цены квадратного метра. Наиболее ощутимый рост цен (+23,7%) произошел в районе Замоскворечье, где остался всего один проект в реализации. В Красносельском и Таганском районах за счет повышения стадии строительной готовности проектов «Тессинский, 1» и Turgenev квартальное увеличение стоимости квадратного метра оказалось несколько выше, чем в среднем по рынку: +10,5% и 9,2% соответственно. Структурные изменения в экспонируемых комплексах привели к росту цен в районах: Басманный (+7,9%), Якиманка (+6,7%), Хамовники (+6,5%), Мещанский (+3,4%) и Пресненский (+2,2%). В Тверском районе средневзвешенная цена осталась примерно на том же уровне (+0,8%). Отрицательная динамика зафиксирована на Арбате (-2,8%), где пересмотр цен в отдельных объектах носил разнонаправленный характер.

Средняя цена в разрезе районов в новостройках элитного сегмента, руб. за кв. м

Источник: «Метриум»

Наиболее бюджетные предложения в сегменте элитных новостроек представлены в следующих проектах:

– Авторский дом Roza Rossa (ЦАО / Хамовники): апартаменты 28,6 кв. м за 27,4 млн руб.;

– ЖК Neva Towers (ЦАО / Пресненский): апартамент 45,1 кв. м за 28,3 млн руб.;

– ЖК «Софийский» (ЦАО / Якиманка): апартамент 52,7 кв. м за 33,9 млн руб.

Самые дорогие лоты на рынке новостроек элитного сегмента продаются в комплексах:

– ЖК «Царев Сад» (ЦАО / Якиманка): апартаменты 1 080,4 кв. м за 2,9 млрд руб.;

– ЖК «Башня Федерация» (Восток) (ЦАО / Пресненский): апартаменты 2 180,9 кв. м за

2,6 млрд руб.;

– ЖК Fairmont Vesper Residences (ЦАО / Тверской): апартаменты 1051,2 кв. м за 2,3 млрд руб.

Стоимость квартир элитного сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

28,3 |

44,6 |

52,7 |

627 145 |

785 460 |

971 000 |

27 440 460 |

35 013 740 |

45 819 435 |

|

1К |

45,1 |

81,6 |

144,4 |

488 560 |

716 330 |

2 369 405 |

33 972 000 |

58 623 550 |

254 000 000 |

|

2К |

75,6 |

131,6 |

233,0 |

500 580 |

828 875 |

2 052 990 |

48 645 000 |

109 052 650 |

312 000 000 |

|

3К |

94,7 |

159,5 |

295,6 |

509 000 |

1 084 150 |

2 500 000 |

58 918 300 |

172 895 245 |

481 750 000 |

|

4К+ |

125,2 |

278,8 |

2 180,9 |

459 535 |

1 249 240 |

3 150 000 |

81 380 000 |

363 787 095 |

2 900 000 000 |

|

СВ. ПЛ. |

35,7 |

137,2 |

385,7 |

556 365 |

1 182 755 |

2 884 875 |

39 314 000 |

162 291 550 |

1 063 994 400 |

|

ИТОГО |

28,3 |

144,0 |

2 180,9 |

459 535 |

1 018 650 |

3 150 000 |

27 440 460 |

149 129 450 |

2 900 000 000 |

Источник: «Метриум»

Основные тенденции

«Объем предложения в высокобюджетном сегменте продолжил снижаться и к концу I квартала 2021 года количество лотов в продаже составило 3 285 штук (-12% за квартал; -27% за год) или 404,4 тыс. кв. м (-8% за квартал; -30% за год), что является рекордно низким значением последних лет, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – При этом текущую девелоперскую активность можно охарактеризовать как сдержанную. В отчетном периоде вышло в реализацию 4 новых проекта премиум-класса и ни одного нового в сегменте элитных новостроек.

По итогам I квартала 2021 года в новостройках премиум- и элитного классов зарегистрировано на 35% больше договоров долевого участия в строительстве квартир и апартаментов, чем за аналогичный период 2020 года. Это свидетельствует о высоком спросе в данном сегменте и объясняет причину рекордного сокращения текущей экспозиции на рынке и заметный рост цен, особенно в премиум-классе.

В начале 2021 года цены в высокобюджетном сегменте продолжили расти. Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса составила 694,5 тыс. руб. (+11,4% за квартал; +17% за год), а средний бюджет предложения увеличился до 77 млн руб. (+19% за квартал). В элитном сегменте средневзвешенная цена квадратного метра – 1,019 млн руб. (+4,1% за квартал; +9,6% за год), а средний бюджет предложения – 149 млн руб. (+9% за квартал).

Несмотря на наметившийся дефицит предложения в сегменте высокобюджетной недвижимости, мы полагаем, что за счет повышения активности застройщиков к концу 2021 года произойдет восстановление объема предложения до уровня 2019 года. Вероятнее всего, стоит ожидать старт продаж ряда комплексов, по которым были получены все необходимые исходно-разрешительные документы, на более высокой стадии готовности. Динамика спроса на первичном рынке будет во многом зависеть от выхода нового ликвидного предложения и того, насколько оно будет соответствовать вкусам и предпочтениям потенциальных покупателей».

[1] Ввиду отсутствия данных в открытых источниках информации в нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В некоторых комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[3] 75,7576 рублей за Доллар США по курсу ЦБ РФ на 29.03.2021.

Недвижимость в Москве Июнь 09, $ К маю 09 Cредний уровень цен на жилье 4139 -1,3 % Темп изменения цен на жилье -1,43 %/мес -0,5 % Индекс доходности жилья (сравнение с банковскими депозитами) -5,03 б/деп +1,5 б/д Недвижимость в Москве Июнь 09, $ К дек 08 Cредний уровень цен на жилье 4139. -26,3 % Так индекс стоимости жилья, по данным Аналитического центра «Индикаторы рынка недвижимости», снизился за июнь на 1,3%. Всего за I полугодие 2009 г. падение цен на жилую недвижимость в Москве составило 26,3%, а с начала кризиса – с октября 2008 г. – 33,2%. На этом фоне 1-2% снижения, характерные для последних двух месяцев, разумеется, выглядят незначительно. Основное падение цен по 5-8% в месяц пришлось на конец 2008 г. и начало 2009 г., после чего московский рынок жилья начал притормаживать, и цены почти стабилизировались на уровне в 4000-4200 долларов за 1 кв. м. Примечательно, что в течение апреля-мая складывался позитивный макроэкономический фон, дающий основания полагать, что уровень в 4000 долларов за 1 кв. м окажется для московского рынка недвижимости окончательным «дном». Так, цены на нефть постепенно отыграли часть своего прошлогоднего падения и выросли с 40 до 70 долларов за баррель. Курс доллара откатился назад с 36 до 31 рубля, а индекс РТС вернулся со «второго дна» (порядка 500 пунктов) на уровень «первого дна» (порядка 1100-1200 пунктов). Казалось бы, паника и самый сложный период кризиса миновали а, следовательно, и недвижимость должна постепенно начать «приходить в себя». Впрочем, июнь слегка поубавил оптимизма и напомнил, что немало серьезных экономических проблем, которые стали причиной финансового кризиса, пока никуда не делись. Так восходящие тренды основных макроэкономических показателей сменились колебательным движением, фондовый рынок испытал заметную коррекцию, а цены на недвижимость пока продолжают пусть и меньшими темпами, но сползать вниз. И явных признаков перемены тенденций в сфере недвижимости пока нет. Недвижимость в Москве Июнь09 Май09 Старая панель (5-этажки и иные квартиры с маленькой кухней) 3797 -0,6% Типовая панель (9-14 этажей, типовые площади) 3876 -1,4% Современная панель (от 16 эт. и иные кв. увеличенных площадей) 4080 -1,8% Старый кирпич (5-этажки и иные квартиры с маленькой кухней) 4113 -0,6% Сталинки и типовой кирпич (6-11 эт, и иные кв. небол. пл-дей) 4993 -1,4% Современный монолит-кирпич (монолиты, кирпич увел. площадей) 4554 -1,9% Все панельные и блочные дома 3918 -1,3% Все монолитные и кирпичные дома 4553 -1,3% Квартиры в Москве Июнь09 Май09 Однокомнатные квартиры 4086 -1,2% Двухкомнатные квартиры 4166 -1,4% Трехкомнатные квартиры 4080 -1,4% Многокомнатные квартиры 4389 -2,3% Элитные квартиры и недорогие квартиры в Москве Июнь09 Май09 Индекс стоимости «дорогого» жилья (20% самых дорогих квартир) 6272 -1,3% Индекс стоимости «дешевого» (20% самых дешевых квартир) 3248 -1,1% Индекс расслоения (отношение стоимости «дорогого» к «дешевому») 1,93 -0,2% Как показывала аналитика, в наибольшей степени недвижимость и цены на нее зависят от макроэкономики, которая на текущий момент пребывает в неопределенном состоянии. Достаточно очевидно, что стоимость квадратного метра вряд ли удержится даже на нынешнем уровне, если случится заметное ухудшение макроэкономической ситуации и получит развитие вторая волна кризиса. В этом случае не исключен сценарий дальнейшего снижения цен на недвижимость, в частности в Москве – до следующего уровня поддержки около 2000 долларов за 1 кв. м. С другой стороны, потенциальная потребность людей в жилье никуда не исчезла. Более того, население в этот кризис, в отличие от дефолта 1998 г., не потеряло свои сбережения а, напротив, смогло даже увеличить их за счет плавной девальвации рубля, возможности переложиться в другие валюты и заработать на росте курса евро или доллара. Разумеется, что при отсутствии должной активности на рынке с каждым месяцем происходит накопление отложенного спроса на жилье. Казалось бы, на фоне ограниченного предложения активизация покупателей вполне могла бы привести к тому, что стоимость квартир постепенно стала бы отыгрывать свои потери. Однако не следует забывать, что решение человека купить недвижимость в этих условиях ограничено рядом факторов. У большинства потенциальных покупателей банально нет нужной суммы денег даже в условиях просевших цен. Раньше многие рассчитывали на ипотечный кредит, и хотя до покупки квартиры по ипотеке доходили далеко не все, множество потенциально интересующихся покупкой граждан создавали эффект ажиотажа. Сейчас рассчитывать на заметную поддержку рынка за счет ипотеки вряд ли следует. Для активизации покупок жилья со стороны платежеспособных покупателей необходима стабильность и уверенность в завтрашнем дне, которые пока отсутствуют. Даже имея необходимую сумму денег, человек вряд ли решится на крупную покупку, не имея уверенности в будущих доходах и в устойчивости цены покупаемого объекта. А, следовательно, пока можно рассчитывать лишь на локальную активизацию спроса причем преимущественно в сегментах недорогой недвижимости, таких как новостройки эконом-класса, в частности, новостройки Подмосковья, недорогие дачи, земельные участки без подряда, недорогие гаражи. Как неоднократно отмечал аналитический центр «Индикаторы рынка недвижимости», прямой и однозначной связи между ценами на нефть и ценами на недвижимость нет. Эта связь опосредованная, через макроэкономические процессы. И если цены на нефть удержатся на уровне порядка 70 долларов за баррель или пойдут выше, то это сделает российский бюджет профицитным, что обеспечит финансовые вливания в экономику и социальную сферу. Разумеется, что часть этих денег, так или иначе, выйдет на рынок недвижимости, способствуя восстановлению восходящего тренда. Аналогично, связь между рынком недвижимости и фондовым рынком еще более запутанная и неоднозначная. Но наличие постоянного положительного тренда на рынке акций способствует формированию в обществе инвестиционного, а не накопительного настроя, позитива в отношении ожиданий будущих доходов и готовности делать крупные покупки, в том числе, в кредит. Впрочем, нередко рынок недвижимости в фондовый рынок движутся в противофазе, как например, в начале 2008 г., когда падение цен на акции вызвало резкий взлет цен на недвижимость за счет перетока инвестиций. Однако в нынешний период существенных перемен в экономике эти рынки будут двигаться во многом синхронно. Наступление кризиса привело к заметному падению цен как на акции, так и на недвижимость в Москве и России. Некоторый отскок фондовых индексов вверх в апреле-мае совпал с началом стабилизации цен на жилье. Вполне естественно, что общий позитивный настрой в экономике приведет к росту цен как на акции, так и на недвижимость, а негативный – к дальнейшему снижению обоих рынков. Основная интрига заключается в том, что ни на государственном, ни на макроэкономическом уровне сейчас не существует определенности в дальнейших тенденциях. Существует множество аргументов как в пользу позитивного, так и негативного сценария, что не позволяет сделать каких либо определенных прогнозов, в том числе, в отношении рынка недвижимости. По мнению аналитиков, большая определенность начнет появляться ближе к концу лета – началу осени, и такие индикаторы, как цены на сырье и фондовые индексы могут стать показателями того, куда с задержкой по времени пойдут цены на недвижимость – вверх или вниз. Материал предоставлен Аналитическим центром «Индикаторы рынка недвижимости».jpg) Похоже, что рассчитывать на скорый отскок цен на недвижимость вверх и возвращение на рынок восходящего тренда пока не приходится. Как и следовало ожидать, оживление рынка недвижимости в апреле-мае, а также рост макроэкономических показателей оказались непродолжительными, и на рынок снова вернулась неопределенность. При этом, несмотря на относительную стабилизацию, цены на квартиры в Москве продолжают пусть и незначительно сползать вниз и, похоже, что этот тренд сохранится до конца лета.

Похоже, что рассчитывать на скорый отскок цен на недвижимость вверх и возвращение на рынок восходящего тренда пока не приходится. Как и следовало ожидать, оживление рынка недвижимости в апреле-мае, а также рост макроэкономических показателей оказались непродолжительными, и на рынок снова вернулась неопределенность. При этом, несмотря на относительную стабилизацию, цены на квартиры в Москве продолжают пусть и незначительно сползать вниз и, похоже, что этот тренд сохранится до конца лета.

Основные показатели рынка Основные показатели рынка по состоянию на июнь 2009 г.:

Показатель класс A класс B Общий объем качественных площадей, тыс. кв. м 1 549 В том числе, тыс. кв. м 901,2 647,8 Доля свободных площадей, % 37,6 11,4 Средний уровень арендных ставок (triple net), $/кв. м/год 110-120 95-110.jpg) Специалисты компании Knight Frank St.Petersburg подготовили краткий аналитический обзор рынка складской недвижимости в Санкт-Петербурге по состоянию на июнь 2009 г.

Специалисты компании Knight Frank St.Petersburg подготовили краткий аналитический обзор рынка складской недвижимости в Санкт-Петербурге по состоянию на июнь 2009 г.

Спрос

Уровень заполняемости складских комплексов высокого класса продолжает оставаться на рекордно низком уровне. Наиболее низкая заполняемость зафиксирована во вновь вводимых комплексах.

Динамика доли вакантных площадей:

Предложение

В мае в поселке Горелово Ломоносовского района введен в эксплуатацию третий модуль складского комплекса Ahlers Logistic Center площадью

Динамика изменения общего объема качественных складских площадей, тыс. кв. м:

По данным на начало июня общая площадь складских помещений класса A и B в регионе составляет 1549 тысяч кв. м, 828 тыс. кв. м (т.е. более 53% от общего объема) из которых используется собственниками для сдачи в аренду.

Коммерческие условия

Серьезного падения уровня арендных ставок на рынке не наблюдается, однако девелоперы теперь готовы обсуждать коммерческие условия с каждым конкретным арендатором, проявляя гибкость и индивидуальный подход к каждому клиенту.

Уровень средних арендных ставок и цен предложения производственно-складских помещений низкого класса за прошедший месяц показал незначительный рост – 0,7% и 4% относительно апреля в рублевом эквиваленте соответственно.

Динамика ставок аренды и цен предложения на низкокачественные помещения:

Ключевые события рынка

Индекс промышленного производства в Санкт-Петербурге в январе-апреле

За четыре месяца 2009 г. Большой порт Санкт-Петербург перевалил 13,6 млн. т грузов, на 27% меньше, чем за аналогичный период прошлого года. Больше всего снизилась обработка леса — на 90% и контейнеров — на 38%.

- В регионе продолжается снижение объемов производства и грузооборота порта, что влечет за собой сохранение рекордно низкой активности на рынке складской недвижимости и не способствует восстановлению прежних объемов спроса.

- Строительство собственного съезда с КАД создаст существенное конкурентное преимущество строящемуся в Осиной Роще логистическому комплексу корпорации «Стерх».