Итоги I квартала на рынке премиальных и элитных новостроек Москвы

Аналитики компании «Метриум» подвели итоги I квартала на московском рынке новостроек премиум- и элитного сегмента. В I квартале 2021 года рынок высокобюджетных новостроек включал 102 проекта (-7 за квартал; -11 за год) с объемом экспозиции 3 285 лотов (404,4 тыс. кв. м). По количеству лотов предложение сократилось на 12% за квартал, а за год – на 27%. По продаваемой площади снижение объема экспозиции составило 8% и 30% за квартал и за год соответственно.

Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса выросла на 11,4% за квартал и на 17% за год, составив 694,5 тыс. руб. В элитном сегменте – выросла на 4,1% за квартал и на 9,6% за год, достигнув 1,019 млн руб.

Премиум-класс

По данным «Метриум», в I квартале 2021 года на первичном рынке жилья премиум-класса в реализации находились 56 проектов с общим объемом предложения около 2 105[1] лотов (1 250 квартир и 855 апартаментов), суммарная площадь лотов составляет 234,4 тыс. кв. м. Число экспонируемых квартир и апартаментов за квартал сократилось на 9%, а продаваемая площадь при этом уменьшилась на 2,9%.

В начале этого года девелоперы проявили большую активность относительно I квартала 2020 года. Продажи и бронирование открылись в четырех проектах премиум-класса (за аналогичный период 2020 года рынок пополнился всего лишь 1 проектом).

Новые проекты на рынке новостроек премиум-класса в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Тип |

Округ |

Район |

|

1 |

High Life* |

ГК Пионер |

квартиры |

ЮАО |

Даниловский |

|

2 |

Остров |

ДОНСТРОЙ |

квартиры |

СЗАО |

Хорошёво-Мнёвники |

|

3 |

Sky View* |

АО "Киноцентр" |

апартаменты |

ЦАО |

Пресненский |

|

4 |

Бадаевский |

Capital Group |

квартиры |

ЗАО |

Дорогомилово |

* Старт бронирования

Источник: «Метриум»

Тройка районов с максимальным объемом предложения не изменилась. По числу экспонируемых лотов лидером является район Дорогомилово (21,4%; доля без изменений). На втором месте – Пресненский район, где доля осталась на прежнем уровне в 12,3%. Третье место сохранил за собой район Раменки, его доля составила 12%, доля за прошедший квартал также не изменилась. Примечательно, что новые проекты в Дорогомилово («Бадаевский» от Capital Group) и Пресненском районах (старт бронирования в апарт-комплексе Sky View) не оказали влияния на структуру предложения по районам из-за пропорциональной компенсации вымываемых объемов. Стоит отметить, что наибольший темп прироста рыночной доли отмечен в районе Даниловский, где началось бронирование в жилом комплексе High Life от «ГК Пионер» (11,3%; +8,3 п.п.). Сильнее всего сократилась доля Бегового района до 0,8% (- 3 п.п. за квартал) из-за активного вымывания доступного предложения в двух проектах: Art Residence и SLAVA.

Источник: «Метриум»

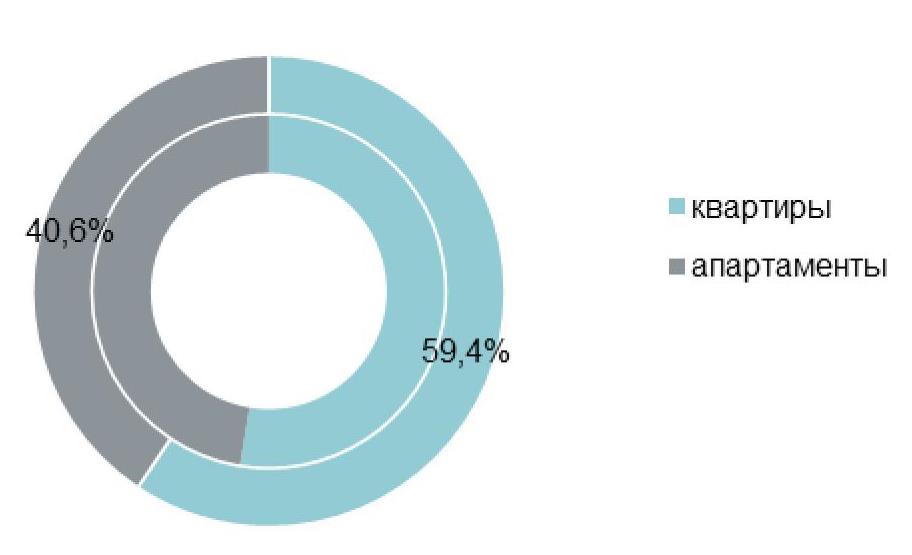

В I квартале 2021 года доля апартаментов снизилась до 40,6% (-6,8 п.п.). За отчетный период доля квартир на рынке новостроек премиум-класса пропорционально увеличилась и составила 59,4%. Наблюдается тенденция снижения количества апартаментов на премиальном рынке, что связано с выходом преобладающего количества новых многоквартирных комплексов, а также с вымыванием предложения в старых проектах апартаментного типа.

Структура предложения по количеству лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

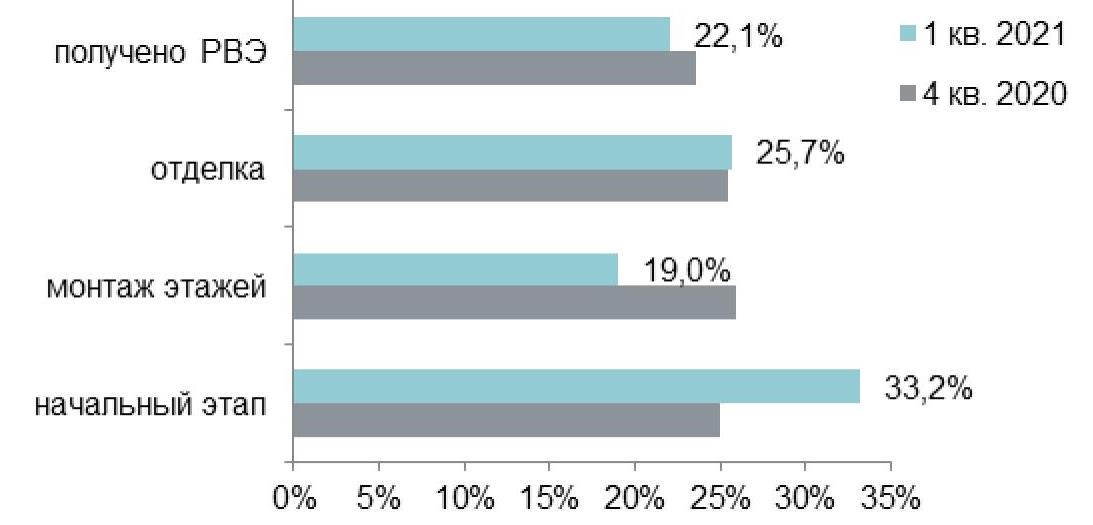

Старт новых проектов позволил заметно нарастить долю предложения на начальном этапе до 33,2% (+8,2 п.п.). Вместе с тем, на рынке новостроек премиум-класса наблюдалось постепенное повышение строительной готовности основной массы лотов. Доля текущего предложения в домах на этапе отделочных работ составила 25,7% (+0,3 п.п.). На этапе монтажных работ наблюдалось существенное снижение доли лотов – по итогам квартала она снизилась до 19% (-6,9 п.п.). Доля предложения в готовых объектах составила 22,1% (-1,5 п.п.).

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

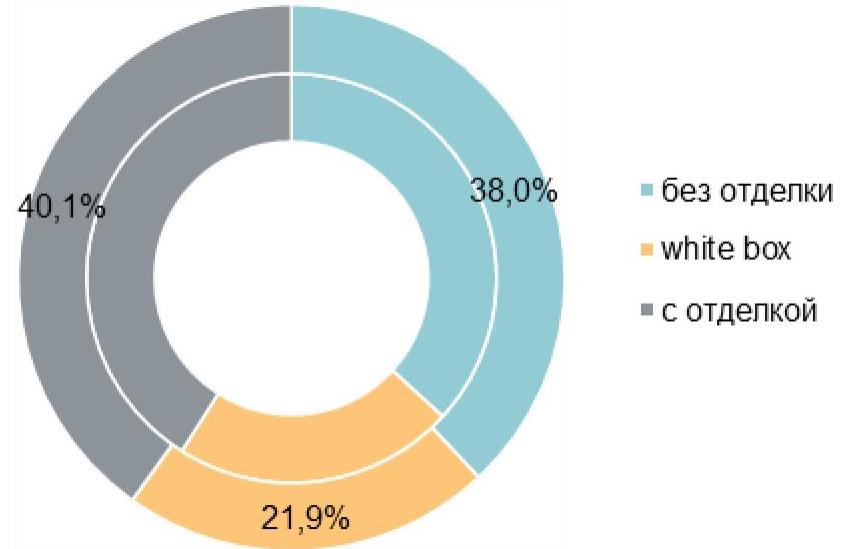

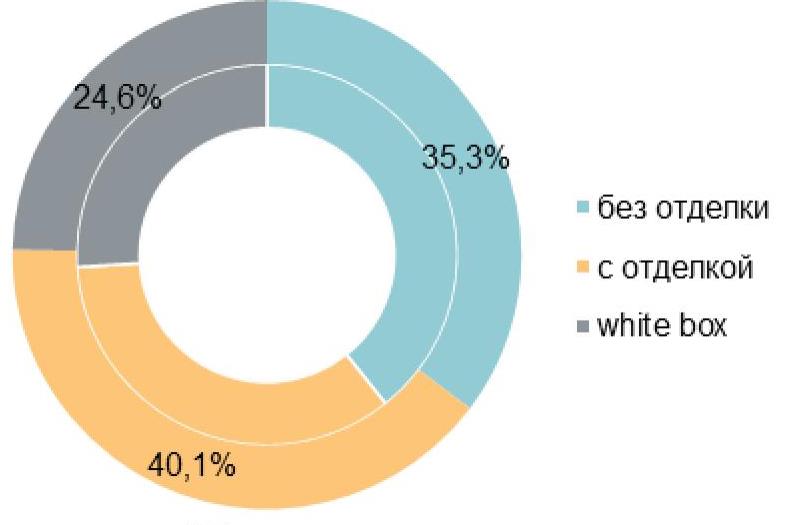

В структуре предложения по типу отделки за квартал не произошло значительных изменений. По-прежнему на рынке премиум-класса превалирующее число квартир и апартаментов реализуется с финишной отделкой (40,1%; -0,9 п.п.). На лоты без отделки приходится 38% (+ 1 п.п.) от общего объема предложения. Доля квартир и апартаментов с отделкой white box за квартал почти не изменилась и составила 21,9% (-0,3 п.п.).

Структура предложения по типу отделки

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

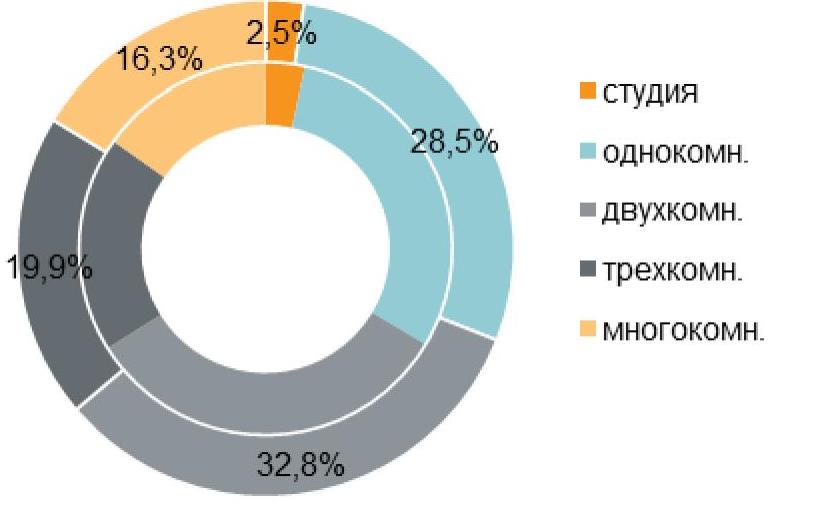

В структуре предложения по типологиям наибольший объем лотов в реализации представлен двухкомнатными квартирами и апартаментами (32,8%), их доля за квартал выросла на 0,3 п.п. На однокомнатные лоты пришлось 28,5% (-1,7 п.п.). Доля трехкомнатных и многокомнатных лотов за квартал пропорционально увеличилась: на 1,1 п.п., (19,9%) и (16,3%) соответственно. Наименьший объем в реализации традиционно заняли студии – на них пришлось 2,5% рынка (-0,9 п.п.).

Структура предложения по типу лотов

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена за квадратный метр в премиум-классе составила 694 510 руб. Показатель вырос на 11,4% относительно IV квартала 2020 года и на 17% за 12 месяцев.

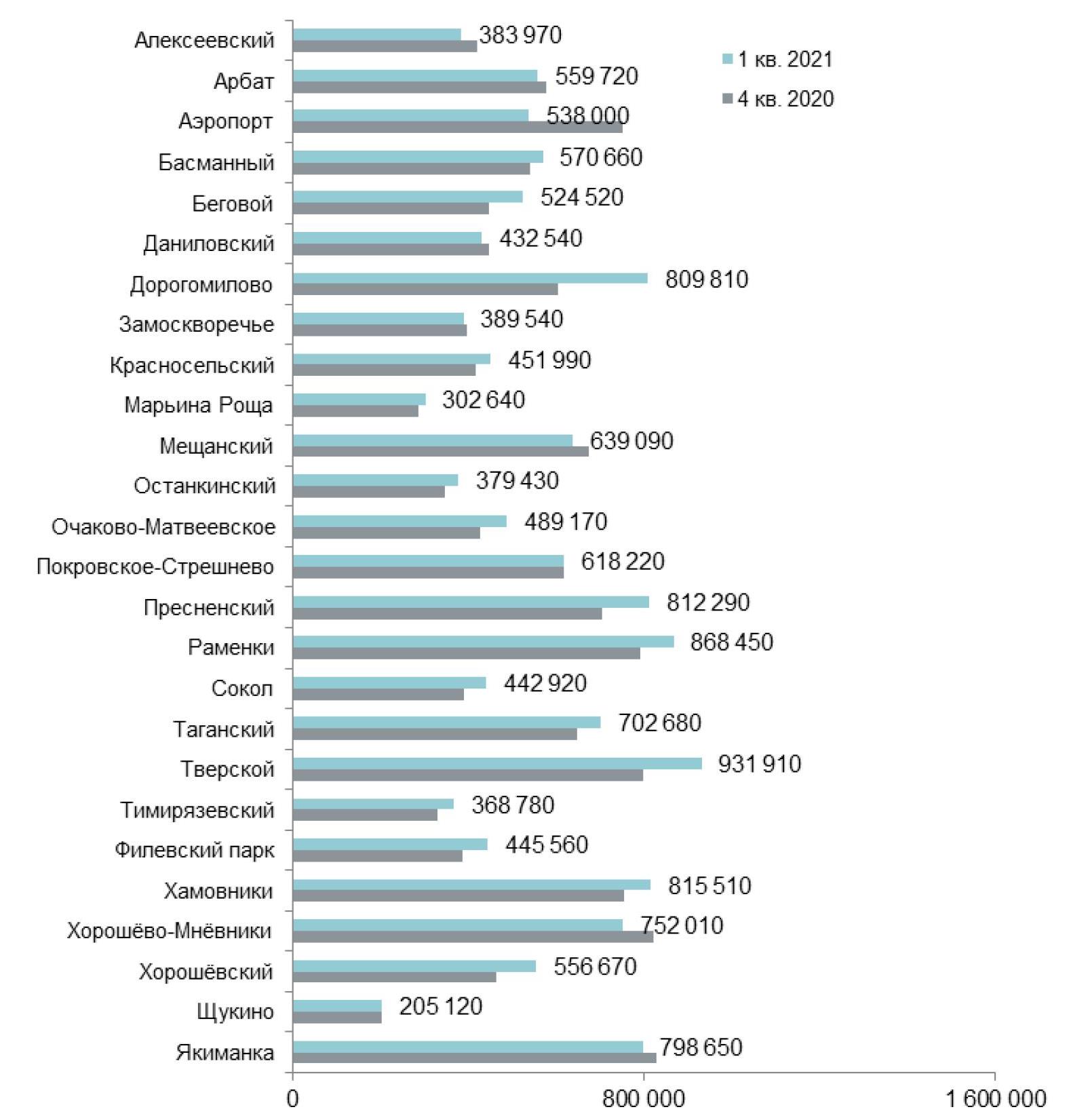

За отчетный период наибольший рост средней цены квадратного метра был зафиксирован в районе Дорогомилово (+33,9%), где стартовал новый проект от Capital Group «Бадаевский», а также произошло плановое повышение цен в уже представленных на рынке комплексах. Значительный прирост среднего показателя отмечен в Хорошёвском районе (+20,2%), где на первичном рынке экспонируется всего один жилой комплекс (Prime Park). В районах Филевский парк, Пресненский и Беговой также наблюдалась положительная динамика средней цены квадратного метра в диапазоне 14,9-16,8%. В самом дорогом на текущий момент районе Москвы – Тверском – средняя цена квадратного метра достигла более 930 тыс. руб., повышение составило 16,4%.

Наиболее существенное сокращение показателя отмечено в районе Аэропорт (-28,6%), где представлен только один проект («ВТБ Арена парк»). Снижение цен объясняется намерением застройщика простимулировать продажи остаточного предложения в давно реализуемом проекте.

Динамика средней цены в премиальном сегменте в разрезе районов, руб. за кв. м

Источник: «Метриум»

Средний бюджет предложения в новостройках премиум-класса за I квартал 2021 года вырос на 18,9% – до 77,3 млн руб. При этом средняя площадь квартир и апартаментов также увеличилась на 6,6% – до 111,2 кв. м.

Стоимость лотов премиум-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

26,3 |

39,7 |

72,2 |

269 500 |

529 855 |

1 000 840 |

9 681 360 |

21 058 115 |

72 210 000 |

|

1К |

37,0 |

58,6 |

113,6 |

265 000 |

592 800 |

1 358 810 |

14 322 320 |

34 784 725 |

126 600 330 |

|

2К |

53,7 |

90,4 |

182,8 |

250 250 |

617 215 |

1 444 500 |

20 125 560 |

55 848 160 |

198 185 400 |

|

3К |

81,6 |

126,1 |

224,9 |

261 250 |

679 750 |

1 438 740 |

23 030 235 |

85 707 075 |

254 656 980 |

|

4К+ |

111,9 |

237,1 |

1852,6 |

205 120 |

776 055 |

1 976 365 |

37 977 220 |

184 520 365 |

1 925 000 000 |

|

итого |

26,3 |

111,2 |

1852,6 |

205 120 |

694 510 |

1 976 365 |

9 681 360 |

77 313 635 |

1 950 000 000 |

Источник: «Метриум»

Наиболее доступные предложения в премиум-классе представлены в следующих комплексах:

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 28,6 кв. м. за 9,7 млн руб. (апартамент);

– ЖК «Резиденции Замоскворечье» (ЦАО / р-н Замоскворечье): студия 35,3 кв. м. за 11,1 млн руб. (апартамент);

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 29,1 кв. м. за 11,1 млн руб. (квартира).

Самые дорогие квартиры и апартаменты на премиальном рынке:

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): резиденция площадью 1 852,6 кв. м. за 1,95 млрд руб.;

– ЖК Capital Towers (ЦАО / р-н Пресненский): пентхаус площадью 1 385 кв. м. за 1,75 млрд руб.;

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): вилла 905,6 кв. м. за 656 млн руб.

Элитный класс

По данным «Метриум», на первичном рынке элитного жилья г. Москвы по итогам I квартала 2021 года было представлено 46 комплексов, в которых экспонировалось около 1 180 квартир и апартаментов[2] суммарной площадью 170,1 тыс. кв. м. За три месяца количество продаваемых лотов сократилось на 17%, а продаваемая площадь – на 15%. В связи с отсутствием выхода новых проектов и вымыванием наиболее ликвидных лотов в отчетном периоде рынок продемонстрировал рекордно низкий объем предложения.

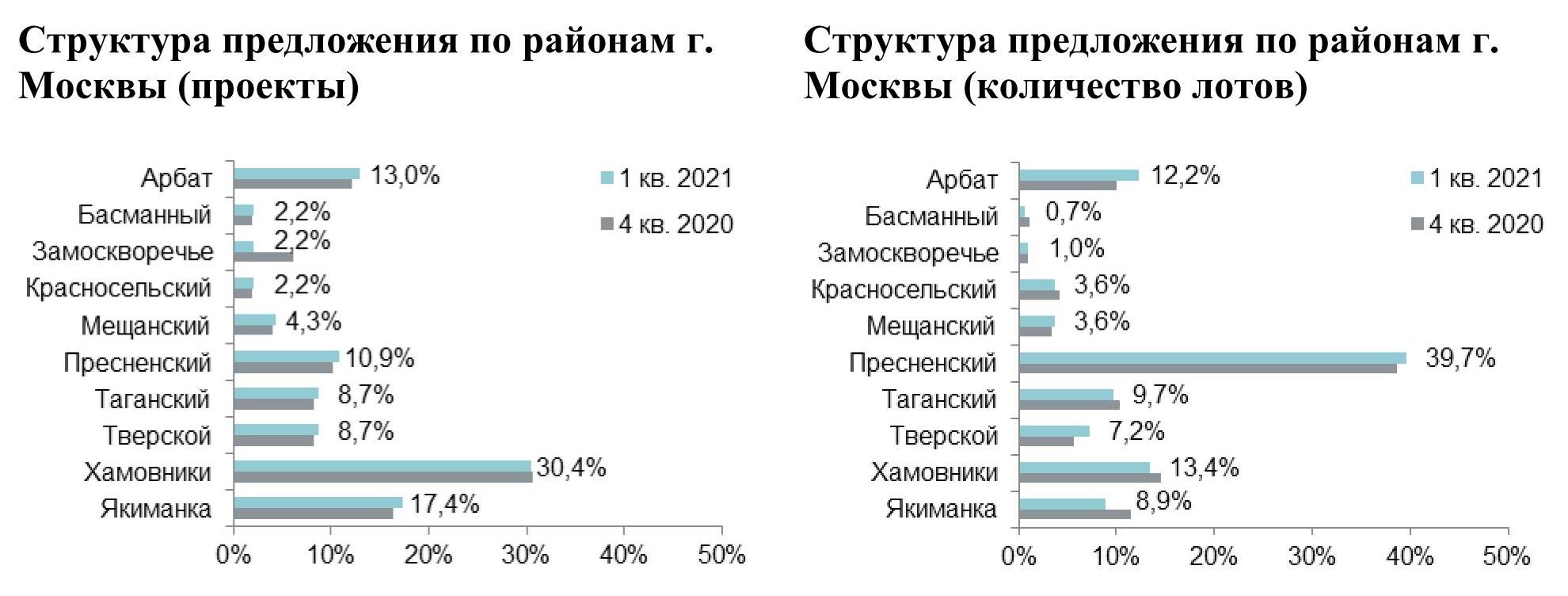

Сокращение количества реализуемых лотов в элитных новостройках внесли некоторые изменения в структуру предложения по районам. Лидерство по числу экспонируемых лотов сохранилось за Пресненским районом – за квартал доля округа увеличилась на 1,1 п.п. до 39,7%. Примерно одинаковый объем предложения в Хамовниках и на Арбате, в них сосредоточено 13,4% (-1,1 п.п.) и 12,2% (+2,2 п.п.) всех квартир и апартаментов. Далее следуют районы: Таганский (9,7%; -0,6 п.п.), Якиманка (8,9%; -2,6 п.п.) и Тверской (7,2%; 1,6 п.п.). По 3,6% в Мещанском (+0,3 п.п.) и Красносельском районах (-0,6 п.п.). Меньше всего лотов представлено в Замоскворечье (1%; +0,1 п.п.) и Басманном районах (0,7%; -0,4 п.п.).

Источник: «Метриум»

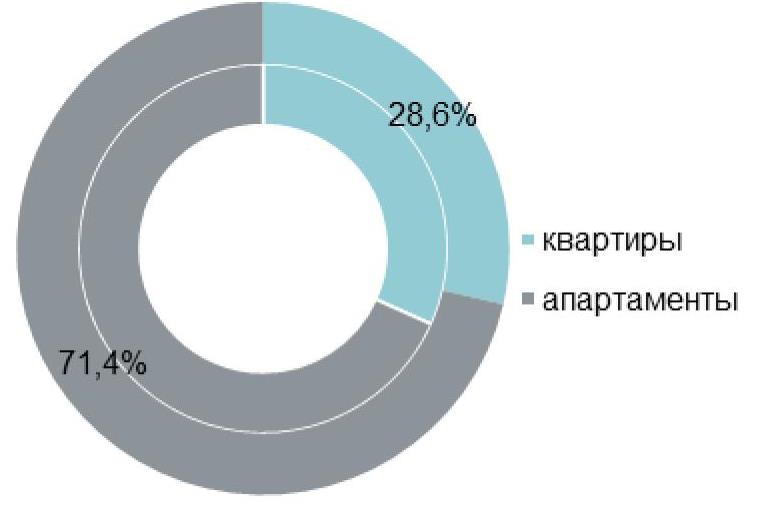

Несмотря на общее сокращение предложения на локальном рынке новостроек, апартаменты по-прежнему являются наиболее распространенным форматом недвижимости в сегменте – 71,4% (+3,1 п.п.) от общего количества лотов. Доля квартир составляет менее трети рынка (28,6%).

Структура предложения по лотам

(внешний круг – I кв. 2021 г., внутренний – IV кв. 2020 г.)

Источник: «Метриум»

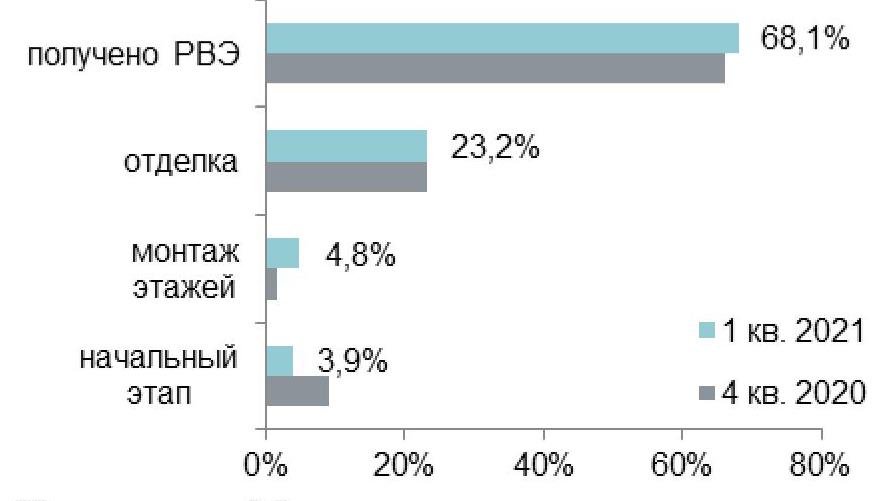

В связи с отсутствием новых проектов, а также активным строительством уже представленных на рынке, структура предложения плавно сместилась на стадию более высокой степени готовности. Так, наибольший объем предложения приходился на объекты, получившие РВЭ (68,1%; +1,9 п.п.) и находящиеся на этапе отделочных работ (23,2%; +0,1 п.п.). Доля предложения в стадии монтажа наземных этажей выросла на 3,1 п.п. до 4,8%. В корпусах на начальном этапе сконцентрировано всего 3,9% (-5,2 п.п.) от текущего объема экспозиции.

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

В конце отчетного периода за счет высокой скорости вымывания предложения без отделки отмечено увеличение доли квартир и апартаментов с готовым ремонтом. Таким образом, доля лотов с финишной отделкой составила 40,1% (+5,4 п.п.), в черновом варианте – 35,3% (-4 п.п.). На лоты с отделкой white box приходилось 24,6% (-1,4 п.п.) совокупного предложения.

Структура предложения по типу отделки

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

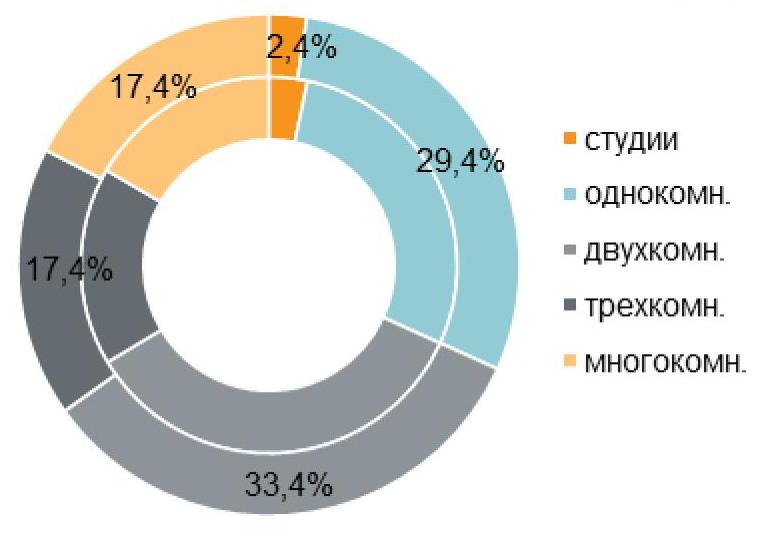

В структуре предложения по количеству комнат наблюдалось небольшое снижение долей студий и двухкомнатных лотов ввиду высокого спроса на данные форматы, а доли остальных типологий, наоборот, немного выросли. Превалирующий объем предложения распределился между двухкомнатными и однокомнатными лотами: 33,4% (-1,2 п.п.) и 29,4% (+0,9 п.п.) соответственно. По 17,4% предложения пришлось на трехкомнатные (+0,4 п.п.) и многокомнатные (+0,8 п.п.) лоты. Наименьшую долю занимали студии (2,4%, -0,9 п.п.).

Структура предложения по типу лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

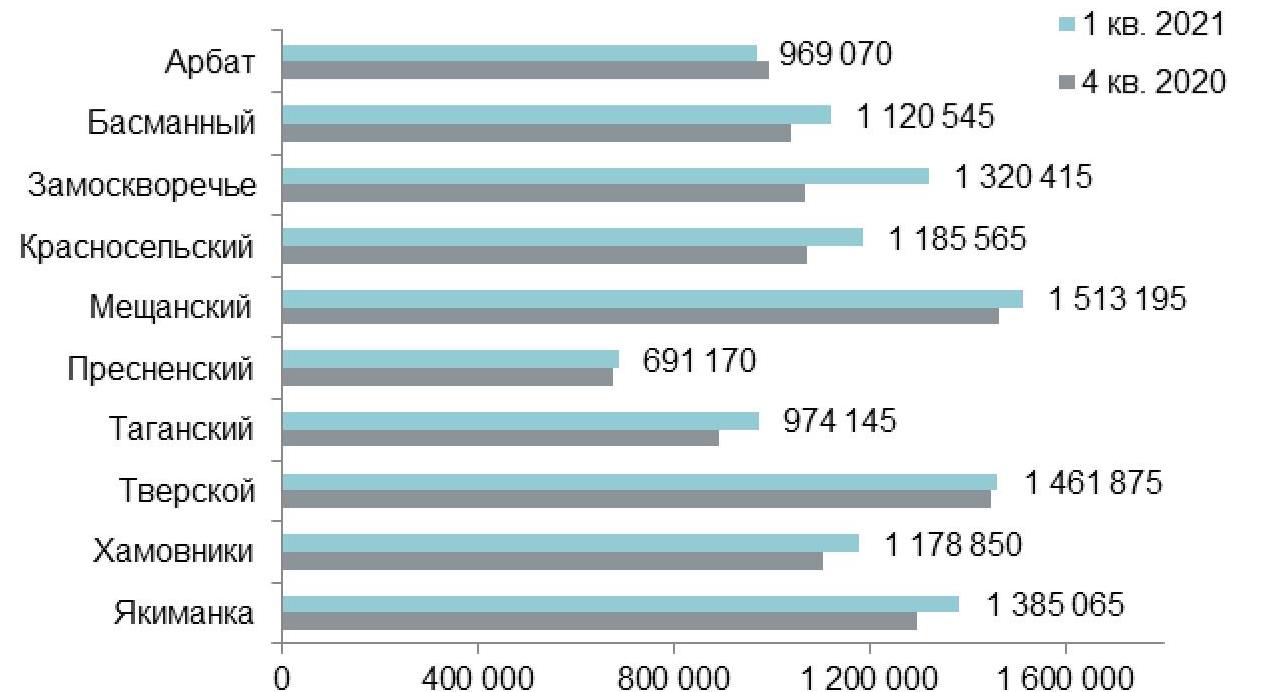

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена квадратного метра в сегменте элитного жилья составила 1,019 млн руб. или 13 446 $[3]. По сравнению с прошлым кварталом показатель увеличился на 4,1% (+9,6% за год) в рублевом эквиваленте, в долларовом – всего на 1,2% (при этом стоимость доллара увеличилась на 2,8% относительно рубля за квартал).

На рынке элитной недвижимости присутствовали факторы, влияющие как на рост средневзвешенной цены квадратного метра, так и на ее снижение. Рост стоимости в данном сегменте поддерживался пересмотром прайса в отдельных комплексах: в некоторых проектах наблюдалось повышение цен, как на отдельные лоты, так и на весь прайс-лист, что обусловлено увеличением степени готовности объектов и продолжающимся ростом себестоимости строительства в целом. Изменение структуры предложения, плавное вымывание наиболее ликвидных лотов и лотов небольшого формата с высокой ценой квадратного метра влияло на снижение средневзвешенной цены в отдельных проектах.

Почти по всем районам Москвы прослеживалась положительная динамика средневзвешенной цены квадратного метра. Наиболее ощутимый рост цен (+23,7%) произошел в районе Замоскворечье, где остался всего один проект в реализации. В Красносельском и Таганском районах за счет повышения стадии строительной готовности проектов «Тессинский, 1» и Turgenev квартальное увеличение стоимости квадратного метра оказалось несколько выше, чем в среднем по рынку: +10,5% и 9,2% соответственно. Структурные изменения в экспонируемых комплексах привели к росту цен в районах: Басманный (+7,9%), Якиманка (+6,7%), Хамовники (+6,5%), Мещанский (+3,4%) и Пресненский (+2,2%). В Тверском районе средневзвешенная цена осталась примерно на том же уровне (+0,8%). Отрицательная динамика зафиксирована на Арбате (-2,8%), где пересмотр цен в отдельных объектах носил разнонаправленный характер.

Средняя цена в разрезе районов в новостройках элитного сегмента, руб. за кв. м

Источник: «Метриум»

Наиболее бюджетные предложения в сегменте элитных новостроек представлены в следующих проектах:

– Авторский дом Roza Rossa (ЦАО / Хамовники): апартаменты 28,6 кв. м за 27,4 млн руб.;

– ЖК Neva Towers (ЦАО / Пресненский): апартамент 45,1 кв. м за 28,3 млн руб.;

– ЖК «Софийский» (ЦАО / Якиманка): апартамент 52,7 кв. м за 33,9 млн руб.

Самые дорогие лоты на рынке новостроек элитного сегмента продаются в комплексах:

– ЖК «Царев Сад» (ЦАО / Якиманка): апартаменты 1 080,4 кв. м за 2,9 млрд руб.;

– ЖК «Башня Федерация» (Восток) (ЦАО / Пресненский): апартаменты 2 180,9 кв. м за

2,6 млрд руб.;

– ЖК Fairmont Vesper Residences (ЦАО / Тверской): апартаменты 1051,2 кв. м за 2,3 млрд руб.

Стоимость квартир элитного сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

28,3 |

44,6 |

52,7 |

627 145 |

785 460 |

971 000 |

27 440 460 |

35 013 740 |

45 819 435 |

|

1К |

45,1 |

81,6 |

144,4 |

488 560 |

716 330 |

2 369 405 |

33 972 000 |

58 623 550 |

254 000 000 |

|

2К |

75,6 |

131,6 |

233,0 |

500 580 |

828 875 |

2 052 990 |

48 645 000 |

109 052 650 |

312 000 000 |

|

3К |

94,7 |

159,5 |

295,6 |

509 000 |

1 084 150 |

2 500 000 |

58 918 300 |

172 895 245 |

481 750 000 |

|

4К+ |

125,2 |

278,8 |

2 180,9 |

459 535 |

1 249 240 |

3 150 000 |

81 380 000 |

363 787 095 |

2 900 000 000 |

|

СВ. ПЛ. |

35,7 |

137,2 |

385,7 |

556 365 |

1 182 755 |

2 884 875 |

39 314 000 |

162 291 550 |

1 063 994 400 |

|

ИТОГО |

28,3 |

144,0 |

2 180,9 |

459 535 |

1 018 650 |

3 150 000 |

27 440 460 |

149 129 450 |

2 900 000 000 |

Источник: «Метриум»

Основные тенденции

«Объем предложения в высокобюджетном сегменте продолжил снижаться и к концу I квартала 2021 года количество лотов в продаже составило 3 285 штук (-12% за квартал; -27% за год) или 404,4 тыс. кв. м (-8% за квартал; -30% за год), что является рекордно низким значением последних лет, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – При этом текущую девелоперскую активность можно охарактеризовать как сдержанную. В отчетном периоде вышло в реализацию 4 новых проекта премиум-класса и ни одного нового в сегменте элитных новостроек.

По итогам I квартала 2021 года в новостройках премиум- и элитного классов зарегистрировано на 35% больше договоров долевого участия в строительстве квартир и апартаментов, чем за аналогичный период 2020 года. Это свидетельствует о высоком спросе в данном сегменте и объясняет причину рекордного сокращения текущей экспозиции на рынке и заметный рост цен, особенно в премиум-классе.

В начале 2021 года цены в высокобюджетном сегменте продолжили расти. Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса составила 694,5 тыс. руб. (+11,4% за квартал; +17% за год), а средний бюджет предложения увеличился до 77 млн руб. (+19% за квартал). В элитном сегменте средневзвешенная цена квадратного метра – 1,019 млн руб. (+4,1% за квартал; +9,6% за год), а средний бюджет предложения – 149 млн руб. (+9% за квартал).

Несмотря на наметившийся дефицит предложения в сегменте высокобюджетной недвижимости, мы полагаем, что за счет повышения активности застройщиков к концу 2021 года произойдет восстановление объема предложения до уровня 2019 года. Вероятнее всего, стоит ожидать старт продаж ряда комплексов, по которым были получены все необходимые исходно-разрешительные документы, на более высокой стадии готовности. Динамика спроса на первичном рынке будет во многом зависеть от выхода нового ликвидного предложения и того, насколько оно будет соответствовать вкусам и предпочтениям потенциальных покупателей».

[1] Ввиду отсутствия данных в открытых источниках информации в нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В некоторых комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[3] 75,7576 рублей за Доллар США по курсу ЦБ РФ на 29.03.2021.

В Москве по данным Росстата цены выросли во II квартале 2009 г. на 5% по сравнению с концом 2008 г., в Московской области – снизились на 6,9%, в Санкт-Петербурге – выросли на 10,9%. Впрочем, если сопоставлять данные I квартала 2009 г. и II квартала, то цифры выглядят более правдоподобно. Во всех трех регионах зафиксировано снижение цен на вторичном рынке – на 4,2% в Москве, 6,3% - в Московской области и 3,5% - в Санкт-Петербурге. Цифры Росстата существенно расходятся с данными независимых исследовательских агентств, в том числе аналитического центра GED Analytics. По данным последнего цены предложения на вторичном рынке в 14 крупнейших городах страны снизились за I полугодие на 11,4%, а с учетом результатов июля – уже на 13%. Данные обеих организаций вполне сравнимы между собой: обе ведут наблюдение в территориальных центрах и крупных городах и не учитывают изменения цен на жилье в малых и средних городах, а также сельской местности. По данным GED Analytics в Москве за первое полугодие 2009 г. средние цены предложения на жилье на вторичном рынке снизились на 7,7%, в Московской области – на 14,4%, а в Санкт-Петербурге – на 10%. Расхождение данных официальной статистики по снижению цен на жилье и независимых исследователей в несколько раз выглядит странным. Впрочем, как показывает анализ предыдущих публикаций Росстата, эта организация всегда была консервативна в отношении фиксации динамики ценовых показателей. В периоды роста цен на жилье данные этой государственной организации также существенно отставали от фиксируемых участниками и исследователями рынка. Однако с точки зрения анализа состояния рынка жилой недвижимости в региональном разрезе именно данные Росстата представляют наибольший интерес, поскольку в них представлены практически все регионы страны. По этим данным во II квартале 2009 г. больше всего цены на вторичном рынке снизились в Пермском крае (-19%), Краснодарском крае (-15,9%) и Липецкой области (-15,3%). В тоже время небольшой рост цен зафиксирован в Камчатском крае (+4,9%), Калмыкии (+2,3%) и Ингушетии (+0,2%). По сравнению с концом 2008 г. цены снизились наиболее стремительно в Пермском крае (-37,7%), Липецкой области (-34,9%), Мордовии (-25%). Выросли же цены за это время в Ленинградской области (+20,1%), Карачаево-Черкесии (+19,2%), Кабардино-Балкарии (+16,7%). Как и в конце 2008 г. самые высокие цены на жилье в стране установились летом 2009 г. в Москве, Санкт-Петербурге и Московской области, за ними, как и зимой 2008 г., следуют Сахалин, Краснодарский край и Калужская область. Наиболее дешевое жилье, как и полгода назад, можно купить на юге страны – в Ингушетии, Калмыкии и Северной Осетии. Сравнение данных GED Index и Росстата по ценам на жилье на вторичном рынке на 1 июля 2009 г.: Росстат, руб. за кв. м GED Index, руб. за кв. м Разница Москва 163063 140500 14% Московская область 67903 59500 12% Санкт-Петербург 87808 87000 1% Средние цены на вторичном рынке жилья за 1 кв.м. общей площади по субъектам РФ (Росстат): Цена кВ. м на вторичном рынке, рублей 2008 2009 Изменение II квартал 2009 к I кварталу 2009 Изменение II квартал 2009 к IV кварталу 2008 IV квартал I квартал II квартал Российская Федерация 56495 57806 55059 -5,0% -2,5% Центральный федеральный округ 86014 90649 86327 -5,0% 0,4% Белгородская область 38477 39354 37866 -3,9% -1,6% Брянская область 35588 34717 33773 -2,8% -5,1% Владимирская область 40026 38126 34808 -9,5% -13,0% Воронежская область 32784 35263 33236 -6,1% 1,4% Ивановская область 32773 31911 30858 -3,4% -5,8% Калужская область 61191 58405 55055 -6,1% -10,0% Костромская область 39454 39068 34421 -13,5% -12,8% Курская область 33716 31429 29217 -7,6% -13,3% Липецкая область 49143 36909 32013 -15,3% -34,9% Московская область 72826 72149 67903 -6,3%

Индикаторы рынка коммерческой недвижимости Санкт-Петербурга за июль 2009 г. Индикаторы 31.07.2009 Изменение за июль 2009, % Изменение с начала кризиса,% Средняя арендная ставка на торговые помещения, $/кв.м/мес. 29,9 -7,1% -40,7% Средняя арендная ставка на офисные помещения, $/кв.м/мес. 21,4 -5,2% -40,4% Средняя цена продажи торговых помещений, $/кв.м 3303 -7,2% -43,2% Средняя цена продажи офисных помещений, $/кв.м 2960 -2,9% -42,3% Примечания: Цены и ставки указаны по данным «открытого» предложения без учета скидок Изменение цен и ставок рассчитано в долларах Началом кризиса в расчете считается сентябрь 2008 года Офисы На офисном рынке Санкт-Петербурга в июле 2009 года произошло несколько значимых событий: · Следует отметить сделку продажи бизнес-центра класса С на ул. Коли Томчака по цене около 340 USD за кв.м. С 2008 года цена продажи здания площадью 6,4 тыс. кв. м упала в 2 раза со 150 млн. руб. до 70 млн. руб. В результате торгов здание с земельным участком было продано за 70,3 млн. руб. Из крупных сделок по продаже действующих бизнес-центров за последний год цена продажи оказалась наиболее низкой. · ОАО «Фонд имущества Санкт-Петербурга» на торгах продал здание ДК им. Цюрупы на наб. Обводного канала, 181 за 121,6 млн руб. (более 900 USD за кв. м). Стартовая цена составляла 38 млн. руб. Площадь здания – Торговля На рынке торговой недвижимости Санкт-Петербурга продолжается процесс продажи крупных торговых объектов. ТЦ продают как крупнейшие игроки рынка торговых центров Санкт-Петербурга (Адамант, Макромир), так и владельцы единичными объектами. Московская группа РТМ, владеющая ТЦ «Измайловский», ТЦ «Купчино» и ТЦ «Кушелевка», выставила свои объекты в Санкт-Петербурге на продажу еще в конце 2008 года. Однако цена продажи была непривлекательной для покупателей, в июле 2009 года москвичи объявили о банкротстве РТМ. Скорее всего, это повлияет на стоимость оцениваемых активов. Существенным фактом стало закрытие за долги люксового торгового центра «Vanity Opera». Это первый случай ареста крупного торгового центра в Санкт-Петербурге. Материал подготовлен аналитиками ГУД.jpg) Государственный комитет по статистике РФ (Росстат) обнародовал свежие данные по ценам на жилье во всех субъектах страны. Как подсчитал Росстат во II квартале 2009 г. в среднем по стране цены на вторичном рынке стали ниже на 5%, чем они были в I квартале 2009 г. По сравнению же с концом 2008 г. они во втором квартале оказались ниже всего на 2,5%.

Государственный комитет по статистике РФ (Росстат) обнародовал свежие данные по ценам на жилье во всех субъектах страны. Как подсчитал Росстат во II квартале 2009 г. в среднем по стране цены на вторичном рынке стали ниже на 5%, чем они были в I квартале 2009 г. По сравнению же с концом 2008 г. они во втором квартале оказались ниже всего на 2,5%.

.jpg) Макроэкономическая ситуация в июле 2009 г. еще раз доказала свою нестабильность. Большинство игроков рынка недвижимости ждут ухудшения положения. Низкий спрос на коммерческую недвижимость продолжает тянуть вниз цены и арендные ставки. Однако даже после падения ставок аренды и цен продажи на 40-45% рынок вернулся только на уровень 2007 г., тогда как непрерывный рост происходил с 2000 г.

Макроэкономическая ситуация в июле 2009 г. еще раз доказала свою нестабильность. Большинство игроков рынка недвижимости ждут ухудшения положения. Низкий спрос на коммерческую недвижимость продолжает тянуть вниз цены и арендные ставки. Однако даже после падения ставок аренды и цен продажи на 40-45% рынок вернулся только на уровень 2007 г., тогда как непрерывный рост происходил с 2000 г.