Итоги I квартала на рынке премиальных и элитных новостроек Москвы

Аналитики компании «Метриум» подвели итоги I квартала на московском рынке новостроек премиум- и элитного сегмента. В I квартале 2021 года рынок высокобюджетных новостроек включал 102 проекта (-7 за квартал; -11 за год) с объемом экспозиции 3 285 лотов (404,4 тыс. кв. м). По количеству лотов предложение сократилось на 12% за квартал, а за год – на 27%. По продаваемой площади снижение объема экспозиции составило 8% и 30% за квартал и за год соответственно.

Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса выросла на 11,4% за квартал и на 17% за год, составив 694,5 тыс. руб. В элитном сегменте – выросла на 4,1% за квартал и на 9,6% за год, достигнув 1,019 млн руб.

Премиум-класс

По данным «Метриум», в I квартале 2021 года на первичном рынке жилья премиум-класса в реализации находились 56 проектов с общим объемом предложения около 2 105[1] лотов (1 250 квартир и 855 апартаментов), суммарная площадь лотов составляет 234,4 тыс. кв. м. Число экспонируемых квартир и апартаментов за квартал сократилось на 9%, а продаваемая площадь при этом уменьшилась на 2,9%.

В начале этого года девелоперы проявили большую активность относительно I квартала 2020 года. Продажи и бронирование открылись в четырех проектах премиум-класса (за аналогичный период 2020 года рынок пополнился всего лишь 1 проектом).

Новые проекты на рынке новостроек премиум-класса в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Тип |

Округ |

Район |

|

1 |

High Life* |

ГК Пионер |

квартиры |

ЮАО |

Даниловский |

|

2 |

Остров |

ДОНСТРОЙ |

квартиры |

СЗАО |

Хорошёво-Мнёвники |

|

3 |

Sky View* |

АО "Киноцентр" |

апартаменты |

ЦАО |

Пресненский |

|

4 |

Бадаевский |

Capital Group |

квартиры |

ЗАО |

Дорогомилово |

* Старт бронирования

Источник: «Метриум»

Тройка районов с максимальным объемом предложения не изменилась. По числу экспонируемых лотов лидером является район Дорогомилово (21,4%; доля без изменений). На втором месте – Пресненский район, где доля осталась на прежнем уровне в 12,3%. Третье место сохранил за собой район Раменки, его доля составила 12%, доля за прошедший квартал также не изменилась. Примечательно, что новые проекты в Дорогомилово («Бадаевский» от Capital Group) и Пресненском районах (старт бронирования в апарт-комплексе Sky View) не оказали влияния на структуру предложения по районам из-за пропорциональной компенсации вымываемых объемов. Стоит отметить, что наибольший темп прироста рыночной доли отмечен в районе Даниловский, где началось бронирование в жилом комплексе High Life от «ГК Пионер» (11,3%; +8,3 п.п.). Сильнее всего сократилась доля Бегового района до 0,8% (- 3 п.п. за квартал) из-за активного вымывания доступного предложения в двух проектах: Art Residence и SLAVA.

Источник: «Метриум»

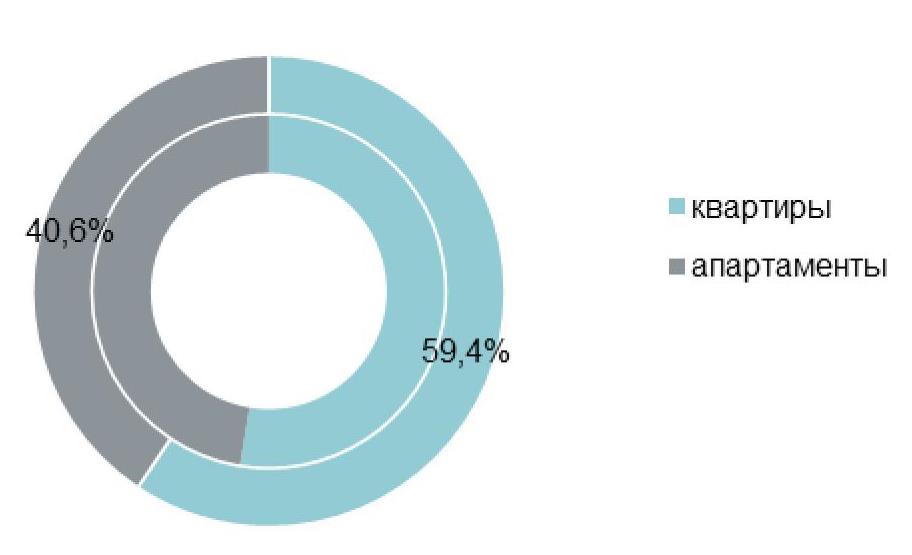

В I квартале 2021 года доля апартаментов снизилась до 40,6% (-6,8 п.п.). За отчетный период доля квартир на рынке новостроек премиум-класса пропорционально увеличилась и составила 59,4%. Наблюдается тенденция снижения количества апартаментов на премиальном рынке, что связано с выходом преобладающего количества новых многоквартирных комплексов, а также с вымыванием предложения в старых проектах апартаментного типа.

Структура предложения по количеству лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

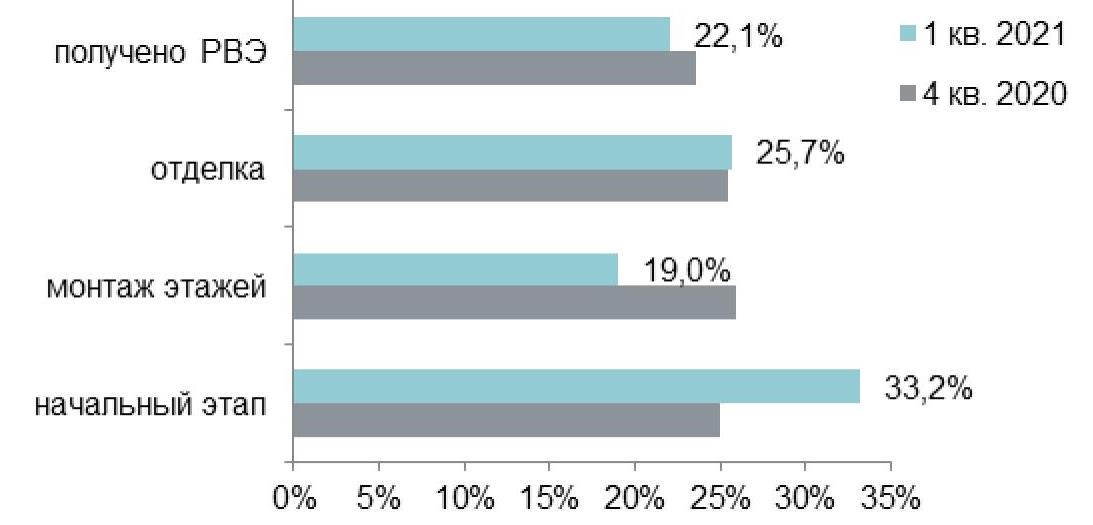

Старт новых проектов позволил заметно нарастить долю предложения на начальном этапе до 33,2% (+8,2 п.п.). Вместе с тем, на рынке новостроек премиум-класса наблюдалось постепенное повышение строительной готовности основной массы лотов. Доля текущего предложения в домах на этапе отделочных работ составила 25,7% (+0,3 п.п.). На этапе монтажных работ наблюдалось существенное снижение доли лотов – по итогам квартала она снизилась до 19% (-6,9 п.п.). Доля предложения в готовых объектах составила 22,1% (-1,5 п.п.).

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

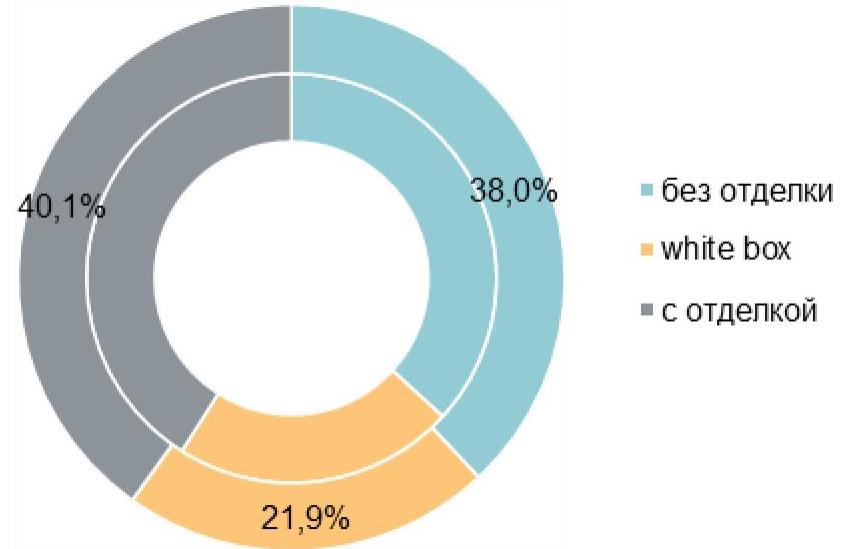

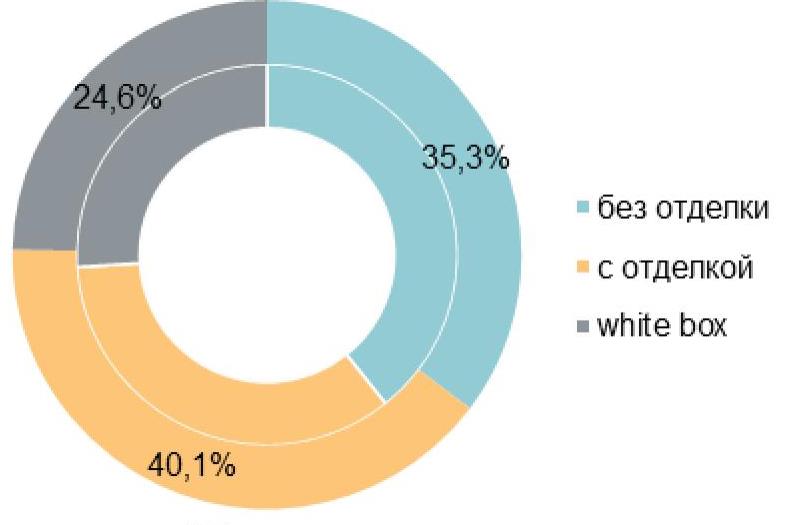

В структуре предложения по типу отделки за квартал не произошло значительных изменений. По-прежнему на рынке премиум-класса превалирующее число квартир и апартаментов реализуется с финишной отделкой (40,1%; -0,9 п.п.). На лоты без отделки приходится 38% (+ 1 п.п.) от общего объема предложения. Доля квартир и апартаментов с отделкой white box за квартал почти не изменилась и составила 21,9% (-0,3 п.п.).

Структура предложения по типу отделки

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

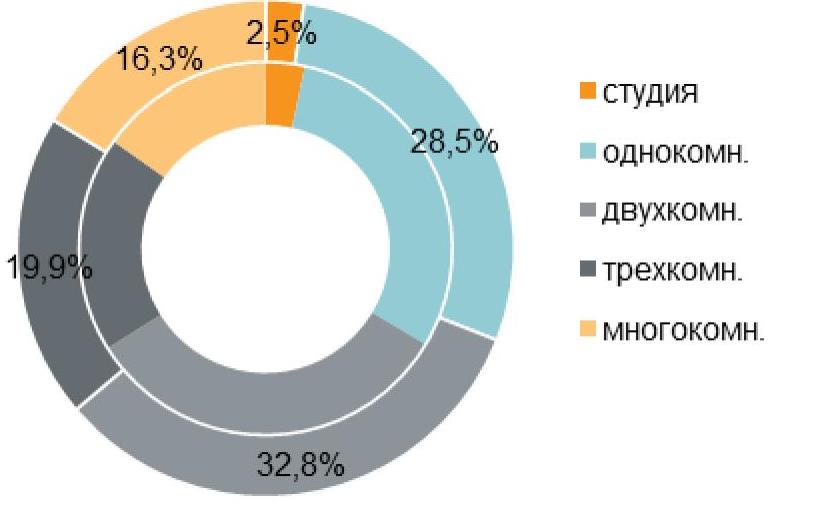

В структуре предложения по типологиям наибольший объем лотов в реализации представлен двухкомнатными квартирами и апартаментами (32,8%), их доля за квартал выросла на 0,3 п.п. На однокомнатные лоты пришлось 28,5% (-1,7 п.п.). Доля трехкомнатных и многокомнатных лотов за квартал пропорционально увеличилась: на 1,1 п.п., (19,9%) и (16,3%) соответственно. Наименьший объем в реализации традиционно заняли студии – на них пришлось 2,5% рынка (-0,9 п.п.).

Структура предложения по типу лотов

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена за квадратный метр в премиум-классе составила 694 510 руб. Показатель вырос на 11,4% относительно IV квартала 2020 года и на 17% за 12 месяцев.

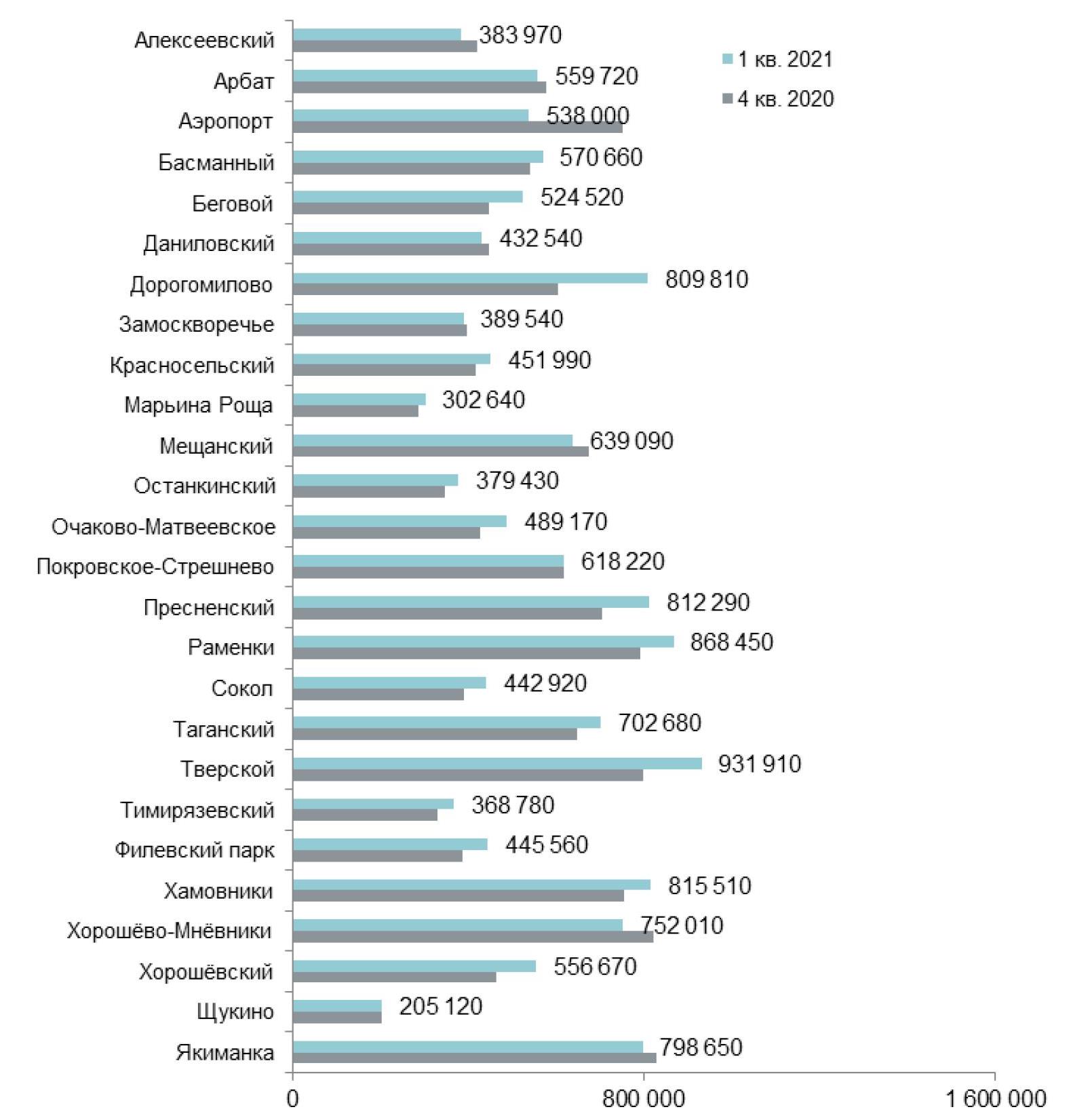

За отчетный период наибольший рост средней цены квадратного метра был зафиксирован в районе Дорогомилово (+33,9%), где стартовал новый проект от Capital Group «Бадаевский», а также произошло плановое повышение цен в уже представленных на рынке комплексах. Значительный прирост среднего показателя отмечен в Хорошёвском районе (+20,2%), где на первичном рынке экспонируется всего один жилой комплекс (Prime Park). В районах Филевский парк, Пресненский и Беговой также наблюдалась положительная динамика средней цены квадратного метра в диапазоне 14,9-16,8%. В самом дорогом на текущий момент районе Москвы – Тверском – средняя цена квадратного метра достигла более 930 тыс. руб., повышение составило 16,4%.

Наиболее существенное сокращение показателя отмечено в районе Аэропорт (-28,6%), где представлен только один проект («ВТБ Арена парк»). Снижение цен объясняется намерением застройщика простимулировать продажи остаточного предложения в давно реализуемом проекте.

Динамика средней цены в премиальном сегменте в разрезе районов, руб. за кв. м

Источник: «Метриум»

Средний бюджет предложения в новостройках премиум-класса за I квартал 2021 года вырос на 18,9% – до 77,3 млн руб. При этом средняя площадь квартир и апартаментов также увеличилась на 6,6% – до 111,2 кв. м.

Стоимость лотов премиум-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

26,3 |

39,7 |

72,2 |

269 500 |

529 855 |

1 000 840 |

9 681 360 |

21 058 115 |

72 210 000 |

|

1К |

37,0 |

58,6 |

113,6 |

265 000 |

592 800 |

1 358 810 |

14 322 320 |

34 784 725 |

126 600 330 |

|

2К |

53,7 |

90,4 |

182,8 |

250 250 |

617 215 |

1 444 500 |

20 125 560 |

55 848 160 |

198 185 400 |

|

3К |

81,6 |

126,1 |

224,9 |

261 250 |

679 750 |

1 438 740 |

23 030 235 |

85 707 075 |

254 656 980 |

|

4К+ |

111,9 |

237,1 |

1852,6 |

205 120 |

776 055 |

1 976 365 |

37 977 220 |

184 520 365 |

1 925 000 000 |

|

итого |

26,3 |

111,2 |

1852,6 |

205 120 |

694 510 |

1 976 365 |

9 681 360 |

77 313 635 |

1 950 000 000 |

Источник: «Метриум»

Наиболее доступные предложения в премиум-классе представлены в следующих комплексах:

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 28,6 кв. м. за 9,7 млн руб. (апартамент);

– ЖК «Резиденции Замоскворечье» (ЦАО / р-н Замоскворечье): студия 35,3 кв. м. за 11,1 млн руб. (апартамент);

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 29,1 кв. м. за 11,1 млн руб. (квартира).

Самые дорогие квартиры и апартаменты на премиальном рынке:

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): резиденция площадью 1 852,6 кв. м. за 1,95 млрд руб.;

– ЖК Capital Towers (ЦАО / р-н Пресненский): пентхаус площадью 1 385 кв. м. за 1,75 млрд руб.;

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): вилла 905,6 кв. м. за 656 млн руб.

Элитный класс

По данным «Метриум», на первичном рынке элитного жилья г. Москвы по итогам I квартала 2021 года было представлено 46 комплексов, в которых экспонировалось около 1 180 квартир и апартаментов[2] суммарной площадью 170,1 тыс. кв. м. За три месяца количество продаваемых лотов сократилось на 17%, а продаваемая площадь – на 15%. В связи с отсутствием выхода новых проектов и вымыванием наиболее ликвидных лотов в отчетном периоде рынок продемонстрировал рекордно низкий объем предложения.

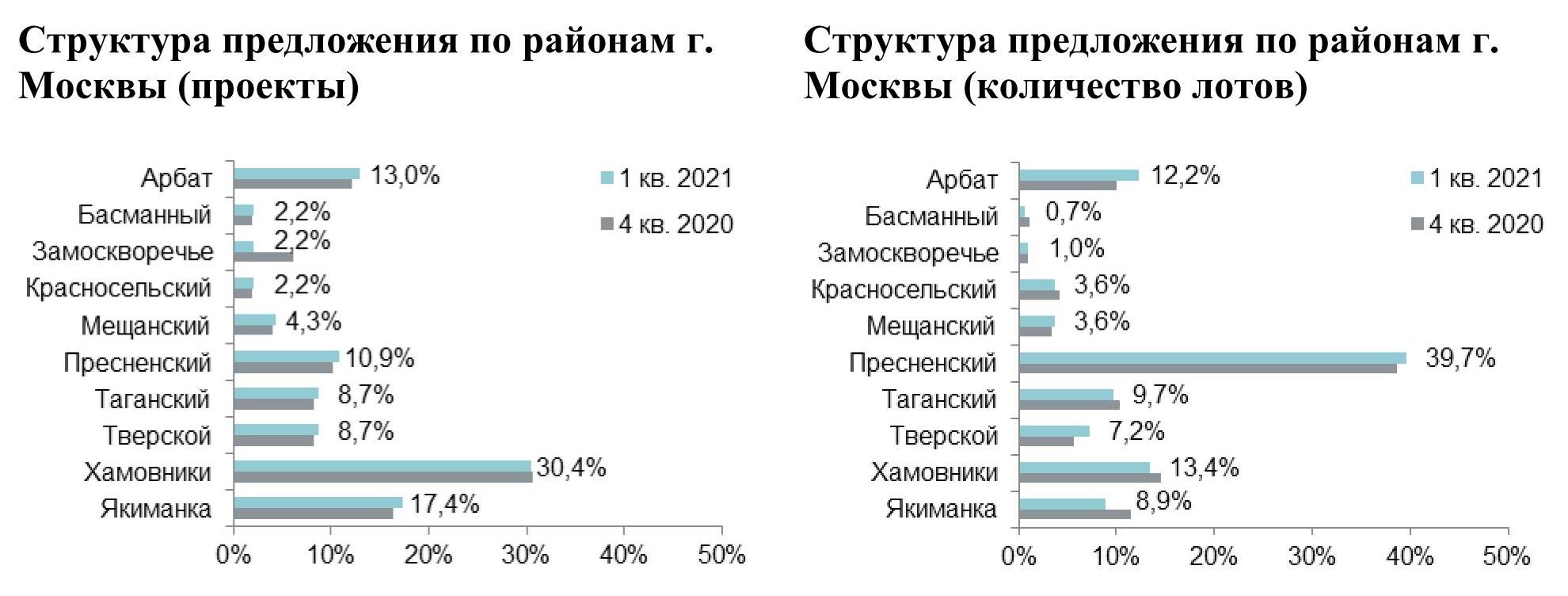

Сокращение количества реализуемых лотов в элитных новостройках внесли некоторые изменения в структуру предложения по районам. Лидерство по числу экспонируемых лотов сохранилось за Пресненским районом – за квартал доля округа увеличилась на 1,1 п.п. до 39,7%. Примерно одинаковый объем предложения в Хамовниках и на Арбате, в них сосредоточено 13,4% (-1,1 п.п.) и 12,2% (+2,2 п.п.) всех квартир и апартаментов. Далее следуют районы: Таганский (9,7%; -0,6 п.п.), Якиманка (8,9%; -2,6 п.п.) и Тверской (7,2%; 1,6 п.п.). По 3,6% в Мещанском (+0,3 п.п.) и Красносельском районах (-0,6 п.п.). Меньше всего лотов представлено в Замоскворечье (1%; +0,1 п.п.) и Басманном районах (0,7%; -0,4 п.п.).

Источник: «Метриум»

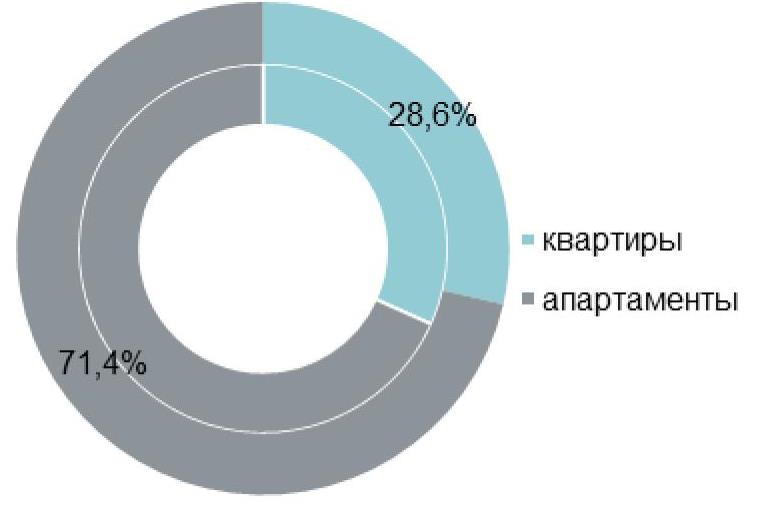

Несмотря на общее сокращение предложения на локальном рынке новостроек, апартаменты по-прежнему являются наиболее распространенным форматом недвижимости в сегменте – 71,4% (+3,1 п.п.) от общего количества лотов. Доля квартир составляет менее трети рынка (28,6%).

Структура предложения по лотам

(внешний круг – I кв. 2021 г., внутренний – IV кв. 2020 г.)

Источник: «Метриум»

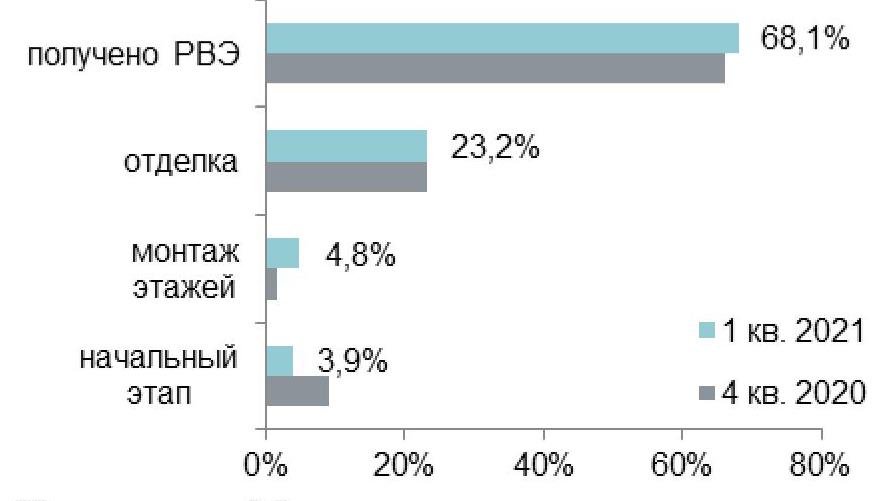

В связи с отсутствием новых проектов, а также активным строительством уже представленных на рынке, структура предложения плавно сместилась на стадию более высокой степени готовности. Так, наибольший объем предложения приходился на объекты, получившие РВЭ (68,1%; +1,9 п.п.) и находящиеся на этапе отделочных работ (23,2%; +0,1 п.п.). Доля предложения в стадии монтажа наземных этажей выросла на 3,1 п.п. до 4,8%. В корпусах на начальном этапе сконцентрировано всего 3,9% (-5,2 п.п.) от текущего объема экспозиции.

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

В конце отчетного периода за счет высокой скорости вымывания предложения без отделки отмечено увеличение доли квартир и апартаментов с готовым ремонтом. Таким образом, доля лотов с финишной отделкой составила 40,1% (+5,4 п.п.), в черновом варианте – 35,3% (-4 п.п.). На лоты с отделкой white box приходилось 24,6% (-1,4 п.п.) совокупного предложения.

Структура предложения по типу отделки

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

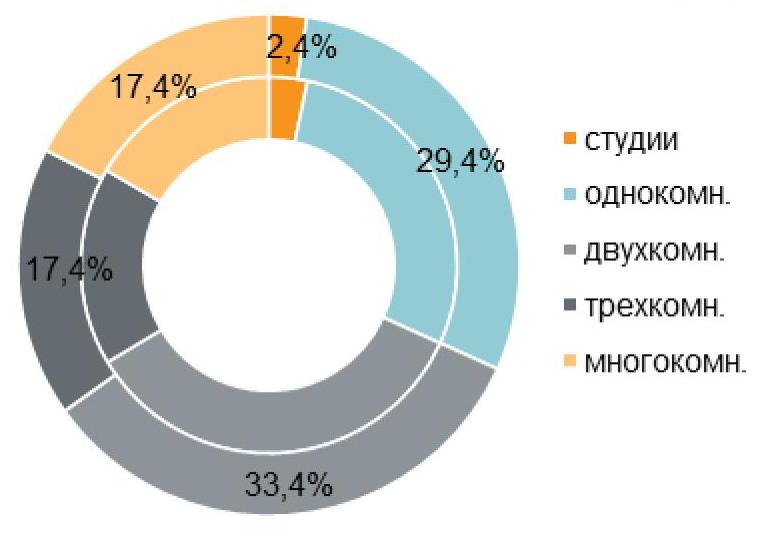

В структуре предложения по количеству комнат наблюдалось небольшое снижение долей студий и двухкомнатных лотов ввиду высокого спроса на данные форматы, а доли остальных типологий, наоборот, немного выросли. Превалирующий объем предложения распределился между двухкомнатными и однокомнатными лотами: 33,4% (-1,2 п.п.) и 29,4% (+0,9 п.п.) соответственно. По 17,4% предложения пришлось на трехкомнатные (+0,4 п.п.) и многокомнатные (+0,8 п.п.) лоты. Наименьшую долю занимали студии (2,4%, -0,9 п.п.).

Структура предложения по типу лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

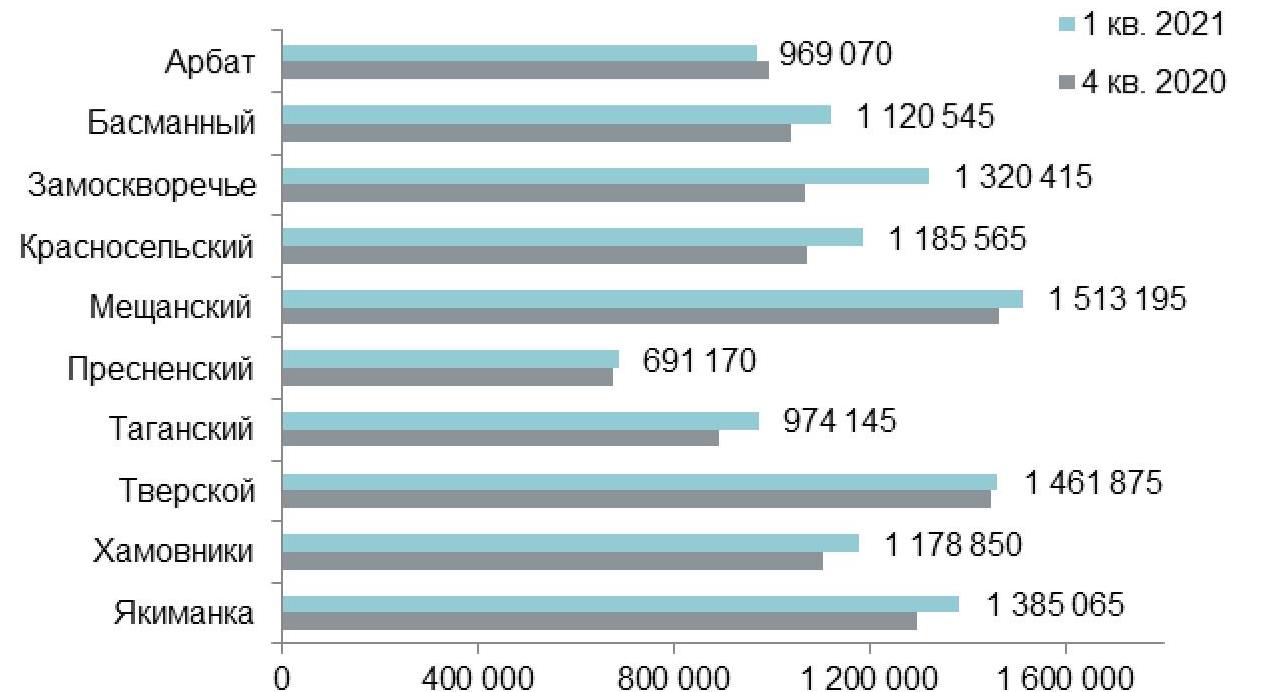

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена квадратного метра в сегменте элитного жилья составила 1,019 млн руб. или 13 446 $[3]. По сравнению с прошлым кварталом показатель увеличился на 4,1% (+9,6% за год) в рублевом эквиваленте, в долларовом – всего на 1,2% (при этом стоимость доллара увеличилась на 2,8% относительно рубля за квартал).

На рынке элитной недвижимости присутствовали факторы, влияющие как на рост средневзвешенной цены квадратного метра, так и на ее снижение. Рост стоимости в данном сегменте поддерживался пересмотром прайса в отдельных комплексах: в некоторых проектах наблюдалось повышение цен, как на отдельные лоты, так и на весь прайс-лист, что обусловлено увеличением степени готовности объектов и продолжающимся ростом себестоимости строительства в целом. Изменение структуры предложения, плавное вымывание наиболее ликвидных лотов и лотов небольшого формата с высокой ценой квадратного метра влияло на снижение средневзвешенной цены в отдельных проектах.

Почти по всем районам Москвы прослеживалась положительная динамика средневзвешенной цены квадратного метра. Наиболее ощутимый рост цен (+23,7%) произошел в районе Замоскворечье, где остался всего один проект в реализации. В Красносельском и Таганском районах за счет повышения стадии строительной готовности проектов «Тессинский, 1» и Turgenev квартальное увеличение стоимости квадратного метра оказалось несколько выше, чем в среднем по рынку: +10,5% и 9,2% соответственно. Структурные изменения в экспонируемых комплексах привели к росту цен в районах: Басманный (+7,9%), Якиманка (+6,7%), Хамовники (+6,5%), Мещанский (+3,4%) и Пресненский (+2,2%). В Тверском районе средневзвешенная цена осталась примерно на том же уровне (+0,8%). Отрицательная динамика зафиксирована на Арбате (-2,8%), где пересмотр цен в отдельных объектах носил разнонаправленный характер.

Средняя цена в разрезе районов в новостройках элитного сегмента, руб. за кв. м

Источник: «Метриум»

Наиболее бюджетные предложения в сегменте элитных новостроек представлены в следующих проектах:

– Авторский дом Roza Rossa (ЦАО / Хамовники): апартаменты 28,6 кв. м за 27,4 млн руб.;

– ЖК Neva Towers (ЦАО / Пресненский): апартамент 45,1 кв. м за 28,3 млн руб.;

– ЖК «Софийский» (ЦАО / Якиманка): апартамент 52,7 кв. м за 33,9 млн руб.

Самые дорогие лоты на рынке новостроек элитного сегмента продаются в комплексах:

– ЖК «Царев Сад» (ЦАО / Якиманка): апартаменты 1 080,4 кв. м за 2,9 млрд руб.;

– ЖК «Башня Федерация» (Восток) (ЦАО / Пресненский): апартаменты 2 180,9 кв. м за

2,6 млрд руб.;

– ЖК Fairmont Vesper Residences (ЦАО / Тверской): апартаменты 1051,2 кв. м за 2,3 млрд руб.

Стоимость квартир элитного сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

28,3 |

44,6 |

52,7 |

627 145 |

785 460 |

971 000 |

27 440 460 |

35 013 740 |

45 819 435 |

|

1К |

45,1 |

81,6 |

144,4 |

488 560 |

716 330 |

2 369 405 |

33 972 000 |

58 623 550 |

254 000 000 |

|

2К |

75,6 |

131,6 |

233,0 |

500 580 |

828 875 |

2 052 990 |

48 645 000 |

109 052 650 |

312 000 000 |

|

3К |

94,7 |

159,5 |

295,6 |

509 000 |

1 084 150 |

2 500 000 |

58 918 300 |

172 895 245 |

481 750 000 |

|

4К+ |

125,2 |

278,8 |

2 180,9 |

459 535 |

1 249 240 |

3 150 000 |

81 380 000 |

363 787 095 |

2 900 000 000 |

|

СВ. ПЛ. |

35,7 |

137,2 |

385,7 |

556 365 |

1 182 755 |

2 884 875 |

39 314 000 |

162 291 550 |

1 063 994 400 |

|

ИТОГО |

28,3 |

144,0 |

2 180,9 |

459 535 |

1 018 650 |

3 150 000 |

27 440 460 |

149 129 450 |

2 900 000 000 |

Источник: «Метриум»

Основные тенденции

«Объем предложения в высокобюджетном сегменте продолжил снижаться и к концу I квартала 2021 года количество лотов в продаже составило 3 285 штук (-12% за квартал; -27% за год) или 404,4 тыс. кв. м (-8% за квартал; -30% за год), что является рекордно низким значением последних лет, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – При этом текущую девелоперскую активность можно охарактеризовать как сдержанную. В отчетном периоде вышло в реализацию 4 новых проекта премиум-класса и ни одного нового в сегменте элитных новостроек.

По итогам I квартала 2021 года в новостройках премиум- и элитного классов зарегистрировано на 35% больше договоров долевого участия в строительстве квартир и апартаментов, чем за аналогичный период 2020 года. Это свидетельствует о высоком спросе в данном сегменте и объясняет причину рекордного сокращения текущей экспозиции на рынке и заметный рост цен, особенно в премиум-классе.

В начале 2021 года цены в высокобюджетном сегменте продолжили расти. Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса составила 694,5 тыс. руб. (+11,4% за квартал; +17% за год), а средний бюджет предложения увеличился до 77 млн руб. (+19% за квартал). В элитном сегменте средневзвешенная цена квадратного метра – 1,019 млн руб. (+4,1% за квартал; +9,6% за год), а средний бюджет предложения – 149 млн руб. (+9% за квартал).

Несмотря на наметившийся дефицит предложения в сегменте высокобюджетной недвижимости, мы полагаем, что за счет повышения активности застройщиков к концу 2021 года произойдет восстановление объема предложения до уровня 2019 года. Вероятнее всего, стоит ожидать старт продаж ряда комплексов, по которым были получены все необходимые исходно-разрешительные документы, на более высокой стадии готовности. Динамика спроса на первичном рынке будет во многом зависеть от выхода нового ликвидного предложения и того, насколько оно будет соответствовать вкусам и предпочтениям потенциальных покупателей».

[1] Ввиду отсутствия данных в открытых источниках информации в нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В некоторых комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[3] 75,7576 рублей за Доллар США по курсу ЦБ РФ на 29.03.2021.

Информационная эра, в которую все человечество – кто быстрее, кто медленнее – постепенно входит, отличается тем, что главной ценностью, в значительной мере определяющей успех во всех сферах деятельности, в том числе и в бизнесе, становится информация. А это означает, что ее защита приобретает особое значение.

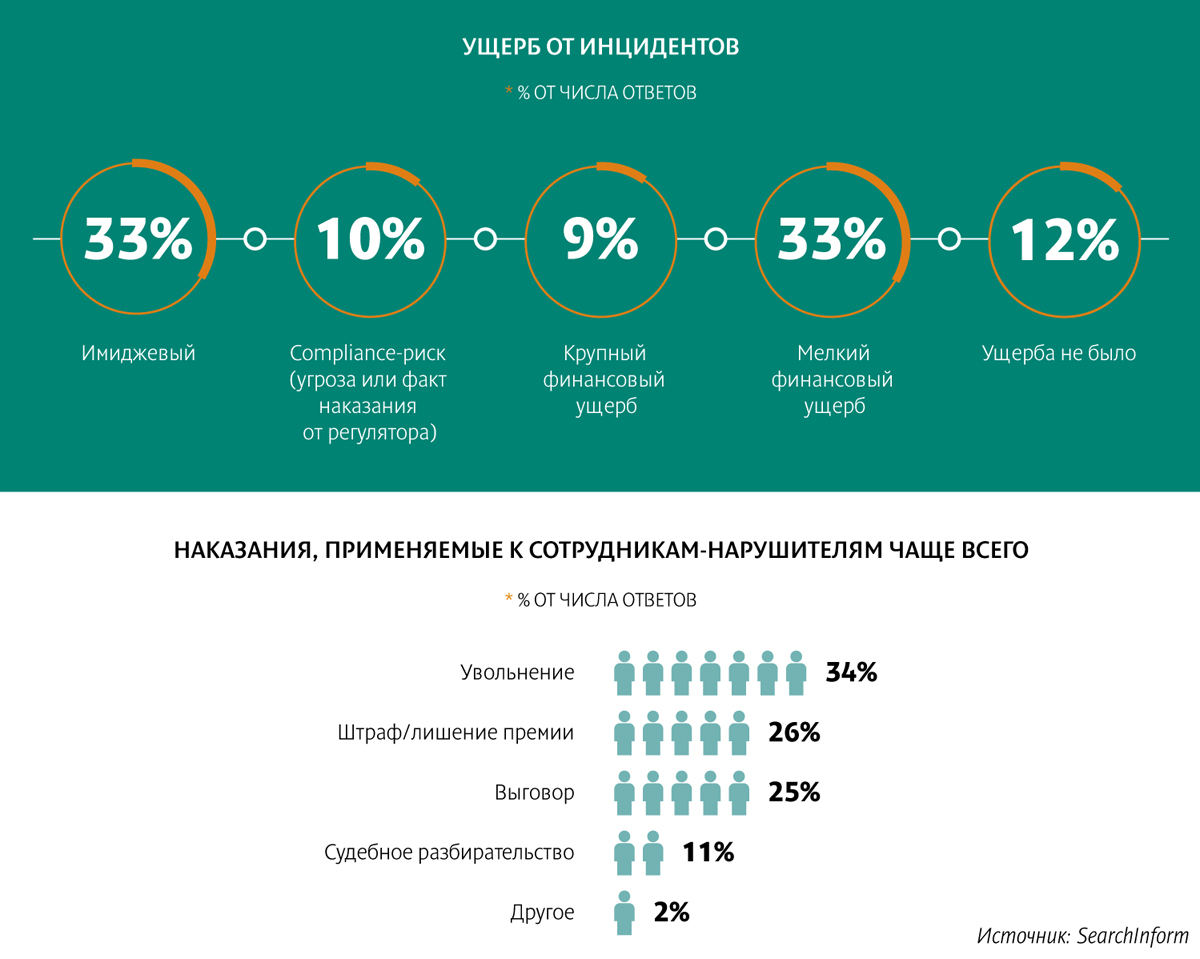

Аналитики «СёрчИнформ» провели ежегодный анонимный опрос российских компаний с целью оценить уровень информационной защиты и подход к вопросам IT-безопасности. В исследовании приняли участие 1024 человека: начальники и сотрудники подразделений, занимающихся информационной безопасностью, эксперты отрасли и руководители организаций из коммерческой (74%), государственной (23%) и некоммерческой сфер (3%). Исследование охватило многие сегменты экономики, в том числе и строительство.

Актуальный вопрос

Все более активное вторжение цифровых технологий во все сферы человеческой жизни приводит к тому, что информация, владение ею и доступ к ней становятся все более ценным ресурсом. А значит, растет и угроза злоупотреблений в этой сфере – от нецелевого использования оборудования до воровства данных, составляющих коммерческую тайну. И чем шире распространяются информационные технологии, тем актуальнее становится проблема.

«По мере развития технологий все больше процессов переводится в «цифру». Это и внутренние бизнес-процессы компании, и ее взаимодействие с потребителями и партнерами. Поэтому вопрос IT-безопасности с каждым годом только актуальнее во всех сферах: и защита персональных данных клиентов, и электронный внутренний документооборот, и внедрение облачных технологий для управления строительными проектами, – то, что в последние годы реализовано у нас в компании», – отмечает директор по маркетингу Группы RBI Михаил Гущин.

С ним соглашается директор департамента IT Becar Asset Management Роман Блонов. «Оцениваю актуальность проблемы информационной безопасности как архиважную. Получить доступ к информации – значит получить доступ ко всем коммерческим тайнам, личным и деловым договоренностям. Также может иметь место прямой убыток от удаленного подключения к тем или иным мощностям. В эпоху расцвета криптовалют ряд компаний столкнулся с удаленным взломом и установкой майнеров на корпоративные компьютеры и серверы», – говорит он.

Исследование «СёрчИнформ» показало, что 72% строительных компаний России столкнулись с утечками информации в 2018 году. «По данным за 2018 год, рост выявленных нарушений в сфере IT-безопасности в стройкомплексе составил около 11% по сравнению с предыдущим годом. И тренд этот характерен, по крайней мере, последние четыре года, с тех пор, как мы начали мониторить ситуацию в строительной отрасли. Год от года острота проблемы растет: 4% и 11% на начало и конец наблюдений, соответственно», – рассказывает руководитель отдела технической аналитики компании «СёрчИнформ» Алексей Парфентьев.

По его словам, это связано с двумя основными факторами. «Во-первых, с развитием информационных технологий активно развивается и возможность злоупотреблений в этой сфере. Во-вторых, необходимость сэкономить на программном обеспечении, оборудовании, зарплате персонала и прочем приводит к использованию бесплатных облачных платформ, привлечению исполнителей в рамках аутсорсинга. Такой подход, конечно, создает дополнительные риски в сфере IT-безопасности, поскольку уменьшает возможности контроля над оборотом информации», – резюмирует эксперт.

Отраслевая специфика

По словам Алексея Парфентьева, в обеспечении IT-безопасности строительство имеет свою специфику. «Бухгалтерия, продажи, кадры – эти бизнес-процессы функционируют как в любой другой отрасли экономики. Но есть целый пласт специфических конфиденциальных данных. Это техническая и маркетинговая информация с очень длительным циклом подготовки, и ее раскрытие раньше определенных сроков может подорвать целые проекты. Поэтому наибольшее количество запросов о создании отраслевых политик безопасности, настройке систем под конкретного заказчика в сфере строительства касается защиты именно этих данных. Вне зависимости от того, идет ли речь о разработке архитектурного проекта или плана продвижения, плана ценообразования, маркетинговых материалов – требуется не допустить распространения информации раньше намеченного срока. Компаниям нужно защищать данные, которыми сотрудники оперируют в главных рабочих системах: CRM, TaskTracking, бухгалтерском программном обеспечении (ПО), ПО для двухмерной и трехмерной графики, софте для составления смет и прочем», – говорит эксперт.

«Специфика информационной безопасности в строительной сфере заключается в масштабах и ответственности, ведь зданием пользуется большое количество людей. Доступ к информации об особенностях конструктива и инженерии объекта может позволить злоумышленникам, например, проще взламывать систему контроля доступа», – добавляет Роман Блонов.

А вот по мнению Михаила Гущина, нельзя сказать, что девелоперский бизнес в этом смысле специфичен и заметно отличается от какого-то другого бизнеса сопоставимых масштабов.

Воруют всё

Согласно данным исследования «СёрчИнформ», сведения о наиболее частых инцидентах информационной безопасности подтверждают, что традиционные для отрасли риски в виде создания боковых и откатных схем, торговли конфиденциальной информацией по-прежнему очень актуальны. По данным, полученным из опроса, в 2018 году чаще всего утекала коммерческая информация: данные о клиентах, сделках и партнерах, внутренняя бухгалтерия. Эти утечки в сумме составляют 50% всех инцидентов. Еще в 21% случаев утекала техническая информация.

«Но несмотря на то, что в строительной отрасли проблема утечки информации стоит очень остро, главной проблемой остается воровство материальных ресурсов, а не кража данных. Прежде всего, это корпоративное мошенничество при закупках. Так как объемы этих закупок в строительной сфере огромны, они открывают такие же огромные возможности для «договорных» отношений между сотрудниками компаний и контрагентами», – отмечает Алексей Парфентьев.

В «Группе ЛСР» сообщили, что исключили возможность таких проблем, создав собственную открытую электронную торговую площадку. «Стать максимально открытыми в области закупок товаров – важнейшая часть политики нашей компании по ведению бизнеса. Собственная электронная площадка позволит постоянно находить новых качественных контрагентов, даст им возможность войти в пул постоянных подрядчиков и поставщиков «Группы ЛСР» и обеспечит честную конкуренцию среди них. На сайте площадки размещены полный список запросов на товары и услуги предприятий «Группы ЛСР» во всех регионах присутствия компании и требования к потенциальному подрядчику. С помощью нового сервиса можно легко отследить статус проведения тендера, узнать план закупок, задать интересующий вопрос», – рассказали в компании.

Что касается других инцидентов, чаще всего компании сталкиваются с использованием сотрудниками ресурсов компании в личных целях (40%), попытками откатов (24%). Почти поровну распределились ответы о фактах организации боковых схем продаж (10%) и работы в пользу конкурентов (14%).

«Заметная проблема – использование внутренних ресурсов компании для личных целей – начиная от банального выполнения заказов (проектов и т. п.) для другой структуры на рабочем месте, что, в общем, компании особого вреда не наносит, и заканчивая использованием производственных мощностей для выпуска продукции «налево», с оплатой исполнителю. Эти риски в строительной сфере гораздо заметнее, поэтому чаще, чем в других отраслях, специалисты по безопасности смещают вектор мониторинга с технических угроз на «человеческий фактор». Поэтому здесь универсальность современных DLP-систем, их способность решать сразу множество проблем играет заказчикам на руку», – рассказывает Алексей Парфентьев.

Среди нарушителей в строительстве, в отличие от других сфер, велико число руководителей – на их долю приходится 33% инцидентов. Среди нарушителей чаще всего встречаются менеджеры отдела снабжения. Второе и третье место занимают бухгалтеры (финансисты) и помощники руководителя.

Во избежание всяческих…

В принципе, по оценке экспертов, современный рынок предлагает необходимые инструменты для обеспечения информационной безопасности. «Сегодня есть и квалифицированные специалисты, и технические решения, способные обеспечить нужный уровень защиты данных», – говорит Михаил Гущин.

«Мы используем многоуровневый контроль за идентификацией пользователей, разделение доступов к информации, шифрование переписки, защиту внешнего периметра сети, шифрованные каналы коммуникации, регулярно обновляемые серверы, ПО, антивирусную защиту», – рассказывает Роман Блонов.

По словам эксперта, конечно, полностью исключить инциденты невозможно, но им можно эффективно противодействовать. «Однажды доступ к серверу корпоративной IP-телефонии получили злоумышленники и направили через наш сервер свои звонки. Так как была установлена FROD-защита, после превышения определенного объема трафика его передача была прервана, поэтому урон был относительно небольшим», – рассказал он.

Алексей Парфентьев говорит, что компаниям необходимо обеспечить хотя бы минимальную защиту от информационных рисков. «На мой взгляд, главная задача, которую необходимо решить, – это обеспечить прозрачность обращения данных внутри инфраструктуры. Необходимо четкое понимание, на каких ресурсах находится критично важная информация и кто имеет право доступа к ней, кто реально работает с этой информацией, как и с какой целью она циркулирует по сетевым каналам. Это первый шаг в сфере IT-безопасности, который необходим всем, в том числе и небольшим компаниям в сфере строительства и недвижимости. Крупным структурам нужны, конечно, более серьезные системы. И в целом, по моему опыту, они этими вопросами не пренебрегают, располагая всеми необходимыми инструментами в этой сфере», – отмечает специалист.

Но есть и некоторые системные проблемы. «К сожалению, в строительстве нет отраслевых стандартов обеспечения IT-безопасности, таких, как действуют в органах государственной власти или каких Центробанк требует от коммерческих банков. Да, существует федеральный закон, который, в общем, все должны выполнять. Но за его нарушения предусмотрены минимальные штрафы. И многим компаниям проще их заплатить, чем тратиться на системы безопасности», – говорит Алексей Парфентьев.

НОВОСТИ ПО ТЕМЕ:

Включить «автопилот». Современные технологии позволяют ускорить строительство

Новая цифровая платформа Rocket Group поможет и властям, и девелоперам

Управляющие компании устранили нарушения по раскрытию информации

Петербургский рынок коттеджных поселков до сих пор не может полностью оправиться от последствий кризисного удара конца 2014 – 2015 годов. Поэтому наибольшую активность можно наблюдать в сегменте наиболее дорогого, а значит, менее чувствительного к экономическим проблемам предложения.

В целом, по оценкам экспертов, загородный рынок постепенно выходит из кризиса, но для окончательного «выздоровления» ему не хватает ощутимого роста реальных доходов граждан. Наступивший год, вероятно, продолжит тренды, зафиксированные в прошлом году.

Специфика загородного рынка такова, что статистические данные разных экспертов «в штуках» сильно отличаются друг от друга. Это связано со спецификой используемых методик подсчета. В частности, специалисты Knight Frank St Petersburg учитывают только дорогое предложение в классах А и В. Впрочем, тренды рынка аналитики выделяют схожие.

Недовышли из кризиса

Специалисты отмечают положительную динамику коттеджного рынка в ушедшем году, но считают, что до докризисного состояния ему еще далеко.

По данным Экспертного бюро «Сперанский», всего в настоящее время продаже находится 451 коттеджный поселок. При этом год назад их было 472. «Убыль проектов связана в большинстве случаев с заморозкой, а не с завершением продаж. Количество приостановленных (замороженных) проектов за год увеличилось. Если год назад их было 225, то сейчас их 247», – отмечает Дмитрий Сперанский, руководитель ЭБ «Сперанский».

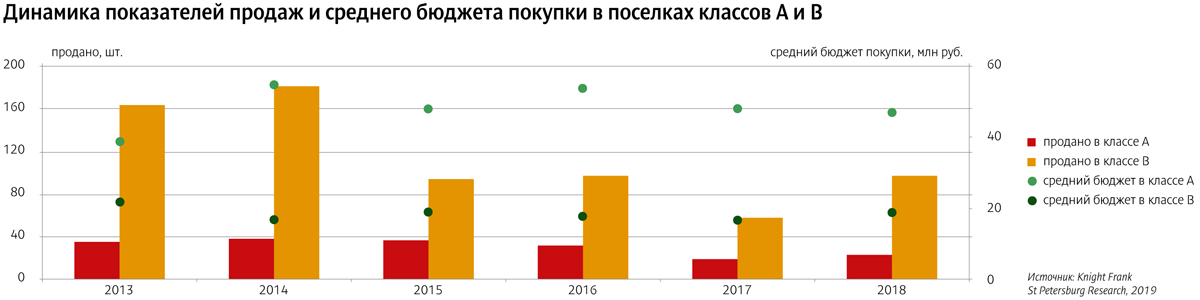

По оценке аналитиков Knight Frank St Petersburg, объем выхода на рынок новых проектов в классах А и В в 2015–2017 годах носил отчетливую отрицательную динамику. И лишь в прошлом году запуск новых коттеджных поселков вышел на докризисный уровень.

Эксперты отмечают, что если в докризисные 2013–2014 годы продавалось свыше 200 коттеджей в дорогих сегментах рынка, то после этого за год не продавалось более 120 объектов. А в 2017 году спад достиг показателя около 80 коттеджей, после чего начался рост.

«В целом, по сравнению с показателями 2012–2013 годов количество сделок с домами снизилось в три-четыре раза», – соглашается Дмитрий Сперанский.

Куплю. Дорого

По оценке ЭБ «Сперанский», всего в продаже сегодня находится около 25,65 тыс. лотов (на 3% меньше, чем годом ранее), из них 21,7 тыс. – участки, 2,2 тыс. – коттеджи и 1,75 тыс. – секции.

Интересной особенностью тренда на выход загородной недвижимости из кризиса стала концентрация положительной динамики в наиболее высоких ценовых нишах. «Главный тренд ушедшего года – рост сделок с дорогими участками. В 2018 году их было продано заметно больше, чем годом ранее. А вот спрос на остальные объекты остался без существенных изменений», – говорит Дмитрий Сперанский.

В целом в 2018 году покупатели отдают предпочтение участкам без подряда (82% от общего числа сделок). Сильно выросло предложение дорогих участков от 250 тыс. рублей за сотку (рост на 58% к предыдущему году).

«Примечательно, что количество сделок с дорогими участками по сравнению с прошлым годом возросло в полтора раза. С конца 2017 года и в течение всего 2018-го мы отмечали этот тренд. Сделки с наделами по 7–8 млн рублей за участок – вовсе не редкость. Абсолютным рекордсменом в этом сегменте выступают северные проекты: «Репино-парк» и поселки компании «Олимп Груп». На юге сделки в этой ценовой категории подписывает УК "Теорема"», – рассказывает Дмитрий Сперанский.

Этот тренд подтверждается данными Центра оценки и аналитики «Бюллетеня Недвижимости». Средняя цена предложения сотки земли на начало 2019 года составила 387,2 тыс. рублей. Для сравнения: на начало 2016-го – чуть больше 250 тыс., 2017-го – около 300 тыс., 2018-го – около 350 тыс. рублей.

Дмитрий Сперанский отмечает также, что по сравнению с 2017 годом было куплено гораздо больше дорогих объектов. Общее количество сделок на рынке – 4440 (рост на 6%). Дешевых лотов было продано столько же, основной прирост обеспечили дорогие объекты.

«За 2018 год продано 235 коттеджей (годом ранее – 203; рост на 16%). Домов стоимостью до 10 млн продано чуть меньше, чем год назад, а домов средней и высокой ценовой категории – заметно больше. Девелоперы оказались в очередной раз в противофазе с рынком. Предложение росло по недорогим коттеджам (стоимостью до 10 млн), а спрос наиболее активно рос на самые дорогостоящие лоты», – говорит Дмитрий Сперанский.

Руководитель отдела продаж компании «Теорема» Ирина Кудрявцева подтверждает этот тренд. «В 2018 году на 30% больше продано дорогих таунхаусов и участков стоимостью от 400 тыс. рублей за сотку», – рассказывает она.

«2018 год характеризовался высокой покупательской активностью, в сумме было реализовано 120 коттеджей высокого ценового класса, что в 1,6 раза больше, чем годом ранее. В классе А было реализовано на 21% коттеджей больше, чем в 2017 году. Средний бюджет покупки составил около 47 млн рублей. Наибольшее увеличение продаж произошло в классе В, здесь они превысили показатели предыдущего горда в 1,7 раза. Средний бюджет покупки в классе В составил около 19 млн рублей, что на 12% больше, чем годом ранее», – отмечает руководитель отдела исследований Knight Frank St Petersburg Светлана Московченко.

Чего ждать в этом году

По оценкам экспертов, основные тренды, зафиксированные на коттеджном рынке в прошлом году, продолжатся и в нынешнем. Причем следом за дорогостоящим сегментом из «анабиоза» могут выйти и более демократичные. «В первом полугодии 2019 года, я полагаю, активность покупателей будет примерно на уровне прошлого года. Во втором я ожидаю рост на 20% сделок в среднем и нижнем ценовых сегментах. Суммарная прибавка по году составит порядка 10%», – прогнозирует Дмитрий Сперанский.

«Учитывая ретроспективную динамику первичного загородного рынка, можно отметить, что количество предложений, пополнивших рынок в 2018 году, обеспечит спрос в ближайшие два-три года. В этом плане благоприятная ситуация будет для небольших по размеру и количеству лотов поселков», – добавляет Светлана Московченко.

Эксперты также называют ряд факторов, которые способны обеспечить проектам повышенный интерес покупателей. Важнейший из них – ипотека. Ведь прежде всего именно благодаря ей неплохо чувствовал себя в прошлом году рынок городского жилья. «Ввиду отсутствия предпосылок для роста реальных доходов граждан в наступающем году, очевидно, что наличие ипотечного кредитования будет одним из основных преимуществ тех загородных проектов, которым удалось получить аккредитацию», – отмечает директор по продажам загородного комплекса «Образ жизни» Вита Бланк.

Растет и фактор сопутствующей инфраструктуры. «В прошлом году в коттеджном поселке «Ламбери» была возведена школа на 200 учеников. Также в этом здании будет располагаться детский сад. Это событие является уникальным для загородного рынка Петербурга», – отмечает Светлана Московченко. Она добавляет, что на 2019 год анонсировано открытие автогоночного комплекса «Игора Драйв». «Строительство такого рода инфраструктурных объектов (социальных и развлекательных) оказывает благоприятное влияние на развитие рынка загородной недвижимости», – подчеркивает эксперт.

«Спрос на загородном рынке будет тяготеть к объектам, находящимся в высокой стадии строительной готовности, обеспечивающим городской уровень комфорта в отношении как инженерного обеспечения, так и наличия социальных объектов. Дополнительным преимуществом будут пользоваться качественные проекты с уникальной составляющей, будь то берег Финского залива или локации вблизи развитой спортивно-развлекательной инфраструктуры», – соглашается Вита Бланк.