Ставка аренды в бизнес-центрах В-класса снова растет

В Bright Rich | CORFAC Int. подвели итоги I квартала на офисном рынке Санкт-Петербурга.

В эксплуатацию было введено четыре объекта: «Морская резиденция» (арендопригодная площадь – 40 тыс. кв. м), Garage (арендопригодная площадь – 3 548 кв. м), реконструированный бизнес-центр «Гайде» (2 745 кв. м) и БЦ «Гайот» (1 880 кв. м арендопригодной площади). Спекулятивными являются лишь бизнес-центры Garage и «Гайот». При этом, в Bright Rich | CORFAC Int. отмечают, что сдали последний объект еще до его ввода в эксплуатацию.

До конца года к вводу в эксплуатацию запланировано 253 890 кв. м качественных офисных площадей (GLA), основная часть из них, по прогнозам аналитиков, придется на III-IV кварталы. Наиболее крупными из новых бизнес-центров станут БЦ «Черниговская 8» (арендопригодная площадь – 46 050 кв. м), БЦ «Заневский каскад 4» (арендопригодная площадь – 40 300 кв. м), БЦ «Элкус II очередь» (арендопригодная площадь – 23 560 кв. м).

Крупнейшие объекты, заявленные к вводу в эксплуатацию до конца 2021 г.

|

Название бизнес-центра |

Адрес |

Район |

Общая площадь, кв. м |

Арендопригодная площадь, кв. м |

Класс |

Квартал |

|

ATLAS CITY 1 очередь |

Московский пр., д. 120, лит. А, стр. 1 |

Московский |

10 037 |

8 914 |

В+ |

Q2 |

|

Премьер |

Щербаков пер, д. 17/3, лит. А |

Центральный |

7 953 |

6 478 |

А |

Q2 |

|

11-я Красноармейская (реконструкция) |

11-я Красноармейская ул., д. 18 |

Адмиралтейский |

7 300 |

5 500 |

В |

Q2 |

|

OBWODNIY |

Обводного канала наб., д. 118Б, лит. А |

Адмиралтейский |

5 733 |

5 733 |

В |

Q2 |

|

Заневский каскад 4 |

Заневский пр. |

Красногвардейский |

113 600 |

40 300 |

В+ |

Q3 |

|

Lotos Tower |

Приморский пр., д. 68, 70, стр. 1 |

Приморский |

30 000 |

15 000 |

А |

Q3 |

|

Собрание, II очередь |

Цветочная ул., д. 25, лит. Ц |

Московский |

26 763 |

15 417 |

В+ |

Q3 |

|

Спутник |

Бабушкина ул., д. 40, лит. А |

Невский |

25 000 |

3 800 |

В+ |

Q3 |

|

Феррум I |

Свердловская наб, д. 44, лит. Б |

Калининский |

9 900 |

8 870 |

А |

Q3 |

|

КЕРСТЕН (реконструкция) |

Красного Курсанта ул., д. 25, лит. Е |

Петроградский |

7 940 |

7 940 |

В+ |

Q3 |

|

Черниговская 8 |

ул. Черниговская, д. 8 |

Московский |

66 480 |

46 050 |

А |

Q4 |

|

Элкус II очередь |

Благодатная ул. |

Московский |

33 773 |

23 560 |

А |

Q4 |

|

ТЕСЛА |

В.О. 24-я линия, д. 15/2 |

Василеостровский |

13 890 |

9 600 |

В+ |

Q4 |

|

Аквилон LINKS |

Московский пр., д. 83, лит. Н |

Адмиралтейский |

10 711 |

8 328 |

А |

Q4 |

С точки зрения распределения объектов, заявленных к вводу до конца года, по классам офисной недвижимости лидируют здания класса А, их доля в структуре планируемого ввода составляет 58% (148 290 кв. м). Далее следует класс В+ (91 400 кв. м, или 36%) и класс В (14 330 кв. м, или 6%).

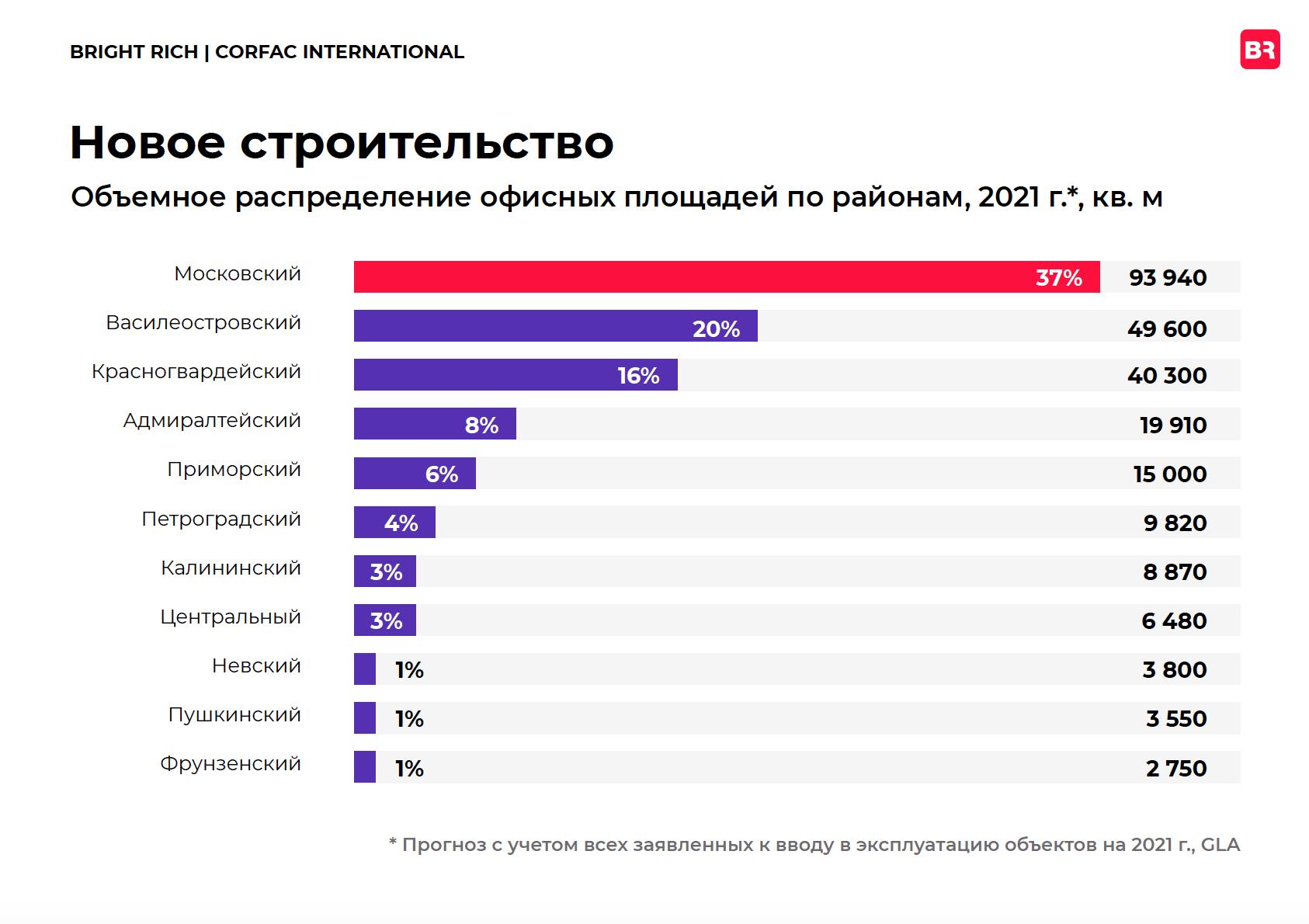

Наиболее популярной локацией среди девелоперов является Московский район, здесь к вводу заявлено 93 940 кв. м офисных площадей (37%). Меньше всего площадей заявлено к вводу во Фрунзенском районе (2 750 кв. м, или 1%).

В I квартале 2021 г. объем поглощения составил 54 920 кв. м. По прогнозам аналитиков Bright Rich | CORFAC Int., по итогам полугодия этот показатель может составить порядка 120 000 кв. м.

По объему сделок лидирует класс В+, здесь было заключено 40% от всего объема сделок за квартал (22 090 кв. м). Наиболее востребованным по количеству сделок также оказался класс В+, с ним было заключено 38% от общего количества сделок за период.

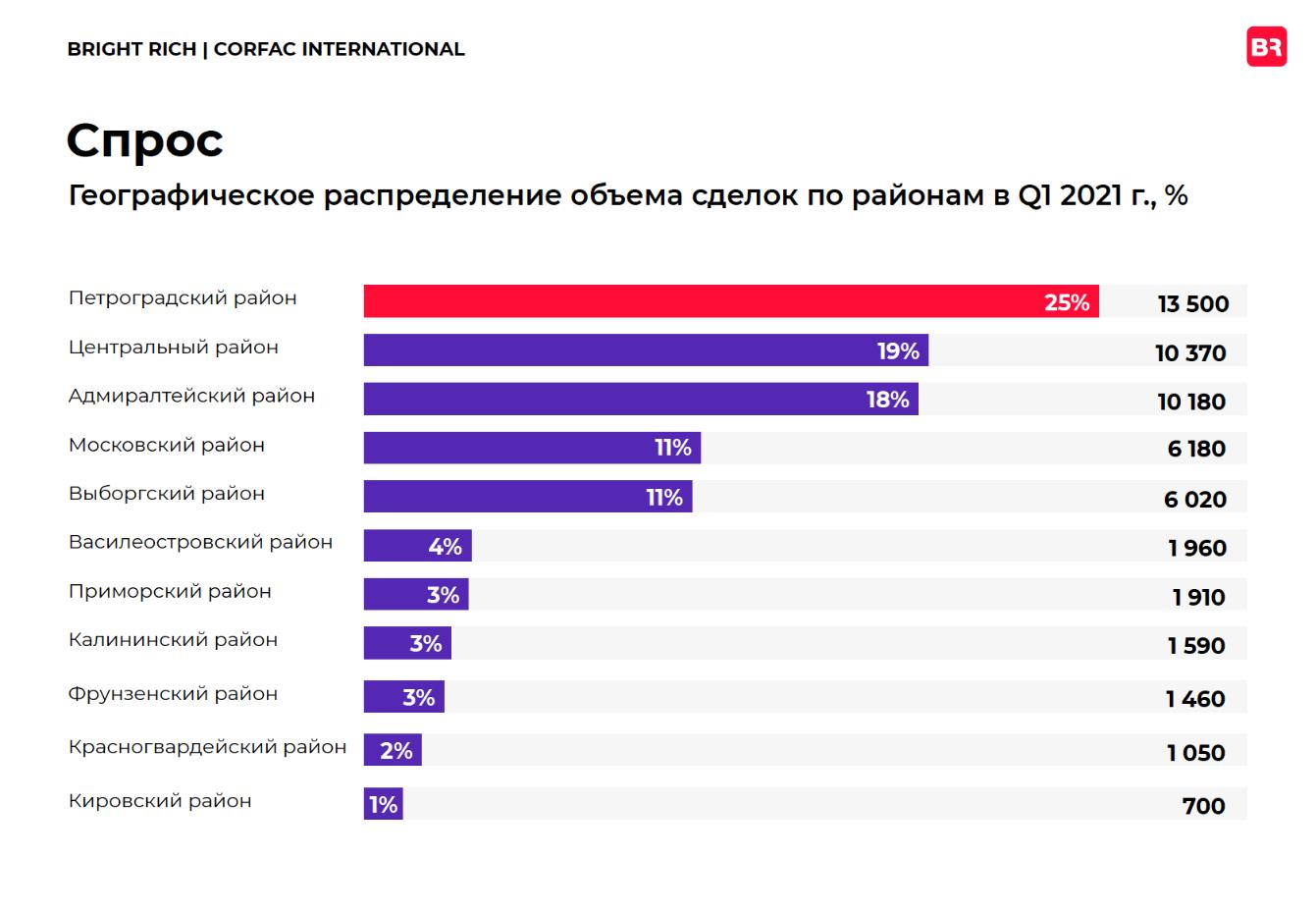

Наиболее востребованными среди арендаторов и покупателей оказались Петроградский и Центральный районы, на их долю в структуре поглощения пришлось 46% от общего количества сделок за период.

Петроградский район лидирует также по объему заключенных сделок, на него приходится 25% в структуре спроса. Далее идут Центральный и Адмиралтейский районы (19% и 18% соответственно).

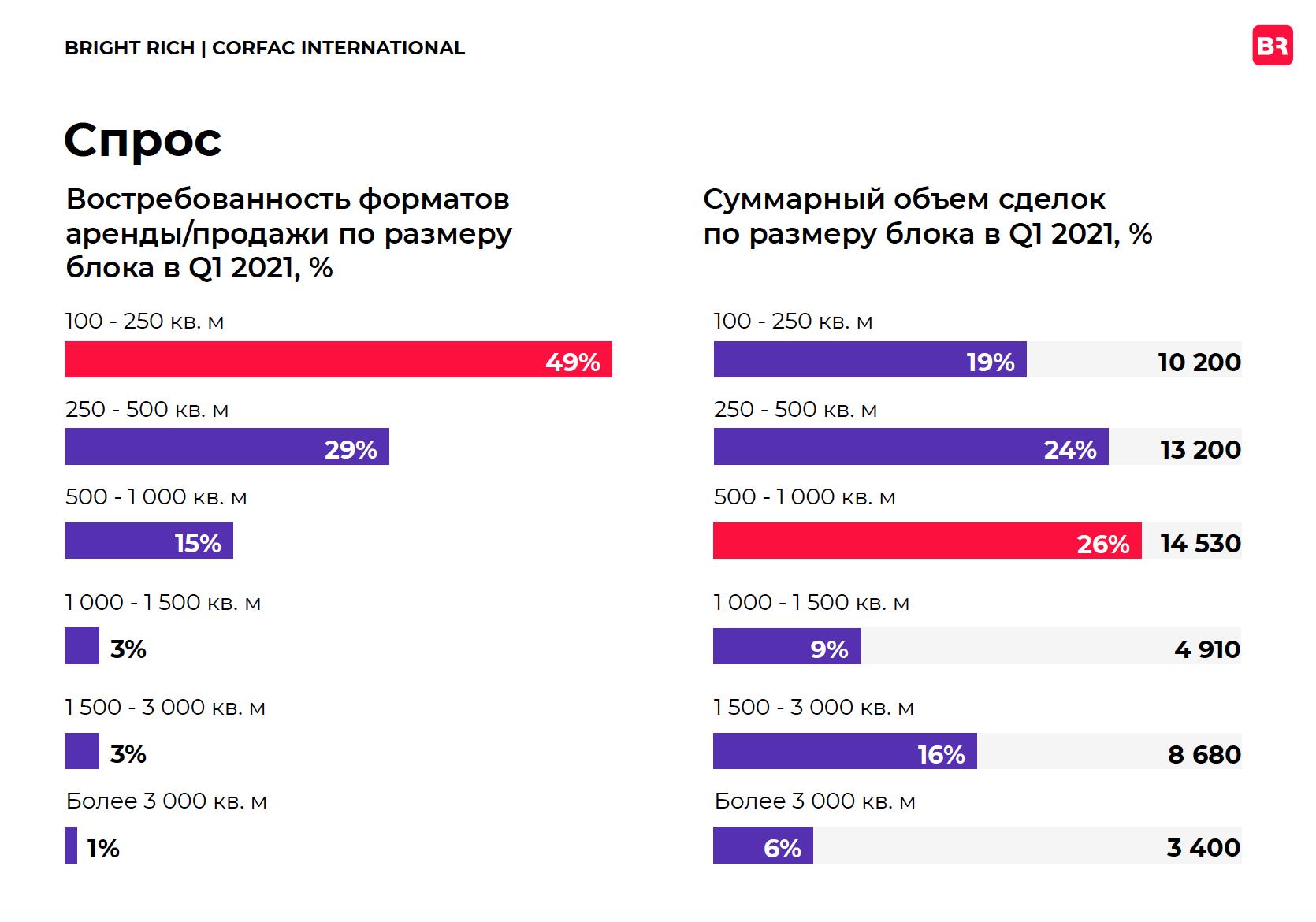

Наибольшее количество сделок был заключено с небольшими офисными блоками площадью 100-250 кв. м (49%). В объемном выражении лидируют блоки 500-1000 кв. м. Средний размер арендованного помещения составил 405 кв. м.

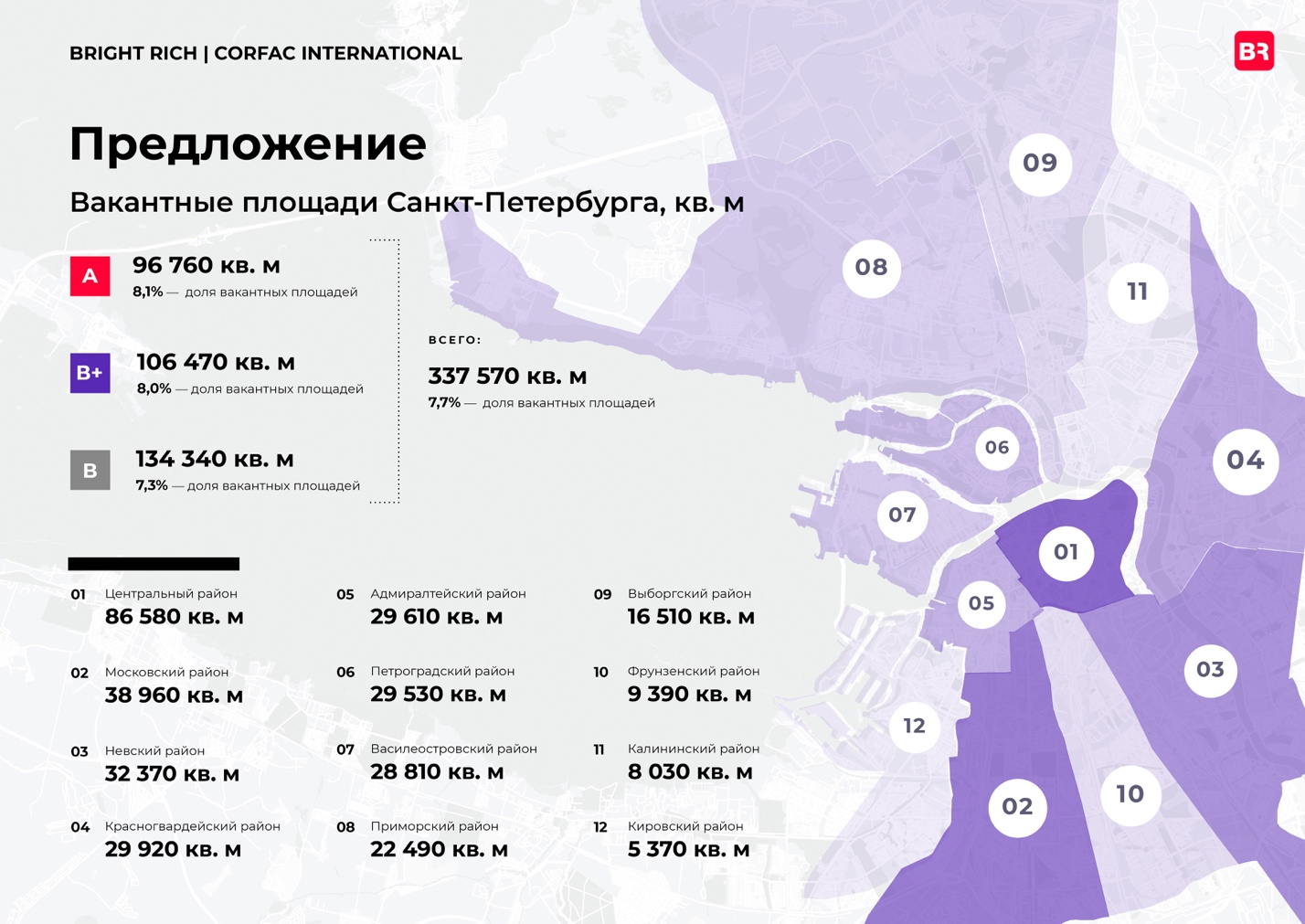

Общий уровень вакансии на конец I квартала составляет 7,7% (337 570 кв. м). При этом в классе А вакансия составляет 8,1%, в классе В+ – 8,0% и в классе В – 7,3%. По объему предложения лидирует Центральный район, здесь свободно 86 580 кв. м. Меньше всего вакантных офисов в Кировском районе, здесь к аренде доступно всего 5 370 кв. м.

По прогнозу аналитиков Bright Rich | CORFAC Int., во II квартале 2021 г. объем вакантных площадей сократится до 310 000 кв. м. «Движение рынка будет зависеть от выхода новых спекулятивных офисных площадей. Спрос во втором квартале предположительно останется на уровне I квартала 2021 года», - отмечает Виктор Заглумин, партнер Bright Rich | CORFAC Int.

Ставки аренды за I квартал выросли, в основном за счет индексации. Средневзвешенная ставка аренды на конец квартала составила 1 970 руб./кв. м/мес. (включая НДС и КУ) в классе А, 1 360 руб./кв. м/мес. в классе В+ и 1 170 руб./кв. м/мес., в В-классе (также с НДС и КУ). Аналитики отмечают, что в классе В зафиксирован наиболее активный рост ставок аренды, по сравнению с концом 2020 года ставка здесь увеличилась на 6,4%. Если сравнивать с аналогичным периодом 2020 года, то ставка аренды в классе В увеличилась на 10,4%. Во II квартале в Bright Rich | CORFAC Int. дальнейшего роста арендных ставок не ожидают.

Наиболее дорогим районом с точки зрения средневзвешенной базовой ставки аренды в классе А является Адмиралтейский, здесь ставка аренды на конец I квартала составляет 2 160 руб. за «квадрат». В классе В+ самая высокая базовая средневзвешенная ставка аренды приходится на Московский район (1 560 руб./кв. м/мес. с учетом НДС и КУ). В В-классе самая высокая средневзвешенная ставка зафиксирована в Центральной районе Петербурга – 1 490 руб./кв. м/мес.

В феврале 2021 года в Москве приобрели почти на 30% больше квартир в строящихся домах, чем в тот же месяц предыдущего года, подсчитали аналитики «Метриум» на основе новых данных Росреестра по Москве. Между тем спрос на готовое жилье увеличился в годовом выражении на 7%. Также резко возросла активность ипотечных заемщиков.

В феврале Росреестр по Москве зарегистрировал 7,6 тыс. договоров участия в долевом строительстве. По сравнению с январем спрос на строящееся жилье в Москве увеличился на 45%, а в сопоставлении с февралем 2020 года – на 29%.

В прошлом месяце было заключено наибольшее число сделок на рынке новостроек за феврали прошедших 8 лет. Предыдущий рекорд был зафиксировано в феврале 2019 года (7,2 тыс. договоров долевого участия).

Источник: «Метриум» по данным Росреестра Москвы

Стимулировать столичный рынок новостроек продолжает программа субсидирования ипотеки. В феврале в Москве было выдано 9,2 тыс. ипотечных кредитов на покупку строящегося и готового жилья. По сравнению с январем выдача ипотеки увеличилась на 54%. Относительно февраля 2020 года, когда заемщики в Москве получили 8,1 тыс. кредитов, спрос вырос на 13%.

Эксперты «Метриум» отмечают, что февральское число сделок превосходит среднемесячное количество выданных ипотечных кредитов в 2020 (8,7 тыс. ДДУ) и в 2019 году (7,5 тыс. ДДУ). Примерно столько же, сколько и в феврале 2021 года, банки выдали в июле 2020 года, когда карантинные ограничения в основном были сняты и покупатели начали массово участвовать в программе субсидирования ставок.

«Ускорение ипотечного спроса вполне объяснимо, – отмечает Алексей Перлин, генеральный директор девелоперской компании «СМУ-6 Инвестиции». – Программа субсидирования ипотечного кредитования завершится в июне, если власти не примут решение её продлить. После этого ставки повысятся по разным оценкам на 1-2 процентных пункта, то есть с текущих 6-6,5% до 7-8,5%. С учетом значительного роста цен за последний год покупка жилья в ипотеку по более высокой ставке может стать обременительной. Поэтому большинство покупателей будут стремиться успеть получить одобрение кредита до завершения субсидирования. Такой же эффект мы наблюдали и в период действия предыдущих программ субсидирования ипотеки».

Источник: «Метриум» по данным Росреестра Москвы

Особенно быстро после январского спада оправился рынок готового жилья в Москве. В феврале было зарегистрировано 12 тыс. договоров купли-продажи жилья. Это на 59% больше, чем в январе и на 7% больше, чем в феврале 2020 года. Таким образом вторичный рынок жилья в феврале рос быстрее, чем первичный, где во втором месяце 2021 года спрос увеличился на 45%.

Источник: «Метриум» по данным Росреестра Москвы

«Быстрый рост числа сделок в феврале свидетельствует о том, что первое полугодие на рынке московского жилья будет “жарким”, – комментирует Мария Литинецкая, управляющий партнер «Метриум» (участник партнерской сети CBRE). – Неопределенность перспектив программы субсидирования будет подталкивать клиентов быстрее принимать решение о покупке жилья. Застройщики, стремясь увеличить продажу, повысят предложение новостроек, чтобы перехватить ажиотажный спрос у конкурентов. Банки также будут стимулировать спрос на кредиты. В этих условиях наиболее вероятный сценарий – рост цен на жилье, который, сохранится как минимум до середины лета».

В обзорах столичного рынка недвижимости принято говорить о безусловном доминировании ГК «ПИК». Действительно, в Москве пока нет компаний, способных на равных конкурировать с ней. Однако в портфель ПИК входит только пятая часть от совокупной площади жилья в новостройках. Аналитики Urbanus.ru выявили 19 субъектов федерации, в которых застройщики-лидеры контролируют более 30% рынка.

В регионе с развитой строительной индустрией должны присутствовать от трех до пяти крупных строительных компаний, а также представительный «второй эшелон», включающий пять-семь девелоперов среднего масштаба. Подобный расклад обеспечивает здоровую конкуренцию и стимулирует участников рынка к повышению качества строительного продукта. Следует отметить, что эта модель встречается не так уж и редко. В качестве характерных примеров можно указать Самару, Екатеринбург или Новосибирск. Сбалансированный рынок может сложиться и в городах, которые не являются «миллионниками» (Калининград, Владивосток, Ульяновск).

Регионы*, в которых более 30% площадей на рынке новостроек принадлежат одному застройщику

|

Регион |

Застройщик-лидер |

Доля застройщика лидера в общем объеме строительства/доля застройщика в объеме по строительству с применением эскроу-счетов, % |

|

Республика Ингушетия |

Газовик |

60,7/- |

|

Чеченская Республика |

Юг-Строй |

58,4/- |

|

Сахалинская область |

Рыбоводстрой |

54,1/64,2 |

|

Республика Коми |

СКАТ |

52,1/56,7 |

|

Севастополь |

Севастопольстрой |

51,8/55,7 |

|

Орловская область |

ОДСК |

49,2/53,0 |

|

Ставропольский край |

ЮгСтройИнвест |

44,7/62,7 |

|

Республика Калмыкия |

СУ №3 |

44,4/44,4 |

|

Томская область |

Спецгазстрой |

44,4/- |

|

Новгородская область |

СК «Глория» |

44,2/44,2 |

|

Республика Марий Эл |

Спектр-М |

42,5/30,0 |

|

Республика Дагестан |

СК «Сити Строй Холдинг» |

42,4/- |

|

Псковская область |

ГК «ЛУГ» |

40,6/53,8 |

|

Архангельская область |

Группа «Аквилон» |

38,8/42,0 |

|

Астраханская область |

Прогресс |

37,9/- |

|

Кабардино-Балкарская Республика |

Новый город |

37,2/- |

|

Республика Карелия |

Баренц Групп |

35,4/- |

|

Оренбургская область |

УСК-2 |

32,5/37,9 |

|

Кемеровская область |

Промстрой |

31,9/14,0 |

*учитывались регионы, в которых строится не менее 10 тыс. кв. м жилья

В то же время сразу в 19 субъектах федерации зафиксирована ситуация, когда компания-лидер, концентрирует в своем портфеле не менее трети всего строящегося или недавно сданного жилья. Восемь из них расположены на юге России. Это Астраханская область, Калмыкия, Ставропольский край, Севастополь и четыре северо-кавказские республики – Кабардино-Балкария, Дагестан, Ингушетия и Чечня. Две последние выделяются наличием застройщиков-«монополистов». О монополии в полном смысле слова, когда один участник рынка поставляет 80-90% всей продукции, речи не идет. Тем не менее, ЖСК «Газовик», ведущий работы в 27-м микрорайоне Магаса (12 многоквартирных домов, 4 офисных здания, детский сад на 80 мест), по объему строительства в Ингушетии намного опережает своих конкурентов. Его удельный вес достигает 60,7%. Нужно учитывать, что изначально согласованный срок действия РНС по названному проекту истек еще в 2016 г., но завершение второй очереди (семь домов и два офисных блока) ожидается только к декабрю 2021-го. В соседней Чеченской республике аналогичное положение (58,4% от объема новой застройки) занимает компания «Юг-Строй». В 2021 г. она планирует ввести в эксплуатацию два жилых комплекса в центральной части Грозного.

Столь широкое представительство в рейтинге республик Северного Кавказа вполне закономерно. Покупатели здесь отдают предпочтение частным домам. Поэтому многоквартирное домостроение развито относительно слабо. Достаточно одного-двух новых проектов, чтобы застройщик утвердился в статусе безоговорочного лидера. Впрочем, на другом краю страны – в Северо-Западном федеральном округе, таких регионов тоже немало. Причины во многом схожи: малый выход новостроек и преобладание вторичного предложения, которое вполне удовлетворяет потребности местной аудитории. Наиболее мобильные покупатели ориентированы на переезд в Санкт-Петербург и Ленинградскую область. Максимальный показатель в округе зарегистрирован у компании СКАТ, приступившей к реализации жилых комплексов «Платон» и «Аура» в Сыктывкаре – 52,1% от совокупной площади нового жилья в Республике Коми. Другими северо-западными делегатами рейтинга стали Карелия, Псковская, Новгородская и Архангельская области. Примечательно, что Архангельская область, как и Ставропольский край на юге, выбивается из локального тренда. В этих регионах на чемпионские позиции выдвинулись компании из первой двадцатки федерального рейтинга застройщиков – соответственно, Группа «Аквилон» (доля 38,8% в целом и 42,0% среди новостроек с эскроу) и «ЮгСтройИнвест» (доля 44,7% в целом и 62,7% среди новостроек с эскроу).

Всего в РФ насчитывается пять регионов, где ведущим застройщикам принадлежит более половины строящегося жилья, восемь регионов, где их удельный вес варьируется в пределах 40-50%, и шесть регионов, где этот индикатор составляет от 30% до 40%.

Отдельно упомянем компании, уступившие лидерство в общем зачете, но выступающие региональными флагманами в переходе на новую схему реализации (с применением эскроу). Это ГК «КСМ» в Карелии (удельный вес 46,2%) и специализированный застройщик «Михайловский парк-квартал», обслуживающий одноименный проект в Томской области (удельный вес 61,5%).