Ставка аренды в бизнес-центрах В-класса снова растет

В Bright Rich | CORFAC Int. подвели итоги I квартала на офисном рынке Санкт-Петербурга.

В эксплуатацию было введено четыре объекта: «Морская резиденция» (арендопригодная площадь – 40 тыс. кв. м), Garage (арендопригодная площадь – 3 548 кв. м), реконструированный бизнес-центр «Гайде» (2 745 кв. м) и БЦ «Гайот» (1 880 кв. м арендопригодной площади). Спекулятивными являются лишь бизнес-центры Garage и «Гайот». При этом, в Bright Rich | CORFAC Int. отмечают, что сдали последний объект еще до его ввода в эксплуатацию.

До конца года к вводу в эксплуатацию запланировано 253 890 кв. м качественных офисных площадей (GLA), основная часть из них, по прогнозам аналитиков, придется на III-IV кварталы. Наиболее крупными из новых бизнес-центров станут БЦ «Черниговская 8» (арендопригодная площадь – 46 050 кв. м), БЦ «Заневский каскад 4» (арендопригодная площадь – 40 300 кв. м), БЦ «Элкус II очередь» (арендопригодная площадь – 23 560 кв. м).

Крупнейшие объекты, заявленные к вводу в эксплуатацию до конца 2021 г.

|

Название бизнес-центра |

Адрес |

Район |

Общая площадь, кв. м |

Арендопригодная площадь, кв. м |

Класс |

Квартал |

|

ATLAS CITY 1 очередь |

Московский пр., д. 120, лит. А, стр. 1 |

Московский |

10 037 |

8 914 |

В+ |

Q2 |

|

Премьер |

Щербаков пер, д. 17/3, лит. А |

Центральный |

7 953 |

6 478 |

А |

Q2 |

|

11-я Красноармейская (реконструкция) |

11-я Красноармейская ул., д. 18 |

Адмиралтейский |

7 300 |

5 500 |

В |

Q2 |

|

OBWODNIY |

Обводного канала наб., д. 118Б, лит. А |

Адмиралтейский |

5 733 |

5 733 |

В |

Q2 |

|

Заневский каскад 4 |

Заневский пр. |

Красногвардейский |

113 600 |

40 300 |

В+ |

Q3 |

|

Lotos Tower |

Приморский пр., д. 68, 70, стр. 1 |

Приморский |

30 000 |

15 000 |

А |

Q3 |

|

Собрание, II очередь |

Цветочная ул., д. 25, лит. Ц |

Московский |

26 763 |

15 417 |

В+ |

Q3 |

|

Спутник |

Бабушкина ул., д. 40, лит. А |

Невский |

25 000 |

3 800 |

В+ |

Q3 |

|

Феррум I |

Свердловская наб, д. 44, лит. Б |

Калининский |

9 900 |

8 870 |

А |

Q3 |

|

КЕРСТЕН (реконструкция) |

Красного Курсанта ул., д. 25, лит. Е |

Петроградский |

7 940 |

7 940 |

В+ |

Q3 |

|

Черниговская 8 |

ул. Черниговская, д. 8 |

Московский |

66 480 |

46 050 |

А |

Q4 |

|

Элкус II очередь |

Благодатная ул. |

Московский |

33 773 |

23 560 |

А |

Q4 |

|

ТЕСЛА |

В.О. 24-я линия, д. 15/2 |

Василеостровский |

13 890 |

9 600 |

В+ |

Q4 |

|

Аквилон LINKS |

Московский пр., д. 83, лит. Н |

Адмиралтейский |

10 711 |

8 328 |

А |

Q4 |

С точки зрения распределения объектов, заявленных к вводу до конца года, по классам офисной недвижимости лидируют здания класса А, их доля в структуре планируемого ввода составляет 58% (148 290 кв. м). Далее следует класс В+ (91 400 кв. м, или 36%) и класс В (14 330 кв. м, или 6%).

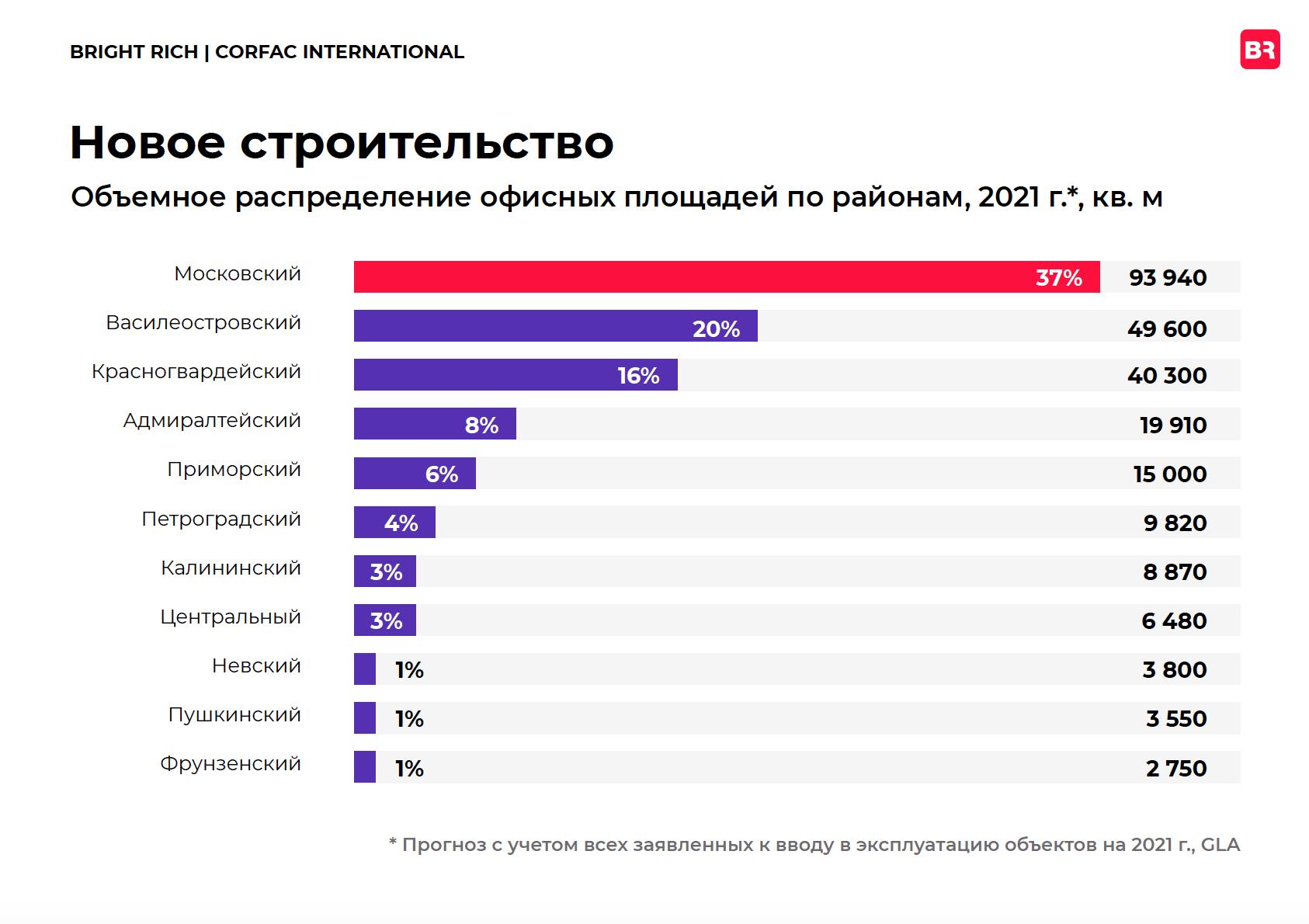

Наиболее популярной локацией среди девелоперов является Московский район, здесь к вводу заявлено 93 940 кв. м офисных площадей (37%). Меньше всего площадей заявлено к вводу во Фрунзенском районе (2 750 кв. м, или 1%).

В I квартале 2021 г. объем поглощения составил 54 920 кв. м. По прогнозам аналитиков Bright Rich | CORFAC Int., по итогам полугодия этот показатель может составить порядка 120 000 кв. м.

По объему сделок лидирует класс В+, здесь было заключено 40% от всего объема сделок за квартал (22 090 кв. м). Наиболее востребованным по количеству сделок также оказался класс В+, с ним было заключено 38% от общего количества сделок за период.

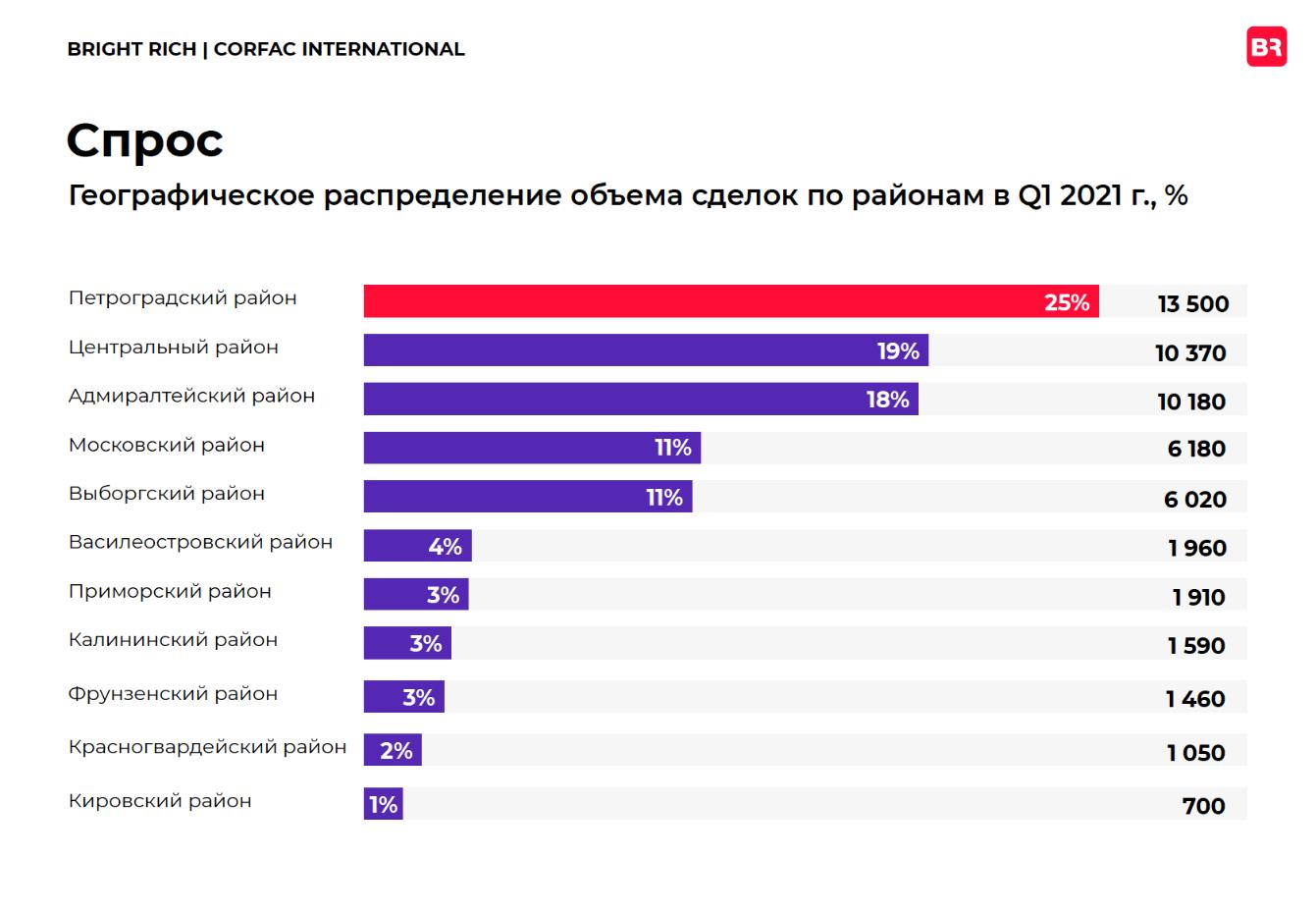

Наиболее востребованными среди арендаторов и покупателей оказались Петроградский и Центральный районы, на их долю в структуре поглощения пришлось 46% от общего количества сделок за период.

Петроградский район лидирует также по объему заключенных сделок, на него приходится 25% в структуре спроса. Далее идут Центральный и Адмиралтейский районы (19% и 18% соответственно).

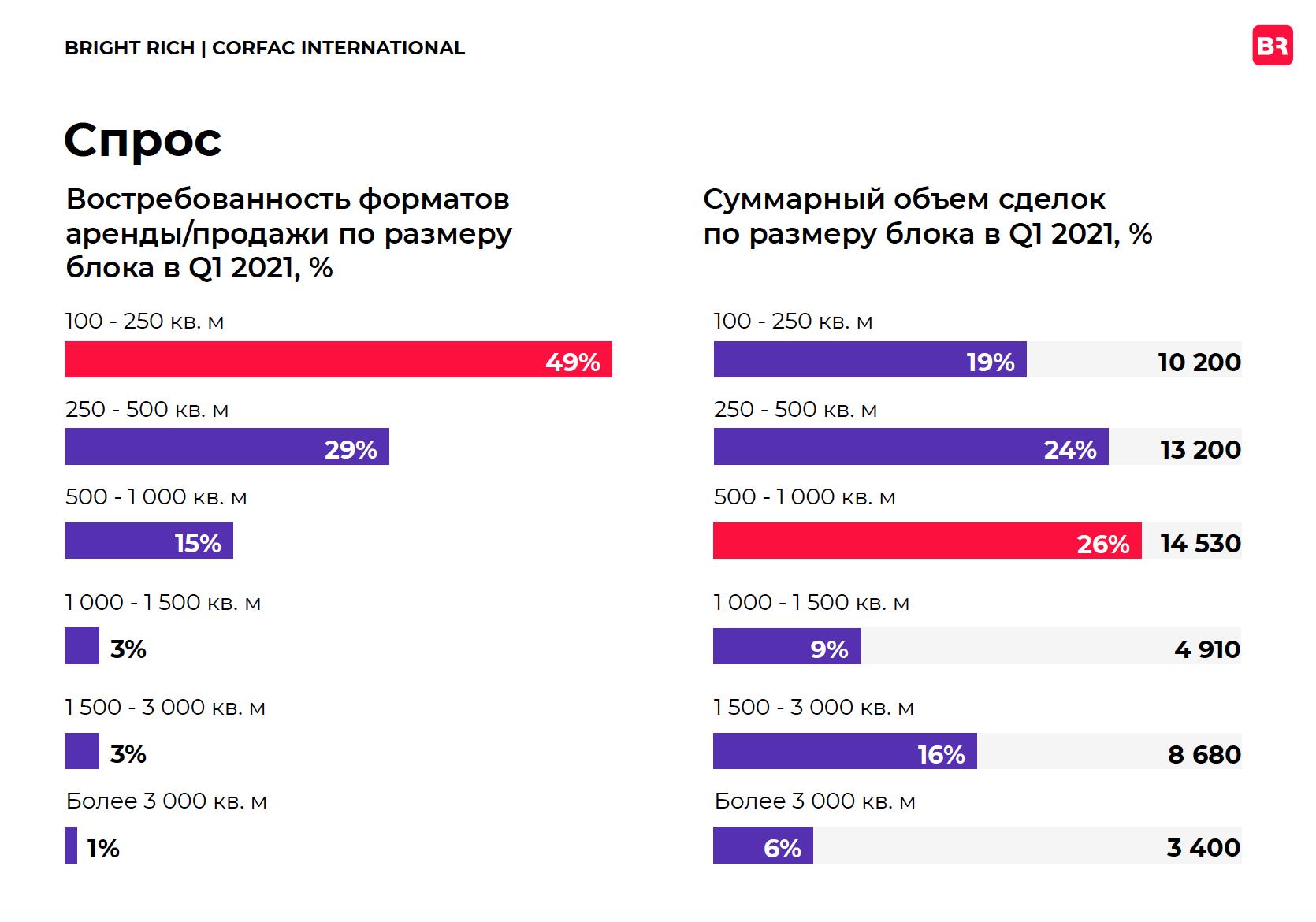

Наибольшее количество сделок был заключено с небольшими офисными блоками площадью 100-250 кв. м (49%). В объемном выражении лидируют блоки 500-1000 кв. м. Средний размер арендованного помещения составил 405 кв. м.

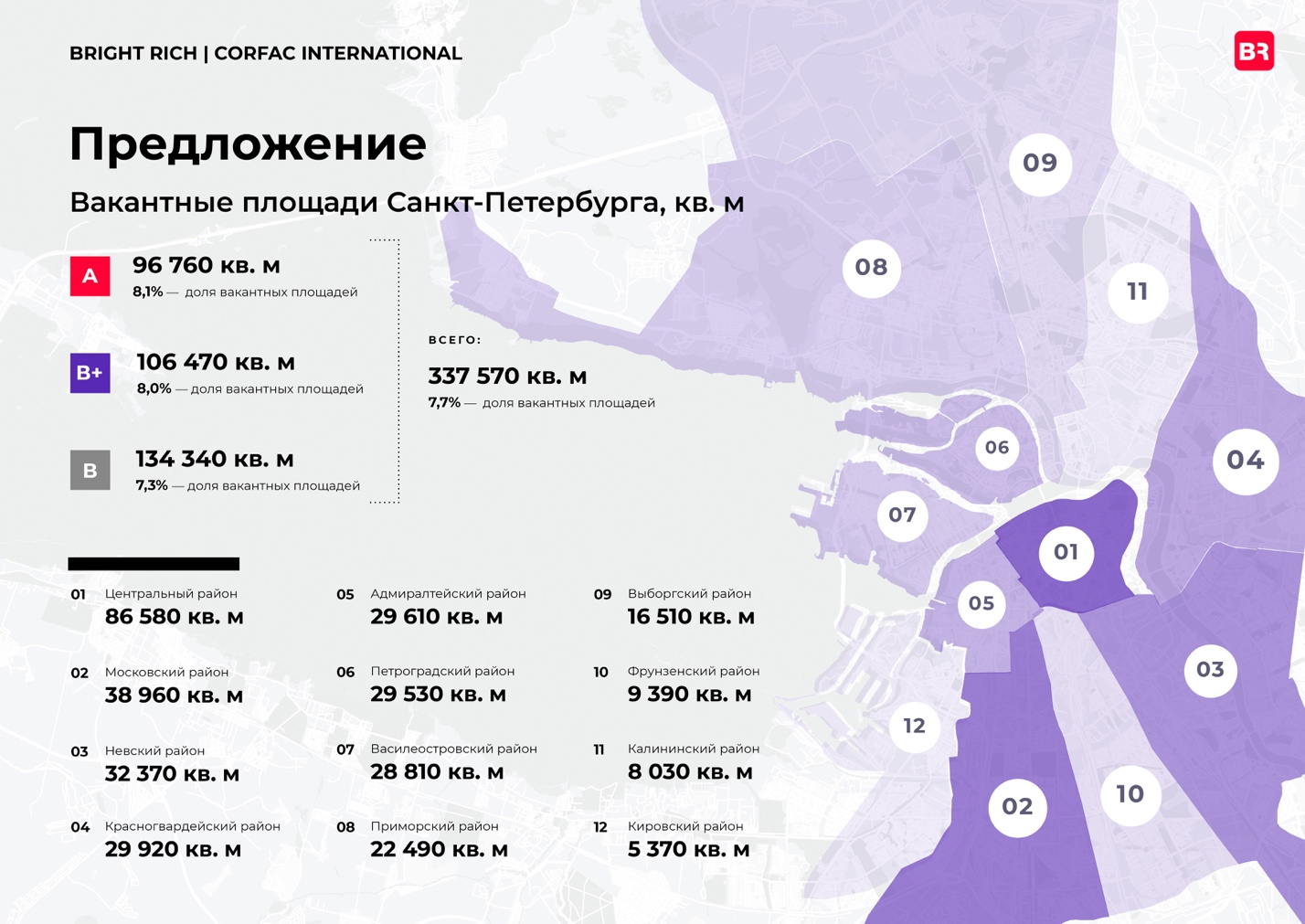

Общий уровень вакансии на конец I квартала составляет 7,7% (337 570 кв. м). При этом в классе А вакансия составляет 8,1%, в классе В+ – 8,0% и в классе В – 7,3%. По объему предложения лидирует Центральный район, здесь свободно 86 580 кв. м. Меньше всего вакантных офисов в Кировском районе, здесь к аренде доступно всего 5 370 кв. м.

По прогнозу аналитиков Bright Rich | CORFAC Int., во II квартале 2021 г. объем вакантных площадей сократится до 310 000 кв. м. «Движение рынка будет зависеть от выхода новых спекулятивных офисных площадей. Спрос во втором квартале предположительно останется на уровне I квартала 2021 года», - отмечает Виктор Заглумин, партнер Bright Rich | CORFAC Int.

Ставки аренды за I квартал выросли, в основном за счет индексации. Средневзвешенная ставка аренды на конец квартала составила 1 970 руб./кв. м/мес. (включая НДС и КУ) в классе А, 1 360 руб./кв. м/мес. в классе В+ и 1 170 руб./кв. м/мес., в В-классе (также с НДС и КУ). Аналитики отмечают, что в классе В зафиксирован наиболее активный рост ставок аренды, по сравнению с концом 2020 года ставка здесь увеличилась на 6,4%. Если сравнивать с аналогичным периодом 2020 года, то ставка аренды в классе В увеличилась на 10,4%. Во II квартале в Bright Rich | CORFAC Int. дальнейшего роста арендных ставок не ожидают.

Наиболее дорогим районом с точки зрения средневзвешенной базовой ставки аренды в классе А является Адмиралтейский, здесь ставка аренды на конец I квартала составляет 2 160 руб. за «квадрат». В классе В+ самая высокая базовая средневзвешенная ставка аренды приходится на Московский район (1 560 руб./кв. м/мес. с учетом НДС и КУ). В В-классе самая высокая средневзвешенная ставка зафиксирована в Центральной районе Петербурга – 1 490 руб./кв. м/мес.

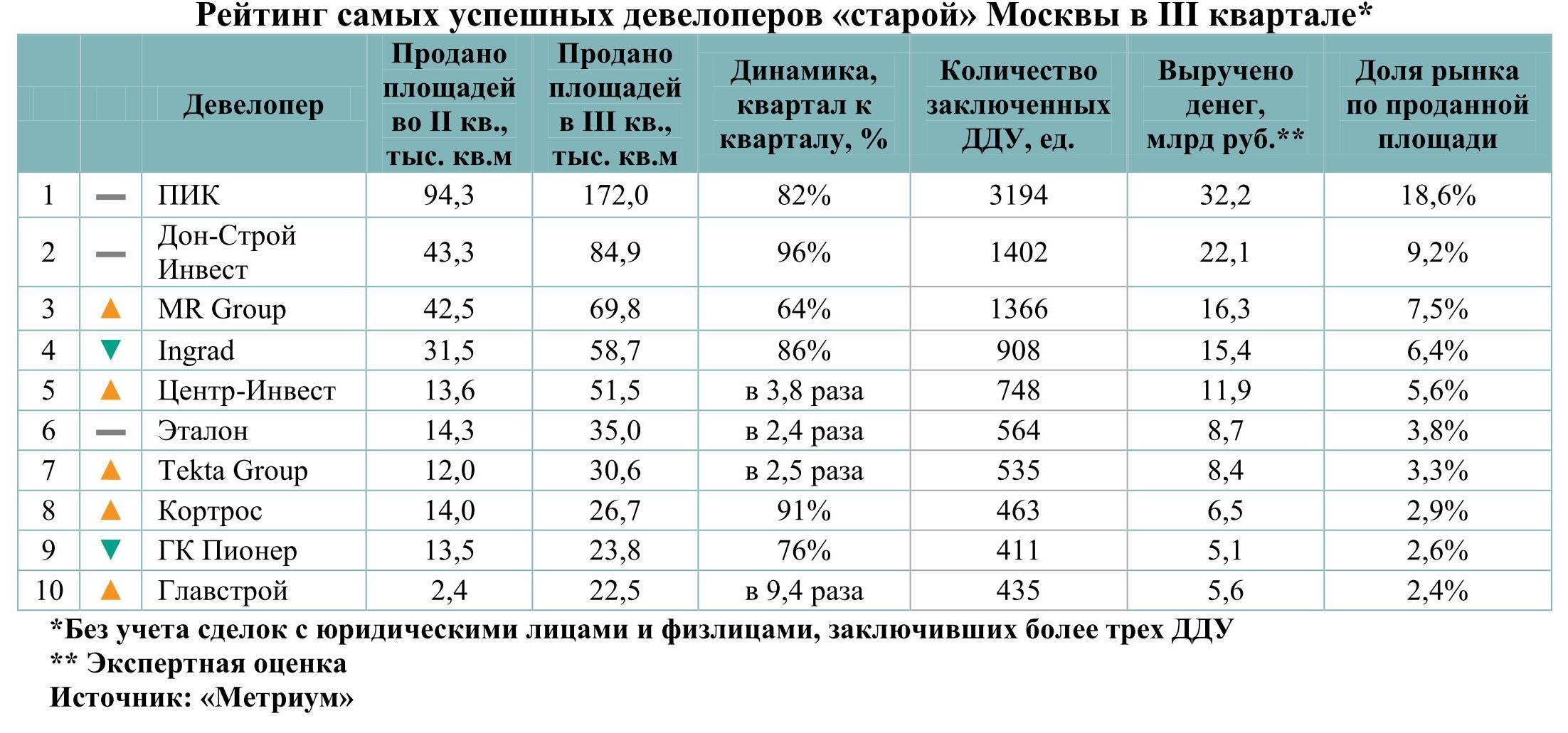

В III квартале 62% всех заключенных в Москве сделок с новостройками пришлись на долю десяти наиболее успешных по продажам застройщиков, подсчитали эксперты «Метриум». Спрос в проектах верхней десятки девелоперов в этот период удвоился по сравнению с показателем II квартала и достиг 575 тыс. кв.м, а суммарная выручка достигла 125 млрд рублей. В целом по активности клиентов III квартал стал лучшим для московских застройщиков с начала года.

В III квартале московские девелоперы заключили порядка 16,1 тыс. договоров участия в долевом строительстве 924 тыс. кв.м. жилья в «старой» Москве, а общий объем выручки достиг 229 млрд рублей, подсчитали эксперты компании «Метриум». Таким образом в III квартале застройщики заключили 43% договоров, продали 43% площадей, а также заработали 45% выручки от общего объема этих показателей за 9 месяцев 2020 года. Относительно II квартала, когда действовал режим самоизоляции, эти показатели примерно удвоились.

Однако спрос по-прежнему сконцентрирован в проектах наиболее крупных застройщиков. Успешные девелоперы из верхней десятки заключили в III квартале 59% от всех ДДУ, продали 62% квадратных метров и получили 56% выручки. По сравнению со IIкварталом спрос в проектах топ-10 застройщиков удвоился.

Первое место удерживает ПИК. Эта группа компаний продала в III квартале по договорам долевого участия порядка 172 тыс. кв.м, заключив почти 3,2 тыс. соглашений. Однако по сравнению со II кварталом доля ПИК в продажах снизилась с 20% до 18,6%. Выручка застройщика оценивается в 32,2 млрд рублей. При этом в III квартале девелопер продал на 82% больше площадей, чем во II квартале

Вторую позицию также сохранила за собой компания «Дон-Строй Инвест». В июле-сентябре девелопер реализовал в «старой» Москве 85 тыс. кв.м. и заключил с дольщиками 1,4 тыс. ДДУ. Доля в общем объеме продаж у этого застройщика, как и у лидера рейтинга, за три месяца сократилась с 10% до 9,2%. Компания заработала 22,1 млрд рублей. Общая реализованная площадь за три месяца увеличилась почти в два раза.

Третью строчку рейтинга заняла компания MR Group, которая вновь потеснила своего давнего конкурента за «бронзу» – компанию Ingrad. Причем разрыв с показателями обладателям «серебра» у MR Group небольшой. Суммарно застройщик реализовал в III квартале 42,5 тыс. кв.м и заключил 1,36 тыс. договоров долевого участия. При этом выручка составила 16,3 млрд рублей. Спрос в новостройках компании повысился за три квартала на 64%,

Примечательно, что состав нижних строчек рейтинга заметно поменялся за последние три месяца. Из топа выбыли Группа ЛСР, «Интеко», «РГ-Девелопмент», но вошли «Кортрос», Tekta Group, «Главстрой». При этом спрос в проектах компании «Главстрой» увеличился в 9 раз, у «Центр-Инвеста» – в 3,8 раза, у Tekta Group – 2,5 раза, а у «Эталона» – 2,4 раза. Занявшая пятую строчку компания «Центр-Инвест» заработала больше (11,9 млрд рублей), чем опустившийся на четвертую позицию девелопер Ingrad (8,7 млрд рублей).

«Показатели спроса как в целом по рынку, так и у топовых застройщиков свидетельствуют о восстановлении активности покупателей, – комментирует Мария Литинецкая, управляющий партнер «Метриум» (участник партнерской сети CBRE). – При этом если компании первого эшелона в основном сохраняют свои позиции, то между застройщиками, на долю которых приходится менее 6% спроса, идет острая конкурентная борьба. Выход из ограничений периода первой волны коронавируса сопровождался стартом большого числа новых проектов. Пик продаж в них придется на ближайшие месяцы, поэтому рейтинг еще будет претерпевать сильные изменения».

По данным департамента аналитики компании «БОН ТОН», по итогам сентября 2020 года на первичном рынке премиальной жилой недвижимости Москвы объем предложения в ЗАО вырос в 2,2 раза в результате выхода нового проекта, а его доля увеличилась на 26,1%. При этом доля ЦАО снизилась на 23,5%, а его объем – на 30%. Таким образом, складывается ситуация, когда один округ в Москве аккумулирует более 60% предложения жилья премиум-класса.

Большая часть квартир премиум-класса в реализации (почти 90%) приходится на два округа: ЗАО (60,3%) и ЦАО (29,4%).

Основное предложение (76,6%) концентрируется в 3 районах: Дорогомилово (ЗАО) -

36,2%, Пресненский (ЦАО) - 21,4% и Раменки (ЗАО) – 19,1%. Доля предложения в районе Дорогомилово выросла на 35% в результате выхода нового проекта. Таким образом, в ЗАО в 3 районах находится 60% предложения квартир премиум-класса: в Дорогомилово – 60%, Раменки – 32% и Очаково-Матвеевское – 8%. Тогда как в 5 районах ЦАО - только 29,4%, из которого 73% приходится на Пресненский район.

По итогам сентября средневзвешенная цена (СВЦ) предложения квартир в премиум-классе составила 594,4 тыс. руб., что на 1,3% меньше, чем в предыдущем месяце. В годовом выражении СВЦ выросла на 19,4%.

Самым доступным округом на первичном рынке квартир премиум-класса является САО (411,6 тыс. руб. за кв. м), самым дорогим – ЦАО (622,6 тыс. руб. за кв. м). Больше всего за год наблюдалось подорожание в ЗАО и ЮАО – на 26% и 28%.