Как изменится рынок жилья после отмены льготной ставки?

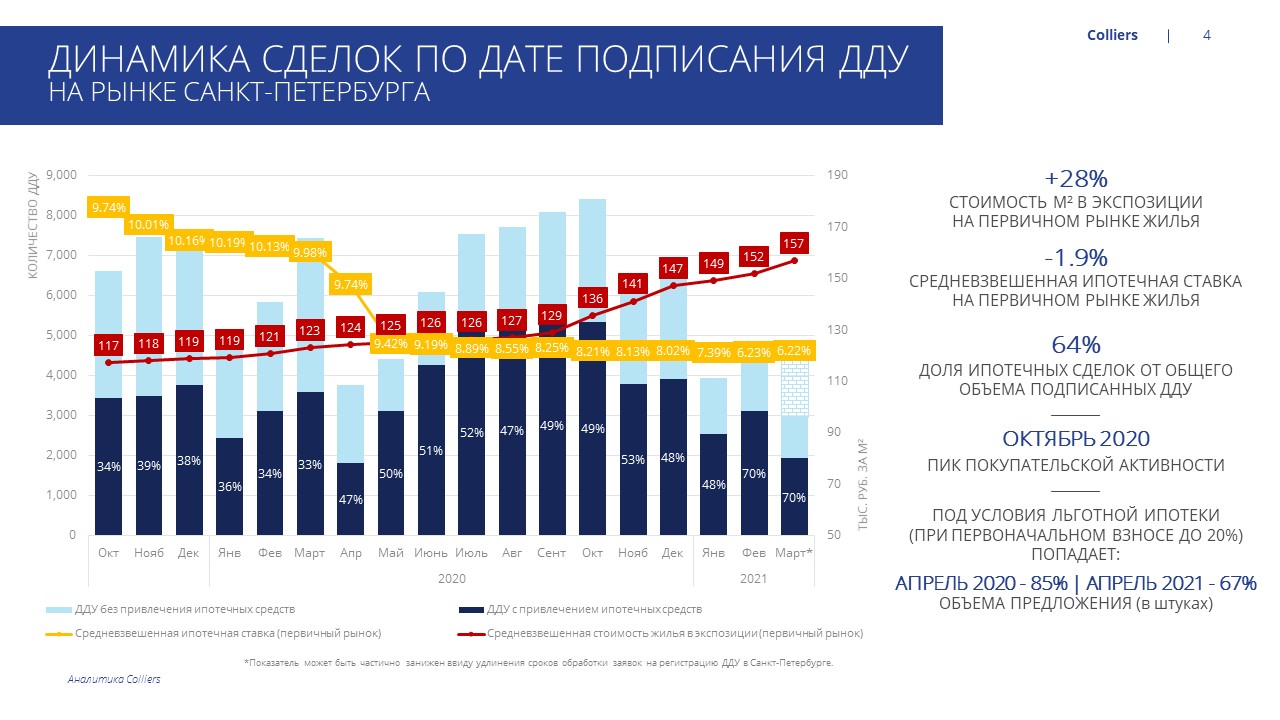

По данным Colliers, за прошедший год (с марта 2020 года по март 2021 года) средневзвешенная стоимость квадратного метра на первичном рынке жилья в Санкт-Петербурге выросла на 28% - с 123 тыс. руб. до 157 тыс. руб. соответственно.

За этот период на фоне появления льготной ипотечной программы и снижения ключевой ставки Центробанка средневзвешенная ипотечная ставка уменьшилась на 1,9% - до 6,1%. По данным Росреестра, всего с апреля 2020 по март 2021 было подписано 71 082 договоров долевого участия (ДДУ), из которых 64% - сделки с привлечением ипотечных средств. При этом доля квартир в экспозиции, подходящих под условия льготной ипотечной программы, значительно снизилась: с 85% в апреле 2020 года до 67% в апреле 2021 года.

Что касается льготной ипотеки, всего с апреля 2020 года по февраль 2021 года было подписано 33 055 ДДУ. Расширение условий в июле-августе 2020 года, когда была увеличена сумма кредита и снижен первоначальный взнос, а также частичное снятие коронавирусных ограничений привели к резкому росту количества выданных льготных ипотек: если в июне 2020 года было подписано 3 648 ДДУ на льготных условиях, в июле 2020 года их число достигло 4 532. При этом пик выдачи льготной ипотеки по числу сделок пришелся на сентябрь-октябрь 2020 года, когда суммарно было подписано 8 868 ДДУ.

«Несмотря на последовавшее осенью продление программы льготного кредитования, в ноябре 2020 года начинается тренд на снижение сделок с привлечением льготной ипотеки. Рост цен снижает привлекательность программы, и в декабре число сделок еще больше сокращается. В то же время, просыпается повышенный интерес к вторичному рынку, который предлагает готовые квартиры с похожими характеристиками и по сопоставимым ценам. Небольшая разница между ипотечными ставками в пределах 2% делает покупку на вторичном рынке еще более привлекательной», - рассказывает Елизавета Конвей, директор департамента жилой недвижимости Colliers.

Одним из главных результатов действия льготной ипотеки стало снижение финансовой нагрузки на покупателя. Аналитики Colliers подсчитали, как изменился среднемесячный платеж по ипотеке для типовой квартиры в Петербурге комфорт-класса площадью 60 кв. м, первоначальным взносом в 20% и сроком кредита в 20 лет. По подсчетам Colliers, по сравнению со вторым кварталом 2019 года, во втором квартале 2020 года среднемесячный платеж по кредиту для такой квартиры снизился на 16%. Вместе с тем, выгода позднее была нивелирована ростом цен: за год действия льготной ипотеки ежемесячный платеж за ту же квартиру (во втором квартале 2021 года) увеличился на четверть.

По прогнозам Colliers, при условии продления льготной ипотеки и сохранения ставки на уровне 6,1%, среднемесячный платеж вырастет на треть к уровню второго квартала 2020 года. Однако, если льготную программу отменят, а ипотечная ставка вернется на уровень 7,5-8%, то средний платеж по кредиту вырастет на 41% по сравнению со вторым кварталом 2020 года. Ощутимый рост среднемесячного платежа приведет к тому, что большинство покупателей в массовом сегменте будут вынуждены либо отложить покупку на неопределенный срок, либо выбирать квартиры меньшей площади.

«Мы ожидаем, что в случае прекращения льготной ипотеки спрос может снизиться примерно на 25-30% по сравнению со вторым полугодием 2020 года. Хотя на фоне рекордных показателей 2020 года динамика кажется значительной, по нашим прогнозам, спрос вернется к привычному уровню продаж предыдущих лет. В случае продления программы сокращение спроса во втором полугодии 2021 года может составить 15-20% по сравнению с аналогичным периодом 2020 года, - отмечает Андрей Косарев, генеральный директор Colliers в Санкт-Петербурге. – Для поддержания спроса девелоперы будут предлагать субсидируемые программы ипотеки (в сотрудничестве с банками), а также специальные условия и льготы – например, паркинг или отделка «в подарок». По нашим прогнозам, по итогам 2021 года цены могут вырасти на 10-15%, причем большая часть прироста будет зафиксирована в первом полугодии, так как во втором полугодии драйверов значительного роста цен практически не будет».

«Отмена льготной ипотеки затронет в большей степени девелоперов, у которых (вне зависимости от сегмента) основным инструментом регуляции спроса и повышения привлекательности объекта выступает цена. У этого продукта есть свой покупатель. Для него стоимость квадратного метра является критичным фактором. Но есть и другой продукт - не просто метры в локации, а образ жизни, уровень кофморта, и цена его априори выше рынка. Покупатель, находящийся в поиске таких решений, готов к большему, чем просто совершить выгодную покупку, пользуясь дешевыми деньгами. Он готов платить больше за конкретные улучшения. И здесь отмена льготной ипотеки не окажет значительного влияния на спрос», - поясняет Елизавета Конвей.

Несмотря на коронакризис, спрос на новостройки, вторичное жилье и ипотеку в 2020 году в Москве возрос. К таким выводам пришли аналитики «Метриум», проанализировав итоговую статистику сделок, опубликованную Росреестром по Москве. Лучше всего продемонстрировал себя ипотечный сектор, где число зарегистрированных кредитов на покупку жилья увеличилось на 16%.

В 2020 году в Москве было заключено 82,8 тыс. договоров долевого участия на покупку жилья. Это на 1,4% больше, чем в 2019 году, подсчитали эксперты «Метриум», когда было зафиксировано 81,6 тыс. сделок. Хотя в апреле и мае показатели активности покупателей сократились наполовину из-за введения режима самоизоляции, в последующие месяцы программа субсидирования ипотечных ставок, распространяющаяся на новостройки, позволила застройщикам наверстать упущенное. Если в первом полугодии спрос сокращался, то во втором начал расти, а самым удачным месяцем стал сентябрь, когда дольщики подписали 11,9 тыс. договоров. Таким образом, в 2020 году первичный рынок жилья поставил очередной рекорд активности клиентов.

«Действительно спрос на новостройки во второй половине 2020 года был необычайно высоким, – отмечает Алексей Перлин, генеральный директор девелоперской компании «СМУ-6 Инвестиции». – К примеру, мы вывели в продажу новую очередь нашего проекта “Любовь и голуби”, которая всего за несколько месяцев была распродана на две трети. Отчасти это стало возможным благодаря повышению доступности ипотеки, а с другой стороны – оптимизации нашего продукта под запросы покупателей. В целом полагаю в следующем году спрос на новостройки в Москве останется высоким».

На рынке ипотеки в 2020 году продолжался уверенный рост. Впервые в истории сектора жилищного кредитования в Москве за год было зарегистрировано более 100 тыс. сделок. Активность заемщиков превысила уровень 2019 года на 16%, когда Росреестр зарегистрировал 90 тыс. ипотечных сделок. Только в апреле и мае рынок ипотеки в Москве ушел в минус, продемонстрировав снижение числа ипотек относительно аналогичных периодов 2019 года. Самым активным периодом стала осень, когда каждый месяц заключалось по 10-13 тыс. сделок.

Предыдущий пик активности заемщиков был зафиксирован в 2018 году. Тогда банки выдали покупателям жилья в Москве 90,6 тыс. кредитов. Таким образом, со времен предыдущего рекорда спрос на кредит вырос на 15%. Основные причины повышения востребованности кредитов – программы поддержки ипотеки, а именно – «Ставка 6,5%» и «семейная» ипотека. По данным «Метриум», 85% ипотечных сделок на первичном рынке жилья в 2020 году проходили с привлечением льготных кредитов.

Вторичный рынок жилья в Москве также закончил год в плюсе, несмотря на отсутствие прямой поддержки властей. В 2020 году здесь были зарегистрированы почти 149 тыс. договоров купли-продажи, что на 2% больше, чем в 2019 году (146 тыс. соглашений). На вторичном рынке жилья наблюдалась такая же динамика сделок, как и на первичном: спад в первом полугодии и рост – во втором. Пика активность покупателей достигла в декабре, когда Росреестр зафиксировал более 20 тыс. сделок – рекордный показатель для одного месяца.

Однако годовой рекорд 2018 года, когда в Москве приобрели 156 тыс. вторичных квартир, все-таки не побит. По сравнению с тем периодом спрос в 2020 году снизился на 5%.

«Сейчас можно с уверенностью сказать, что субсидирование ипотеки спасло рынок новостроек в 2020 году, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Учитывая масштабы кризиса и общей неопределенности в экономике, без поддержки отрасли скорее всего даже московский рынок не вышел бы на позитивные показатели к концу года. Помимо этого, имел место и высокий инвестиционный спрос на фоне ослабления рубля, которое подталкивало к вложениям в недвижимость. Однако вслед за рекордным спросом наметился и рекордный рост цен, который сейчас приводит к оттоку части покупателей с первичного на вторичный рынок, что может стать серьезным вызовом для застройщиков в 2021 году».

Объем новых складских площадей в 2020 году составил порядка 341 тыс. кв. м. Результат является рекордным показателем за десятилетие и превышает уровень 2019 года в 2,6 раз.

Основную долю ввода (57%) составили объекты, реализованные по схеме built-to-suit. Их ключевыми клиентами остаются торговые сети и логистические компании. Крупнейшим объектом built-to-suit стал распределительный центр федеральной торговой сети «Лента» на территории парка «Ориентир-СПб» (69 тыс. кв. м). Еще три объекта были построены девелопером PNK Group: для сети «ВкусВилл» (54 тыс. кв. м) в индустриальном парке «PNK Парк Шушары-3», еще два – в парке «PNK Парк Софийская КАД» – корпус для собственных нужд логистической компании Maersk (24 тыс. кв. м) и компании «Марвел-Логистика» (62 тыс. кв. м) для последующей сдачи в аренду клиентам компании. Крупнейшим среди спекулятивных объектов, пополнивших рынок, стал новый корпус в составе логопарка «Осиновая Роща» (57 тыс. кв. м).

Совокупный объем сделок в 2020 году снизился примерно на 30% и составил 242,6 тыс. кв. м против 356 тыс. кв. м в 2019 году. Снижение объема связано с рекордным уровнем спроса в 2019 году, когда было заключено несколько крупных сделок built-to-suit, в частности – с ритейлерами «Лента» и «ВкусВилл». В 2020 году интерес к качественным складским объектам проявляли логистические, торговые и дистрибуционные компании, наименее пострадавшие в кризис. Так, PNK Group построит объекты для компании СДЭК (17 тыс. кв. м) в «PNK Парк Софийская КАД» и ритейлера Fix Price (35,5 тыс. кв. м) в «PNK Парк Шушары-3». Низкий объем вакантных площадей привел к распространению не только сделок, заключенных по схеме built-to-suit, но также pre-let контрактов. Например, компания «Эксклюзив», работающая на рынке ответственного хранения, арендовала склад в строящемся индустриальном парке «Русич Шушары» (37 тыс. кв. м), а онлайн-ритейлер Ozon на этапе строительства арендовал площади в комплексе «Марвел-Логистика» (29 тыс. кв. м) с возможностью расширения.

Несмотря на прирост спекулятивных площадей на 146 тыс. кв. м, среднерыночный уровень вакантности практически не изменился. По состоянию на конец 2020 года, доля свободных площадей составила порядка 2,2% от объема рынка (около 75 тыс. кв. м).

Дефицит качественного предложения позволяет собственникам увеличивать арендные ставки. Всего за 2020 год арендные ставки в классе А выросли на 3,2% до 4 500 руб./м²/год, в классе B – на 4,5% составив 3 700 руб./м²/год. В некоторых комплексах девелоперы анонсировали повышение ставок на последние вакантные площади на 3-6% с начала 2021 года.

«Рынок складской недвижимости оказался одним из самых устойчивых сегментов в моменте. Стремительный рост e-commerce сохраняет интерес логистических и торговых компаний к складам. В то же время, некоторые собственники складских помещений пересматривают свою бизнес-стратегию: в 2020 году несколько площадок с действующими спекулятивными складами в околоцентральных районах города были реализованы для дальнейшего редевелопмента под жилую функцию. Это связано с моральным устареванием некоторых объектов – с одной стороны, и активным интересом жилищных девелоперов к земельным участкам – с другой», – комментирует Андрей Косарев, генеральный директор Colliers International в Санкт-Петербурге.

По прогнозам Colliers International, в 2021 году рынок пополнится еще 220 тыс. кв. м качественных складских площадей. Однако строительство некоторых спекулятивных объектов еще не начато: девелоперы ожидают заключения pre-let контрактов с якорными арендаторами до начала реализации проекта, что может сдвинуть сроки ввода части объектов на 2022 год.