Как изменится рынок жилья после отмены льготной ставки?

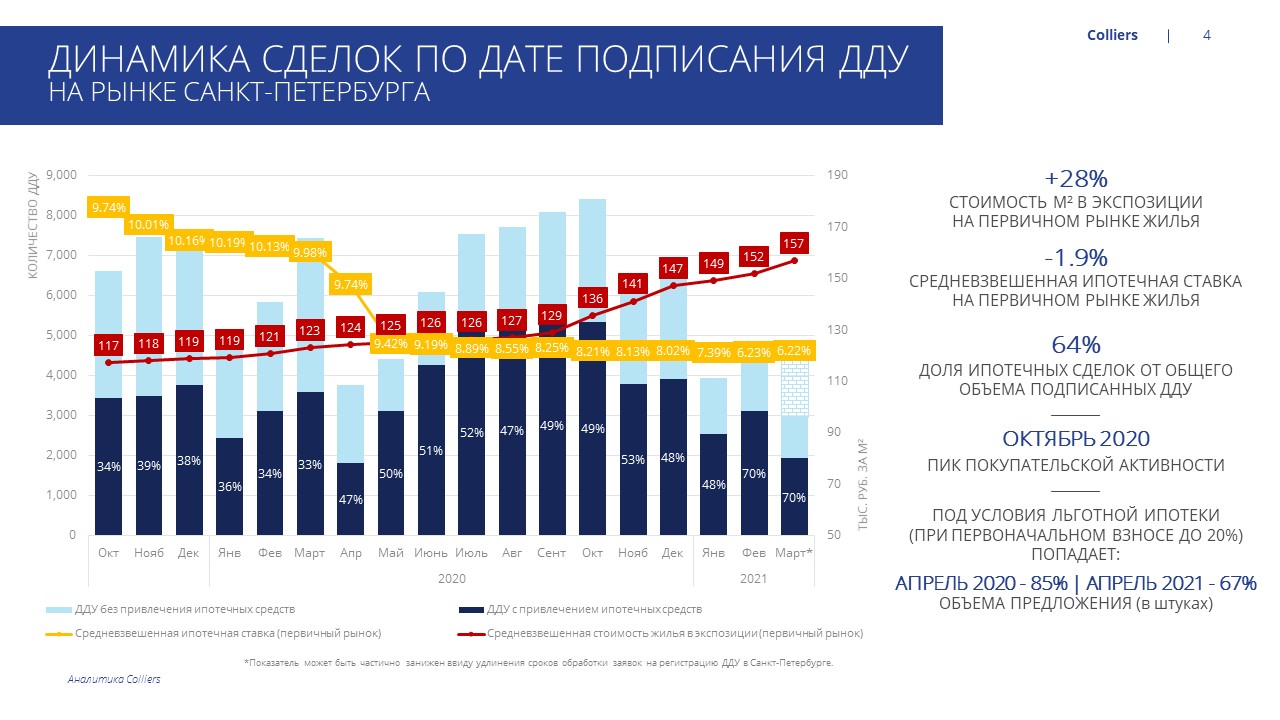

По данным Colliers, за прошедший год (с марта 2020 года по март 2021 года) средневзвешенная стоимость квадратного метра на первичном рынке жилья в Санкт-Петербурге выросла на 28% - с 123 тыс. руб. до 157 тыс. руб. соответственно.

За этот период на фоне появления льготной ипотечной программы и снижения ключевой ставки Центробанка средневзвешенная ипотечная ставка уменьшилась на 1,9% - до 6,1%. По данным Росреестра, всего с апреля 2020 по март 2021 было подписано 71 082 договоров долевого участия (ДДУ), из которых 64% - сделки с привлечением ипотечных средств. При этом доля квартир в экспозиции, подходящих под условия льготной ипотечной программы, значительно снизилась: с 85% в апреле 2020 года до 67% в апреле 2021 года.

Что касается льготной ипотеки, всего с апреля 2020 года по февраль 2021 года было подписано 33 055 ДДУ. Расширение условий в июле-августе 2020 года, когда была увеличена сумма кредита и снижен первоначальный взнос, а также частичное снятие коронавирусных ограничений привели к резкому росту количества выданных льготных ипотек: если в июне 2020 года было подписано 3 648 ДДУ на льготных условиях, в июле 2020 года их число достигло 4 532. При этом пик выдачи льготной ипотеки по числу сделок пришелся на сентябрь-октябрь 2020 года, когда суммарно было подписано 8 868 ДДУ.

«Несмотря на последовавшее осенью продление программы льготного кредитования, в ноябре 2020 года начинается тренд на снижение сделок с привлечением льготной ипотеки. Рост цен снижает привлекательность программы, и в декабре число сделок еще больше сокращается. В то же время, просыпается повышенный интерес к вторичному рынку, который предлагает готовые квартиры с похожими характеристиками и по сопоставимым ценам. Небольшая разница между ипотечными ставками в пределах 2% делает покупку на вторичном рынке еще более привлекательной», - рассказывает Елизавета Конвей, директор департамента жилой недвижимости Colliers.

Одним из главных результатов действия льготной ипотеки стало снижение финансовой нагрузки на покупателя. Аналитики Colliers подсчитали, как изменился среднемесячный платеж по ипотеке для типовой квартиры в Петербурге комфорт-класса площадью 60 кв. м, первоначальным взносом в 20% и сроком кредита в 20 лет. По подсчетам Colliers, по сравнению со вторым кварталом 2019 года, во втором квартале 2020 года среднемесячный платеж по кредиту для такой квартиры снизился на 16%. Вместе с тем, выгода позднее была нивелирована ростом цен: за год действия льготной ипотеки ежемесячный платеж за ту же квартиру (во втором квартале 2021 года) увеличился на четверть.

По прогнозам Colliers, при условии продления льготной ипотеки и сохранения ставки на уровне 6,1%, среднемесячный платеж вырастет на треть к уровню второго квартала 2020 года. Однако, если льготную программу отменят, а ипотечная ставка вернется на уровень 7,5-8%, то средний платеж по кредиту вырастет на 41% по сравнению со вторым кварталом 2020 года. Ощутимый рост среднемесячного платежа приведет к тому, что большинство покупателей в массовом сегменте будут вынуждены либо отложить покупку на неопределенный срок, либо выбирать квартиры меньшей площади.

«Мы ожидаем, что в случае прекращения льготной ипотеки спрос может снизиться примерно на 25-30% по сравнению со вторым полугодием 2020 года. Хотя на фоне рекордных показателей 2020 года динамика кажется значительной, по нашим прогнозам, спрос вернется к привычному уровню продаж предыдущих лет. В случае продления программы сокращение спроса во втором полугодии 2021 года может составить 15-20% по сравнению с аналогичным периодом 2020 года, - отмечает Андрей Косарев, генеральный директор Colliers в Санкт-Петербурге. – Для поддержания спроса девелоперы будут предлагать субсидируемые программы ипотеки (в сотрудничестве с банками), а также специальные условия и льготы – например, паркинг или отделка «в подарок». По нашим прогнозам, по итогам 2021 года цены могут вырасти на 10-15%, причем большая часть прироста будет зафиксирована в первом полугодии, так как во втором полугодии драйверов значительного роста цен практически не будет».

«Отмена льготной ипотеки затронет в большей степени девелоперов, у которых (вне зависимости от сегмента) основным инструментом регуляции спроса и повышения привлекательности объекта выступает цена. У этого продукта есть свой покупатель. Для него стоимость квадратного метра является критичным фактором. Но есть и другой продукт - не просто метры в локации, а образ жизни, уровень кофморта, и цена его априори выше рынка. Покупатель, находящийся в поиске таких решений, готов к большему, чем просто совершить выгодную покупку, пользуясь дешевыми деньгами. Он готов платить больше за конкретные улучшения. И здесь отмена льготной ипотеки не окажет значительного влияния на спрос», - поясняет Елизавета Конвей.

По данным департамента аналитики компании «Синица», в январе в ближнем поясе Московской области[1] (примерно до 7 км от МКАД) наблюдался рост не только цен, но и объемов предложения. По сравнению с декабрем 2020 года средневзвешенная цена на первичном рынке ближайшего Подмосковья прибавила 1,5%, достигнув 134,7 тыс. рублей/кв. м (за год +26,1%), а объем предложения увеличился на 7,3% по количеству квартир и на 5,1% в квадратных метрах (около 13,95 тыс. квартир или 746,3 тыс. кв. м).

Основной объем предложения – порядка 20,8% – в январе был сконцентрирован в юго-восточной части Подмосковья в районе Люберец, на втором месте – Видное (17,9%), на третьем – Балашиха (11,5%). Самый ограниченный объем предложения отмечен в Реутове (2,2%) и в Долгопрудном (2,2%).

Динамика средневзвешенной цены в разных локациях Подмосковья была разнонаправленной. В январе больше всего цены поднялись в районе Красногорска (+4,2%), Химок (+3,3%) и Балашихи (+3,3%), чуть меньше – в Одинцове (+2,1%) и Котельниках (+1,9%). В Долгопрудном стартовали продажи квартир в новых корпусах ЖК «Бригантина», средняя цена по городу при этом составила 133,5 тыс. рублей/кв. м.

Что касается абсолютных значений, то самыми дорогими локациями в январе были Красногорск (163,0 тыс. рублей/за кв. м), Одинцово (156,9 тыс. рублей/кв. м) и Мытищи (152,7 тыс. рублей/кв. м). Наиболее доступные средние цены в Балашихе (102,8 тыс. рублей/кв. м) и Котельниках (125,1 тыс. рублей/кв. м).

Наталья Шаталина, генеральный директор сервиса «Синица»: «Второй месяц подряд мы фиксируем прирост объемов предложения в ближнем поясе Московской области. В январе на рынок вышел один новый проект «Облака 2.0», а также 14 новых корпусов в уже реализуемых проектах, вернув показатели на уровень конца лета 2020 года, однако по сравнению с январем 2020 года объемы снизились на 36,1%. В целом, вымывание объемов предложения фиксировалось на протяжении всего 2020 года и в большинстве локаций Московской области: сильнее всего предложение уменьшилось в Красногорске (–66,2%) и в Мытищах (–64,2%), прирост объемов отмечен в Реутове (+108,3%), в Долгопрудном (+68,3%). В январе доля квартир, реализуемых с использованием эскроу-счетов, достигла почти 40% (+8,4%), тогда как в декабре составляла 31,5%, а также на рынок вышло новое предложение квартир без отделки, из-за чего доля квартир, готовых к проживанию, в январе снизилась – на них приходилось 47,2%, что на 3,8% меньше, чем в декабре».

Если говорить о средней стоимости «квадрата» по классам жилья, то в экономклассе цены выросли на 1,2% по сравнению показателями декабря и составили 131,4 тыс. рублей/кв. м, в комфортклассе – на 2,1% до 137,3 тыс. рублей/кв. м, бизнес-класс подорожал до уровня 188,1 тыс. рублей/кв. м (+0,8%).

[1] В анализ включены новостройки, расположенные непосредственно в черте, а также поблизости от городов Долгопрудный, Мытищи, Балашиха, Реутов, Люберцы, Котельники, Видное (и Ленинский район), Одинцово, Красногорск, Химки. Районы, расположенные далее 7 км от МКАД в анализ не включались.

В 2020 году предложение новостроек бизнес-класса в Москве резко сократилось. По подсчетам аналитиков «Метриум», количество квартир в продаже уменьшилось на 31% по сравнению с IV кварталом 2019 года. Всего в продаже 9,7 тыс квартир – последний раз такой маленький выбор у покупателей новостроек бизнес-класса был в начале 2015 года.

В IV квартале 2020 года на рынке новостроек бизнес-класса в Москве велись продажи 92 жилых комплексов, в которых представлено 9,7 тыс. квартир. За квартал предложение новостроек сократилось на 7%. В IV квартале 2019 года на рынке новостроек бизнес-класса насчитывались 97 проектов с 14,1 тыс. квартир. Таким образом, за прошедший год количество объектов в продаже сократилось на 31%.

Предложение новостроек бизнес-класса сокращается последние два года на фоне роста спроса. Пика этот показатель достиг в I квартале 2018 года, когда в продаже насчитывалось 17 тыс. квартир. Сопоставимый с текущим уровень предложения последний раз фиксировался в II квартале 2015 года. Тогда рынок оценивался в 9,8 тыс. квартир. Минимальное число квартир в новостройках бизнес-класса за всю историю наблюдений аналитиков «Метриум» было отмечено в IV кв. 2013 года – 4,9 тыс. объектов.

Основная причина сокращения предложения – рост спроса на жилье бизнес-класса. В 202 году в Москве было зарегистрировано 21 тыс. договоров долевого участия (ДДУ) в сегменте бизнес-класса. Это на 33% больше, чем за 2019 год. Темп роста спроса в этом секторе рынка почти в 2 раза выше среднего по всем сегментам: количество сделок на первичном рынке квартир всех классов выросло на 18%. Более того, за весь 2020 год в новостройках бизнес-класса было реализовано 1,29 млн кв. м недвижимости, в то время как в 2019 году было продано 0,975 млн кв. м.

«На активность застройщиков повлияла реформа долевого строительства в 2018 году, – комментирует Лариса Швецова, генеральный директор компании ООО «Ривер Парк». – Тогда многие компании взяли паузу в разработке новых проектов. Спустя 1-2 года мы видим результат этого процесса – при резком повышении спроса значительный объем предложения вымывается, а быстрого возмещения за счет старта продаж новых проектов или корпусов не происходит. В 2020 году также пандемия замедлила пополнение предложения жилья. На мой взгляд, в ближайшее время ситуация начнет исправляться на фоне роста экономической активности и стабилизации эпидемиологической обстановки».

«Несмотря на сокращение предложения жилья бизнес-класса в пределах МКАД, в 2020 году увеличилось число объектов этого сегмента в Новой Москве, – говорит Владимир Щекин, основатель и совладелец Группы Родина (девелопер культурно-образовательного кластера Russian Design District). – Весной начались продажи сразу двух комплексов бизнес-класса, которые прежде в ТиНАО появлялись крайне редко. Среди них и наш проект Russian Design District. Расширение географии предложения жилья бизнес-класса связано с изменениями покупательских предпочтений. Если раньше потенциальные жители таких комплексов стремились выбирать квартиры ближе к центру, то сегодня в приоритете максимальная обеспеченность качественной инфраструктурой и экология. Полагаю в будущем ЖК бизнес-класса будут еще чаще появляться за пределами “старой” Москвы».

«Несмотря на снижение предложения, дефицит рынку новостроек бизнес-класса не грозит, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Количество проектов остается очень большим – более 90 жилых комплексов. Многие из них – крупные ЖК, которые насчитывают много очередей и корпусов, поэтому они будут пополняться новым предложением. Однако стоит отметить, что спрос сконцентрирован на самых доступных вариантах жилья, поэтому в продаже остаются более дорогие квартиры, что следует учитывать потенциальным покупателям, которые склонны откладывать приобретение квартиры на потом».

Источник: «Метриум»