Почти 100 млрд рублей заработали петербургские застройщики за первый квартал 2021 г.

Строительная индустрия Санкт-Петербурга может занести себе в актив первый квартал текущего года. Выручка выросла почти на четверть (23,9%) по сравнению с январем-мартом 2020-го при сопоставимом количестве реализованных лотов. Портал Urbanus.ru изучил, как распределена денежная масса, вложенная в покупку нового жилья, между участниками рынка.

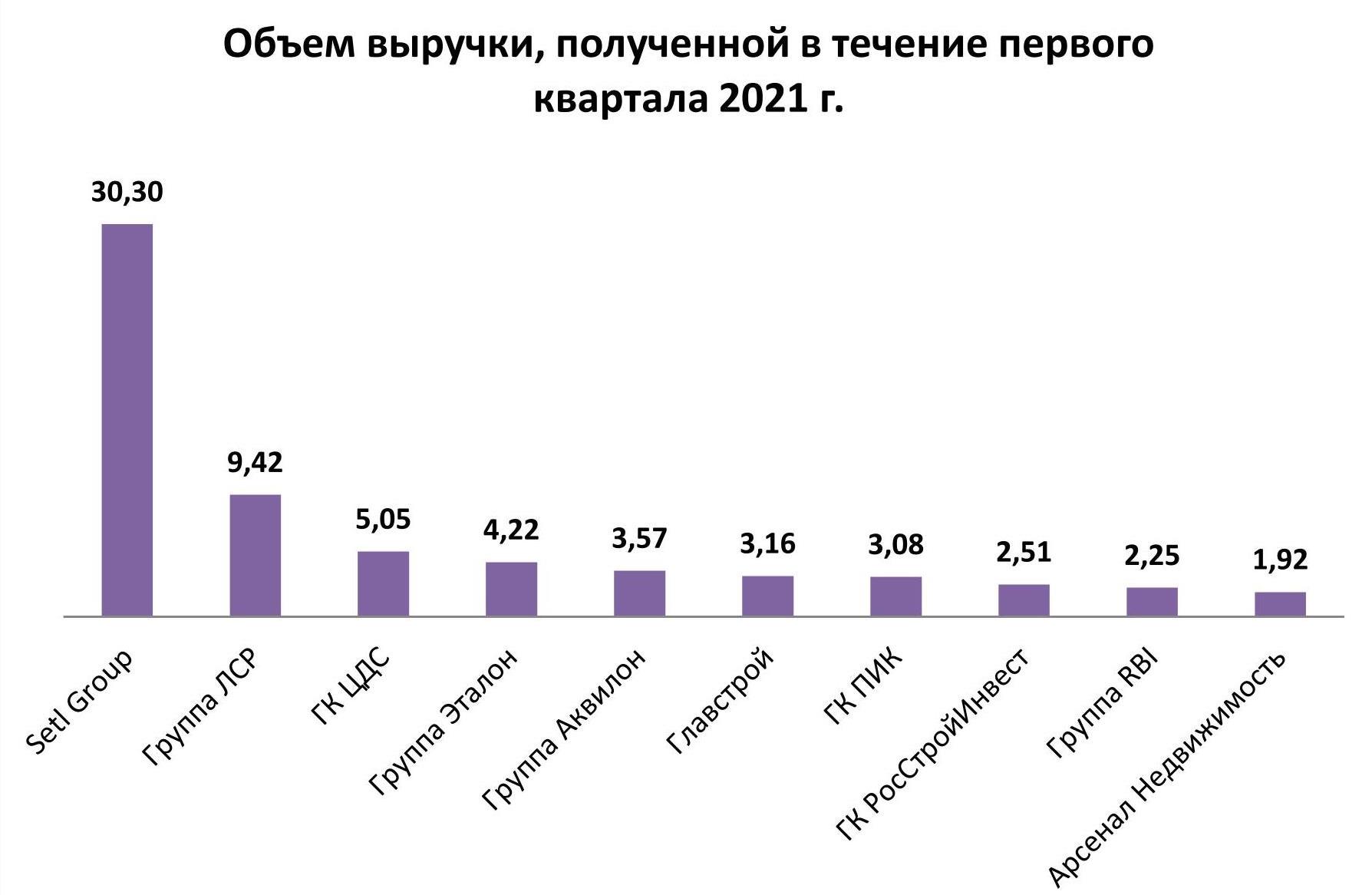

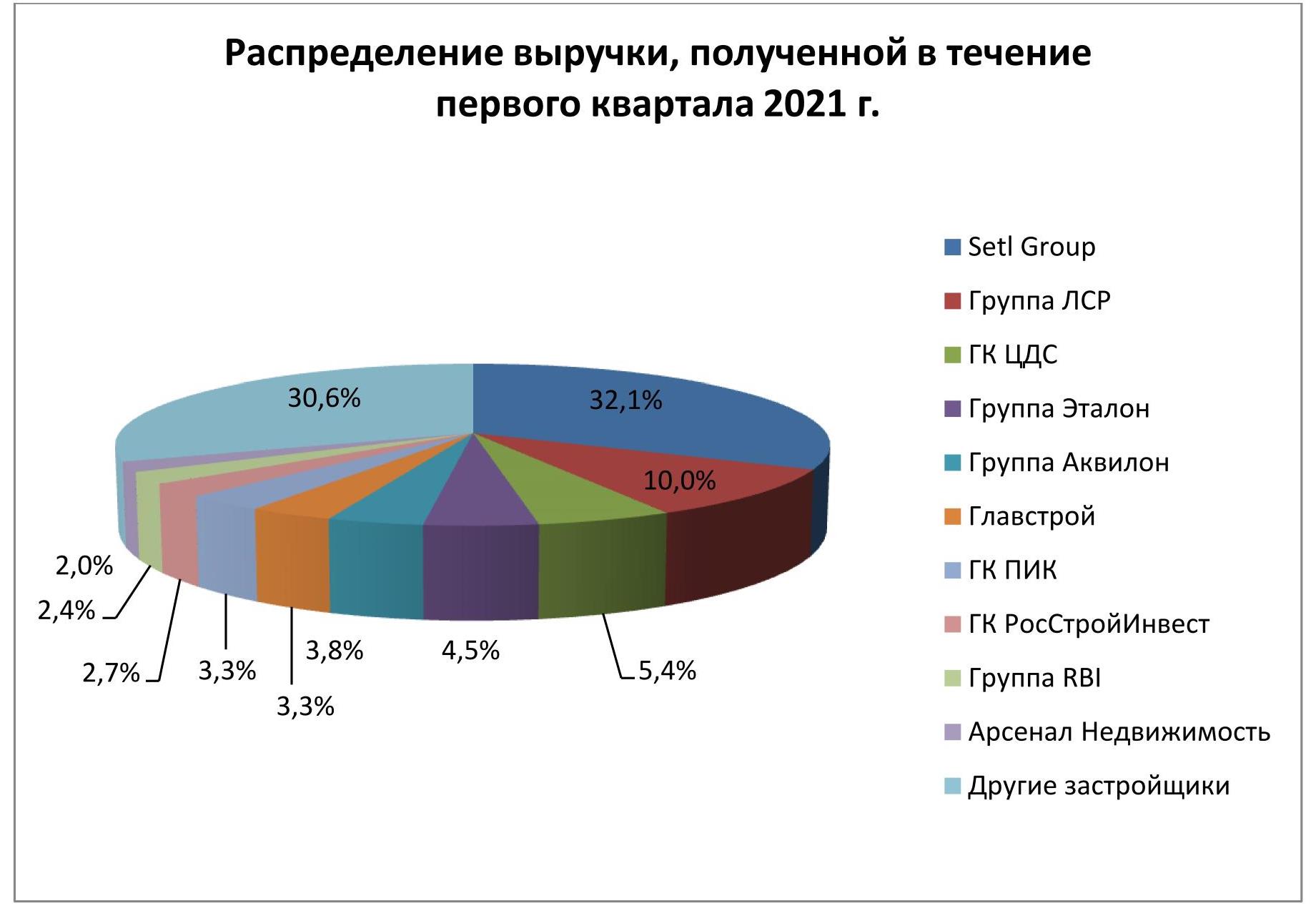

За первые три месяца 2021 г. 64 петербургских девелопера получили 94,33 млрд рублей (оценка Urbanus.ru) от продаж квартир и апартаментов. Почти треть от этой суммы – 30,30 млрд рублей – досталась Setl Group. В ее портфеле на сегодняшний день сосредоточено 15 жилых массивов[1], в которых реализация ведется через договоры долевого участия. В этом пуле есть два сверхгиганта – ЖК «Чистое небо» в Приморском районе (10,07 млрд рублей выручки) и «Солнечный город» в Красносельском (7,18 млрд рублей выручки). На протяжении нескольких лет они остаются безусловными лидерами рынка, конкурируя исключительно между собой. Кроме того, застройщик располагает еще тремя проектами, которые за три месяца преодолели отметку в 2 млрд рублей – ЖК «Панорама Парк Сосновка» (2,58 млрд рублей, четвертый результат по городу), ЖК «Зеленый квартал» (2,49 млрд рублей, шестой результат по городу) и ЖК Svetlana Park (2,24 млрд рублей, седьмой результат по городу). Масштаб этого достижения выглядит тем более впечатляющим, если учесть, что лишь восемь петербургских компаний помимо Setl Group смогли заработать в течение первого квартала те же 2 млрд рублей. И еще 13 девелоперов пополнили свои бюджеты суммой от 1 до 2 млрд рублей. Иными словами, только 22 из 64 участников рынка (то есть одна треть) перешагнули за январь-март рубеж в 1 млрд рублей. В Москве таковых насчитывается 39 (из 83).

Группа ЛСР вынуждена оставаться в положении «вечного второго», контролируя 10,0% первичного рынка в Санкт-Петербурге. В 2021 г. она заметно укрепила свои позиции, запустив вторую очередь ЖК «Морская набережная» на Васильевском острове, и активировав адрес Neva Residence на Петровском. Флагманом ее флотилии выступает крупнейший массив на территории Невского района – ЖК «Цивилизация» (вместе с комплексом «Цивилизация на Неве»). За три месяца здесь состоялось 386 продаж на 3,31 млрд рублей (третий результат по городу). Другой сверхкрупный проект под брендом ЛСР – ЖК «Цветной город». В течение квартала из новостройки выбыли 507 квартир общей стоимостью 2,02 млрд рублей.

На третью строчку поднялась ГК «ЦДС». Она заручилась поддержкой почти 800 покупателей, перечислившими 5,05 млрд рублей за приобретенные квартиры. Самый успешный в коммерческом плане из ее проектов – ЖК «ЦДС Черная речка», собравший кассу в 1,76 млрд рублей.

Группа «Эталон» временно отодвинулась на четвертую позицию. В настоящее время ее интересы преимущественно сосредоточены в полосе между Обводным каналом и широтой, проходящей через станцию метро «Московские ворота». В рамках этих границ базируются пять из девяти новостроек «Эталона» и генерируются более 60% корпоративной выручки (2,56 из 4,22 млрд рублей).

Планку в 3 млрд рублей выручки взяли также Группа «Аквилон», сформировавшая линейку из восьми проектов, петербургское подразделение компании «Главстрой» (ее ЖК «Северная долина» занимает четвертое место среди самых кассовых новостроек) и ГК «ПИК» с тремя жилыми комплексами.

Топ-5 самых кассовых новостроек Санкт-Петербурга по итогам первого квартала 2021 г.

|

Жилой комплекс |

Застройщик |

Район |

Объем выручки, млрд рублей |

Количество реализованных лотов |

|

Чистое небо |

Setl Group |

Приморский |

10,07 |

1873 |

|

Солнечный город* |

Setl Group |

Красносельский |

7,18 |

1562 |

|

Цивилизация** |

Группа ЛСР |

Невский |

3,31 |

386 |

|

Панорама Парк Сосновка |

Setl Group |

Выборгский |

2,58 |

351 |

|

Северная долина |

Главстрой |

Выборгский |

2,54 |

469 |

*с учетом ЖК «Солнечный город. Резиденции»

** с учетом ЖК «Цивилизация на Неве»

Арьергард топ-10 образуют ГК «РосСтройИнвест» (2,51 млрд рублей), Группа RBI (2,25 млрд рублей) и «Арсенал Недвижимость» (1,92 млрд рублей). Вплотную по своим финансовым показателям к этой группе приближается компания «Полис Групп» (1,89 млрд рублей).

[1] ЖК «Солнечный город. Резиденции» рассматривается в контексте исследования как составная часть проекта «Солнечный город», а «Стрижи в Невском 2» как вторая очередь ЖК «Стрижи в Невском».

К этим выводам пришли аналитики «Агентства развития и исследований в недвижимости» (АРИН) в ходе проведенного исследования строительной активности застройщиков в Санкт-Петербурге в I квартале

К этим выводам пришли аналитики «Агентства развития и исследований в недвижимости» (АРИН) в ходе проведенного исследования строительной активности застройщиков в Санкт-Петербурге в I квартале

«В своей работе мы анализировали те объекты, для которых нулевая стадия строительства характеризуется выходом на площадку и ограждением территории, - рассказывает

На конец марта 2009 года объем строящегося жилья в Петербурге составляет порядка 6,8 млн. кв. м или 101,4 тыс. квартир. Из них 72% находится в состоянии строительной активности. На остальных 28% (приблизительно 1,9 млн кв. метров жилых площадей) строительная активность снизилась. «Как правило, замедление или прекращение реализации уже начатых проектов жилой недвижимости обусловлено кризисом в банковской сфере, - комментирует Зося Захарова. – Из-за нехватки финансирования и практически полной невозможности привлечь в нынешних условиях кредитные ресурсы на строительство начатых объектов, активное возведение части из них пока не ведется. В первую очередь, снижение темпов характерно для жилых объектов, находящихся на начальных этапах реализации».

По состоянию на конец марта, в Санкт-Петербурге начато строительство 226 жилых объектов (домов/комплексов). Из них, наибольшая строительная активность характерна для тех объектов, которые находится на завершающей стадии готовности. На диаграмме представлена структура строящихся жилых объектов (домов/комплексов) в зависимости от стадии готовности объекта и строительной активности на них.

В структуре классов строящихся объектов, наибольшую долю занимает жилье массового спроса («эконом», «комфорт») - 86%. Более половины строящихся объектов – класс «комфорт» (58%). «Это обусловлено тем, что на протяжении последних лет благосостояние населения Санкт-Петербурга существенно улучшалось, соответственно повысились требования к жилым домам: качеству строительства, насыщению объектами инфраструктуры, площади квартир», - объясняет Зося Захарова. «Однако с учетом новых экономических условий следует ожидать «отката» рынка на несколько лет назад и увеличение доли жилья эконом-класса.»

Если говорить о строительной активности, то наибольшие темпы возведения жилья присутствует в сегменте жилья массового спроса (73%). Для объектов жилой недвижимости более высокого класса («бизнес» и «элита») строительная активность характерна только для 55% жилых площадей.

«Это объясняется тем, что крупные проекты жилья высокой ценовой категории находятся на начальной стадии реализации и не получают достаточного финансирования ни от банков ни от дольщиков, а на завершающем этапе находятся объекты небольшой площади, – объясняет Зося Захарова. – В жилье массового спроса реализация масштабных объектов была начата раньше и на текущий момент многие проекты построены, более чем на 50%».

Наибольший объем строительства сконцентрирован в Приморском, Выборгском и Московском районах, они обеспечивают почти половину всех строящихся объектов (46%).

Материал предоставлен АРИН

.jpg) Март 2009 г. прошел спокойно, без существенных колебаний на рынке недвижимости Санкт-Петербурга. Арендные ставки и цены остались практически на том же уровне, что и в феврале. Несмотря на рост цен на нефть, укрепление рубля, продажу валюты и стабилизацию цен, денежные средства не перетекли на рынок коммерческой недвижимости. Тем не менее, инвесторы все активнее присматриваются к продаваемым объектам. Появились первые сделки по покупке объектов преимущественно малых размеров.

Март 2009 г. прошел спокойно, без существенных колебаний на рынке недвижимости Санкт-Петербурга. Арендные ставки и цены остались практически на том же уровне, что и в феврале. Несмотря на рост цен на нефть, укрепление рубля, продажу валюты и стабилизацию цен, денежные средства не перетекли на рынок коммерческой недвижимости. Тем не менее, инвесторы все активнее присматриваются к продаваемым объектам. Появились первые сделки по покупке объектов преимущественно малых размеров.

Однако гораздо чаще инвестиционные расчеты выставленных на продажу офисных и торговых проектов по существующим рыночным ставкам и уровню заполняемости без их положительной эскалации в ближайшие годы показывают низкую доходность (менее 10%), даже несмотря на дисконты цены продажи в 10-50%.

Индикаторы рынка коммерческой недвижимости, март

|

Индикаторы |

31.03.09 |

Изменение за март 2009, % |

Изменение с начала кризиса, % |

|

Средняя арендная ставка на торговые помещения, $/кв. м/мес. |

29 |

-0,3 |

-48,6 |

|

Средняя арендная ставка на офисные помещения, $/кв. м/мес. |

23 |

0,4 |

-40,5 |

|

Средняя цена продажи торговых помещений, $/кв. м |

3452 |

2,9 |

-38,7 |

|

Средняя цена продажи офисных помещений, $/кв. м |

3040 |

4,7 |

-32,1 |

Примечания:

Цены и ставки указаны по данным «открытого» предложения без учета скидок

Изменение цен и ставок рассчитано в долларах США

Началом кризиса в расчете считается сентябрь 2008 г.

Главный вопрос, который сейчас волнует инвесторов и девелоперов – макроэкономическое развитие в ближайшее время. Что означает рост цен на нефть, фондовых индексов и курса рубля в марте 2009 г.: начало стабилизации или коррекцию перед следующим падением? Как и когда разрешится вопрос с кредитованием реального сектора? Уже скоро подойдет время отдавать те краткосрочные кредиты, которые были даны предприятиям в 2008 г. С учетом падения оборотов, если они не смогут перекредитоваться снова, мы увидим волну банкротств.

В ситуации неопределенности большинство инвесторов предпочитает не рисковать, а дождаться прояснения экономической ситуации, проводя активный мониторинг рынка. Арендаторы, пользуясь моментом, требуют пересмотра договорных условий: снижение арендных ставок, переход от номинирования в валюте (у.е.) в рубли, фиксирование величины арендных ставок, привязка к обороту (для торговых центров). Среди управляющих компаний можно выделить две стратегии: одни по возможности не предоставляют больших скидок по аренду, предпочитая незаполненные площади и дожидаясь оживления, другие снижают ставки (до 50% по сравнению с докризисными), предоставляют льготные условия аренды, ориентируясь на сохранение уровня заполняемости.

По прогнозам аналитиков Гильдии управляющих и девелоперов (ГУД), ситуация станет более предсказуемой в конце лета - начале осени 2009 года.

Офисы

С началом весны на офисном рынке появились первые сделки продажи встроенных помещений. Так Фонд имущества реализовал 9 небольших (площадь менее

Спрос на высококлассную недвижимость остается низким. Бизнес-центры класса А продолжают терять арендаторов: например, в марте БЦ «Атриум» на Невском пр., 25 потерял двух арендаторов (

Девелоперы пересматривают концепции создаваемых офисных проектов с сокращением в них офисной части и увеличением доли жилья (RBI, ЛСР и др.) или перепрофилированием в склады (SVP Group, Setl City)

Торговля

В настоящее время первую половину 2008 года все воспринимают как максимум уровня платежеспособности и розничного товарооборота на ближайшие 3-5 лет. Сейчас перед торговыми операторами стоят следующие основные цели: максимально удержать сопоставимые показатели прошлых лет, повысить эффективность работы существующей сети и отдельных розничных точек, воспользоваться ситуацией сокращения игроков рынка и увеличить свою рыночную долю.

Среди розничных гипермаркетов наиболее прочно выглядит «О´Кей», благодаря четкой концепции магазинов и сохранению широкого ассортимента, показатели количества клиентов на один гипермаркет и среднего чека в марте 2009 превысили аналогичные показатели прошлого года. «Карусель» удерживает клиентов собачками с большими глазами. «Лента» теряет позиции - ни ассортимента, ни собачек, ни цен «Народного» универсама.

Сетевые операторы продолжают сокращать количество точек, оставляя наиболее рентабельные. Освобожденные площади в удачных торговых центрах занимают другие операторы (Tommi Hilfiger вместо Axara в ТЦ «Сенная», «Карусель» вместо «Мосмарт» в ТЦ «Июнь»), либо пустуют (ТЦ «Северный молл», ТЦ «Феличита», ТЦ «Apriory Gallery» и др.).

Ситуацию с заполняемостью торговых центров решает, прежде всего, локация. Центр на потоках остается востребованным, на окраине становится пустым.

Арендаторы активно настаивают на переход начисления арендных ставок в виде процента от оборота или снижении арендных ставок до 30-50%.

Материал предоставлен ГУД