Рынок складской недвижимости. 1 квартал 2021 года. Санкт-Петербург

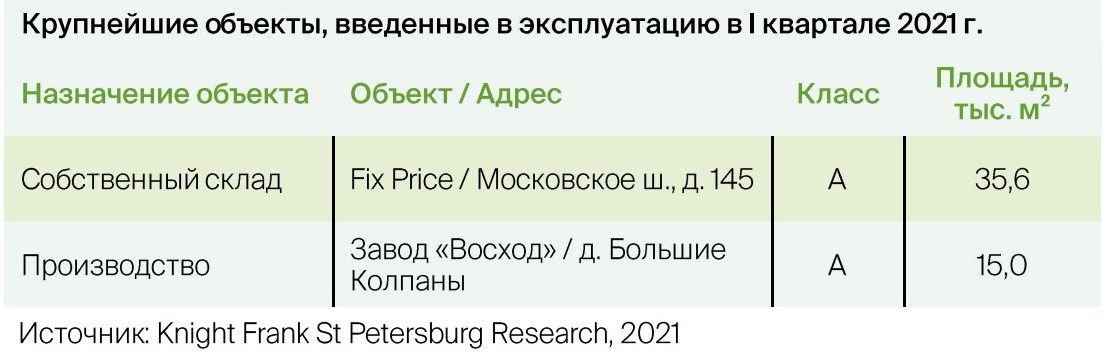

По итогам I квартала 2021 г. было введено в эксплуатацию 54,1 тыс. м² качественной складской недвижимости, что в 4,5 раза превышает объём ввода за аналогичный период прошлого года. Значительное увеличение показателя связано с эффектом низкой базы (минимальный объём в I квартале 2020 г.). Доля объектов, построенных для собственных нужд компаний, составила 95% от общего объёма ввода. Крупнейшим стал складской комплекс Fix Price, построенный на территории «PNK Парк Шушары-3», общей площадью 35,6 тыс. м².

Текущая стабильно высокая востребованность в складских площадях, а также темпы строительства (с учетом переноса ввода объектов с 2020 г.) дают основание полагать, что годовые объёмы ввода будут на уровне итогов 2020 г. (около 300 тыc. м²)

С большой долей вероятности можно предположить, что замедлится темп строительства в сегменте спекулятивного строительства – совокупный запланированный ввод на 22% ниже итогов 2020 г. При этом в структуре будущего спекулятивного складского предложения около 80% площадей уже заняты. Это подтверждает тенденцию последних нескольких лет, когда девелоперы не торопятся выводить объекты на рынок без якорного арендатора.

Необходимо отметить постепенное, но стабильное развитие качественных производственных комплексов, как небольших по площади (3-5 тыс. м²), так и крупных индустриальных площадок.

Илья Князев, руководитель отдела индустриальной, складской недвижимости Knight Frank St Petersburg: «Текущая ситуация на рынке, когда вакансия падает ниже 2%, а спрос остается стабильно высоким, открывает перспективы для нового девелопмента. Единственным стоп-фактором этому является растущая стоимость строительства. В очередной раз можно отметить, что отсутствие складских блоков более 10 тыс. м² подталкивает арендаторов рассматривать формат build-to-suit».

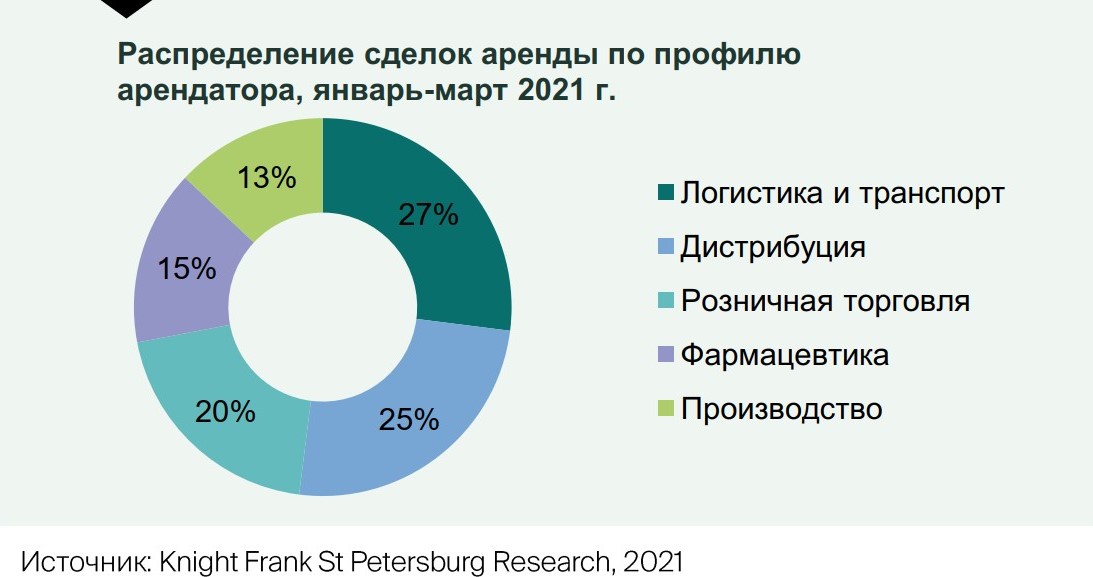

За первые три месяца 2021 г. было введено около 26,2 тыс. м² производств. Крупнейшим стал завод по производству безалкогольных напитков «Восход» - 15,0 тыс. м², расположенный в Гатчинском районе области. Объём сделок аренды со складами класса А и B по итогам I квартала 2021 г. составил около 75 тыс. м², это на 26% ниже аналогичного показателя за 2020 г., однако стоит отметить, что более половины заключенных тогда сделок пришлось на формат built-to-suit. Наиболее активными арендаторами складов в I квартале 2021 г. стали логистические и дистрибьюторские компании – 27% и 25% соответственно.

В связи с высоким интересом арендаторов и девелоперов на складском рынке итоговые показатели спроса в 2021 г. сохранятся на стабильно высоком уровне, однако могут оказаться ниже показателя 2020 г. примерно на 20–25% (300–340 тыс. м²) в связи с ограниченным предложением свободных площадей.

По итогам марта 2021 г. суммарная площадь свободных помещений снизилась более чем в два раза в сравнении с декабрем 2020 г. и достигла 65,1 тыс. м² (класс А – 36,1 тыс. м², класс В – 29,0 тыс. м²). Таким образом, доля вакантных площадей по итогам марта 2021 г. составила: в классе А –1,3%, в классе В – 2,1%, снизившись за январь-март 2021 г. на 2,2 и 0,8 п. п. соответственно.

В течение 2021 г. будут наблюдаться разнонаправленные тенденции по изменению доли вакантных площадей в диапазоне 0,5–1,0 п. п. в зависимости от появления на рынке предложения и его последующего поглощения. Данная динамика окажет влияние на запрашиваемые арендные ставки на качественные складские помещения.

По итогам марта 2021 г. средняя запрашиваемая ставка аренды на сухой склад класса A увеличилась на 2%, достигнув 576 руб./м2/мес.*, в классе B – 439 руб./м2/мес.*, уменьшилась на 5% в сравнении с итогами 2020 г.

Аналитики Циан проанализировали рынок ипотечного кредитования в сегменте новостроек в Московской и Петербургской агломерациях, выяснив, чем отличаются предпочтения клиентов.

В дальнейших расчетах учитываются зарегистрированные договоры долевого участия (ДДУ) с квартирами и апартаментами. Покупателями выступают физические лица, заключившие розничные сделки (не более 5 жилых помещений на одного дольщика внутри ЖК). Это позволяет оценить реальный спрос, исключив регистрации ДДУ с юридическими лицами, которые учитываются в официальной статистике от Росреестра.

- В Москве – «Альфа-Банк», в Санкт-Петербурге - Банк «Санкт-Петербург» или какие банки выбирают заемщики, в зависимости от места проживания

По итогам трех лет (с 2018 по 2020 гг.). лидерами ипотечного кредитования в Московской и Петербургской агломерациях стали Сбербанк, Банк ВТБ и Альфа-Банк, на которые пришлось 67,3% выданных кредитов. Примечательно, что лидеры ипотечного кредитования различаются в зависимости от региона. В Москве и Московской области в ТОП-5 не входит Банк «Санкт-Петербург» - вместо него в пятерке «Россельхозбанк». В Петербургской агломерации обратная ситуация – вместо «Альфа-Банка» в лидерах - Банк «Санкт-Петербург». Регионы объединяет одно: Сбербанк и ВТБ первые по выдаче ипотеки на первичном рынке

В десятку лидеров по количеству выданных кредитов на новостройки за последние три года также вошли: «Промсвязьбанк», ДОМ.РФ, «Газпромбанк», «Возрождение».

Лидеры по количеству выданных ипотек на первичном рынке в 2018-2020 гг.

|

|

Московская и Петербургская агломерации |

Только Москва и Московская область |

Только Санкт-Петербург и Ленинградская область |

|

СБЕРБАНК |

37,9% |

38,1% |

23,9% |

|

Банк ВТБ |

24,9% |

27,4% |

13,3% |

|

АЛЬФА-БАНК |

4,5% |

5,5% |

2,8% (не входит в топ-5 банков) |

|

БАНК САНКТ-ПЕТЕРБУРГ |

4,2% |

0,1% (не входит в топ-5 банков) |

6,8% |

|

ОТКРЫТИЕ |

4,0% |

3,4% |

3,2% |

|

РОССЕЛЬХОЗБАНК |

3,6% |

2,8% |

|

|

Доля ипотеки в топ-5 банков |

75,4% |

Источник: Аналитический центр Циан

75% ипотек выдается в пяти банках, конкуренция усиливается

На пять лидирующих по количеству выданных ипотек банков приходится 75,4% спроса. Причем конкуренция усиливается: в 2018 году пятерка лидеров в целом по Московскому и Петербургскому регионам заключала 79,2% сделок против 77,1% в 2020 году. Снижение доли лидирующих банков наблюдается как в Московской области, так и в Санкт-Петербурге и Ленинградской области.

|

|

2018 |

2019 |

2020 |

2018-2020 |

|

Московская и Петербургская агломерации |

79,20% |

73,50% |

77,70% |

75,40% |

|

Только Москва и Московская область |

82,0% |

77,1% |

80,6% |

78,0% |

|

Только Санкт-Петербург и Ленинградская область |

82,3% |

76,5% |

79,9% |

78,4% |

Источник: Аналитический центр Циан

2. Кредиты на самое дорогое жилье берут в «Газпромбанке», самое доступное – в «Промсвязьбанке».

По итогам трех лет (с 2018 по 2020 гг.) средняя стоимость квартиры, купленной в кредит, в целом по Московскому и Петербургскому регионам, составила 6,94 млн рублей. Из 10 лидирующих по количеству выданных кредитов банках, наибольшая средняя стоимость жилья зафиксирована в «Газпромбанке» (7,6 млн рублей). Средний бюджет покупки квартиры в бюджете от 7 млн рублей отмечен также в Банке ВТБ и «Альфа-Банке» (по 7,18 млн рублей в среднем).

Минимальная средняя стоимость купленной в ипотеку квартиры – 5,8 млн рублей – в «Промсвязьбанке». Чуть выше - в банке «Возрождение» (5,9 млн рублей). Лидер ипотечного кредитования Сбербанк за последние три года выдал ипотеку на жилье средней стоимостью 6,16 млн рублей.

В разрезе отдельных регионов ситуация меняется. В Московском регионе средний бюджет покупки ипотечной квартиры (2018-2020 гг.) составил 8,2 млн рублей. Самый большой «средний чек» ипотечной сделки также отмечен в Газпромбанке (9 млн рублей). Минимальное значение отмечено в Сбербанке (6,9 млн рублей). Эксперты объясняют это высокой долей аккредитованных Сбербанком проектов, предлагающих заемщикам в отдельных проектах более выгодные условия. Низкий средний бюджет покупки также отмечен в «Открытии» (6,9 млн рублей).

В Санкт-Петербурге и Ленинградской области средняя стоимость ипотечной квартиры, приобретенной за последние три года, составляет 4,3 млн рублей. Самые дорогие квартиры на первичном рынке покупают в Газпромбанке (5,1 млн рублей), самые доступные - в Сбербанке, «Открытии» и «Промсвязьбанке» (в среднем по 4 млн рублей).

С 2018 по 2020 год средняя стоимость квартиры, купленной в ипотеку, увеличилась для Московской области на 23%, для Петербургской агломерации – на 34%.

Средняя стоимость квартиры, купленной в ипотеку, млн. руб.

|

|

2018 |

2019 |

2020 |

Динамика за 2 года |

Динамика за год |

|

Только Москва и Московская область |

7,25 |

8,12 |

8,92 |

23,0% |

9,8% |

|

Только Санкт-Петербург и Ленинградская область |

3,89 |

4,32 |

5,22 |

34,2% |

20,9% |

Источник: Аналитический центр Циан

3. Чем выше стоимость недвижимости, тем меньше срок кредита

Средний срок ипотечного кредита за последние три года (2018-2020 гг.) составил 208 месяцев или 17 лет и 4 месяца. В Московском регионе ипотеку брали сроком в среднем на 10 месяцев больше, чем в Петербургской агломерации: 212 месяцев и 202 месяца соответственно. Самые продолжительные кредиты на первичном рынке в среднем выдают «Возрождение» (232 месяца) и ДОМ.РФ (227 месяцев). Минимальные сроки ипотечного кредитования – в Банк «Санкт-Петербург» (192 месяца) и в Сбербанке (198 месяцев).

Средние сроки кредитования увеличиваются с каждым годом: по итогам 2020 года в сравнении с 2018 годом средний срок кредита увеличился почти на два года (на 23 месяца) в Петербургской агломерации и на 20 месяцев в Москве и Московской области в целом.

Средний срок ипотечного кредитования на первичном рынке, месяцев

|

|

2018 |

2019 |

2020 |

Динамика за 2 года |

Динамика за год |

|

Только Москва и Московская область |

200 |

212 |

220 |

+20 месяцев |

+8 месяцев |

|

Только Санкт-Петербург и Ленинградская область |

193 |

195 |

216 |

+23 месяца |

+21 месяц |

Источник: Аналитический центр Циан

Эксперты Циан также проанализировали, есть ли зависимость между средним сроком кредита и средней стоимостью квадратного метра. Чем выше цена, тем быстрее выплатить кредит планируют заемщики, что объясняется уровнем дохода выше среднего.

Сроки ипотеки (2028-2019 гг.). в зависимости от стоимости квадратного метра (Московский и Петербургский регионы)

|

Средняя цена кв. м квартиры |

Ипотека, кол-во месяцев |

|

<100 тыс. рублей за кв. м |

200 |

|

100-200 тыс. рублей |

215 |

|

200-300 тыс. рублей |

219 |

|

>300 тыс. рублей. |

166 |

Источник: Аналитический центр Циан

4. В каких проектах выдано наибольшее число ипотек

Циан составил рейтинг проектов по количеству выданных ипотек в Москве и Санкт-Петербурге в период с 2018 по 2020 год включительно. Все новостройки расположены на периферии городов, что подразумевает невысокую среднюю стоимость квадратного метра. Кроме этого масштабные проекты комплексного освоения. В Москве лидер по числе ипотек – «Саларьево Парк», в Санкт-Петербурге – «Чистое небо».

Новостройки-лидеры по числу выданных ипотек в Москве и Санкт-Петербурге

|

Москва |

Санкт-Петербург |

||

|

Проект |

Доля ипотечных сделок от рынка (2018-2020) |

Проект |

Доля ипотечных сделок от рынка (2018-2020) |

|

Саларьево Парк |

4,4% |

Чистое небо |

7,9% |

|

Скандинавия |

2,3% |

Солнечный город |

7,0% |

|

Бунинские луга |

2,2% |

Северная Долина |

4,1% |

|

Люблинский парк |

2,1% |

Цветной город |

3,6% |

|

Остафьево |

2,0% |

Цивилизация |

2,8% |

Источник: Аналитический центр Циан

5. Женщины берут ипотеку чаще мужчин, особенно в Петербурге

В среднем по Московской и Петербургской агломерациям за последние три года, 47% ипотек на покупку новостройки были оформлены на мужчин, соответственно, остальные 53% кредитов взяли женщины. Примечательно, что в столичном регионе разница минимальна: 49% и 51% соответственно, тогда как в Санкт-Петербурге и Ленинградской области дисбаланс значительно выше: только 44% ипотек оформлены на мужчин.

Доля ипотечных сделок на первичном рынке, оформленных на мужчин

|

|

2018 |

2019 |

2020 |

2018-2020 |

|

Московская и Петербургская агломерации |

47% |

48% |

47% |

47% |

|

Только Москва и Московская область |

49% |

50% |

48% |

49% |

|

Только Санкт-Петербург и Ленинградская область |

44% |

44% |

44% |

44% |

Источник: Аналитический центр Циан

Среди лидирующих по количеству выданных ипотек на первичном рынке банков, наибольшая доля заемщиков-мужчин (49%) за последние три года зафиксирована в банке ВТБ. Для сравнения, в Сбербанке доля чуть ниже – на уровне 45%. Минимальная доля кредитов, оформленных на мужчин, - в Банке «Санкт-Петербург» (всего 42%).

Мужчины берут кредит на больший срок, выбирая жилье дороже

Различия между представителями разных гендеров заключаются не только в выборе банка, но и сроках кредита, а также стоимости и площади жилья, купленного в кредит. В среднем по Московскому и Петербургскому регионам средний срок ипотечного кредита, оформленного на женщин на первичном рынке, составил 205 месяцев против 211 месяцев по кредитам, заёмщики по которым являются мужчины. С 2018 по 2020 год средний срок займа увеличился сопоставимо и в том, и в другом случае (+11% и +10%).

Меньший срок кредита Циан объясняет бюджетом покупки и площадью среднего объекта, купленного в ипотеку на первичном рынке. По статистике, мужчины берут в ипотеку квартиру дороже в среднем почти на миллион рублей (7,4 млн в среднем по Московской и Петербургской агломерации), чем заемщики-женщины (6,5 млн рублей в среднем за последние три года). Средняя площадь квартиры, купленной в кредит мужчинами – 53,3 кв. м, что на 8% выше, чем размер жилья, купленного в кредит женщинами (49,3%).

|

Год |

Средний срок кредита |

Разница |

Средняя стоимость купленной квартиры, млн. р. |

Разница |

Средняя площадь купленной квартиры, кв. м |

Разница |

|||

|

Женщины |

Мужчины |

Женщины |

Мужчины |

Женщины |

Мужчины |

||||

|

2018 |

194 |

201 |

4% |

5,9 |

6,2 |

5% |

48,0 |

52,3 |

9% |

|

2019 |

204 |

207 |

1% |

6,4 |

6,8 |

6% |

51,1 |

54,9 |

7% |

|

2020 |

215 |

222 |

3% |

7,0 |

8,5 |

22% |

48,8 |

52,7 |

8% |

|

Общий итог |

205 |

211 |

3% |

6,5 |

7,4 |

13% |

49,3 |

53,3 |

8% |

|

Рост за два года |

11% |

10% |

18% |

37% |

2% |

1% |

|||

Источник: Аналитический центр Циан

Доля квартир с предчистовой отделкой от застройщика на рынке новостроек бизнес-, премиум- и элитного класса в 2020 году заметно увеличилась, по наблюдениям аналитиков компании «Метриум». От 22% до 26% квартир или апартаментов в этих сегментах сейчас предлагаются столичными девелоперами с таким уровнем отделки. При этом доля жилья без ремонта за 2020 год сократилась во всех трех сегментах высокобюджетного рынка.

В 2020 году застройщики комплексов высокобюджетного сегмента в Москве стали чаще предлагать клиентам квартиры и апартаменты с предчистовой отделкой, которая также называется white box. Обычно она предполагает возведение межкомнатных перегородок, разводку всех коммуникаций и предварительную отделку поверхностей. Покупателю такой квартиры остается провести только косметический ремонт, самостоятельно определив дизайн помещений. Въехать и жить в это жилье нельзя, но и капитальный ремонт со строительством межкомнатных стен, выравниванием поверхностей и прокладкой коммуникаций не требуется.

Во всех трех высоких сегментах столичных новостроек за последний год жилья в формате white box стало больше. В бизнес-классе доля квартир с предчистовой отделкой за год выросла с 13% до 24% от общего числа квартир в продаже, в премиум-классе – с 8% до 22%, а в элитном – с 18% до 26%. Таким образом, хотя такой вариант жилья не стал преобладать над более привычными покупателю полной отделкой и «бетоном», доля его существенно увеличилась.

При этом во всех сегментах уменьшилось представительство объектов без отделки. В бизнес-классе их доля за 2020 год сократилась с 79% до 61% от общего числа квартир в сегменте, в премиум-классе – 42% до 37%, а в элитном – с 45% до 39%.

Динамика доли жилья с отделкой при этом была разной. В бизнес-классе доля предложения квартир под ключ выросла в 2020 году с 8% до 15%. В премиум-классе и элитном сегменте, напротив, этот показатель сократился соответственно с 50% до 41% и с 37% до 35%.

«Рынок премиальных новостроек Москвы постепенно приходит к пониманию того, что квартиры или апартаменты с предчистовой отделкой – это золотая середина, – рассказывает Алексей Перлин, генеральный директор девелоперской компании «СМУ-6 Инвестиции» (девелопер проекта «Данилов Дом»). – К примеру, в нашем проекте премиум-класса “Данилов Дом” все апартаменты сдаются с отделкой white box. Мы прокладываем все инженерные системы и трассы кондиционирования, подготавливаем стены к косметической облицовке. С одной стороны, такая отделка позволяет сэкономить много времени на черновом этапе работ. С другой, она позволяет реализовать свой дизайн-проект, что крайне важно для аудитории клиентов высокобюджетного рынка новостроек».

По динамике абсолютного числа квартир в формате white box в продаже выделяется премиальный сегмент новостроек. Если в конце 2019 года на рынке было 229 таких объектов, то к концу 2020 года их стало 513 (рост в 2,2 раза). В бизнес-классе количество квартир с предчистовой отделкой увеличилось с 1,9 тыс. до 2,3 тыс. (+24%). В элитном сегменте квартир и апартаментов white box стало немного больше: 370 против 339 год назад (+9%).

*Сегменты премиум и элит включают квартиры и апартаменты, а в бизнес-классе учтены только квартиры.

Источник: «Метриум»

«За последние годы качество планировочных решений в высокобюджетных новостройках заметно выросло, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Соответственно, желание с нуля переделать внутреннюю планировку квартиры (а для этого нужен вариант без отделки) у потенциальных покупателей уменьшилось. При этом сами дизайн-проекты дорогого жилья становятся менее экстравагантными и более практичными. Покупатели дорогих новостроек стремятся не тратить много времени и денег на ремонт. С этой точки зрения больше подходят квартиры с предчистовой и финальной отделкой. Впрочем, в высокобюджетном сегменте всё равно останется группа клиентов, желающих получить “чистый лист”, на котором можно нарисовать жильё мечты с нуля. Полагаю, в ближайшие годы соотношение этих опций может стать примерно равным».