Итоги I квартала на рынке новостроек бизнес-класса Москвы

Аналитики компании «Метриум» подвели I квартала года на рынке новостроек бизнес-класса Москвы. Объем предложения вырос на 23,3%. Средняя цена квадратного метра выросла за квартал 7% и на 24,7 за год, составив 321 810 руб.

По данным «Метриум», на рынке новостроек бизнес-класса г. Москвы по итогам I квартала 2021 года в активной фазе реализации было представлено 93 проекта, в которых экспонировалось 11 965 квартир[1] (856,4 тыс. кв. м). Объем предложения жилой недвижимости бизнес-класса заметно увеличился, чему способствовал выход на рынок новых комплексов – с начала года число продаваемых лотов увеличилось на 23,3%, а продаваемая площадь – на 18,3%. При этом были завершены продажи в ряде объектов, находящихся на финальных стадиях строительства.

Новые проекты на первичном рынке жилья бизнес-класса в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Район |

Месяц |

|

1 |

Will Towers |

УЭЗ |

ЗАО |

Раменки |

январь |

|

2 |

Shagal* |

Группа Эталон |

ЮАО |

Даниловский |

январь |

|

3 |

Dream Towers* |

ГК Регионы |

ЮАО |

Нагатинский затон |

февраль |

|

4 |

Остров |

ДОНСТРОЙ |

СЗАО |

Хорошево-Мневники |

февраль |

|

5 |

Ever |

Tekta Group |

ЮЗАО |

Обручевский |

март |

|

6 |

Wave* |

MR Group |

ЮАО |

Москворечье-Сабурово |

март |

* бронирование

Источник: «Метриум»

За три месяца локальный рынок пополнился шестью новыми проектами, кроме того, возобновились ранее приостановленные продажи в комплексе «Достижение». Также были выставлены на реализацию новые корпуса в уже строящихся жилых комплексах:

– Headliner (очередь 3, корп. 5);

– «Метрополия» (этап 2.2, корп. Amsterdam, Copenhagen);

– «Западный порт» (Блок 2.2.2: корп. 5, 6, 11, 12);

– «Береговой» (2 очередь);

– «Событие» (2 очередь);

– West Garden (корп. 13);

– «Now. Квартал на набережной» (2 очередь, корп. 1.2, 1.3, 1.4, 2.1, 2.2, 2.7);

– TopHILLS (корп. 7);

– Foriver (корп. 1);

– «AFI Park Воронцовский» (корп. 3, 4);

– Sydney City (корп. 3).

В структуре предложения по административным округам лидирующую позицию по-прежнему занимает ЮАО – на него пришлось около 20,4% (-1,2 п.п.) от общего объема нового строительства. В ЮАО в абсолютном выражении количество квартир выросло на 17% относительно прошлого квартала. Второе место принадлежит СЗАО (19,7%, +5,4 п.п.), на его территории вышел масштабный проект «Остров». Третье место занимает ЗАО (14,1%, -1,1 п.п.), где появился новый комплекс Will Towers и стартовали продажи новых корпусов во многих уже представленных проектах («Западный порт», «Береговой», «Событие», West Garden). За счет выхода в продажу комплекса «Достижение» заметно увеличилась доля СВАО – до 12,7% (+5,6 п.п.) В ЮВАО, напротив, наблюдалось резкое снижение предложения до 11,5% (-5,1 п.п.). Примерно равное распределение долей у САО (8%, -2,2 п.п.), ЮЗАО (7,9%, -0,2 п.п.) и ЦАО (5,4%, -1,2 п.п.). Минимальная доля предложения по-прежнему отмечается в ВАО (0,3%, -0,1 п.п.).

Из-за заметного увеличения объема экспозиции на всем рынке (+23,3%) динамика доли округа в структуре предложения не показательна, например, в ЮАО в абсолютном выражении количество квартир выросло на 17% относительно IV квартала 2020 года, но при этом доля в структуре снизилась на 1,2 п.п., а в ЗАО за аналогичный период количество квартир увеличилось на 14% при уменьшении доли на 1,1 п.п. Стоит отметить, что значительные новые объемы, несколько изменившие саму структуру рынка, вышли в следующих округах: СВАО (рост количества квартир в абсолютном выражении за квартал в 2,2 раза) и СЗАО (аналогичный показатель увеличился в 1,7 раз).

В структуре предложения по стадии строительной готовности наблюдается увеличение доли новостроек на начальной стадии строительства. Благодаря выходу нового предложения более половины всех экспонирующихся квартир сосредоточено в корпусах на начальном этапе строительства – 51,7% (+18 п.п.). В домах, где ведутся отделочные работы – 20,4% (+1,8 п.п.). В новостройках на стадии монтажа реализуется 16,7% (-14,5 п.п.) от всего объема. Доля лотов в уже введенных в эксплуатацию корпусах составила 11,2% (-5,3 п.п.), что является минимальным значением доли готового предложения за последние 4 года.

Структура предложения по стадии строительной готовности (количество квартир)

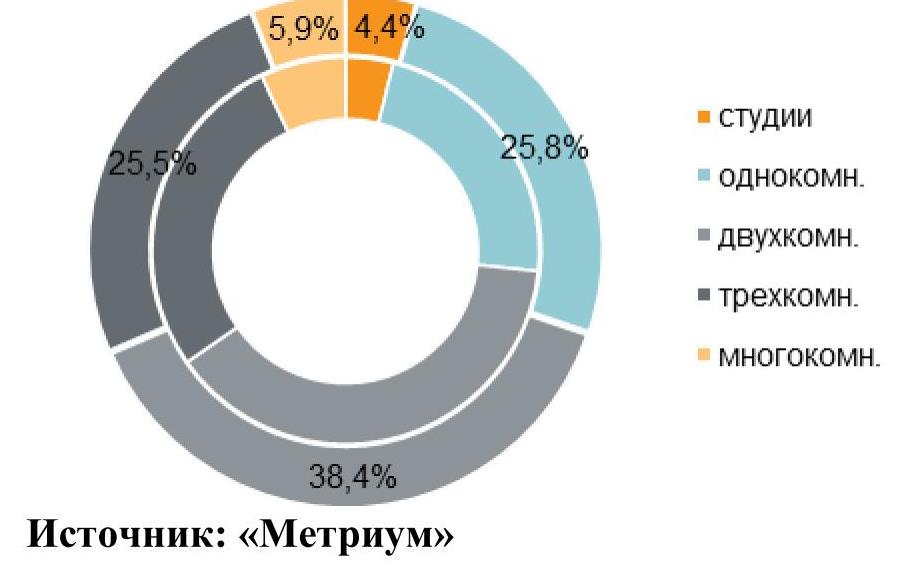

Существенных изменений в структуре предложения по типам квартир по итогам квартала не произошло, однако стоит отметить плавный рост доли однокомнатных квартир на 3,1 п.п. за счет доли трехкомнатных и многокомнатных квартир. Наибольшая доля (38,4%, -0,2 п.п.) в предложении по-прежнему принадлежит двухкомнатным лотам. На долю однокомнатных и трехкомнатных квартир приходится по 25,8% (+3,1 п.п.) и 25,5% (-2,1 п.п.) соответственно от общего количества квартир. Доля многокомнатных квартир составила всего 5,9% (-1,2 п.п.), студий – 4,4% (+0,4 п.п.).

Структура предложения по типу квартир

(внешний круг – I квартал 2021, внутренний круг – IV квартал 2020 г.)

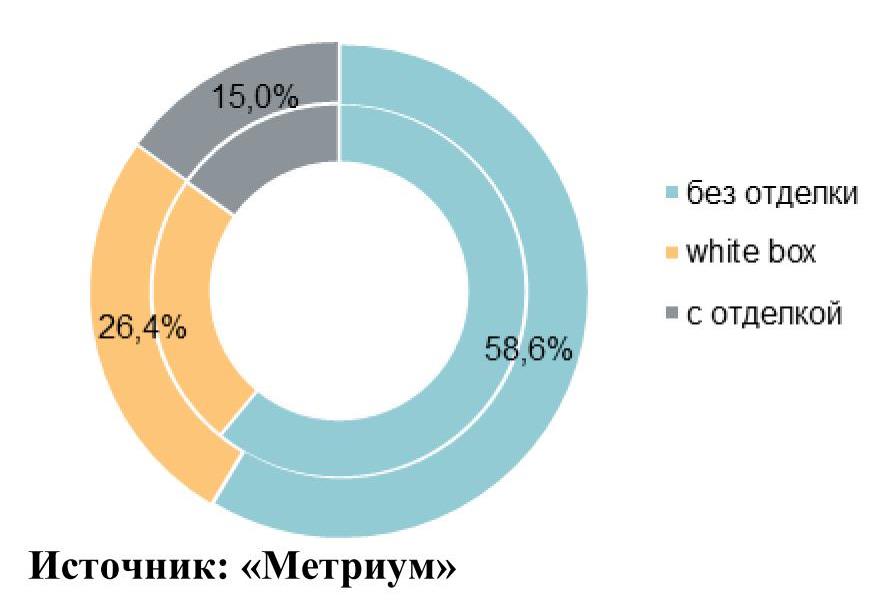

Продолжается тенденция увеличения предложения с готовым ремонтом. За счет выхода новых проектов доля лотов с отделкой по итогам квартала выросла до 26,4% (+2,5 п.п.). Доля предложения без отделки по-прежнему составляла большую часть предложения (58,3%, -2,4 п.п.). С отделкой white box экспонировалось 15% от общего количества квартир (-0,1 п.п.).

Структура предложения по типу отделки

(внешний круг – I квартал 2021 г., внутренний – IV квартал 2020 г.)

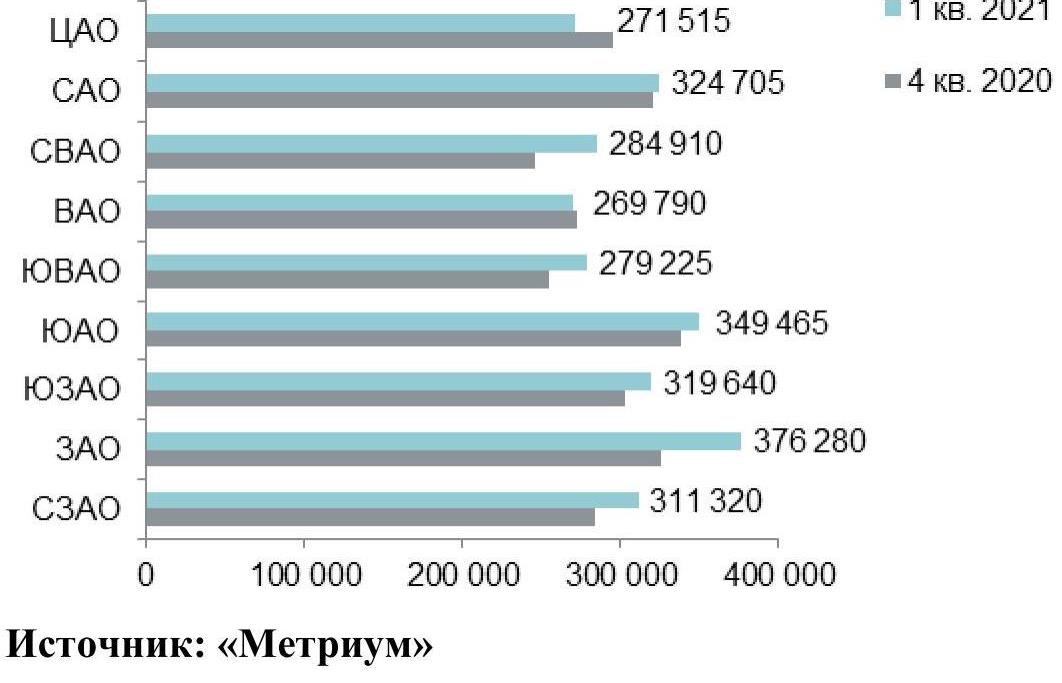

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра в новостройках бизнес-класса в I квартале 2021 года составила 321 810 руб. (+7% за квартал, +24,7 за год). Рост обусловлен несколькими факторами: появлением новых объектов с относительно высокой стартовой ценой квадратного метра относительно рынка, а также увеличением покупательской активности в прошедшем периоде – вымывание квартир с более доступным бюджетом покупки отразился на росте средней цены практически по всем объектам строительства.

В разрезе округов наблюдается разнонаправленная динамика средних цен. Наиболее заметное увеличение показателя зафиксировано в округах, где активно выходили новые проекты с высокими стартовыми ценами: СВАО (+15,9%), ЗАО (+15,6%), ЮВАО (+9,6%) и СЗАО (+9,5%). Снижение стоимости квадратного метра произошло в ЦАО (-8%) и ВАО (-0,8%), что обусловлено прежде всего, структурными изменениями в экспозиции и вымыванием небольших лотов с высокой ценой квадратного метра. Массового пересмотра цен застройщиками в сторону снижения отмечено не было. В остальных округах произошло увеличение средневзвешенной цены квадратного метра в пределах 5,7%–1,4% за квартал.

Средняя цена на рынке новостроек бизнес-класса в разрезе округов, руб. за кв. м

Средний бюджет предложения на первичном рынке новостроек бизнес-класса составил 23 млн руб. (+2,7% за квартал; +16,8% за год). За прошедший квартал бюджет предложения вырос абсолютно во всех типологиях:

- студии – 10,4 млн руб. (+0,1%);

- однокомнатные – 15 млн руб. (+2,5%);

- двухкомнатные – 22,3 млн руб. (+8%);

- трёхкомнатные – 30,1 млн руб. (+6,2%);

- многокомнатные – 41,9 млн руб. (+2,1%).

Стоимость квартир бизнес-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

17,3 |

29,0 |

45,8 |

253 295 |

358 705 |

547 300 |

6 379 835 |

10 401 265 |

17 488 100 |

|

1К |

28,5 |

43,3 |

98,4 |

203 600 |

346 255 |

581 000 |

7 988 300 |

14 995 670 |

36 626 175 |

|

2К |

40,5 |

69,1 |

180,1 |

170 000 |

322 555 |

604 100 |

11 088 670 |

22 288 205 |

63 105 000 |

|

3К |

59,0 |

98,6 |

221,8 |

170 000 |

304 750 |

625 000 |

14 758 905 |

30 055 540 |

86 328 705 |

|

4К+ |

43,0 |

125,6 |

338,0 |

169 005 |

333 905 |

634 500 |

15 500 000 |

41 927 745 |

132 022 200 |

|

итого |

17,3 |

71,6 |

338,0 |

169 005 |

321 810 |

634 500 |

6 379 835 |

23 035 045 |

132 022 200 |

Источник: «Метриум»

Рейтинг самых доступных предложений в I квартале 2021 года:

– ЖК Wave (ЮАО / р-н Москворечье-Сабурово) студия площадью 24,7 кв. м за 6,3 млн руб.

– ЖК Silver (СВАО / р-н Свиблово): студия площадью 23 кв. м за 6,4 млн руб.

– ЖК «Метрополия» (ЮВАО / р-н Южнопортовый): студия площадью 25,6 кв. м за 6,5 млн руб.

Основные тенденции

«В начале 2021 года объем предложения на первичном рынке жилья бизнес-класса начал постепенно восстанавливаться, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – За три месяца продажи открылись в шести новых проектах (в то время как в 2020 году за аналогичный период не вышло ни одного проекта). Также рынок активно пополнялся новыми корпусами в уже реализуемых комплексах. В результате объем экспозиции за квартал увеличился на 23,3%, что в количественном выражении составило почти 2,3 тыс. квартир. Столь поспешное наращивание объемов застройщиками вполне объяснимо стремлением по максимуму использовать оставшийся период программы льготной ипотеки: срок ее действия истекает, а продление – под большим вопросом.

Вместе с тем девелоперы продолжают повышать цены. Начало реализации новых объектов с ценой квадратного метра выше среднерыночного показателя, а также активизация спроса и вымывание наиболее дешевого предложения привело к тому, что средняя цена квадратного метра выросла и достигла 321,8 тыс. руб./кв.м (+7% за квартал, +24,7 за год). Такое положение вещей являются новыми реалиями рынка недвижимости Московского региона. В I квартале 2021 года примерно половина (51,7%) от всех представленных квартир на рынке находилась в корпусах на начальной стадии строительства. Таким образом, драйвером роста цен является не только спрос, но и изменение схемы финансирования строительства по 214-ФЗ, в соответствии с которой застройщики потеряли мотивацию продавать дешево на начальном этапе реализации.

Количество зарегистрированных сделок в бизнес-классе по итогам I квартала 2021 года составило около 5,6 тыс[2]. (+14% относительно аналогичного показателя 2020 года), доля ипотеки – 56%. Относительно высокая покупательская активность все еще присутствует на рынке и оказывает поддержку текущему уровню цен.

В ближайшей перспективе можно ожидать дальнейшее увеличение девелоперской активности в сегменте бизнес-класса в «старых» границах Москвы. Для этого имеются все предпосылки: учитывая, что следующие три месяца являются финишной прямой перед завершением действия льготной ипотеки, во II квартале можно ожидать крайне высокий интерес к рынку новостроек со стороны покупателей. Соответственно, в ближайшие несколько месяцев есть все условия к дальнейшему росту цен и плавному наращиванию объема экспозиции».

[1] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] Расчет произведен по собственной методике, отражающей статистику рыночных сделок. В расчете показателей учитываются только сделки физлиц по проектам бизнес-класса в «старой» Москве, без оптовых покупок.

Портал Urbanus.ru совместно с ресурсом bnMAP.pro подготовил исследование, в котором средняя стоимость квартир и апартаментов сопоставлялась со средним уровнем заработной платы. В состав выборки включена Москва, пять крупнейших городов-«миллионников» (Санкт-Петербург, Новосибирск, Екатеринбург, Казань, Нижний Новгород), а также еще три центра с развитыми рынками недвижимости (Уфа, Краснодар, Тюмень).

При расчете средней стоимости жилья в каждом городе брался фонд объектов, представленных в основных бюджетных категориях (в сумме охватывающих более 80% от общего объема). Тем самым за рамками исследования остались наиболее дорогостоящие лоты, которые, впрочем, не так часто покупаются на зарплаты.

Рейтинг стоимости жилья в крупных городах РФ по соотношению со средними зарплатами

|

Город |

Средняя стоимость лота в наиболее распространенной ценовой категории, млн рублей |

Средняя зарплата, тыс. рублей[1] |

Эквивалент в количестве средних месячных зарплат |

|

Москва |

14,51 |

103,1 |

141 |

|

Санкт-Петербург |

8,64 |

66,5 |

130 |

|

Казань |

6,39 |

42,1 |

152 |

|

Нижний Новгород |

6,23 |

43,6 |

143 |

|

Екатеринбург |

5,36 |

48,6 |

110 |

|

Новосибирск |

5,26 |

44,1 |

119 |

|

Тюмень |

5,23 |

56,1 |

93 |

|

Уфа |

4,44 |

44,7 |

99 |

|

Краснодар |

3,42 |

43,8 |

78 |

В Москве основу предложения образуют квартиры и апартаменты с бюджетом от 5 до 25 млн рублей. На их долю приходится 83,7% предложения. Средний ценник в границах этого пула равен 14,51 млн рублей. Чтобы скопить такую сумму, среднестатистическому москвичу придется откладывать всю свою зарплату на протяжении 141 месяца. Петербуржцы находятся в несколько лучшем положении. В реалиях северной столицы те же 83,7% предложения заключены в коридоре 3-15 млн рублей. Средний прайс здесь достигает 8,64 млн рублей, что является эквивалентом зарплаты за 130 месяцев.

В главных мегаполисах Поволжья – Казани и Нижнем Новгороде – ценовые границы заметно уже. 95,6% казанских лотов и 81,5% нижегородских имеют ценник от 3 до 10 млн рублей. С учетом довольно скромного уровня зарплат, доступность жилья в обоих городах ниже, чем в Москве. В Нижнем Новгороде на среднюю квартиру нужно отдать все жалованье за 143 месяца, а в Казани – за 152.

В Екатеринбурге и Новосибирске ситуация более благополучная. За счет наличия значительного фонда дешевых объектов средняя квартира там стоит примерно на 1 млн рублей меньше, чем в Казани или Нижнем Новгороде. При сопоставимом размере жалованья это дает существенно меньший зарплатный эквивалент – 119 в Новосибирске и 110 в Екатеринбурге.

Тюменский рынок отличается сбалансированной структурой предложения. Объекты с бюджетом до 3 млн рублей, от 3 до 5 млн рублей и от 5 до 10 млн рублей представлены приблизительно в равных долях и вместе занимают 97,0% экспозиции. Средний чек в Тюмени соответствует екатеринбургскому или новосибирскому. Но высокий уровень заработной платы обеспечивает более выгодные условия для местных покупателей. Они смогут собрать средства на квартиру за 93 месяца.

По равномерности распределения выставленного на продажу фонда по бюджетным категориям Уфа похожа на Тюмень, но в столице Башкортостана ниже удельный вес объектов стоимостью 5-10 млн рублей. Соответственно, ниже и средний ценник – 4,44 млн рублей, местная зарплата за 99 месяцев.

Самым доступным жильем среди участников рейтинга выделяется Краснодар. Бюджет 88,8% предложения в городских новостройках не превышает 5 млн рублей. За среднюю квартиру придется заплатить 3,42 млн рублей. Такой же объем средств краснодарские работодатели перечисляют работнику в среднем за 78 месяцев. Иными словами, можно утверждать для краснодарца недвижимость на первичном рынке почти вдвое доступнее, чем для жителя Москвы, Нижнего Новгорода или Казани.

[1] Данные РИА «Рейтинг»

По данным ЦБ РФ, в первый месяц 2021 года российские банки выдали 95 тыс. кредитов на покупку жилья. По наблюдениям экспертов «Метриум», это самый высокий показатель для традиционно «депрессивного» января на рынке жилья за всю историю. Основная причина – высокий спрос на ипотеку с господдержкой, который на рынке новостроек образовал 85% от общего числа выданных кредитов.

В январе 2021 года россияне получили у банков 95 тыс. ипотечных кредитов на сумму почти 260 млрд рублей. Это на 22% больше по числу и на 27% больше по объему, чем в январе 2020 года. По наблюдениям экспертов «Метриум», январь 2021 года стал самым результативным для банков по сравнению с аналогичным периодом прошлых лет. Так, в январе 2020 года заемщики получили 78 тыс. кредитов, в 2019 году – 79 тыс., в 2018 – 78 тыс., в 2017 – 40 тыс., в 2016 – 37 тыс., в 2015 – 43 тыс.

«Объемы ипотечного рынка увеличились в разы за последние пять лет, – комментирует Владимир Щекин, основатель и совладелец Группы Родина (девелопер культурно-образовательного кластера Russian Design District). – Традиционно спрос на жилищные кредиты достигает пика в декабре, а наименьшего уровня – в январе, когда все уходят на длительные каникулы и не готовы заниматься покупкой жилья. Сейчас же в “депрессивном” январе заключается столько же сделок, сколько в “активном” декабре 2015-2016 гг. – почти 100 тысяч».

Впрочем, отмечают аналитики «Метриум», сезонность колебаний спроса на ипотеку все-таки сохраняется. Обычно в январе заключается наполовину меньше сделок, чем в декабре предыдущего года. Январь 2021 года не исключение. По сравнению с декабрем банки выдали на 55% меньше кредитов, тогда как в январе 2020 года – на 46% меньше, в январе 2019 – на 50%, в 2018 – на 48%, в 2017 – на 61%, в 2016 – на 65%, в 2015 – на 67%.

«Сезонность – это норма для российского рынка жилья, – комментирует Лариса Швецова, генеральный директор компании ООО «Ривер Парк». – В этом году сокращение числа сделок относительно декабря можно объяснить более высокой волатильностью спроса. Снижение ставок по ипотеке фактически стало неожиданностью, поэтому многие покупатели стремятся заключить сделку в спешке. Соответственно от месяца к месяцу количество выданных кредитов сильно меняется. Впрочем, абсолютные показатели говорят сами за себя – мы еще никогда не наблюдали столь высокого спроса в начале года».

На рынке новостроек заемщики ипотеки также поставили рекорд. По данным ЦБ РФ, под залог прав участника долевого строительства в январе 2021 было выдано почти 26 тыс. кредитов, тогда как в январе 2020 года – 22 тыс., в тот же период 2019 – 23 тыс., в 2018 – 21 тыс., в 2017 – 14 тыс. По подсчетам экспертов «Метриум», в рамках программы субсидирования ипотечных ставок, в январе было выдано 85% всех кредитов.

«Роль господдержки рынка ипотеки трудно переоценить, – считает Вениамин Голубицкий, президент ГК «Кортрос». – Она существенно взбодрила строительный рынок в самый критический момент прошлого года, когда казалось, что нас ждет кризис спроса. Правительство здесь действовало очень точно, очень чётко и очень своевременно. Ипотека дала очень хороший шанс не только преодолеть последствия пандемии, но и открыла перспективы развития, ведь фактически все эти цифры – это инвестиции в строительство, вложения в разработку новых проектов. Очевидно, что программу субсидирования ставок необходимо продолжать в свете амбициозных задач по увеличению ввода жилья до 120 млн кв.м. в год. Чтобы достигнуть этих показателей, нужно соизмеримо увеличить инвестиции в строительство, и субсидирования ставок может позволить это сделать – масштабы отложенного спроса на жилье и кредит в России еще огромны».

«Столь высокие январские показатели спроса можно считать удачным началом года для российского девелопмента, – комментирует Мария Литинецкая, управляющий партнер «Метриум» (участник партнерской сети CBRE). – Если планы властей относительно окончания программы субсидирования ипотеки летом не изменятся, то вполне можно ожидать быстрое нарастание числа ипотечных сделок от месяца к месяцу – потенциальные покупатели жилья будут спешить получить кредит по льготной ставке. Поскольку доходы населения и экономическая активность далеки от восстановления, программу субсидирования необходимо продолжать – только так можно будет обеспечить стабильность в строительной отрасли».