Итоги I квартала на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги I квартала на московском рынке новостроек массового сегмента. Объем предложения сократился на 25,9%. Средняя цена квадратного метра составила 225 025 руб. (+8,4% за квартал; +21,1% за год).

По данным «Метриум», на рынке новостроек массового сегмента г. Москвы по итогам I квартала 2021 года в реализации находились 87 проектов с общим объемом предложения около 10 480[1] квартир, суммарная площадь лотов составила 560 тыс. кв. м. Количество экспонируемых лотов относительно IV квартала 2020 года сократилось на 25,9%, а продаваемая площадь уменьшилась на 27,9%.

Новые проекты на рынке новостроек массового сегмента в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Район |

|

1 |

Зеленая вертикаль |

Э.К. Девелопмент |

ЮАО |

Чертаново Южное |

|

2 |

Мичуринский парк |

ГК ПИК |

ЗАО |

Очаково-Матвеевское |

|

3 |

UNO Старокоптевский |

ГК Основа |

САО |

Коптево |

Источник: «Метриум»

Также рынок пополнился 14 корпусами в составе следующих проектов:

– «Волжский парк» (корп. 2.1, 2.2);

– «Люблинский парк» (корп. 9-10);

– «Полярная 25» (корп. 3);

– «Тринити» (корп. 5, II очередь);

– «Бусиновский парк» (корп. 2.1, 2.2);

– «Любовь и голуби» (корп. 2);

– «Красноказарменная 15» (корп. 1.2);

– «Большая Академическая 85» (корп. 1.3);

– «Кронштадтский 9» (Блок 2, корп. 1.5, 1.6).

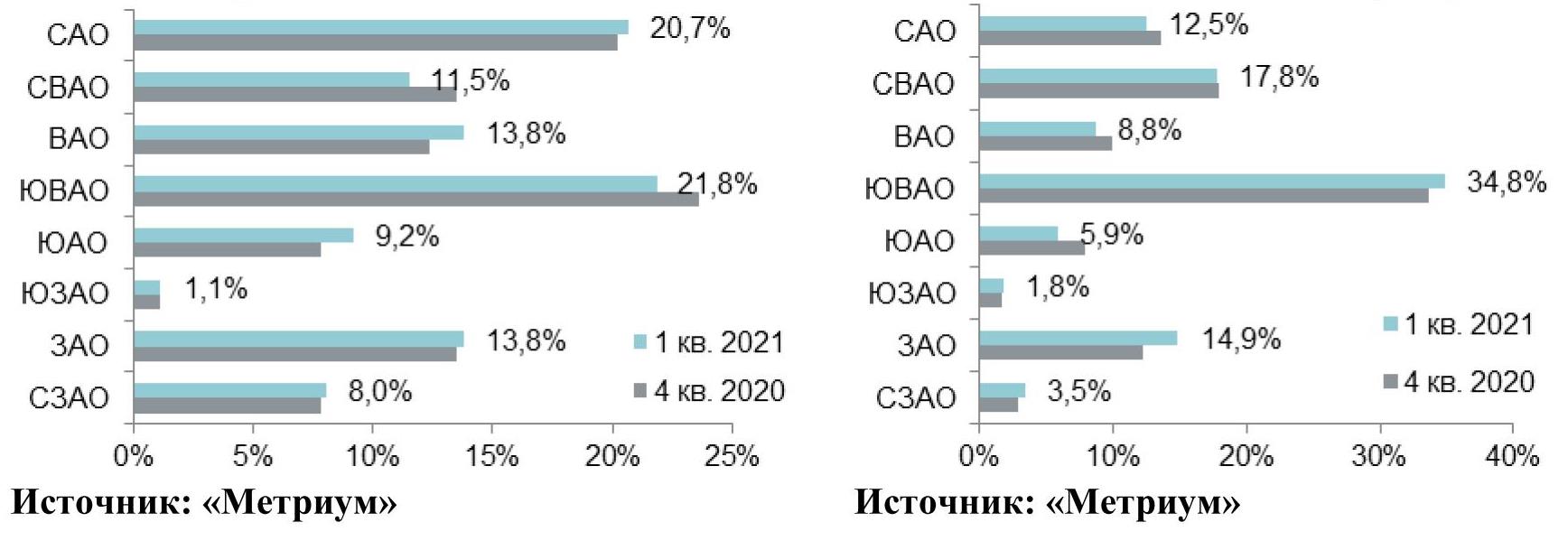

В структуре предложения по округам наибольший объем предложения представлен в ЮВАО (34,8%; +1,2 п.п.). Доля СВАО составила 17,8% рынка (-0,1 п.п.), немногим меньше приходится на САО (12,5%; -1,1 п.п.). Выросла доля ЗАО (14,9%; +2,6 п.п.), так как в округе состоялся релиз нового проекта «Мичуринский парк» (девелопер проекта ГК ПИК). Было замечено сокращение экспозиции в ВАО и ЮАО, их доли составили 8,8% (-1,3 п.п.) и 5,9% (-2,0 п.п.) соответственно. Минимальное количество лотов предлагается в СЗАО (3,5%; +0,5 п.п.) и ЮЗАО (1,8%; +0,1 п.п.).

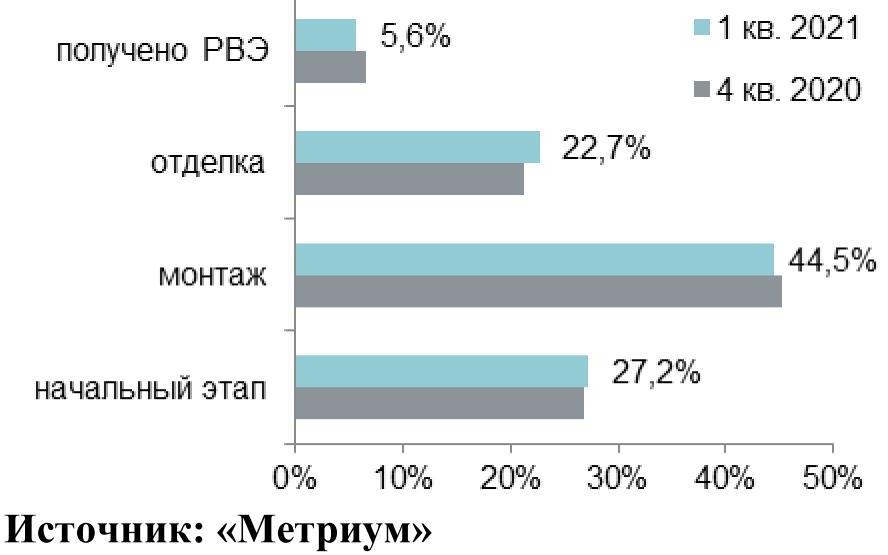

В структуре предложения по стадии строительной готовности превалирующий объем лотов сосредоточен в домах на этапе строительно-монтажных работ (44,5%; -0,6 п.п.). В корпусах на начальном этапе строительной готовности представлено 27,2% квартир (+0,4 п.п.). Доля лотов в домах, в которых проводятся отделочные работы, выросла на 1,3 п.п., составив 22,7%. Наименьшая доля приходится на лоты в корпусах, которые уже получили разрешение на ввод в эксплуатацию (5,6%; -1,1 п.п.).

Структура предложения по стадии строительной готовности (количество квартир)

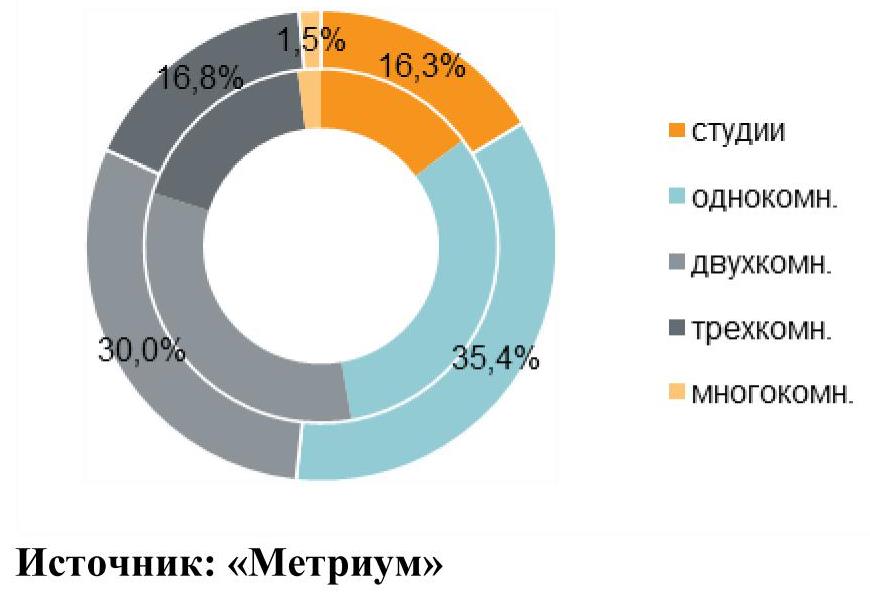

По итогам I квартала наблюдалось плавное увеличение доли студий и однокомнатных квартир за счет сокращения доли остальных типов квартир. Преимущественный объем предложения представлен однокомнатными квартирами (35,4%; -3,0 п.п.). Доля двухкомнатных квартир уменьшилась на 2,7 п.п., составив 30% рынка. Почти в равном соотношении представлены трехкомнатные квартиры и квартиры-студии: 16,8% (-1,2 п.п.) и 16,3% (+1,5 п.п.) соответственно. Многокомнатные лоты занимают наименьшую долю от совокупного объема предложения (1,5%; -0,7 п.п.).

Структура предложения по типу квартир

(внешний круг – I квартал 2021 г., внутренний круг – IV квартал 2020 г.), количество квартир

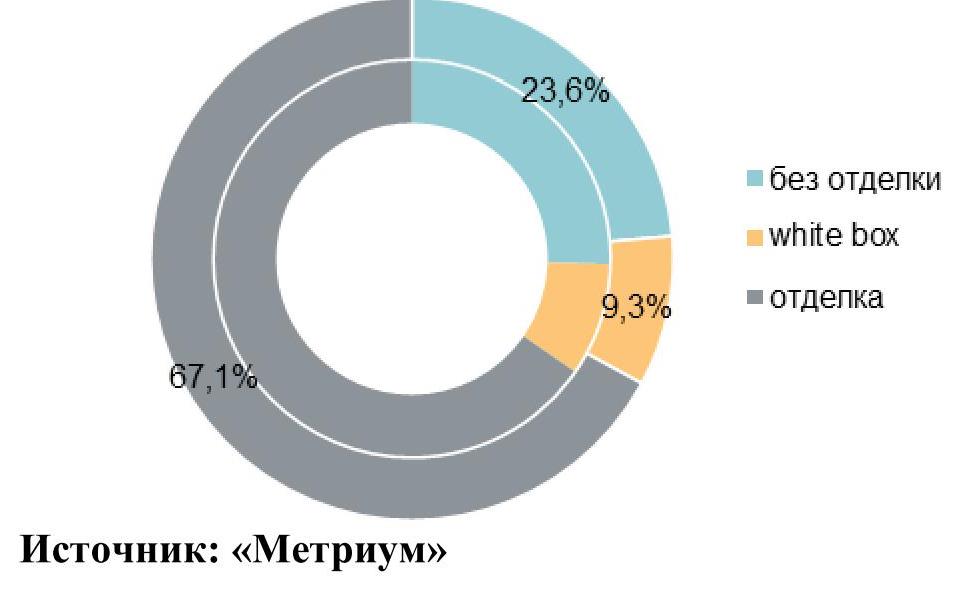

Тренд увеличения доли квартир с отделкой в I квартале 2021 года продолжился. Основной объем предложения на первичном рынке новостроек Москвы экспонируется с финишной отделкой (67,1%), доля выросла за квартал на 1,7 п.п. На квартиры без отделки пришлось 23,6% рынка (-1,8 п.п.). Доля квартир с отделкой white box составила 9,3% (+0,1 п.п.).

Структура предложения по типу отделки

(внешний круг – I квартал 2021 г., внутренний круг – IV квартал 2020 г.), количество квартир

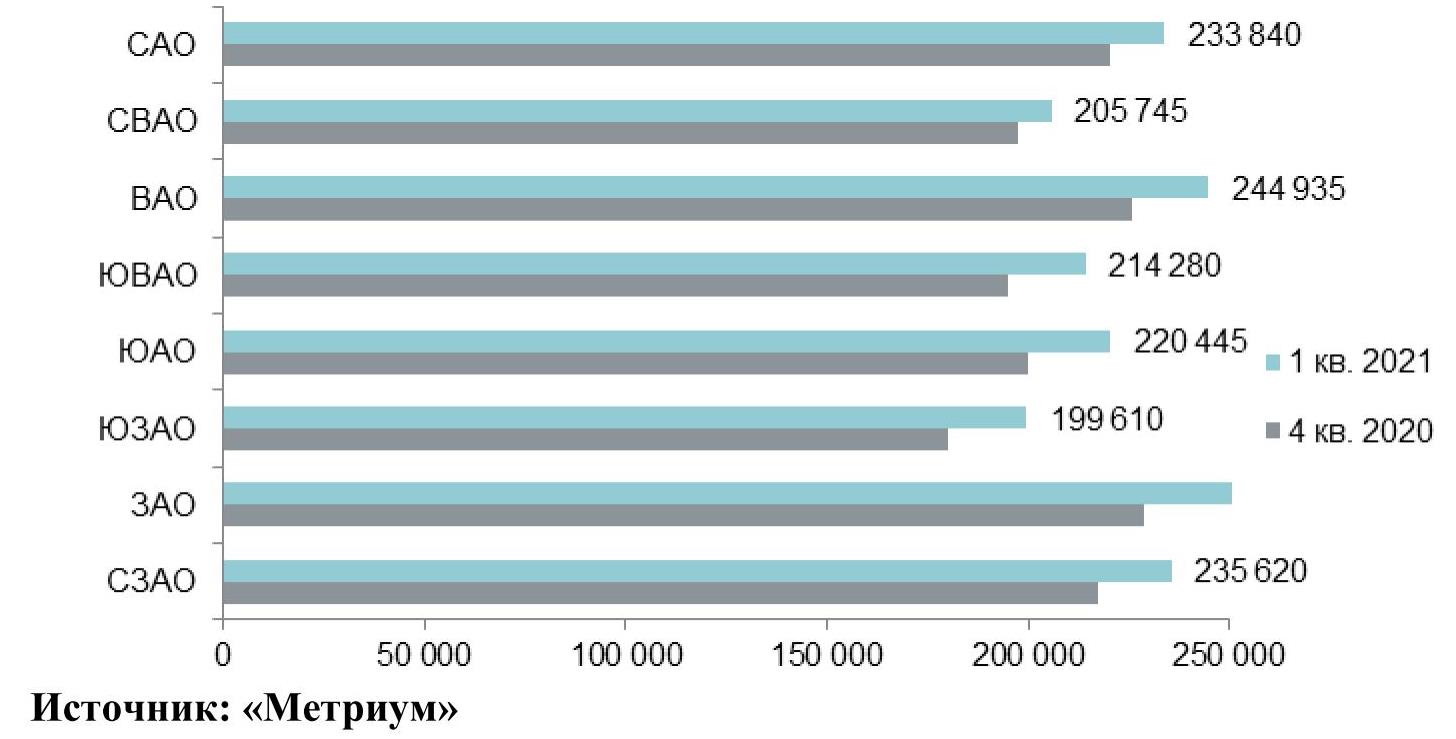

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра на первичном рынке массового сегмента по итогам I квартала составила 225 025 руб. (+8,4% за квартал; +21,1% за год). Рост цен зафиксирован во всех округах. Наибольший прирост отмечен в ЮЗАО, ЗАО и ЮАО (+10,7%, +10,6% и +10,4% соответственно), что связано с плановым повышением цен во многих проектах, а также изменением структуры предложения – увеличилась доля квартир меньшей комнатности с более высокой ценой квадратного метра. Во всех остальных округах средневзвешенная цена квадратного метра выросла от 4,2% до 9,8%.

Средняя цена предложения в разрезе округов в новостройках массового сегмента, руб. за кв. м в I квартале 2021 г.

Средний бюджет предложения на первичном рынке новостроек массового сегмента составил 12,03 млн руб. (+5,6% за квартал; +10% за год). Однако основной прирост показателя наблюдался в марте. В январе-феврале текущего года средний бюджет предложения не превышал 11,76 млн руб. В разрезе типологий средние бюджеты за прошедший квартал увеличились до следующих уровней:

– студии – 6,54 млн руб. (+8,0%);

– однокомнатные – 9,54 млн руб. (+8,1%);

– двухкомнатные – 13,79 млн руб. (+9,2%);

– трёхкомнатные – 18,36 млн руб. (+8,5%);

– многокомнатные – 25,61 млн руб. (+12,4%).

Стоимость квартир в массовом сегменте в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

14,0 |

26,3 |

40,2 |

182 000 |

248 705 |

445 400 |

4 047 000 |

6 540 825 |

10 785 315 |

|

1К |

30,7 |

40,8 |

65,2 |

168 877 |

233 705 |

411 600 |

6 017 200 |

9 535 455 |

19 239 815 |

|

2К |

43,7 |

62,5 |

110,9 |

137 251 |

220 560 |

356 100 |

8 692 320 |

13 785 390 |

26 592 155 |

|

3К |

65,3 |

85,5 |

139,6 |

128 792 |

214 850 |

350 665 |

10 067 400 |

18 360 805 |

33 551 035 |

|

4К+ |

81,2 |

112,7 |

129,1 |

160 000 |

227 125 |

325 370 |

15 744 900 |

25 607 410 |

39 174 525 |

|

итого[2] |

14,0 |

53,4 |

139,6 |

128 792 |

225 025 |

445 400 |

4 047 000 |

12 026 280 |

39 174 525 |

Источник: «Метриум»

Рейтинг самых доступных предложений в марте 2021 года:

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 14 кв. м за 4,1 млн руб.

– ЖК «Мякинино парк» (ЗАО / р-н Кунцево): студия площадью 19,7 кв. м за 4,6 млн руб.

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 16,4 кв. м за 4,8 млн руб.

Основные тенденции

«В I квартале 2021 года активность девелоперов в сегменте первичного рынка новостроек массового сегмента была умеренной – вышло три новых проекта, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – За аналогичный период в 2020 году в реализацию поступило только два новых жилых комплекса. В начале 2021 года застройщики продолжили реализацию уже представленных проектов массового сегмента. Так, за три месяца вышло большое количество новых корпусов в составе «старых» проектов (14 корпусов против 11 в I кв. 2020 года).

Несмотря на новый объем, количество экспонируемых квартир на первичном рынке продолжает сокращаться, достигнув очередного антирекорда. В I квартале 2021 года объем экспозиции снизился до 10,5 тыс. штук. (-25,9% за квартал; -21,7% за год).

Средневзвешенная цена квадратного метра предложения при этом достигла очередного максимума. К концу марта квадратный метр в новостройках столицы стоил в среднем 225 тыс. рублей (год назад – 185,8 тысяч рублей). В отдельных округах показатель вплотную приблизился к отметке в 250 тыс. руб. и даже превысил ее. Пропорционально средней цене квадратного метра увеличился и средний бюджет предложения до 12 млн руб. (+5,6% за квартал; за год «всего» +10% за счет уменьшения средней площади квартиры в экспозиции на 5,4 кв.м).

В первые три месяца 2021 года количество заключенных сделок на первичном рынке «старой» Москвы по всем сегментам составило около 14,6 тыс.[3] (+23% относительно аналогичного периода 2020 года). Доля ипотеки достигла 64% против 55% годом ранее. Таким образом, высокий спрос продолжает присутствовать на рынке, что обуславливает дефицит предложения и рост цен.

Ситуация на рынке продолжает обостряться и рынок уходит все дальше от состояния баланса. Объем предложения продолжает падать, а цены достигают новых высот. Вероятнее всего, текущие тенденции сохранятся на рынке до середины 2021 года, однако нельзя предсказать насколько предельные значения будут достигнуты по основным показателям спроса и предложения. Сгладить текущее состояния рынка может выход нового объема квартир и стабилизация спроса, что начнет происходить в конце II – начале III квартала текущего года».

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[3] Расчет произведен по собственной методике, отражающей статистику рыночных сделок. В расчете показателей учитываются только сделки физлиц по проектам всех классов в «старой» Москве, без оптовых покупок.

По данным аналитиков сервиса «Синица», объем предложения квартир и апартаментов стоимостью до 8 млн рублей в Большой Москве составляет менее 1/5 от общего объема предложения – около 18,4%, или порядка 6,2 тыс. лотов. В таком ценовом диапазоне в старых границах Москвы предлагается около 44% лотов, и 56% – на территории Новой Москвы. При этом на сделки с таким бюджетом в старых границах Москвы приходится порядка 21%, тогда как в Новой Москве – 66%.

Наталья Шаталина, генеральный директор сервиса «Синица»: «Ценовой ориентир в 8 млн возник не случайно – он складывается из среднего размера ипотечных кредитов и 20%-го первоначального взноса. Согласно Национальному бюро кредитных историй, по итогам февраля в Москве средний размер ипотечных кредитов составил 6,41 млн рублей. То есть всего за месяц средний ипотечный кредит вырос на внушительные 690 тыс. рублей (в январе 2021 года он составлял 5,72 млн рублей). А если приплюсовать к нему сумму первоначального взноса, то сумма, необходимая для покупки квартиры в ипотеку в Москве, выросла до почти 8 млн рублей».

И в старых границах Москвы и в Новой Москве подавляющее большинство предложения в бюджете до 8 млн рублей приходится на новостройки комфорткласса – 89% и 91%, соответственно. Это преимущественно однокомнатные варианты и квартиры-студии средней площадью около 31 кв. м и в среднем по 6,7 млн рублей в пределах МКАД и по 5,9 млн рублей за его пределами. В Новой Москве также около 25% от объема предложения в рамках 8-миллионного бюджета приходится на двухкомнатные квартиры средней площадью 56,3 кв. м и в среднем за 6,7 млн рублей.

На долю бизнес-класса приходится 11% предложения в старых границах Москвы и 7% – в Новой Москве. В основном это компактные студии площадью 28 кв. м в среднем за 6,9 млн рублей и 6,8 млн рублей, соответственно.

Что касается территориального распределения объемов предложения в ценовом сегменте до 8 млн рублей, то в старых границах Москвы основной объем – порядка 56% – приходится на ЮВАО, 17% – на СВАО, 9% и 8% – на ЗАО и САО. В Новой Москве порядка 18% квартир приходится на ТАО, тогда как на НАО – 82%, при этом около 68% таких предложений сконцентрировано в трех поселениях – Сосенском (30%), Десёновском (21%) и Первомайском (17%).

«Резюмируем вышесказанное: если потенциальный покупатель присматривает квартиру в старых границах Москвы стоимостью до 8 млн рублей, то это, скорее всего, будет компактная однокомнатная квартира в районе Люблино площадью около 35,1 кв. м в новостройке комфорткласса на стадии подготовки строительной площадки. В Новой Москве за этот бюджет можно выбрать жилье в ближайших к МКАД районах (Сосенском или Десёновском), и это будет однокомнатная квартира не более 30 кв. м – тоже в новостройке комфорткласса, правда, на стадии возведения фундамента, – комментирует Наталья Шаталина. – Однако, несмотря на высокие цены, сложившиеся сейчас на рынке столичного региона, не стоит забывать о том, что вместе с ростом строительной готовности подрастет и цена квартиры. За первые полгода после старта продаж, когда строительство дома выходит из котлована и доходит до монтажа нижних этажей, стоимость может вырасти на 5-7% в зависимости от проекта, а до ввода в эксплуатацию она, как правило, прибавляет около 15-20%».

Аналитики Циан подвели итоги 1 кв. 2021 года на вторичном рынке недвижимости России. Цены продолжили рост, но есть первые признаки его замедления.

В выборку вошли 142 города с численностью населения от 100 тысяч человек и объемом предложения в продаже от 100 квартир.

- Средняя стоимость кв. м на вторичном рынке РФ увеличилась по итогам 1 кв.2021 года на 5,7% - до 72,9 тыс. рублей. За год (в сравнении с 1 кв. 2020 года) рост – на 17,2%.

- Средняя стоимость квартиры в продаже на вторичном рынке по РФ прибавила за квартал 1,5% – до 4,16 млн рублей.

- Отметку средней цены в 170 тыс. рублей за «квадрат» преодолели 4 российских города. Москва дорожает медленнее другие городов.

- “Дальневосточная ипотека” вывела Дальневосточный ФО в лидеры по росту цен на вторичном рынке.

- Стартовая средняя стоимость новых квартир в 1 кв. 2021 года на 19% выше, чем стартовая цена новых квартир, выходивших год назад.

- Конкуренция усиливается – текущий объем предложения на 12% выше прошлогоднего.

- Рост цен на вторичном рынке – в два раза выше докризисного

Стоимость недвижимости на вторичном рынке РФ продолжила расти в начале 2021 года. По подсчетам Циан, средняя цена квадратного метра достигла отметки в 72,9 тыс. рублей – это на 5,7% выше, чем по итогам прошлого квартала (68,9 тыс. рублей). В годовой динамике (относительно 1 кв. 2020 года, еще допандемийного периода, текущая цена выше на 17,2% (тогда средний “квадрат” стоил 62,2 тыс. рублей).

Основной рост цен в квартале пришелся на февраль 2021 (+2,6% относительно предыдущего месяца). В январе и марте прирост был на уровне полутора процентов.

Ежемесячная динамика цен на вторичном рынке РФ

|

|

дек.20 |

янв.21 |

фев.21 |

мар.21 |

|

Средняя цена кв. м, тыс. р |

68,9 |

70,0 |

71,8 |

72,9 |

|

Рост за месяц |

1,6% |

2,6% |

1,5% |

Источник: Аналитический центр Циан

Средний бюджет предложения на вторичном рынке в целом по РФ (города с населением от 100 тыс. человек) составляет сегодня 4,16 млн рублей при площади в 57,2 кв. м. За квартал бюджет вырос на 60 тыс. рублей, за год – на 600 тыс. рублей (+16,7 %).

Динамика показателей кв. м в городах РФ (население 100 тыс.+)

|

|

1 кв.2021 |

4 кв.2020 |

1 кв.2020 |

Динамика за квартал |

Динамика за год |

|

Средняя цена кв. м, тыс. р. |

72,9 |

68,9 |

62,2 |

5,7% |

17,2% |

|

Средняя стоимость квартиры в продаже, млн руб. |

4,16 |

4,10 |

3,56 |

1,5% |

16,7% |

|

Средняя площадь квартиры в продаже, кв. м |

57,2 |

58,9 |

56,1 |

-3,0% |

1,9% |

Источник: Аналитический центр Циан

- Отметку в 170 тыс. рублей за «квадрат» преодолели 4 российских города

Рост цен наблюдается практически по всей стране. Средняя стоимость кв. м на вторичном рынке в Москве показала меньший рост, чем в целом по РФ: за прошедший квартал средняя стоимость кв. м увеличилась на 1,6% - до 257,6 тыс. р. В городах Московской области (с населением от 100 тыс. человек) стоимость составляет в среднем 121,7 тыс. р. (+6,8% за квартал и +22,3% за год).

Подмосковье дорожает быстрее, чем столица. Циан связывает это с частичным перераспределением спроса как по причине увеличения цен на жилье (что ведет к смещению предпочтений по локациям), так и большему количеству сотрудников «на удаленке», которые теперь менее привязаны к центру города и могут рассматривать в том числе более удаленные локации.

В 1 кв. 2021 года в Московской области впервые появились города, в которых цена «квадрата» превысила в среднем 170 тыс. р. Это Реутов (176,1 тыс. р.) и Красногорск (173,7 тыс. р.). Еще год назад средняя цена кв. м в этих городах только приближалась к отметке в 150 тыс. р. Сегодня же более 150 тыс. р. за «квадрат» - уже в семи городах Подмосковья.

В целом по России на втором месте по стоимости кв. м на вторичном рынке – Сочи с показателем в 180,2 тыс. р., что связано не только с высоким спросом на недвижимость на фоне закрытых границ и «удаленки», но и ограничений на точечную застройку. Всего за квартал «квадрат» в Сочи вырос в цене на 6%. На третьем месте (без учета городов Московской области) – по-прежнему Санкт-Петербург с показателем в 157,1 тыс. р. (+5,9% за квартал).

Вторичная недвижимость в регионах (вне столичных агломераций) выросла в цене за квартал на 5,3%, за год – на 15,3% - до 62,3 тыс. рублей. Из них в городах-миллионниках (Москва и Санкт-Петербург в статистике не учитываются) стоимость за квартал увеличилась на 4,5%, за год – на 15,3%. Наибольший рост за месяц и за год – в Казани, Омске (+7% за квартал).

Города с численностью населения от 500 тыс. до миллиона увеличились в стоимости квадратного метра за квартал на 4,7%, за год – на 15,5% - до 65,1 тыс. рублей за кв. м. Наибольший рост за квартал - в Томске, Пензе. Таким образом, наиболее «скромные» показатели роста цен наблюдаются в столице, тогда как большинство остальных городов прибавили в цене значительнее по стоимости «квадрата».

Динамика средних цен на вторичном рынке РФ

|

|

Средняя цена кв. м, тыс. р. |

Динамика за квартал |

Динамика за год |

||

|

1 кв.2021 |

4 кв.2020 |

1 кв.2020 |

|||

|

Москва |

257,6 |

253,6 |

220,3 |

1,6% |

16,9% |

|

Московская область |

121,7 |

114,0 |

99,1 |

6,8% |

22,9% |

|

Санкт-Петербург |

157,1 |

148,3 |

128,3 |

5,9% |

22,4% |

|

Города вне столичных агломераций |

62,3 |

59,2 |

54,0 |

5,3% |

15,3% |

|

в т.ч. города-миллионники |

72,0 |

68,8 |

62,4 |

4,5% |

15,3% |

|

в т.ч. города от 500 тыс. до 1 млн |

65,1 |

62,2 |

56,4 |

4,7% |

15,5% |

Источник: Аналитический центр Циан

- Цены на «вторичку» растут по всей России

По подсчетам Циан, из 142 городов, попавших в выборку (с численностью населения от 100 тысяч человек и объемом предложения в продаже от 100 квартир), только в шести по итогам квартала отмечена околонулевая динамика или даже минимальное снижение в пределах 1%. Среди городов с населением от 500 тыс. человек в данный список вошел Ростов-на-Дону (-0,3%), где в годовой динамике прирост составил 6%. Наибольший рост – в Петропавловске-Камчатском и Южно-Сахалинске, где действует программа «дальневосточной ипотеки».

Именно в Дальневосточном ФО - самая высокая стоимость кв. м. на вторичном рынке, за прошедший год прирост составил почти 22%. Еще год назад лидером по средней цене по городам был Центральный округ. Самая доступная «вторичка» сегодня – в Северо-Кавказском и Приволжском ФО.

Динамика средней стоимости квадратного метра по федеральным округам

|

Федеральный округ |

Средняя стоимость кв. м, январь 2020 |

Средняя стоимость кв. м, декабрь 2020 |

Средняя стоимость кв. м, январь 2021 |

Динамика за квартал |

Динамика за год |

|

Города Дальневосточного ФО |

95,0 |

86,6 |

78,0 |

9,6% |

21,8% |

|

Города Центрального ФО |

92,4 |

87,1 |

76,5 |

6,1% |

20,7% |

|

Города Южного ФО |

73,5 |

70,8 |

65,2 |

3,9% |

12,8% |

|

Города Северо-Западного ФО |

72,3 |

68,7 |

60,7 |

5,3% |

19,1% |

|

Города Сибирского ФО |

59,6 |

56,6 |

49,9 |

5,2% |

19,3% |

|

Города Уральского ФО |

57,0 |

54,7 |

51,2 |

4,1% |

11,2% |

|

Города Северо-Кавказского ФО |

53,7 |

51,6 |

48,7 |

4,2% |

10,4% |

|

Города Приволжского ФО |

53,7 |

51,7 |

48,3 |

3,9% |

11,2% |

Источник: Аналитический центр Циан

- Средняя стоимость «новинок» выросла на 19%

По подсчетам Циан, в 1 кв. 2021 года вторичный рынок недвижимости пополнился аналогичным числом новых квартир, как и в 1 кв. прошлого года (-1% по сравнению с 1 кв. 2020). В 78 городов из 142 количество нового предложения, вышедшего в продажу, снизилось.

В то же время средняя стоимость «новинок» существенно выросла: в 2021 году она составила 73,9 тыс. р. – это на 19% выше средней стоимости кв. м нового предложения в 1 кв. 2020 года (61,9 тыс. р.). Более чем на треть новое предложение стало дороже в Улан-Удэ, Чите, Курске, Омске, Петрозаводске, Петропавловск-Камчатском, Череповце, Благовещенске.

Динамика средних цен и объема «новинок» рынка в городах-миллионниках

|

Город |

Средняя стоимость "новинок" рынка 1 кв. 2021 |

Средняя стоимость "новинок" рынка 1 кв. 2020 |

Разница в стоимости "новинок" |

Динамика выхода новых квартир в продажу на вторичном рынке 1 кв.2021/1кв.2020 |

|

Москва |

250,3 |

213,7 |

17% |

13% |

|

Санкт-Петербург |

154,3 |

124,8 |

24% |

-29% |

|

Казань |

100,1 |

81,7 |

23% |

-7% |

|

Нижний Новгород |

87,8 |

70,5 |

25% |

-25% |

|

Новосибирск |

83,2 |

72,3 |

15% |

-21% |

|

Екатеринбург |

82,2 |

72,1 |

14% |

13% |

|

Уфа |

79,9 |

71,2 |

12% |

15% |

|

Красноярск |

76,3 |

62,9 |

21% |

29% |

|

Краснодар |

72,7 |

63,9 |

14% |

26% |

|

Самара |

68,7 |

59,4 |

16% |

-22% |

|

Ростов-на-Дону |

67 |

61,6 |

9% |

4% |

|

Воронеж |

65,3 |

51,5 |

27% |

-13% |

|

Пермь |

64,3 |

58,5 |

10% |

33% |

|

Омск |

62,5 |

47 |

33% |

-2% |

|

Волгоград |

58,1 |

50,3 |

16% |

-31% |

|

Челябинск |

45,8 |

41,8 |

10% |

11% |

Источник: Аналитический центр Циан

Текущий объем предложения на вторичном рынке - на 12% выше, чем кварталом ранее (что также свидетельствует об охлаждении спроса). В годовой динамике – прирост на 4%. Почти половина всего предложения сосредоточена в городах-миллионниках (42%). Годом ранее доля была чуть выше – на уровне 46%.

В отличие от всего рынка, отдельно по городам-миллионникам ситуация обратная: количество доступных объектов сегодня ниже на 4%, чем еще год назад. Снижение объема предложения более чем на 10% зафиксировано в следующих крупнейших городах: Москва, Омск, Самара, Челябинск, Санкт-Петербург и Волгоград.

«В конце первого квартала было заметно замедление роста цен на вторичное жилье, - отмечает Алексей Попов, руководитель аналитического центра Циан. – Если в феврале в сравнении с предыдущим месяцем стоимость увеличилась по РФ на 2,6%, то в марте – только на 1,5%. Играет роль и восстановление объема предложения и рост ключевой ставки, который приведет к удорожанию ипотеки. С другой стороны, вторичный рынок недвижимости получит значительный бонус после завершения программы льготного кредитования на первичном рынке – часть покупателей перейдут в сегмент уже готового жилья, поскольку условия кредитования для “первички” будут уже не столь выгодными. Это поддержит вторичный рынок, однако прошлогодних ценовых рекордов не стоит ждать».

Динамика средних цен квадратного метра на вторичном рынке в 1 кв. 2021 года

|

Город |

Ср. цена кв. м, 1 кв. 2021 тыс. руб. |

Динамика цен за квартал |

Динамика цен за год |

Средний бюджет предложения, тыс. р., 1 кв 2021 |

Средняя площадь, кв.м |

|

Вся Россия |

72,9 |

5,70% |

17,20% |

4,16 |

57,2 |

|

Города Центрального ФО |

|||||

|

Москва |

257,6 |

1,6% |

15,1% |

15,64 |

61,5 |

|

Тула |

79,8 |

5,7% |

14,0% |

4,54 |

58,2 |

|

Обнинск |

78,3 |

5,5% |

10,7% |

4,88 |

63,4 |

|

Белгород |

75,9 |

8,6% |

15,7% |

4,69 |

63,9 |

|

Воронеж |

66,2 |

8,0% |

16,8% |

3,80 |

57,7 |

|

Владимир |

65,8 |

6,1% |

10,1% |

3,81 |

58,1 |

|

Калуга |

65,5 |

4,6% |

5,7% |

3,91 |

59,4 |

|

Курск |

63,6 |

6,7% |

22,9% |

3,61 |

57,8 |

|

Ярославль |

60,2 |

3,6% |

10,7% |

3,37 |

56,1 |

|

Орел |

60,1 |

5,8% |

21,1% |

3,58 |

58,9 |

|

Тамбов |

59,1 |

5,5% |

15,7% |

3,46 |

59,1 |

|

Кострома |

58,7 |

6,0% |

11,9% |

3,26 |

57,0 |

|

Тверь |

58,4 |

4,1% |

7,7% |

3,48 |

60,6 |

|

Старый Оскол |

56,9 |

10,5% |

14,4% |

3,24 |

58,2 |

|

Иваново |

55 |

7,8% |

11,6% |

3,10 |

56,4 |

|

Липецк |

54,8 |

3,6% |

11,1% |

3,23 |

59,1 |

|

Рязань |

52,9 |

4,1% |

9,0% |

3,09 |

58,1 |

|

Брянск |

49,6 |

6,2% |

10,1% |

2,87 |

57,5 |

|

Смоленск |

48,3 |

3,2% |

5,4% |

2,78 |

56,6 |

|

Муром |

47,2 |

5,8% |

7,0% |

2,43 |

52,4 |

|

Ковров |

46 |

7,2% |

8,1% |

2,41 |

52,5 |

|

Новомосковск |

44,7 |

3,5% |

1,9% |

2,32 |

51,6 |

|

Рыбинск |

38,5 |

0,3% |

0,0% |

1,91 |

49,6 |

|

Реутов |

176,1 |

7,2% |

10,7% |

10,43 |

61,5 |

|

Красногорск |

173,7 |

3,6% |

15,3% |

10,73 |

63,8 |

|

Химки |

166,6 |

7,1% |

15,2% |

9,80 |

60,9 |

|

Одинцово |

166,1 |

6,2% |

19,7% |

9,56 |

60,0 |

|

Долгопрудный |

166 |

5,2% |

19,9% |

9,36 |

58,0 |

|

Люберцы |

154,7 |

8,1% |

16,7% |

7,92 |

54,2 |

|

Мытищи |

153,5 |

7,9% |

19,0% |

8,62 |

58,6 |

|

Королев |

129,5 |

6,5% |

16,1% |

7,33 |

58,4 |

|

Подольск |

126,9 |

9,1% |

16,3% |

6,54 |

53,8 |

|

Домодедово |

126,8 |

7,1% |

19,0% |

6,70 |

54,9 |

|

Балашиха |

126,4 |

7,0% |

14,5% |

6,89 |

56,8 |

|

Пушкино |

121,1 |

6,5% |

18,8% |

6,61 |

57,6 |

|

Жуковский |

111,2 |

8,2% |

8,0% |

6,29 |

58,8 |

|

Раменское |

107,6 |

5,3% |

12,4% |

6,01 |

57,6 |

|

Щелково |

100,9 |

7,3% |

14,2% |

5,37 |

54,8 |

|

Сергиев Посад |

87,4 |

8,4% |

11,5% |

5,12 |

60,0 |

|

Коломна |

79,1 |

5,7% |

14,5% |

4,36 |

56,4 |

|

Серпухов |

76,1 |

9,7% |

16,1% |

4,17 |

55,9 |

|

Ногинск |

73,6 |

2,2% |

13,9% |

3,82 |

52,6 |

|

Электросталь |

71,8 |

5,7% |

8,5% |

3,72 |

52,7 |

|

Орехово-Зуево |

61,1 |

10,5% |

5,1% |

3,04 |

50,5 |

|

Города Северо-Западного ФО |

|||||

|

Санкт-Петербург |

157,1 |

5,9% |

15,6% |

10,09 |

64,8 |

|

Калининград |

84,3 |

8,1% |

19,3% |

5,38 |

63,7 |

|

Северодвинск |

80 |

6,8% |

8,7% |

4,51 |

58,1 |

|

Петрозаводск |

67,9 |

7,4% |

21,8% |

3,73 |

55,6 |

|

Архангельск |

66,9 |

3,2% |

1,9% |

3,58 |

53,2 |

|

Мурманск |

62,3 |

3,0% |

11,2% |

3,36 |

54,0 |

|

Сыктывкар |

62 |

3,5% |

4,9% |

3,29 |

54,3 |

|

Череповец |

56,9 |

3,6% |

25,9% |

3,10 |

55,3 |

|

Вологда |

53,6 |

4,5% |

8,5% |

2,96 |

55,4 |

|

Псков |

52,3 |

5,7% |

15,9% |

3,02 |

58,1 |

|

Великий Новгород |

52,3 |

4,8% |

10,9% |

3,03 |

58,0 |

|

Города Южного ФО |

|||||

|

Сочи |

180,2 |

6,1% |

9,1% |

12,87 |

71,6 |

|

Севастополь |

118,7 |

5,8% |

15,9% |

7,50 |

64,8 |

|

Симферополь |

90,2 |

5,3% |

5,8% |

5,34 |

60,8 |

|

Новороссийск |

77 |

4,6% |

7,1% |

4,63 |

61,4 |

|

Краснодар |

75,1 |

1,6% |

8,7% |

4,79 |

61,5 |

|

Керчь |

66,2 |

4,9% |

13,1% |

3,51 |

53,6 |

|

Ростов-на-Дону |

65,3 |

-0,3% |

5,6% |

3,71 |

56,4 |

|

Волгоград |

55,6 |

4,3% |

4,3% |

3,17 |

56,7 |

|

Батайск |

50,5 |

-0,4% |

5,4% |

2,56 |

51,2 |

|

Астрахань |

50,2 |

3,7% |

12,0% |

3,14 |

63,1 |

|

Волжский |

47,6 |

3,9% |

10,4% |

2,50 |

52,6 |

|

Таганрог |

41,8 |

1,7% |

3,0% |

2,23 |

54,2 |

|

Волгодонск |

37,3 |

1,4% |

3,1% |

2,04 |

55,5 |

|

Города Северо-Кавказского ФО |

|||||

|

Пятигорск |

63,6 |

5,1% |

4,7% |

4,06 |

64,9 |

|

Махачкала |

60,4 |

4,7% |

6,3% |

4,20 |

72,0 |

|

Кисловодск |

59,3 |

4,6% |

5,6% |

3,53 |

60,9 |

|

Ставрополь |

57,9 |

7,0% |

11,5% |

3,52 |

62,1 |

|

Ессентуки |

54,4 |

2,6% |

3,3% |

3,58 |

66,3 |

|

Нальчик |

50 |

0,2% |

12,1% |

2,80 |

56,3 |

|

Владикавказ |

45,9 |

4,8% |

1,2% |

3,09 |

67,9 |

|

Невинномысск |

38,3 |

4,4% |

1,9% |

2,13 |

55,3 |

|

Города Приволжского ФО |

|||||

|

Казань |

98,9 |

7,0% |

12,3% |

6,11 |

63,0 |

|

Нижний Новгород |

88,2 |

6,1% |

17,9% |

5,03 |

56,9 |

|

Уфа |

78,7 |

3,4% |

6,7% |

4,60 |

59,0 |

|

Самара |

66,2 |

3,9% |

6,5% |

3,78 |

56,2 |

|

Пермь |

63,5 |

3,6% |

5,3% |

3,52 |

55,1 |

|

Альметьевск |

61,1 |

2,9% |

8,8% |

3,52 |

57,8 |

|

Пенза |

59,9 |

7,3% |

11,4% |

3,22 |

54,0 |

|

Набережные Челны |

58,5 |

3,2% |

4,2% |

3,31 |

57,9 |

|

Ижевск |

57,6 |

2,3% |

7,9% |

3,05 |

53,8 |

|

Чебоксары |

52,1 |

3,6% |

4,4% |

3,05 |

58,3 |

|

Киров |

51,1 |

4,7% |

6,1% |

2,75 |

54,0 |

|

Ульяновск |

50,3 |

3,7% |

8,5% |

2,80 |

56,0 |

|

Саратов |

50,2 |

3,1% |

6,3% |

2,79 |

55,4 |

|

Арзамас |

49,7 |

5,7% |

6,8% |

2,54 |

51,7 |

|

Оренбург |

49,2 |

2,9% |

3,7% |

2,61 |

53,4 |

|

Октябрьский |

49 |

2,3% |

2,8% |

2,55 |

52,5 |

|

Стерлитамак |

48,1 |

4,3% |

5,3% |

2,57 |

54,4 |

|

Тольятти |

47,4 |

4,2% |

6,3% |

2,62 |

55,2 |

|

Дзержинск |

46,5 |

3,8% |

7,4% |

2,33 |

50,2 |

|

Энгельс |

46,2 |

2,4% |

5,4% |

2,66 |

57,5 |

|

Йошкар-Ола |

46,1 |

2,7% |

3,9% |

2,69 |

58,7 |

|

Новокуйбышевск |

42,4 |

2,2% |

4,5% |

2,21 |

52,0 |

|

Новочебоксарск |

41,4 |

1,5% |

3,0% |

2,15 |

51,8 |

|

Нефтекамск |

41,3 |

3,0% |

2,3% |

2,17 |

52,8 |

|

Воткинск |

39,6 |

1,0% |

2,1% |

1,98 |

50,5 |

|

Балаково |

38,3 |

2,1% |

5,0% |

1,98 |

51,9 |

|

Димитровград |

37,4 |

-0,8% |

2,2% |

1,94 |

52,0 |

|

Города Уральского ФО |

|||||

|

Нефтеюганск |

93,3 |

5,3% |

7,3% |

5,32 |

58,8 |

|

Сургут |

91,4 |

5,7% |

10,1% |

5,74 |

64,7 |

|

Екатеринбург |

81,6 |

4,1% |

8,4% |

4,85 |

59,5 |

|

Тюмень |

79 |

6,0% |

8,4% |

5,05 |

65,5 |

|

Нижневартовск |

68,7 |

4,2% |

7,2% |

4,23 |

62,5 |

|

Ноябрьск |

63,9 |

7,8% |

8,4% |

3,46 |

54,9 |

|

Челябинск |

45,5 |

2,9% |

6,5% |

2,61 |

57,2 |

|

Курган |

45,2 |

4,4% |

5,1% |

2,42 |

53,5 |

|

Первоуральск |

41,9 |

1,7% |

3,5% |

2,21 |

53,2 |

|

Нижний Тагил |

41,1 |

2,8% |

2,8% |

2,14 |

52,6 |

|

Каменск-Уральский |

40,2 |

0,0% |

7,5% |

1,98 |

49,3 |

|

Магнитогорск |

39,2 |

4,3% |

5,9% |

2,14 |

54,9 |

|

Миасс |

38,3 |

-0,5% |

4,6% |

2,09 |

54,4 |

|

Копейск |

37,1 |

1,1% |

4,3% |

1,88 |

50,8 |

|

Города Сибирского ФО |

|||||

|

Иркутск |

88,9 |

6,1% |

17,5% |

5,24 |

60,8 |

|

Новосибирск |

84,1 |

5,0% |

10,3% |

4,92 |

58,8 |

|

Красноярск |

75,9 |

5,6% |

13,2% |

4,45 |

58,8 |

|

Томск |

74,2 |

7,1% |

13,8% |

4,21 |

57,4 |

|

Барнаул |

63,1 |

4,6% |

16,6% |

3,49 |

56,4 |

|

Омск |

62,6 |

7,0% |

21,9% |

3,39 |

54,0 |

|

Абакан |

61,4 |

4,4% |

10,3% |

3,86 |

64,2 |

|

Кемерово |

61,4 |

6,6% |

14,5% |

3,64 |

59,6 |

|

Новокузнецк |

54,1 |

6,1% |

13,8% |

3,01 |

55,5 |

|

Братск |

53,9 |

3,7% |

14,0% |

2,77 |

52,0 |

|

Ангарск |

52,9 |

1,5% |

12,8% |

2,95 |

56,7 |

|

Норильск |

47,4 |

7,5% |

16,7% |

2,63 |

56,8 |

|

Ачинск |

47,2 |

5,1% |

14,8% |

2,54 |

54,5 |

|

Северск |

44,7 |

2,3% |

5,8% |

2,62 |

58,1 |

|

Бийск |

42,3 |

5,5% |

9,0% |

2,33 |

55,7 |

|

Прокопьевск |

38,7 |

2,7% |

6,2% |

2,17 |

56,9 |

|

Города Дальневосточного ФО |

|||||

|

Владивосток |

141,7 |

3,1% |

10,1% |

8,11 |

58,5 |

|

Южно-Сахалинск |

133,3 |

9,6% |

6,4% |

8,95 |

57,6 |

|

Хабаровск |

101,9 |

6,1% |

12,7% |

5,50 |

55,2 |

|

Артем |

100,2 |

4,6% |

11,8% |

5,09 |

52,7 |

|

Благовещенск |

99,2 |

9,0% |

16,1% |

5,73 |

59,0 |

|

Якутск |

95,4 |

5,0% |

4,7% |

6,06 |

66,0 |

|

Петропавловск-Камчатский |

83,2 |

12,4% |

14,0% |

4,15 |

51,0 |

|

Улан-Удэ |

74,3 |

9,9% |

21,8% |

3,96 |

55,0 |

|

Чита |

74,3 |

11,6% |

18,7% |

4,35 |

60,1 |

|

Находка |

68,4 |

3,6% |

7,0% |

3,63 |

53,9 |

|

Комсомольск-на-Амуре |

46,6 |

2,0% |

3,2% |

2,43 |

53,6 |

Источник: Аналитический центр Циан