Итоги I квартала на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги I квартала на московском рынке новостроек массового сегмента. Объем предложения сократился на 25,9%. Средняя цена квадратного метра составила 225 025 руб. (+8,4% за квартал; +21,1% за год).

По данным «Метриум», на рынке новостроек массового сегмента г. Москвы по итогам I квартала 2021 года в реализации находились 87 проектов с общим объемом предложения около 10 480[1] квартир, суммарная площадь лотов составила 560 тыс. кв. м. Количество экспонируемых лотов относительно IV квартала 2020 года сократилось на 25,9%, а продаваемая площадь уменьшилась на 27,9%.

Новые проекты на рынке новостроек массового сегмента в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Район |

|

1 |

Зеленая вертикаль |

Э.К. Девелопмент |

ЮАО |

Чертаново Южное |

|

2 |

Мичуринский парк |

ГК ПИК |

ЗАО |

Очаково-Матвеевское |

|

3 |

UNO Старокоптевский |

ГК Основа |

САО |

Коптево |

Источник: «Метриум»

Также рынок пополнился 14 корпусами в составе следующих проектов:

– «Волжский парк» (корп. 2.1, 2.2);

– «Люблинский парк» (корп. 9-10);

– «Полярная 25» (корп. 3);

– «Тринити» (корп. 5, II очередь);

– «Бусиновский парк» (корп. 2.1, 2.2);

– «Любовь и голуби» (корп. 2);

– «Красноказарменная 15» (корп. 1.2);

– «Большая Академическая 85» (корп. 1.3);

– «Кронштадтский 9» (Блок 2, корп. 1.5, 1.6).

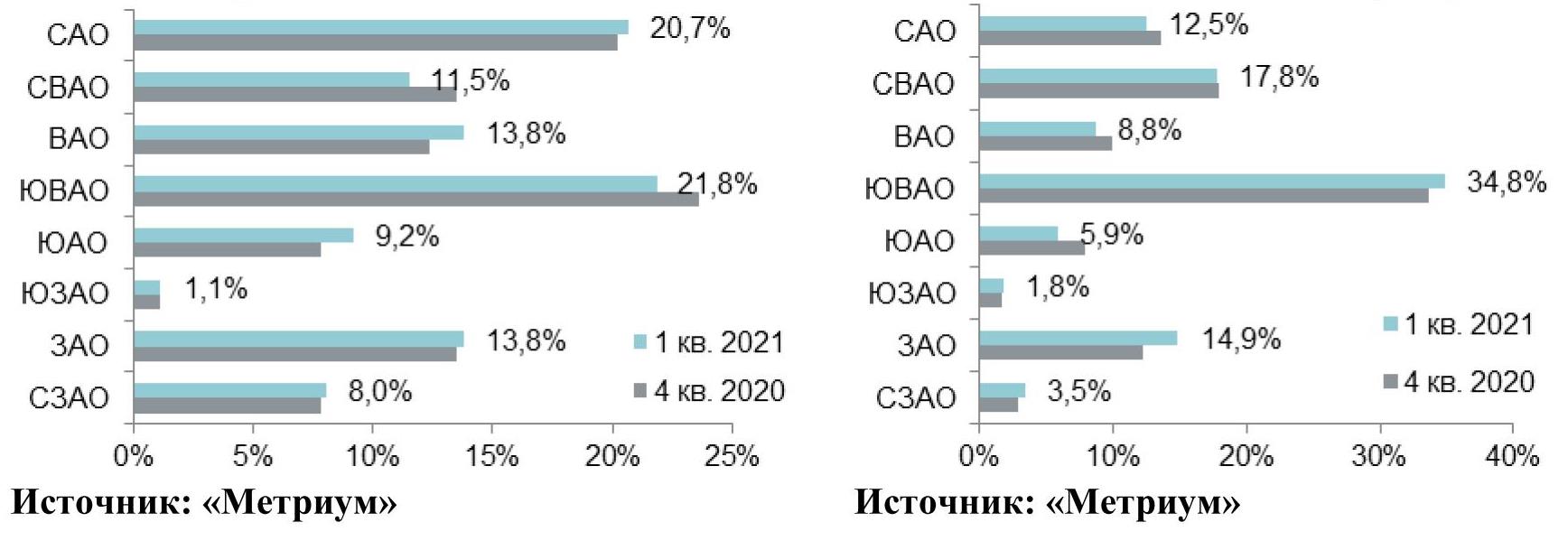

В структуре предложения по округам наибольший объем предложения представлен в ЮВАО (34,8%; +1,2 п.п.). Доля СВАО составила 17,8% рынка (-0,1 п.п.), немногим меньше приходится на САО (12,5%; -1,1 п.п.). Выросла доля ЗАО (14,9%; +2,6 п.п.), так как в округе состоялся релиз нового проекта «Мичуринский парк» (девелопер проекта ГК ПИК). Было замечено сокращение экспозиции в ВАО и ЮАО, их доли составили 8,8% (-1,3 п.п.) и 5,9% (-2,0 п.п.) соответственно. Минимальное количество лотов предлагается в СЗАО (3,5%; +0,5 п.п.) и ЮЗАО (1,8%; +0,1 п.п.).

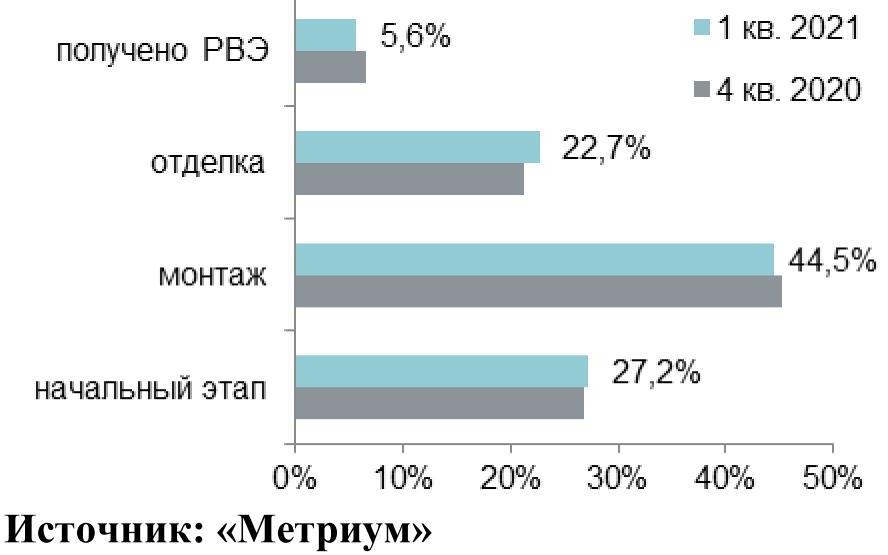

В структуре предложения по стадии строительной готовности превалирующий объем лотов сосредоточен в домах на этапе строительно-монтажных работ (44,5%; -0,6 п.п.). В корпусах на начальном этапе строительной готовности представлено 27,2% квартир (+0,4 п.п.). Доля лотов в домах, в которых проводятся отделочные работы, выросла на 1,3 п.п., составив 22,7%. Наименьшая доля приходится на лоты в корпусах, которые уже получили разрешение на ввод в эксплуатацию (5,6%; -1,1 п.п.).

Структура предложения по стадии строительной готовности (количество квартир)

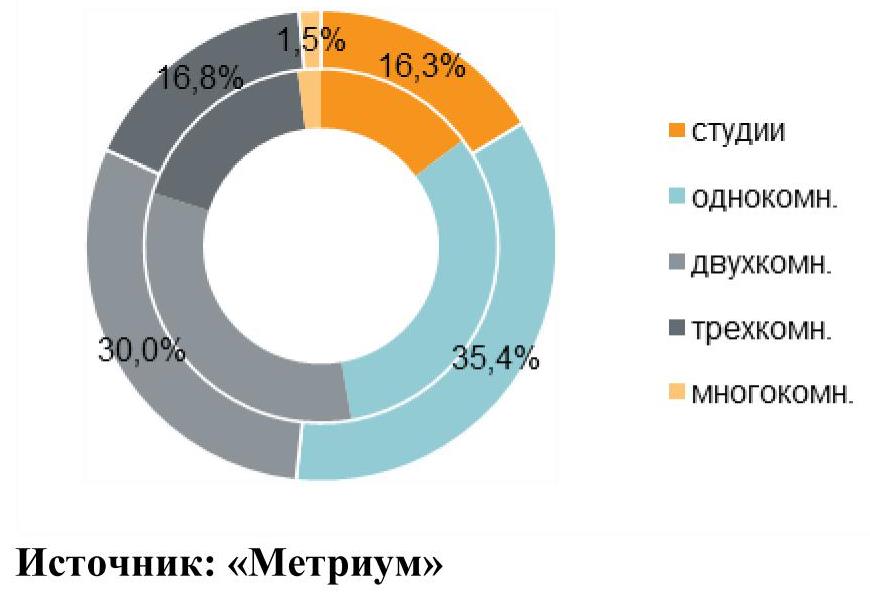

По итогам I квартала наблюдалось плавное увеличение доли студий и однокомнатных квартир за счет сокращения доли остальных типов квартир. Преимущественный объем предложения представлен однокомнатными квартирами (35,4%; -3,0 п.п.). Доля двухкомнатных квартир уменьшилась на 2,7 п.п., составив 30% рынка. Почти в равном соотношении представлены трехкомнатные квартиры и квартиры-студии: 16,8% (-1,2 п.п.) и 16,3% (+1,5 п.п.) соответственно. Многокомнатные лоты занимают наименьшую долю от совокупного объема предложения (1,5%; -0,7 п.п.).

Структура предложения по типу квартир

(внешний круг – I квартал 2021 г., внутренний круг – IV квартал 2020 г.), количество квартир

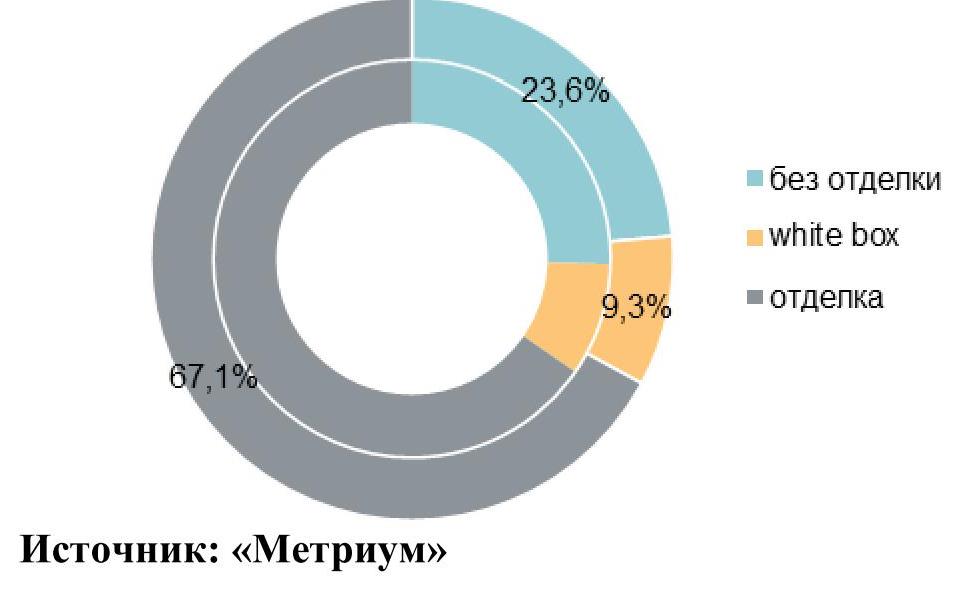

Тренд увеличения доли квартир с отделкой в I квартале 2021 года продолжился. Основной объем предложения на первичном рынке новостроек Москвы экспонируется с финишной отделкой (67,1%), доля выросла за квартал на 1,7 п.п. На квартиры без отделки пришлось 23,6% рынка (-1,8 п.п.). Доля квартир с отделкой white box составила 9,3% (+0,1 п.п.).

Структура предложения по типу отделки

(внешний круг – I квартал 2021 г., внутренний круг – IV квартал 2020 г.), количество квартир

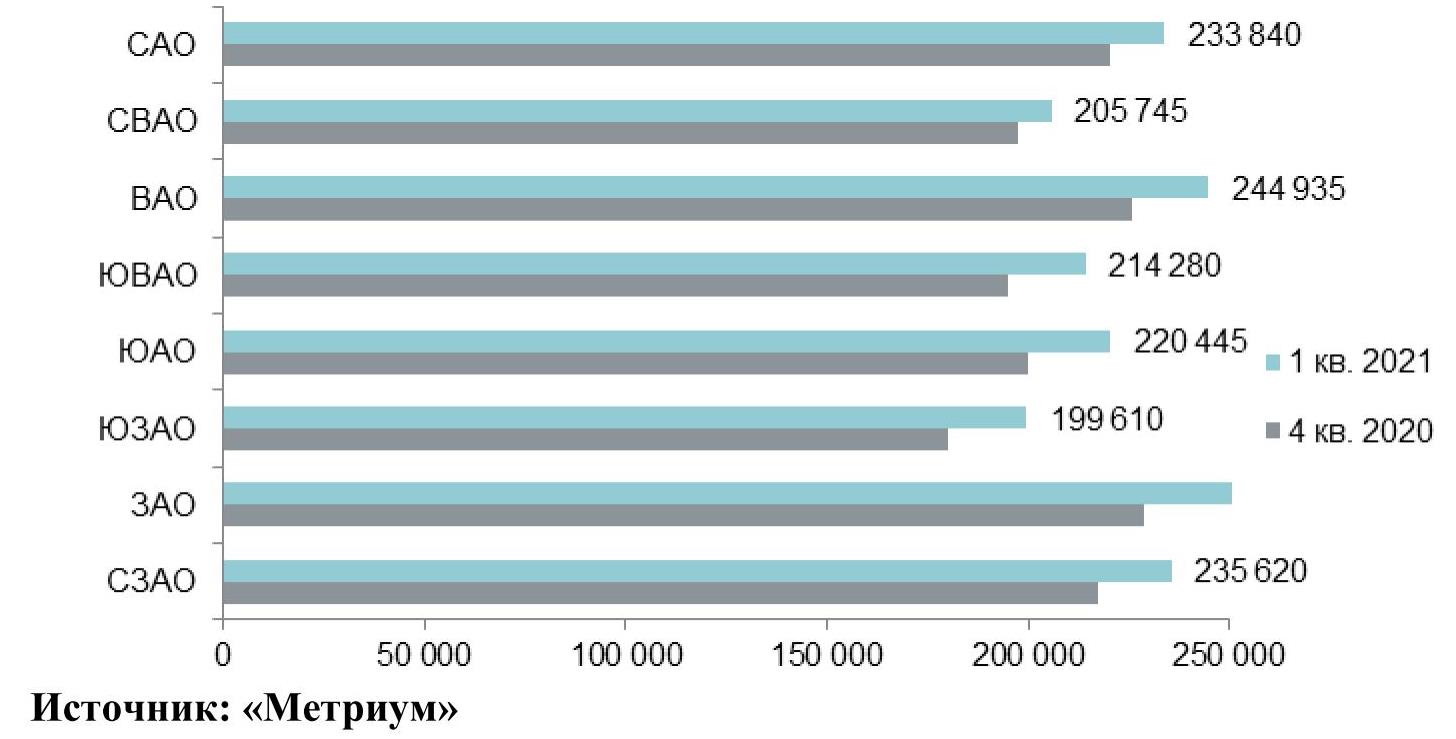

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра на первичном рынке массового сегмента по итогам I квартала составила 225 025 руб. (+8,4% за квартал; +21,1% за год). Рост цен зафиксирован во всех округах. Наибольший прирост отмечен в ЮЗАО, ЗАО и ЮАО (+10,7%, +10,6% и +10,4% соответственно), что связано с плановым повышением цен во многих проектах, а также изменением структуры предложения – увеличилась доля квартир меньшей комнатности с более высокой ценой квадратного метра. Во всех остальных округах средневзвешенная цена квадратного метра выросла от 4,2% до 9,8%.

Средняя цена предложения в разрезе округов в новостройках массового сегмента, руб. за кв. м в I квартале 2021 г.

Средний бюджет предложения на первичном рынке новостроек массового сегмента составил 12,03 млн руб. (+5,6% за квартал; +10% за год). Однако основной прирост показателя наблюдался в марте. В январе-феврале текущего года средний бюджет предложения не превышал 11,76 млн руб. В разрезе типологий средние бюджеты за прошедший квартал увеличились до следующих уровней:

– студии – 6,54 млн руб. (+8,0%);

– однокомнатные – 9,54 млн руб. (+8,1%);

– двухкомнатные – 13,79 млн руб. (+9,2%);

– трёхкомнатные – 18,36 млн руб. (+8,5%);

– многокомнатные – 25,61 млн руб. (+12,4%).

Стоимость квартир в массовом сегменте в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

14,0 |

26,3 |

40,2 |

182 000 |

248 705 |

445 400 |

4 047 000 |

6 540 825 |

10 785 315 |

|

1К |

30,7 |

40,8 |

65,2 |

168 877 |

233 705 |

411 600 |

6 017 200 |

9 535 455 |

19 239 815 |

|

2К |

43,7 |

62,5 |

110,9 |

137 251 |

220 560 |

356 100 |

8 692 320 |

13 785 390 |

26 592 155 |

|

3К |

65,3 |

85,5 |

139,6 |

128 792 |

214 850 |

350 665 |

10 067 400 |

18 360 805 |

33 551 035 |

|

4К+ |

81,2 |

112,7 |

129,1 |

160 000 |

227 125 |

325 370 |

15 744 900 |

25 607 410 |

39 174 525 |

|

итого[2] |

14,0 |

53,4 |

139,6 |

128 792 |

225 025 |

445 400 |

4 047 000 |

12 026 280 |

39 174 525 |

Источник: «Метриум»

Рейтинг самых доступных предложений в марте 2021 года:

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 14 кв. м за 4,1 млн руб.

– ЖК «Мякинино парк» (ЗАО / р-н Кунцево): студия площадью 19,7 кв. м за 4,6 млн руб.

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 16,4 кв. м за 4,8 млн руб.

Основные тенденции

«В I квартале 2021 года активность девелоперов в сегменте первичного рынка новостроек массового сегмента была умеренной – вышло три новых проекта, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – За аналогичный период в 2020 году в реализацию поступило только два новых жилых комплекса. В начале 2021 года застройщики продолжили реализацию уже представленных проектов массового сегмента. Так, за три месяца вышло большое количество новых корпусов в составе «старых» проектов (14 корпусов против 11 в I кв. 2020 года).

Несмотря на новый объем, количество экспонируемых квартир на первичном рынке продолжает сокращаться, достигнув очередного антирекорда. В I квартале 2021 года объем экспозиции снизился до 10,5 тыс. штук. (-25,9% за квартал; -21,7% за год).

Средневзвешенная цена квадратного метра предложения при этом достигла очередного максимума. К концу марта квадратный метр в новостройках столицы стоил в среднем 225 тыс. рублей (год назад – 185,8 тысяч рублей). В отдельных округах показатель вплотную приблизился к отметке в 250 тыс. руб. и даже превысил ее. Пропорционально средней цене квадратного метра увеличился и средний бюджет предложения до 12 млн руб. (+5,6% за квартал; за год «всего» +10% за счет уменьшения средней площади квартиры в экспозиции на 5,4 кв.м).

В первые три месяца 2021 года количество заключенных сделок на первичном рынке «старой» Москвы по всем сегментам составило около 14,6 тыс.[3] (+23% относительно аналогичного периода 2020 года). Доля ипотеки достигла 64% против 55% годом ранее. Таким образом, высокий спрос продолжает присутствовать на рынке, что обуславливает дефицит предложения и рост цен.

Ситуация на рынке продолжает обостряться и рынок уходит все дальше от состояния баланса. Объем предложения продолжает падать, а цены достигают новых высот. Вероятнее всего, текущие тенденции сохранятся на рынке до середины 2021 года, однако нельзя предсказать насколько предельные значения будут достигнуты по основным показателям спроса и предложения. Сгладить текущее состояния рынка может выход нового объема квартир и стабилизация спроса, что начнет происходить в конце II – начале III квартала текущего года».

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[3] Расчет произведен по собственной методике, отражающей статистику рыночных сделок. В расчете показателей учитываются только сделки физлиц по проектам всех классов в «старой» Москве, без оптовых покупок.

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, сделали прогноз по рынку торговой недвижимости Москвы на 2021 год.

Пандемия не отразилась на девелоперской активности в Москве, строительство большинства анонсированных торговых центров продолжается. Открытие ряда объектов перенесено с 2020 года на 2021 год. Согласно анонсированным планам девелоперов, объем нового ввода в 2021 году может превысить показатель 2020 года в 2 раза и составить 500 тыс. кв. м. 24% этого объема — объекты с перенесенной датой открытия с 2020 года, 28% - районные ТЦ, реализуемые ADG Group.

Актуальными форматами в торговой недвижимости остаются ТЦ в составе МФК, инфраструктурный ритейл, ТЦ в составе ТПУ, районные ТЦ.

Торговые объекты, заявленные к открытию в 2021 году

|

Крупнейшие ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

«ГОРОД Косино» |

Новоухтомское ш., 2А |

«Группа ТЭН» |

74 000 |

II кв. 2021 |

|

ТПУ «Селигерская» |

пересечение Дмитровского и Коровинского шоссе |

Tashir |

54 171 |

III кв. 2021 |

|

«София» |

Сиреневый бул., 31 |

ADG group |

35 987 |

II кв. 2021 |

|

«Павелецкая Плаза» |

Павелецкая площадь |

Mall Management Group |

33 000 |

III кв. 2021 |

|

«Небо» |

Авиаторов ул., вл. 5 |

УК "Столица Менеджмент" |

27 000 |

III кв. 2021 |

|

«Смоленский Пассаж 2» |

Смоленская площадь, 5 |

АО «Корпорация А.Н.Д.» |

15 147 |

I кв. 2021 |

Источник: CBRE, февраль 2021 г.

Средняя обеспеченность торговыми площадями по Москве на сегодняшний день составляет 511 кв. м на 1 000 человек. Самым необеспеченным торговыми центрами районом по прежнему остаётся Восточный административный район Москвы.

По прогнозам CBRE в 2021 году запрашиваемые ставки аренды продолжат снижаться. Скидки по текущим договорам аренды сохранятся для операторов, которые в 2021 году продолжают работать с ограничениями и испытывать негативные последствия пандемии. Некоторые рестораны и кафе по-прежнему ограничивают количество посетителей. Для этих профилей скидки по арендной плате составляют от 30 до 50%.

По прогнозам CBRE в 2021 году запрашиваемые ставки аренды продолжат снижаться. Так по итогам 2020 года прайм-ставка аренды[1] снизилась относительно 2019 года на 20% в топовых моллах[2] до 204 000 руб/ кв. м/ год и на 24% в ключевых моллах[3] до 65 000 руб/ кв. м/ год. Темпы возвращения арендных ставок к докризисному уровню будут зависеть от восстановления посещаемости и продаж в торговых центрах, что возможно не ранее 2023 года.

Под влиянием новых тенденций, собственники коммерческой недвижимости будут вынуждены пересмотреть свой подход к формированию коммерческих условий. В ближайшем будущем арендный платеж будет формироваться как за счет традиционных оффлайн продаж, так и за счет онлайн. Для реализации данного подхода потребуется увеличение прозрачности партнерского взаимодействия между ритейлерами и владельцами недвижимости.

Ротация арендаторов в 2021 году продолжится, однако это будет связано, в первую очередь, с показателями эффективности конкретного магазина, а не профиля, к которому он относится.

Несмотря на то, что категория «Одежда и обувь» является одним из наиболее пострадавших сегментов розничной торговли и её восстановление к докризисному уровню ожидается к 2023 году, в ближайшие два года ожидается запуск ряда брендов от уже представленных на рынке крупных fashion групп. Сопоставимый с докризисным интерес к локальному рынку со стороны международных брендов вернется не ранее 2023 года.

Марина Малахатько, директор отдела торговых помещений CBRE в Москве, комментирует:

«Уже сейчас можно говорить о начале осторожной экспансии брендов всех профилей. Ввод новых объектов сохранит относительно высокий уровень вакантных площадей, в основном, по-прежнему за счет секций до 200 кв.м».

[1] Прайм-ставка аренды – ставка аренды для помещений 150 кв. м профиля одежда/обувь, расположенных на первом этаже.

[2] На основании данных топ-5 торговых центров с индексом посещаемости более 1 000 чел / 1 000 кв.

[3] Коммерчески успешные торговые центры Москвы, характеризующиеся высоким ставками аренды, а также высокими показателями посещаемости.

В 2020 году в Санкт-Петербурге было открыто три торговых центра совокупной арендной площадью 127 тыс. кв. м. Это рекордное значение за последние семь лет. Так, в 2020 году были открыты мебельный центр «Кубатура» (GLA 110 тыс. кв. м), 3-я очередь Outlet Village Пулково (GLA 5 тыс. кв. м) и районный культурно-досуговый центр Green Park (GLA 12 тыс. кв. м).

За счет роста объема предложения обеспеченность жителей Санкт-Петербурга торговыми площадями увеличилась и достигла 596 кв. м на 1000 жителей в 2020 году, тогда как в 2019 году она составляла 574 кв. м.

2020 год несомнено стал вызовом для сегмента торговой недвижимости. Помимо общего снижения покупательской активности из-за экономической нестабильности и пандемии, значимую роль в работе торговых центров сыграли ограничения, вводимые администрацией Санкт-Петербурга: существенная часть арендаторов ТЦ были закрыты с 28 марта по 27 июля. Самыми уязвимыми профилями арендаторов стали сегменты общественного питания и кинотеатры. Например, кафе и ресторанам было разрешено возобновить работу только в сентябре, а в конце ноября деятельность арендаторов этого профиля снова была под запретом. В результате действия ограничительных мер, во втором квартале трафик торговых центров упал на 85% по сравнению с аналогичным периодом 2019 года. Однако по мере снятия ограничений посещаемость торговых центров восстанавливалась и в четвертом квартале составила около 70% от показателей октября-декабря 2019 года.

Несмотря на сложную ситуацию, обусловленную пандемией и ограничительными мерами, торговым центрам удалось сдержать резкий рост уровня вакантности благодаря активным переговорам арендаторов и арендодателей. По данным Colliers, в 2020 году доля свободных площадей в торговых центрах составила 5,1% в среднем по рынку и 2,4% – в наиболее качественных объектах.

В то же время, на рынок Санкт-Петербурга выходили новые бренды. Так, в Северной столице открылся магазин спортивной одежды The North Face и салон товаров для здорового сна «Основа снов». В ТРК «Питер Радуга» в формате pop up store открылся магазин одежды «Каляев», а ТК «Невский центр» подписал договор аренды с федеральной сетью «Технопарк», которая откроет магазин в первом квартале 2021 года.

«2020 год наметил две важные тенденции на рынке торговой недвижимости Санкт-Петербурга. Во-первых, пандемия и изменение потребительских привычек еще более подчеркнули необходимость реконцепции торговых центров. Сейчас как никогад собсвтенникам орговых центров приходиться бороться за посетителей. По данным Colliers, более 68% классических торговых центров (или 1,4 млн кв. м) были построены более десяти лет назад и не проводили обновлений. В ближайшие годы мы увидим развитие этого направления, – отмечает Ирина Царькова, директор департамента торговой недвижимости Colliers. – Во-вторых, мы наблюдаем тенденцию роста числа районных торговых центров. В 2020 году основной объем нового предложения сформирован специализированными торговыми центрами, в то время как число классических ТЦ увеличивается, в основном, за счет районных форматов. Жилищные девелоперы в рамках создания комфортной среды уделяют внимание торговой составляющей, что, безусловно, позитивная тенденция для рынка». Так, в 2019 году был открыт ТЦ в составе жилого комплекса «Солнечный город», в 2020 году – культурно-досуговый центр Green Park в Славянке. В 2021 году ожидается открытие ТРК «Спутник» в Невском районе.

Всего на 2021 год запланировано открытие четырех торговых центров общей площадью 42.5 тыс. кв. м. Так, заявлены к открытию ТРК «Спутник», 4-я очередь ТРК «Заневский Каскад», 2-я очередь Fashion House Outlet и ТК «Солнечный город».