Итоги I квартала на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги I квартала на московском рынке новостроек массового сегмента. Объем предложения сократился на 25,9%. Средняя цена квадратного метра составила 225 025 руб. (+8,4% за квартал; +21,1% за год).

По данным «Метриум», на рынке новостроек массового сегмента г. Москвы по итогам I квартала 2021 года в реализации находились 87 проектов с общим объемом предложения около 10 480[1] квартир, суммарная площадь лотов составила 560 тыс. кв. м. Количество экспонируемых лотов относительно IV квартала 2020 года сократилось на 25,9%, а продаваемая площадь уменьшилась на 27,9%.

Новые проекты на рынке новостроек массового сегмента в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Район |

|

1 |

Зеленая вертикаль |

Э.К. Девелопмент |

ЮАО |

Чертаново Южное |

|

2 |

Мичуринский парк |

ГК ПИК |

ЗАО |

Очаково-Матвеевское |

|

3 |

UNO Старокоптевский |

ГК Основа |

САО |

Коптево |

Источник: «Метриум»

Также рынок пополнился 14 корпусами в составе следующих проектов:

– «Волжский парк» (корп. 2.1, 2.2);

– «Люблинский парк» (корп. 9-10);

– «Полярная 25» (корп. 3);

– «Тринити» (корп. 5, II очередь);

– «Бусиновский парк» (корп. 2.1, 2.2);

– «Любовь и голуби» (корп. 2);

– «Красноказарменная 15» (корп. 1.2);

– «Большая Академическая 85» (корп. 1.3);

– «Кронштадтский 9» (Блок 2, корп. 1.5, 1.6).

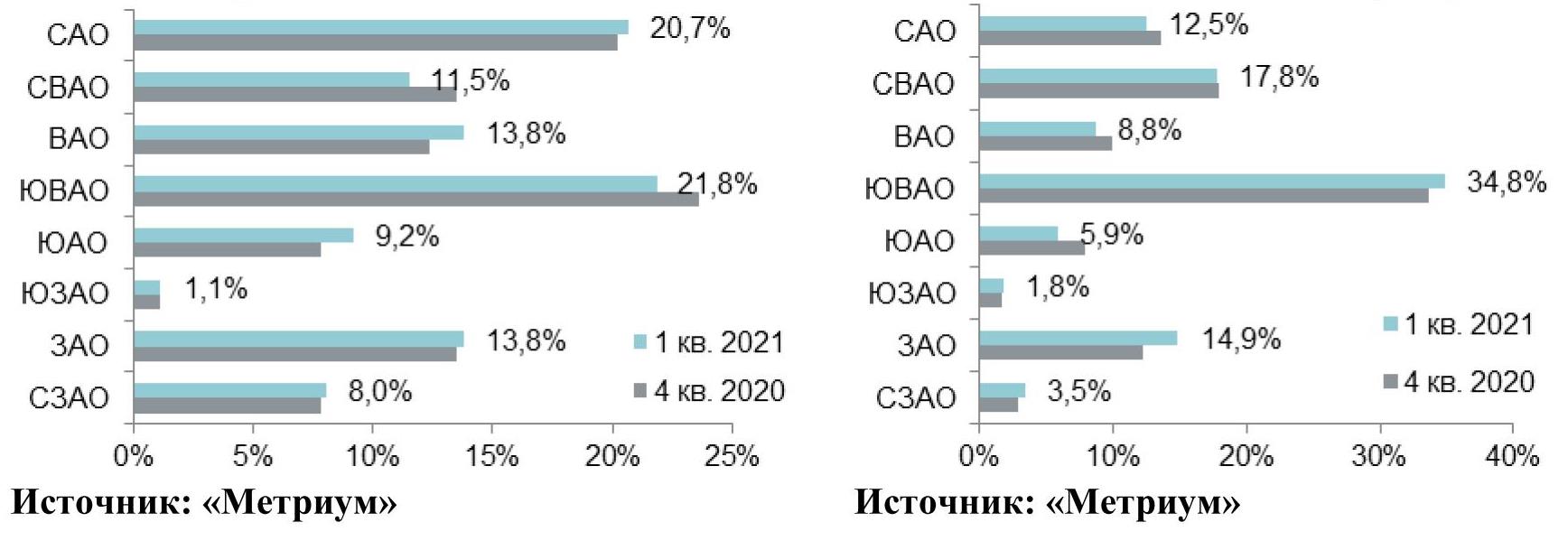

В структуре предложения по округам наибольший объем предложения представлен в ЮВАО (34,8%; +1,2 п.п.). Доля СВАО составила 17,8% рынка (-0,1 п.п.), немногим меньше приходится на САО (12,5%; -1,1 п.п.). Выросла доля ЗАО (14,9%; +2,6 п.п.), так как в округе состоялся релиз нового проекта «Мичуринский парк» (девелопер проекта ГК ПИК). Было замечено сокращение экспозиции в ВАО и ЮАО, их доли составили 8,8% (-1,3 п.п.) и 5,9% (-2,0 п.п.) соответственно. Минимальное количество лотов предлагается в СЗАО (3,5%; +0,5 п.п.) и ЮЗАО (1,8%; +0,1 п.п.).

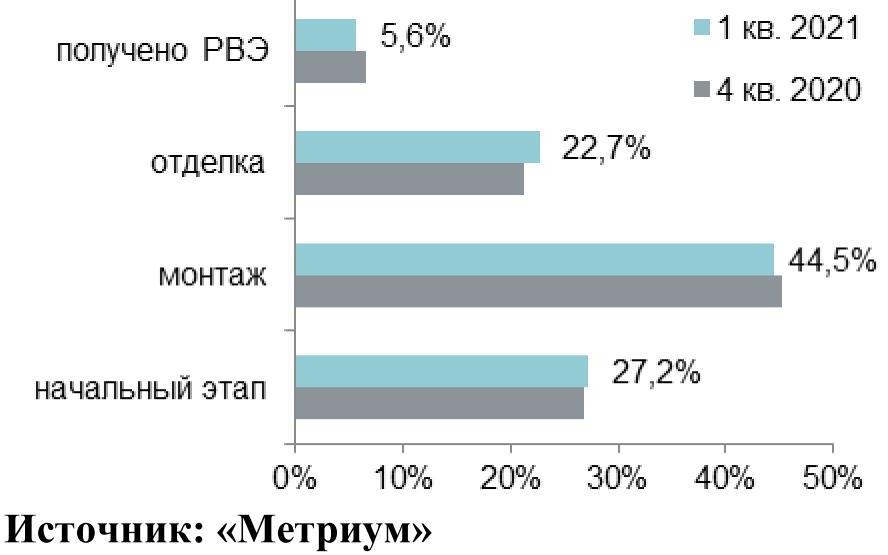

В структуре предложения по стадии строительной готовности превалирующий объем лотов сосредоточен в домах на этапе строительно-монтажных работ (44,5%; -0,6 п.п.). В корпусах на начальном этапе строительной готовности представлено 27,2% квартир (+0,4 п.п.). Доля лотов в домах, в которых проводятся отделочные работы, выросла на 1,3 п.п., составив 22,7%. Наименьшая доля приходится на лоты в корпусах, которые уже получили разрешение на ввод в эксплуатацию (5,6%; -1,1 п.п.).

Структура предложения по стадии строительной готовности (количество квартир)

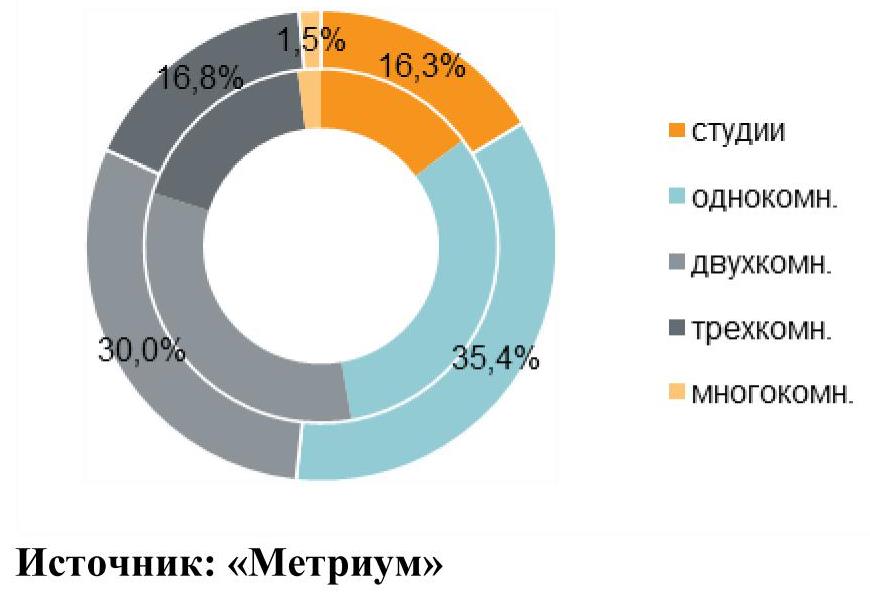

По итогам I квартала наблюдалось плавное увеличение доли студий и однокомнатных квартир за счет сокращения доли остальных типов квартир. Преимущественный объем предложения представлен однокомнатными квартирами (35,4%; -3,0 п.п.). Доля двухкомнатных квартир уменьшилась на 2,7 п.п., составив 30% рынка. Почти в равном соотношении представлены трехкомнатные квартиры и квартиры-студии: 16,8% (-1,2 п.п.) и 16,3% (+1,5 п.п.) соответственно. Многокомнатные лоты занимают наименьшую долю от совокупного объема предложения (1,5%; -0,7 п.п.).

Структура предложения по типу квартир

(внешний круг – I квартал 2021 г., внутренний круг – IV квартал 2020 г.), количество квартир

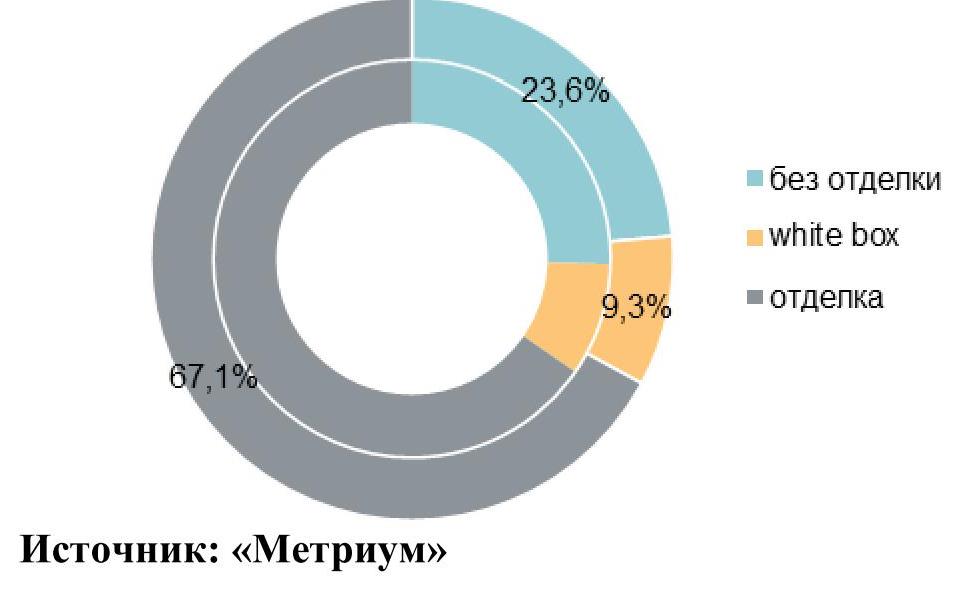

Тренд увеличения доли квартир с отделкой в I квартале 2021 года продолжился. Основной объем предложения на первичном рынке новостроек Москвы экспонируется с финишной отделкой (67,1%), доля выросла за квартал на 1,7 п.п. На квартиры без отделки пришлось 23,6% рынка (-1,8 п.п.). Доля квартир с отделкой white box составила 9,3% (+0,1 п.п.).

Структура предложения по типу отделки

(внешний круг – I квартал 2021 г., внутренний круг – IV квартал 2020 г.), количество квартир

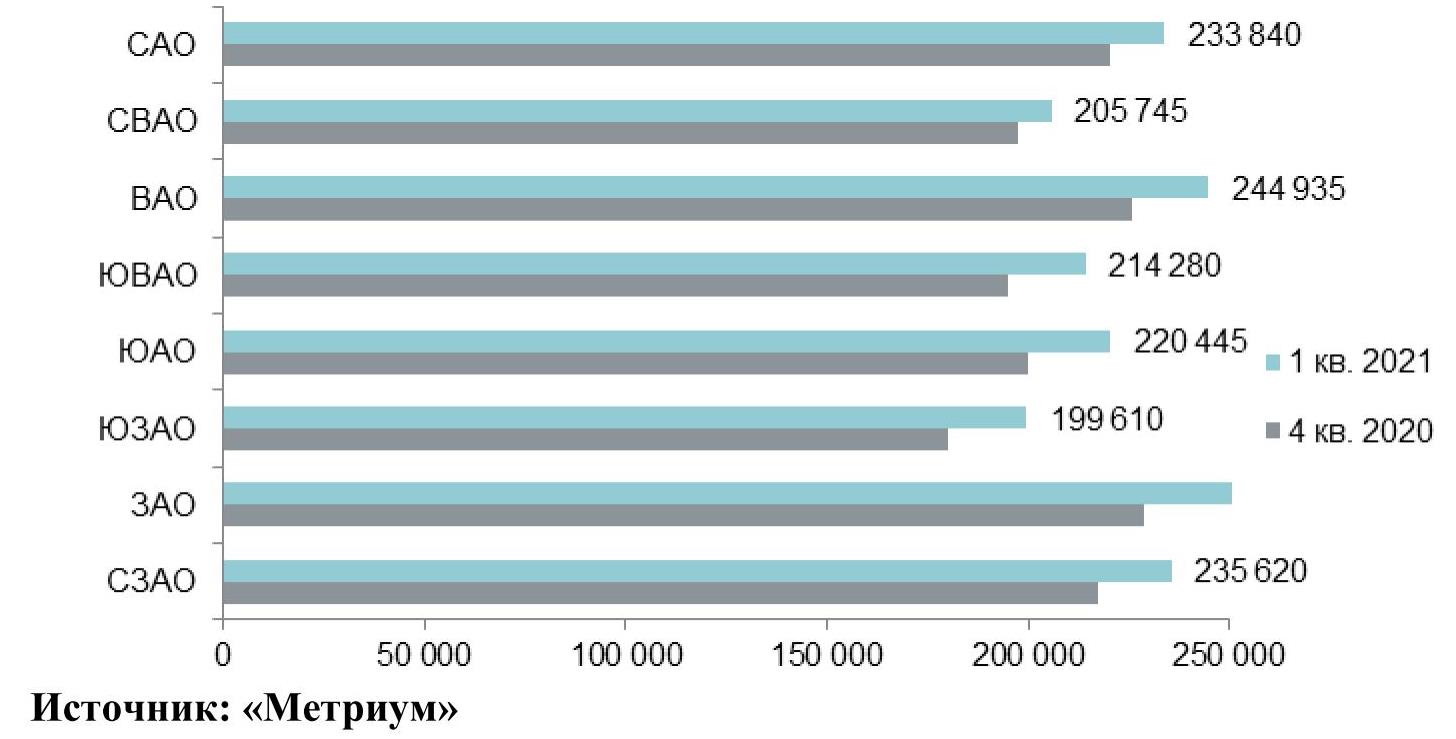

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра на первичном рынке массового сегмента по итогам I квартала составила 225 025 руб. (+8,4% за квартал; +21,1% за год). Рост цен зафиксирован во всех округах. Наибольший прирост отмечен в ЮЗАО, ЗАО и ЮАО (+10,7%, +10,6% и +10,4% соответственно), что связано с плановым повышением цен во многих проектах, а также изменением структуры предложения – увеличилась доля квартир меньшей комнатности с более высокой ценой квадратного метра. Во всех остальных округах средневзвешенная цена квадратного метра выросла от 4,2% до 9,8%.

Средняя цена предложения в разрезе округов в новостройках массового сегмента, руб. за кв. м в I квартале 2021 г.

Средний бюджет предложения на первичном рынке новостроек массового сегмента составил 12,03 млн руб. (+5,6% за квартал; +10% за год). Однако основной прирост показателя наблюдался в марте. В январе-феврале текущего года средний бюджет предложения не превышал 11,76 млн руб. В разрезе типологий средние бюджеты за прошедший квартал увеличились до следующих уровней:

– студии – 6,54 млн руб. (+8,0%);

– однокомнатные – 9,54 млн руб. (+8,1%);

– двухкомнатные – 13,79 млн руб. (+9,2%);

– трёхкомнатные – 18,36 млн руб. (+8,5%);

– многокомнатные – 25,61 млн руб. (+12,4%).

Стоимость квартир в массовом сегменте в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

14,0 |

26,3 |

40,2 |

182 000 |

248 705 |

445 400 |

4 047 000 |

6 540 825 |

10 785 315 |

|

1К |

30,7 |

40,8 |

65,2 |

168 877 |

233 705 |

411 600 |

6 017 200 |

9 535 455 |

19 239 815 |

|

2К |

43,7 |

62,5 |

110,9 |

137 251 |

220 560 |

356 100 |

8 692 320 |

13 785 390 |

26 592 155 |

|

3К |

65,3 |

85,5 |

139,6 |

128 792 |

214 850 |

350 665 |

10 067 400 |

18 360 805 |

33 551 035 |

|

4К+ |

81,2 |

112,7 |

129,1 |

160 000 |

227 125 |

325 370 |

15 744 900 |

25 607 410 |

39 174 525 |

|

итого[2] |

14,0 |

53,4 |

139,6 |

128 792 |

225 025 |

445 400 |

4 047 000 |

12 026 280 |

39 174 525 |

Источник: «Метриум»

Рейтинг самых доступных предложений в марте 2021 года:

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 14 кв. м за 4,1 млн руб.

– ЖК «Мякинино парк» (ЗАО / р-н Кунцево): студия площадью 19,7 кв. м за 4,6 млн руб.

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 16,4 кв. м за 4,8 млн руб.

Основные тенденции

«В I квартале 2021 года активность девелоперов в сегменте первичного рынка новостроек массового сегмента была умеренной – вышло три новых проекта, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – За аналогичный период в 2020 году в реализацию поступило только два новых жилых комплекса. В начале 2021 года застройщики продолжили реализацию уже представленных проектов массового сегмента. Так, за три месяца вышло большое количество новых корпусов в составе «старых» проектов (14 корпусов против 11 в I кв. 2020 года).

Несмотря на новый объем, количество экспонируемых квартир на первичном рынке продолжает сокращаться, достигнув очередного антирекорда. В I квартале 2021 года объем экспозиции снизился до 10,5 тыс. штук. (-25,9% за квартал; -21,7% за год).

Средневзвешенная цена квадратного метра предложения при этом достигла очередного максимума. К концу марта квадратный метр в новостройках столицы стоил в среднем 225 тыс. рублей (год назад – 185,8 тысяч рублей). В отдельных округах показатель вплотную приблизился к отметке в 250 тыс. руб. и даже превысил ее. Пропорционально средней цене квадратного метра увеличился и средний бюджет предложения до 12 млн руб. (+5,6% за квартал; за год «всего» +10% за счет уменьшения средней площади квартиры в экспозиции на 5,4 кв.м).

В первые три месяца 2021 года количество заключенных сделок на первичном рынке «старой» Москвы по всем сегментам составило около 14,6 тыс.[3] (+23% относительно аналогичного периода 2020 года). Доля ипотеки достигла 64% против 55% годом ранее. Таким образом, высокий спрос продолжает присутствовать на рынке, что обуславливает дефицит предложения и рост цен.

Ситуация на рынке продолжает обостряться и рынок уходит все дальше от состояния баланса. Объем предложения продолжает падать, а цены достигают новых высот. Вероятнее всего, текущие тенденции сохранятся на рынке до середины 2021 года, однако нельзя предсказать насколько предельные значения будут достигнуты по основным показателям спроса и предложения. Сгладить текущее состояния рынка может выход нового объема квартир и стабилизация спроса, что начнет происходить в конце II – начале III квартала текущего года».

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[3] Расчет произведен по собственной методике, отражающей статистику рыночных сделок. В расчете показателей учитываются только сделки физлиц по проектам всех классов в «старой» Москве, без оптовых покупок.

В 2020 году предложение новостроек бизнес-класса в Москве резко сократилось. По подсчетам аналитиков «Метриум», количество квартир в продаже уменьшилось на 31% по сравнению с IV кварталом 2019 года. Всего в продаже 9,7 тыс квартир – последний раз такой маленький выбор у покупателей новостроек бизнес-класса был в начале 2015 года.

В IV квартале 2020 года на рынке новостроек бизнес-класса в Москве велись продажи 92 жилых комплексов, в которых представлено 9,7 тыс. квартир. За квартал предложение новостроек сократилось на 7%. В IV квартале 2019 года на рынке новостроек бизнес-класса насчитывались 97 проектов с 14,1 тыс. квартир. Таким образом, за прошедший год количество объектов в продаже сократилось на 31%.

Предложение новостроек бизнес-класса сокращается последние два года на фоне роста спроса. Пика этот показатель достиг в I квартале 2018 года, когда в продаже насчитывалось 17 тыс. квартир. Сопоставимый с текущим уровень предложения последний раз фиксировался в II квартале 2015 года. Тогда рынок оценивался в 9,8 тыс. квартир. Минимальное число квартир в новостройках бизнес-класса за всю историю наблюдений аналитиков «Метриум» было отмечено в IV кв. 2013 года – 4,9 тыс. объектов.

Основная причина сокращения предложения – рост спроса на жилье бизнес-класса. В 202 году в Москве было зарегистрировано 21 тыс. договоров долевого участия (ДДУ) в сегменте бизнес-класса. Это на 33% больше, чем за 2019 год. Темп роста спроса в этом секторе рынка почти в 2 раза выше среднего по всем сегментам: количество сделок на первичном рынке квартир всех классов выросло на 18%. Более того, за весь 2020 год в новостройках бизнес-класса было реализовано 1,29 млн кв. м недвижимости, в то время как в 2019 году было продано 0,975 млн кв. м.

«На активность застройщиков повлияла реформа долевого строительства в 2018 году, – комментирует Лариса Швецова, генеральный директор компании ООО «Ривер Парк». – Тогда многие компании взяли паузу в разработке новых проектов. Спустя 1-2 года мы видим результат этого процесса – при резком повышении спроса значительный объем предложения вымывается, а быстрого возмещения за счет старта продаж новых проектов или корпусов не происходит. В 2020 году также пандемия замедлила пополнение предложения жилья. На мой взгляд, в ближайшее время ситуация начнет исправляться на фоне роста экономической активности и стабилизации эпидемиологической обстановки».

«Несмотря на сокращение предложения жилья бизнес-класса в пределах МКАД, в 2020 году увеличилось число объектов этого сегмента в Новой Москве, – говорит Владимир Щекин, основатель и совладелец Группы Родина (девелопер культурно-образовательного кластера Russian Design District). – Весной начались продажи сразу двух комплексов бизнес-класса, которые прежде в ТиНАО появлялись крайне редко. Среди них и наш проект Russian Design District. Расширение географии предложения жилья бизнес-класса связано с изменениями покупательских предпочтений. Если раньше потенциальные жители таких комплексов стремились выбирать квартиры ближе к центру, то сегодня в приоритете максимальная обеспеченность качественной инфраструктурой и экология. Полагаю в будущем ЖК бизнес-класса будут еще чаще появляться за пределами “старой” Москвы».

«Несмотря на снижение предложения, дефицит рынку новостроек бизнес-класса не грозит, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Количество проектов остается очень большим – более 90 жилых комплексов. Многие из них – крупные ЖК, которые насчитывают много очередей и корпусов, поэтому они будут пополняться новым предложением. Однако стоит отметить, что спрос сконцентрирован на самых доступных вариантах жилья, поэтому в продаже остаются более дорогие квартиры, что следует учитывать потенциальным покупателям, которые склонны откладывать приобретение квартиры на потом».

Источник: «Метриум»

По сравнению с концом 2019 года, объем предложения «в штуках» на первичном рынке элитной жилой недвижимости Москвы уменьшился на 31% до 2 762 лотов, сообщают аналитики Kalinka Group. «Годом ранее этот показатель был равен 4016 лотам», - уточняет директор департамента консалтинга и аналитики компании Александр Шибаев. В квадратных метрах снижение составило 25%: на конец прошлого года в реализации находилось 368 тыс. кв. м, а в конце 2019 года — 491 тыс. кв. м.

Максимальное снижение доли предложения произошло в 4 квартале 2020 года: в этот период суммарное количество предложений квартир и апартаментов уменьшилось еще на 22%, а в квадратных метрах объем предложения уменьшился на 18%. «Это произошло за счет ажиотажного рекордного спроса, который наблюдался на фоне снижения курса рубля к основным мировым валютам, а также закрытых границ в большинстве стран мира», - замечает Александр Шибаев.

Сводные показатели экспонируемого предложения на первичном рынке элитного жилья г. Москвы

|

ПОКАЗАТЕЛЬ |

2019 |

2020 |

ИЗМЕНЕНИЕ, % |

|

Суммарный объем предложения на рынке элитного жилья |

|||

|

Количество лотов, шт. |

4 016 |

2 762 |

-31% |

|

Объем предложения, кв. м |

491 468 |

368 601 |

-25% |

|

Средняя площадь лота, кв. м |

122,3 |

133,5 |

+9% |

|

ВКЛЮЧАЯ: |

|||

|

Elite & Deluxe |

|||

|

Количество лотов, шт. |

708 |

514 |

-27% |

|

Объем предложения, кв. м |

113 518 |

87 378 |

-23% |

|

Средняя площадь лота, кв. м |

160 |

170 |

+6% |

|

Premium |

|||

|

Количество лотов, шт. |

3 308 |

2 248 |

-32% |

|

Объем предложения, кв. м |

377 950 |

281 223 |

-26% |

|

Средняя площадь лота, кв. м |

114,2 |

125 |

+9% |

Источник: Kalinka Group

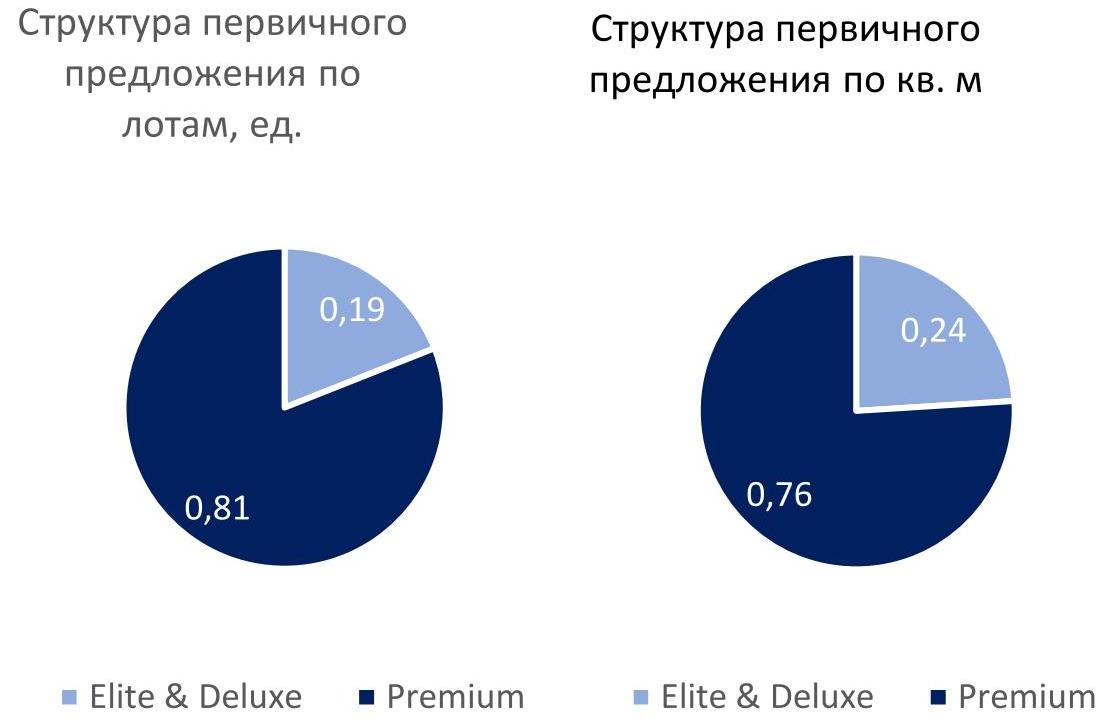

Структура предложения

По итогам 2020 года на первичном рынке элитной жилой недвижимости Москвы экспонировались 92 жилых комплекса, из которых 5 проектов реализуются в стадии закрытых продаж. По отношению к концу 2019 года количество экспонируемых проектов в номинальном исчислении практически не изменилось.

С начала 2020 года завершились первичные продажи в 10 проектах на первичном рынке, среди которых как построенные комплексы (к примеру, Barkli Gallery, Balchug Viewpoint, «Резиденция на Покровском бульваре»), так и строящиеся объекты. Так, до ввода объекта в эксплуатацию завершились продажи в проекте от Capital Group «Медный 3.14» в районе Якиманка, а также в Cameo Moscow Villas в Тверском районе от Stone Hedge. Остаточное предложение до 5 лотов остается в 18% элитных комплексах на стадии первичных продаж. Так, на конец года почти полностью реализован сданный проект Balchug Residence (в 1 квартале 2021 года этот ЖК реализован полностью).

Несмотря на отсутствие выхода новых проектов в первой половине года, в целом за 2020 год на московском первичном рынке элитной жилой недвижимости стартовали продажи в 9 новых проектах. В открытые продажи вышел ранее реализовывавшийся на закрытых продажах «Клубный дом в Газетном», также стартовал проект реконструкции особняка на Остоженке «Пречистенка 8». Начато строительство новых комплексов «Titul на Якиманке», Victory Park Residences, а также Tessin от Insigma. Помимо этого, в конце года стартовали закрытые продажи проектов Lumin, «Золотой», «Сады Зарядья» и проекта «Бадаевский». Несмотря на увеличение нового предложения, количество новых проектов в 2020 году в 2 раза меньше, чем в 2019-м.

В новых проектах суммарно заявлено более 1,1 тыс. новых лотов на 156,9 тыс. кв. м. Большинство новых лотов представлены квартирами – их доля составила 88% от общего объёма предложения, 12% занимают апартаменты. Среди лотов, вышедших на рынок в открытые продажи (порядка 56% от заявленных новых лотов), большая доля относится к крупному проекту Victory Park Residences (73%). «Стоит отметить, что в последние годы проекты за пределами ЦАО становятся более популярными как у застройщиков, так и у покупателей», - замечает Екатерина Румянцева, председатель Совета директоров Kalinka Group.

Новое предложение на первичном рынке элитного жилья в 2020 году

|

Проект |

Тип |

Район |

Застройщик |

Кол-во лотов |

Период старта продаж |

Ввод в эксплуатацию |

|

Клубный дом в Газетном |

Апартаменты |

Тверской |

ООО «Актив Центр» |

24 |

3 кв. 2020 |

2 кв. 2021 |

|

Lumin |

Апартаменты |

Таганский |

Hutton Development |

54 |

3 кв. 2020 |

4 кв. 2022 |

|

Пречистенка 8 |

Апартаменты |

Остоженка |

Insolver |

10 |

3 кв. 2020 |

2 кв. 2023 |

|

Titul на Якиманке |

Квартиры |

Якиманка |

АО «Центр-Инвест» |

18 |

3 кв. 2020 |

4 кв. 2021 |

|

Victory Park Residences |

Квартиры |

Дорогомилово |

Ant Development |

436 |

3 кв. 2020 |

4 кв. 2023 |

|

Сады Зарядья (закрытые продажи) |

Апартаменты |

Тверской |

Киевская площадь |

55 |

3 кв. 2020 |

2 кв. 2022 |

|

Золотой |

Квартиры |

Якиманка |

Capital Group |

162 |

4 кв. 2020 |

2 кв. 2021 |

|

Tessin |

Квартиры |

Таганский |

Insigma |

71 |

4 кв. 2020 |

1 кв. 2022 |

|

Бадаевский (закрытые продажи) |

Квартиры |

Дорогомилово |

Capital Group |

326 |

4 кв. 2020 |

4 кв. 2021 |

Источник: Kalinka Group

В общей структуре первичного предложения традиционно преобладали проекты premium-класса, доля которых составляла 59% по числу экспонируемых лотов, при этом доля класса elite & deluxe составила 41%. Основная доля предложения приходится на апартаменты – 59% от общего числа предложения, 41% представлены квартирами.

Источник: Kalinka Group

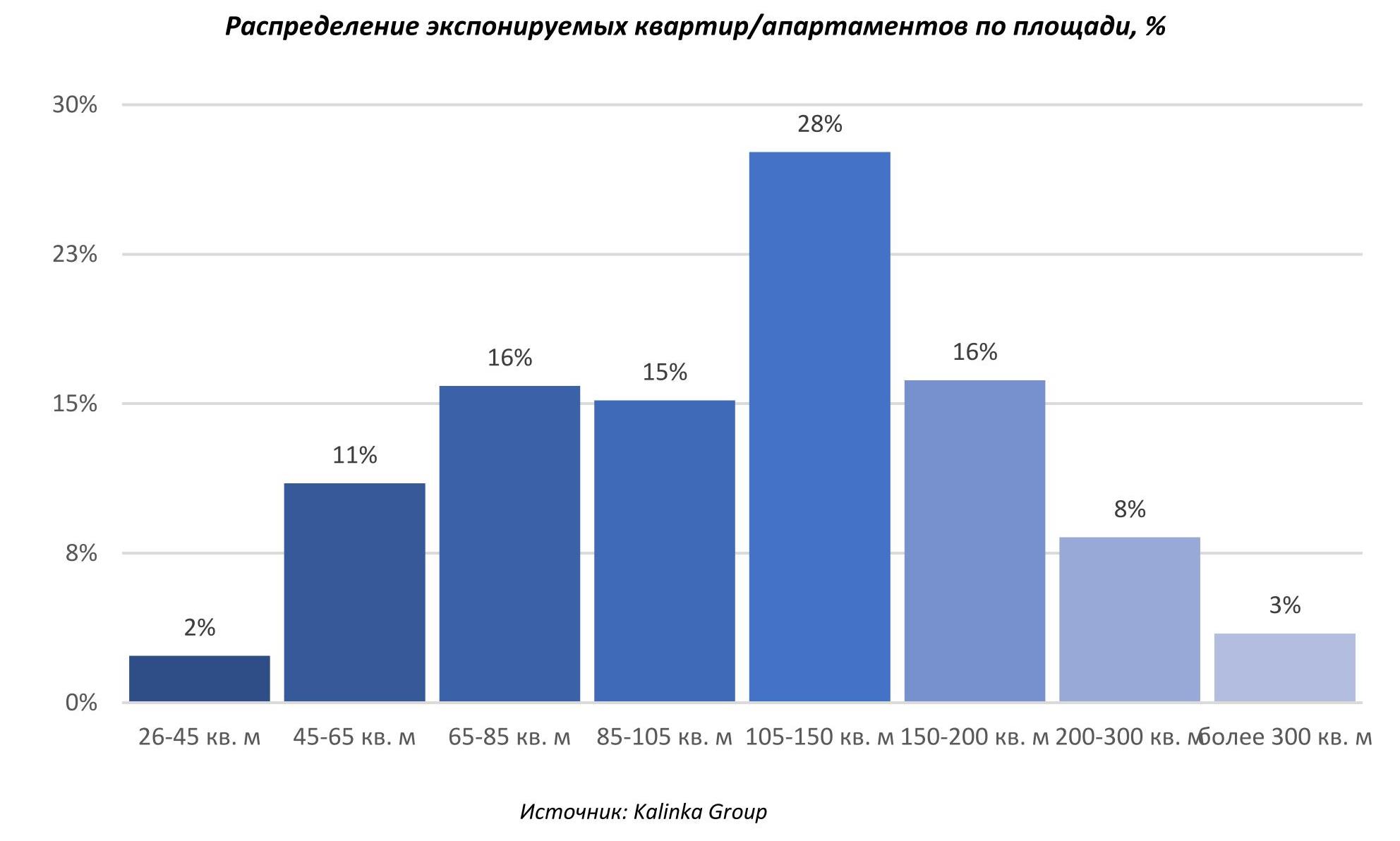

По итогам 2020 года средняя площадь лота в предложении увеличилась на 9% относительно конца 2019 года, составив 133,5 кв. м. «Это связано с вымыванием большинства небольших лотов из предложения — так обычно происходит при возникновении ажиотажного спроса», - говорит Екатерина Румянцева. Основная доля предложения лотов на рынке составляет по площади от 105 до 150 кв. м – 28% от общего числа лотов, на втором месте лоты площадью 65-85 кв. м и 150-200 кв. м, каждый с долей по 16%.

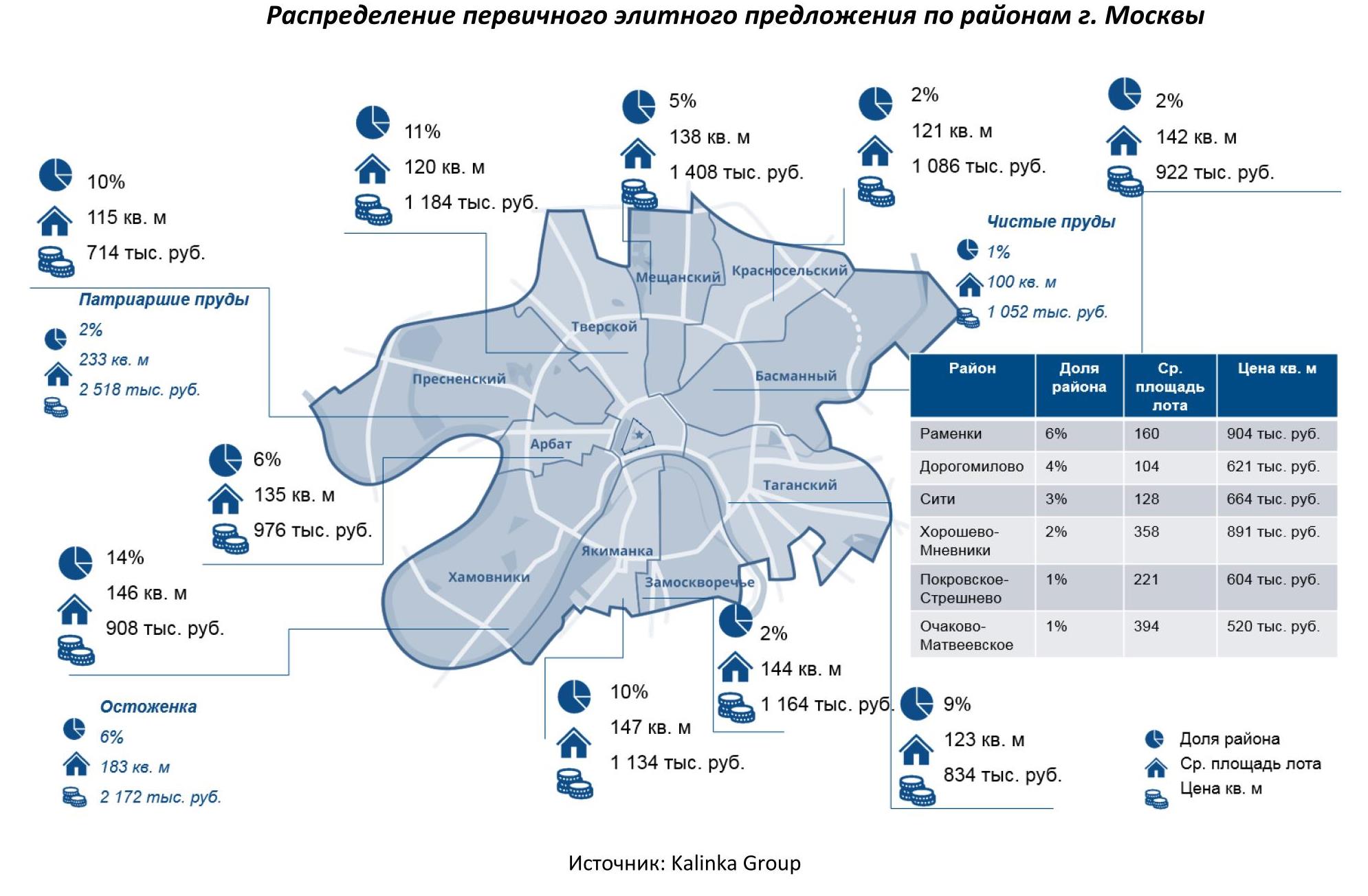

В структуре предложения основная доля лотов приходится на ЦАО – 55% лотов. В целом по рынку районы-лидеры по объему предложения лотов по-прежнему Хамовники (14%), Тверской (11%), Пресненский район (10%) и Якиманка (10%).

По количеству предложений лидируют проекты Neva Towers на территории ММДЦ «Москва-Сити», «Поклонная 9» и Victory Park Residences вне ЦАО (последние два расположены в Дорогомилово) и комплекс апартаментов «OKO», в каждом из которых представлено более 200 лотов в продаже.

Растёт доля квартир и апартаментов с внутренней отделкой (полной или white box). По итогам 2020 года доля лотов с отделкой на первичном рынке составляет 50% и еще 17% — в состоянии white box. 33% лотов предлагаются без отделки. В некоторых проектах отделка от застройщика предлагается покупателям в качестве опции, зачастую предусмотрено на выбор два-три варианта отделки.

Таким образом, несмотря на трудности, связанные с реализацией проектов в период пандемии, достаточно большое количество высокобюджетных проектов остаётся в работе, а на фоне активного спроса и сокращения предложения на рынок планируются к выходу новые крупные проекты. В 2021 году на рынок может выйти до 20 новых проектов. Однако при сохранении активного спроса более вероятен выход 8-10 проектов, преимущественно в формате квартир.

Некоторые планируемые к старту в 2021 году проекты на первичном рынке элитного жилья г. Москвы

|

Проект |

Тип |

Район |

Застройщик |

|

Grand Tower |

Апартаменты |

ММДЦ Москва-Сити |

ООО Гранд сити |

|

Corinthia Hotel & Residences |

Апартаменты |

Тверской |

ООО IHI plc |

|

Апарт отель Престиж Холл |

Апартаменты |

Пресненский |

АО «Киноцентр» |

|

Лаврушенский |

Квартиры |

Якиманка |

Sminex |

|

One Tower |

Квартиры |

ММДЦ Москва-Сити |

Мосинжпроект |

|

Kepler House |

Квартиры |

Хамовники |

Level Group |

|

Betskoy |

Апартаменты |

Таганский |

Vanke Group |

|

Сретенка 13/26 |

Апартаменты |

Мещанский |

Главстрой |

|

Бадаевский (открытые продажи) |

Квартиры |

Дорогомилово |

Capital Group |

|

Остров |

Квартиры |

Хорошёво-Мнёвники |

Дон-Строй |

Источник: Kalinka Group