Рост уровня вакантных площадей в торговых центрах Москвы замедлился

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги I квартала 2021 года на рынке торговой недвижимости Москвы.

Новое предложение

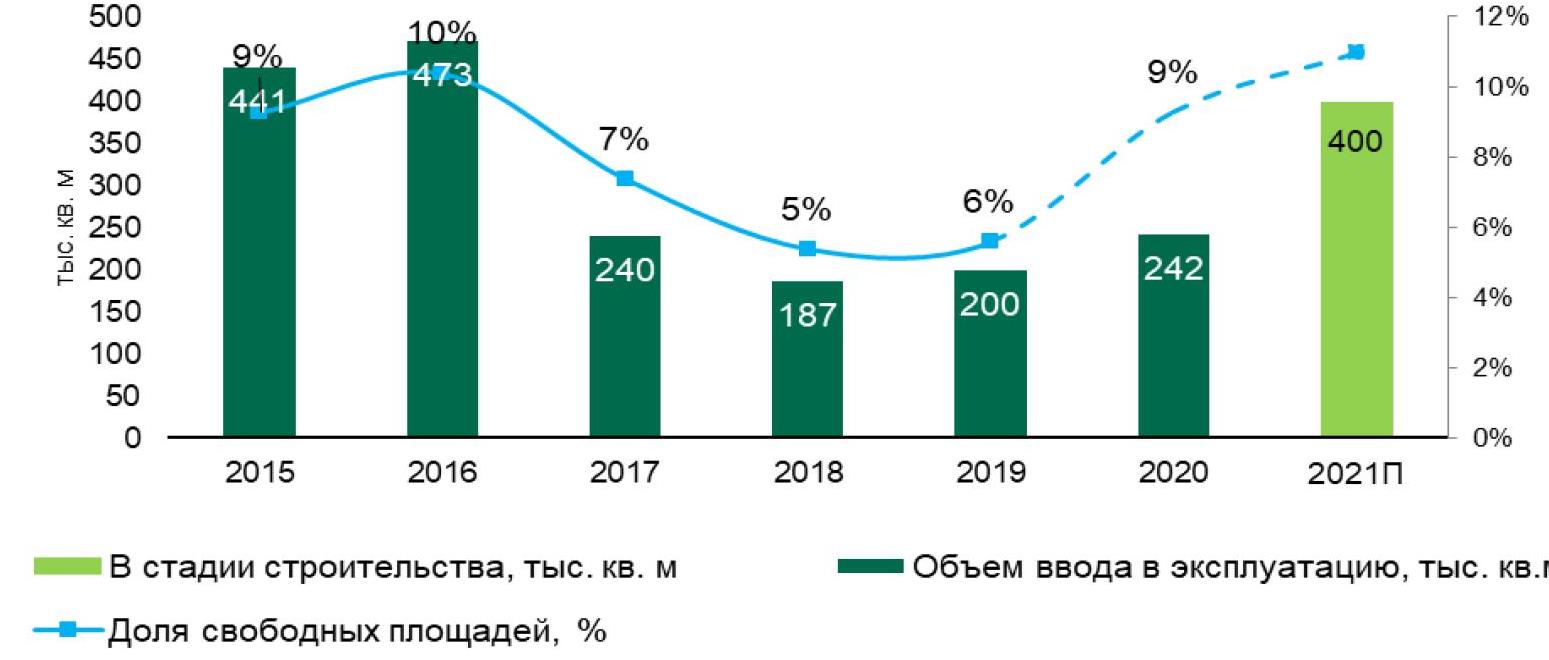

В первом квартале 2021 года объем ввода в эксплуатацию торговых площадей составил 41,5 тыс. кв. м. Новое предложение сформировано двумя объектами – ТРЦ «Гравитация» и ТРЦ «Флотилия». Согласно заявленным планам девелоперов, в 2021 году ожидается открытие около 400 тыс. кв. м торговых площадей. Среди знаковых проектов можно отметить ТЦР «Павелецкая Плаза» (GLA 33 000 кв. м), а крупнейшим в 2021 году станет ТЦ «Город Косино» (GLA 74 000 кв. м).

Ввод в эксплуатацию и уровень вакантных помещений

Источник: CBRE, I кв. 2021 г.

Уровень вакантных площадей

По итогам первого квартала 2021 года уровень вакантных площадей в ТЦ Москвы составил 9,9%, увеличившись за первые три месяца 2021 года на 0,6 п. п. Темп роста показателя замедлился по сравнению с третьим и четвертым кварталами 2020 года, когда прирост показателя в среднем составлял 1,5 п. п.

Рост объема свободных площадей связан одновременно как с открытиями новых объектов, так и с закрытием торговых точек в существующих ТЦ.

Наиболее уязвимыми с точки зрения воздействия пандемии оказались небольшие арендаторы — представители малого и среднего бизнеса, занимающие, как правило, до 300 кв. м. Согласно данным Единого реестра субъектов малого и среднего предпринимательства число таких предприятий в Москве за год (с марта 2020 года по март 2021 года) сократилось на 2% или на 16 тыс..

Ротация арендаторов в 2021 году продолжится, однако это будет связано, в первую очередь, с показателями эффективности конкретного магазина, а не профиля, к которому он относится.

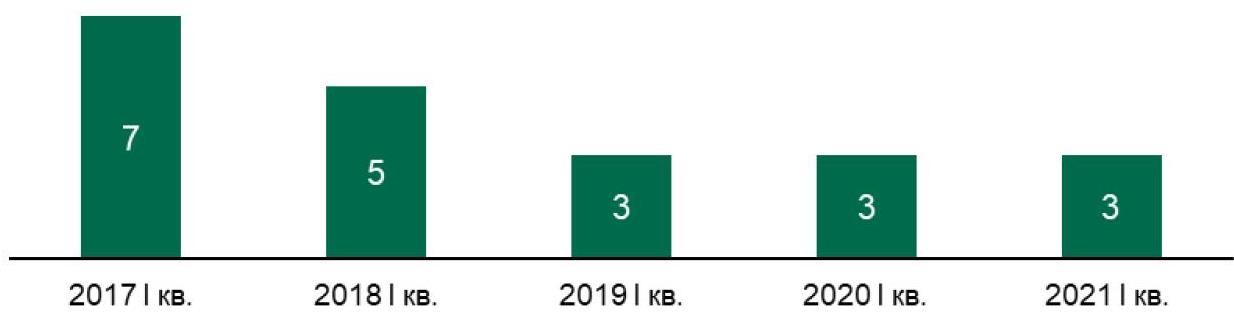

Международные бренды

В I кв. 2021 года свои первые розничные магазины стандартного формата в России открыли 3 международных бренда: Ecco Kids (ТЦ «Ривьера») , Shikkosa (ул. Арбат, 39). После длительного отсутствия в России перезапустился Accessories в ТРЦ «Европарк». Низкий уровень активности в части новых открытий в первом квартале является характерным для последних двух лет.

В 2020 году в России открыли свои первые розничные магазины 18 международных брендов, что на 10% ниже относительно 2019 года. Влияние пандемии отразится на динамике выхода международных брендов на итоговом показателе 2021 года и последующих нескольких лет. Сопоставимый с докризисным интерес к локальному рынку со стороны международных брендов вернется не ранее 2023 года.

В I кв. 2021 года покинули рынок бренды Bath & Body Works и Topshop. Также, в 2020 году заявили о прекращении своей деятельности на российском рынке бренды Longchamp, Lefties и сеть кинотеатров CJ CGV.

Динамика выхода международных брендов в I кв. по годам (в штуках)

Источник: CBRE, I кв. 2021 г.

Динамика выхода и ухода международных брендов по годам (в штуках)

Источник: CBRE, I кв. 2021 г.

По данным департамента аналитики компании «БОН ТОН», по итогам сентября 2020 года на первичном рынке премиальной жилой недвижимости Москвы объем предложения в ЗАО вырос в 2,2 раза в результате выхода нового проекта, а его доля увеличилась на 26,1%. При этом доля ЦАО снизилась на 23,5%, а его объем – на 30%. Таким образом, складывается ситуация, когда один округ в Москве аккумулирует более 60% предложения жилья премиум-класса.

Большая часть квартир премиум-класса в реализации (почти 90%) приходится на два округа: ЗАО (60,3%) и ЦАО (29,4%).

Основное предложение (76,6%) концентрируется в 3 районах: Дорогомилово (ЗАО) -

36,2%, Пресненский (ЦАО) - 21,4% и Раменки (ЗАО) – 19,1%. Доля предложения в районе Дорогомилово выросла на 35% в результате выхода нового проекта. Таким образом, в ЗАО в 3 районах находится 60% предложения квартир премиум-класса: в Дорогомилово – 60%, Раменки – 32% и Очаково-Матвеевское – 8%. Тогда как в 5 районах ЦАО - только 29,4%, из которого 73% приходится на Пресненский район.

По итогам сентября средневзвешенная цена (СВЦ) предложения квартир в премиум-классе составила 594,4 тыс. руб., что на 1,3% меньше, чем в предыдущем месяце. В годовом выражении СВЦ выросла на 19,4%.

Самым доступным округом на первичном рынке квартир премиум-класса является САО (411,6 тыс. руб. за кв. м), самым дорогим – ЦАО (622,6 тыс. руб. за кв. м). Больше всего за год наблюдалось подорожание в ЗАО и ЮАО – на 26% и 28%.

Аналитики компании Maris в ассоциации с CBRE подвели итоги третьего квартала 2020 года в сегменте офисной недвижимости.

Предложение

По данным аналитиков компании Maris валовая арендопригодная площадь офисных центров класса А и В в Санкт-Петербурге по итогам 9 месяцев 2020 года составляет 3,7 млн м2. На конец сентября 2020 года свободно около 279 200 м2 или 8,5% от общего объема предложения.

В 3 кв. 2020 введен в эксплуатацию 2-й этап 1-й очереди строительства самого масштабного не спекулятивного офисного проекта в городе – МФК «Лахта Центр» (GLA=80 тыс. м2). До конца года девелоперами анонсирован ввод в эксплуатацию порядка 74 тыс. м2 офисной недвижимости, в том числе в спекулятивном сегменте — 18 тыс. м2.

Спрос

Основной спрос в 2020 формировали IT компании. В первые девять месяцев по степени активности на рынке аренды офисных помещений сегмент услуг для бизнеса превзошел даже добывающие компании нефтегазового сектора. Главным образом, данный факт был обусловлен двумя факторами: предприятия сферы услуг для бизнеса активно искали более дешевые офисы меньшего размера с целью оптимизации издержек, предприятия нефтегазового сектора, в свою очередь, после локдауна приостановили все сделки по аренде новых площадей. При этом последние по объему спроса спустились в рейтинге на 4-е место, уступив третью позицию компаниям промышленного сектора экономики.

На долю четырех вышеперечисленных секторов пришлось более половины арендованных за первые девять месяцев 2020 офисных площадей (65%).

Вакансия

Согласно подсчетам аналитиков компании Maris, по состоянию на конец 3 квартала 2020 года произошел незначительный рост объема вакантных площадей на рынке офисной недвижимости Санкт-Петербурга (+1,3 п.п. к уровню вакансии на конец 2019), который сдерживался невысокими темпами прироста нового спекулятивного предложения. На конец сентября 2020 года в офисных центрах класса А вакантно 4,8% валового спекулятивного предложения (около 40,1 тыс. м2). В классе В вакантно 9,7% или в абсолютном выражении — 239,1 тыс. м2.

Арендные ставки

Запрашиваемые ставки аренды в офисных центрах характеризовались незначительной положительной динамикой относительно показателей конца 2019. Средняя запрашиваемая арендная ставка по вакантным площадям в зданиях класса А на конец сентября текущего года составляет 1 970 рублей за м2 в месяц, включая НДС и операционные расходы. За первые девять месяцев арендные ставки в бизнес-центрах класса А незначительно возросли (+0,5%).

Средняя запрашиваемая арендная ставка в зданиях класса В составляет 1 310 рублей за м2 в месяц, включая НДС и операционные расходы. Рост составил +3,1% по сравнению с декабрем 2019 года.

Объем сделок по аренде офисных помещений за 3 квартал 2020 года, по оценкам аналитиков компании Maris в ассоциации с CBRE, составил более 170 тыс. м2. При этом с участием консультантов компании Maris за первые три квартала 2020 года было реализовано 21 200 м2, что составляет 42% от объема сделок, закрытых с участием международных консультантов.