Рост уровня вакантных площадей в торговых центрах Москвы замедлился

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги I квартала 2021 года на рынке торговой недвижимости Москвы.

Новое предложение

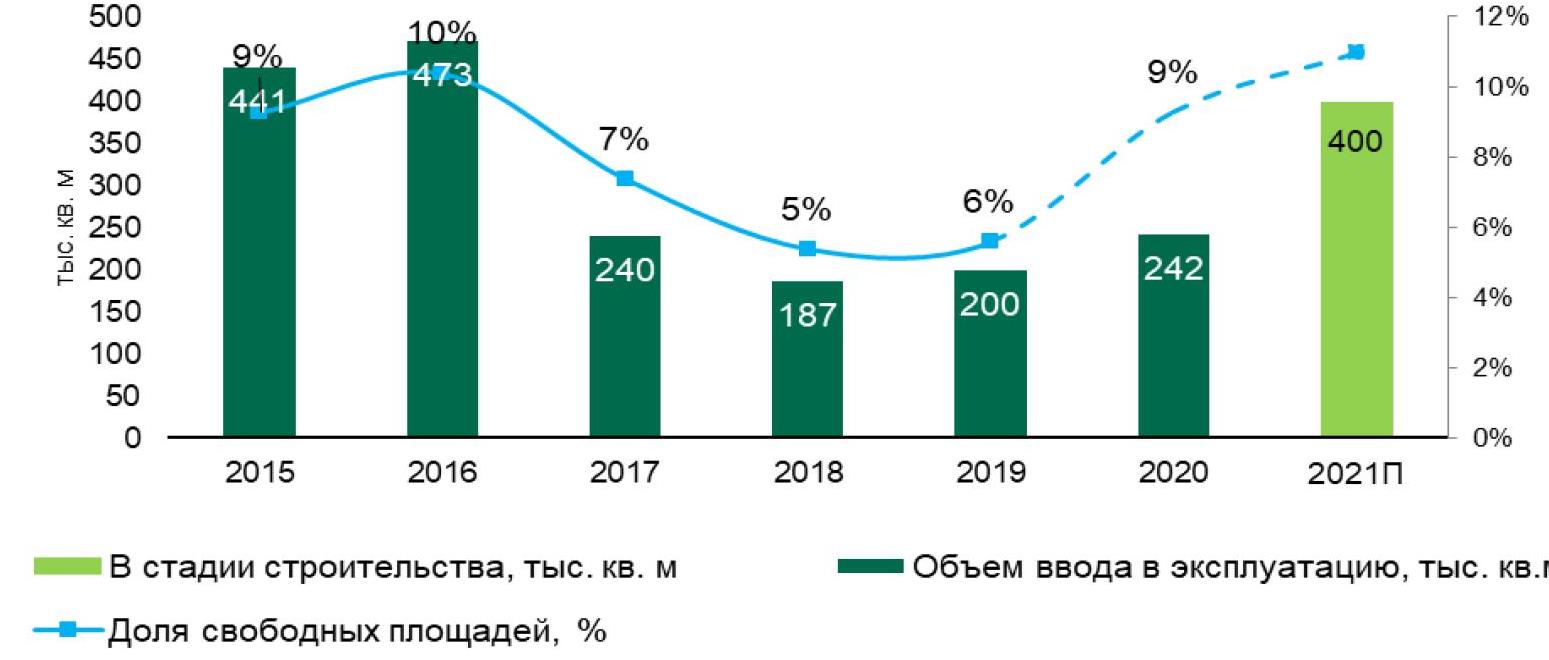

В первом квартале 2021 года объем ввода в эксплуатацию торговых площадей составил 41,5 тыс. кв. м. Новое предложение сформировано двумя объектами – ТРЦ «Гравитация» и ТРЦ «Флотилия». Согласно заявленным планам девелоперов, в 2021 году ожидается открытие около 400 тыс. кв. м торговых площадей. Среди знаковых проектов можно отметить ТЦР «Павелецкая Плаза» (GLA 33 000 кв. м), а крупнейшим в 2021 году станет ТЦ «Город Косино» (GLA 74 000 кв. м).

Ввод в эксплуатацию и уровень вакантных помещений

Источник: CBRE, I кв. 2021 г.

Уровень вакантных площадей

По итогам первого квартала 2021 года уровень вакантных площадей в ТЦ Москвы составил 9,9%, увеличившись за первые три месяца 2021 года на 0,6 п. п. Темп роста показателя замедлился по сравнению с третьим и четвертым кварталами 2020 года, когда прирост показателя в среднем составлял 1,5 п. п.

Рост объема свободных площадей связан одновременно как с открытиями новых объектов, так и с закрытием торговых точек в существующих ТЦ.

Наиболее уязвимыми с точки зрения воздействия пандемии оказались небольшие арендаторы — представители малого и среднего бизнеса, занимающие, как правило, до 300 кв. м. Согласно данным Единого реестра субъектов малого и среднего предпринимательства число таких предприятий в Москве за год (с марта 2020 года по март 2021 года) сократилось на 2% или на 16 тыс..

Ротация арендаторов в 2021 году продолжится, однако это будет связано, в первую очередь, с показателями эффективности конкретного магазина, а не профиля, к которому он относится.

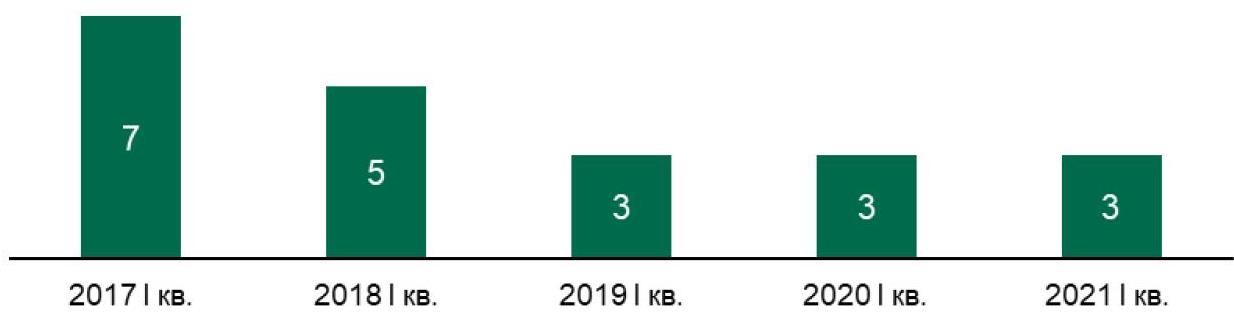

Международные бренды

В I кв. 2021 года свои первые розничные магазины стандартного формата в России открыли 3 международных бренда: Ecco Kids (ТЦ «Ривьера») , Shikkosa (ул. Арбат, 39). После длительного отсутствия в России перезапустился Accessories в ТРЦ «Европарк». Низкий уровень активности в части новых открытий в первом квартале является характерным для последних двух лет.

В 2020 году в России открыли свои первые розничные магазины 18 международных брендов, что на 10% ниже относительно 2019 года. Влияние пандемии отразится на динамике выхода международных брендов на итоговом показателе 2021 года и последующих нескольких лет. Сопоставимый с докризисным интерес к локальному рынку со стороны международных брендов вернется не ранее 2023 года.

В I кв. 2021 года покинули рынок бренды Bath & Body Works и Topshop. Также, в 2020 году заявили о прекращении своей деятельности на российском рынке бренды Longchamp, Lefties и сеть кинотеатров CJ CGV.

Динамика выхода международных брендов в I кв. по годам (в штуках)

Источник: CBRE, I кв. 2021 г.

Динамика выхода и ухода международных брендов по годам (в штуках)

Источник: CBRE, I кв. 2021 г.

В 2020 году 43% всех квартир в новостройках эконом- и комофрт-класса в Москве были проданы в 15 жилых комплексах, лидирующих по продажам среди более 80 проектов сегмента, подсчитали аналитики «Метриум». В наиболее успешном проекте за год застройщик реализовал почти 2 тыс. квартир.

В 2020 году в «старой» Москве были зарегистрированы почти 32,2 тыс. договоров участия физических лиц в долевом строительстве жилых комплексов эконом- и комфорт класса, вместе образующих массовый сегмент рынка новостроек. Несмотря на коронакризис, это больше, чем в 2019 году (30,2 тыс. ДДУ).

Как и в прошлые годы, среди проектов новостроек в Москве четко выделяются лидеры продаж, которые аккумулируют большую часть спроса. Правда, в 2020 году в 15 наиболее успешных новостройках было зарегистрировано 40% от общего числа сделок, тогда как по итогам 2019 года лидеры привлекли 44% клиентов.

Самым продаваемым жилым комплексом массового сегмента в 2020 году стал «Люблинский парк» (ГК ПИК), который находится в районе Люблино на юго-востоке Москвы. В 2019 году он занимал вторую строчку. Ежемесячно в этом проекте застройщик реализовывал по 146 квартир, а всего на его долю пришлось 5,4% от общего числа ДДУ, зарегистрированных на рынке новостроек массового сегмента за весь год. При этом к концу года застройщик сохранил в этом комплексе привлекательный уровень цен: в декабре средний «квадрат» в «Люблинском парке» продавался за 175 тыс. рублей при средней цене по сегменту – 207 тыс. рублей.

На втором месте оказался проект «Life-Варшавская». Этот жилой комплекс комфорт-класса строит компания «Пионер» в районе Москворечье-Сабурово на юге Москвы. Средний темп продаж составил более 100 квартир в месяц, а доля рынка достигла 3,8%. К концу года квартиры в «Life-Варшавской» продавались в среднем по 212 тыс. рублей за кв.м.

На третьем месте жилой комплекс «Огни» компании «Донстрой», который возводится в Раменках на западе Москвы. Продажи здесь также достигли среднего темпа почти в 100 квартир в месяц. В сумме все заключенные в этом проекте ДДУ образовали более 3% всех зафиксированных в 2020 году сделок. При этом «Огни» стали самым дорогим жилым комплексом в топ-15 со средней стоимостью 304 тыс. рублей за кв.м.

Самые продаваемые массовые новостройки Москвы в 2020 году*

|

|

|

Проект |

Район |

Число ДДУ |

Доля в общем кол-ве ДДУ в массовом сегменте |

Средняя цена предложения в декабре 2020 года, тыс. руб/кв.м |

|

1 |

▬ |

Люблинский парк |

Люблино |

1 753 |

5,4% |

174,6 |

|

2 |

▲ |

LIFE-Варшавская |

Москворечье-Сабурово |

1 232 |

3,8% |

212,4 |

|

3 |

▲ |

Огни |

Раменки |

1 164 |

3,6% |

304,2 |

|

4 |

▼ |

Тринити |

Западное Дегунино |

999 |

3,1% |

203,4 |

|

5 |

▼ |

Мякинино парк |

Кунцево |

958 |

3,1% |

167,0 |

|

6 |

▲ |

Михайловский парк |

Рязанский |

871 |

2,7% |

186,1 |

|

7 |

▲ |

В стремлении к свету |

Лианозово |

869 |

2,7% |

166,3 |

|

8 |

▼ |

Лучи |

Солнцево |

864 |

2,7% |

229,9 |

|

9 |

▲ |

Дмитровский парк |

Дмитровский |

840 |

2,6% |

192,2 |

|

10 |

▼ |

Fresh |

Зябликово |

816 |

2,5% |

239,8** |

|

11 |

▲ |

Ильменский 17 |

Западное Дегунино |

765 |

2,4% |

211,4 |

|

12 |

▬ |

Квартал Некрасовка |

Некрасовка |

765 |

2,4% |

162,1 |

|

13 |

▼ |

Кварталы 21/19 |

Рязанский |

694 |

2,2% |

234,0 |

|

14 |

▲ |

Вестердам |

Очаково-Матвеевское |

687 |

2,1% |

271,0 |

|

15 |

▼ |

Шереметьевский |

Марьина Роща |

686 |

2,1% |

227,9 |

*Учитываются сделки со всеми физическими лицами, заключившими не более трех ДДУ одновременно.

**Данные на октябрь 2020, когда были завершены продажи на первичном рынке.

Источник: «Метруим»

Эксперты «Метриум» отмечают широкий разброс цен среди топовых по продажам проектов 2020 года. Помимо упомянутых ЖК «Огни» и «Life-Варшавская», более высоким по сравнению со средним значением по рынку (207 тыс. рублей за кв.м в декабре 2020) обладают комплексы «Вестердам» (271 тыс. рублей), «Кварталы 21/19» (234 тыс. рублей), «Лучи» (230 тыс. рублей) «Шереметьевский» (228 тыс. рублей), «Ильменский 17» (211 тыс. рублей за кв.м).

Самыми доступным ЖК рейтинга стали «Квартал Некрасовка» (162 тыс. рублей за кв.м), «В стремлении к свету» (166 тыс. рублей), «Мякинино парк» (167 тыс. рублей за кв.м) и «Люблинский парк» (175 тыс. рублей).

«Как видим, жесткой корреляции между спросом и ценой новостройки в Москве нет, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Среди топовых по продажам проектов можно найти как довольно дорогие объекты, сопоставимые по цене с комплексами бизнес-класса, так и значительно более доступные новостройки. Это значит, что у основной массы покупателей есть хорошие финансовые возможности, позволяющие им тщательно выбирать жилье, а не приобретать только самое дешевое. Это значит, что потенциал для дальнейшего роста цен на новое жилье в Москве сохраняется».

По данным департамента аналитики компании «БОН ТОН», по итогам января 2021 г. на первичном рынке ТиНАО (Троицкий и Новомосковский административные округа) экспонировался 31 проект общей площадью 436,8 тыс. кв.м и 8,8 тыс. лотов. По сравнению с прошлым месяцем объем предложения увеличился на 2,3% площади и на 0,1% лотов. За год сокращение составило 16% площади и 9% лотов. 98,8% предложения приходится на НАО, в ТАО находится 1,2% экспозиции.

На территории ТиНАО половина экспозиции приходится на поселение Сосенское (49%), которая за месяц сократилась на 4,9%, а ее объем – на 9%. За месяц больше всего выросла доля предложения в поселении Десеневское (+5,8%) при росте объема на 64%. За счет выхода нового проекта ЖК Новое Внуково (Самолет Девелопмент) появилось предложение в поселении Кокошкино.

В январе рынок предложения пополнился за счет выхода не только данного ЖК, но и новых корпусов в уже реализующихся проектах (Бунинские луга, Алхимово, Новые Ватутинки). В общей сложности в реализацию вышло 10 корпусов.

Доля предложения на начальной стадии строительной готовности (нулевой цикл и монтаж первых этажей) с 47% сократилась до 29,4% (- 17,6%), а объем упал на 27%. Несмотря на выход нового предложения активный спрос на нулевом цикле приводит к уменьшению экспозиции.

На стадии строительных работ (монтаж средних и последних этажей) доля предложения составила 27,9% (+ 17,6%), при росте объема в 2,7 раза. Доля экспозиции на заключительной стадии строительной готовности составила 25,1%. За месяц изменения в динамике на этой стадии не произошло.

В структуре предложения по квартирографии больше половины приходится на 3 вида лтов: 2 комн.квартиры (20,8%), 1 комн. квартиры (17,1%) и евродвушки (16,7%). Средняя площадь предложения на первичном рынке ТиНАО в январе составила 49,9 кв.м., что меньше на 2,1%, чем месяц назад.

По итогам января 2021 г. средневзвешенная цена квадратного метра (СВЦ) первичного рынка ТиНАО составила 175,2 тыс. руб. (+1,6% за месяц, + 35% за год).

В каждом поселении Новой Москвы наблюдался рост СВЦ: больше всего в поселениях Московский (+4,1%) до 180,8 тыс. руб., Десеневское (+3,5%) до 156,7 тыс. руб., Сосенское (+2,1%) до 184,2 тыс. руб.

По итогам января 2021 г. средняя цена квартиры на первичном рынке ТиНАО составила 8,7 млн руб., которая за год выросла на 23%. Самая высокая средняя цена квартиры наблюдается в поселении Внуковское – 10,4 млн руб. (+0,9%), Московский – 10,2 млн руб. (+5,9%) и Сосенское – 9,1 млн руб. (+1%).

Рейтинг поселений НАО по средней цене квартиры, млн руб.