6% семей купили жилье на вторичном рынке в 2020 году

Аналитики Циан подвели итоги продаж на вторичном рынке недвижимости по новым данным Росреестра (количество зарегистрированных прав собственности на основании договоров купли-продажи). Спрос в 2020 году увеличился на 2%. Порядка 6% семей в среднем по России взяли жилье на вторичном рынке в 2020 году.

- Спрос на вторичном рынке в 2020 году вырос на 2%: зарегистрировано 3,596 млн прав собственности на основании ДКП. «Дальневосточная» ипотека привела к существенному приросту сделок (+11% в Дальневосточном ФО).

- Чечня и Дагестан - в лидерах по приросту сделок на “вторичке”

- Среди регионов с самым большим числом сделок сильнейшее падение спроса зафиксировано для Ленинградской и Иркутской областей (13-15%). Наибольший рост – в Нижегородской, Самарской и Свердловской областях (15-19%).

- В среднем 6% российских семей купили жилье на вторичном рынке. В Москве – наименьший показатель (всего 3% семей совершили покупку). Наибольшее число переходов прав собственности на тысячу человек – в Ингушетии и Тюменской области (14% и 12% семей соответственно).

- 14% прав собственности регистрируются за счет сданных новостроек. Самая большая доля – в Москве и Санкт-Петербурге.

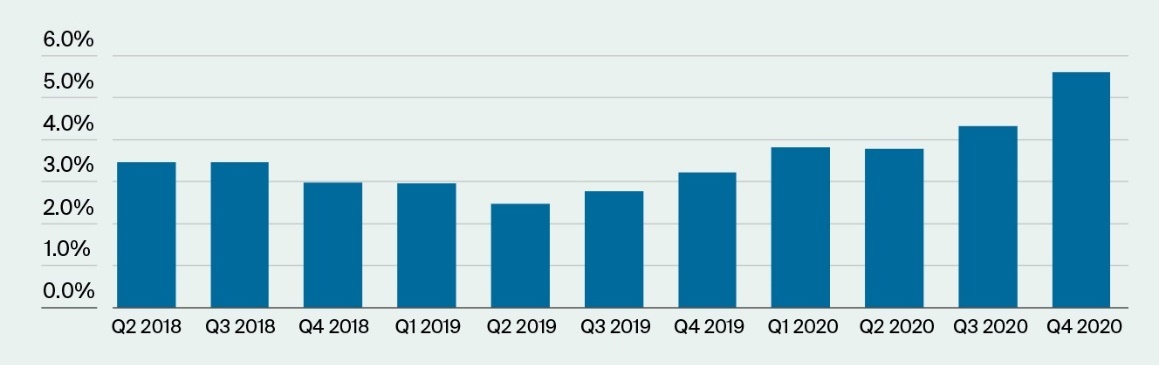

- Спрос на вторичном рынке в 2020 году вырос на 2%

Вторичный рынок недвижимости, в отличие от сегмента новостроек, остался без господдержки и был вынужден «выживать» самостоятельно. Несмотря на отсутствие льготного кредитования, ставки по ипотеке также снизились за счет пересмотра ключевой ставки. Это позволило рынку готового жилья не просто «выйти в ноль» по числу сделок, но даже показать минимальный прирост.

Согласно данным Росреестра, в 2020 году в целом по России зарегистрировано 3,596 млн прав собственности на основании договоров купли-продажи (мены). В 2019 году показатель был чуть ниже – 3,533 млн прав. Таким образом, спрос по итогам 2020 года, несмотря на провальный второй квартал, оказался выше на 2%, чем в допандемийном 2019 году.

Наибольший прирост зарегистрированных прав собственности отмечен для Северо-Кавказского ФО (11,7%), в котором преобладает индивидуальное строительство. Рост в 2020 году объясняется эффектом низкой базы – даже несмотря на увеличение числа сделок, доля округа и его общий вклад по РФ минимален – на уровне 4% по числу сделок.

Существенный прирост по числу переходов прав собственности зафиксирован и на Дальнем Востоке, где действует «дальневосточная ипотека», доступная в том числе на объекты вторичного рынка, а не только в сегменте новостроек. Напомним, программа действует с декабря 2019 года, то есть именно по итогам 2020 года можно судить о ее эффективности. Дальневосточный ФО даже при наличии субсидии вносит минимальный вклад в общее число сделок – на уровне 5%. Для сравнения – по итогам 2019 года доля округа также составляла 5%.

Прирост по числу зарегистрированных прав собственности также отмечен в Уральском, Приволжском и Северо-Западному ФО. Одновременно в Центральном округе, на который приходится наибольшее число сделок (23% от общего кол-ва), спрос снизился на 2,6%: по итогам 2020 года количество зарегистрированных прав оказалось ниже на 21 тыс. Падение более чем на 10% отмечено во Владимирской, Курской, Рязанской и Тверской областях.

Несмотря на закрытые границы и высокий потенциальный спрос на недвижимость российских курортов, число переходов прав собственности в Южном ФО снизилось на 7,8%, что связано с рекордным ростом цен. В Сочи за год прирост составил 9,1%. В Краснодаре – 8,7%. Одновременно число зарегистрированных прав собственности на основе ДДУ в Южном ФО увеличилось в 2020 году на 9% - то есть покупатели регистрируют права собственности в новостройках. Краснодарский край входит в число лидеров по вводу жилья.

Распределение и динамика зарегистрированных прав собственности на основании договоров купли-продажи

|

Округ |

Число зарегистрированных прав собственности, тыс. на основе ДКП |

Доля округа от всего числа зарегистрированных прав |

Динамика спроса в сравнении с 2019 годом (по числу зарегистрированных прав) |

|

Северо-Кавказский ФО |

160,7 |

4% |

11,7% |

|

Дальневосточный ФО |

195,3 |

5% |

11,2% |

|

Уральский ФО |

383,4 |

11% |

8,6% |

|

Приволжский ФО |

823,9 |

23% |

7,3% |

|

Северо-Западный ФО |

363,0 |

10% |

3,9% |

|

Центральный ФО |

788,3 |

22% |

-2,6% |

|

Сибирский ФО |

467,0 |

13% |

-3,7% |

|

Южный ФО |

414,3 |

12% |

-7,8% |

Источник: Аналитический центр Циан

- Чечня и Дагестан - в лидерах по приросту сделок на “вторичке”

В Москве количество переходов прав собственности на основании договоров купли-продажи (мены) увеличилось по итогам 2020 года на 2,3% - на столицу приходится 4% от общего числа сделок в РФ, как и в 2019 году. В Санкт-Петербурге спрос оказался чуть выше: +5,8% по итогам 2020 года. Для сравнения – количество договоров долевого участия по итогам 2020 года в Москве увеличилось на 5,7%, в Санкт-Петербурге – наоборот, снизилось на 18%, что объясняется невысокой девелоперской активностью.

Среди всех регионов РФ наибольшее снижение по числу переходов прав собственности на основании ДКП отмечено в Карачаево-Черкесии, Калмыкии и Астраханской области. В Калмыкии, к примеру, проходило менее 500 сделок в месяц. Наибольший прирост по их числу отмечен в Чечне и Дагестане (более чем в два раза). Однако свою роль снова сыграл эффект низкой базы – даже несмотря на двукратный прирост, общее ежемесячное число сделок в среднем в Чечне составило всего 1,3 тыс.

|

Топ-5 регионов по снижению регистраций прав |

Топ-5 регионов по росту регистраций прав |

||

|

Регион |

Динамика за год |

Регион |

Динамика за год |

|

Карачаево-Черкесская Республика |

-33,9% |

Чеченская Республика |

148,7% |

|

Республика Калмыкия |

-29,5% |

Республика Дагестан |

102,4% |

|

Астраханская область |

-26,1% |

Якутия |

64,4% |

|

Республика Крым |

-22,1% |

Пензенская область |

45,5% |

|

Чувашская Республика |

-19,8% |

Архангельская область |

39,1% |

Источник: Аналитический центр Циан

Всего же по итогам 2020 года в России можно выделить 21 субъект, в которых было заключено значительное число сделок – как минимум от 5 тыс. в среднем в месяц по региону. Среди них наибольшее падение зафиксировано для Ленинградской и Иркутской областей (13-15%). Наибольший рост – в Нижегородской, Самарской и Свердловской областях (15-19%).

В 2019 году в России насчитывалось 22 региона с ежемесячный числом сделок от 5 тыс. За прошедший год из списка выбыл Ставропольский край и Волгоградская область. Их заменила Саратовская область.

- Всего 3% семей в Москве приобрели жилье на вторичном рынке

При оценке спроса на вторичном рынке стоит ориентироваться не только на абсолютное число сделок по региону, но и количество его жителей. К примеру, в Москве зарегистрировано не намного больше сделок, чем в Свердловской области или Татарстане, однако в пересчете на каждого жителя ситуация кардинально меняется.

Аналитики Циан посчитали, какая доля семей приобрела недвижимость на вторичном рынке. В 2020 году примерно 6% домохозяйств приобрели жилье. В 2019 году таких был 5%.

А аутсайдерах Москва – всего 3% семей совершили сделку. Несмотря на то, что по количеству сделок столица входит в число лидеров, активность покупателей недвижимости одна из самых низких по стране с учетом произошедшего роста цен на 15% за год. Большое число сделок объясняется именно численностью населения. Почти такой же низкий показатель в Брянской, Рязанской, Астраханской областях, а также Приморье и Чукотском АО (4% семей совершили сделку в 2020 году).

Более 10% семей приобрели квартиру в 2020 году в Ингушетии (14%), ставшей лидером из-за небольшого количества семей (чуть более 70 тысяч из 54 млн по РФ).

В Тюменской области показатель равен 12%, регион также входит в число с наибольшими объемами ипотечных сделок, а также - Ханты-Мансийский АО (10%), который можно назвать одним из самых богатых регионов.

В разрезе федеральных округов наибольшая доля семей, совершивших сделки, отмечена в Южном, Уральском и Дальневосточном ФО (8% семей в данных ФО приобрели в 2020 году квартиру). Южный округ оказался востребован из-за закрытых границ и перехода многих сотрудников на “удаленку”, что позволило рассматривать приобретение жилья ближе к морю. В Дальневосточном ФО действует “дальневосточная ипотека”, что также способствует росту активности на рынке. Наименьшее число семей купили жилье на вторичном рынке в Центральном ФО (5% семей).

В пересчете на тысячу человек в 2020 году в целом по РФ было заключено 25 сделок. В 2019 году – 24 сделки. Количество регистраций прав собственности на карте

- 14% прав собственности регистрируются за счет сданных новостроек

Все чаще собственниками квартиры покупатели становятся не на основании договоров купли-продажи, а за счет регистрации прав на основании договора долевого участия (то есть в результате приобретения новостройки). Оформить собственность в новостройке можно только после ее ввода в эксплуатацию и открытии регистрации квартир в конкретном доме. То есть покупка квартиры в строящемся корпусе не позволяет пока еще оформить собственность, необходимо ждать завершения строительства. Именно по этой причине число зарегистрированных ДДУ не равно числу регистраций прав собственности на основании ДДУ.

В 2020 на долю регистрации прав собственности на основании ДДУ приходится 14% от общего числа прав (ДДУ+ДКП). Санкт-Петербург является лидером по числу регистрации прав на основе ДДУ (35%). Москва – на втором месте (27%). Столичные покупатели проявляют высокий интерес к первичному рынку, с чем и связана высокая доля оформленных прав на основе ДДУ. Также более четверти регистраций собственности приходится на новостройки в Ленинградской, Рязанской, Калининградской областей, а также - Чувашии.

«Несмотря на льготное ипотечное кредитование, далеко не каждому подходит такой формат, - отмечает Алексей Попов, руководитель аналитического центра Циан. – Все же готовые объекты – это отсутствие рисков недостроя, возможность переезда сразу после регистрации сделки, жизнь в уже сложившемся районе с давно созданной и работающей инфраструктурой. Не зря в целом по РФ было заключено 764 тыс. ДДУ против 3,6 млн регистраций прав собственности на основе ДКП. То есть примерно в 80% случаев жилищный вопрос решается за счет уже готовых объектов. С учетом предстоящего сворачивания программы льготного кредитования и рекордного роста цен на новостройки, спрос в дальнейшем еще больше сместится в пользу уже готовых объектов».

Динамика сделок на вторичном рынке (регистрации права собственности) на основании ДКП

|

Город |

Кол-во зарегистрированных прав собственности на основании ДКП (мены), тыс. |

Динамика за год |

Доля семей, купивших жилье, 2020 год |

Доля семей, купивших жилье, 2019 год |

Количество зарегистрированных прав собственности на основании ДДУ |

|

Вся Россия |

3 595,80 |

1,80% |

6% |

5% |

13,70% |

|

Центральный ФО |

|||||

|

Всего по Центральному федеральному округу |

788,3 |

-2,60% |

5% |

5% |

15,90% |

|

Московская область |

197,3 |

-6,80% |

7% |

8% |

13,00% |

|

Москва |

144 |

2,30% |

3% |

3% |

27,40% |

|

Воронежская область |

68 |

-2,90% |

7% |

7% |

18,50% |

|

Владимирская область |

37,2 |

-11,40% |

6% |

7% |

10,90% |

|

Ярославская область |

35,2 |

4,70% |

7% |

6% |

13,20% |

|

Белгородская область |

34,7 |

3,30% |

6% |

6% |

3,50% |

|

Тульская область |

33,5 |

-0,10% |

5% |

5% |

8,50% |

|

Тверская область |

29,8 |

-11,40% |

5% |

6% |

10,80% |

|

Липецкая область |

26,7 |

7,20% |

6% |

5% |

8,50% |

|

Калужская область |

25,5 |

-7,00% |

6% |

7% |

16,60% |

|

Тамбовская область |

23,2 |

2,30% |

5% |

5% |

9,50% |

|

Курская область |

22,3 |

-14,80% |

5% |

6% |

6,30% |

|

Ивановская область |

21,2 |

19,70% |

5% |

4% |

6,80% |

|

Смоленская область |

21 |

6,20% |

5% |

5% |

10,70% |

|

Рязанская область |

20,1 |

-13,60% |

4% |

5% |

24,90% |

|

Брянская область |

18,3 |

-7,60% |

4% |

4% |

19,10% |

|

Орловская область |

15,6 |

6,10% |

5% |

5% |

16,10% |

|

Костромская область |

14,7 |

4,00% |

5% |

5% |

13,70% |

|

Северо-Западный ФО |

|||||

|

Всего по Северо-Западному федеральному округу |

363 |

3,90% |

7% |

6% |

23% |

|

Санкт-Петербург |

114,6 |

5,80% |

6% |

5% |

35,00% |

|

Ленинградская область |

60,5 |

-13,50% |

9% |

10% |

24,50% |

|

Вологодская область |

38,5 |

18,90% |

8% |

7% |

9,90% |

|

Калининградская область |

31,4 |

6,30% |

9% |

8% |

26,20% |

|

Архангельская область |

24,8 |

39,10% |

5% |

4% |

9,30% |

|

Республика Коми |

22,5 |

-0,80% |

6% |

6% |

9,10% |

|

Новгородская область |

19,9 |

16,60% |

7% |

6% |

7,60% |

|

Мурманская область |

18,2 |

-1,90% |

5% |

5% |

0,00% |

|

Республика Карелия |

16,5 |

3,10% |

6% |

6% |

11,50% |

|

Псковская область |

15,5 |

-5,90% |

5% |

6% |

10,50% |

|

Ненецкий автономный округ |

0,7 |

22,70% |

5% |

4% |

3,00% |

|

Южный ФО |

|||||

|

Всего по Южному федеральному округу |

414,3 |

-7,80% |

8% |

9% |

16% |

|

Краснодарский край |

176,1 |

1,60% |

9% |

9% |

21,60% |

|

Ростовская область |

95,2 |

-4,90% |

6% |

6% |

16,00% |

|

Волгоградская область |

52,3 |

-15,70% |

5% |

6% |

8,50% |

|

Республика Крым |

44,6 |

-22,10% |

#Н/Д |

4,60% |

|

|

Астраханская область |

15,5 |

-26,10% |

4% |

6% |

7,60% |

|

Севастополь |

13,1 |

-10,30% |

#Н/Д |

10,40% |

|

|

Республика Адыгея |

12,4 |

-11,00% |

8% |

9% |

11,10% |

|

Республика Калмыкия |

5,1 |

-29,50% |

6% |

8% |

5,00% |

|

Северо-Кавказский ФО |

|||||

|

Всего по Северо-Кавказскому федеральному округу |

160,7 |

11,70% |

6% |

6% |

5,80% |

|

Ставропольский край |

58,2 |

-12,40% |

6% |

7% |

10,90% |

|

Республика Дагестан |

33,9 |

102,40% |

5% |

2% |

1,60% |

|

Республика Северная Осетия - Алания |

17,9 |

0,80% |

9% |

9% |

7,10% |

|

Кабардино-Балкарская Республика |

17,9 |

5,90% |

8% |

7% |

1,10% |

|

Чеченская Республика |

15,7 |

148,70% |

6% |

2% |

1,20% |

|

Республика Ингушетия |

9,4 |

17,80% |

14% |

12% |

3,50% |

|

Карачаево-Черкесская Республика |

7,7 |

-33,90% |

6% |

9% |

2,10% |

|

Приволжский ФО |

|||||

|

Всего по Приволжскому федеральному округу |

823,9 |

7,30% |

7% |

7% |

11,80% |

|

Республика Татарстан |

120,3 |

11,30% |

9% |

8% |

10,30% |

|

Республика Башкортостан |

107,3 |

6,70% |

7% |

7% |

13,60% |

|

Самарская область |

97,2 |

19,30% |

8% |

6% |

9,70% |

|

Нижегородская область |

92,5 |

15,30% |

7% |

6% |

10,40% |

|

Пермский край |

77,7 |

-3,00% |

7% |

8% |

11,90% |

|

Саратовская область |

63,3 |

8,20% |

6% |

6% |

3,80% |

|

Оренбургская область |

62,8 |

-4,20% |

8% |

8% |

10,20% |

|

Удмуртская Республика |

39 |

-0,30% |

7% |

7% |

15,00% |

|

Пензенская область |

35,9 |

45,50% |

7% |

4% |

15,20% |

|

Кировская область |

34,3 |

6,20% |

6% |

6% |

13,10% |

|

Ульяновская область |

31,9 |

5,50% |

6% |

6% |

13,90% |

|

Чувашская Республика - Чувашия |

26,7 |

-19,80% |

6% |

7% |

26,50% |

|

Республика Мордовия |

19,6 |

10,80% |

6% |

5% |

8,00% |

|

Республика Марий Эл |

15,4 |

-4,40% |

6% |

6% |

18,80% |

|

Уральский ФО |

|||||

|

Всего по Уральскому федеральному округу |

383,4 |

8,60% |

8% |

7% |

9,60% |

|

Свердловская область |

133,1 |

17,00% |

8% |

7% |

10,30% |

|

Челябинская область |

101,5 |

6,50% |

7% |

7% |

8,20% |

|

Тюменская область |

58,9 |

6,20% |

12% |

11% |

16,00% |

|

Ханты-Мансийский автономный округ |

52,5 |

-2,40% |

10% |

10% |

6,10% |

|

Курганская область |

24 |

6,40% |

6% |

6% |

4,60% |

|

Ямало-Ненецкий автономный округ |

13,3 |

10,90% |

7% |

6% |

3,60% |

|

Сибирский ФО |

|||||

|

Всего по Сибирскому федеральному округу |

467 |

-3,70% |

6% |

7% |

10,70% |

|

Красноярский край |

88,2 |

6,50% |

8% |

7% |

12,60% |

|

Новосибирская область |

72,5 |

-9,00% |

7% |

8% |

22,20% |

|

Кемеровская область - Кузбасс |

71,8 |

-4,70% |

7% |

7% |

6,80% |

|

Иркутская область |

63 |

-15,60% |

7% |

8% |

9,90% |

|

Омская область |

61,6 |

1,80% |

8% |

8% |

3,10% |

|

Алтайский край |

46 |

-11,70% |

5% |

5% |

12,40% |

|

Томская область |

37,8 |

11,60% |

9% |

8% |

1,30% |

|

Республика Хакасия |

15,1 |

5,50% |

7% |

7% |

8,30% |

|

Республика Тыва |

5,6 |

0,00% |

6% |

6% |

0,00% |

|

Республика Алтай |

5,4 |

-10,20% |

7% |

8% |

3,80% |

|

Дальневосточный ФО |

|||||

|

Всего по Дальневосточному федеральному округу |

195,3 |

11,20% |

8% |

7% |

8,90% |

|

Хабаровский край |

39,6 |

9,40% |

7% |

7% |

9,10% |

|

Приморский край |

30,4 |

15,70% |

4% |

3% |

13,90% |

|

Забайкальский край |

27 |

13,40% |

7% |

6% |

4,60% |

|

Республика Саха (Якутия) |

24,5 |

64,40% |

7% |

5% |

16,90% |

|

Республика Бурятия |

22,3 |

-18,50% |

7% |

8% |

5,80% |

|

Амурская область |

20,9 |

2,90% |

6% |

6% |

3,90% |

|

Сахалинская область |

11,3 |

11,60% |

6% |

5% |

12,90% |

|

Камчатский край |

8,3 |

7,40% |

6% |

6% |

0,00% |

|

Еврейская автономная область |

5,7 |

30,20% |

8% |

6% |

0,04% |

|

Магаданская область |

4,6 |

15,00% |

7% |

6% |

0,00% |

|

Чукотский автономный округ |

0,9 |

17,20% |

4% |

4% |

0,00% |

Источник: Аналитический центр Циан по данным Росреестра

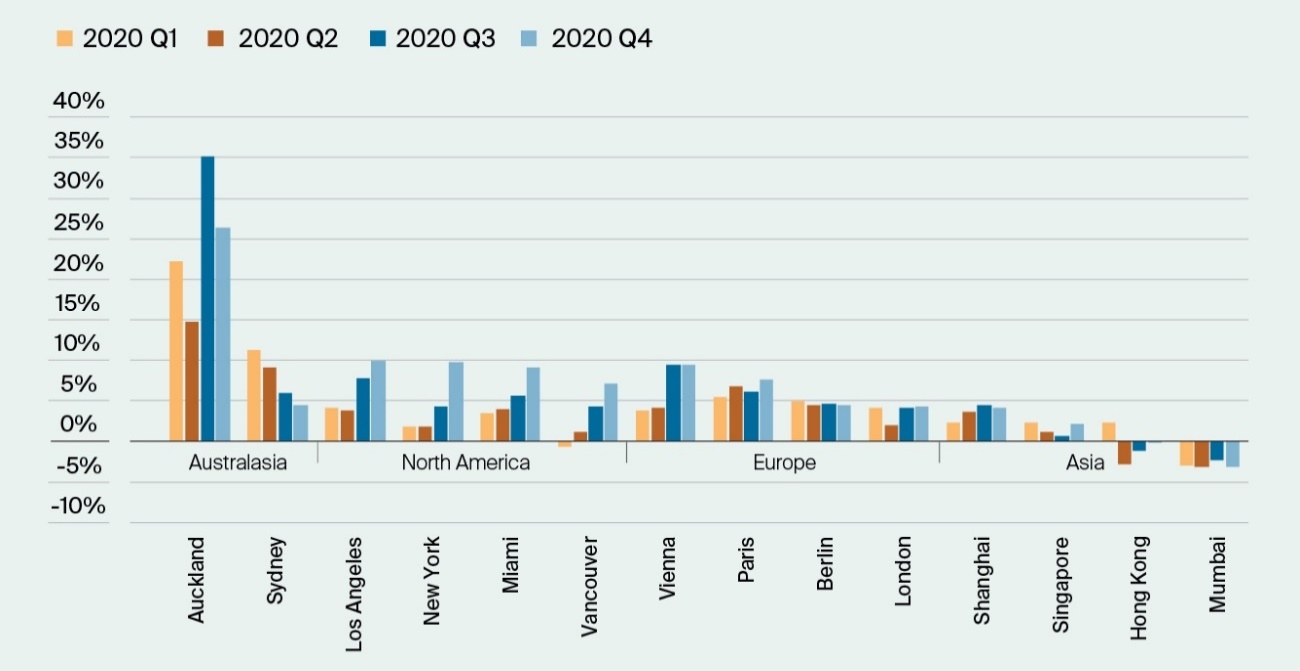

По итогам IV квартала 2020 года лидерами рейтинга по росту цен на жилье Global Residential Cities Index[1] стали турецкие города: Анкара (+30,2% за год), Измир (+29,4%) и Стамбул (+27,9%). Санкт-Петербург сохранил свою позицию – пятая строчка рейтинга с положительной динамикой в 25,4% (+12,4% в 2019 году). Москва год назад находилась только на 69 месте, однако в IV квартале 2020 года поднялась на седьмую позицию с ростом цен на 21,1% (+4% в 2019 году). Общий показатель индекса в 150 анализируемых городах вырос на 5,6% (+3,2% за аналогичный период 2019 года). В 81% городов зафиксировано увеличение цен, при этом в 20% из них рост цен двузначный.

- По итогам 2020 года самый быстрый темп роста цен был зафиксирован в турецких и российских городах. Так, Анкара за год поднялась с 13 (+10,2%) на первое место (+30,2%), Измир – с 11 (+10,3%) на второе (+29,4%), а Стамбул – с 76 (+3,6%) на третье (+27,9%). Преимущественно это связано с высокой инфляцией в стране и динамикой курса лиры.

- Санкт-Петербург по-прежнему занимает пятое место, однако если в 2019 году рост цен составлял 12,4%, то по итогам IV квартала 2020 года жилье в городе подорожало на 25,4%. По словам Николая Пашкова, генерального директора Knight Frank St Petersburg, рост цен в городе обусловлен прежде всего сокращением объема предложения на фоне замедления строительства, а также достаточно высоким спросом, который подогревался тревожными кризисными настроениями. Этот дисбаланс и привел к росту цен на 25%.

- Москва за год поднялась в рейтинге сразу на 62 строки: с 69 места в IV квартале 2019 года (+4%) на седьмое в 2020 году (+21,1%). Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank: «В течение всего 2020 года рост цен на жилье в Москве поддерживался активным спросом и не останавливался ни в карантинные месяцы, ни после. Особенно положительная динамика стала заметна во втором полугодии, когда началось снятие запретов, и отложенный спрос конвертировался в сделки. Рост показателя только ускорился на фоне снижения ключевой ставки, доступности ипотечного кредитования и снижения ставок по банковским вкладам. Пандемия и время, проведенное в самоизоляции, позволили многим осознать высокую значимость жилищных условий и переосмыслить свои потребности, что также поддержало спрос, и соответственно, рост цен. В 2021 году мы ожидаем продолжения данной тенденции».

- Ряд городов Северной Америки, Австралазии и Европы демонстрирует высокие показатели, в то время как некоторые азиатские направления отстают, что показывает наличие определенной корреляции с длительностью и жесткостью локдаунов и действовавших ограничений. На рынках, испытавших самые строгие меры, наблюдается накопительный эффект более значительного отложенного спроса, который впоследствии приводит к инфляции цен.

- По итогам IV квартала 2020 года 14 из 15 анализируемых городов США находились в верхней трети рейтинговой таблицы, демонстрируя рост цен выше 7%. Годом ранее в топ-50 вошли только Финикс (31 место в 2019 году, +6,5%) и Сан-Диего (49 место, +4,7%). Китайские города, напротив, потеряли позиции в рейтинге, а средний годовой показатель достиг только 4% (+6% в 2019 году).

Годовая динамика Global Residential Cities Index

в 150 анализируемых городах

Источник: Knight Frank Research 2021

Годовая динамика Global Residential Cities Index по регионам

Источник: Knight Frank Research 2021

- Марина Шалаева, директор по зарубежной недвижимости и частным инвестициям Knight Frank: «По итогам IV квартала 2020 года в Европе увеличился разрыв в динамике цен между городами Франции, Германии и направлениями итальянского и испанского регионов. Так, Лилль (+10,6%), Париж (+7,7%), Гамбург (+7,4%) и Мюнхен (+6,4%) демонстрируют высокие результаты, а испанские и итальянские города преимущественно показали корректировку цен в диапазоне от -3,7% (Мадрид) до +3,2% (Турин), исключением стал только Милан (+6,7%). Вопреки ожиданиям кризис лишь усилил спрос на жилую и инвестиционную недвижимость. Если во время первых месяцев карантина и собственники, и застройщики могли предложить дисконты в размере 10-25% (зачастую именно в Италии и Испании), то после ослабления ограничений во второй половине 2020 года ситуация изменилась – отложенный спрос начал активно реализовываться как со стороны местных, так и иностранных покупателей, а цены на жилье по большинству европейских направлений поднялись. Дальнейший прогноз во многом будет зависеть от новых ограничений, скорости распространения вакцинации и сокращения мер фискального стимулирования».

Global Residential Cities Index, IV квартал 2020 года

|

Город |

Годовая динамика |

Город |

Годовая динамика |

Город |

Годовая динамика |

|||

|

1 |

Анкара |

30,2% |

51 |

Женева |

7,1% |

101 |

Осака |

3,6% |

|

2 |

Измир |

29,4% |

52 |

Ванкувер |

7,1% |

102 |

Амстердам |

3,5% |

|

3 |

Стамбул |

27,9% |

53 |

Сиань |

6,8% |

103 |

Бухарест |

3,5% |

|

4 |

Окленд |

26,4% |

54 |

Милан |

6,7% |

104 |

Турин |

3,2% |

|

5 |

Санкт-Петербург |

25,4% |

55 |

Киев |

6,7% |

105 |

Циндао |

2,9% |

|

6 |

Сеул |

22,3% |

56 |

Канберра |

6,6% |

106 |

Хайфа |

2,7% |

|

7 |

Москва |

21,1% |

57 |

Цюрих |

6,5% |

107 |

Пекин |

2,3% |

|

8 |

Оттава |

19,7% |

58 |

Токио |

6,5% |

108 |

Сингапур |

2,2% |

|

9 |

Веллингтон |

18,4% |

59 |

Детройт |

6,4% |

109 |

Богота |

2,1% |

|

10 |

Галифакс |

16,3% |

60 |

Гётеборг |

6,3% |

110 |

Рим |

2,1% |

|

11 |

Братислава |

15,9% |

61 |

Берн |

6,3% |

111 |

Лимасол |

1,9% |

|

12 |

Монреаль |

15,2% |

62 |

Уси |

6,2% |

112 |

Скопье |

1,7% |

|

13 |

Гамильтон |

15,1% |

63 |

Вильнюс |

6,2% |

113 |

Тайбэй |

1,7% |

|

14 |

Иерусалим |

14,8% |

64 |

Мюнхен |

6,2% |

114 |

Рио-де-Жанейро |

1,6% |

|

15 |

Финикс |

14,4% |

65 |

Бирмингем |

6,1% |

115 |

Любляна |

1,5% |

|

16 |

Люксембург |

13,6% |

66 |

Перт |

6,0% |

116 |

Дублин |

1,3% |

|

17 |

Сиэтл |

13,6% |

67 |

Порту |

5,9% |

117 |

Джакарта |

1,3% |

|

18 |

Сан-Диего |

13,0% |

68 |

Брюссель |

5,7% |

118 |

Эдмонтон |

1,3% |

|

19 |

Стокгольм |

11,5% |

69 |

Виннипег |

5,7% |

119 |

Тяньцзинь |

1,1% |

|

20 |

Копенгаген |

11,5% |

70 |

Загреб |

5,7% |

120 |

Никосия |

1,1% |

|

21 |

Бостон |

11,4% |

71 |

Гуанчжоу |

5,2% |

121 |

Севилья |

0,2% |

|

22 |

Хобарт |

11,2% |

72 |

Афины |

5,2% |

122 |

Хайдарабад |

0,2% |

|

23 |

Мальмё |

10,7% |

73 |

Прага |

5,2% |

123 |

Гонконг |

-0,1% |

|

24 |

Роттердам |

10,6% |

74 |

Чанша |

5,1% |

124 |

Лима |

-0,1% |

|

25 |

Лилль |

10,6% |

75 |

Нанкин |

5,0% |

125 |

Валенсия |

-0,3% |

|

26 |

Утрехт |

10,3% |

76 |

Оксфорд |

4,9% |

126 |

Палермо |

-0,7% |

|

27 |

Вашингтон |

10,3% |

77 |

Сантьяго |

4,8% |

127 |

Чжэнчжоу |

-0,8% |

|

28 |

Торонто |

10,3% |

78 |

Хельсинки |

4,8% |

128 |

Флоренция |

-0,8% |

|

29 |

Глазго |

10,2% |

79 |

Чунцин |

4,6% |

129 |

Бангалор |

-0,8% |

|

30 |

Миннеаполис |

10,2% |

80 |

Квебек |

4,5% |

130 |

Лиссабон |

-0,9% |

|

31 |

Лос-Анджелес |

9,9% |

81 |

Берлин |

4,5% |

131 |

Будапешт |

-1,0% |

|

32 |

Нью-Йорк |

9,8% |

82 |

Ухань |

4,5% |

132 |

Абердин |

-1,0% |

|

33 |

Вена |

9,4% |

83 |

Ханчжоу |

4,5% |

133 |

Малага |

-1,3% |

|

34 |

Майами |

9,2% |

84 |

Дарвин |

4,5% |

134 |

Куала-Лумпур |

-1,5% |

|

35 |

Денвер |

9,1% |

85 |

Сидней |

4,5% |

135 |

Рига |

-1,5% |

|

36 |

Лион |

8,9% |

86 |

Эдинбург |

4,5% |

136 |

Калгари |

-1,5% |

|

37 |

Атланта |

8,9% |

87 |

Таллин |

4,4% |

137 |

Триест |

-1,5% |

|

38 |

Манчестер |

8,7% |

88 |

Нинбо |

4,4% |

138 |

Венеция |

-1,5% |

|

39 |

Сан-Франциско |

8,7% |

89 |

Лондон |

4,3% |

139 |

Абу-Даби |

-2,0% |

|

40 |

София |

8,6% |

90 |

Мехико |

4,2% |

140 |

Нагоя |

-2,4% |

|

41 |

Рейкьявик |

8,5% |

91 |

Шанхай |

4,2% |

141 |

Барселона |

-2,5% |

|

42 |

Даллас |

8,4% |

92 |

Брисбен |

4,2% |

142 |

Генуя |

-2,9% |

|

43 |

Варшава |

8,3% |

93 |

Шэньчжэнь |

4,1% |

143 |

Ахмадабад |

-3,1% |

|

44 |

Бристоль |

8,3% |

94 |

Франкфурт |

4,1% |

144 |

Мумбаи |

-3,2% |

|

45 |

Осло |

7,8% |

95 |

Салоники |

4,0% |

145 |

Мадрид |

-3,7% |

|

46 |

Марсель |

7,8% |

96 |

Кардифф |

4,0% |

146 |

Дели |

-3,9% |

|

47 |

Париж |

7,7% |

97 |

Эксетер |

4,0% |

147 |

Калькутта |

-4,3% |

|

48 |

Чикаго |

7,7% |

98 |

Тель-Авив |

3,9% |

148 |

Пуне |

-5,3% |

|

49 |

Гамбург |

7,4% |

99 |

Сан-Паулу |

3,8% |

149 |

Дубай |

-7,1% |

|

50 |

Аделаида |

7,3% |

100 |

Мельбурн |

3,6% |

150 |

Ченнаи |

-9,0% |

Источник: Knight Frank Research 2021

[1] Индекс роста цен на жилую недвижимость отслеживает изменение средней стоимости жилья в 150 городах по всему миру на основе официальной статистики.

По данным международной консалтинговой компании Knight Frank, по итогам 2020 года на российском рынке торговой недвижимости зафиксировано сокращение числа открытий новых торговых точек и перестройка работы федеральных и региональных торговых сетей, включая переход на онлайн-торговлю. До конца 2021 года в регионах планируется к вводу порядка 610 тыс. кв. м торговых площадей (без учета объектов Москвы, Московской области и Санкт-Петербурга), основной объем нового ввода сформирован объектами, которые расположены в трех федеральных округах – ПФО, УФО и СКФО. Рынок Санкт-Петербурга, согласно анонсируемым планам, пополнится на 77,6 тыс. кв. м торговых площадей, что практически на четверть ниже показателя 2020 года.

Игорь Кокарев, руководитель отдела стратегического консалтинга Knight Frank St Petersburg: «Рынок торговой недвижимости Санкт-Петербурга имеет в целом высокую насыщенность, поэтому выход каждого нового проекта должен быть тщательно проработан. Основные возможности – новые форматы торговли и относительно малообеспеченные локации, в первую очередь в сегменте районных торговых центров. Значимая особенность ритейла в Санкт-Петербурге – активное развитие сегмента общественных пространств и креативных кластеров, которые активно борются за посетителей в том числе и с торговыми центрами.

Другая важная особенность рынка – достаточно большое количество объектов, у которых назрела или вот-вот случится необходимость реконцепции. Это связанно с тем, что значительная часть объектов на рынке была построена в период бума строительства торговых центров, и для них уже подходит срок, который обычно проходит до необходимости реконцепции (7-14 лет). Если объект уже не в полной мере соответствует реалиям рынка и не вкладывается в свое развитие, то этим он создает рыночную возможность для появления конкурента, который оттянет на себя потоки посетителей».

Евгения Хакбердиева, директор департамента торговой недвижимости Knight Frank, отмечает, что в результате пандемии многие девелоперы по всей России приняли решение о переносе ввода объектов, которые находились в высокой степени готовности, на 2021 год. Можно ожидать, что в городах Урала, Дальнего Востока, части городов Поволжья, где запланирован высокий объем ввода качественных торговых площадей, торговые центры будут открываться с вакансией на уровне 40–50%.

Тенденции развития торговых сетей

- Ограничительные меры в связи с распространением коронавирусной инфекции ожидаемо привели к спаду во всех отраслях экономики, в том числе индустрии ретейла: по данным официальной статистики, оборот розничной торговли в РФ в 2020 году снизился на 4,1% по сравнению с 2019 годом и составил 33,555 трлн рублей, в т.ч. товарооборот продовольственных товаров упал на 2,6%, непродовольственных товаров – на 5,2%.

- Безусловные тренды 2020 года – сокращение числа открытий новых торговых точек и перестройка работы федеральных и региональных торговых сетей, включая переход на онлайн-торговлю.

- Существующий на протяжении последних лет тренд на снижение покупательской способности позитивно сказывался на развитии хард-дискаунтеров, таких как «Светофор», «Доброцен», «Победа». Данный формат традиционно становится более популярным в кризисные времена, поскольку предполагает продажу ограниченного ассортимента продукции с низкой розничной наценкой.

- Красноярская продовольственная сеть «Светофор» (ГК «Торгсервис») в 2019 году насчитывала 885 магазинов по всей России, сейчас – 1 800. Кроме того, сеть объявила о планах по выходу на столичный рынок: до конца 2021 года должно открыться до 30 магазинов в Московском регионе.

- Пандемия коронавирусной инфекции способствовала популяризации формата жестких дискаунтеров. Так, о развитии нового формата уже объявили сети «Магнит» и X5 Retail Group – «Моя цена» и «Чижик» соответственно. X5 Retail Group анонсировала, что сеть дискаунтеров «Чижик» в 2021 году вырастет до 45 точек в Москве и Московской области, а затем выйдет в другие регионы.

- Отметим, что X5 Retail Group в 2020 году увеличила торговую площадь на 8,3% – до 7,8 млн кв. м – за счет открытия 1 410 магазинов (для сравнения, в 2019 году было открыто 1 866 объектов). При этом формат «магазинов у дома» внес, по данным компании, наибольший вклад в рост бизнеса в 2020 году на фоне перенаправления трафика из традиционных форматов и гипермаркетов. Кроме того, онлайн-гипермаркет «Перекресток Впрок» продолжал развиваться на базе объектов формата dark store (пять объектов данного формата расположены в Московской и Ленинградской областях).

- Компания «Магнит» начала развитие сети дискаунтеров «Моя цена» с региональных рынков – в Волгоградской, Липецкой, Самарской и Ульяновской областях, а также в Краснодарском крае. Что касается главной части бизнеса, то по итогам 2020 года сеть увеличила торговую площадь всего на 3,6% – до 7,5 млн кв. м – за счет открытия 1 292 магазинов (669 – у дома, 4 супермаркета и 619 – дрогери). При этом было закрыто 453 неэффективные торговые точки.

- Ретейлер детских товаров «Детский мир», который наиболее активно развивался в 2019 году, также испытал трудности в 2020 году: во время режима самоизоляции магазины сети могли продолжать работу, поскольку в них продавались детские товары, включенные в список первой необходимости, но ретейлер временно закрыл часть торговых объектов, а оставшиеся магазины в торговых центрах потеряли в трафике. Всего в 2020 году был запущен 71 новый магазин сети «Детский мир», 12 – «ПВЗ Детмир» и 10 – «Зоозавр». В 2021 году ретейлер планирует открыть минимум 100 новых магазинов малого формата «ПВЗ Детмир». Всего же в планах увеличить число «ПВЗ Детмир» до 800 магазинов к концу 2024 года, а также 300 магазинов своего ключевого формата – сети «Детский мир».

- Переход к режиму самоизоляции повлек за собой резкий рост спроса в сегменте DIY. Крупным DIY-сетям («Леруа Мерлен», OBI) пришлось в короткие сроки перестраивать бизнес-процессы: так, по данным компании «Леруа Мерлен», часть гипермаркетов была переформатирована в dark store, где сотрудники занимались сборкой и выдачей заказов на самовывоз и доставку.

- В 2020 году французский DIY-ретейлер открыл шесть новых гипермаркетов, тогда как в 2019 году офлайн-сеть расширилась на 13 магазинов. Кроме того, ретейлер анонсировал закрытие 3 магазинов городского формата и объявил о намерении сосредоточиться на b2b-сегменте и развитии онлайн-торговли.

- При этом крупнейшим торговым объектом в 2020 году в Подмосковье стал строительный торговый дом «Петрович» (GLA: 15,2 тыс. кв. м) в деревне Боброво сельского поселения Булатниковское Ленинского района Московской области.

- За 2020 год группа «М.Видео-Эльдорадо» увеличила свою сеть на 65 магазинов (против 97 в 2019 году): торговые площади группы выросли на 1,3% (до 1,475 млн кв. м). География присутствия сети расширилась на Дальнем Востоке (Петропавловск-Камчатский, Магадан) и в Калининграде. Ретейлер планирует открыть около 500 магазинов в ближайшие три года, половина из них придется на новый «компактный» формат – магазины «Эльдорадо 250».

- Из проектов, введенных в эксплуатацию в 2020 году, стоит выделить первый на российском рынке магазин в формате roadside – «Uniqlo Пушкино» (GLA 940 кв. м), который располагается на первой линии ретейл-парка в Пушкино рядом с ТРЦ «Пушкино Парк».

Прогноз

- В случае реализации всех проектов в анонсированные девелоперами сроки объем качественных торговых площадей в региональных центрах России к концу 2021 года может достичь 18 млн кв. м, таким образом, предложение на региональном рынке за год увеличится на 3,5%, или на 610 тыс. кв. м в абсолютном выражении. Для сравнения, в Москве ожидаемый прирост торговых площадей составляет 546,4 кв. м (рост за год ‒ 9%).

- В числе значимых новых торговых центров, ожидаемых к выходу на рынок в 2021 году, ТРЦ «Планета» (GLA: 83,0 тыс. кв. м) в Перми и ТРЦ Veer Mall (GLA: 78,0 тыс. кв. м) в Екатеринбурге, а также самый крупный для городов Нижнекамска и Набережных Челнов многофункциональный комплекс «Рамус Молл» (GLA: 76,0 тыс. кв. м).

- По словам Евгении Хакбердиевой, , директора департамента торговой недвижимости Knight Frank, высоким потенциалом развития рынка качественной торговой недвижимости обладает Дальневосточный федеральный округ – он входит в топ-5 регионов по объему перспективного строительства в 2021 году. На сегодняшний день строительная активность сосредоточена в Хабаровске и Южно-Сахалинске; помимо открытия новых торговых объектов, здесь ведется расширение существующих ТЦ:

- реконструкция и строительство третьей очереди «Макси Молл» (совокупная GLA: 20,3 тыс. кв. м после расширения) в Хабаровске;

- открытие второй очереди ТРК «Аллея» (GLA: 41,2 тыс. после расширения) в Южно-Сахалинске планируется в мае 2021 года. В декабре 2020 года в ТРЦ состоялось открытие первого в регионе гастрономического пространства с фермерским рынком и фуд-холлом на площади более 4000 кв. м.

Топ-10 крупнейших ТЦ России, планируемых к вводу в 2021 г.

|

Федеральный округ |

Город |

Название |

GLA |

|

ПФО |

Пермь |

ТРЦ «Планета» |

83 000 |

|

ПФО |

Нижнекамск |

МФК «Рамус Молл» |

78 000 |

|

УФО |

Екатеринбург |

ТРЦ Veer Mall |

76 000 |

|

СКФО |

Грозный |

ТРЦ «Грозный Молл» |

59 000 |

|

ПФО |

Киров |

ТРЦ «Макси» |

45 000 |

|

ПФО |

Киров |

ТРЦ «Время Простора» (II очередь) |

42 000 |

|

СЗФО |

Санкт-Петербург |

МФК «Заневский каскад» (IV фаза) |

40 000 |

|

ПФО |

Нижний Новгород |

МФК «Океанис» |

31 876 |

|

УФО |

Нефтеюганск |

ТРЦ «Рандеву» |

27 600 |

|

СЗФО |

Санкт-Петербург |

МФК «Спутник» |

25 000 |

Источник: Knight Frank Research, 2021