6% семей купили жилье на вторичном рынке в 2020 году

Аналитики Циан подвели итоги продаж на вторичном рынке недвижимости по новым данным Росреестра (количество зарегистрированных прав собственности на основании договоров купли-продажи). Спрос в 2020 году увеличился на 2%. Порядка 6% семей в среднем по России взяли жилье на вторичном рынке в 2020 году.

- Спрос на вторичном рынке в 2020 году вырос на 2%: зарегистрировано 3,596 млн прав собственности на основании ДКП. «Дальневосточная» ипотека привела к существенному приросту сделок (+11% в Дальневосточном ФО).

- Чечня и Дагестан - в лидерах по приросту сделок на “вторичке”

- Среди регионов с самым большим числом сделок сильнейшее падение спроса зафиксировано для Ленинградской и Иркутской областей (13-15%). Наибольший рост – в Нижегородской, Самарской и Свердловской областях (15-19%).

- В среднем 6% российских семей купили жилье на вторичном рынке. В Москве – наименьший показатель (всего 3% семей совершили покупку). Наибольшее число переходов прав собственности на тысячу человек – в Ингушетии и Тюменской области (14% и 12% семей соответственно).

- 14% прав собственности регистрируются за счет сданных новостроек. Самая большая доля – в Москве и Санкт-Петербурге.

- Спрос на вторичном рынке в 2020 году вырос на 2%

Вторичный рынок недвижимости, в отличие от сегмента новостроек, остался без господдержки и был вынужден «выживать» самостоятельно. Несмотря на отсутствие льготного кредитования, ставки по ипотеке также снизились за счет пересмотра ключевой ставки. Это позволило рынку готового жилья не просто «выйти в ноль» по числу сделок, но даже показать минимальный прирост.

Согласно данным Росреестра, в 2020 году в целом по России зарегистрировано 3,596 млн прав собственности на основании договоров купли-продажи (мены). В 2019 году показатель был чуть ниже – 3,533 млн прав. Таким образом, спрос по итогам 2020 года, несмотря на провальный второй квартал, оказался выше на 2%, чем в допандемийном 2019 году.

Наибольший прирост зарегистрированных прав собственности отмечен для Северо-Кавказского ФО (11,7%), в котором преобладает индивидуальное строительство. Рост в 2020 году объясняется эффектом низкой базы – даже несмотря на увеличение числа сделок, доля округа и его общий вклад по РФ минимален – на уровне 4% по числу сделок.

Существенный прирост по числу переходов прав собственности зафиксирован и на Дальнем Востоке, где действует «дальневосточная ипотека», доступная в том числе на объекты вторичного рынка, а не только в сегменте новостроек. Напомним, программа действует с декабря 2019 года, то есть именно по итогам 2020 года можно судить о ее эффективности. Дальневосточный ФО даже при наличии субсидии вносит минимальный вклад в общее число сделок – на уровне 5%. Для сравнения – по итогам 2019 года доля округа также составляла 5%.

Прирост по числу зарегистрированных прав собственности также отмечен в Уральском, Приволжском и Северо-Западному ФО. Одновременно в Центральном округе, на который приходится наибольшее число сделок (23% от общего кол-ва), спрос снизился на 2,6%: по итогам 2020 года количество зарегистрированных прав оказалось ниже на 21 тыс. Падение более чем на 10% отмечено во Владимирской, Курской, Рязанской и Тверской областях.

Несмотря на закрытые границы и высокий потенциальный спрос на недвижимость российских курортов, число переходов прав собственности в Южном ФО снизилось на 7,8%, что связано с рекордным ростом цен. В Сочи за год прирост составил 9,1%. В Краснодаре – 8,7%. Одновременно число зарегистрированных прав собственности на основе ДДУ в Южном ФО увеличилось в 2020 году на 9% - то есть покупатели регистрируют права собственности в новостройках. Краснодарский край входит в число лидеров по вводу жилья.

Распределение и динамика зарегистрированных прав собственности на основании договоров купли-продажи

|

Округ |

Число зарегистрированных прав собственности, тыс. на основе ДКП |

Доля округа от всего числа зарегистрированных прав |

Динамика спроса в сравнении с 2019 годом (по числу зарегистрированных прав) |

|

Северо-Кавказский ФО |

160,7 |

4% |

11,7% |

|

Дальневосточный ФО |

195,3 |

5% |

11,2% |

|

Уральский ФО |

383,4 |

11% |

8,6% |

|

Приволжский ФО |

823,9 |

23% |

7,3% |

|

Северо-Западный ФО |

363,0 |

10% |

3,9% |

|

Центральный ФО |

788,3 |

22% |

-2,6% |

|

Сибирский ФО |

467,0 |

13% |

-3,7% |

|

Южный ФО |

414,3 |

12% |

-7,8% |

Источник: Аналитический центр Циан

- Чечня и Дагестан - в лидерах по приросту сделок на “вторичке”

В Москве количество переходов прав собственности на основании договоров купли-продажи (мены) увеличилось по итогам 2020 года на 2,3% - на столицу приходится 4% от общего числа сделок в РФ, как и в 2019 году. В Санкт-Петербурге спрос оказался чуть выше: +5,8% по итогам 2020 года. Для сравнения – количество договоров долевого участия по итогам 2020 года в Москве увеличилось на 5,7%, в Санкт-Петербурге – наоборот, снизилось на 18%, что объясняется невысокой девелоперской активностью.

Среди всех регионов РФ наибольшее снижение по числу переходов прав собственности на основании ДКП отмечено в Карачаево-Черкесии, Калмыкии и Астраханской области. В Калмыкии, к примеру, проходило менее 500 сделок в месяц. Наибольший прирост по их числу отмечен в Чечне и Дагестане (более чем в два раза). Однако свою роль снова сыграл эффект низкой базы – даже несмотря на двукратный прирост, общее ежемесячное число сделок в среднем в Чечне составило всего 1,3 тыс.

|

Топ-5 регионов по снижению регистраций прав |

Топ-5 регионов по росту регистраций прав |

||

|

Регион |

Динамика за год |

Регион |

Динамика за год |

|

Карачаево-Черкесская Республика |

-33,9% |

Чеченская Республика |

148,7% |

|

Республика Калмыкия |

-29,5% |

Республика Дагестан |

102,4% |

|

Астраханская область |

-26,1% |

Якутия |

64,4% |

|

Республика Крым |

-22,1% |

Пензенская область |

45,5% |

|

Чувашская Республика |

-19,8% |

Архангельская область |

39,1% |

Источник: Аналитический центр Циан

Всего же по итогам 2020 года в России можно выделить 21 субъект, в которых было заключено значительное число сделок – как минимум от 5 тыс. в среднем в месяц по региону. Среди них наибольшее падение зафиксировано для Ленинградской и Иркутской областей (13-15%). Наибольший рост – в Нижегородской, Самарской и Свердловской областях (15-19%).

В 2019 году в России насчитывалось 22 региона с ежемесячный числом сделок от 5 тыс. За прошедший год из списка выбыл Ставропольский край и Волгоградская область. Их заменила Саратовская область.

- Всего 3% семей в Москве приобрели жилье на вторичном рынке

При оценке спроса на вторичном рынке стоит ориентироваться не только на абсолютное число сделок по региону, но и количество его жителей. К примеру, в Москве зарегистрировано не намного больше сделок, чем в Свердловской области или Татарстане, однако в пересчете на каждого жителя ситуация кардинально меняется.

Аналитики Циан посчитали, какая доля семей приобрела недвижимость на вторичном рынке. В 2020 году примерно 6% домохозяйств приобрели жилье. В 2019 году таких был 5%.

А аутсайдерах Москва – всего 3% семей совершили сделку. Несмотря на то, что по количеству сделок столица входит в число лидеров, активность покупателей недвижимости одна из самых низких по стране с учетом произошедшего роста цен на 15% за год. Большое число сделок объясняется именно численностью населения. Почти такой же низкий показатель в Брянской, Рязанской, Астраханской областях, а также Приморье и Чукотском АО (4% семей совершили сделку в 2020 году).

Более 10% семей приобрели квартиру в 2020 году в Ингушетии (14%), ставшей лидером из-за небольшого количества семей (чуть более 70 тысяч из 54 млн по РФ).

В Тюменской области показатель равен 12%, регион также входит в число с наибольшими объемами ипотечных сделок, а также - Ханты-Мансийский АО (10%), который можно назвать одним из самых богатых регионов.

В разрезе федеральных округов наибольшая доля семей, совершивших сделки, отмечена в Южном, Уральском и Дальневосточном ФО (8% семей в данных ФО приобрели в 2020 году квартиру). Южный округ оказался востребован из-за закрытых границ и перехода многих сотрудников на “удаленку”, что позволило рассматривать приобретение жилья ближе к морю. В Дальневосточном ФО действует “дальневосточная ипотека”, что также способствует росту активности на рынке. Наименьшее число семей купили жилье на вторичном рынке в Центральном ФО (5% семей).

В пересчете на тысячу человек в 2020 году в целом по РФ было заключено 25 сделок. В 2019 году – 24 сделки. Количество регистраций прав собственности на карте

- 14% прав собственности регистрируются за счет сданных новостроек

Все чаще собственниками квартиры покупатели становятся не на основании договоров купли-продажи, а за счет регистрации прав на основании договора долевого участия (то есть в результате приобретения новостройки). Оформить собственность в новостройке можно только после ее ввода в эксплуатацию и открытии регистрации квартир в конкретном доме. То есть покупка квартиры в строящемся корпусе не позволяет пока еще оформить собственность, необходимо ждать завершения строительства. Именно по этой причине число зарегистрированных ДДУ не равно числу регистраций прав собственности на основании ДДУ.

В 2020 на долю регистрации прав собственности на основании ДДУ приходится 14% от общего числа прав (ДДУ+ДКП). Санкт-Петербург является лидером по числу регистрации прав на основе ДДУ (35%). Москва – на втором месте (27%). Столичные покупатели проявляют высокий интерес к первичному рынку, с чем и связана высокая доля оформленных прав на основе ДДУ. Также более четверти регистраций собственности приходится на новостройки в Ленинградской, Рязанской, Калининградской областей, а также - Чувашии.

«Несмотря на льготное ипотечное кредитование, далеко не каждому подходит такой формат, - отмечает Алексей Попов, руководитель аналитического центра Циан. – Все же готовые объекты – это отсутствие рисков недостроя, возможность переезда сразу после регистрации сделки, жизнь в уже сложившемся районе с давно созданной и работающей инфраструктурой. Не зря в целом по РФ было заключено 764 тыс. ДДУ против 3,6 млн регистраций прав собственности на основе ДКП. То есть примерно в 80% случаев жилищный вопрос решается за счет уже готовых объектов. С учетом предстоящего сворачивания программы льготного кредитования и рекордного роста цен на новостройки, спрос в дальнейшем еще больше сместится в пользу уже готовых объектов».

Динамика сделок на вторичном рынке (регистрации права собственности) на основании ДКП

|

Город |

Кол-во зарегистрированных прав собственности на основании ДКП (мены), тыс. |

Динамика за год |

Доля семей, купивших жилье, 2020 год |

Доля семей, купивших жилье, 2019 год |

Количество зарегистрированных прав собственности на основании ДДУ |

|

Вся Россия |

3 595,80 |

1,80% |

6% |

5% |

13,70% |

|

Центральный ФО |

|||||

|

Всего по Центральному федеральному округу |

788,3 |

-2,60% |

5% |

5% |

15,90% |

|

Московская область |

197,3 |

-6,80% |

7% |

8% |

13,00% |

|

Москва |

144 |

2,30% |

3% |

3% |

27,40% |

|

Воронежская область |

68 |

-2,90% |

7% |

7% |

18,50% |

|

Владимирская область |

37,2 |

-11,40% |

6% |

7% |

10,90% |

|

Ярославская область |

35,2 |

4,70% |

7% |

6% |

13,20% |

|

Белгородская область |

34,7 |

3,30% |

6% |

6% |

3,50% |

|

Тульская область |

33,5 |

-0,10% |

5% |

5% |

8,50% |

|

Тверская область |

29,8 |

-11,40% |

5% |

6% |

10,80% |

|

Липецкая область |

26,7 |

7,20% |

6% |

5% |

8,50% |

|

Калужская область |

25,5 |

-7,00% |

6% |

7% |

16,60% |

|

Тамбовская область |

23,2 |

2,30% |

5% |

5% |

9,50% |

|

Курская область |

22,3 |

-14,80% |

5% |

6% |

6,30% |

|

Ивановская область |

21,2 |

19,70% |

5% |

4% |

6,80% |

|

Смоленская область |

21 |

6,20% |

5% |

5% |

10,70% |

|

Рязанская область |

20,1 |

-13,60% |

4% |

5% |

24,90% |

|

Брянская область |

18,3 |

-7,60% |

4% |

4% |

19,10% |

|

Орловская область |

15,6 |

6,10% |

5% |

5% |

16,10% |

|

Костромская область |

14,7 |

4,00% |

5% |

5% |

13,70% |

|

Северо-Западный ФО |

|||||

|

Всего по Северо-Западному федеральному округу |

363 |

3,90% |

7% |

6% |

23% |

|

Санкт-Петербург |

114,6 |

5,80% |

6% |

5% |

35,00% |

|

Ленинградская область |

60,5 |

-13,50% |

9% |

10% |

24,50% |

|

Вологодская область |

38,5 |

18,90% |

8% |

7% |

9,90% |

|

Калининградская область |

31,4 |

6,30% |

9% |

8% |

26,20% |

|

Архангельская область |

24,8 |

39,10% |

5% |

4% |

9,30% |

|

Республика Коми |

22,5 |

-0,80% |

6% |

6% |

9,10% |

|

Новгородская область |

19,9 |

16,60% |

7% |

6% |

7,60% |

|

Мурманская область |

18,2 |

-1,90% |

5% |

5% |

0,00% |

|

Республика Карелия |

16,5 |

3,10% |

6% |

6% |

11,50% |

|

Псковская область |

15,5 |

-5,90% |

5% |

6% |

10,50% |

|

Ненецкий автономный округ |

0,7 |

22,70% |

5% |

4% |

3,00% |

|

Южный ФО |

|||||

|

Всего по Южному федеральному округу |

414,3 |

-7,80% |

8% |

9% |

16% |

|

Краснодарский край |

176,1 |

1,60% |

9% |

9% |

21,60% |

|

Ростовская область |

95,2 |

-4,90% |

6% |

6% |

16,00% |

|

Волгоградская область |

52,3 |

-15,70% |

5% |

6% |

8,50% |

|

Республика Крым |

44,6 |

-22,10% |

#Н/Д |

4,60% |

|

|

Астраханская область |

15,5 |

-26,10% |

4% |

6% |

7,60% |

|

Севастополь |

13,1 |

-10,30% |

#Н/Д |

10,40% |

|

|

Республика Адыгея |

12,4 |

-11,00% |

8% |

9% |

11,10% |

|

Республика Калмыкия |

5,1 |

-29,50% |

6% |

8% |

5,00% |

|

Северо-Кавказский ФО |

|||||

|

Всего по Северо-Кавказскому федеральному округу |

160,7 |

11,70% |

6% |

6% |

5,80% |

|

Ставропольский край |

58,2 |

-12,40% |

6% |

7% |

10,90% |

|

Республика Дагестан |

33,9 |

102,40% |

5% |

2% |

1,60% |

|

Республика Северная Осетия - Алания |

17,9 |

0,80% |

9% |

9% |

7,10% |

|

Кабардино-Балкарская Республика |

17,9 |

5,90% |

8% |

7% |

1,10% |

|

Чеченская Республика |

15,7 |

148,70% |

6% |

2% |

1,20% |

|

Республика Ингушетия |

9,4 |

17,80% |

14% |

12% |

3,50% |

|

Карачаево-Черкесская Республика |

7,7 |

-33,90% |

6% |

9% |

2,10% |

|

Приволжский ФО |

|||||

|

Всего по Приволжскому федеральному округу |

823,9 |

7,30% |

7% |

7% |

11,80% |

|

Республика Татарстан |

120,3 |

11,30% |

9% |

8% |

10,30% |

|

Республика Башкортостан |

107,3 |

6,70% |

7% |

7% |

13,60% |

|

Самарская область |

97,2 |

19,30% |

8% |

6% |

9,70% |

|

Нижегородская область |

92,5 |

15,30% |

7% |

6% |

10,40% |

|

Пермский край |

77,7 |

-3,00% |

7% |

8% |

11,90% |

|

Саратовская область |

63,3 |

8,20% |

6% |

6% |

3,80% |

|

Оренбургская область |

62,8 |

-4,20% |

8% |

8% |

10,20% |

|

Удмуртская Республика |

39 |

-0,30% |

7% |

7% |

15,00% |

|

Пензенская область |

35,9 |

45,50% |

7% |

4% |

15,20% |

|

Кировская область |

34,3 |

6,20% |

6% |

6% |

13,10% |

|

Ульяновская область |

31,9 |

5,50% |

6% |

6% |

13,90% |

|

Чувашская Республика - Чувашия |

26,7 |

-19,80% |

6% |

7% |

26,50% |

|

Республика Мордовия |

19,6 |

10,80% |

6% |

5% |

8,00% |

|

Республика Марий Эл |

15,4 |

-4,40% |

6% |

6% |

18,80% |

|

Уральский ФО |

|||||

|

Всего по Уральскому федеральному округу |

383,4 |

8,60% |

8% |

7% |

9,60% |

|

Свердловская область |

133,1 |

17,00% |

8% |

7% |

10,30% |

|

Челябинская область |

101,5 |

6,50% |

7% |

7% |

8,20% |

|

Тюменская область |

58,9 |

6,20% |

12% |

11% |

16,00% |

|

Ханты-Мансийский автономный округ |

52,5 |

-2,40% |

10% |

10% |

6,10% |

|

Курганская область |

24 |

6,40% |

6% |

6% |

4,60% |

|

Ямало-Ненецкий автономный округ |

13,3 |

10,90% |

7% |

6% |

3,60% |

|

Сибирский ФО |

|||||

|

Всего по Сибирскому федеральному округу |

467 |

-3,70% |

6% |

7% |

10,70% |

|

Красноярский край |

88,2 |

6,50% |

8% |

7% |

12,60% |

|

Новосибирская область |

72,5 |

-9,00% |

7% |

8% |

22,20% |

|

Кемеровская область - Кузбасс |

71,8 |

-4,70% |

7% |

7% |

6,80% |

|

Иркутская область |

63 |

-15,60% |

7% |

8% |

9,90% |

|

Омская область |

61,6 |

1,80% |

8% |

8% |

3,10% |

|

Алтайский край |

46 |

-11,70% |

5% |

5% |

12,40% |

|

Томская область |

37,8 |

11,60% |

9% |

8% |

1,30% |

|

Республика Хакасия |

15,1 |

5,50% |

7% |

7% |

8,30% |

|

Республика Тыва |

5,6 |

0,00% |

6% |

6% |

0,00% |

|

Республика Алтай |

5,4 |

-10,20% |

7% |

8% |

3,80% |

|

Дальневосточный ФО |

|||||

|

Всего по Дальневосточному федеральному округу |

195,3 |

11,20% |

8% |

7% |

8,90% |

|

Хабаровский край |

39,6 |

9,40% |

7% |

7% |

9,10% |

|

Приморский край |

30,4 |

15,70% |

4% |

3% |

13,90% |

|

Забайкальский край |

27 |

13,40% |

7% |

6% |

4,60% |

|

Республика Саха (Якутия) |

24,5 |

64,40% |

7% |

5% |

16,90% |

|

Республика Бурятия |

22,3 |

-18,50% |

7% |

8% |

5,80% |

|

Амурская область |

20,9 |

2,90% |

6% |

6% |

3,90% |

|

Сахалинская область |

11,3 |

11,60% |

6% |

5% |

12,90% |

|

Камчатский край |

8,3 |

7,40% |

6% |

6% |

0,00% |

|

Еврейская автономная область |

5,7 |

30,20% |

8% |

6% |

0,04% |

|

Магаданская область |

4,6 |

15,00% |

7% |

6% |

0,00% |

|

Чукотский автономный округ |

0,9 |

17,20% |

4% |

4% |

0,00% |

Источник: Аналитический центр Циан по данным Росреестра

В 2020 году предложение новостроек бизнес-класса в Москве резко сократилось. По подсчетам аналитиков «Метриум», количество квартир в продаже уменьшилось на 31% по сравнению с IV кварталом 2019 года. Всего в продаже 9,7 тыс квартир – последний раз такой маленький выбор у покупателей новостроек бизнес-класса был в начале 2015 года.

В IV квартале 2020 года на рынке новостроек бизнес-класса в Москве велись продажи 92 жилых комплексов, в которых представлено 9,7 тыс. квартир. За квартал предложение новостроек сократилось на 7%. В IV квартале 2019 года на рынке новостроек бизнес-класса насчитывались 97 проектов с 14,1 тыс. квартир. Таким образом, за прошедший год количество объектов в продаже сократилось на 31%.

Предложение новостроек бизнес-класса сокращается последние два года на фоне роста спроса. Пика этот показатель достиг в I квартале 2018 года, когда в продаже насчитывалось 17 тыс. квартир. Сопоставимый с текущим уровень предложения последний раз фиксировался в II квартале 2015 года. Тогда рынок оценивался в 9,8 тыс. квартир. Минимальное число квартир в новостройках бизнес-класса за всю историю наблюдений аналитиков «Метриум» было отмечено в IV кв. 2013 года – 4,9 тыс. объектов.

Основная причина сокращения предложения – рост спроса на жилье бизнес-класса. В 202 году в Москве было зарегистрировано 21 тыс. договоров долевого участия (ДДУ) в сегменте бизнес-класса. Это на 33% больше, чем за 2019 год. Темп роста спроса в этом секторе рынка почти в 2 раза выше среднего по всем сегментам: количество сделок на первичном рынке квартир всех классов выросло на 18%. Более того, за весь 2020 год в новостройках бизнес-класса было реализовано 1,29 млн кв. м недвижимости, в то время как в 2019 году было продано 0,975 млн кв. м.

«На активность застройщиков повлияла реформа долевого строительства в 2018 году, – комментирует Лариса Швецова, генеральный директор компании ООО «Ривер Парк». – Тогда многие компании взяли паузу в разработке новых проектов. Спустя 1-2 года мы видим результат этого процесса – при резком повышении спроса значительный объем предложения вымывается, а быстрого возмещения за счет старта продаж новых проектов или корпусов не происходит. В 2020 году также пандемия замедлила пополнение предложения жилья. На мой взгляд, в ближайшее время ситуация начнет исправляться на фоне роста экономической активности и стабилизации эпидемиологической обстановки».

«Несмотря на сокращение предложения жилья бизнес-класса в пределах МКАД, в 2020 году увеличилось число объектов этого сегмента в Новой Москве, – говорит Владимир Щекин, основатель и совладелец Группы Родина (девелопер культурно-образовательного кластера Russian Design District). – Весной начались продажи сразу двух комплексов бизнес-класса, которые прежде в ТиНАО появлялись крайне редко. Среди них и наш проект Russian Design District. Расширение географии предложения жилья бизнес-класса связано с изменениями покупательских предпочтений. Если раньше потенциальные жители таких комплексов стремились выбирать квартиры ближе к центру, то сегодня в приоритете максимальная обеспеченность качественной инфраструктурой и экология. Полагаю в будущем ЖК бизнес-класса будут еще чаще появляться за пределами “старой” Москвы».

«Несмотря на снижение предложения, дефицит рынку новостроек бизнес-класса не грозит, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Количество проектов остается очень большим – более 90 жилых комплексов. Многие из них – крупные ЖК, которые насчитывают много очередей и корпусов, поэтому они будут пополняться новым предложением. Однако стоит отметить, что спрос сконцентрирован на самых доступных вариантах жилья, поэтому в продаже остаются более дорогие квартиры, что следует учитывать потенциальным покупателям, которые склонны откладывать приобретение квартиры на потом».

Источник: «Метриум»

По сравнению с концом 2019 года, объем предложения «в штуках» на первичном рынке элитной жилой недвижимости Москвы уменьшился на 31% до 2 762 лотов, сообщают аналитики Kalinka Group. «Годом ранее этот показатель был равен 4016 лотам», - уточняет директор департамента консалтинга и аналитики компании Александр Шибаев. В квадратных метрах снижение составило 25%: на конец прошлого года в реализации находилось 368 тыс. кв. м, а в конце 2019 года — 491 тыс. кв. м.

Максимальное снижение доли предложения произошло в 4 квартале 2020 года: в этот период суммарное количество предложений квартир и апартаментов уменьшилось еще на 22%, а в квадратных метрах объем предложения уменьшился на 18%. «Это произошло за счет ажиотажного рекордного спроса, который наблюдался на фоне снижения курса рубля к основным мировым валютам, а также закрытых границ в большинстве стран мира», - замечает Александр Шибаев.

Сводные показатели экспонируемого предложения на первичном рынке элитного жилья г. Москвы

|

ПОКАЗАТЕЛЬ |

2019 |

2020 |

ИЗМЕНЕНИЕ, % |

|

Суммарный объем предложения на рынке элитного жилья |

|||

|

Количество лотов, шт. |

4 016 |

2 762 |

-31% |

|

Объем предложения, кв. м |

491 468 |

368 601 |

-25% |

|

Средняя площадь лота, кв. м |

122,3 |

133,5 |

+9% |

|

ВКЛЮЧАЯ: |

|||

|

Elite & Deluxe |

|||

|

Количество лотов, шт. |

708 |

514 |

-27% |

|

Объем предложения, кв. м |

113 518 |

87 378 |

-23% |

|

Средняя площадь лота, кв. м |

160 |

170 |

+6% |

|

Premium |

|||

|

Количество лотов, шт. |

3 308 |

2 248 |

-32% |

|

Объем предложения, кв. м |

377 950 |

281 223 |

-26% |

|

Средняя площадь лота, кв. м |

114,2 |

125 |

+9% |

Источник: Kalinka Group

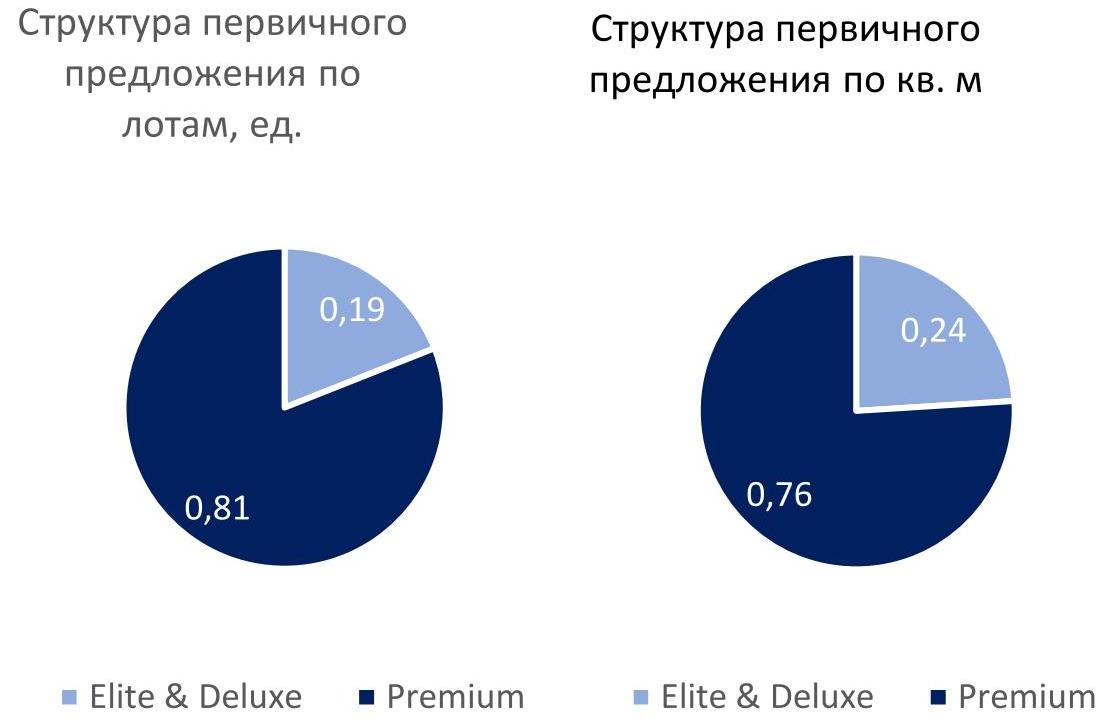

Структура предложения

По итогам 2020 года на первичном рынке элитной жилой недвижимости Москвы экспонировались 92 жилых комплекса, из которых 5 проектов реализуются в стадии закрытых продаж. По отношению к концу 2019 года количество экспонируемых проектов в номинальном исчислении практически не изменилось.

С начала 2020 года завершились первичные продажи в 10 проектах на первичном рынке, среди которых как построенные комплексы (к примеру, Barkli Gallery, Balchug Viewpoint, «Резиденция на Покровском бульваре»), так и строящиеся объекты. Так, до ввода объекта в эксплуатацию завершились продажи в проекте от Capital Group «Медный 3.14» в районе Якиманка, а также в Cameo Moscow Villas в Тверском районе от Stone Hedge. Остаточное предложение до 5 лотов остается в 18% элитных комплексах на стадии первичных продаж. Так, на конец года почти полностью реализован сданный проект Balchug Residence (в 1 квартале 2021 года этот ЖК реализован полностью).

Несмотря на отсутствие выхода новых проектов в первой половине года, в целом за 2020 год на московском первичном рынке элитной жилой недвижимости стартовали продажи в 9 новых проектах. В открытые продажи вышел ранее реализовывавшийся на закрытых продажах «Клубный дом в Газетном», также стартовал проект реконструкции особняка на Остоженке «Пречистенка 8». Начато строительство новых комплексов «Titul на Якиманке», Victory Park Residences, а также Tessin от Insigma. Помимо этого, в конце года стартовали закрытые продажи проектов Lumin, «Золотой», «Сады Зарядья» и проекта «Бадаевский». Несмотря на увеличение нового предложения, количество новых проектов в 2020 году в 2 раза меньше, чем в 2019-м.

В новых проектах суммарно заявлено более 1,1 тыс. новых лотов на 156,9 тыс. кв. м. Большинство новых лотов представлены квартирами – их доля составила 88% от общего объёма предложения, 12% занимают апартаменты. Среди лотов, вышедших на рынок в открытые продажи (порядка 56% от заявленных новых лотов), большая доля относится к крупному проекту Victory Park Residences (73%). «Стоит отметить, что в последние годы проекты за пределами ЦАО становятся более популярными как у застройщиков, так и у покупателей», - замечает Екатерина Румянцева, председатель Совета директоров Kalinka Group.

Новое предложение на первичном рынке элитного жилья в 2020 году

|

Проект |

Тип |

Район |

Застройщик |

Кол-во лотов |

Период старта продаж |

Ввод в эксплуатацию |

|

Клубный дом в Газетном |

Апартаменты |

Тверской |

ООО «Актив Центр» |

24 |

3 кв. 2020 |

2 кв. 2021 |

|

Lumin |

Апартаменты |

Таганский |

Hutton Development |

54 |

3 кв. 2020 |

4 кв. 2022 |

|

Пречистенка 8 |

Апартаменты |

Остоженка |

Insolver |

10 |

3 кв. 2020 |

2 кв. 2023 |

|

Titul на Якиманке |

Квартиры |

Якиманка |

АО «Центр-Инвест» |

18 |

3 кв. 2020 |

4 кв. 2021 |

|

Victory Park Residences |

Квартиры |

Дорогомилово |

Ant Development |

436 |

3 кв. 2020 |

4 кв. 2023 |

|

Сады Зарядья (закрытые продажи) |

Апартаменты |

Тверской |

Киевская площадь |

55 |

3 кв. 2020 |

2 кв. 2022 |

|

Золотой |

Квартиры |

Якиманка |

Capital Group |

162 |

4 кв. 2020 |

2 кв. 2021 |

|

Tessin |

Квартиры |

Таганский |

Insigma |

71 |

4 кв. 2020 |

1 кв. 2022 |

|

Бадаевский (закрытые продажи) |

Квартиры |

Дорогомилово |

Capital Group |

326 |

4 кв. 2020 |

4 кв. 2021 |

Источник: Kalinka Group

В общей структуре первичного предложения традиционно преобладали проекты premium-класса, доля которых составляла 59% по числу экспонируемых лотов, при этом доля класса elite & deluxe составила 41%. Основная доля предложения приходится на апартаменты – 59% от общего числа предложения, 41% представлены квартирами.

Источник: Kalinka Group

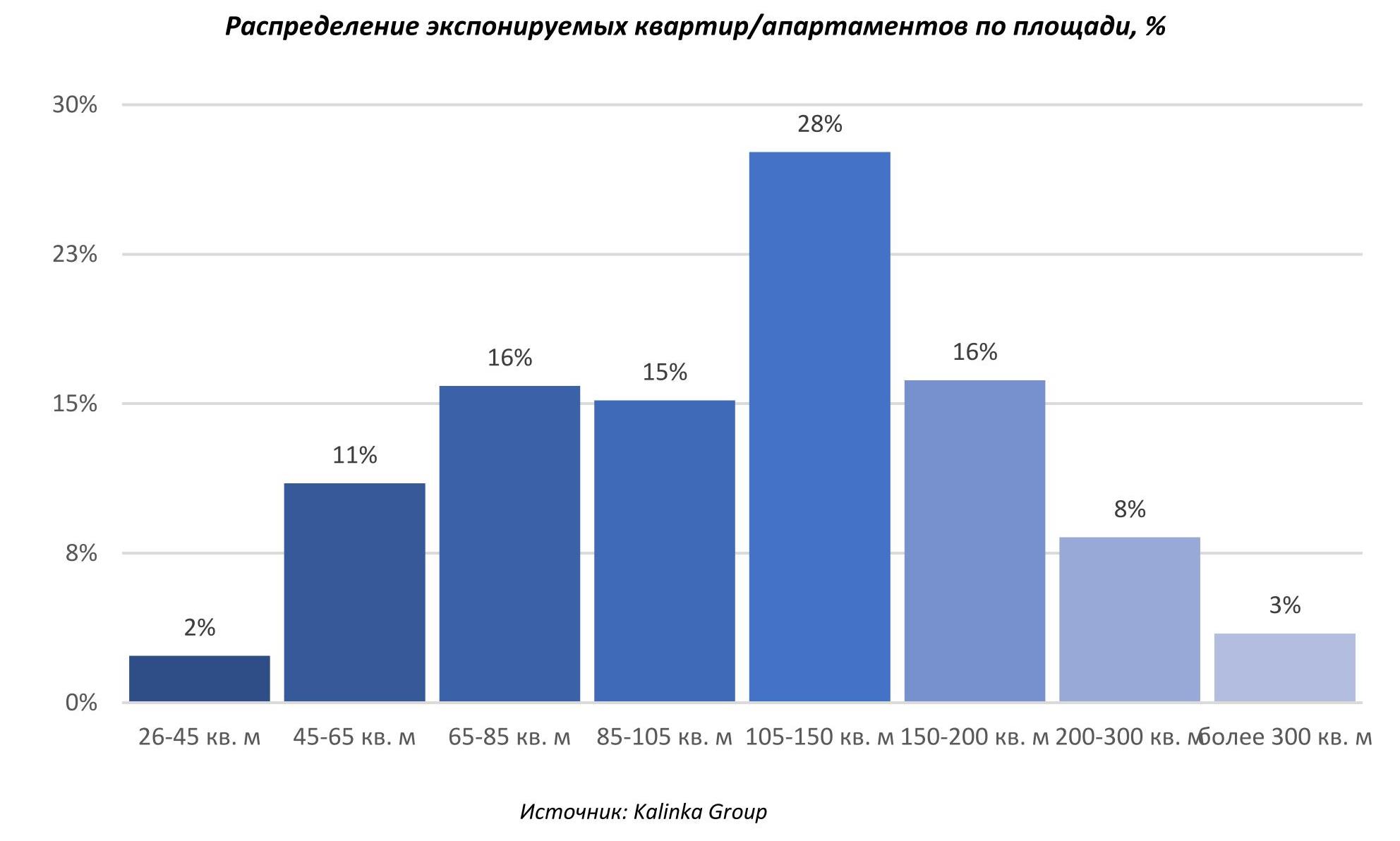

По итогам 2020 года средняя площадь лота в предложении увеличилась на 9% относительно конца 2019 года, составив 133,5 кв. м. «Это связано с вымыванием большинства небольших лотов из предложения — так обычно происходит при возникновении ажиотажного спроса», - говорит Екатерина Румянцева. Основная доля предложения лотов на рынке составляет по площади от 105 до 150 кв. м – 28% от общего числа лотов, на втором месте лоты площадью 65-85 кв. м и 150-200 кв. м, каждый с долей по 16%.

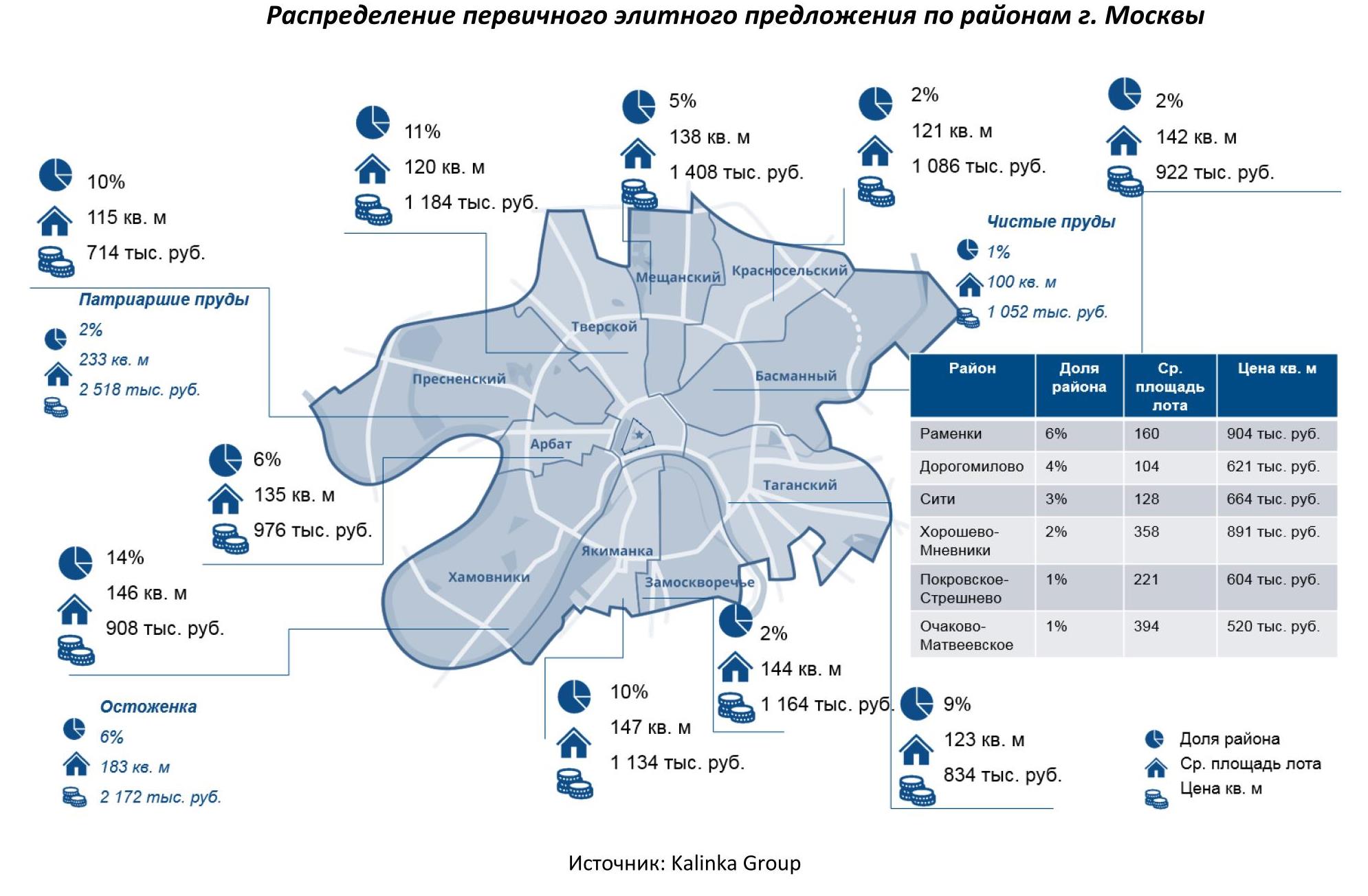

В структуре предложения основная доля лотов приходится на ЦАО – 55% лотов. В целом по рынку районы-лидеры по объему предложения лотов по-прежнему Хамовники (14%), Тверской (11%), Пресненский район (10%) и Якиманка (10%).

По количеству предложений лидируют проекты Neva Towers на территории ММДЦ «Москва-Сити», «Поклонная 9» и Victory Park Residences вне ЦАО (последние два расположены в Дорогомилово) и комплекс апартаментов «OKO», в каждом из которых представлено более 200 лотов в продаже.

Растёт доля квартир и апартаментов с внутренней отделкой (полной или white box). По итогам 2020 года доля лотов с отделкой на первичном рынке составляет 50% и еще 17% — в состоянии white box. 33% лотов предлагаются без отделки. В некоторых проектах отделка от застройщика предлагается покупателям в качестве опции, зачастую предусмотрено на выбор два-три варианта отделки.

Таким образом, несмотря на трудности, связанные с реализацией проектов в период пандемии, достаточно большое количество высокобюджетных проектов остаётся в работе, а на фоне активного спроса и сокращения предложения на рынок планируются к выходу новые крупные проекты. В 2021 году на рынок может выйти до 20 новых проектов. Однако при сохранении активного спроса более вероятен выход 8-10 проектов, преимущественно в формате квартир.

Некоторые планируемые к старту в 2021 году проекты на первичном рынке элитного жилья г. Москвы

|

Проект |

Тип |

Район |

Застройщик |

|

Grand Tower |

Апартаменты |

ММДЦ Москва-Сити |

ООО Гранд сити |

|

Corinthia Hotel & Residences |

Апартаменты |

Тверской |

ООО IHI plc |

|

Апарт отель Престиж Холл |

Апартаменты |

Пресненский |

АО «Киноцентр» |

|

Лаврушенский |

Квартиры |

Якиманка |

Sminex |

|

One Tower |

Квартиры |

ММДЦ Москва-Сити |

Мосинжпроект |

|

Kepler House |

Квартиры |

Хамовники |

Level Group |

|

Betskoy |

Апартаменты |

Таганский |

Vanke Group |

|

Сретенка 13/26 |

Апартаменты |

Мещанский |

Главстрой |

|

Бадаевский (открытые продажи) |

Квартиры |

Дорогомилово |

Capital Group |

|

Остров |

Квартиры |

Хорошёво-Мнёвники |

Дон-Строй |

Источник: Kalinka Group