Итоги I квартала на рынке новостроек Новой Москвы

Аналитики компании «Метриум» подвели итоги I квартала на первичном рынке Новой Москвы. Объем предложения сократился на 14,4%. Средневзвешенная цена квадратного метра составила 179 565 руб. за кв. м (+8,6% за квартал; +32,2% за год).

Поданным «Метриум», на первичном рынке новостроек Новой Москвы по итогам I квартала 2021 года было представлено 33 жилых комплекса, с совокупным объемом предложения около 7 910 квартир[1] общей площадью 412,8 тыс. кв. м. По сравнению с предыдущим кварталом предложение сократилось на 14,4% по количеству квартир и на 15,7% по общей площади экспозиции.

Новые проекты на первичном рынке жилья Новой Москвы в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Класс |

|

1 |

Новое Внуково |

ГК Самолет |

НАО |

комфорт |

|

2 |

Бристоль |

СЗ «СК Ключ» |

НАО |

комфорт |

Источник: «Метриум»

За три месяца рынок пополнился новыми корпусами в следующих комплексах:

– «Дубровка», корп. 7,8[2];

– «Новые Ватутинки, Центральный», корп. 2/1;

– «Первый Московский», корп. 5;

– «Бунинские луга», корп. 3.5.1, 3.5.2, 3.5.3, 3.6.1, 3.6.2;

– «Алхимово», корп. 3.1;

– «Середневский лес», корп. 1.3.

Все поступившие в реализацию новые комплексы находятся в Новомосковском округе (НАО). Однако, структура предложения по округам не претерпела существенных изменений. По-прежнему основной объем предложения сосредоточен в Новомосковском административном округе – 93,2% (+ 0,5 п.п.). Доля Троицкого округа (ТАО) составила 6,8%.

[1] Для ряда комплексов объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В новых корпусах стартовали продажи сразу готового предложения (до РВЭ не было экспозиции в данных корпусах).

Структура предложения по округам (количество квартир)

Источник: «Метриум»

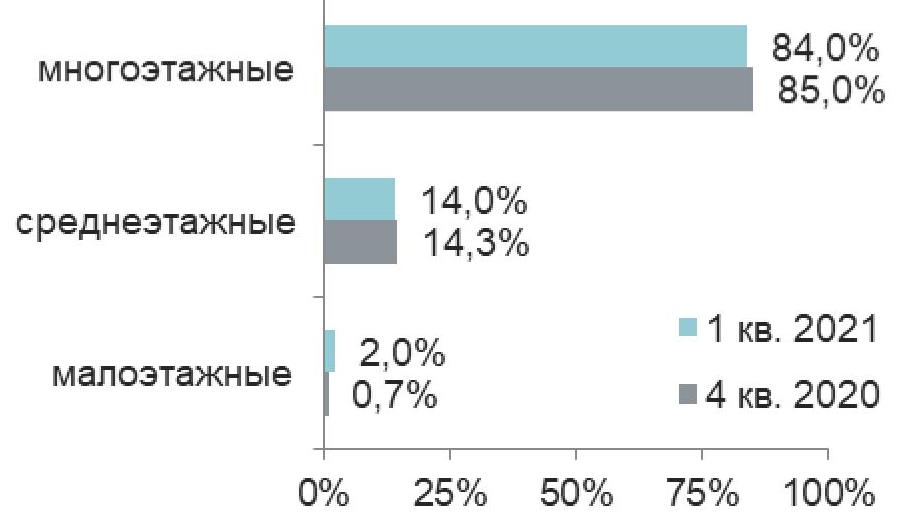

Превалирующий объем экспонируемых квартир располагался в многоэтажных новостройках – 84% (-1 п.п.). В связи с выходом в реализацию проекта «Бристоль» наблюдается положительная динамика количества квартир, расположенных в малоэтажных домах (2%; +1,3 п.п.). Доля квартир в среднеэтажных домах составила 14% (-0,3 п.п.).

Структура предложения по этажности (количество квартир)

Источник: «Метриум»

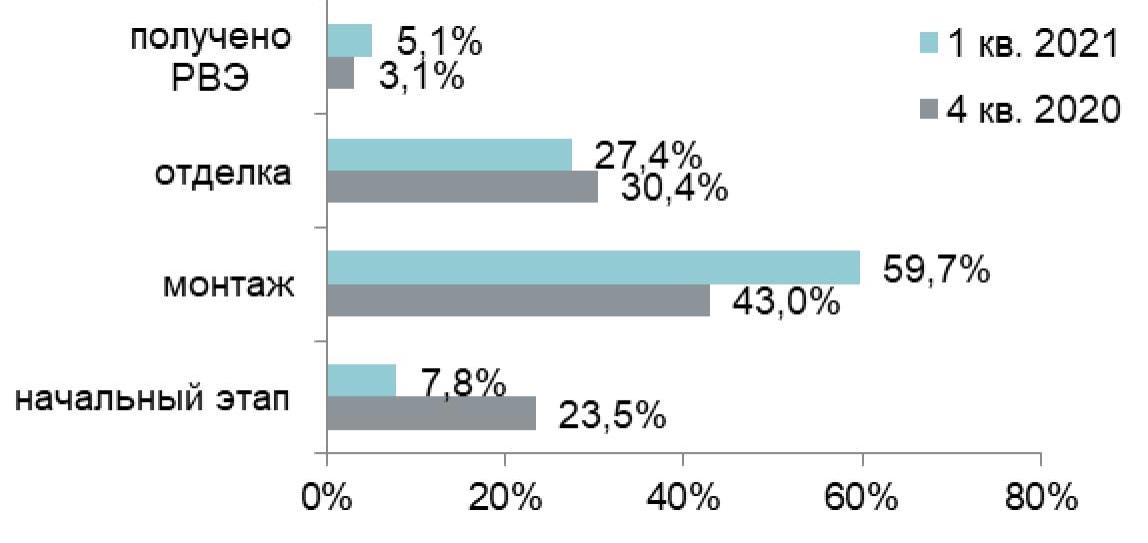

За последние три месяца в структуре предложения по стадиям строительной готовности существенно выросла доля предложения в корпусах на этапе монтажа этажей – увеличилась на 16,7 п.п. и составила 59,7%. При этом доля квартир в корпусах на начальном этапе строительства снизилась до 7,8% (-15,7 п.п.). На этапе отделочных работ сосредоточено 27,4% (-3 п.п.). Объем предложения в сданных домах увеличился благодаря выходу новых корпусов в жилом комплексе «Дубровка», где реализуется только готовое предложение (5,1%; +2 п.п.).

Структура предложения по стадиям строительной готовности (количество квартир)

Источник: «Метриум»

Наблюдаемое сокращение предложения в I квартале 2021 года относительно IV квартала прошлого года происходило за счет снижения количества квартир в корпусах начального этапа (-72% с 2,2 до 0,6 тыс. квартир) и этапа отделки (-23% с 2,8 до 2,2 тыс. квартир).

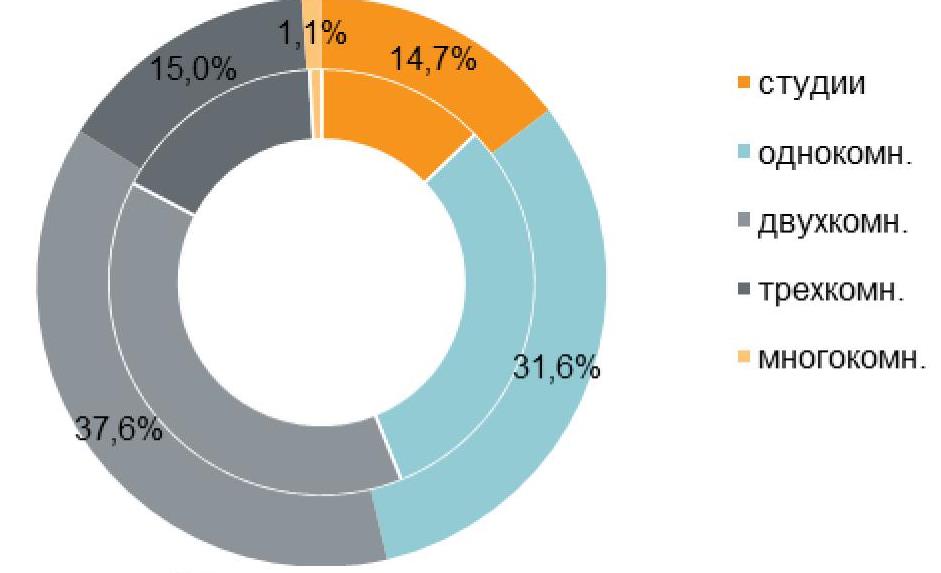

Основной объем предложения на рынке новостроек Новой Москвы по-прежнему приходится на однокомнатные и двухкомнатные квартиры – 31,6% (+0,5 п.п.) и 37,6% (-1,2 п.п.) соответственно. Доли студий и трехкомнатных лотов сопоставимы – 14,7% (+1,9 п.п.) и 15% (-1,4 п.п.) соответственно. Наименьший объем приходится на многокомнатные лоты, их доля составляет всего 1,1% (+0,2 п.п.).

Структура предложения по типу квартир

(внутренний круг – VI кв. 2020 г., внешний круг – I квартал 2021 г.)

Источник: «Метриум»

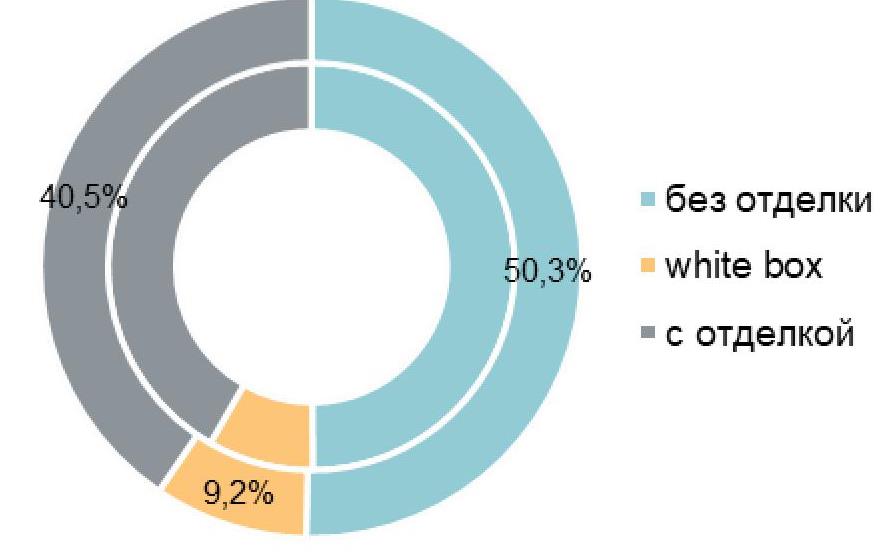

В Новой Москве продолжается «антитренд предложения с отделкой» – квартиры без отделки заняли половину рынка (50,3%; +0,4 п.п.). При этом на квартиры с отделкой приходится 40,5% предложения (-1,2 п.п.). На долю лотов с отделкой white box пришлось всего 9,2% (+0,8 п.п.). По итогам I квартала на рынке снизилось количество предлагаемых квартир с отделкой на 17% (с 3,9 до 3,2 тыс. лотов), а без отделки – на 14% (с 4,6 до 4 тыс. лотов).

Структура предложения по типу отделки квартир

(внутренний круг – VI кв. 2020 г., внешний круг – I квартал 2021 г.)

Источник: «Метриум»

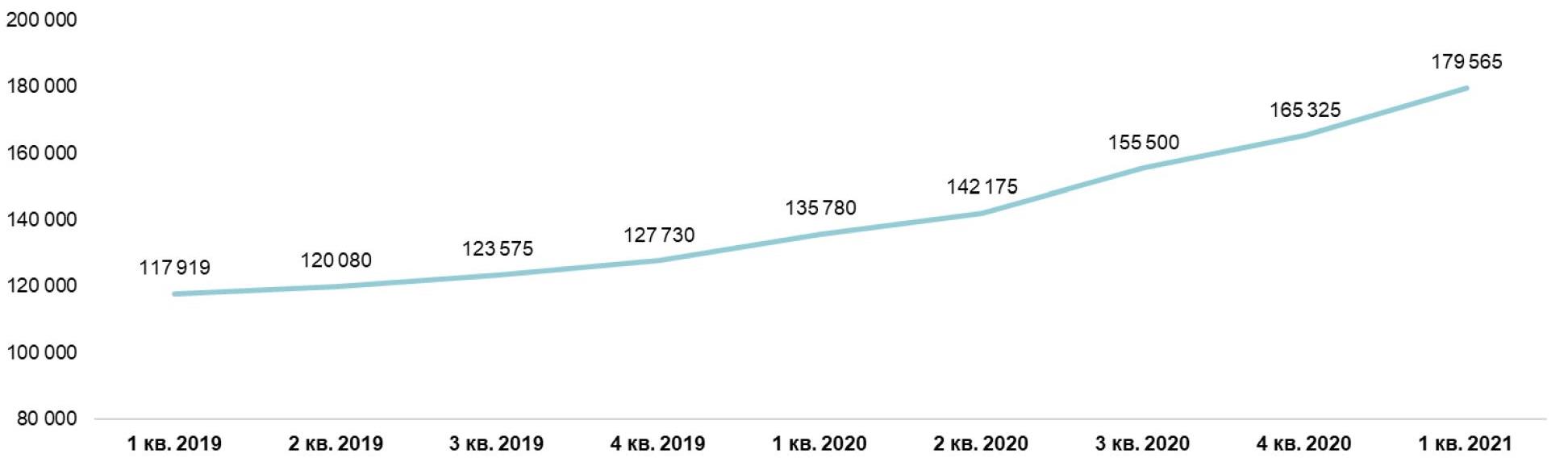

По подсчетам аналитиков «Метриум», к концу I квартала 2021 года средневзвешенная цена на первичном рынке жилья Новой Москвы составила 179 565 руб. за кв. м (+8,6% за квартал; +32,2% за год). Наблюдаемый рост средней цены достаточно равномерен по округам Новой Москвы: квадратный метр в НАО подорожал на 7,9% – до 185 700 руб., в ТАО на 6,7% – до 95 445 руб.[1]

Динамика средней цены на первичном рынке жилья Новой Москвы, руб./кв. м

Источник: «Метриум»

За квартал средний бюджет предложения на территории Новой Москвы увеличился до 9,4 млн руб. (+7,0% за квартал; +31,3% за год). Положительная динамика наблюдается по всем типологиям:

– студии – 5,7 млн руб. (+3,7% за квартал; +35,8% за год);

– однокомнатные – 7,7 млн руб. (+6,0% за квартал; +33,6% за год);

– двухкомнатные – 10,2 млн руб. (+8,7% за квартал; +29,5% за год);

– трехкомнатные – 13,9 млн руб. (+13,1% за квартал; +33,1% за год);

– многокомнатные – 19,3 млн руб. (+18,1% за квартал; +7,2% за год).

Примечательно, что средняя площадь экспонируемой квартиры за квартал сократилась на 0,8 кв.м до 52,2 кв.м. Тем не менее, по типологиям наблюдалась разнонаправленная динамика средней площади квартир: трехкомнатные стали больше на 1,3 кв.м, а однокомнатные уменьшились в среднем на 0,3 кв.м.

Стоимость квартир на рынке Новой Москвы в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

18,5 |

25,3 |

41,5 |

166 000 |

224 039 |

330 665 |

3 737 220 |

5 673 672 |

8 277 058 |

|

1К |

28,6 |

38,7 |

62,7 |

93 171 |

198 717 |

277 000 |

3 273 600 |

7 691 232 |

13 973 912 |

|

2К |

44,1 |

60,3 |

128,3 |

83 200 |

169 446 |

320 000 |

5 497 975 |

10 215 364 |

41 056 000 |

|

3К |

58,6 |

83,8 |

178,0 |

82 400 |

165 217 |

320 000 |

5 759 400 |

13 851 907 |

47 680 000 |

|

4К+ |

80,5 |

101,3 |

130,5 |

132 600 |

190 762 |

250 998 |

12 987 155 |

19 320 879 |

30 757 835 |

|

итого |

18,5 |

52,2 |

178,0 |

82 400 |

179 567 |

330 665 |

3 273 600 |

9 374 026 |

47 680 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в Новой Москве в I квартале 2021 года:

– ЖК «Борисоглебское» (ТАО / пос. Новофёдоровское): однокомнатная квартира площадью

35 кв. м за 3,3 млн руб.;

– ЖК «Середневский лес» (НАО / пос. Филимоновское): студия площадью 19,9 кв. м за 3,7 млн руб.;

– ЖК «Эдельвейс» (ТАО / пос. Первомайское): однокомнатная квартира площадью

42,5 кв. м за 4,1 млн руб.

Основные тенденции

«По итогам I квартала 2021 года средневзвешенная цена квадратного метра в ТиНАО достигла 179,6 тыс. руб. (+8,6% за квартал; +32,2% за год)., что является очередным рекордом для рынка новостроек Новой Москвы, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Вырос и бюджет предложения: так в марте средняя стоимость квартиры достигла 9,4 млн руб. относительно предыдущего квартала прирост составил 7%, а вот за год квартира в Новой Москве подорожала почти на треть (+31,3%).

Несмотря на стремительный рост цен, нельзя говорить о снижении спроса со стороны покупателей. Тренд интереса к проживанию вне мегаполиса за последний год укрепился, и в этом году стоит ждать его сохранения. Покупатели стали чаще обращать внимание на новостройки за пределами городской черты. Это объясняется более низкой стоимостью квартир в ТиНАО относительно предложения в «старой» Москве, а также более уединенным и комфортным расположением. Так, в первые два месяца 2021 года было зарегистрировано 4,2 тыс. ДДУ[1], что на 26% больше, чем за аналогичный период 2020 года. Доля ипотечных сделок, по данным января-февраля, составила 65%.

В I квартале 2021 года рынок Новой Москвы пополнился двумя новыми проектами и 11 новыми корпусами в существующих проектах. Тем не менее, объем экспозиции на первичном рынке жилья Новой Москвы резко сократился и составил 7,9 тыс. квартир (-14,4% к предыдущему кварталу), что объяснимо высокой покупательской активностью.

Основные тренды, наблюдаемые на первичном рынке Новой Москвы в конце 2020 года, продолжаются. Высокий покупательский интерес приводит к вымыванию доступного предложения и формирует стимул дальнейшего роста цен в регионе. По всей видимости спрос уже начал перетекать из «старой» Москвы в «новую» из-за высоких цен в границах МКАД. Это примечательный тренд, сигнализирующий о переориентировании массового покупателя в более дешевые сегменты в ответ на наблюдаемый рост цен и попытках не превысить ограниченный бюджет.

Низкая ипотечная ставка позволила многим приобрести недвижимость, однако клиенты в ответ на удорожание квадратного метра стали покупать квартиры меньшей площади. Так, средняя площадь приобретаемой квартиры снизилась до 48,2 кв.м в феврале 2021 года, что почти на 2,4 кв.м меньше аналогичного показателя прошлого года.

До середины 2021 года каких-либо значимых изменений ожидать не стоит, так как рынок будет поддерживать льготная ипотека. Спрос будет подогреваться и дальше. Основной вопрос состоит в том, насколько ажиотажным будет II квартал 2021 года, какую стратегию выберет покупатель или, если говорить точнее, какие альтернативы предпочтет и почему».

[1] Расчет произведен по собственной методике, отражающей статистику рыночных сделок. В расчете показателей учитываются только сделки физлиц по проектам всех классов в ТиНАО, без оптовых покупок.

[1] Проект Vnukovo Country Club, позиционирующийся в более высоком классе с ценой предложения более 200 000 руб./кв. м, учитывается при расчете средневзвешенной цены квадратного метра всей Новой Москвы, но не учитывается при расчете аналогичного показателя по ТАО.

Аналитики международной консалтинговой компании Knight Frank подвели итоги III квартала 2020 года на первичном рынке бизнес-класса Москвы. Всего за период с июля по сентябрь было зарегистрировано 5 185 сделок с квартирами и апартаментами, что в полтора раза больше, чем за аналогичный период 2019 года, и на 83% больше, чем во II квартале текущего года. Данный показатель является рекордным за время анализа рынка жилой недвижимости бизнес-класса в Knight Frank (с 2018 года), а основным драйвером спроса стала ипотека – с ее привлечением совершено 52% от всех сделок ДДУ. При этом снижение объема предложения за квартал составило 16%, а за год количество лотов в продаже сократилось на 20%. На фоне снижения предложения и существенного роста спроса бюджет лотов в продаже ожидаемо вырос и по итогам сентября 2020 года достиг 23,2 млн руб. (+2% за квартал, +3% за год).

- На первичном рынке жилья бизнес-класса столицы представлено 10,4 тыс. лотов общей площадью 804 тыс. кв. м, что является самым низким объемом предложения за последние два года. Несмотря на старт продаж в шести проектах бизнес-класса, объем предложения за квартал сократился на 16%, а за год – на 20%. Суммарно за III квартал 2020 года на рынок вышло всего 450 лотов: девелоперы выводили новые объемы очень осторожно, тогда как реализованный спрос за анализируемый период более чем в 10 раз превысил объем пополнения рынка.

Новые проекты

- Всего с июля по сентябрь было зарегистрировано 5 185 продаж, что в полтора раза больше, чем за аналогичный период 2019 года, и на 83% больше, чем во II квартале 2020 года. При этом порядка 20% сделок, заключенных в рамках ДДУ, отложены со II квартала и зарегистрированы после снятия большинства ограничений в Москве. Основным драйвером спроса стала ипотека, в том числе субсидированная: доля сделок с привлечением ипотечного кредитования продолжила расти и достигла 52% от всех сделок ДДУ в сегменте жилья бизнес-класса (+5 п.п. в сравнении с данными за I полугодие 2020 года). Подстегнул спрос и снижающийся курс национальной валюты, а также невысокие процентные ставки по вкладам.

- Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank: «Итоги III квартала 2020 года стали своеобразной компенсацией для застройщиков после ограничений и нестабильности II квартала: спрос на квартиры и апартаменты бизнес-класса оказался рекордно высоким. Вслед за покупателями после долгого затишья активизировались и девелоперы, выводя на рынок новые проекты. Девелоперы вновь добавляют при проектировании балконы, патио, террасы, а в крупных ЖК появляются общественные пространства, представленные переговорными, небольшими зонами коворкинга, помещениями для занятий спортом и т. п.».

- География сделок не претерпевает изменений на протяжении года, и самыми популярными округами остаются ЗАО (31%), ЮАО (21%) и СЗАО (13%), но лидер по продажам в анализируемом сегменте поменялся: им стал ЖК «Настоящее» от застройщика «Центр-Инвест» – проект, вышедший в продажу во II квартале текущего года. Также в тройку лидеров вошли ЖК «Символ» и ЖК «Сердце Столицы» от компании «Дон-строй».

- По итогам сентября 2020 года средневзвешенная цена предложения составила 299 тыс. руб. за квадратный метр, что на 3% больше, чем во II квартале, и на 5% пока. Наиболее существенный рост средневзвешенной цены отмечен в Юго-Восточном (+12%) и Южном (+7%) административных округах. Рост цен в данных направлениях связан с переходом на следующие стадии строительной готовности расположенных здесь проектов, перераспределением структуры предложения в них, а также выходом нового жилого комплекса с высокой средней ценой в ЮАО –Foriver (ГК «Инград»).

Динамика изменения предложения и средневзвешенной цены 1 кв. м

- Средний бюджет предложения первичного жилья бизнес-класса изменился вслед за средневзвешенной ценой квадратного метра и по итогу III квартала составил 23,2 млн руб. (+2% за квартал, +3% за год). Большая часть предложения (43% от общего объема) сосредоточена в бюджете 10-20 млн руб. за лот –, однако доля предложения в данном диапазоне сокращается на протяжении последнего года (-8 п.п. за год), тогда как процент предложения более дорогих лотов растет – как за счет увеличения средней цены, так и на фоне активного вымывания самого доступного предложения.

К концу года офисный рынок Санкт-Петербурга замер в условиях неопределенности, считают аналитики Becar Asset Management. Средний уровень ставок держится на уровне первого полугодия, а вакансия продолжает показывать положительную динамику. В это же время сегмент гибких пространств показывает первые признаки восстановления.

В третьем квартале было введено 4 бизнес-центра общей площадью 94,8 тыс. м2 GLA, из них 87% приходится на класс А. Основным событием квартала на офисном рынке стал ввод второй очереди «Лахта Центра». Также сегмент пополнил бизнес-центр «К-12» в Новой Голландии, арендованный «Газпромом» еще на стадии реконструкции. С учетом ввода заполненных новых объектов в классе А средний уровень вакансии снизился на 0,3.п.п. за 3Q 2020 до 5.3%, однако в классах В+, В и С уровень свободных площадей продолжил расти на 1,1 -1,5 п.п. в зависимости от класса.

С начала года средний уровень вакансии в бизнес-центрах города увеличился на 2 п.п. По итогам 3Q 2020 уровень вакансии в классе В+/В составил 10,6%, в классе С – 6,6%. «При текущем состоянии рынка, сохраняющемся уровне ставок и стремлении компаний к сокращению издержек, расширяться не выгодно никому. Те компании, которые могут перевести часть сотрудников на удаленную работу и сократить офисные площади, будут это делать, даже сфера IT», - отмечает Ольга Шарыгина, вице-президент Becar Asset Management.

Во всех классах средний уровень арендных ставок, несмотря на высвобождение офисных площадей из-за коронакризиса, сохраняется на уровне значений 1-2 квартала 2020 г. Однако, эксперты ожидают коррекцию арендных ставок в сторону понижения на 3-5%.

По сравнению с традиционным офисным рынком в Петербурге отмечаются признаки восстановления сегмента коворкингов и сервисных офисов. В августе и сентябре резиденты начали возвращаться в гибкие пространства , что увеличило средний уровень заполняемости до 70%. В классических коворкингах средний тариф FLEX составил 8 930 руб./мес, тариф FIX - 11 510 руб./мес.

«Уровень цен в этом сегменте в целом стабилен , - рассуждает Ольга Шарыгина, - а среднерыночное изменение тарифов происходит в основном за счет новых открытий и ухода объектов с рынка».

Так, например было открыто 7 гибких пространств общей площадью 2,2 тыс.кв.м на 380 рабочих мест, рост рынка с начала года составил 31% (по площади). Среди открытий 3Q 2020 классические гибкие пространства: «Рабочая Лошадка Ковенский», RE:WORK, «Турку 11», Ugol Page, коворкинг от Event group и коворкинг Петербургского Политехнического университета. Кроме того, открыто специализированное пространство Quiet Riot Space для специалистов видеопроизводства и кинематографа.