Итоги I квартала на рынке новостроек Новой Москвы

Аналитики компании «Метриум» подвели итоги I квартала на первичном рынке Новой Москвы. Объем предложения сократился на 14,4%. Средневзвешенная цена квадратного метра составила 179 565 руб. за кв. м (+8,6% за квартал; +32,2% за год).

Поданным «Метриум», на первичном рынке новостроек Новой Москвы по итогам I квартала 2021 года было представлено 33 жилых комплекса, с совокупным объемом предложения около 7 910 квартир[1] общей площадью 412,8 тыс. кв. м. По сравнению с предыдущим кварталом предложение сократилось на 14,4% по количеству квартир и на 15,7% по общей площади экспозиции.

Новые проекты на первичном рынке жилья Новой Москвы в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Класс |

|

1 |

Новое Внуково |

ГК Самолет |

НАО |

комфорт |

|

2 |

Бристоль |

СЗ «СК Ключ» |

НАО |

комфорт |

Источник: «Метриум»

За три месяца рынок пополнился новыми корпусами в следующих комплексах:

– «Дубровка», корп. 7,8[2];

– «Новые Ватутинки, Центральный», корп. 2/1;

– «Первый Московский», корп. 5;

– «Бунинские луга», корп. 3.5.1, 3.5.2, 3.5.3, 3.6.1, 3.6.2;

– «Алхимово», корп. 3.1;

– «Середневский лес», корп. 1.3.

Все поступившие в реализацию новые комплексы находятся в Новомосковском округе (НАО). Однако, структура предложения по округам не претерпела существенных изменений. По-прежнему основной объем предложения сосредоточен в Новомосковском административном округе – 93,2% (+ 0,5 п.п.). Доля Троицкого округа (ТАО) составила 6,8%.

[1] Для ряда комплексов объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В новых корпусах стартовали продажи сразу готового предложения (до РВЭ не было экспозиции в данных корпусах).

Структура предложения по округам (количество квартир)

Источник: «Метриум»

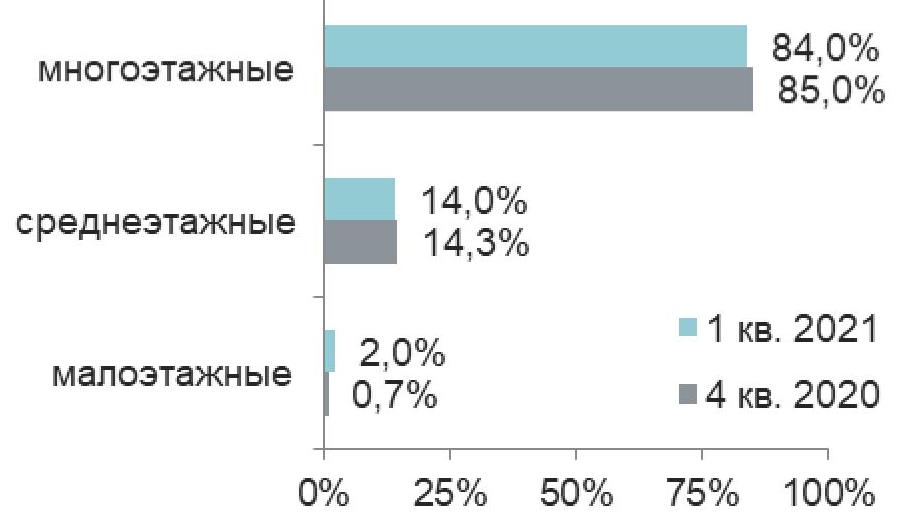

Превалирующий объем экспонируемых квартир располагался в многоэтажных новостройках – 84% (-1 п.п.). В связи с выходом в реализацию проекта «Бристоль» наблюдается положительная динамика количества квартир, расположенных в малоэтажных домах (2%; +1,3 п.п.). Доля квартир в среднеэтажных домах составила 14% (-0,3 п.п.).

Структура предложения по этажности (количество квартир)

Источник: «Метриум»

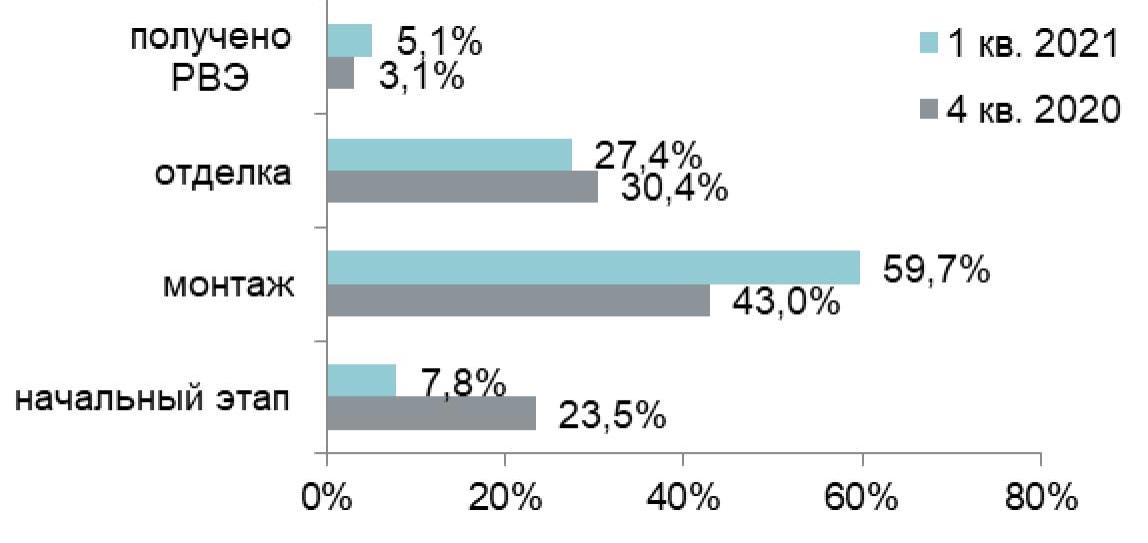

За последние три месяца в структуре предложения по стадиям строительной готовности существенно выросла доля предложения в корпусах на этапе монтажа этажей – увеличилась на 16,7 п.п. и составила 59,7%. При этом доля квартир в корпусах на начальном этапе строительства снизилась до 7,8% (-15,7 п.п.). На этапе отделочных работ сосредоточено 27,4% (-3 п.п.). Объем предложения в сданных домах увеличился благодаря выходу новых корпусов в жилом комплексе «Дубровка», где реализуется только готовое предложение (5,1%; +2 п.п.).

Структура предложения по стадиям строительной готовности (количество квартир)

Источник: «Метриум»

Наблюдаемое сокращение предложения в I квартале 2021 года относительно IV квартала прошлого года происходило за счет снижения количества квартир в корпусах начального этапа (-72% с 2,2 до 0,6 тыс. квартир) и этапа отделки (-23% с 2,8 до 2,2 тыс. квартир).

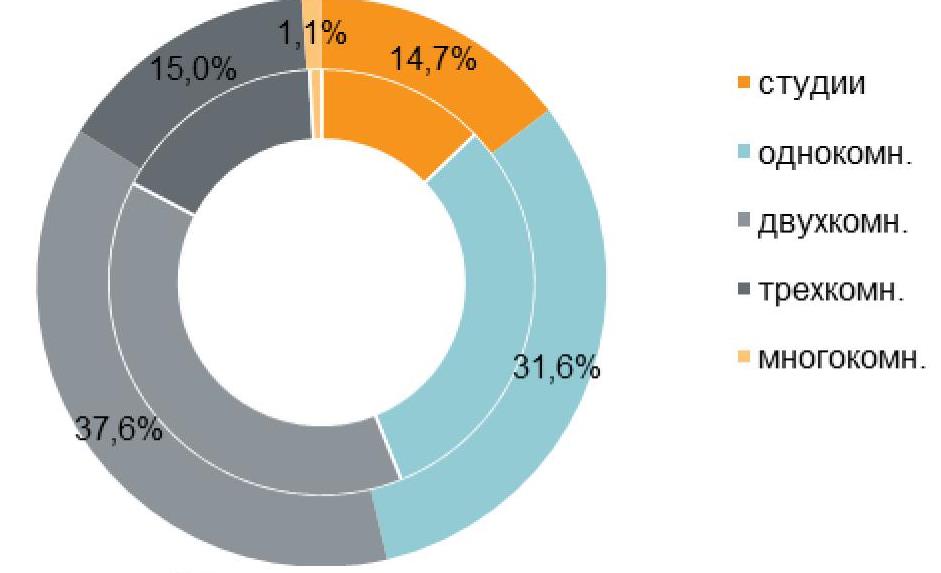

Основной объем предложения на рынке новостроек Новой Москвы по-прежнему приходится на однокомнатные и двухкомнатные квартиры – 31,6% (+0,5 п.п.) и 37,6% (-1,2 п.п.) соответственно. Доли студий и трехкомнатных лотов сопоставимы – 14,7% (+1,9 п.п.) и 15% (-1,4 п.п.) соответственно. Наименьший объем приходится на многокомнатные лоты, их доля составляет всего 1,1% (+0,2 п.п.).

Структура предложения по типу квартир

(внутренний круг – VI кв. 2020 г., внешний круг – I квартал 2021 г.)

Источник: «Метриум»

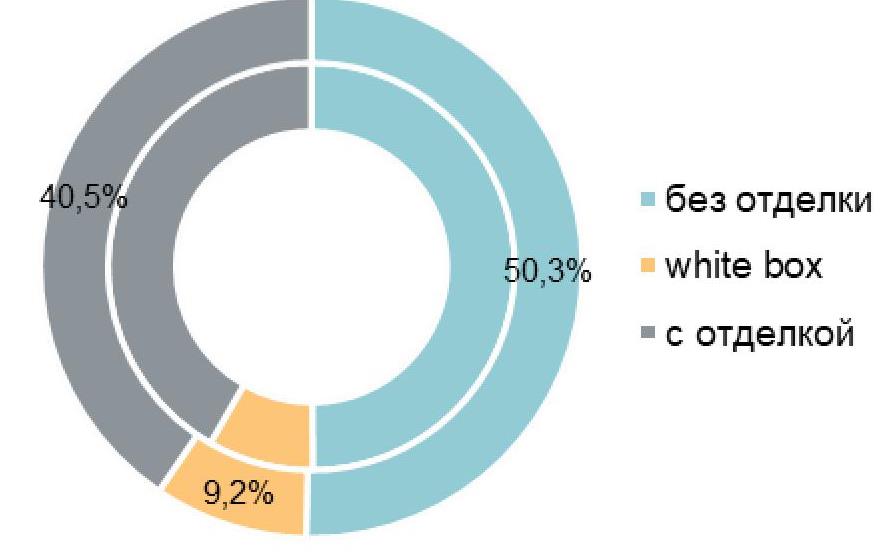

В Новой Москве продолжается «антитренд предложения с отделкой» – квартиры без отделки заняли половину рынка (50,3%; +0,4 п.п.). При этом на квартиры с отделкой приходится 40,5% предложения (-1,2 п.п.). На долю лотов с отделкой white box пришлось всего 9,2% (+0,8 п.п.). По итогам I квартала на рынке снизилось количество предлагаемых квартир с отделкой на 17% (с 3,9 до 3,2 тыс. лотов), а без отделки – на 14% (с 4,6 до 4 тыс. лотов).

Структура предложения по типу отделки квартир

(внутренний круг – VI кв. 2020 г., внешний круг – I квартал 2021 г.)

Источник: «Метриум»

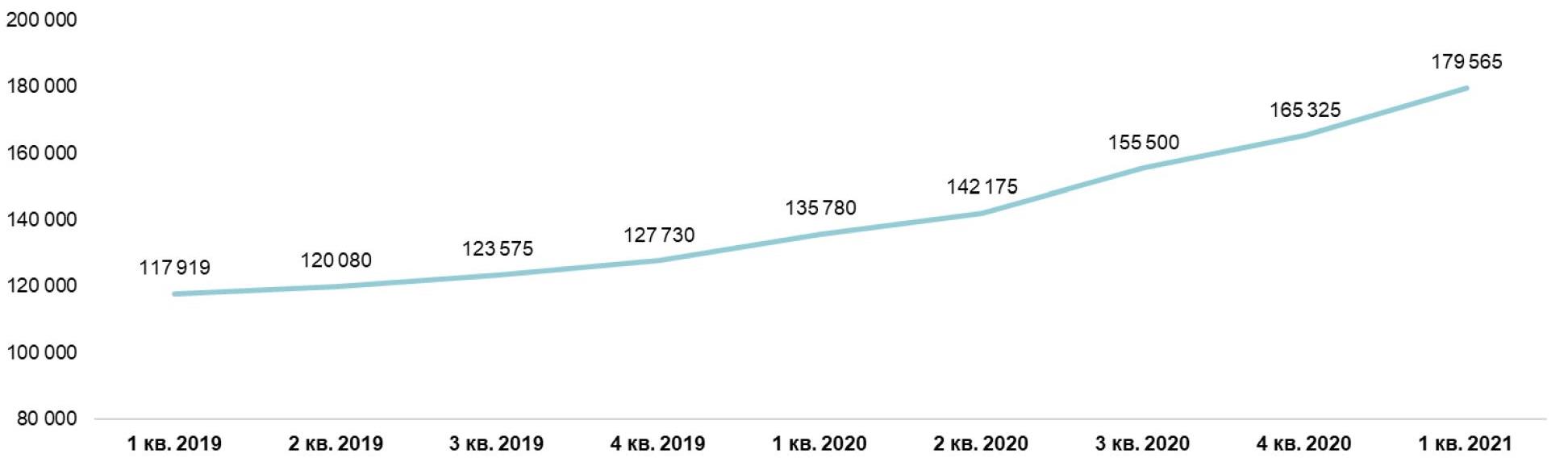

По подсчетам аналитиков «Метриум», к концу I квартала 2021 года средневзвешенная цена на первичном рынке жилья Новой Москвы составила 179 565 руб. за кв. м (+8,6% за квартал; +32,2% за год). Наблюдаемый рост средней цены достаточно равномерен по округам Новой Москвы: квадратный метр в НАО подорожал на 7,9% – до 185 700 руб., в ТАО на 6,7% – до 95 445 руб.[1]

Динамика средней цены на первичном рынке жилья Новой Москвы, руб./кв. м

Источник: «Метриум»

За квартал средний бюджет предложения на территории Новой Москвы увеличился до 9,4 млн руб. (+7,0% за квартал; +31,3% за год). Положительная динамика наблюдается по всем типологиям:

– студии – 5,7 млн руб. (+3,7% за квартал; +35,8% за год);

– однокомнатные – 7,7 млн руб. (+6,0% за квартал; +33,6% за год);

– двухкомнатные – 10,2 млн руб. (+8,7% за квартал; +29,5% за год);

– трехкомнатные – 13,9 млн руб. (+13,1% за квартал; +33,1% за год);

– многокомнатные – 19,3 млн руб. (+18,1% за квартал; +7,2% за год).

Примечательно, что средняя площадь экспонируемой квартиры за квартал сократилась на 0,8 кв.м до 52,2 кв.м. Тем не менее, по типологиям наблюдалась разнонаправленная динамика средней площади квартир: трехкомнатные стали больше на 1,3 кв.м, а однокомнатные уменьшились в среднем на 0,3 кв.м.

Стоимость квартир на рынке Новой Москвы в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

18,5 |

25,3 |

41,5 |

166 000 |

224 039 |

330 665 |

3 737 220 |

5 673 672 |

8 277 058 |

|

1К |

28,6 |

38,7 |

62,7 |

93 171 |

198 717 |

277 000 |

3 273 600 |

7 691 232 |

13 973 912 |

|

2К |

44,1 |

60,3 |

128,3 |

83 200 |

169 446 |

320 000 |

5 497 975 |

10 215 364 |

41 056 000 |

|

3К |

58,6 |

83,8 |

178,0 |

82 400 |

165 217 |

320 000 |

5 759 400 |

13 851 907 |

47 680 000 |

|

4К+ |

80,5 |

101,3 |

130,5 |

132 600 |

190 762 |

250 998 |

12 987 155 |

19 320 879 |

30 757 835 |

|

итого |

18,5 |

52,2 |

178,0 |

82 400 |

179 567 |

330 665 |

3 273 600 |

9 374 026 |

47 680 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в Новой Москве в I квартале 2021 года:

– ЖК «Борисоглебское» (ТАО / пос. Новофёдоровское): однокомнатная квартира площадью

35 кв. м за 3,3 млн руб.;

– ЖК «Середневский лес» (НАО / пос. Филимоновское): студия площадью 19,9 кв. м за 3,7 млн руб.;

– ЖК «Эдельвейс» (ТАО / пос. Первомайское): однокомнатная квартира площадью

42,5 кв. м за 4,1 млн руб.

Основные тенденции

«По итогам I квартала 2021 года средневзвешенная цена квадратного метра в ТиНАО достигла 179,6 тыс. руб. (+8,6% за квартал; +32,2% за год)., что является очередным рекордом для рынка новостроек Новой Москвы, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Вырос и бюджет предложения: так в марте средняя стоимость квартиры достигла 9,4 млн руб. относительно предыдущего квартала прирост составил 7%, а вот за год квартира в Новой Москве подорожала почти на треть (+31,3%).

Несмотря на стремительный рост цен, нельзя говорить о снижении спроса со стороны покупателей. Тренд интереса к проживанию вне мегаполиса за последний год укрепился, и в этом году стоит ждать его сохранения. Покупатели стали чаще обращать внимание на новостройки за пределами городской черты. Это объясняется более низкой стоимостью квартир в ТиНАО относительно предложения в «старой» Москве, а также более уединенным и комфортным расположением. Так, в первые два месяца 2021 года было зарегистрировано 4,2 тыс. ДДУ[1], что на 26% больше, чем за аналогичный период 2020 года. Доля ипотечных сделок, по данным января-февраля, составила 65%.

В I квартале 2021 года рынок Новой Москвы пополнился двумя новыми проектами и 11 новыми корпусами в существующих проектах. Тем не менее, объем экспозиции на первичном рынке жилья Новой Москвы резко сократился и составил 7,9 тыс. квартир (-14,4% к предыдущему кварталу), что объяснимо высокой покупательской активностью.

Основные тренды, наблюдаемые на первичном рынке Новой Москвы в конце 2020 года, продолжаются. Высокий покупательский интерес приводит к вымыванию доступного предложения и формирует стимул дальнейшего роста цен в регионе. По всей видимости спрос уже начал перетекать из «старой» Москвы в «новую» из-за высоких цен в границах МКАД. Это примечательный тренд, сигнализирующий о переориентировании массового покупателя в более дешевые сегменты в ответ на наблюдаемый рост цен и попытках не превысить ограниченный бюджет.

Низкая ипотечная ставка позволила многим приобрести недвижимость, однако клиенты в ответ на удорожание квадратного метра стали покупать квартиры меньшей площади. Так, средняя площадь приобретаемой квартиры снизилась до 48,2 кв.м в феврале 2021 года, что почти на 2,4 кв.м меньше аналогичного показателя прошлого года.

До середины 2021 года каких-либо значимых изменений ожидать не стоит, так как рынок будет поддерживать льготная ипотека. Спрос будет подогреваться и дальше. Основной вопрос состоит в том, насколько ажиотажным будет II квартал 2021 года, какую стратегию выберет покупатель или, если говорить точнее, какие альтернативы предпочтет и почему».

[1] Расчет произведен по собственной методике, отражающей статистику рыночных сделок. В расчете показателей учитываются только сделки физлиц по проектам всех классов в ТиНАО, без оптовых покупок.

[1] Проект Vnukovo Country Club, позиционирующийся в более высоком классе с ценой предложения более 200 000 руб./кв. м, учитывается при расчете средневзвешенной цены квадратного метра всей Новой Москвы, но не учитывается при расчете аналогичного показателя по ТАО.

По состоянию на 1 сентября 2014 года в Санкт-Петербурге было введено в эксплуатацию 1 865 771,3 кв. м жилья (944 дома на 31 644 квартиры), сообщает Комитет по строительству города.

Лидером по объемам ввода является Невский район, где построено 14 домов на 5471 квартир общей площадью 267 028 кв. м. На втором месте находится Пушкинский район, где введено в строй 279 домов на 4 506 квартир общей площадью 261 733,7 кв. м. Третье место занимает Приморский район с объемом ввода 257 175,8 кв. м (97 домов на 4 578 квартир).

В августе в Санкт-Петербурге было сдано (в результате законченного строительства и реконструкции жилья) 120 181,7 кв. м (186 домов на 1190 квартир). Первое место в рейтинге районов занимает Василеостровский район. Здесь было введено в строй 3 дома на 448 квартир общей площадью 43 860,7 кв. м. Вторе место занимает Петроградский район, где было сдано 4 дома на 389 квартир площадью 26 738 кв. м. «Бронзу» заслужил Выборгский район, где построено 19 домов на 59 квартир – 11 087,3 кв. м.

Среди объектов общегражданского назначения в августе во Фрунзенском районе была построена поликлиника для взрослых, а в Приморском районе – детский сад. В Василеостровском районе появилось несколько многофункциональных торговых комплексов, а также бизнес-центр на 3111,9 кв. м.

Развитие промышленности региона зашло в тупик: в Петербурге есть профессиональные кадры, но не хватает территории для строительства. В Ленобласти же земли полно, но ощущается дефицит специалистов. Участники рынка уверены, что двум субъектам Федерации надо срочно объединять усилия.

Набор льгот, предоставляемых разными регионами, схож и, как правило, включает льготный налог на землю, имущество, прибыль, службу одного окна, инженерную подготовку территории. Основные различия заключаются в том, как реализованы эти преференции на каждой конкретной территории: насколько легко в регионе получить землю, льготы, как работает поддержка инвесторов и т. п.

Специалисты считают, что развитие промышленности будет в ближайшее время осуществляться за счет индустриальных парков.

Владимир Скигин, председатель совета директоров УК Satellit Development, говорит: «Такое развитие производства предполагает оптимизацию управленческих и эксплуатационных затрат, профессиональный подход к ведению бизнеса. Чаще всего индустриальный парк имеет специализацию, поскольку каждый сегмент производства имеет свои особенности. Часто индустриальные парки ориентированы на средний и малый бизнес, поскольку для крупного производства может быть более целесообразен собственный проект, реализованный в формате built-to-suit».

Регионы, которые рассматривают развитие промышленности как приоритетное, уделяют внимание не только созданию непосредственно индустриальных парков, но и развитию всей инфраструктуры, причем не только инженерной или административной, но во многом уже и социальной. В ряде случаев параллельно с развитием производственных площадок по соседству реализуется жилая функция, формируется социальная инфраструктура. Хотя пока таких примеров немного. Практика строительства жилья для сотрудников завода не очень распространена в современной России. Как правило, такая потребность возникает только спустя 3-5 лет после старта завода и только в том случае, если на рынке труда наблюдается высокая конкуренция за квалифицированный персонал. «В качестве примера одного из таких проектов можно привести поселок Hakkapelita Village, который завод Nokian Tyres построил под Всеволожском через четыре года после запуска самого завода, а также технопарк «Грабцево», поблизости от которого специально строится жилье для сотрудников якорного арендатора, завода «Фольксваген». Но эти примеры относятся к первой волне индустриальных парков», – уточняет Владислав Фадеев, руководитель отдела исследований JLL в Санкт-Петербурге.

Все участники рынка утверждают, что политику по развитию индустриальных парков в Петербурге и Ленинградской области следует вести скоординировано. Земельные ресурсы есть в области, кадровые – в Петербурге. Высокий потенциал города-миллионника может способствовать развитию индустриальных парков. Но многое упирается в земельный вопрос – стоимость земли оказывается чрезмерно высокой для окупаемости проекта. «Кроме того, на сегодняшний день лишь со стороны Администрации Ленинградской области наблюдается реальная заинтересованность в инвесторе, областные власти постепенно выстраивают систему привлечения инвестора, его сопровождения», – констатирует господин Фадеев.

В Петербурге это содействие пока проявляется в меньшей степени. Тем не менее опыт развития индустриальных парков в Петербурге уже есть. Если под индустриальным парком понимать территорию, обеспеченную инженерной инфраструктурой, на которой размещены производственные предприятия, находящиеся под управлением специализированной управляющей компании, то в Петербурге и прилегающих районах Ленинградской области, по данным JLL, в активной стадии находятся 10 индустриальных парков. Еще около восьми проектов заявлены к реализации как индустриальные парки. «Однако реально эти промышленные площадки вряд ли можно пока отнести к индустриальным паркам», – говорит господин Фадеев.

Алена Давыдова, консультанта отдела корпоративных услуг и продаж компании Maris в ассоциации с CBRE, рассуждает: «Самым эффективным, на мой взгляд, для развития промышленности было бы соглашение правительства Ленобласти или правительства Санкт-Петербурга с естественными монополистами о предоставлении в качестве преференций точек доступа к коммуникациям (воде, газу и электричеству) в непосредственной близости к развиваемым территориям. Такая практика существует в Канаде, Америке и Европе, на территории России подобная модель реализована в Калуге. Таким образом, парки будут дешевле и станут более привлекательными для промышленников, которые, в свою очередь, будут строить больше заводов и создавать новые рабочие места, и как следствие, обеспечат гарантированные долгосрочные налоговые поступления».