Итоги I квартала на рынке новостроек Новой Москвы

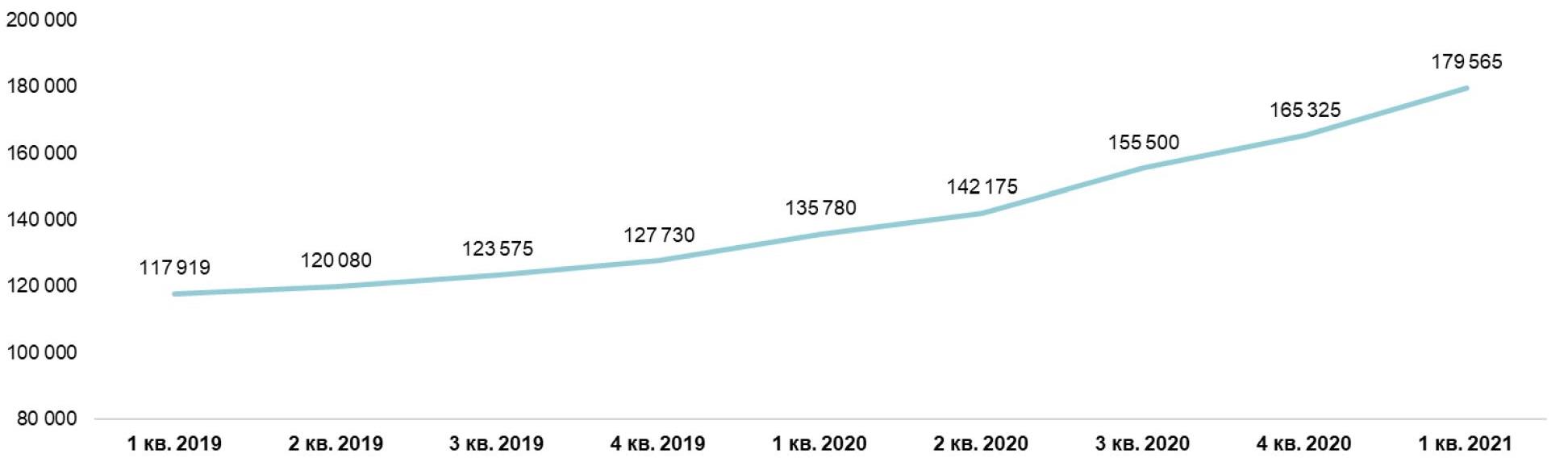

Аналитики компании «Метриум» подвели итоги I квартала на первичном рынке Новой Москвы. Объем предложения сократился на 14,4%. Средневзвешенная цена квадратного метра составила 179 565 руб. за кв. м (+8,6% за квартал; +32,2% за год).

Поданным «Метриум», на первичном рынке новостроек Новой Москвы по итогам I квартала 2021 года было представлено 33 жилых комплекса, с совокупным объемом предложения около 7 910 квартир[1] общей площадью 412,8 тыс. кв. м. По сравнению с предыдущим кварталом предложение сократилось на 14,4% по количеству квартир и на 15,7% по общей площади экспозиции.

Новые проекты на первичном рынке жилья Новой Москвы в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Класс |

|

1 |

Новое Внуково |

ГК Самолет |

НАО |

комфорт |

|

2 |

Бристоль |

СЗ «СК Ключ» |

НАО |

комфорт |

Источник: «Метриум»

За три месяца рынок пополнился новыми корпусами в следующих комплексах:

– «Дубровка», корп. 7,8[2];

– «Новые Ватутинки, Центральный», корп. 2/1;

– «Первый Московский», корп. 5;

– «Бунинские луга», корп. 3.5.1, 3.5.2, 3.5.3, 3.6.1, 3.6.2;

– «Алхимово», корп. 3.1;

– «Середневский лес», корп. 1.3.

Все поступившие в реализацию новые комплексы находятся в Новомосковском округе (НАО). Однако, структура предложения по округам не претерпела существенных изменений. По-прежнему основной объем предложения сосредоточен в Новомосковском административном округе – 93,2% (+ 0,5 п.п.). Доля Троицкого округа (ТАО) составила 6,8%.

[1] Для ряда комплексов объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В новых корпусах стартовали продажи сразу готового предложения (до РВЭ не было экспозиции в данных корпусах).

Структура предложения по округам (количество квартир)

Источник: «Метриум»

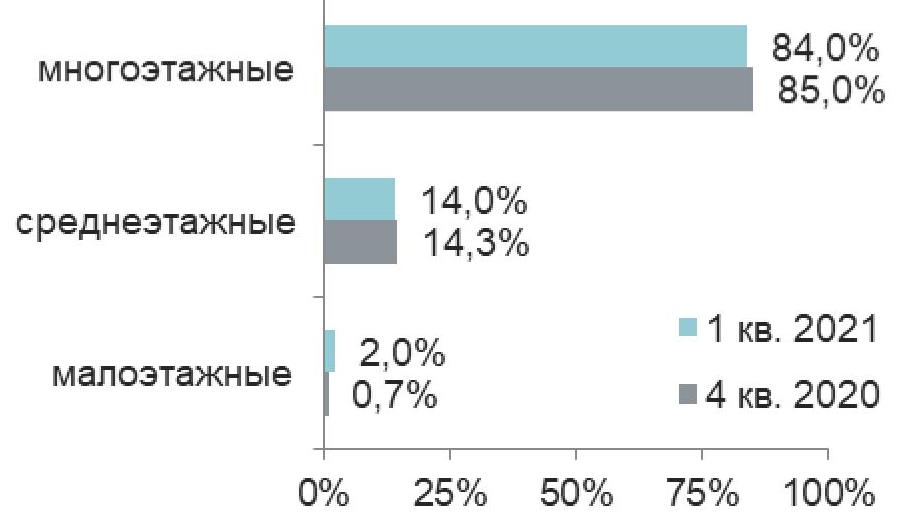

Превалирующий объем экспонируемых квартир располагался в многоэтажных новостройках – 84% (-1 п.п.). В связи с выходом в реализацию проекта «Бристоль» наблюдается положительная динамика количества квартир, расположенных в малоэтажных домах (2%; +1,3 п.п.). Доля квартир в среднеэтажных домах составила 14% (-0,3 п.п.).

Структура предложения по этажности (количество квартир)

Источник: «Метриум»

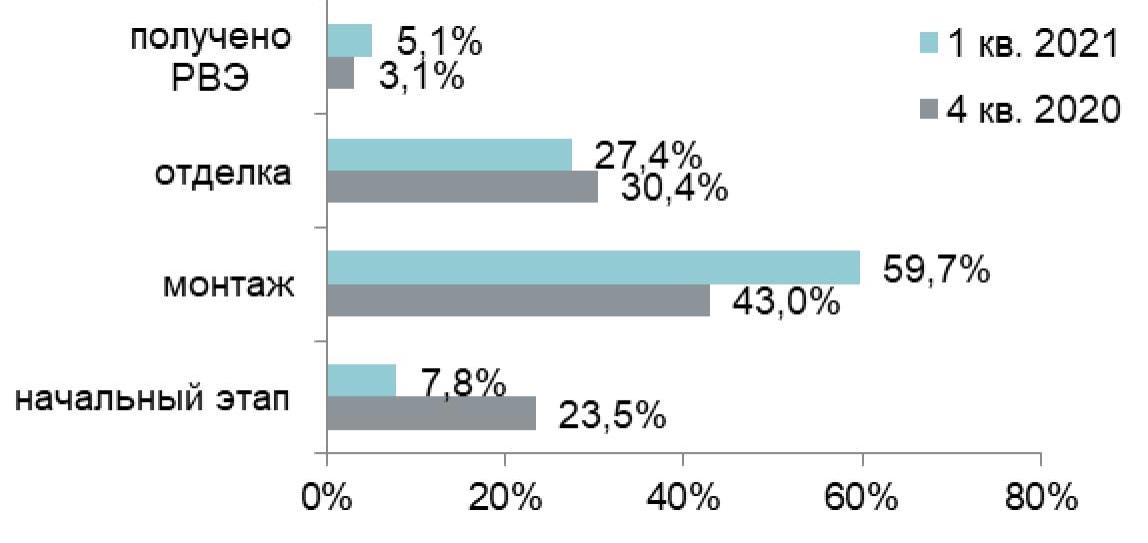

За последние три месяца в структуре предложения по стадиям строительной готовности существенно выросла доля предложения в корпусах на этапе монтажа этажей – увеличилась на 16,7 п.п. и составила 59,7%. При этом доля квартир в корпусах на начальном этапе строительства снизилась до 7,8% (-15,7 п.п.). На этапе отделочных работ сосредоточено 27,4% (-3 п.п.). Объем предложения в сданных домах увеличился благодаря выходу новых корпусов в жилом комплексе «Дубровка», где реализуется только готовое предложение (5,1%; +2 п.п.).

Структура предложения по стадиям строительной готовности (количество квартир)

Источник: «Метриум»

Наблюдаемое сокращение предложения в I квартале 2021 года относительно IV квартала прошлого года происходило за счет снижения количества квартир в корпусах начального этапа (-72% с 2,2 до 0,6 тыс. квартир) и этапа отделки (-23% с 2,8 до 2,2 тыс. квартир).

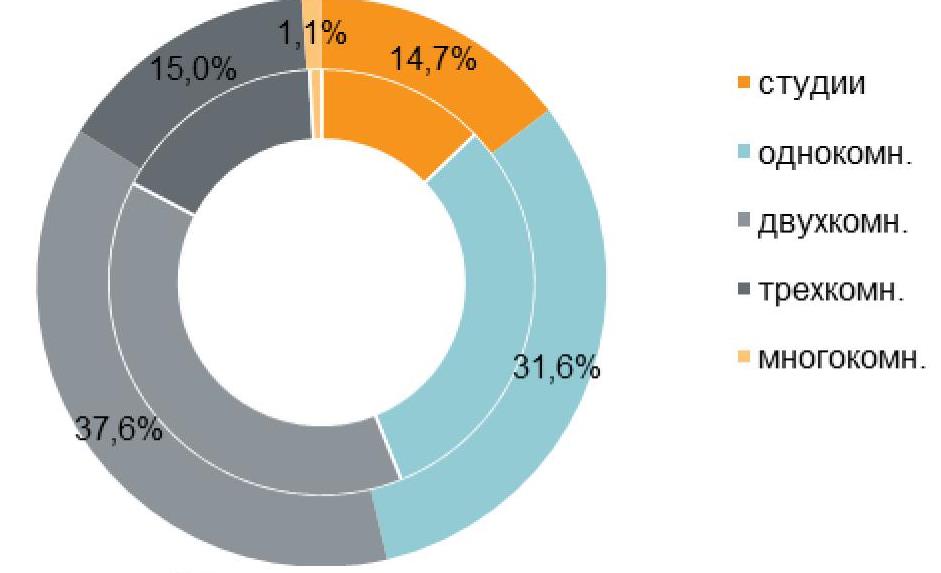

Основной объем предложения на рынке новостроек Новой Москвы по-прежнему приходится на однокомнатные и двухкомнатные квартиры – 31,6% (+0,5 п.п.) и 37,6% (-1,2 п.п.) соответственно. Доли студий и трехкомнатных лотов сопоставимы – 14,7% (+1,9 п.п.) и 15% (-1,4 п.п.) соответственно. Наименьший объем приходится на многокомнатные лоты, их доля составляет всего 1,1% (+0,2 п.п.).

Структура предложения по типу квартир

(внутренний круг – VI кв. 2020 г., внешний круг – I квартал 2021 г.)

Источник: «Метриум»

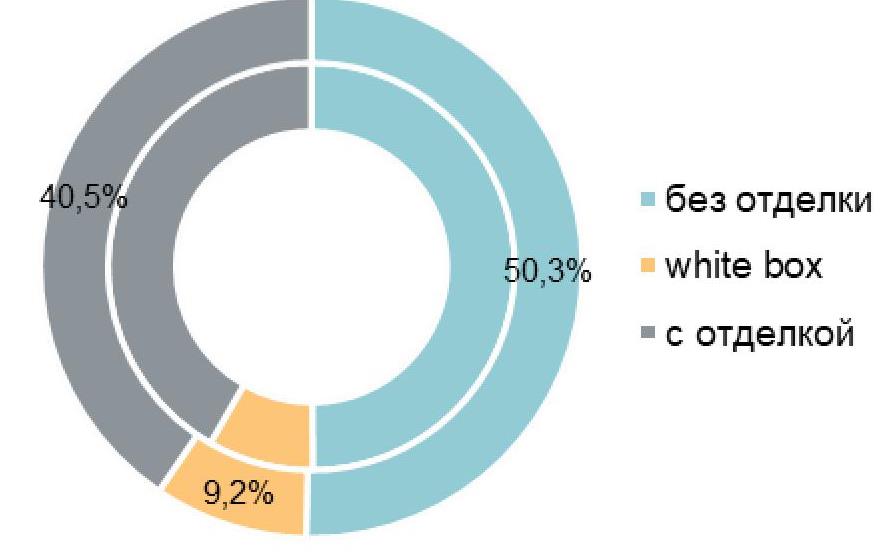

В Новой Москве продолжается «антитренд предложения с отделкой» – квартиры без отделки заняли половину рынка (50,3%; +0,4 п.п.). При этом на квартиры с отделкой приходится 40,5% предложения (-1,2 п.п.). На долю лотов с отделкой white box пришлось всего 9,2% (+0,8 п.п.). По итогам I квартала на рынке снизилось количество предлагаемых квартир с отделкой на 17% (с 3,9 до 3,2 тыс. лотов), а без отделки – на 14% (с 4,6 до 4 тыс. лотов).

Структура предложения по типу отделки квартир

(внутренний круг – VI кв. 2020 г., внешний круг – I квартал 2021 г.)

Источник: «Метриум»

По подсчетам аналитиков «Метриум», к концу I квартала 2021 года средневзвешенная цена на первичном рынке жилья Новой Москвы составила 179 565 руб. за кв. м (+8,6% за квартал; +32,2% за год). Наблюдаемый рост средней цены достаточно равномерен по округам Новой Москвы: квадратный метр в НАО подорожал на 7,9% – до 185 700 руб., в ТАО на 6,7% – до 95 445 руб.[1]

Динамика средней цены на первичном рынке жилья Новой Москвы, руб./кв. м

Источник: «Метриум»

За квартал средний бюджет предложения на территории Новой Москвы увеличился до 9,4 млн руб. (+7,0% за квартал; +31,3% за год). Положительная динамика наблюдается по всем типологиям:

– студии – 5,7 млн руб. (+3,7% за квартал; +35,8% за год);

– однокомнатные – 7,7 млн руб. (+6,0% за квартал; +33,6% за год);

– двухкомнатные – 10,2 млн руб. (+8,7% за квартал; +29,5% за год);

– трехкомнатные – 13,9 млн руб. (+13,1% за квартал; +33,1% за год);

– многокомнатные – 19,3 млн руб. (+18,1% за квартал; +7,2% за год).

Примечательно, что средняя площадь экспонируемой квартиры за квартал сократилась на 0,8 кв.м до 52,2 кв.м. Тем не менее, по типологиям наблюдалась разнонаправленная динамика средней площади квартир: трехкомнатные стали больше на 1,3 кв.м, а однокомнатные уменьшились в среднем на 0,3 кв.м.

Стоимость квартир на рынке Новой Москвы в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

18,5 |

25,3 |

41,5 |

166 000 |

224 039 |

330 665 |

3 737 220 |

5 673 672 |

8 277 058 |

|

1К |

28,6 |

38,7 |

62,7 |

93 171 |

198 717 |

277 000 |

3 273 600 |

7 691 232 |

13 973 912 |

|

2К |

44,1 |

60,3 |

128,3 |

83 200 |

169 446 |

320 000 |

5 497 975 |

10 215 364 |

41 056 000 |

|

3К |

58,6 |

83,8 |

178,0 |

82 400 |

165 217 |

320 000 |

5 759 400 |

13 851 907 |

47 680 000 |

|

4К+ |

80,5 |

101,3 |

130,5 |

132 600 |

190 762 |

250 998 |

12 987 155 |

19 320 879 |

30 757 835 |

|

итого |

18,5 |

52,2 |

178,0 |

82 400 |

179 567 |

330 665 |

3 273 600 |

9 374 026 |

47 680 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в Новой Москве в I квартале 2021 года:

– ЖК «Борисоглебское» (ТАО / пос. Новофёдоровское): однокомнатная квартира площадью

35 кв. м за 3,3 млн руб.;

– ЖК «Середневский лес» (НАО / пос. Филимоновское): студия площадью 19,9 кв. м за 3,7 млн руб.;

– ЖК «Эдельвейс» (ТАО / пос. Первомайское): однокомнатная квартира площадью

42,5 кв. м за 4,1 млн руб.

Основные тенденции

«По итогам I квартала 2021 года средневзвешенная цена квадратного метра в ТиНАО достигла 179,6 тыс. руб. (+8,6% за квартал; +32,2% за год)., что является очередным рекордом для рынка новостроек Новой Москвы, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Вырос и бюджет предложения: так в марте средняя стоимость квартиры достигла 9,4 млн руб. относительно предыдущего квартала прирост составил 7%, а вот за год квартира в Новой Москве подорожала почти на треть (+31,3%).

Несмотря на стремительный рост цен, нельзя говорить о снижении спроса со стороны покупателей. Тренд интереса к проживанию вне мегаполиса за последний год укрепился, и в этом году стоит ждать его сохранения. Покупатели стали чаще обращать внимание на новостройки за пределами городской черты. Это объясняется более низкой стоимостью квартир в ТиНАО относительно предложения в «старой» Москве, а также более уединенным и комфортным расположением. Так, в первые два месяца 2021 года было зарегистрировано 4,2 тыс. ДДУ[1], что на 26% больше, чем за аналогичный период 2020 года. Доля ипотечных сделок, по данным января-февраля, составила 65%.

В I квартале 2021 года рынок Новой Москвы пополнился двумя новыми проектами и 11 новыми корпусами в существующих проектах. Тем не менее, объем экспозиции на первичном рынке жилья Новой Москвы резко сократился и составил 7,9 тыс. квартир (-14,4% к предыдущему кварталу), что объяснимо высокой покупательской активностью.

Основные тренды, наблюдаемые на первичном рынке Новой Москвы в конце 2020 года, продолжаются. Высокий покупательский интерес приводит к вымыванию доступного предложения и формирует стимул дальнейшего роста цен в регионе. По всей видимости спрос уже начал перетекать из «старой» Москвы в «новую» из-за высоких цен в границах МКАД. Это примечательный тренд, сигнализирующий о переориентировании массового покупателя в более дешевые сегменты в ответ на наблюдаемый рост цен и попытках не превысить ограниченный бюджет.

Низкая ипотечная ставка позволила многим приобрести недвижимость, однако клиенты в ответ на удорожание квадратного метра стали покупать квартиры меньшей площади. Так, средняя площадь приобретаемой квартиры снизилась до 48,2 кв.м в феврале 2021 года, что почти на 2,4 кв.м меньше аналогичного показателя прошлого года.

До середины 2021 года каких-либо значимых изменений ожидать не стоит, так как рынок будет поддерживать льготная ипотека. Спрос будет подогреваться и дальше. Основной вопрос состоит в том, насколько ажиотажным будет II квартал 2021 года, какую стратегию выберет покупатель или, если говорить точнее, какие альтернативы предпочтет и почему».

[1] Расчет произведен по собственной методике, отражающей статистику рыночных сделок. В расчете показателей учитываются только сделки физлиц по проектам всех классов в ТиНАО, без оптовых покупок.

[1] Проект Vnukovo Country Club, позиционирующийся в более высоком классе с ценой предложения более 200 000 руб./кв. м, учитывается при расчете средневзвешенной цены квадратного метра всей Новой Москвы, но не учитывается при расчете аналогичного показателя по ТАО.

В Петербурге постепенно завоевывает популярность новый формат – коворкинги.

Коворкинг – это модель работы, в которой участники, оставаясь независимыми и свободными, используют общее пространство для своей деятельности. В частности, коворкинг популярен среди фрилансеров, удаленных сотрудников, переводчиков, программистов, дизайнеров и начинающих предпринимателей. В Петербурге пока не сформировалось окончательное видение того, что такое коворкинг. Под этим форматом предлагаются как офисы с почасовой арендой и бизнес-инкубаторы, так и тайм-кафе.

По данным исследования департамента управления активами и инвестициями NAI Becar, предложение коворкингов в Петербурге насчитывает 20 объектов общей площадью 4,5 тыс. кв. м. 45% коворкингов сконцентрировано в Центральном районе, 27% – в Петроградском.

В Петербурге коворкинги – преимущественно единичные проекты. Только две компании развивают коворкинги под единым брендом – «Офис-М» (шесть объектов) и международная сеть Regus (два объекта).

Как говорят в компании Maris part of the CBRE affiliate network, в Петербурге рабочие места в аренду предлагаются и в бизнес-инкубаторах «Ингрия» или SumIT, где необходимо проходить отбор для возможности участия.

Самый большой по площади коворкинг WELCOME занимает 1000 кв. м. Помимо самого коворкинга, в его состав входят чайный бар, выставочное пространство, workplace для дизайнеров и студия печати. Средняя площадь коворкинга в Петербурге – 230 кв. м, средняя площадь рабочего места – 7 кв. м.

«Наиболее крупные коворкинг-центры, такие как «Зона действия», рассчитаны на 80-100 человек», – говорят в Maris.

В коворкингах существует возможность аренды рабочего места как на час, так на месяц и более. Предоставляется оборудованное офисное место или просто стол в помещении. Некоторые владельцы коворкинг-центров отдают предпочтение представителям творческих профессий или ИТ-сферы.

«Среди необычного направления можно выделить коворкинг для детей и родителей. Пока дети интересно проводят время в компании воспитателей и педагогов в «детском» пространстве, молодые родители работают «во взрослом» пространстве», – рассказал Юха Вятто, генеральный директор ЗАО «Лемминкяйнен Строй».

Аренда рабочего места в коворкинге варьируется в зависимости от срока и типа размещения: фиксированное рабочее место (оборудованное) будет стоить 8-10 тыс. рублей в месяц, необорудованное – от 4 тыс. рублей в месяц. «Плавающее» рабочее место на месяц обойдется дешевле на 10-20%.

Как правило, в стоимость аренды любого рабочего места входят скоростной Интернет, доступ к электричеству, рабочее место (письменный стол, диван и т. д.), МФУ (принтер, сканер, ксерокс), чай, кофе, угощения, предоставление переговорной комнаты, уборка офисных помещений и площадей общего пользования, круглосуточная охрана.

Вероника Лежнева, директор департамента исследований компании Colliers International в России, полагает, что когда коворкинг-центр находится в классическом качественном бизнес-центре, важно понимать, что это не бизнес самого собственника объекта, практически всегда сейчас коворкинг – это арендатор. «Поэтому ставки аренды для коворкинг-центров соответствуют ставкам других арендаторов», – добавляет госпожа Лежнева.

Наталья Скаландис, управляющий директор Property Management NAI Becar в Петербурге, отмечает: «Одной из главной сложности данного бизнеса в России является выбор системы управления финансовыми потоками и модели окупаемости. Сейчас у россиян нет понимания, что такое коворкинг, как управлять этим бизнесом, и если компания не обладает должным западным опытом, у нее могут возникнуть трудности».

«Вероятно, многие из существующих сегодня проектов коворкинг-центров прекратят свое существование в скором времени, так как они держатся на энтузиазме создателей и постоянных клиентов, но не приносят существенного дохода. Их место займут более серьезные форматы, профессионально выполненные, с существенным оборотом, но не потерявшие всего обаяния, уюта и функциональности», – прогнозируют аналитики Maris.

Мнение

Юха Вятто, генеральный директор ЗАО «Лемминкяйнен Строй»:

– Коворкинг, или общественные офисные пространства, – довольно молодой формат на рынке коммерческой недвижимости, о перспективах развития которого пока говорить рано. Данная модель является альтернативой домашнего офиса и популярна среди творческих людей, маленьких компаний, фрилансеров и тех, кто только начинает свой бизнес-проект.

Руководство сети бизнес-центров «Сенатор» сдало в аренду помещения для продуктовых магазинов «Пятерочка».

Еще недавно в профессиональном сообществе бытовало мнение о невозможности подобного соседства. Однако с наступлением кризиса ретейлеры все чаще появляются в офисных зданиях.

Два магазина открылись в бизнес-центрах «Сенатор» на Васильевском острове, Большом пр., 80 и ул. Чапаева, 15, и расположились на первых этажах офисных зданий. По мнению Дмитрия Золина, управляющего директора сети бизнес-центров, магазины расширили инфраструктуру центра и повысили уровень комфорта для арендаторов.

«Со стороны ретейлера размещение магазинов в бизнес-центрах – грамотный ход, который гарантирует постоянный циркулирующий поток покупателей», – говорит Дмитрий Золин. Это уже не первый опыт сотрудничества «Сенатора» с продуктовыми ретейлерами. Почти год назад на 18-й линии В.О. открылся универсам «Верный». Собеседник «Строительного Еженедельника» не стал возражать против появления новых торговых точек в офисных зданиях «Сенатора».

Сторонние эксперты считают появление в бизнес-центрах продуктовых ретейлеров следствием кризиса.

«Продуктовые магазины – сложный тип арендатора. Необходимо место для подвоза и разгрузки товара, энергомощности для холодильных камер и других систем, а образ посетителя дискаунтера не всегда сочетается с типичным портретом посетителя бизнес-центра», – говорит Алексей Федоров, генеральный директор компании «Новый офис».

Однако владельцев бизнес-центров все больше интересует вопрос сдачи первых этажей зданий продуктовым магазинам. Представитель компании Maris в ассоциации с CBRE Алена Бердиган объясняет это тем, что первые этажи офисного здания всегда сдавались по высоким ставкам. «Первые этажи занимали банки, страховые и компании, ориентированные на оказание услуг бизнесу. Сегодня, к сожалению, кроме продуктовых магазинов, никто активно не развивается», – констатирует Алена Бердиган.

Схожего мнения придерживается и директор департамента офисной недвижимости Colliers International в Санкт-Петербурге Игорь Темнышев: «Продуктовые сети являются самыми активными игроками на рынке, готовыми предложить за аренду наиболее высокую цену». Однако эксперт отказывается считать это трендом. По его словам, в Петербурге мало бизнес-центров, в которых планировка помещений позволяет открыть магазин. «Кроме того, в городе практически не представлены магазины среднего ценового сегмента, которые были бы готовы развиваться на площадях от 200 кв. м до 500 кв. м», – поясняет он.

Понемногу продуктовые магазины становятся полноправными арендаторами бизнес-центров. К примеру, в бизнес-центре «Лангензиппен» на Каменноостровском пр. работает «Перекресток»; магазин «Азбука вкуса» открыт в МФК «Преображенский двор» на Литейном пр.; в МФК «Чкаловский» на ул. Большая Зеленина обосновался SPAR; можно вспомнить и «Перекресток» в Riverhouse на ул. Академика Павлова.

Эксперты считают, что при наличии у магазина отдельного входа влияние на офисную составляющую снижается, а остальные арендные ставки не страдают от присутствия в здании продуктового магазина. На офисном рынке ситуация двоякая: действующие бизнес-центры со сложившимся пулом арендаторов в большинстве своем заполнены на 90% и более, при этом арендные ставки в них могут даже повышаться. А вот заполнить освободившиеся или вновь построенные площади сейчас тяжело, срок экспозиции помещений увеличился до нескольких кварталов, а цена сделки снизилась на 20-25%.

Арендованная площадь сети «Пятерочка»:

БЦ класса А на Большом пр., 80 – 530 кв. м.

БЦ класса B на ул. Чапаева, 15 – 417 кв. м.