Итоги I квартала на рынке новостроек Новой Москвы

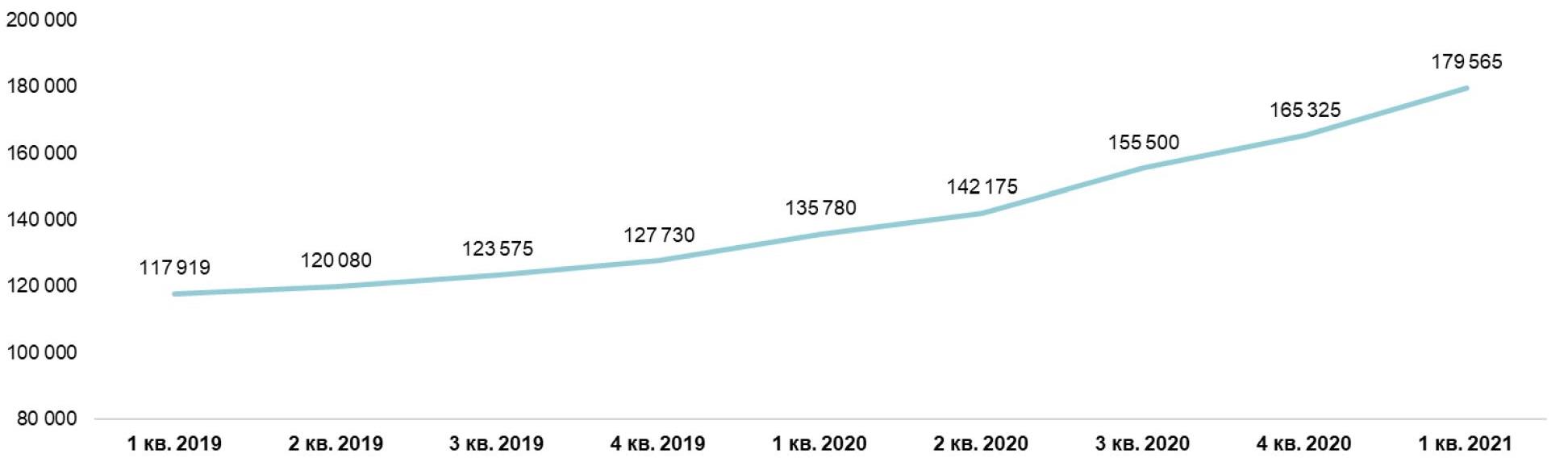

Аналитики компании «Метриум» подвели итоги I квартала на первичном рынке Новой Москвы. Объем предложения сократился на 14,4%. Средневзвешенная цена квадратного метра составила 179 565 руб. за кв. м (+8,6% за квартал; +32,2% за год).

Поданным «Метриум», на первичном рынке новостроек Новой Москвы по итогам I квартала 2021 года было представлено 33 жилых комплекса, с совокупным объемом предложения около 7 910 квартир[1] общей площадью 412,8 тыс. кв. м. По сравнению с предыдущим кварталом предложение сократилось на 14,4% по количеству квартир и на 15,7% по общей площади экспозиции.

Новые проекты на первичном рынке жилья Новой Москвы в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Класс |

|

1 |

Новое Внуково |

ГК Самолет |

НАО |

комфорт |

|

2 |

Бристоль |

СЗ «СК Ключ» |

НАО |

комфорт |

Источник: «Метриум»

За три месяца рынок пополнился новыми корпусами в следующих комплексах:

– «Дубровка», корп. 7,8[2];

– «Новые Ватутинки, Центральный», корп. 2/1;

– «Первый Московский», корп. 5;

– «Бунинские луга», корп. 3.5.1, 3.5.2, 3.5.3, 3.6.1, 3.6.2;

– «Алхимово», корп. 3.1;

– «Середневский лес», корп. 1.3.

Все поступившие в реализацию новые комплексы находятся в Новомосковском округе (НАО). Однако, структура предложения по округам не претерпела существенных изменений. По-прежнему основной объем предложения сосредоточен в Новомосковском административном округе – 93,2% (+ 0,5 п.п.). Доля Троицкого округа (ТАО) составила 6,8%.

[1] Для ряда комплексов объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В новых корпусах стартовали продажи сразу готового предложения (до РВЭ не было экспозиции в данных корпусах).

Структура предложения по округам (количество квартир)

Источник: «Метриум»

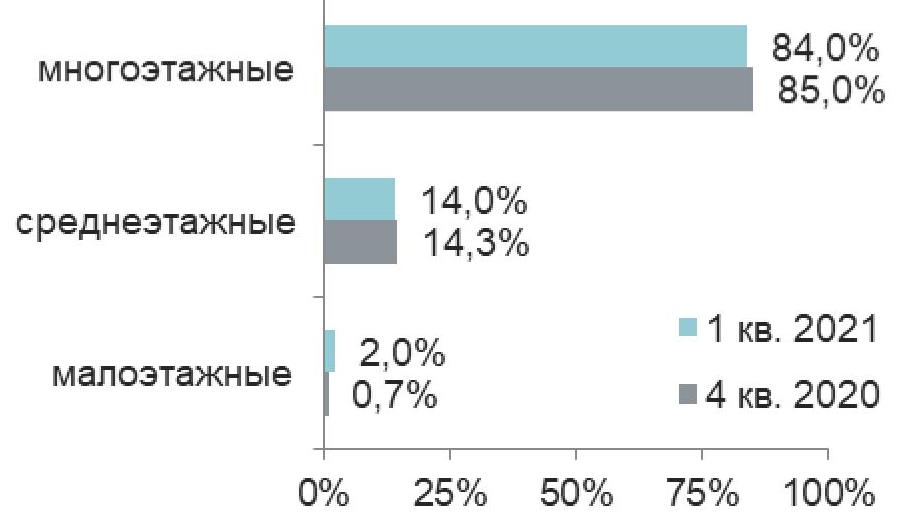

Превалирующий объем экспонируемых квартир располагался в многоэтажных новостройках – 84% (-1 п.п.). В связи с выходом в реализацию проекта «Бристоль» наблюдается положительная динамика количества квартир, расположенных в малоэтажных домах (2%; +1,3 п.п.). Доля квартир в среднеэтажных домах составила 14% (-0,3 п.п.).

Структура предложения по этажности (количество квартир)

Источник: «Метриум»

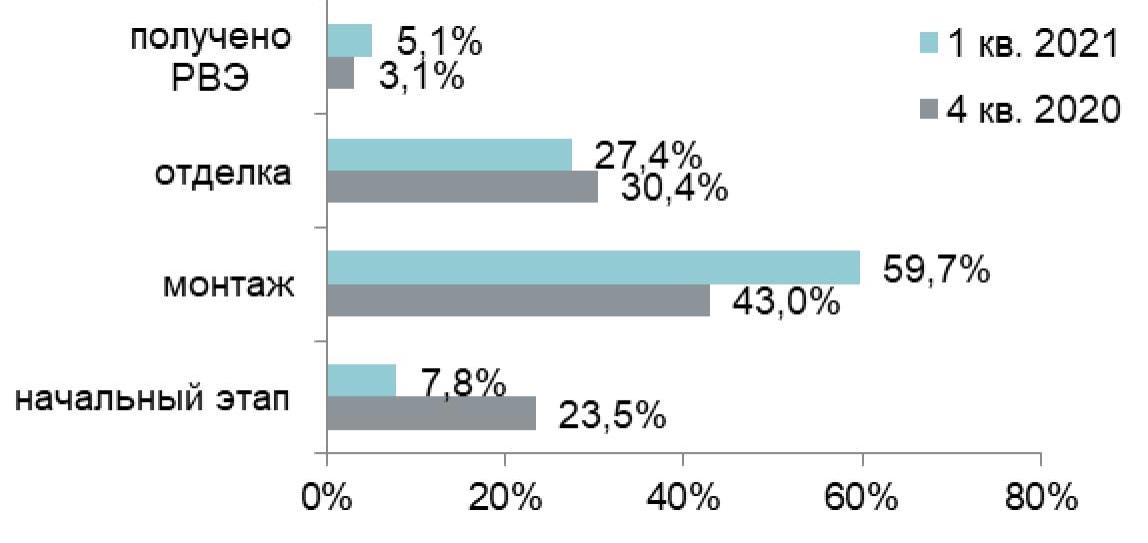

За последние три месяца в структуре предложения по стадиям строительной готовности существенно выросла доля предложения в корпусах на этапе монтажа этажей – увеличилась на 16,7 п.п. и составила 59,7%. При этом доля квартир в корпусах на начальном этапе строительства снизилась до 7,8% (-15,7 п.п.). На этапе отделочных работ сосредоточено 27,4% (-3 п.п.). Объем предложения в сданных домах увеличился благодаря выходу новых корпусов в жилом комплексе «Дубровка», где реализуется только готовое предложение (5,1%; +2 п.п.).

Структура предложения по стадиям строительной готовности (количество квартир)

Источник: «Метриум»

Наблюдаемое сокращение предложения в I квартале 2021 года относительно IV квартала прошлого года происходило за счет снижения количества квартир в корпусах начального этапа (-72% с 2,2 до 0,6 тыс. квартир) и этапа отделки (-23% с 2,8 до 2,2 тыс. квартир).

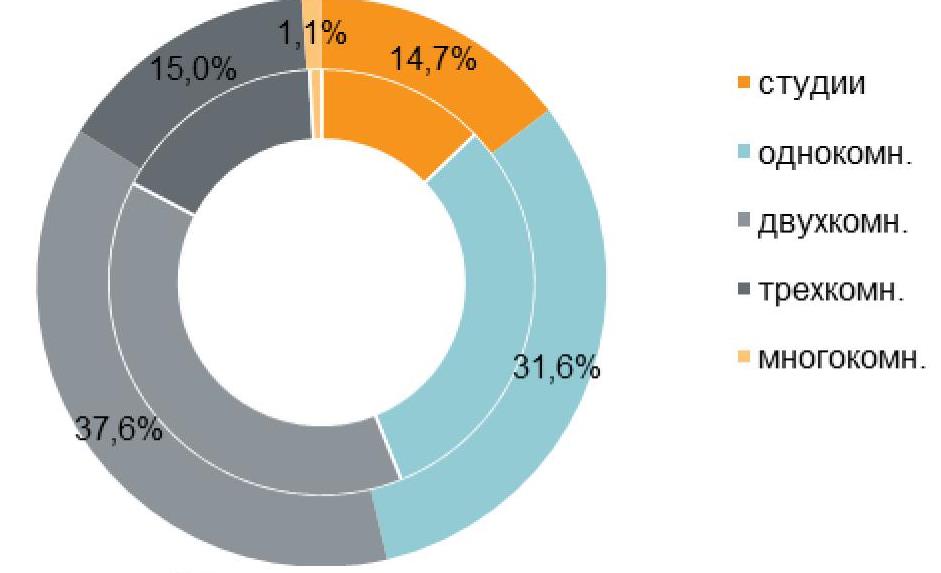

Основной объем предложения на рынке новостроек Новой Москвы по-прежнему приходится на однокомнатные и двухкомнатные квартиры – 31,6% (+0,5 п.п.) и 37,6% (-1,2 п.п.) соответственно. Доли студий и трехкомнатных лотов сопоставимы – 14,7% (+1,9 п.п.) и 15% (-1,4 п.п.) соответственно. Наименьший объем приходится на многокомнатные лоты, их доля составляет всего 1,1% (+0,2 п.п.).

Структура предложения по типу квартир

(внутренний круг – VI кв. 2020 г., внешний круг – I квартал 2021 г.)

Источник: «Метриум»

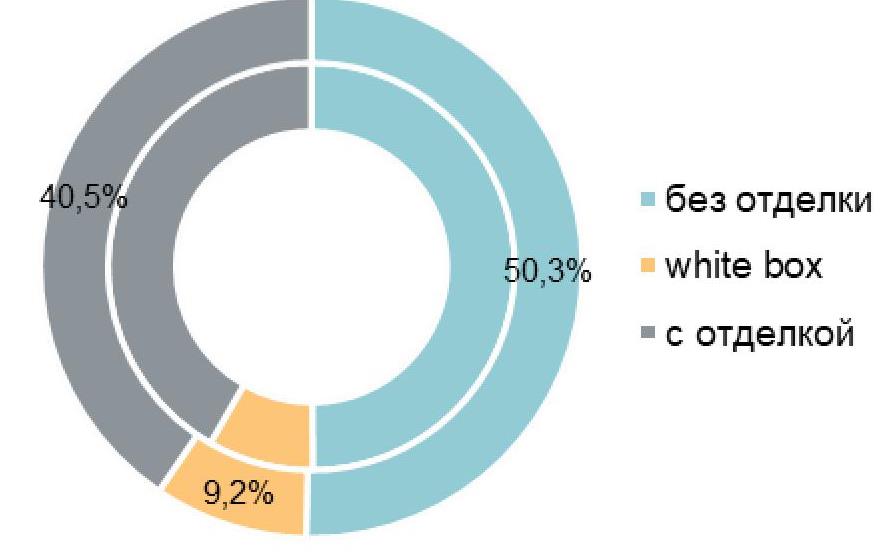

В Новой Москве продолжается «антитренд предложения с отделкой» – квартиры без отделки заняли половину рынка (50,3%; +0,4 п.п.). При этом на квартиры с отделкой приходится 40,5% предложения (-1,2 п.п.). На долю лотов с отделкой white box пришлось всего 9,2% (+0,8 п.п.). По итогам I квартала на рынке снизилось количество предлагаемых квартир с отделкой на 17% (с 3,9 до 3,2 тыс. лотов), а без отделки – на 14% (с 4,6 до 4 тыс. лотов).

Структура предложения по типу отделки квартир

(внутренний круг – VI кв. 2020 г., внешний круг – I квартал 2021 г.)

Источник: «Метриум»

По подсчетам аналитиков «Метриум», к концу I квартала 2021 года средневзвешенная цена на первичном рынке жилья Новой Москвы составила 179 565 руб. за кв. м (+8,6% за квартал; +32,2% за год). Наблюдаемый рост средней цены достаточно равномерен по округам Новой Москвы: квадратный метр в НАО подорожал на 7,9% – до 185 700 руб., в ТАО на 6,7% – до 95 445 руб.[1]

Динамика средней цены на первичном рынке жилья Новой Москвы, руб./кв. м

Источник: «Метриум»

За квартал средний бюджет предложения на территории Новой Москвы увеличился до 9,4 млн руб. (+7,0% за квартал; +31,3% за год). Положительная динамика наблюдается по всем типологиям:

– студии – 5,7 млн руб. (+3,7% за квартал; +35,8% за год);

– однокомнатные – 7,7 млн руб. (+6,0% за квартал; +33,6% за год);

– двухкомнатные – 10,2 млн руб. (+8,7% за квартал; +29,5% за год);

– трехкомнатные – 13,9 млн руб. (+13,1% за квартал; +33,1% за год);

– многокомнатные – 19,3 млн руб. (+18,1% за квартал; +7,2% за год).

Примечательно, что средняя площадь экспонируемой квартиры за квартал сократилась на 0,8 кв.м до 52,2 кв.м. Тем не менее, по типологиям наблюдалась разнонаправленная динамика средней площади квартир: трехкомнатные стали больше на 1,3 кв.м, а однокомнатные уменьшились в среднем на 0,3 кв.м.

Стоимость квартир на рынке Новой Москвы в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

18,5 |

25,3 |

41,5 |

166 000 |

224 039 |

330 665 |

3 737 220 |

5 673 672 |

8 277 058 |

|

1К |

28,6 |

38,7 |

62,7 |

93 171 |

198 717 |

277 000 |

3 273 600 |

7 691 232 |

13 973 912 |

|

2К |

44,1 |

60,3 |

128,3 |

83 200 |

169 446 |

320 000 |

5 497 975 |

10 215 364 |

41 056 000 |

|

3К |

58,6 |

83,8 |

178,0 |

82 400 |

165 217 |

320 000 |

5 759 400 |

13 851 907 |

47 680 000 |

|

4К+ |

80,5 |

101,3 |

130,5 |

132 600 |

190 762 |

250 998 |

12 987 155 |

19 320 879 |

30 757 835 |

|

итого |

18,5 |

52,2 |

178,0 |

82 400 |

179 567 |

330 665 |

3 273 600 |

9 374 026 |

47 680 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в Новой Москве в I квартале 2021 года:

– ЖК «Борисоглебское» (ТАО / пос. Новофёдоровское): однокомнатная квартира площадью

35 кв. м за 3,3 млн руб.;

– ЖК «Середневский лес» (НАО / пос. Филимоновское): студия площадью 19,9 кв. м за 3,7 млн руб.;

– ЖК «Эдельвейс» (ТАО / пос. Первомайское): однокомнатная квартира площадью

42,5 кв. м за 4,1 млн руб.

Основные тенденции

«По итогам I квартала 2021 года средневзвешенная цена квадратного метра в ТиНАО достигла 179,6 тыс. руб. (+8,6% за квартал; +32,2% за год)., что является очередным рекордом для рынка новостроек Новой Москвы, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Вырос и бюджет предложения: так в марте средняя стоимость квартиры достигла 9,4 млн руб. относительно предыдущего квартала прирост составил 7%, а вот за год квартира в Новой Москве подорожала почти на треть (+31,3%).

Несмотря на стремительный рост цен, нельзя говорить о снижении спроса со стороны покупателей. Тренд интереса к проживанию вне мегаполиса за последний год укрепился, и в этом году стоит ждать его сохранения. Покупатели стали чаще обращать внимание на новостройки за пределами городской черты. Это объясняется более низкой стоимостью квартир в ТиНАО относительно предложения в «старой» Москве, а также более уединенным и комфортным расположением. Так, в первые два месяца 2021 года было зарегистрировано 4,2 тыс. ДДУ[1], что на 26% больше, чем за аналогичный период 2020 года. Доля ипотечных сделок, по данным января-февраля, составила 65%.

В I квартале 2021 года рынок Новой Москвы пополнился двумя новыми проектами и 11 новыми корпусами в существующих проектах. Тем не менее, объем экспозиции на первичном рынке жилья Новой Москвы резко сократился и составил 7,9 тыс. квартир (-14,4% к предыдущему кварталу), что объяснимо высокой покупательской активностью.

Основные тренды, наблюдаемые на первичном рынке Новой Москвы в конце 2020 года, продолжаются. Высокий покупательский интерес приводит к вымыванию доступного предложения и формирует стимул дальнейшего роста цен в регионе. По всей видимости спрос уже начал перетекать из «старой» Москвы в «новую» из-за высоких цен в границах МКАД. Это примечательный тренд, сигнализирующий о переориентировании массового покупателя в более дешевые сегменты в ответ на наблюдаемый рост цен и попытках не превысить ограниченный бюджет.

Низкая ипотечная ставка позволила многим приобрести недвижимость, однако клиенты в ответ на удорожание квадратного метра стали покупать квартиры меньшей площади. Так, средняя площадь приобретаемой квартиры снизилась до 48,2 кв.м в феврале 2021 года, что почти на 2,4 кв.м меньше аналогичного показателя прошлого года.

До середины 2021 года каких-либо значимых изменений ожидать не стоит, так как рынок будет поддерживать льготная ипотека. Спрос будет подогреваться и дальше. Основной вопрос состоит в том, насколько ажиотажным будет II квартал 2021 года, какую стратегию выберет покупатель или, если говорить точнее, какие альтернативы предпочтет и почему».

[1] Расчет произведен по собственной методике, отражающей статистику рыночных сделок. В расчете показателей учитываются только сделки физлиц по проектам всех классов в ТиНАО, без оптовых покупок.

[1] Проект Vnukovo Country Club, позиционирующийся в более высоком классе с ценой предложения более 200 000 руб./кв. м, учитывается при расчете средневзвешенной цены квадратного метра всей Новой Москвы, но не учитывается при расчете аналогичного показателя по ТАО.

Сегмент торговой недвижимости Петербурга в 2017 году проявил необычайную активность. К концу года вакансия в торговых центрах и на главных торговых улицах достигла рекордно низких показателей. Эксперты объясняют это тем, что в преддверие ЧМ-2018 в город стягиваются московские и международные игроки, а также активизируются локальные ритейлеры.

Для сегмента торговой недвижимости Петербурга итогом 2017 года стало ощутимое снижение объема свободных площадей. В 2017 году в Петербурге не открылось ни одного нового торгового центра. А в действующих, по данным Colliers International, вакансия сократилась с 7,4 до 5,2%. В популярных торговых центрах города, таких как «Галерея», «МЕГА-Дыбенко» и «МЕГА-Парнас», «Лето» и «Невский Центр», уровень заполняемости достиг практически 100%. По мнению директора департамента исследований Colliers International Россия Вероники Лежневой, при сохранении темпов развития операторов, уровень вакантности в торговых центрах уже к концу текущего года может сократиться вдвое и достигнуть минимального значения в истории современного рынка торговой недвижимости Петербурга.

По данным JLL, объем открытий арендаторов в торговых центрах превзошел объем закрытий на 85% в 4-м квартале и на 29% в целом за год. Отрицательная динамика наблюдалась только в сегменте отдыха и развлечений: по итогам 2017 закрытий было больше, чем открытий.

Среди крупных открытий в fashion сегменте можно отметить Armani Exchange в «Meга Парнас», Oodji в ТРК «5 озер», Kari в ТРЦ «Июнь», в сегменте электроники – открытие магазинов DNS в ТРК «Атмосфера» и ТРК «Парк Хаус».

По мнению эксперта по коммерческой недвижимости Андрея Реутова, несмотря на сокращение доли вакантных площадей и отсутствие ввода новых объектов, рынок ТРЦ Петербурга остается «рынком арендатора». «Арендатор не спешит и выбирает наилучшее предложение из свободных в торговых центрах площадей. Арендодатель все чаще готов проявлять гибкость и обсуждать варианты постепенного повышения ставки, зачета части затрат на ремонт и т.д.», - комментирует господин Реутов.

В стрит-ритейле также наблюдалась высокая активность. По мнению аналитиков Rusland SP, 2017 год стал для петербургского рынка стрит-ритейла самым успешным периодом за последние четыре года. Немаловажную роль в этом сыграл приток новых московских и международных игроков и развитие локальных ритейлеров в преддверии ЧМ-2018. Активнее всех проявили себя fashion-операторы, общепит и продуктовые ритейлеры.

По словам генерального директора компании А2 Retail Ольги Аткачис, в 2017 году рынок стрит-ритейла показал позитивную динамику. В частности, во многих торговых коридорах Петербурга значительно снизился уровень вакансии, а некоторые локации достигли 100% заполняемости. “Скорость принятия решений о выходе на сделку значительно возросла. Сейчас этот срок не превышает трех месяцев, так как многие игроки хотят начать деятельность до старта ЧМ-2018», - комментирует госпожа Аткачис.

Руководитель направления стрит-ритейла компании JLL в Санкт-Петербурге Юлия Корчемная среди активизировавшихся в прошлом году торговых коридоров выделяет Старо-Невский проспект. В 2017 году здесь открыли свои магазины такие бренды, как Dior, Bulgary, Escada, Wolford, Lise Charmel. Благодаря высокому спросу доля вакантных площадей на этой части Невского проспекта снизилась за 2017 год с 7,4% до 3,9%.

Общепит пополнился ресторанами «Farш» и «Сыроварня» Аркадия Новикова, «Шикари» от «Росинтера» и др.

В секторе услуг, основными представителями которого являются банки, напротив, наблюдался спад, В последнем квартале 2017 года сектор услуг вышел на 2-е место по закрытиям в стрит-ритейле с долей в 18%.

«На фоне приближающегося Чемпионата мира по футболу Петербург стал более интересен московским, региональным и иностранным операторам. Их количество особенно увеличилось в сегментах общественного питания и fashion, - добавляет Ольга Аткачис. - Также 2017 год отметился коррекцией бизнес-стратегии многих активных игроков. Это отражалось на количестве филиалов, форматах присутствия и планах развития на ближайшее время».

По мнению экспертов, по завершению ЧМ-2018 часть арендаторов могут сменить адреса присутствия, отказавшись от слишком дорогих и уже ненужных площадей. Но общая активность рынка сохранится. «Изменения произойдут только с точки зрения некоторого снижения активности операторов общепита и сувениров, которые будут наиболее интенсивно развиваться в ближайшие месяцы. Однако в масштабах всего города снижение спроса после Чемпионата мира будет не очень заметным», - считает руководитель отдела исследований компании JLL в Петербурге Владислав Фадеев.

Будущее торговых центров на этом фоне выглядит менее интригующе. Из новых заявленных проектов в петербургской агломерации на ближайшие годы подтверждены только планы IKEA по строительству торгового центра в Ломоносовском районе. В начале января 2018 года было заявлено о планах холдинга «Адамант» по строительству МФК «Варшавский экспресс-2» на участке на Обводном канале. Будет ли этот объект полноценным торговым центром, или основная его функция будет отведена под офисы и апартаменты - на данном этапе неясно.

«Ситуация с отсутствием ввода новых торговых центров в Петербурге может сыграть на руку рынку. При сокращающемся предложении и росте спроса ставки должны поползти вверх. Это закон рынка, - комментирует господин Реутов. - Правда нет уверенности откуда возьмется повышение спроса на свободные площади, если платежеспособность населения падает. Одни бренды уходят с рынка, на их место приходят новые».

Рынок страхования частной недвижимости в Петербурге продолжает расти быстрыми темпами. Несмотря на кризис, в 2016 году число продаваемых полисов выросло более чем на 20%, а по итогам 2017 году рост превысит 30%, прогнозируют эксперты. Причины в буме ипотеки, а также в растущих продажах «коробочных» и «акционных» страховок.

Спрос на страхование недвижимости со стороны частных лиц увеличивается на протяжении последних несколько лет. В кризис интерес к страхованию вырос по объективным причинам – граждане хотят сохранить нажитое имущество. Официальные итоги года будут подведены позднее, но статистика за 9 месяцев уже говорит о многом: по Петербургу в целом рост объемов страхования недвижимости составил 24,1% до 1,8 млрд рублей, что гораздо выше средних показателей по России (+12%), говорит Ольга Захарченко, руководитель Северо-Западного дивизиона «Ренессанс страхование». Это один из немногих видов, который демонстрировал последние 3 года темпы роста порядка 15-20%, отмечает она.

«В 2016 году рост рынка в сегменте страхования недвижимости был на уровне 21%, уверен, что в 2017 году он будет порядка 28-30% в количестве полисов. При этом в деньгах рост будет меньше, так как на рынке прослеживается снижение средней стоимости полиса за счет увеличения доли недорогих "коробочных" решений и акций для клиентов», - отмечает генеральный директор страхового общества «Помощь» Александр Локтаев.

Среди причин роста эксперты называют и участившиеся катаклизмы. «В ушедшем году произошло несколько чрезвычайных ситуаций, в результате которых пострадало или было полностью уничтожено имущество граждан. Подобные вещи заставляют россиян задуматься о необходимости страхования имущества», - говорит Алексей Букин, директор Северо-Западного окружного филиала страховой компании «Согласие». По его словам, динамика выплат страховщиков тоже была существенной - объем выплат за 3 квартала 2017 увеличился на 25,9% по сравнению с 2016 годом.

По оценкам «Ренессанс страхование», примерно половина договоров страхования квартир сегодня заключается в рамках «ипотечного» страхования, и эта доля за последние 1,5 года выросла на 20%. Доля ипотеки в портфеле имущественных видов «Ингосстраха» - 42-47%, говорит директор петербургского филиала компании Владимир Храбрых. Динамика в ипотечном страховании – плюс 30-35% в год. «В 2017 наблюдался особо высокий спрос на этот вид, а принимая во внимание запуск государственных программ субсидирования ипотеки (к примеру, «президентская» ипотечная программа для многодетных семей со ставкой 6%), мы прогнозируем дальнейший рост», - добавляет г-н Храбрых.

Сильную поддержку рынку, по словам г-жи Захарченко, так же оказывает интерес нестраховых посредников (в основном, банков) к продажам коробочного некредитного страхования. Сейчас коробочное страхование растет на примерно 30% ежегодно, и его доля составляет уже около 36,7%. Коробочные программы – наиболее популярны, согласен андеррайтер управления андеррайтинга имущества и ответственности «Либерти Страхование» Сергей Бурляев. В портфеле компании их доля заметно выросла, но пока не превышает 5%. Купить полис очень просто и быстро, а цена составляет от 800 рублей, объясняет Сергей Бурляев. На этом поле быстро разворачиваются банки и ритейлеры. Через посредников страховщики сегодня более активно предлагают не только коробочные полисы страхования недвижимости, но и недорогие продукты по страхованию банковских карт, мобильной и бытовой техники и иного личного имущества, добавляет г-н Локтаев.

Впрочем, количество самостоятельных договоров также растет. При этом вместе со своими квартирами граждане страхуют и ответственность перед третьими лицами, говорит Кирилл Павлов, директор филиала ВТБ Страхование в Санкт-Петербурге. Такую тенденцию он связывает со статистикой: согласно социологическим опросам каждый третий городской житель России хотя бы раз в жизни сталкивался с протечками труб и затоплениями квартир, выступая в роли виновника произошедшего или пострадавшего. Высокий спрос на страхование домашнего имущества также связан с увеличением числа квартирных краж, полагает г-н Павлов.

В связи с крупной долей «ипотечных» программ, наиболее распространенный вариант страхования сегодня – это конструктив здания (только стены и перекрытия), отмечает г-жа Захарченко. Таких договоров чуть менее 50%. Также востребовано страхование только отделки и отделки и домашнего имущества (около 20%) и комплексное страхование: программ «конструктив + отделка + имущество + гражданская ответственность перед соседями» (15%).

Согласно прогнозу RAEX, в 2018 год прирост страховых премий по страхованию имущества физических лиц (дома, квартиры) составит 11-13%. Участники рынка с такими оценками согласны. Рынок продолжит расти, как на фоне развития рынка ипотеки в результате снижения процентных ставок, так и за счет стремления людей защитить семейный бюджет от крупных незапланированных расходов, говорит г-н Павлов. «В текущем году мы ожидаем снижения среднего чека на данный вид страхования, что обусловлено увеличением спроса со стороны населения и одновременным расширением предложений страховыми компаниями», - добавляет он.