Инвесторы скупают жилье у воды

Квартиры на набережных Москвы всегда были востребованным и ликвидным активом, но за последний год внимание к ним побило рекорды: выручка застройщиков по их реализации в 2020-м выросла вдвое, а количество проектов у воды впервые с 2014 года достигло 9%, что говорит о высоком спросе, причем не только со стороны конечных потребителей, но и инвесторов. Эксперты компании «Метриум» рассказывают о причинах такого интереса.

Дефицит определяет спрос

Общая протяженность береговой линии Москвы-реки в черте города превышает 200 км, но исторически сложилось так, что набережные в столице были преимущественно промышленными, и жилья здесь строилось очень мало. Сейчас ситуация постепенно меняется, и основным трендом становится вовлечение прибрежных зон в жизнь города при сохранении их природных преимуществ. В связи с этим сегодня появляется все больше интересных жилых проектов на первой линии, причем как в центре города, так и на окраинах. Тем не менее, пока их немного – 9% от общей доли рынка. При этом спрос явно превышает предложение, что определяет высокую инвестиционную привлекательность «прибрежных» квартир.

Тренд на здоровье и экологичность

На сегодняшний день экостроительство стало тенденцией, которая в ближайшее десятилетие будет только набирать обороты. Более того – экологичность нового жилья является существенным конкурентным преимуществом при выводе на рынок новых проектов. Это неудивительно, поскольку мода на здоровый образ жизни предполагает не только правильное питание и физическую активность, но и нахождение в «правильной» локации, где дышится легче.

Канадские исследователи в 2018 году установили, что люди, живущие в радиусе 500 метров от воды, подвержены риску смерти от распространенных причин на 12-17% меньше, чем остальные горожане. А тем, кто постоянно смотрит на воду из окна своего дома или хотя бы офиса, «гарантировано» долголетие. Причина не только в том, что у реки воздух чище и он интенсивнее насыщен отрицательно заряженными ионами. Вид и звуки с открытой воды снижают повседневный стресс.

Видовые характеристики и престиж

Почему для покупателей так важен вид из окна, который воспринимается как продолжение интерьера? Красивый природный пейзаж дарит умиротворение и позволяет снять напряжение. Наблюдать прямо из квартиры открытое водное пространство, любоваться восходами и закатами, радугами мечтают многие, но сегодня это редкость в плотно застраиваемом городе, где стандартными «соседями» чаще всего являются торговые центры, офисные здания и дорожные развязки.

Если рядом кроме водоема расположена зеленая зона, то положительный психологический эффект многократно усиливается, а покупательский интерес значительно возрастает. В Москве не так много жилых комплексов, которые предполагают вид на реку в сочетании с близко расположенными парками, поэтому такие квартиры раскупаются в первую очередь, а у инвесторов в дальнейшем не возникает проблем с их реализацией. К одним из таких проектов относится ЖК «Ривер Парк», расположенный на берегу Нагатинского затона. Он находится всего в 5 минутах от музея-заповедника Коломенское, а из окон открывается вид на реку. Такое соседство с крупным зеленым массивом и водной гладью одновременно является редкостью для доступных по цене новостроек и дает данному жилому комплексу уникальное преимущество.

«Жить с “видом на воду” было престижно всегда, особенно учитывая небольшое количество таких предложений на первичном рынке Москвы, – отмечает Наталья Сазонова, директор по развитию компании «Метриум» (участник партнерской сети CBRE). – Фактор близости к набережной играет большую роль для имиджа проекта – это тот критерий, за который покупатель готов платить больше на 20-25%. Кроме того, ликвидность таких лотов сохраняется и в случае их дальнейшей перепродажи на вторичном рынке. Есть даже определенные дома вдоль реки, за видовыми квартирами в которых инвесторы “охотятся”, выжидая, когда собственники выставят их на продажу».

Набережная – идеальное место для досуга

Отношение к воде у всех разное. Кто-то очень любит реку и готов смотреть на нее часами, а кто-то предпочитает горные ландшафты или лес. Но практически все люди обожают набережные – это места, в которых можно почувствовать себя спокойно. Кроме того, комплексные жилые проекты на набережных включают в себя их благоустройство: создание прогулочных пешеходных маршрутов, многофункциональных общественных пространств, объектов инфраструктуры, зон отдыха и спорта. Все это непосредственным образом влияет на инвестиционную привлекательность таких квартир.

«В нашем ЖК мы предусмотрели благоустроенную прогулочную набережную длиной 1,5 км с пешеходными и велодорожками, мостиками и площадками для отдыха, – рассказывает Лариса Швецова, генеральный директор компании ООО «Ривер Парк». – Первая часть набережной длиной 700 м построена и введена в июле 2018 года, вторую мы планируем завершить в два этапа. В этом году будет открыт участок вдоль корпусов 1-3, позднее – вдоль корпуса 4. Хочу отметить, что в благоустройство первого этапа уже вложено 110 млн рублей, а объем инвестиций на оставшийся участок составит 150 млн рублей. При разработке концепции уделялось большое внимание озеленению территории. Здесь появятся лиственные и хвойные деревья, злаковые растения, цветы. Предусмотрены также оригинальные малые архитектурные формы. Под сандеками – навесными балконами – будут установлены места для отдыха со скамейками и качелями. Пешеходная набережная разделится на прогулочную зону у самой кромки воды и спортивную, где пройдут асфальтированные велодорожки».

Сроки окупаемости и прибыль

Учитывая большой спрос на видовые квартиры возле набережных при пока еще недостаточном предложении, можно сделать вывод о высокой инвестиционной привлекательности таких активов. Квартиры у реки быстро сдаются в аренду либо выгодно продаются: московская недвижимость стабильно дорожает, а эксклюзивные лоты с прекрасными видовыми характеристиками раскупаются в первую очередь.

Сегодня низкие ставки банковских депозитов на фоне инфляции выглядят особенно удручающе: деньги, внесенные на счет, уже не только не приносят дохода, но и не успевают за реальным ростом цен. Инфляция в 2020 году, по данным Росстата, составила 4,9%, а ставки по депозитам в большинстве банков в декабре того же года не превышали 4,5%[1]. А вот инвестиции в жилье с целью его последующей сдачи в аренду выглядят по-прежнему привлекательно. Сейчас средний срок окупаемости столичной квартиры эконом-класса составляет примерно 18 лет, а ее доходность варьируется в диапазоне 4-7% годовых. Но жилые комплексы уровня комфорт и бизнес, расположенные в привлекательных востребованных локациях, при том же уровне прибыли окупаются вдвое быстрее. Причина в том, что их арендуют состоятельные клиенты на долгий срок, и собственнику не приходится сталкиваться с постоянным поиском новых жильцов, пока квартира стоит пустая.

«Недвижимость в качестве инструмента для инвестирования защищена от девальвации, это в принципе самый надежный инструмент, позволяющий получать стабильный пассивный доход от аренды, – убеждена Наталья Сазонова. – А квартира у воды – штучный продукт, который всегда будет пользоваться популярностью, на подобные объекты сохраняется большая конкуренция при их высокой стоимости. Срок окупаемости составляет около 10 лет. Что касается сторонников быстрого дохода, они смогут получить как минимум от 20% прибыли при перепродаже такого жилья».

[1] Статистика ЦБ РФ. Динамика максимальной процентной ставки (по вкладам в российских рублях) десяти кредитных организаций, привлекающих наибольший объём депозитов физических лиц https://cbr.ru/statistics/avgprocstav/

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги 2020 года на рынке складской недвижимости Москвы.

После сравнительно скромных результатов первой половины 2020 года, в III-IV кв. м было закрыто сделок общей площадью чуть более 1.3 млн кв. м. Таким образом, годовой показатель объема сделок составил почти 1.9 млн кв. м – рекордное значение за всю историю рынка. Кроме того, в 2020 году впервые в истории складского рынка Московской области самая большая доля в годовом спросе пришлась на онлайн ритейлеров: 28% всех арендованных и купленных площадей в 2020 году. В абсолютном выражении это чуть более 0.5 млн кв. м, что также является рекордом для этого сегмента и сопоставимо с объёмом площадей, который арендовали и купили онлайн ритейлеры за предыдущие три года вместе взятые.

Крупнейшие сделки, закрытые в III и IV кв. 2020

|

Объект |

Площадь, кв. м |

Арендатор / покупатель |

Тип сделки |

|

PNK Парк Домодедово |

182 000 |

ВсеИнструменты.ру |

Аренда |

|

Ориентир Запад |

154 000* |

Ozon |

Аренда |

|

Домодедово |

110 584 |

Конфиденциально |

Аренда |

|

Радумля |

103 198 |

Эксмо-АСТ |

Покупка |

|

Логопарк Софьино |

58 790 |

BSH |

Аренда |

*Консультант сделки - CBRE

Источник: CBRE, IV кв. 2020 г.

В 2020 году впервые с 2013 года суммарная площадь сделок по строящимся зданиям и сделок built-to-suit превысила площадь сделок по готовым помещениям. Причинами этого стали большой объём крупных и нестандартных проектов, которые невозможно разместить в существующих объектах, а также дефицит готовых свободных площадей.

Согласно отчёту CBRE, в 2021 году объём сделок будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Более важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей.

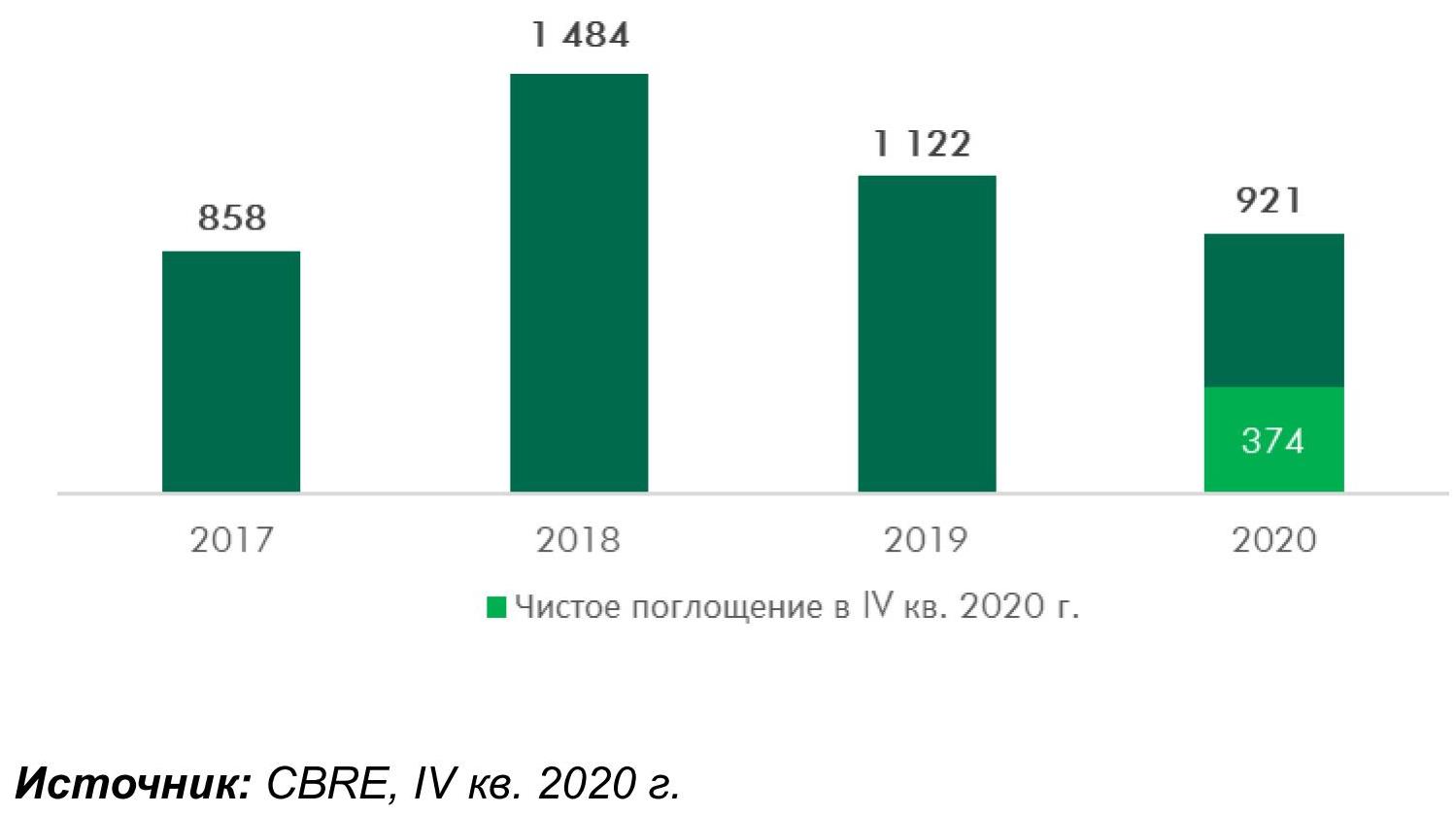

Годовой показатель чистого поглощения составил чуть более 0.9 млн кв. м, что на 17% ниже результатов 2019 года. При этом 40% поглощения пришлось на IV кв. 2020 года. Основной причиной снижения показателя стала низкая активность в сегменте сделок built-to-suit годом ранее: ввод объектов, строящихся «под клиента», формирует существенную часть чистого поглощения. Вторым фактором, негативно сказавшимся на поглощении, стало сокращение объёма сделок в готовых объектах: на 150 тыс. кв. м (-17%) меньше, чем в 2019 году.

Динамика чистого поглощения, тыс. кв.

Доля свободных площадей по итогам 2020 года снизилась с 4.6% до 2.9%. Резкое снижение было вызвано очень высокой активностью спроса и практически полным отсутствием спекулятивного строительства. В IV кв. 2020 года было «поглощено» более 200 тыс. кв. м. свободных площадей.

Новые здания составляют лишь 29% всех вакантных помещений. Начиная с I кв. 2020 г., объекты вторичного рынка преобладают в структуре свободных площадей. За год их доля выросла с 60% до 70%, а в III кв. доходила почти до 80%. Такие изменения являются следствием минимальных объёмов спекулятивного строительства, основу предложения в сегменте готовых зданий всё больше и больше формируют объекты, построенные в предыдущие годы.

793 тыс. кв. м составил объём строительства в 2020 году. Показатель снизился на 13% относительно 2019 года. Ряд крупных проектов не успели завершить, как планировалось, до конца года и их ввод в эксплуатацию должен состояться в I кв. 2021 году. Только 9% площадей оставались свободными к моменту окончания строительства на объектах, завершённых в прошедшем году.

Крупные объекты строительства, сдача которых была перенесена на I кв. 2021 г.

|

Объект |

Площадь, кв. м |

Расположение |

Собственник |

|

СК Wildberries |

150 000 |

г. Электросталь |

Wildberries |

|

ДДТ Логистик, 2 фаза |

23 000 |

Саларьево |

Veles Group |

Источник: CBRE, IV кв. 2020 г.

Прогнозируемый CBRE показатель строительства в 2021 году составит 1.3 млн кв. м. Рост активности на 64% относительно прошедшего года будет сформирован проектами, перенесёнными с IV кв. 2020 года, а также рядом built-to-suit объектов, строительство которых началось в рамках крупных сделок прошедшего года. Практически все эти площади уже находятся на этапе строительных работ, строительство некоторых объектов начнётся весной.

Средний уровень базовых ставок аренды вырос до 3 960 руб./кв. м/год по итогам 2020 года. Таким образом, за год, относительно конца 2019 года, показатель вырос лишь на 1.5%.

По прогнозам CBRE, в 2020 году в случае дальнейшего сохранения доли свободных площадей на текущем уровне (2,9%) и большого количества запросов на складские площади рост ставок может продолжиться в первом полугодии 2021 года.

Антон Алябьев, старший директор, руководитель отдела индустриальной и складской недвижимости CBRE в России, комментирует:

«Прошлый год стал рекордным по объему сделок, а квартальные значения показали второй результат за всю историю рынка в рамках одного квартала - 673 тыс. кв. м. Максимальное значение было зафиксировано в III квартале 2020 года.

Объём спроса в 2021 году, по нашим оценкам, будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей».

По данным международной консалтинговой компании Colliers International, в 2020 году уровень вакантности на основных торговых коридорах Санкт-Петербурга достиг 15,7% - это максимальное значение за последние пять лет. При этом количество закрытий в прошедшем году увеличилось в 3,5 раза, а новые магазины и заведения общепита открывались на 30% чаще.

По итогам 2020 года доля свободных помещений на основных торговых коридорах Северной Столицы достигла максимального значения за последние пять лет – 15,7% – увеличившись за год на 7,6 п.п. Рост вакантности стал следствием пандемии коронавируса и связанными с ней ограничениями в деятельности предприятий торговли и общепита. Самый резкий рост уровня вакантности был зафиксирован во втором квартале, когда доля свободных помещений выросла на 5,9 п.п. и достигла 12,9%. В последующие два квартала уровень вакантности увеличивался более сдержанными темпами.

Всего за прошедший год количество закрытий увеличилось в 3,5 раза – с 54 закрытий в 2019 году до 191 в 2020 году. Большая часть закрытий пришлась на сферу общественного питания: там количество закрытий увеличилось в 7 раз. Закрытия в сегменте одежды встречались в 2 раза чаще.

При этом, несмотря на экономическую неопределенность, на основных торговых коридорах Санкт-Петербурга появлялись новые кафе и магазины. Всего количество открытий увеличилось на 30% по сравнению с результатами 2019 года. Число новых кафе и ресторанов практически сохранилось на уровне 2019 года – это 45 помещений. В 1,5 раза увеличилось количество открытий магазинов одежды и обуви. Также в 2020 году было открыто 18 продуктовых магазинов, что в 2,5 раза больше показателя 2019 года.

По данным Colliers International, самый высокий уровень вакантности по итогам 2020 года был зафиксирован на Старо-Невском проспекте – 18,1% (против 13,7% в 2019 году). В 2020 году со Старо-Невского проспекта ушли магазины Philipp Plein, The Collection, DRESS-code.

Наибольший рост свободных помещений пришелся на Невский проспект и Большую Конюшенную улицу. Так, уровень вакантности Невского проспекта увеличился с 3,8% в IV квартале 2019 до 15% в IV квартале 2020 года. Чуть более трети закрытий на этой улице в 2020 году приходилось на сферу общественного питания. В частности, закрылись два помещения Burger King (на Невском, 86 и Невском, 40), Kriek, «Две Палочки», «Шоколадница».

13% закрытий на Невском проспекте сформировали магазины подарков и сувениров. До наступления пандемии этот сегмент чувствовал себя довольно устойчиво. Если в I квартале 2020 года на Невском проспекте работали порядка 20 магазинов этой категории, то уже в IV квартале их число сократилось до 10. В IV квартале два закрытия были компенсированы новыми ранее неизвестными магазинами: Taste of Russia, Street Souvenir.

Уровень вакантности Большой Конюшенной улицы по итогам 2020 года составил 15,5%, увеличившись за год на 9,9 п.п. Всего за год на улице закрылись 11 помещений, в основном, это предприятия общественного питания и магазины одежды и обуви. Один из закрывшихся магазинов – бренд Brunello Cucinelli на Большой Конюшенной, 13 – переехал на Старо-Невский проспект, 113.

Уровень вакантности Большого проспекта П.С. за год вырос на 5.8 п.п. и к концу года достиг 15,7%. В 2020 году свои вывески сняли такие магазины одежды, как Laurel, Fabiana Filippi, Paul Zileri. Почти половину новых открытий сформировали магазины одежды и общепит. Среди новых ресторанов можно отметить «Хачапури и вино», «Каха бар» и пекарню «Хлебник».

Самый небольшой рост вакантности наблюдался на улице Рубинштейна: с 8,4% в IV квартале 2019 года до 12% по итогам 2020 года. Несмотря на то, что большинство арендаторов относится к одному из самых уязвимых в период пандемии сегментов – общественному питанию, число закрытий в течение года оказалось сравнительно небольшим. Всего в 2020 году было закрыто 10 заведений общественного питания, половина из которых перестали работать в IV квартале. Большинство открытий новых кафе на этой улице произошло в I квартале 2020 года. В IV квартале на Рубинштейна, 27 появился новый ресторан GUCCI от DEL MAR.

Что касается коммерческих условий, в 2020 году снижение ставок аренды произошло на всех основных торговых коридорах Санкт-Петербурга. Наибольшая корректировка цен коснулась Невского проспекта – там максимальная ставка за год снизилась с 18 тыс. руб./м2/месяц до 10 тыс. руб./м2/месяц, минимальная уменьшилась с 7 тыс. руб./м2/месяц до 4,5 тыс. руб./м2/месяц.

«Несмотря на сложности и ограничения, street-retail радовал новыми открытиями и сегментами. 2020 год запомнился несколькими знаковыми сделками для Санкт-Петербурга – это открытие дизайн-студии ИКЕА на Невском проспекте, 23 и магазинов одежды Maje и Sandro на Большом проспекте П.С., 57, – комментирует Ирина Царькова, директор департамента торговой недвижимости Colliers International. – Особенно восхищает оптимизм и находчивость петербургских рестораторов. Хотя этот сегмент оказался в наиболее уязвимом положении из-за ограничительных мер, рестораторы показали себя настоящими предпринимателями, открывая «зимние веранды» и предлагая посетителям новые концепции. Арендаторы этого сегмента по-прежнему сохраняют интерес к помещениям street-retail. В целом, высокий уровень вакантность – это возможность для всех игроков рынка выйти на главные улицы города, и мы ожидаем, что спрос на помещения street-retail в 2021 году будет расти».

Арендные ставки на основных торговых коридорах Санкт-Петербурга

|

IV квартал 2020 г. |

IV квартал 2019 г. |

|||

|

Основные торговые коридоры |

Ставка MIN |

Ставка MAX |

Ставка MIN |

Ставка MAX |

|

Невский пр-т |

4500 |

10000 |

7000 |

18000 |

|

Старо-Невский пр-т |

2000 |

4000 |

2500 |

5000 |

|

Большой пр-т П.С. |

2000 |

4500 |

2000 |

4000 |

|

Большая Конюшенная ул. |

3000 |

5000 |

3500 |

5000 |

|

Рубинштейна ул. |

3000 |

5000 |

3000 |

6000 |

Источник: Colliers International