Итоги 1 квартала на вторичном рынке недвижимости РФ

Аналитики Циан подвели итоги 1 кв. 2021 года на вторичном рынке недвижимости России. Цены продолжили рост, но есть первые признаки его замедления.

В выборку вошли 142 города с численностью населения от 100 тысяч человек и объемом предложения в продаже от 100 квартир.

- Средняя стоимость кв. м на вторичном рынке РФ увеличилась по итогам 1 кв.2021 года на 5,7% - до 72,9 тыс. рублей. За год (в сравнении с 1 кв. 2020 года) рост – на 17,2%.

- Средняя стоимость квартиры в продаже на вторичном рынке по РФ прибавила за квартал 1,5% – до 4,16 млн рублей.

- Отметку средней цены в 170 тыс. рублей за «квадрат» преодолели 4 российских города. Москва дорожает медленнее другие городов.

- “Дальневосточная ипотека” вывела Дальневосточный ФО в лидеры по росту цен на вторичном рынке.

- Стартовая средняя стоимость новых квартир в 1 кв. 2021 года на 19% выше, чем стартовая цена новых квартир, выходивших год назад.

- Конкуренция усиливается – текущий объем предложения на 12% выше прошлогоднего.

- Рост цен на вторичном рынке – в два раза выше докризисного

Стоимость недвижимости на вторичном рынке РФ продолжила расти в начале 2021 года. По подсчетам Циан, средняя цена квадратного метра достигла отметки в 72,9 тыс. рублей – это на 5,7% выше, чем по итогам прошлого квартала (68,9 тыс. рублей). В годовой динамике (относительно 1 кв. 2020 года, еще допандемийного периода, текущая цена выше на 17,2% (тогда средний “квадрат” стоил 62,2 тыс. рублей).

Основной рост цен в квартале пришелся на февраль 2021 (+2,6% относительно предыдущего месяца). В январе и марте прирост был на уровне полутора процентов.

Ежемесячная динамика цен на вторичном рынке РФ

|

|

дек.20 |

янв.21 |

фев.21 |

мар.21 |

|

Средняя цена кв. м, тыс. р |

68,9 |

70,0 |

71,8 |

72,9 |

|

Рост за месяц |

1,6% |

2,6% |

1,5% |

Источник: Аналитический центр Циан

Средний бюджет предложения на вторичном рынке в целом по РФ (города с населением от 100 тыс. человек) составляет сегодня 4,16 млн рублей при площади в 57,2 кв. м. За квартал бюджет вырос на 60 тыс. рублей, за год – на 600 тыс. рублей (+16,7 %).

Динамика показателей кв. м в городах РФ (население 100 тыс.+)

|

|

1 кв.2021 |

4 кв.2020 |

1 кв.2020 |

Динамика за квартал |

Динамика за год |

|

Средняя цена кв. м, тыс. р. |

72,9 |

68,9 |

62,2 |

5,7% |

17,2% |

|

Средняя стоимость квартиры в продаже, млн руб. |

4,16 |

4,10 |

3,56 |

1,5% |

16,7% |

|

Средняя площадь квартиры в продаже, кв. м |

57,2 |

58,9 |

56,1 |

-3,0% |

1,9% |

Источник: Аналитический центр Циан

- Отметку в 170 тыс. рублей за «квадрат» преодолели 4 российских города

Рост цен наблюдается практически по всей стране. Средняя стоимость кв. м на вторичном рынке в Москве показала меньший рост, чем в целом по РФ: за прошедший квартал средняя стоимость кв. м увеличилась на 1,6% - до 257,6 тыс. р. В городах Московской области (с населением от 100 тыс. человек) стоимость составляет в среднем 121,7 тыс. р. (+6,8% за квартал и +22,3% за год).

Подмосковье дорожает быстрее, чем столица. Циан связывает это с частичным перераспределением спроса как по причине увеличения цен на жилье (что ведет к смещению предпочтений по локациям), так и большему количеству сотрудников «на удаленке», которые теперь менее привязаны к центру города и могут рассматривать в том числе более удаленные локации.

В 1 кв. 2021 года в Московской области впервые появились города, в которых цена «квадрата» превысила в среднем 170 тыс. р. Это Реутов (176,1 тыс. р.) и Красногорск (173,7 тыс. р.). Еще год назад средняя цена кв. м в этих городах только приближалась к отметке в 150 тыс. р. Сегодня же более 150 тыс. р. за «квадрат» - уже в семи городах Подмосковья.

В целом по России на втором месте по стоимости кв. м на вторичном рынке – Сочи с показателем в 180,2 тыс. р., что связано не только с высоким спросом на недвижимость на фоне закрытых границ и «удаленки», но и ограничений на точечную застройку. Всего за квартал «квадрат» в Сочи вырос в цене на 6%. На третьем месте (без учета городов Московской области) – по-прежнему Санкт-Петербург с показателем в 157,1 тыс. р. (+5,9% за квартал).

Вторичная недвижимость в регионах (вне столичных агломераций) выросла в цене за квартал на 5,3%, за год – на 15,3% - до 62,3 тыс. рублей. Из них в городах-миллионниках (Москва и Санкт-Петербург в статистике не учитываются) стоимость за квартал увеличилась на 4,5%, за год – на 15,3%. Наибольший рост за месяц и за год – в Казани, Омске (+7% за квартал).

Города с численностью населения от 500 тыс. до миллиона увеличились в стоимости квадратного метра за квартал на 4,7%, за год – на 15,5% - до 65,1 тыс. рублей за кв. м. Наибольший рост за квартал - в Томске, Пензе. Таким образом, наиболее «скромные» показатели роста цен наблюдаются в столице, тогда как большинство остальных городов прибавили в цене значительнее по стоимости «квадрата».

Динамика средних цен на вторичном рынке РФ

|

|

Средняя цена кв. м, тыс. р. |

Динамика за квартал |

Динамика за год |

||

|

1 кв.2021 |

4 кв.2020 |

1 кв.2020 |

|||

|

Москва |

257,6 |

253,6 |

220,3 |

1,6% |

16,9% |

|

Московская область |

121,7 |

114,0 |

99,1 |

6,8% |

22,9% |

|

Санкт-Петербург |

157,1 |

148,3 |

128,3 |

5,9% |

22,4% |

|

Города вне столичных агломераций |

62,3 |

59,2 |

54,0 |

5,3% |

15,3% |

|

в т.ч. города-миллионники |

72,0 |

68,8 |

62,4 |

4,5% |

15,3% |

|

в т.ч. города от 500 тыс. до 1 млн |

65,1 |

62,2 |

56,4 |

4,7% |

15,5% |

Источник: Аналитический центр Циан

- Цены на «вторичку» растут по всей России

По подсчетам Циан, из 142 городов, попавших в выборку (с численностью населения от 100 тысяч человек и объемом предложения в продаже от 100 квартир), только в шести по итогам квартала отмечена околонулевая динамика или даже минимальное снижение в пределах 1%. Среди городов с населением от 500 тыс. человек в данный список вошел Ростов-на-Дону (-0,3%), где в годовой динамике прирост составил 6%. Наибольший рост – в Петропавловске-Камчатском и Южно-Сахалинске, где действует программа «дальневосточной ипотеки».

Именно в Дальневосточном ФО - самая высокая стоимость кв. м. на вторичном рынке, за прошедший год прирост составил почти 22%. Еще год назад лидером по средней цене по городам был Центральный округ. Самая доступная «вторичка» сегодня – в Северо-Кавказском и Приволжском ФО.

Динамика средней стоимости квадратного метра по федеральным округам

|

Федеральный округ |

Средняя стоимость кв. м, январь 2020 |

Средняя стоимость кв. м, декабрь 2020 |

Средняя стоимость кв. м, январь 2021 |

Динамика за квартал |

Динамика за год |

|

Города Дальневосточного ФО |

95,0 |

86,6 |

78,0 |

9,6% |

21,8% |

|

Города Центрального ФО |

92,4 |

87,1 |

76,5 |

6,1% |

20,7% |

|

Города Южного ФО |

73,5 |

70,8 |

65,2 |

3,9% |

12,8% |

|

Города Северо-Западного ФО |

72,3 |

68,7 |

60,7 |

5,3% |

19,1% |

|

Города Сибирского ФО |

59,6 |

56,6 |

49,9 |

5,2% |

19,3% |

|

Города Уральского ФО |

57,0 |

54,7 |

51,2 |

4,1% |

11,2% |

|

Города Северо-Кавказского ФО |

53,7 |

51,6 |

48,7 |

4,2% |

10,4% |

|

Города Приволжского ФО |

53,7 |

51,7 |

48,3 |

3,9% |

11,2% |

Источник: Аналитический центр Циан

- Средняя стоимость «новинок» выросла на 19%

По подсчетам Циан, в 1 кв. 2021 года вторичный рынок недвижимости пополнился аналогичным числом новых квартир, как и в 1 кв. прошлого года (-1% по сравнению с 1 кв. 2020). В 78 городов из 142 количество нового предложения, вышедшего в продажу, снизилось.

В то же время средняя стоимость «новинок» существенно выросла: в 2021 году она составила 73,9 тыс. р. – это на 19% выше средней стоимости кв. м нового предложения в 1 кв. 2020 года (61,9 тыс. р.). Более чем на треть новое предложение стало дороже в Улан-Удэ, Чите, Курске, Омске, Петрозаводске, Петропавловск-Камчатском, Череповце, Благовещенске.

Динамика средних цен и объема «новинок» рынка в городах-миллионниках

|

Город |

Средняя стоимость "новинок" рынка 1 кв. 2021 |

Средняя стоимость "новинок" рынка 1 кв. 2020 |

Разница в стоимости "новинок" |

Динамика выхода новых квартир в продажу на вторичном рынке 1 кв.2021/1кв.2020 |

|

Москва |

250,3 |

213,7 |

17% |

13% |

|

Санкт-Петербург |

154,3 |

124,8 |

24% |

-29% |

|

Казань |

100,1 |

81,7 |

23% |

-7% |

|

Нижний Новгород |

87,8 |

70,5 |

25% |

-25% |

|

Новосибирск |

83,2 |

72,3 |

15% |

-21% |

|

Екатеринбург |

82,2 |

72,1 |

14% |

13% |

|

Уфа |

79,9 |

71,2 |

12% |

15% |

|

Красноярск |

76,3 |

62,9 |

21% |

29% |

|

Краснодар |

72,7 |

63,9 |

14% |

26% |

|

Самара |

68,7 |

59,4 |

16% |

-22% |

|

Ростов-на-Дону |

67 |

61,6 |

9% |

4% |

|

Воронеж |

65,3 |

51,5 |

27% |

-13% |

|

Пермь |

64,3 |

58,5 |

10% |

33% |

|

Омск |

62,5 |

47 |

33% |

-2% |

|

Волгоград |

58,1 |

50,3 |

16% |

-31% |

|

Челябинск |

45,8 |

41,8 |

10% |

11% |

Источник: Аналитический центр Циан

Текущий объем предложения на вторичном рынке - на 12% выше, чем кварталом ранее (что также свидетельствует об охлаждении спроса). В годовой динамике – прирост на 4%. Почти половина всего предложения сосредоточена в городах-миллионниках (42%). Годом ранее доля была чуть выше – на уровне 46%.

В отличие от всего рынка, отдельно по городам-миллионникам ситуация обратная: количество доступных объектов сегодня ниже на 4%, чем еще год назад. Снижение объема предложения более чем на 10% зафиксировано в следующих крупнейших городах: Москва, Омск, Самара, Челябинск, Санкт-Петербург и Волгоград.

«В конце первого квартала было заметно замедление роста цен на вторичное жилье, - отмечает Алексей Попов, руководитель аналитического центра Циан. – Если в феврале в сравнении с предыдущим месяцем стоимость увеличилась по РФ на 2,6%, то в марте – только на 1,5%. Играет роль и восстановление объема предложения и рост ключевой ставки, который приведет к удорожанию ипотеки. С другой стороны, вторичный рынок недвижимости получит значительный бонус после завершения программы льготного кредитования на первичном рынке – часть покупателей перейдут в сегмент уже готового жилья, поскольку условия кредитования для “первички” будут уже не столь выгодными. Это поддержит вторичный рынок, однако прошлогодних ценовых рекордов не стоит ждать».

Динамика средних цен квадратного метра на вторичном рынке в 1 кв. 2021 года

|

Город |

Ср. цена кв. м, 1 кв. 2021 тыс. руб. |

Динамика цен за квартал |

Динамика цен за год |

Средний бюджет предложения, тыс. р., 1 кв 2021 |

Средняя площадь, кв.м |

|

Вся Россия |

72,9 |

5,70% |

17,20% |

4,16 |

57,2 |

|

Города Центрального ФО |

|||||

|

Москва |

257,6 |

1,6% |

15,1% |

15,64 |

61,5 |

|

Тула |

79,8 |

5,7% |

14,0% |

4,54 |

58,2 |

|

Обнинск |

78,3 |

5,5% |

10,7% |

4,88 |

63,4 |

|

Белгород |

75,9 |

8,6% |

15,7% |

4,69 |

63,9 |

|

Воронеж |

66,2 |

8,0% |

16,8% |

3,80 |

57,7 |

|

Владимир |

65,8 |

6,1% |

10,1% |

3,81 |

58,1 |

|

Калуга |

65,5 |

4,6% |

5,7% |

3,91 |

59,4 |

|

Курск |

63,6 |

6,7% |

22,9% |

3,61 |

57,8 |

|

Ярославль |

60,2 |

3,6% |

10,7% |

3,37 |

56,1 |

|

Орел |

60,1 |

5,8% |

21,1% |

3,58 |

58,9 |

|

Тамбов |

59,1 |

5,5% |

15,7% |

3,46 |

59,1 |

|

Кострома |

58,7 |

6,0% |

11,9% |

3,26 |

57,0 |

|

Тверь |

58,4 |

4,1% |

7,7% |

3,48 |

60,6 |

|

Старый Оскол |

56,9 |

10,5% |

14,4% |

3,24 |

58,2 |

|

Иваново |

55 |

7,8% |

11,6% |

3,10 |

56,4 |

|

Липецк |

54,8 |

3,6% |

11,1% |

3,23 |

59,1 |

|

Рязань |

52,9 |

4,1% |

9,0% |

3,09 |

58,1 |

|

Брянск |

49,6 |

6,2% |

10,1% |

2,87 |

57,5 |

|

Смоленск |

48,3 |

3,2% |

5,4% |

2,78 |

56,6 |

|

Муром |

47,2 |

5,8% |

7,0% |

2,43 |

52,4 |

|

Ковров |

46 |

7,2% |

8,1% |

2,41 |

52,5 |

|

Новомосковск |

44,7 |

3,5% |

1,9% |

2,32 |

51,6 |

|

Рыбинск |

38,5 |

0,3% |

0,0% |

1,91 |

49,6 |

|

Реутов |

176,1 |

7,2% |

10,7% |

10,43 |

61,5 |

|

Красногорск |

173,7 |

3,6% |

15,3% |

10,73 |

63,8 |

|

Химки |

166,6 |

7,1% |

15,2% |

9,80 |

60,9 |

|

Одинцово |

166,1 |

6,2% |

19,7% |

9,56 |

60,0 |

|

Долгопрудный |

166 |

5,2% |

19,9% |

9,36 |

58,0 |

|

Люберцы |

154,7 |

8,1% |

16,7% |

7,92 |

54,2 |

|

Мытищи |

153,5 |

7,9% |

19,0% |

8,62 |

58,6 |

|

Королев |

129,5 |

6,5% |

16,1% |

7,33 |

58,4 |

|

Подольск |

126,9 |

9,1% |

16,3% |

6,54 |

53,8 |

|

Домодедово |

126,8 |

7,1% |

19,0% |

6,70 |

54,9 |

|

Балашиха |

126,4 |

7,0% |

14,5% |

6,89 |

56,8 |

|

Пушкино |

121,1 |

6,5% |

18,8% |

6,61 |

57,6 |

|

Жуковский |

111,2 |

8,2% |

8,0% |

6,29 |

58,8 |

|

Раменское |

107,6 |

5,3% |

12,4% |

6,01 |

57,6 |

|

Щелково |

100,9 |

7,3% |

14,2% |

5,37 |

54,8 |

|

Сергиев Посад |

87,4 |

8,4% |

11,5% |

5,12 |

60,0 |

|

Коломна |

79,1 |

5,7% |

14,5% |

4,36 |

56,4 |

|

Серпухов |

76,1 |

9,7% |

16,1% |

4,17 |

55,9 |

|

Ногинск |

73,6 |

2,2% |

13,9% |

3,82 |

52,6 |

|

Электросталь |

71,8 |

5,7% |

8,5% |

3,72 |

52,7 |

|

Орехово-Зуево |

61,1 |

10,5% |

5,1% |

3,04 |

50,5 |

|

Города Северо-Западного ФО |

|||||

|

Санкт-Петербург |

157,1 |

5,9% |

15,6% |

10,09 |

64,8 |

|

Калининград |

84,3 |

8,1% |

19,3% |

5,38 |

63,7 |

|

Северодвинск |

80 |

6,8% |

8,7% |

4,51 |

58,1 |

|

Петрозаводск |

67,9 |

7,4% |

21,8% |

3,73 |

55,6 |

|

Архангельск |

66,9 |

3,2% |

1,9% |

3,58 |

53,2 |

|

Мурманск |

62,3 |

3,0% |

11,2% |

3,36 |

54,0 |

|

Сыктывкар |

62 |

3,5% |

4,9% |

3,29 |

54,3 |

|

Череповец |

56,9 |

3,6% |

25,9% |

3,10 |

55,3 |

|

Вологда |

53,6 |

4,5% |

8,5% |

2,96 |

55,4 |

|

Псков |

52,3 |

5,7% |

15,9% |

3,02 |

58,1 |

|

Великий Новгород |

52,3 |

4,8% |

10,9% |

3,03 |

58,0 |

|

Города Южного ФО |

|||||

|

Сочи |

180,2 |

6,1% |

9,1% |

12,87 |

71,6 |

|

Севастополь |

118,7 |

5,8% |

15,9% |

7,50 |

64,8 |

|

Симферополь |

90,2 |

5,3% |

5,8% |

5,34 |

60,8 |

|

Новороссийск |

77 |

4,6% |

7,1% |

4,63 |

61,4 |

|

Краснодар |

75,1 |

1,6% |

8,7% |

4,79 |

61,5 |

|

Керчь |

66,2 |

4,9% |

13,1% |

3,51 |

53,6 |

|

Ростов-на-Дону |

65,3 |

-0,3% |

5,6% |

3,71 |

56,4 |

|

Волгоград |

55,6 |

4,3% |

4,3% |

3,17 |

56,7 |

|

Батайск |

50,5 |

-0,4% |

5,4% |

2,56 |

51,2 |

|

Астрахань |

50,2 |

3,7% |

12,0% |

3,14 |

63,1 |

|

Волжский |

47,6 |

3,9% |

10,4% |

2,50 |

52,6 |

|

Таганрог |

41,8 |

1,7% |

3,0% |

2,23 |

54,2 |

|

Волгодонск |

37,3 |

1,4% |

3,1% |

2,04 |

55,5 |

|

Города Северо-Кавказского ФО |

|||||

|

Пятигорск |

63,6 |

5,1% |

4,7% |

4,06 |

64,9 |

|

Махачкала |

60,4 |

4,7% |

6,3% |

4,20 |

72,0 |

|

Кисловодск |

59,3 |

4,6% |

5,6% |

3,53 |

60,9 |

|

Ставрополь |

57,9 |

7,0% |

11,5% |

3,52 |

62,1 |

|

Ессентуки |

54,4 |

2,6% |

3,3% |

3,58 |

66,3 |

|

Нальчик |

50 |

0,2% |

12,1% |

2,80 |

56,3 |

|

Владикавказ |

45,9 |

4,8% |

1,2% |

3,09 |

67,9 |

|

Невинномысск |

38,3 |

4,4% |

1,9% |

2,13 |

55,3 |

|

Города Приволжского ФО |

|||||

|

Казань |

98,9 |

7,0% |

12,3% |

6,11 |

63,0 |

|

Нижний Новгород |

88,2 |

6,1% |

17,9% |

5,03 |

56,9 |

|

Уфа |

78,7 |

3,4% |

6,7% |

4,60 |

59,0 |

|

Самара |

66,2 |

3,9% |

6,5% |

3,78 |

56,2 |

|

Пермь |

63,5 |

3,6% |

5,3% |

3,52 |

55,1 |

|

Альметьевск |

61,1 |

2,9% |

8,8% |

3,52 |

57,8 |

|

Пенза |

59,9 |

7,3% |

11,4% |

3,22 |

54,0 |

|

Набережные Челны |

58,5 |

3,2% |

4,2% |

3,31 |

57,9 |

|

Ижевск |

57,6 |

2,3% |

7,9% |

3,05 |

53,8 |

|

Чебоксары |

52,1 |

3,6% |

4,4% |

3,05 |

58,3 |

|

Киров |

51,1 |

4,7% |

6,1% |

2,75 |

54,0 |

|

Ульяновск |

50,3 |

3,7% |

8,5% |

2,80 |

56,0 |

|

Саратов |

50,2 |

3,1% |

6,3% |

2,79 |

55,4 |

|

Арзамас |

49,7 |

5,7% |

6,8% |

2,54 |

51,7 |

|

Оренбург |

49,2 |

2,9% |

3,7% |

2,61 |

53,4 |

|

Октябрьский |

49 |

2,3% |

2,8% |

2,55 |

52,5 |

|

Стерлитамак |

48,1 |

4,3% |

5,3% |

2,57 |

54,4 |

|

Тольятти |

47,4 |

4,2% |

6,3% |

2,62 |

55,2 |

|

Дзержинск |

46,5 |

3,8% |

7,4% |

2,33 |

50,2 |

|

Энгельс |

46,2 |

2,4% |

5,4% |

2,66 |

57,5 |

|

Йошкар-Ола |

46,1 |

2,7% |

3,9% |

2,69 |

58,7 |

|

Новокуйбышевск |

42,4 |

2,2% |

4,5% |

2,21 |

52,0 |

|

Новочебоксарск |

41,4 |

1,5% |

3,0% |

2,15 |

51,8 |

|

Нефтекамск |

41,3 |

3,0% |

2,3% |

2,17 |

52,8 |

|

Воткинск |

39,6 |

1,0% |

2,1% |

1,98 |

50,5 |

|

Балаково |

38,3 |

2,1% |

5,0% |

1,98 |

51,9 |

|

Димитровград |

37,4 |

-0,8% |

2,2% |

1,94 |

52,0 |

|

Города Уральского ФО |

|||||

|

Нефтеюганск |

93,3 |

5,3% |

7,3% |

5,32 |

58,8 |

|

Сургут |

91,4 |

5,7% |

10,1% |

5,74 |

64,7 |

|

Екатеринбург |

81,6 |

4,1% |

8,4% |

4,85 |

59,5 |

|

Тюмень |

79 |

6,0% |

8,4% |

5,05 |

65,5 |

|

Нижневартовск |

68,7 |

4,2% |

7,2% |

4,23 |

62,5 |

|

Ноябрьск |

63,9 |

7,8% |

8,4% |

3,46 |

54,9 |

|

Челябинск |

45,5 |

2,9% |

6,5% |

2,61 |

57,2 |

|

Курган |

45,2 |

4,4% |

5,1% |

2,42 |

53,5 |

|

Первоуральск |

41,9 |

1,7% |

3,5% |

2,21 |

53,2 |

|

Нижний Тагил |

41,1 |

2,8% |

2,8% |

2,14 |

52,6 |

|

Каменск-Уральский |

40,2 |

0,0% |

7,5% |

1,98 |

49,3 |

|

Магнитогорск |

39,2 |

4,3% |

5,9% |

2,14 |

54,9 |

|

Миасс |

38,3 |

-0,5% |

4,6% |

2,09 |

54,4 |

|

Копейск |

37,1 |

1,1% |

4,3% |

1,88 |

50,8 |

|

Города Сибирского ФО |

|||||

|

Иркутск |

88,9 |

6,1% |

17,5% |

5,24 |

60,8 |

|

Новосибирск |

84,1 |

5,0% |

10,3% |

4,92 |

58,8 |

|

Красноярск |

75,9 |

5,6% |

13,2% |

4,45 |

58,8 |

|

Томск |

74,2 |

7,1% |

13,8% |

4,21 |

57,4 |

|

Барнаул |

63,1 |

4,6% |

16,6% |

3,49 |

56,4 |

|

Омск |

62,6 |

7,0% |

21,9% |

3,39 |

54,0 |

|

Абакан |

61,4 |

4,4% |

10,3% |

3,86 |

64,2 |

|

Кемерово |

61,4 |

6,6% |

14,5% |

3,64 |

59,6 |

|

Новокузнецк |

54,1 |

6,1% |

13,8% |

3,01 |

55,5 |

|

Братск |

53,9 |

3,7% |

14,0% |

2,77 |

52,0 |

|

Ангарск |

52,9 |

1,5% |

12,8% |

2,95 |

56,7 |

|

Норильск |

47,4 |

7,5% |

16,7% |

2,63 |

56,8 |

|

Ачинск |

47,2 |

5,1% |

14,8% |

2,54 |

54,5 |

|

Северск |

44,7 |

2,3% |

5,8% |

2,62 |

58,1 |

|

Бийск |

42,3 |

5,5% |

9,0% |

2,33 |

55,7 |

|

Прокопьевск |

38,7 |

2,7% |

6,2% |

2,17 |

56,9 |

|

Города Дальневосточного ФО |

|||||

|

Владивосток |

141,7 |

3,1% |

10,1% |

8,11 |

58,5 |

|

Южно-Сахалинск |

133,3 |

9,6% |

6,4% |

8,95 |

57,6 |

|

Хабаровск |

101,9 |

6,1% |

12,7% |

5,50 |

55,2 |

|

Артем |

100,2 |

4,6% |

11,8% |

5,09 |

52,7 |

|

Благовещенск |

99,2 |

9,0% |

16,1% |

5,73 |

59,0 |

|

Якутск |

95,4 |

5,0% |

4,7% |

6,06 |

66,0 |

|

Петропавловск-Камчатский |

83,2 |

12,4% |

14,0% |

4,15 |

51,0 |

|

Улан-Удэ |

74,3 |

9,9% |

21,8% |

3,96 |

55,0 |

|

Чита |

74,3 |

11,6% |

18,7% |

4,35 |

60,1 |

|

Находка |

68,4 |

3,6% |

7,0% |

3,63 |

53,9 |

|

Комсомольск-на-Амуре |

46,6 |

2,0% |

3,2% |

2,43 |

53,6 |

Источник: Аналитический центр Циан

Стагнация в сфере офисного девелопмента в Санкт-Петербурге подошла к концу. Эксперты отмечают рост активности в сегменте, в том числе и в спекулятивном секторе. В течение ближайших трех лет рынок офисной недвижимости города может пополниться на 540 тыс. кв. м.

По данным Knight Frank St Petersburg, на начало 2020 года суммарная арендопригодная площадь качественных офисных помещений в Северной столице составляла 3,4 млн кв. м. Из них 80% предназначены для аренды.

Растущий ввод

Согласно оценке аналитиков Colliers International, за прошлый год рынок офисной недвижимости Петербурга пополнился 18 бизнес-центрами общей площадью 129,7 тыс. кв. м. Превалирующую часть – 96% объема ввода (124,5 тыс. кв. м) составили спекулятивные объекты (годом ранее их доля в новом офисном девелопменте была минимальна – 11%, или 23 тыс. кв. м). Новое предложение представлено в основном объектами класса В – на них пришлось 83% офисных площадей.

По данным JLL, объем новых офисных площадей, предназначенных для сдачи в аренду, в 2019 году вырос в 4,5 раза по сравнению с предыдущим годом. Напомним, большая часть объема ввода офисных площадей в прошлом году была сформирована сдачей в эксплуатацию первой очереди «Лахта Центра» для корпорации «Газпром».

Основной объем введенных в 2019 году качественных офисных площадей пришелся на второе полугодие: было завершено строительство бизнес-центров Business Box, «Депо №1», «Амбер Холл» и др. Кроме того, как отмечают специалисты Knight Frank St Petersburg, рынок аренды пополнился зданиями на Московском проспекте, д. 98, Киевской улице, д. 5, несколькими зданиями холдинга «Империя» на Большой Морской улице.

Больше всего – 30 тыс. кв. м – площадей, сданных в 2019 году, сосредоточено в Приморском районе. Текущий девелопмент сконцентрирован в Московском и Приморском районах – здесь находится 29% и 24% от общего объема строящихся сегодня бизнес-центров, говорят в Colliers International.

Растущий дефицит

Сформировавшийся в предыдущие годы тренд снижения вакантных площадей, роста дефицита привлекательных объектов и повышения арендных ставок себя не исчерпал.

По оценке аналитиков Colliers International, свободных офисов на рынке остается все меньше. К концу прошлого года незанятыми оставались порядка 186 тыс. кв. м, тогда как по итогам 2018 года показатель был на уровне 220 тыс. кв. м. Доля вакантных помещений сократилась на 0,6 п. п. и достигла 5,5%, что является минимальным значением за последние 13 лет. В сегменте класса A вакантность уменьшилась на 1,2 п. п., до 4,3%, что эквивалентно 58,2 тыс. кв. м. В классе B, несмотря на существенный прирост предложения, доля свободных офисов почти не изменилась и составила в декабре 6,7% (127,9 тыс. кв. м) против 6,6% годом ранее.

«Объем спекулятивного офисного строительства в Петербурге вырос за 2019 год более чем на 100 тыс. кв. м, однако дисбаланс спроса и предложения еще слишком велик. Количество свободных офисов в городе находится на рекордно низком уровне, а спрос напоминает сдерживаемую пружину. Все это стало предпосылками для восстановления офисного девелопмента в Петербурге, которое мы сейчас наблюдаем», – отмечает заместитель директора департамента услуг для арендаторов и офисной недвижимости Colliers International Дмитрий Кузнецов.

Следствием дефицита предложения стал рост стоимости аренды. «Средние арендные ставки на офисные помещения росли в течение года и в классе А достигли уровня 1,9 тыс. рублей за 1 кв. м, в классе В – 1,3 тыс. рублей (+6% к декабрю 2018 года)», – говорит, заместитель руководителя отдела исследований компании JLL в Петербурге Наталия Киреева.

По оценке экспертов Knight Frank St Petersburg, в классе А средневзвешенная арендная ставка увеличилась на 2,8% в сравнении с 2018 годом и составила 2,01 тыс. рублей за 1 кв. м в месяц с учетом НДС и операционных расходов. В бизнес-центрах класса В показатель достиг 1,29 тыс. рублей за 1 кв. м в месяц, что на 9,2% выше показателя 2018 года. Причем в отдельных случаях заявленные ставки предложения на офисы класса А в премиальных локациях достигали 3 тыс. рублей.

Суммарный объем поглощения достиг 144 тыс. кв. м качественных офисных площадей. Это на 6% больше, чем в 2018 году. «В структуре сделок наибольшие доли по-прежнему у компаний профиля IT и структур «Газпрома». IT-корпорации увеличили свое присутствие в Петербурге почти в два раза. Среди них – «Яндекс», Mail.ru, JetBrains, EPAM Systems, Huawei, «Сбербанк Технологии», TELE2 и др. Мы ожидаем, что этот тренд будет продолжаться и усиливаться в ближайшие несколько лет. Прошедший год показал, что многие высококачественные объекты выходят на рынок уже частично или полностью заполненными, поэтому в ближайшие год-два в Петербурге будет сохраняться дефицит крупных блоков», – рассказывает заместитель генерального директора Knight Frank St Petersburg Михаил Тюнин.

Растущее строительство

Сохраняющийся дефицит офисных площадей стимулирует рост девелоперской активности. По данным Knight Frank St Petersburg, на конец 2019 года на стадии строительства или реконструкции находилось 16 офисных зданий общей арендопригодной площадью 229 тыс. кв. м, заявленных ко вводу в 2020 году, включая здания для собственных нужд компаний.

В их числе офисные центры «Заневский Каскад IV», «Атлас Сити», III очередь БЦ «Премьер-Лига», «Морская столица» и др. «Однако, учитывая высокую активность арендаторов и дефицит крупных офисных блоков, есть основания полагать, что доля свободного предложения в этом году существенно не увеличится», – считают эксперты.

«Анонсирован старт строительства новых очередей в проектах "Невская ратуша", Pulkovo Star, "Технополис Пулково", Trinity Place, бизнес-парк "Полюстрово", "Аэропортсити Санкт-Петербург"», – добавляет Дмитрий Кузнецов. Всего же в перспективе ближайших трех лет, по его оценке, рынок офисной недвижимости Петербурга может пополниться на 540 тыс. кв. м.

Растущие коворкинги

По словам руководителя отдела исследований Maris в ассоциации с CBRE Алены Волобуевой, на начало 2020 года в Петербурге насчитывалось 36 коворкинг-центров в формате офисов и бизнес-инкубаторов. Арендные ставки сильно разбросаны и находятся в диапазоне от 4,7 тыс. до 17 тыс. рублей в месяц за фиксированное рабочее место. Большинство коворкингов – небольшие (до 300 кв. м), наиболее крупные занимают площади более 2 тыс. «квадратов».

По словам руководителя отдела по работе с владельцами офисных помещений компании JLL в Петербурге Регины Волошенко, в 2019 году наблюдалось активное развитие гибких офисных пространств. Причем если два года назад основное предложение наблюдалось в классических коворкингах, то в последние два года рынок смещается в сторону гибридных проектов, где совмещены открытое офисное пространство и выделенные кабинеты. По ее оценке, сегодня в городе работает 42 гибких пространства (сервисные и гибридные офисы, коворкинги), управляемых как сетевыми, так и несетевыми операторами.

Совокупный объем проектов составляет 23 тыс. кв. м, число сетевых игроков достигает пяти. При условии реализации анонсированных проектов к концу 2020 года планируется прирост на 50% и открытие примерно 12 тыс. кв. м гибких офисов. «В сегменте гибких пространств к открытию в 2020 году готовятся PAGE на Аптекарской набережной, RAUM в БЦ «Луч» и две новые площадки компании «Практик» в разных районах города», – добавляет Дмитрий Кузнецов.

«Меняется не только объем рынка этого формата, но и спрос на него. Это не только фрилансеры, частные предприниматели и стартаперы, но и корпоративные клиенты, которые ищут быстрое решение для размещения проектных команд или части постоянных сотрудников на период поиска основного офиса. Мы видим в этом новый тренд, который в будущем будет только усиливаться», – отмечает Регина Волошенко.

Для вторичного рынка Санкт-Петербурга 2019 год получился не то что бы провальным, но и не слишком успешным. Число сделок сократилось, большой объем предложения выставляется по завышенной стоимости, однако цены по итогам года подросли.

По данным Управления Росреестра по Петербургу, количество зарегистрированных прав по договорам купли-продажи и мены сократилось на 0,6% (113,4 тыс.; в 2018-м – 114 тыс.). По подсчетам КЦ «Петербургская Недвижимость», относительно 2018 года объем сделок на вторичном рынке снизился на 10-15%.

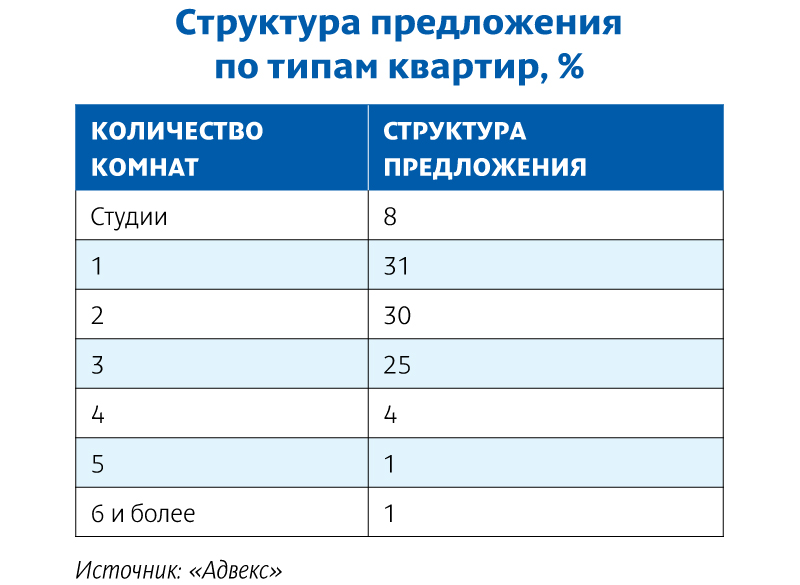

В структуре спроса по городу по-прежнему лидируют одно- и двухкомнатные квартиры – 31% и 25%, в ближних районах Ленобласти – 37% и 25% соответственно. Аналитик АН «Итака» Оксана Овчинникова отмечает увеличение спроса на «двушки»: в структуре сделок по городу их доля достигла 29%, по области – 35%. При этом заметную долю заняли сделки с комнатами – 19% сделок в Петербурге. В Ленобласти процент сделок со студиями достаточно существенный – 16%, но в городе на них приходится лишь 5%.

Лидерами спроса в мегаполисе остаются Красносельский, Приморский, Невский и Выборгский районы, в области – Всеволожский. «В целом распределение спроса по районам практически идентично статистике 2018 года», – констатирует Оксана Овчинникова.

По данным АН «Итака», почти половина (49%) покупателей вторичной недвижимости в 2019 году воспользовалась ипотечным кредитом. При этом покупатели вторичного жилья в городе брали ипотеку в два раза чаще, чем покупатели в Ленобласти. «В 2018 году доля ипотечных сделок составляла 46%. Таким образом, тенденция увеличения использования заемных средств для покупки недвижимости сохраняется. На фоне снижения процентной ставки по кредитам покупатели вторичного жилья охотнее берут ипотеку», – уточнила эксперт.

Весной и летом спрос несколько подрастал, затем случилось снижение в августе-сентябре. Президент Санкт-Петербургской палаты недвижимости Дмитрий Щегельский указывает на данные Росреестра: количество зарегистрированных сделок по итогам III квартала было на 1% меньше, чем во втором. Участники рынка оценили спад в 3–7%. Сокращение спроса констатировали и компании, которые помогают организовать переезд.

Небольшой рост спроса приходится на октябрь-ноябрь. «Но декабрь не оказался драйвовым, т. е. спрос «устал». Цены росли в течение полутора лет непрерывно, это очень долгий срок. Их подстегивала ипотека, но сейчас денег у людей нет», – поясняет Дмитрий Щегельский.

Некоторые компании завершили год с минусом по вторичному сегменту, однако об этом у риэлторов говорить вслух не принято.

Торг снова уместен

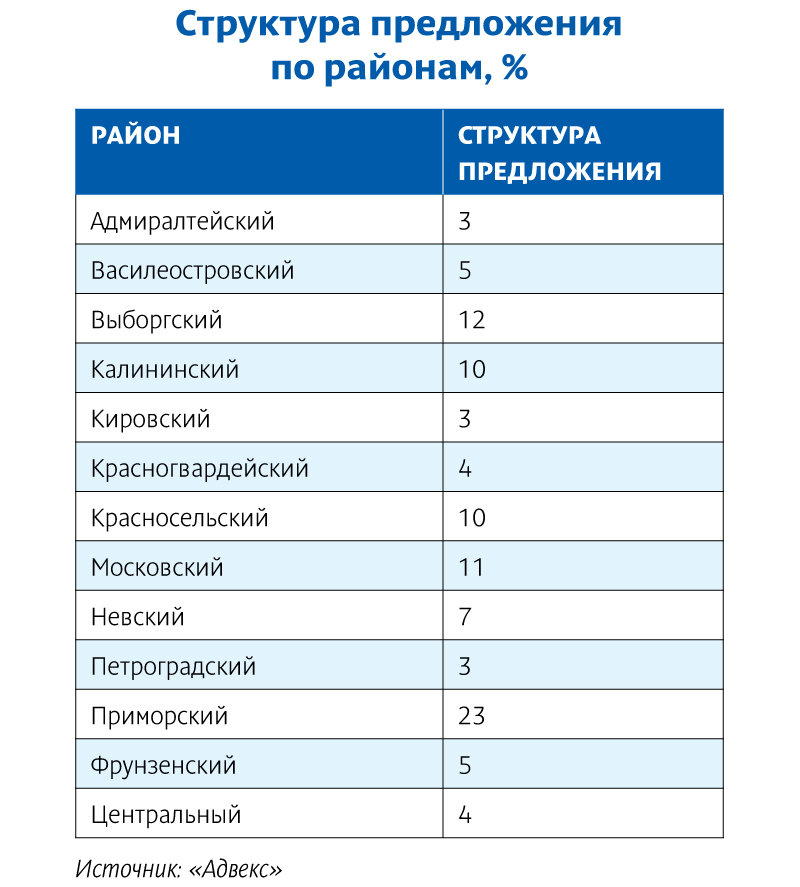

Три четверти объема предложения приходится на Петербург, четверть – на пригородную зону и ближние районы Ленобласти.

Но предложение в мегаполисе, по данным аналитиков, плохо соответствует спросу. Как отмечают эксперты КЦ «Петербургская Недвижимость», по типам квартир, выставленных на продажу, преобладают двух- (30%) и трехкомнатные (27%), хотя по итогам года выросла и доля студий (с 5% до 7%) и однокомнатных квартир (с 22% до 25%). В Ленобласти наблюдается более соответствующая спросу структура: преобладают одно- (33%) и двухкомнатные квартиры (31%), также увеличилась доля студий (с 11% до 15%).

По словам руководителя КЦ «Петербургская Недвижимость» Ольги Трошевой, более 40% в объеме городского предложения и более 50% в области составляет «новая вторичка» – квартиры в домах, сданных не более десяти лет назад.

Дмитрий Щегельский отмечает: предложение стало сокращаться в начале лета – на фоне роста цен продавцы стали удалять объекты из листингов, надеясь позже продать свои квартиры подороже. Сейчас они возвращаются, но в 95% случаев выставляют квартиры по завышенным ценам, подразумевая дальнейший торг. В среднем по результатам торга цена снижается на 5%.

Драйвер для цен

По данным портала Domofond.ru, за 2019 год среднее увеличение цены «квадрата» на вторичном рынке жилья в среднем по России составило 4,4% – до 45 тыс. рублей. Естественно, в городах-миллионниках рост был выше.

По оценке КЦ «Петербургская Недвижимость», цены выросли на 13%, до 114,7 тыс. рублей, в Петербурге и на 17,4%, до 88,1 тыс., – в пригородах. По словам Ольги Трошевой, в первую очередь на рост цен влияет удорожание «новой вторички» – весьма востребованного сегмента вторичного рынка. Здесь главным фактором выступило вымывание ликвидного предложения в результате высокой покупательской активности в последние годы, а также снятие с экспозиции ряда объектов в ожидании перехода первичного рынка на эскроу-счета.

Роста не ожидается

Эксперты рынка не ожидают высокой активности в 2020 году. Так, генеральный директор «Мир квартир» Павел Луценко ожидает замедления или даже остановки рост цен, а во многих городах – даже снижения.

«Если не учитывать «черных лебедей» в макроэкономической ситуации, то незначительный рост «квадрата» возможен за счет инфляции. Еще одним фактором может стать снижение ключевой ставки ЦБ. Это спровоцирует покупательскую активность, что приведет к росту стоимости жилья», – говорит партнер ГК SRG Борис Терехов. Однако высокого роста он не ждет.

«Нас ждет стагнация, по крайней мере, на вторичном рынке Петербурга. Скорее всего, цены встанут», – резюмирует Дмитрий Щегельский.