Санкт-Петербург и Москва попали в топ-10 мирового рейтинга роста цен на жилье

По итогам IV квартала 2020 года лидерами рейтинга по росту цен на жилье Global Residential Cities Index[1] стали турецкие города: Анкара (+30,2% за год), Измир (+29,4%) и Стамбул (+27,9%). Санкт-Петербург сохранил свою позицию – пятая строчка рейтинга с положительной динамикой в 25,4% (+12,4% в 2019 году). Москва год назад находилась только на 69 месте, однако в IV квартале 2020 года поднялась на седьмую позицию с ростом цен на 21,1% (+4% в 2019 году). Общий показатель индекса в 150 анализируемых городах вырос на 5,6% (+3,2% за аналогичный период 2019 года). В 81% городов зафиксировано увеличение цен, при этом в 20% из них рост цен двузначный.

- По итогам 2020 года самый быстрый темп роста цен был зафиксирован в турецких и российских городах. Так, Анкара за год поднялась с 13 (+10,2%) на первое место (+30,2%), Измир – с 11 (+10,3%) на второе (+29,4%), а Стамбул – с 76 (+3,6%) на третье (+27,9%). Преимущественно это связано с высокой инфляцией в стране и динамикой курса лиры.

- Санкт-Петербург по-прежнему занимает пятое место, однако если в 2019 году рост цен составлял 12,4%, то по итогам IV квартала 2020 года жилье в городе подорожало на 25,4%. По словам Николая Пашкова, генерального директора Knight Frank St Petersburg, рост цен в городе обусловлен прежде всего сокращением объема предложения на фоне замедления строительства, а также достаточно высоким спросом, который подогревался тревожными кризисными настроениями. Этот дисбаланс и привел к росту цен на 25%.

- Москва за год поднялась в рейтинге сразу на 62 строки: с 69 места в IV квартале 2019 года (+4%) на седьмое в 2020 году (+21,1%). Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank: «В течение всего 2020 года рост цен на жилье в Москве поддерживался активным спросом и не останавливался ни в карантинные месяцы, ни после. Особенно положительная динамика стала заметна во втором полугодии, когда началось снятие запретов, и отложенный спрос конвертировался в сделки. Рост показателя только ускорился на фоне снижения ключевой ставки, доступности ипотечного кредитования и снижения ставок по банковским вкладам. Пандемия и время, проведенное в самоизоляции, позволили многим осознать высокую значимость жилищных условий и переосмыслить свои потребности, что также поддержало спрос, и соответственно, рост цен. В 2021 году мы ожидаем продолжения данной тенденции».

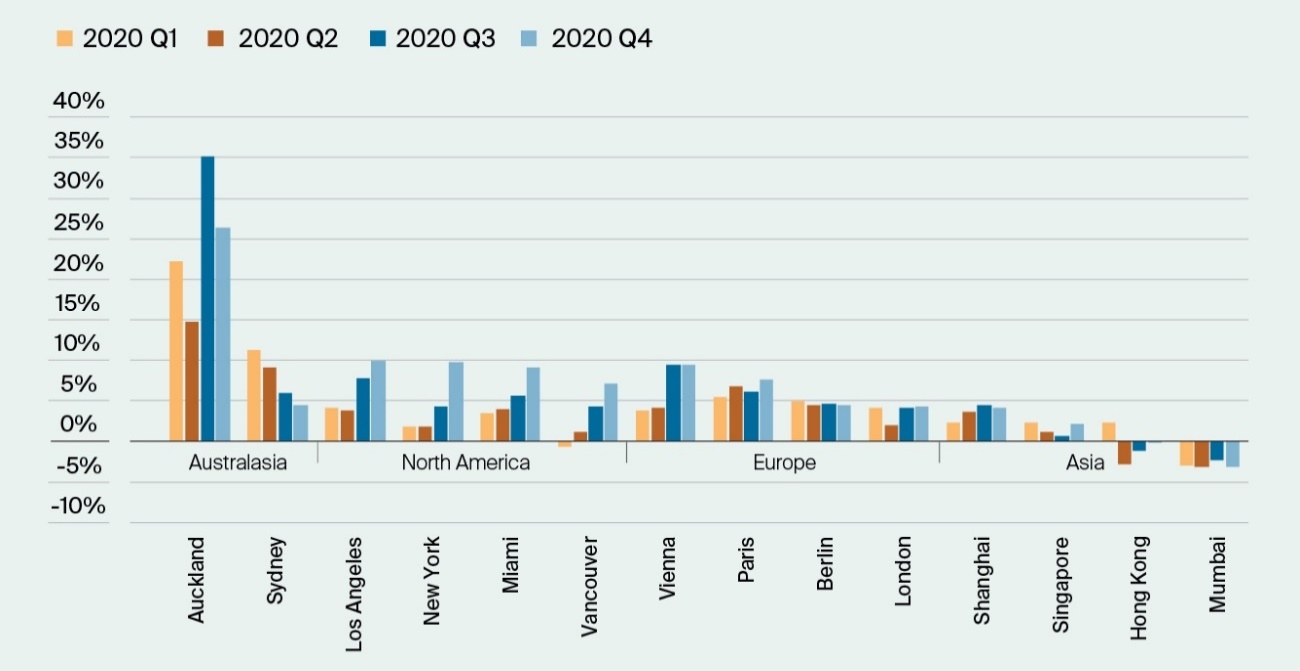

- Ряд городов Северной Америки, Австралазии и Европы демонстрирует высокие показатели, в то время как некоторые азиатские направления отстают, что показывает наличие определенной корреляции с длительностью и жесткостью локдаунов и действовавших ограничений. На рынках, испытавших самые строгие меры, наблюдается накопительный эффект более значительного отложенного спроса, который впоследствии приводит к инфляции цен.

- По итогам IV квартала 2020 года 14 из 15 анализируемых городов США находились в верхней трети рейтинговой таблицы, демонстрируя рост цен выше 7%. Годом ранее в топ-50 вошли только Финикс (31 место в 2019 году, +6,5%) и Сан-Диего (49 место, +4,7%). Китайские города, напротив, потеряли позиции в рейтинге, а средний годовой показатель достиг только 4% (+6% в 2019 году).

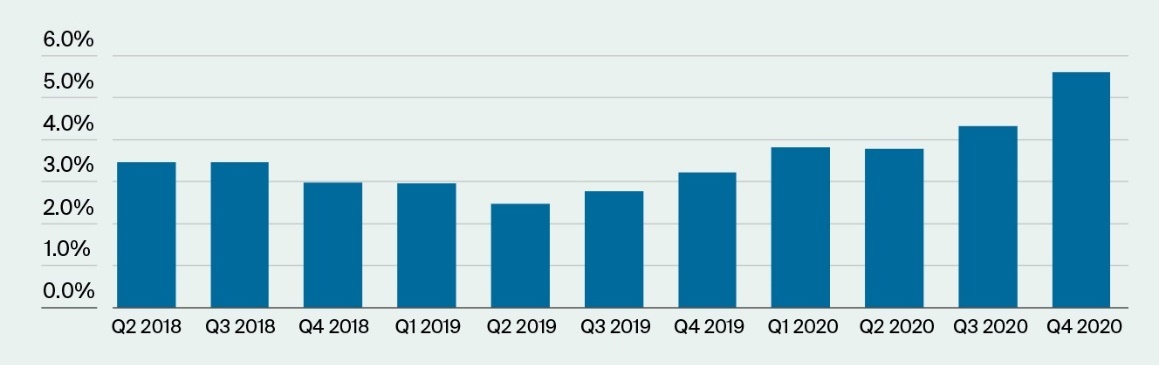

Годовая динамика Global Residential Cities Index

в 150 анализируемых городах

Источник: Knight Frank Research 2021

Годовая динамика Global Residential Cities Index по регионам

Источник: Knight Frank Research 2021

- Марина Шалаева, директор по зарубежной недвижимости и частным инвестициям Knight Frank: «По итогам IV квартала 2020 года в Европе увеличился разрыв в динамике цен между городами Франции, Германии и направлениями итальянского и испанского регионов. Так, Лилль (+10,6%), Париж (+7,7%), Гамбург (+7,4%) и Мюнхен (+6,4%) демонстрируют высокие результаты, а испанские и итальянские города преимущественно показали корректировку цен в диапазоне от -3,7% (Мадрид) до +3,2% (Турин), исключением стал только Милан (+6,7%). Вопреки ожиданиям кризис лишь усилил спрос на жилую и инвестиционную недвижимость. Если во время первых месяцев карантина и собственники, и застройщики могли предложить дисконты в размере 10-25% (зачастую именно в Италии и Испании), то после ослабления ограничений во второй половине 2020 года ситуация изменилась – отложенный спрос начал активно реализовываться как со стороны местных, так и иностранных покупателей, а цены на жилье по большинству европейских направлений поднялись. Дальнейший прогноз во многом будет зависеть от новых ограничений, скорости распространения вакцинации и сокращения мер фискального стимулирования».

Global Residential Cities Index, IV квартал 2020 года

|

Город |

Годовая динамика |

Город |

Годовая динамика |

Город |

Годовая динамика |

|||

|

1 |

Анкара |

30,2% |

51 |

Женева |

7,1% |

101 |

Осака |

3,6% |

|

2 |

Измир |

29,4% |

52 |

Ванкувер |

7,1% |

102 |

Амстердам |

3,5% |

|

3 |

Стамбул |

27,9% |

53 |

Сиань |

6,8% |

103 |

Бухарест |

3,5% |

|

4 |

Окленд |

26,4% |

54 |

Милан |

6,7% |

104 |

Турин |

3,2% |

|

5 |

Санкт-Петербург |

25,4% |

55 |

Киев |

6,7% |

105 |

Циндао |

2,9% |

|

6 |

Сеул |

22,3% |

56 |

Канберра |

6,6% |

106 |

Хайфа |

2,7% |

|

7 |

Москва |

21,1% |

57 |

Цюрих |

6,5% |

107 |

Пекин |

2,3% |

|

8 |

Оттава |

19,7% |

58 |

Токио |

6,5% |

108 |

Сингапур |

2,2% |

|

9 |

Веллингтон |

18,4% |

59 |

Детройт |

6,4% |

109 |

Богота |

2,1% |

|

10 |

Галифакс |

16,3% |

60 |

Гётеборг |

6,3% |

110 |

Рим |

2,1% |

|

11 |

Братислава |

15,9% |

61 |

Берн |

6,3% |

111 |

Лимасол |

1,9% |

|

12 |

Монреаль |

15,2% |

62 |

Уси |

6,2% |

112 |

Скопье |

1,7% |

|

13 |

Гамильтон |

15,1% |

63 |

Вильнюс |

6,2% |

113 |

Тайбэй |

1,7% |

|

14 |

Иерусалим |

14,8% |

64 |

Мюнхен |

6,2% |

114 |

Рио-де-Жанейро |

1,6% |

|

15 |

Финикс |

14,4% |

65 |

Бирмингем |

6,1% |

115 |

Любляна |

1,5% |

|

16 |

Люксембург |

13,6% |

66 |

Перт |

6,0% |

116 |

Дублин |

1,3% |

|

17 |

Сиэтл |

13,6% |

67 |

Порту |

5,9% |

117 |

Джакарта |

1,3% |

|

18 |

Сан-Диего |

13,0% |

68 |

Брюссель |

5,7% |

118 |

Эдмонтон |

1,3% |

|

19 |

Стокгольм |

11,5% |

69 |

Виннипег |

5,7% |

119 |

Тяньцзинь |

1,1% |

|

20 |

Копенгаген |

11,5% |

70 |

Загреб |

5,7% |

120 |

Никосия |

1,1% |

|

21 |

Бостон |

11,4% |

71 |

Гуанчжоу |

5,2% |

121 |

Севилья |

0,2% |

|

22 |

Хобарт |

11,2% |

72 |

Афины |

5,2% |

122 |

Хайдарабад |

0,2% |

|

23 |

Мальмё |

10,7% |

73 |

Прага |

5,2% |

123 |

Гонконг |

-0,1% |

|

24 |

Роттердам |

10,6% |

74 |

Чанша |

5,1% |

124 |

Лима |

-0,1% |

|

25 |

Лилль |

10,6% |

75 |

Нанкин |

5,0% |

125 |

Валенсия |

-0,3% |

|

26 |

Утрехт |

10,3% |

76 |

Оксфорд |

4,9% |

126 |

Палермо |

-0,7% |

|

27 |

Вашингтон |

10,3% |

77 |

Сантьяго |

4,8% |

127 |

Чжэнчжоу |

-0,8% |

|

28 |

Торонто |

10,3% |

78 |

Хельсинки |

4,8% |

128 |

Флоренция |

-0,8% |

|

29 |

Глазго |

10,2% |

79 |

Чунцин |

4,6% |

129 |

Бангалор |

-0,8% |

|

30 |

Миннеаполис |

10,2% |

80 |

Квебек |

4,5% |

130 |

Лиссабон |

-0,9% |

|

31 |

Лос-Анджелес |

9,9% |

81 |

Берлин |

4,5% |

131 |

Будапешт |

-1,0% |

|

32 |

Нью-Йорк |

9,8% |

82 |

Ухань |

4,5% |

132 |

Абердин |

-1,0% |

|

33 |

Вена |

9,4% |

83 |

Ханчжоу |

4,5% |

133 |

Малага |

-1,3% |

|

34 |

Майами |

9,2% |

84 |

Дарвин |

4,5% |

134 |

Куала-Лумпур |

-1,5% |

|

35 |

Денвер |

9,1% |

85 |

Сидней |

4,5% |

135 |

Рига |

-1,5% |

|

36 |

Лион |

8,9% |

86 |

Эдинбург |

4,5% |

136 |

Калгари |

-1,5% |

|

37 |

Атланта |

8,9% |

87 |

Таллин |

4,4% |

137 |

Триест |

-1,5% |

|

38 |

Манчестер |

8,7% |

88 |

Нинбо |

4,4% |

138 |

Венеция |

-1,5% |

|

39 |

Сан-Франциско |

8,7% |

89 |

Лондон |

4,3% |

139 |

Абу-Даби |

-2,0% |

|

40 |

София |

8,6% |

90 |

Мехико |

4,2% |

140 |

Нагоя |

-2,4% |

|

41 |

Рейкьявик |

8,5% |

91 |

Шанхай |

4,2% |

141 |

Барселона |

-2,5% |

|

42 |

Даллас |

8,4% |

92 |

Брисбен |

4,2% |

142 |

Генуя |

-2,9% |

|

43 |

Варшава |

8,3% |

93 |

Шэньчжэнь |

4,1% |

143 |

Ахмадабад |

-3,1% |

|

44 |

Бристоль |

8,3% |

94 |

Франкфурт |

4,1% |

144 |

Мумбаи |

-3,2% |

|

45 |

Осло |

7,8% |

95 |

Салоники |

4,0% |

145 |

Мадрид |

-3,7% |

|

46 |

Марсель |

7,8% |

96 |

Кардифф |

4,0% |

146 |

Дели |

-3,9% |

|

47 |

Париж |

7,7% |

97 |

Эксетер |

4,0% |

147 |

Калькутта |

-4,3% |

|

48 |

Чикаго |

7,7% |

98 |

Тель-Авив |

3,9% |

148 |

Пуне |

-5,3% |

|

49 |

Гамбург |

7,4% |

99 |

Сан-Паулу |

3,8% |

149 |

Дубай |

-7,1% |

|

50 |

Аделаида |

7,3% |

100 |

Мельбурн |

3,6% |

150 |

Ченнаи |

-9,0% |

Источник: Knight Frank Research 2021

[1] Индекс роста цен на жилую недвижимость отслеживает изменение средней стоимости жилья в 150 городах по всему миру на основе официальной статистики.

Аналитики компании «Метриум» подвели итоги февраля на московском рынке новостроек массового сегмента. Объем предложения сократился на 9,5%. Средневзвешенная цена квадратного метра выросла на 2,5% и достигла 219 625 руб.

По данным «Метриум», в феврале 2021 года на первичном рынке массового сегмента реализация велась в 90 жилых комплексах с общим объемом предложения 11 825[1] квартир (общей площадью 633,5 тыс. кв. м.). За месяц показатель сократился на 9,5% по количеству квартир и на 10,2% по продаваемой площади. Таким образом на рынке продолжает усиливаться дефицит предложения, а текущий объем рынка сопоставим с ноябрем 2015 года, когда экспонировалось чуть меньше 12 тыс. квартир.

Новые проекты на первичном рынке жилья массового сегмента в феврале 2021 г.

|

№ |

Название |

Девелопер |

Округ |

|

1 |

Мичуринский парк |

ГК ПИК |

ЗАО |

Источник: «Метриум»

Старт продаж новых корпусов был объявлен в следующих проектах:

– «Тринити» (корп. 5 II очередь);

– «Бусиновский парк» (корп. 2.1, 2.2);

– «Любовь и голуби» (корп. 2);

– «Зеленая вертикаль» (корп. 3).

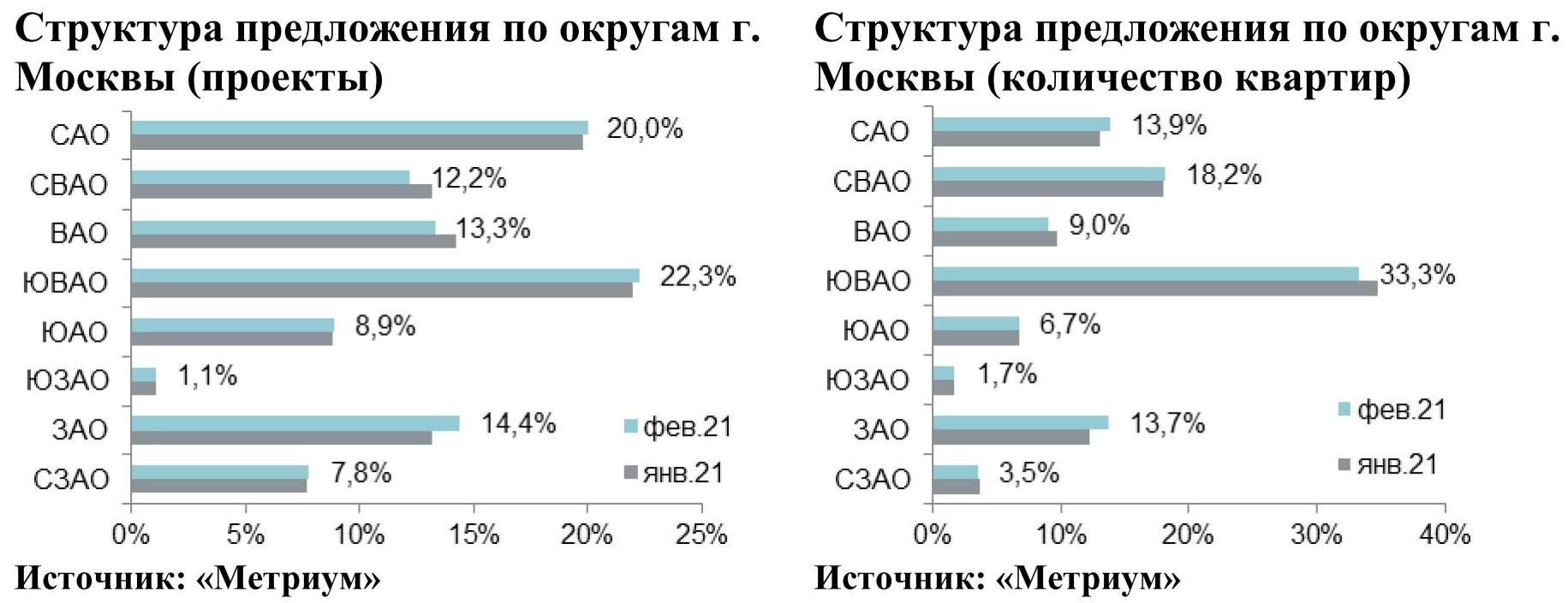

Лидирующую позицию в структуре предложения по-прежнему занимает ЮВАО (33,3%; -1,5 п.п.), в котором сокращение экспозиции связано с активным вымыванием предложения в недорогих проектах. На СВАО пришлось 18,2% рынка (+0,2 п.п.). Почти в равном соотношении распределен объем между САО (13,9%; +0,9 п.п.) и ЗАО (13,7%; + 1,4 п.п.). Минимальное количество лотов предлагается в ЮЗАО (1,7%; доля не изменилась).

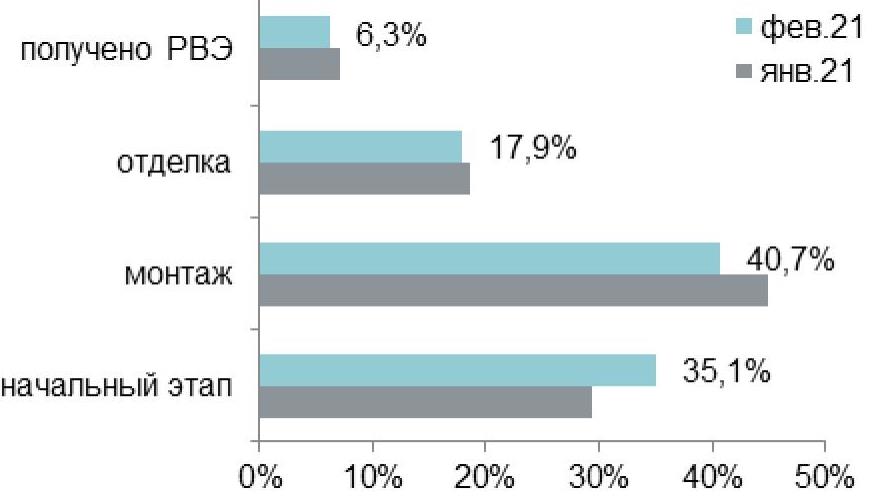

В структуре предложения по стадии строительной готовности выросла доля лотов в домах на начальном этапе строительства (+5,8 п.п.). Это связано со стартом нового проекта «Мичуринский парк» (девелопер проекта ГК ПИК) и выходом новых корпусов в уже реализуемых проектах. Наибольший объем по-прежнему сосредоточен в домах на стадии монтажа этажей (40,7%; -4,3 п.п.). Чуть меньше предлагается лотов в корпусах на начальном этапе строительной готовности (35,1%; +5,8 п.п.). В домах, в которых проводятся отделочные работы представлено 17,9% квартир (-0,7 п.п.). Наименьшая доля приходится на лоты в корпусах, которые уже получили разрешение на ввод в эксплуатацию (6,3%; -0,8 п.п.).

Структура предложения по стадии строительной готовности (количество квартир)

Источник: «Метриум»

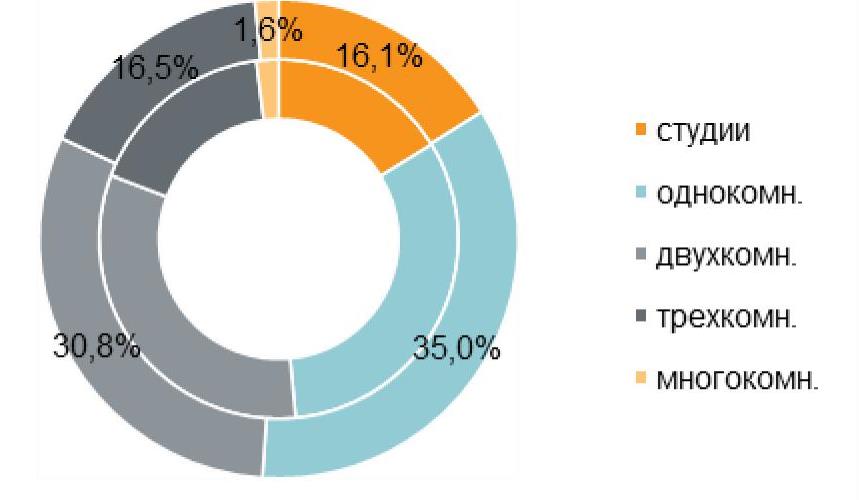

В феврале 2021 года доля однокомнатных квартир выросла на 2,7 п.п. за счет снижения доли всех остальных типологий. Так наибольший объем лотов на первичном рынке представлен одно- (35,0%; +2,7 п.п.) и двухкомнатными квартирами (30,8%; -1,5 п.п.). Почти в равном соотношении предлагаются трехкомнатные квартиры и квартиры-студии – 16,5% (-0,7 п.п.) и 16,1% (-0,1 п.п.) соответственно. Многокомнатные лоты реализуются в наименьшем количестве (1,6%; -0,4 п.п.).

Структура предложения по типу квартир

(внешний круг – февраль 2021 г., внутренний круг – январь 2021 г.)

Источник: «Метриум»

Квартиры с отделкой по-прежнему занимают наибольший объем на первичном рынке – 67,2%, показатель снизился по итогам февраля на 0,4%. На квартиры без отделки приходится 23,2% рынка (доля без изменений). Наименьший объем лотов представлен с отделкой white box (9,6%; +0,4 п.п.)

Структура предложения по типу отделки

(внешний круг – февраль 2021 г., внутренний круг – январь 2021 г.), количество квартир

Источник: «Метриум»

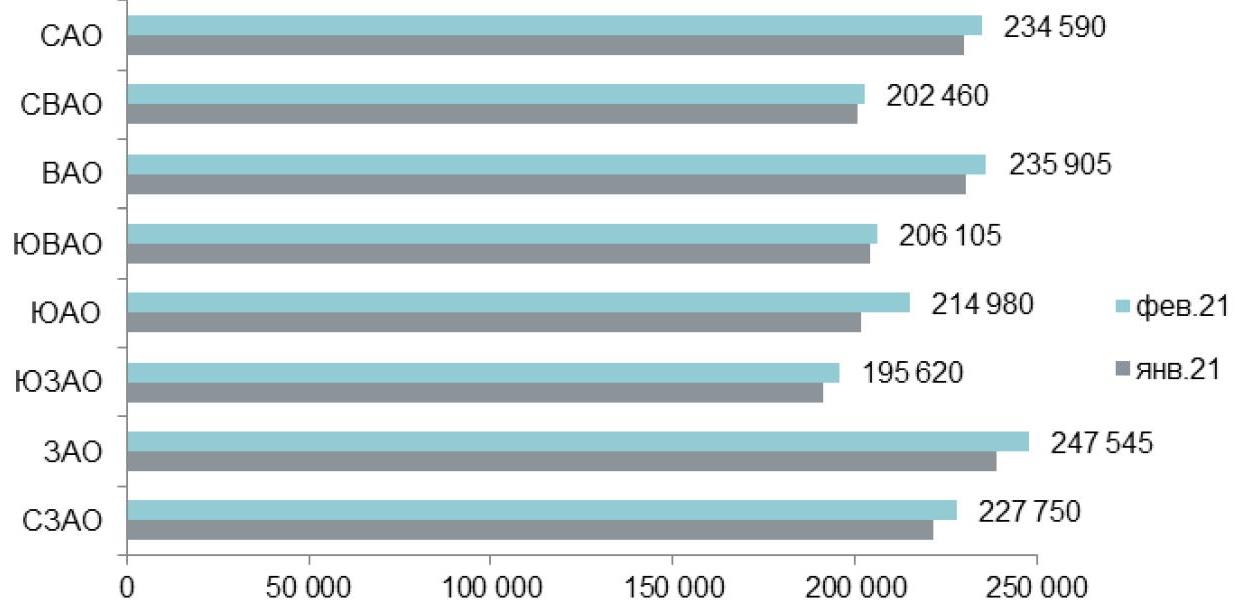

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра достигла в феврале 219 625 руб. (+2,5% за месяц; +21% за год). Рост средневзвешенной цены квадратного метра наблюдался во всех округах. Сильнее всего квадратный метр подорожал в ЮАО: на 6,8% до 214 980 руб. за кв.м. Причина заключается в выходе по высоким ценам новых корпусов в существующих проектах («Зеленая Вертикаль», «LIFE-Варшавская»), а также плановое повышение цен в половине проектов округа. Во всех остальных округах средневзвешенная цена квадратного метра увеличилась от 0,9% до 3,7%.

Средняя цена предложения в разрезе округов в новостройках массового сегмента, руб. за кв. м

Источник: «Метриум»

В феврале 2021 года средний бюджет предложения на первичном рынке массового сегмента составил 11,8 млн руб. (+2,5% за месяц; +11,6% за год). По типологиям также наблюдалось увеличение среднего бюджета предложения:

– студии – 6,36 млн руб. (+0,8%);

– однокомнатные – 9,29 млн руб. (+3,1%);

– двухкомнатные – 13,38 млн руб. (+2,6%);

– трёхкомнатные – 18,08 млн руб. (+4,4%);

– многокомнатные – 24,61 млн руб. (+6,2%).

Стоимость квартир массового сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

12,7 |

26,0 |

40,2 |

182 000 |

244 120 |

412 200 |

3 556 000 |

6 357 970 |

10 195 580 |

|

1К |

31,6 |

40,7 |

65,2 |

155 000 |

228 080 |

408 000 |

6 034 200 |

9 285 800 |

17 908 765 |

|

2К |

42,9 |

62,7 |

103,5 |

134 235 |

213 525 |

346 700 |

8 393 000 |

13 382 620 |

25 617 980 |

|

3К |

65,3 |

85,4 |

139,6 |

132 065 |

211 845 |

350 665 |

10 003 950 |

18 083 620 |

32 003 750 |

|

4К+ |

80,5 |

110,7 |

128,2 |

137 000 |

222 430 |

307 500 |

11 434 020 |

24 614 835 |

37 023 000 |

|

итого[1] |

12,7 |

53,6 |

139,6 |

132 065 |

219 625 |

412 200 |

3 556 000 |

11 763 280 |

37 023 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в феврале 2021 года:

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 12,7 кв. м за 3,6 млн руб.

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 14 кв. м за 4 млн руб.

– ЖК «Мякинино парк» (ЗАО / р-н Кунцево): студия площадью 19,7 кв. м за 4,6 млн руб.

Основные тенденции

«Низкая активность девелоперов обостряет дефицит предложения, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – На первичном рынке массового сегмента в феврале 2021 года стартовал только один новый жилой комплекс «Мичуринский парк» и в продажу поступило 5 новых корпусов в уже реализуемых проектах. Несмотря на новый объем, количество экспонируемых квартир на первичном рынке продолжает сокращаться. В феврале 2021 года объем предложения составил 11,8 тыс. квартир, достигнув уровня 2015 года. За месяц количество лотов в экспозиции сократилось на 9,5%, а за год – на 20,2%. За прошедший месяц заметнее всего уменьшилось количество многокомнатных лотов – на 29%, количество трех- и двухкомнатных лотов – на 13% и 14% соответственно, студий – на 10%, а однокомнатных – всего на 2%.

В отчетном месяце тренд высокого спроса на рынке московских новостроек продолжился. По данным Росреестра количество зарегистрированных ДДУ в феврале 2021 года составило 5,4 тыс. штук[2], что на 43% больше, чем в аналогичном месяце 2020 года и сопоставимо с показателем за август 2020 года. Относительно января 2021 года количество сделок выросло на 47%. Доля ипотечных сделок составила 66% от общего объема зарегистрированных ДДУ (+12 п.п. относительно аналогичного месяца прошлого года).

Цены на новостройки массового сегмента в старых границах Москвы продолжают расти. В феврале средняя цена за квадратный метр составила 219,6 тыс. руб./кв. м. (+2,5% за месяц; +21% за год). В прошлом месяце средневзвешенная цена квадратного метра увеличилась на 3,3%, таким образом только за первые два месяца квадратный метр подорожал на 5,8%. Средний бюджет предложения вырос до 11,8 млн руб. (+1,7% за месяц, +11,6 за год).

Главная причина роста цен – дефицит предложения. Выводимые новые объемы квартир недостаточны для стабилизации рынка, поэтому разбалансировка спроса и предложения пока сохранятся. По нашим прогнозам, дефицит постепенно начнет восполняться, когда на рынок выйдут новые проекты в ощутимом для рынка объеме, а это скорее всего произойдет ближе к концу весны, так как девелоперы заинтересованы стартовать до завершения программы льготной ипотеки».

[1] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[2] Статистика зарегистрированных ДДУ по новостройкам всех классов физлиц (без оптовых покупок).

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

Половина квартир, продаваемых на вторичном рынке Москвы и Санкт-Петербурга в настоящее время, возведены после 2010 года. По данным экосистемы недвижимости «Метр квадратный» (входит в Группу ВТБ), на рынке двух столиц клиенты активно обновляют свое жилье, сокращая долю квартир советских годов постройки в общем объеме продаж.

Аналитики компании «Метр квадратный» отмечают, что бум многоквартирного жилищного строительства в нашей стране начался в середине 1950-х годов с развитием типового панельного жилья. До конца 1980-х годов активно возводились малоэтажные дома, в 90-е годы строительный рынок России переживал резкий спад, и строительство многоэтажных домов началось лишь в начале 2000-х. Но именно они сегодня определяют структуру предложений на вторичном рынке Москвы и Санкт-Петербурга.

По данным экосистемы недвижимости, более 3/4 квартир, которые предлагаются сегодня в Москве в качестве «вторички», расположены в домах, построенных после 1989 года. Доля квартир, возведенных в период «индустриального домостроения» (1955-1989 гг.), составляет 17%. Еще 6% предложений приходится на квартиры в домах более ранних годов постройки.

В Санкт-Петербурге наблюдается в целом аналогичная ситуация. Разница – лишь в доле квартир в домах, построенных ранее 1955 г, здесь это около 13%, причем основная часть из них возведена до 1932 года. 18% в общем объеме продаж занимает жилой фонд 1955-1989 гг., около 70% построены уже в современной России.

Таким образом, более 50% квартир, предлагаемых на вторичном рынке Москвы и Санкт-Петербурга, находятся в домах, построенных уже начиная с 2011 года – половина столичной «вторички» моложе 10 лет. Генеральный директор экосистемы недвижимости «Метр квадратный» Вячеслав Дусалеев отмечает, что граждане активно улучшают свои жилищные условия, приобретая в том числе новостройки за счет льготной ипотеки. Еще одним важным фактором является высокая доля инвестиционной недвижимости, которая характерна для рынка двух столиц.

Эксперт на рынке жилья добавляет, что вторичный рынок до сих пор ассоциируется у многих покупателей с «панельками» или «хрущевками», хотя статистика говорит о его значительном «омоложении». «Возведение большого объема жилищного фонда после 2011 года и активность инвесторов на этом рынке привели к значимому росту доли квартир в новостройках по переуступке. Текущая ситуация и увеличение объемов строительства, заявленное в рамках национального проекта по развитию жилищного фонда России, будут еще больше ускорять этот процесс, полностью разрушая сложившийся годами стереотип о старом и некачественном фонде вторичного рынка», – считает Вячеслав Дусалеев.

Для сравнения аналитики «Метр квадратный» использовал объем выставленных на продажу квартир на вторичном рынке Москвы и Санкт-Петербурга, оценивая его с учетом даты постройки домов. Обзор проведен на основе лотов, представленных на платформе по поиску жилья "Метр квадратный": выборка включает в себя 71% предложений по Москве и 86% предложений по Санкт-Петербургу с подтвержденными сроками постройки домов. Полная база жилых объектов, представленных на платформе, содержит более 100 тыс. квартир на вторичном рынке в Московском регионе и Санкт-Петербурге и области.