Санкт-Петербург и Москва попали в топ-10 мирового рейтинга роста цен на жилье

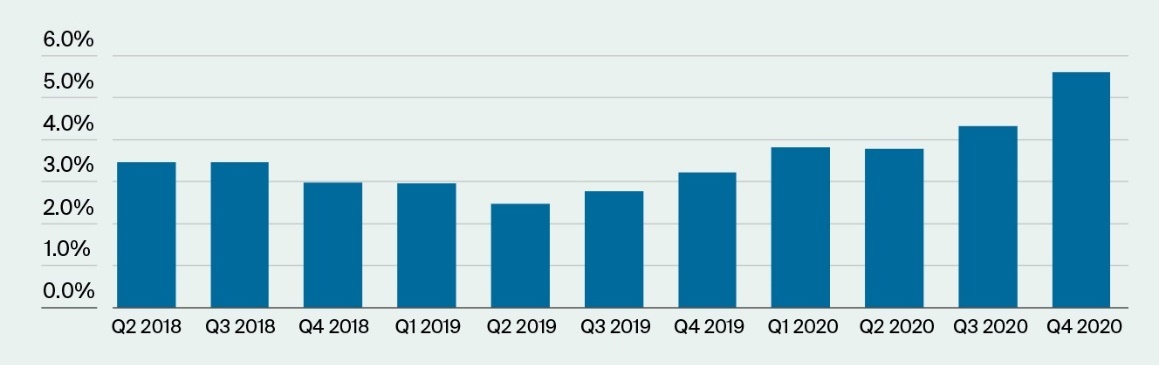

По итогам IV квартала 2020 года лидерами рейтинга по росту цен на жилье Global Residential Cities Index[1] стали турецкие города: Анкара (+30,2% за год), Измир (+29,4%) и Стамбул (+27,9%). Санкт-Петербург сохранил свою позицию – пятая строчка рейтинга с положительной динамикой в 25,4% (+12,4% в 2019 году). Москва год назад находилась только на 69 месте, однако в IV квартале 2020 года поднялась на седьмую позицию с ростом цен на 21,1% (+4% в 2019 году). Общий показатель индекса в 150 анализируемых городах вырос на 5,6% (+3,2% за аналогичный период 2019 года). В 81% городов зафиксировано увеличение цен, при этом в 20% из них рост цен двузначный.

- По итогам 2020 года самый быстрый темп роста цен был зафиксирован в турецких и российских городах. Так, Анкара за год поднялась с 13 (+10,2%) на первое место (+30,2%), Измир – с 11 (+10,3%) на второе (+29,4%), а Стамбул – с 76 (+3,6%) на третье (+27,9%). Преимущественно это связано с высокой инфляцией в стране и динамикой курса лиры.

- Санкт-Петербург по-прежнему занимает пятое место, однако если в 2019 году рост цен составлял 12,4%, то по итогам IV квартала 2020 года жилье в городе подорожало на 25,4%. По словам Николая Пашкова, генерального директора Knight Frank St Petersburg, рост цен в городе обусловлен прежде всего сокращением объема предложения на фоне замедления строительства, а также достаточно высоким спросом, который подогревался тревожными кризисными настроениями. Этот дисбаланс и привел к росту цен на 25%.

- Москва за год поднялась в рейтинге сразу на 62 строки: с 69 места в IV квартале 2019 года (+4%) на седьмое в 2020 году (+21,1%). Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank: «В течение всего 2020 года рост цен на жилье в Москве поддерживался активным спросом и не останавливался ни в карантинные месяцы, ни после. Особенно положительная динамика стала заметна во втором полугодии, когда началось снятие запретов, и отложенный спрос конвертировался в сделки. Рост показателя только ускорился на фоне снижения ключевой ставки, доступности ипотечного кредитования и снижения ставок по банковским вкладам. Пандемия и время, проведенное в самоизоляции, позволили многим осознать высокую значимость жилищных условий и переосмыслить свои потребности, что также поддержало спрос, и соответственно, рост цен. В 2021 году мы ожидаем продолжения данной тенденции».

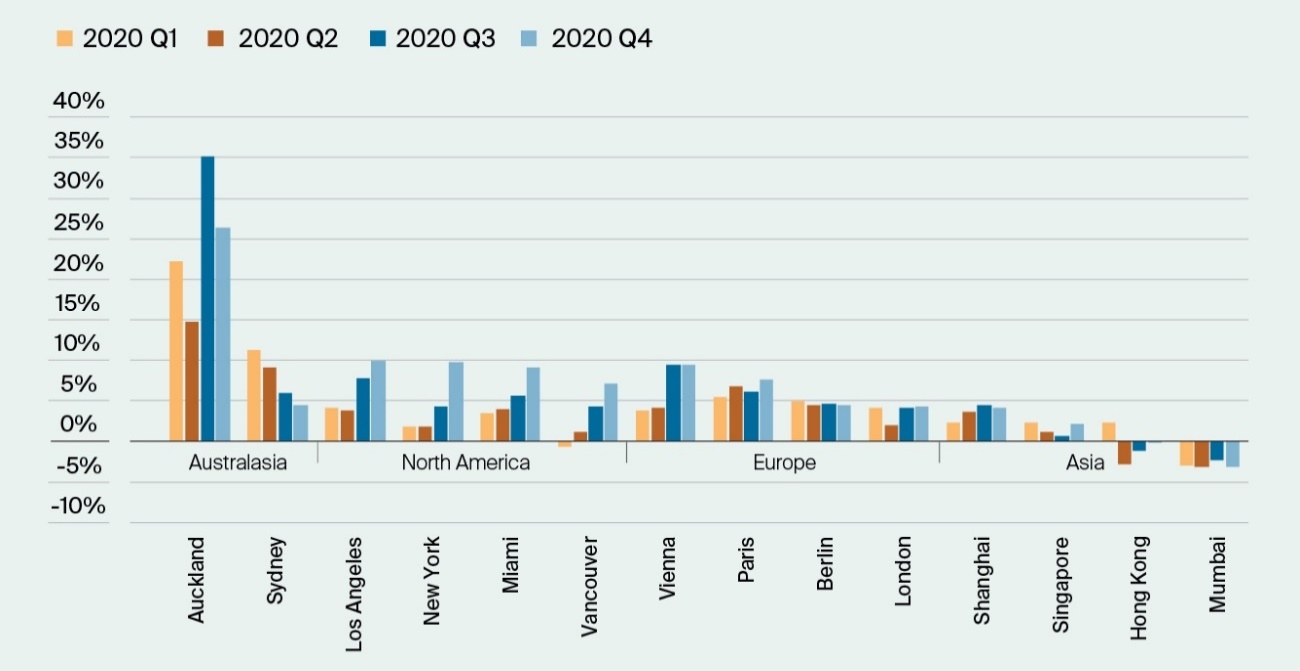

- Ряд городов Северной Америки, Австралазии и Европы демонстрирует высокие показатели, в то время как некоторые азиатские направления отстают, что показывает наличие определенной корреляции с длительностью и жесткостью локдаунов и действовавших ограничений. На рынках, испытавших самые строгие меры, наблюдается накопительный эффект более значительного отложенного спроса, который впоследствии приводит к инфляции цен.

- По итогам IV квартала 2020 года 14 из 15 анализируемых городов США находились в верхней трети рейтинговой таблицы, демонстрируя рост цен выше 7%. Годом ранее в топ-50 вошли только Финикс (31 место в 2019 году, +6,5%) и Сан-Диего (49 место, +4,7%). Китайские города, напротив, потеряли позиции в рейтинге, а средний годовой показатель достиг только 4% (+6% в 2019 году).

Годовая динамика Global Residential Cities Index

в 150 анализируемых городах

Источник: Knight Frank Research 2021

Годовая динамика Global Residential Cities Index по регионам

Источник: Knight Frank Research 2021

- Марина Шалаева, директор по зарубежной недвижимости и частным инвестициям Knight Frank: «По итогам IV квартала 2020 года в Европе увеличился разрыв в динамике цен между городами Франции, Германии и направлениями итальянского и испанского регионов. Так, Лилль (+10,6%), Париж (+7,7%), Гамбург (+7,4%) и Мюнхен (+6,4%) демонстрируют высокие результаты, а испанские и итальянские города преимущественно показали корректировку цен в диапазоне от -3,7% (Мадрид) до +3,2% (Турин), исключением стал только Милан (+6,7%). Вопреки ожиданиям кризис лишь усилил спрос на жилую и инвестиционную недвижимость. Если во время первых месяцев карантина и собственники, и застройщики могли предложить дисконты в размере 10-25% (зачастую именно в Италии и Испании), то после ослабления ограничений во второй половине 2020 года ситуация изменилась – отложенный спрос начал активно реализовываться как со стороны местных, так и иностранных покупателей, а цены на жилье по большинству европейских направлений поднялись. Дальнейший прогноз во многом будет зависеть от новых ограничений, скорости распространения вакцинации и сокращения мер фискального стимулирования».

Global Residential Cities Index, IV квартал 2020 года

|

Город |

Годовая динамика |

Город |

Годовая динамика |

Город |

Годовая динамика |

|||

|

1 |

Анкара |

30,2% |

51 |

Женева |

7,1% |

101 |

Осака |

3,6% |

|

2 |

Измир |

29,4% |

52 |

Ванкувер |

7,1% |

102 |

Амстердам |

3,5% |

|

3 |

Стамбул |

27,9% |

53 |

Сиань |

6,8% |

103 |

Бухарест |

3,5% |

|

4 |

Окленд |

26,4% |

54 |

Милан |

6,7% |

104 |

Турин |

3,2% |

|

5 |

Санкт-Петербург |

25,4% |

55 |

Киев |

6,7% |

105 |

Циндао |

2,9% |

|

6 |

Сеул |

22,3% |

56 |

Канберра |

6,6% |

106 |

Хайфа |

2,7% |

|

7 |

Москва |

21,1% |

57 |

Цюрих |

6,5% |

107 |

Пекин |

2,3% |

|

8 |

Оттава |

19,7% |

58 |

Токио |

6,5% |

108 |

Сингапур |

2,2% |

|

9 |

Веллингтон |

18,4% |

59 |

Детройт |

6,4% |

109 |

Богота |

2,1% |

|

10 |

Галифакс |

16,3% |

60 |

Гётеборг |

6,3% |

110 |

Рим |

2,1% |

|

11 |

Братислава |

15,9% |

61 |

Берн |

6,3% |

111 |

Лимасол |

1,9% |

|

12 |

Монреаль |

15,2% |

62 |

Уси |

6,2% |

112 |

Скопье |

1,7% |

|

13 |

Гамильтон |

15,1% |

63 |

Вильнюс |

6,2% |

113 |

Тайбэй |

1,7% |

|

14 |

Иерусалим |

14,8% |

64 |

Мюнхен |

6,2% |

114 |

Рио-де-Жанейро |

1,6% |

|

15 |

Финикс |

14,4% |

65 |

Бирмингем |

6,1% |

115 |

Любляна |

1,5% |

|

16 |

Люксембург |

13,6% |

66 |

Перт |

6,0% |

116 |

Дублин |

1,3% |

|

17 |

Сиэтл |

13,6% |

67 |

Порту |

5,9% |

117 |

Джакарта |

1,3% |

|

18 |

Сан-Диего |

13,0% |

68 |

Брюссель |

5,7% |

118 |

Эдмонтон |

1,3% |

|

19 |

Стокгольм |

11,5% |

69 |

Виннипег |

5,7% |

119 |

Тяньцзинь |

1,1% |

|

20 |

Копенгаген |

11,5% |

70 |

Загреб |

5,7% |

120 |

Никосия |

1,1% |

|

21 |

Бостон |

11,4% |

71 |

Гуанчжоу |

5,2% |

121 |

Севилья |

0,2% |

|

22 |

Хобарт |

11,2% |

72 |

Афины |

5,2% |

122 |

Хайдарабад |

0,2% |

|

23 |

Мальмё |

10,7% |

73 |

Прага |

5,2% |

123 |

Гонконг |

-0,1% |

|

24 |

Роттердам |

10,6% |

74 |

Чанша |

5,1% |

124 |

Лима |

-0,1% |

|

25 |

Лилль |

10,6% |

75 |

Нанкин |

5,0% |

125 |

Валенсия |

-0,3% |

|

26 |

Утрехт |

10,3% |

76 |

Оксфорд |

4,9% |

126 |

Палермо |

-0,7% |

|

27 |

Вашингтон |

10,3% |

77 |

Сантьяго |

4,8% |

127 |

Чжэнчжоу |

-0,8% |

|

28 |

Торонто |

10,3% |

78 |

Хельсинки |

4,8% |

128 |

Флоренция |

-0,8% |

|

29 |

Глазго |

10,2% |

79 |

Чунцин |

4,6% |

129 |

Бангалор |

-0,8% |

|

30 |

Миннеаполис |

10,2% |

80 |

Квебек |

4,5% |

130 |

Лиссабон |

-0,9% |

|

31 |

Лос-Анджелес |

9,9% |

81 |

Берлин |

4,5% |

131 |

Будапешт |

-1,0% |

|

32 |

Нью-Йорк |

9,8% |

82 |

Ухань |

4,5% |

132 |

Абердин |

-1,0% |

|

33 |

Вена |

9,4% |

83 |

Ханчжоу |

4,5% |

133 |

Малага |

-1,3% |

|

34 |

Майами |

9,2% |

84 |

Дарвин |

4,5% |

134 |

Куала-Лумпур |

-1,5% |

|

35 |

Денвер |

9,1% |

85 |

Сидней |

4,5% |

135 |

Рига |

-1,5% |

|

36 |

Лион |

8,9% |

86 |

Эдинбург |

4,5% |

136 |

Калгари |

-1,5% |

|

37 |

Атланта |

8,9% |

87 |

Таллин |

4,4% |

137 |

Триест |

-1,5% |

|

38 |

Манчестер |

8,7% |

88 |

Нинбо |

4,4% |

138 |

Венеция |

-1,5% |

|

39 |

Сан-Франциско |

8,7% |

89 |

Лондон |

4,3% |

139 |

Абу-Даби |

-2,0% |

|

40 |

София |

8,6% |

90 |

Мехико |

4,2% |

140 |

Нагоя |

-2,4% |

|

41 |

Рейкьявик |

8,5% |

91 |

Шанхай |

4,2% |

141 |

Барселона |

-2,5% |

|

42 |

Даллас |

8,4% |

92 |

Брисбен |

4,2% |

142 |

Генуя |

-2,9% |

|

43 |

Варшава |

8,3% |

93 |

Шэньчжэнь |

4,1% |

143 |

Ахмадабад |

-3,1% |

|

44 |

Бристоль |

8,3% |

94 |

Франкфурт |

4,1% |

144 |

Мумбаи |

-3,2% |

|

45 |

Осло |

7,8% |

95 |

Салоники |

4,0% |

145 |

Мадрид |

-3,7% |

|

46 |

Марсель |

7,8% |

96 |

Кардифф |

4,0% |

146 |

Дели |

-3,9% |

|

47 |

Париж |

7,7% |

97 |

Эксетер |

4,0% |

147 |

Калькутта |

-4,3% |

|

48 |

Чикаго |

7,7% |

98 |

Тель-Авив |

3,9% |

148 |

Пуне |

-5,3% |

|

49 |

Гамбург |

7,4% |

99 |

Сан-Паулу |

3,8% |

149 |

Дубай |

-7,1% |

|

50 |

Аделаида |

7,3% |

100 |

Мельбурн |

3,6% |

150 |

Ченнаи |

-9,0% |

Источник: Knight Frank Research 2021

[1] Индекс роста цен на жилую недвижимость отслеживает изменение средней стоимости жилья в 150 городах по всему миру на основе официальной статистики.

Портал www.irn.ru подготовил обзор основных тенденций на рынке элитного жилья Москвы весной 2011 года.

Вялый спрос на фоне завышенных цен

По наблюдениям аналитиков компании EliteCenter, с ноября

Такой вывод совпадает с мнением специалистов аналитического центра «Индикаторы рынка недвижимости». Портал www.irn.ru уже неоднократно писал о сходящемся тренде в этом году: самое дешевое жилье будет наиболее востребовано и дорожать (очевидное свидетельство тому – «Марфино» и другие подобные проекты), а самое дорогое – дешеветь. Свидетельство – прошлогодние аукционы элитного жилья Penny Lane Realty. Многие лоты, выставленные по голландскому способу (понижающаяся цена), не были востребованы даже после 15-20% скидки.

Политическое влияние отсутствует

Об отсутствии реального влияния результатов выборов на рынок жилья руководитель аналитического центра «Индикаторы рынка недвижимости» Олег Репченко заявил в недавнем докладе «Непривычная динамика цен на рынке жилья: впервые за 20 лет». Влияет на рынок только предшествующий им ажиотаж.

Сам факт приближения выборов оказывает влияние на рынок недвижимости, вне зависимости от результатов. (Можно сравнить с постулатом американского адмирала Альфреда Тайера Мэхэна – Fleet in Being, который гласит: факт присутствия военного флота на море оказывает влияние на мировую политику.) Что происходило в предвыборные периоды последнего периода новейшей истории в России, особенно в 2003-м и 2007 гг.? Более ранние времена не стоит принимать в расчет. Выборы, которые привели к власти первого президента РФ, рассматривать нет смысла — организованного рынка жилья тогда просто не существовало. В

Туманная статистика

Объем предложения на элитном рынке столицы оценить непросто. Прежде всего, потому что, несмотря на все попытки, унифицировать проблему «классности» зданий так до конца и не удалось. В результате каждая компания ведет собственные исследования с собственными критериями. Единого мнения — что относить к de luxe, просто элитному, к премиум, к бизнес-классу — как не было, так и нет.

Можно, например, попробовать взглянуть на статистику глазами IntermarkSavills. По ее данным, на начало

клубный дом Barkli Virgin House на 1-м Зачатьевском

пер., д. 8/9 (21 квартира);

жилой комплекс «На Трубецкой» на ул. Трубецкая,

д. 28, стр. 2 (90 квартир);

клубный дом Skuratov House на ул. Бурденко, вл.11

(33 квартиры);

жилой комплекс

вл. 6 (130 квартир).

Таким образом, по состоянию на конец марта

О каких двух идет речь, аналитическому центру «Индикаторы рынка недвижимости» выяснить не удалось. Но как показывает прежняя практика, такая формулировка может означать как строжайший «фейсконтроль» и глубокую проверку благонадежности потенциального покупателя, так и нежелание девелопера тратиться на рекламу. Есть «сарафанное радио», да и продажи, так сказать, «идут без посредников»… Можно хорошие скидки сделать.

В течение первого квартала

ЖК «ШАТЕР» (ул. Верхняя Красносельская, вл.19а);

ЖК «Николаевский Дом» (Комсомольский просп., д.9А).

По состоянию на конец марта

Источник: IntermarkSavills

Новые проекты премиум-класса, в которых к концу первого квартала

Отделка — вопрос особый

С началом

Источник: EliteCenter

«Если собственники таких квартир смогут быстро сориентироваться в новых условиях и довести свои бизнес-проекты до ума, — комментирует ситуацию ведущий эксперт EliteCenter Андрей Кальницкий, — то есть сделают качественную отделку в таких квартирах, то, скорее всего, они смогут реализовать их до конца весны».

География спроса

Лидирующие позиции в структуре спроса на элитное жилье в течение первого квартала

Большинство заключенных сделок (84%) приходится на 3-4- и многокомнатные квартиры. В течение первого квартала наиболее востребованными со стороны покупателей являлись квартиры премиум-класса площадью 100–200 кв. м (67% совершенных сделок). По сравнению с тем же периодом

Источник: IntermarkSavills

Здесь стоит отметить также такой тренд, как сдача позиций лидера покупательского интереса – Остоженки, по мнению директора компании EliteCenter Александра Дьяченко. На первый план по популярности выходят такие районы как Хамовники, Смоленка, Парк Культуры. По его мнению, немаловажным критерием при покупке недвижимости в настоящий момент является транспортная доступность, а не расположение в центре как таковом. «Похоже, транспортные коллапсы этого года заставили сместиться центр притяжения элиты», — считает он. Близость объекта от основных магистралей города — Садового кольца, ТТК и набережных, а главное — наличие альтернативных выездов на них — зачастую играют большую роль, нежели близость к Кремлю.

Но близость к нему все равно остается на виду. Например, самым дорогим предложением в базе компании EVANS является трехуровневая квартира на Тверской улице. Это объект площадью

А вот по данным компании Knight Frank, Замоскворечье удерживает лидерство по количеству проданных квартир второй год подряд. В

«Активное строительство, различные акции, а также хороший выбор благодаря большому объему предложения обеспечили районам Замоскворечье, Тверской и Хамовники лидерство по количеству проданных квартир. В общей сложности, в этих районах было реализовано 65,9% от проданных в

Инвестиции оправданы слабо

За последний год снизилась доля клиентов инвесторов: 20% против остальных 80%, кто ищет «для себя», — отмечает Дьяченко. Это связано с тем, что тенденции дальнейшего развития рынка пока не ясны, не верят многие и в окончание кризиса. Прежние инвесторы в элитную недвижимость «пустились» в бизнес и в экономкласс, где видят для себя более радужные перспективы получения дивидендов уже через год-два. Спросом у таких клиентов пользуются «голые стены» в районах ЗАО, СЗАО и ЮЗАО — которые инвесторы намерены перепродать через пару лет. Также востребованы небольшие двухкомнатные квартиры площадью 80-

Впрочем, правильно выбранное место (ох уж этот чуть ли не поэтами воспетый location), грамотный проект (не слишком большой, не слишком маленький), качество строительства, отработанные профессиональные маркетинговые методики — все эти необходимые слагаемые успеха еще долго будут в России привлекать покупателей квартир ценой в $1-3 млн. Желающие будут появляться. Иногда новые, порой — одни вместо других, считают специалисты www.irn.ru.

Предложение

По данным, собранным компанией NAI Becar, в I квартале

Общий объем предложения качественных офисных площадей (классов А, В и С) достиг 2 521 тыс. кв. м, прирост к уровню конца

Общий объем предложения высококачественных офисных площадей (классов А, В) по итогам I квартала составил 1 898,4 тыс. кв. м. Все новые объекты позиционируются в классах А и В. Две трети всех введенных площадей приходится на объекты нового строительства, остальные – реконструкция зданий.

Обеспеченность качественными офисными площадями на тысячу жителей города составила

Качественная структура офисных площадей, введенных в бизнес-центрах Санкт-Петербурга в I квартале

.jpg)

Новые офисные центры открылись в пяти административных районах города – Адмиралтейском, Выборгском, Красногвардейском, Фрунзенском и Центральном. Качественная структура ввода по районам представлена на рис. ниже.

На районы исторического центра – Адмиралтейский и Центральный – пришлось 44% общей площади (18,6 тыс. кв. м) в четырех объектах.

Спрос

По сравнению с IV кварталом

По размерам запрашиваемых в аренду площадей спрос сдвинулся в сторону постепенного укрупнения: от небольших офисов (15–50 кв. м) до средних (100–200 кв. м). Также брокеры отмечают возрастание интереса к офисам 300–500 кв. м.

Заполняемость бизнес-центров класса С близка к 100%. Офисные объекты классов В/В+ заполнены на 60–90% (в зависимости от местоположения), объекты класса А – на 75–95%.

Спрос на покупку офисных площадей в I квартале текущего года не увеличился.

Арендные ставки и цены продаж

Существенных изменений ставок аренды по сравнению с концом

В среднем, по Санкт-Петербургу в I квартале

класс А – 900–2 000 руб./кв. м/месяц;

класс В – 600–1 300 руб./кв. м/месяц;

класс С – 500–950 руб./кв. м/месяц.

Заявленные на рынке Санкт-Петербурга в январе–марте

По сообщениям брокеров, переговоры о продаже офисных объектов ведутся, но реальных сделок практически нет, либо они не афишируются.

Прогноз развития рынка

По данным, собранным компанией NAI Becar, согласно заявлениям девелоперов и с учетом проектов, сроки сдачи которых перенесены, в

На конец года общий объем качественного предложения площадей в бизнес-центрах классов А, В и С составит порядка 2,71–2,73 млн кв. м (см. рис. ниже).

Темпы прироста общего объема рынка по итогам текущего года прогнозируются на уровне 9,4–10,2%, т.е. сохранятся на уровне прошлогодних.

Тенденции рынка бизнес-центров

Текущее состояние рынка бизнес-центров Санкт-Петербурга характеризуется стабильностью.

Прирост общего объема предложения по итогам I квартала

Активизировались работы по отдельным приостановленным проектам. Крупные девелоперские проекты, включающие офисную составляющую, подвергаются реконцепции с целью минимизировать риски.

Помимо традиционного ввода крупных объектов очередями, получила распространение практика разбиения на лоты даже внутри одного здания. Запуск в эксплуатацию части площадей, к примеру, 3–5 тыс. кв. м, требует меньших вложений и позволяет избежать замораживания объекта в целом в ожидании достаточного объема инвестиций.

Ставки аренды стабилизировались. В

Сокращаются диапазоны разброса ставок внутри одного объекта, которые существенно дифференцировались в период кризиса. Преференции возможны только для старых клиентов или арендаторов больших площадей.

По размерам запрашиваемых в аренду офисов спрос сдвинулся в сторону площадей 100–200 кв. м.

Цены продаж офисов в бизнес-центрах, заявляемые девелоперами, в течение I квартала