Санкт-Петербург и Москва попали в топ-10 мирового рейтинга роста цен на жилье

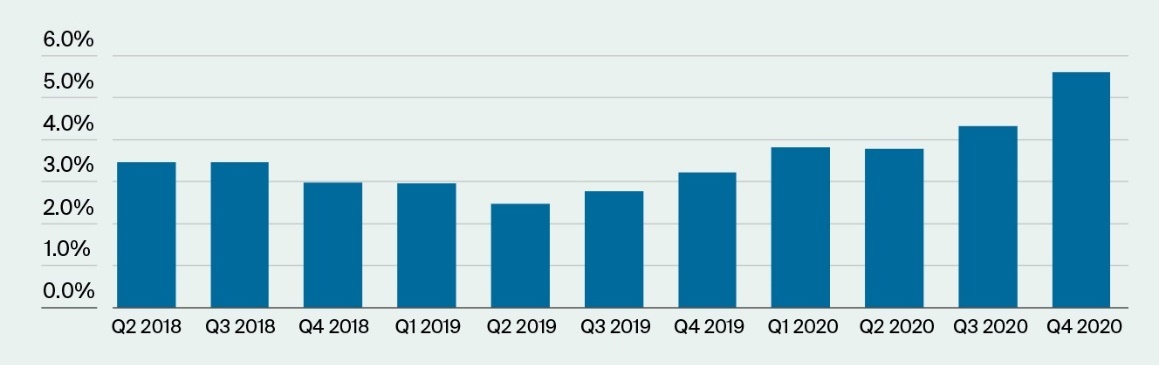

По итогам IV квартала 2020 года лидерами рейтинга по росту цен на жилье Global Residential Cities Index[1] стали турецкие города: Анкара (+30,2% за год), Измир (+29,4%) и Стамбул (+27,9%). Санкт-Петербург сохранил свою позицию – пятая строчка рейтинга с положительной динамикой в 25,4% (+12,4% в 2019 году). Москва год назад находилась только на 69 месте, однако в IV квартале 2020 года поднялась на седьмую позицию с ростом цен на 21,1% (+4% в 2019 году). Общий показатель индекса в 150 анализируемых городах вырос на 5,6% (+3,2% за аналогичный период 2019 года). В 81% городов зафиксировано увеличение цен, при этом в 20% из них рост цен двузначный.

- По итогам 2020 года самый быстрый темп роста цен был зафиксирован в турецких и российских городах. Так, Анкара за год поднялась с 13 (+10,2%) на первое место (+30,2%), Измир – с 11 (+10,3%) на второе (+29,4%), а Стамбул – с 76 (+3,6%) на третье (+27,9%). Преимущественно это связано с высокой инфляцией в стране и динамикой курса лиры.

- Санкт-Петербург по-прежнему занимает пятое место, однако если в 2019 году рост цен составлял 12,4%, то по итогам IV квартала 2020 года жилье в городе подорожало на 25,4%. По словам Николая Пашкова, генерального директора Knight Frank St Petersburg, рост цен в городе обусловлен прежде всего сокращением объема предложения на фоне замедления строительства, а также достаточно высоким спросом, который подогревался тревожными кризисными настроениями. Этот дисбаланс и привел к росту цен на 25%.

- Москва за год поднялась в рейтинге сразу на 62 строки: с 69 места в IV квартале 2019 года (+4%) на седьмое в 2020 году (+21,1%). Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank: «В течение всего 2020 года рост цен на жилье в Москве поддерживался активным спросом и не останавливался ни в карантинные месяцы, ни после. Особенно положительная динамика стала заметна во втором полугодии, когда началось снятие запретов, и отложенный спрос конвертировался в сделки. Рост показателя только ускорился на фоне снижения ключевой ставки, доступности ипотечного кредитования и снижения ставок по банковским вкладам. Пандемия и время, проведенное в самоизоляции, позволили многим осознать высокую значимость жилищных условий и переосмыслить свои потребности, что также поддержало спрос, и соответственно, рост цен. В 2021 году мы ожидаем продолжения данной тенденции».

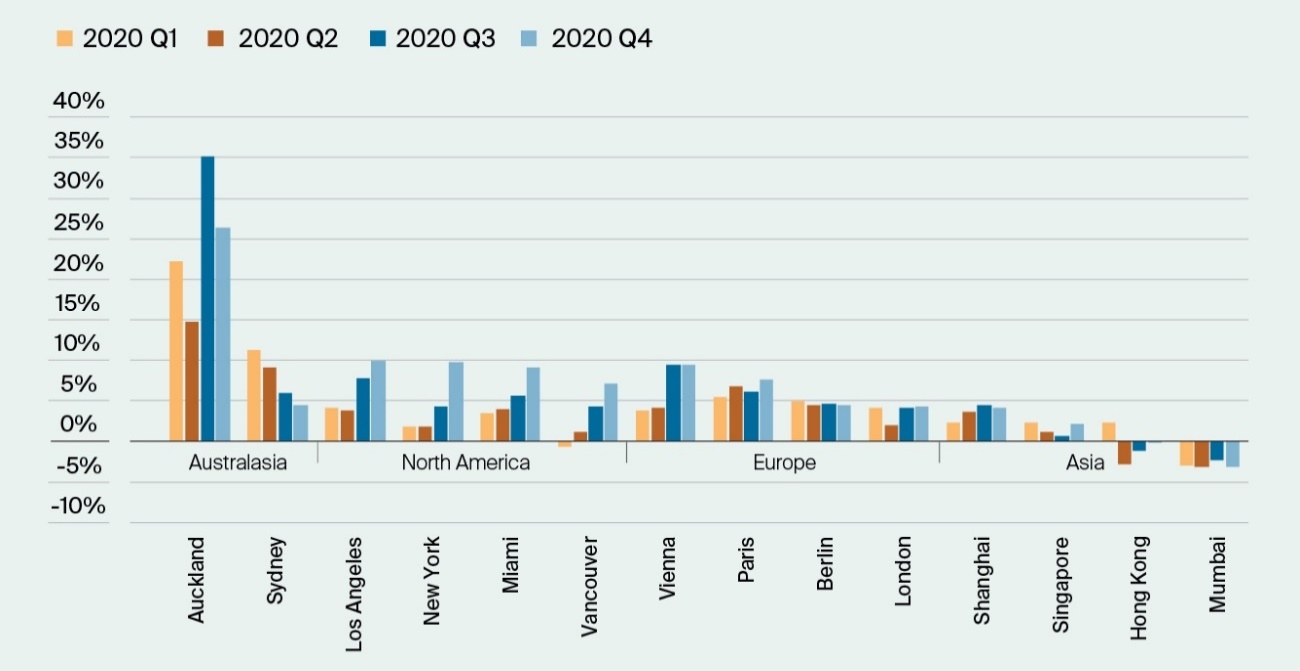

- Ряд городов Северной Америки, Австралазии и Европы демонстрирует высокие показатели, в то время как некоторые азиатские направления отстают, что показывает наличие определенной корреляции с длительностью и жесткостью локдаунов и действовавших ограничений. На рынках, испытавших самые строгие меры, наблюдается накопительный эффект более значительного отложенного спроса, который впоследствии приводит к инфляции цен.

- По итогам IV квартала 2020 года 14 из 15 анализируемых городов США находились в верхней трети рейтинговой таблицы, демонстрируя рост цен выше 7%. Годом ранее в топ-50 вошли только Финикс (31 место в 2019 году, +6,5%) и Сан-Диего (49 место, +4,7%). Китайские города, напротив, потеряли позиции в рейтинге, а средний годовой показатель достиг только 4% (+6% в 2019 году).

Годовая динамика Global Residential Cities Index

в 150 анализируемых городах

Источник: Knight Frank Research 2021

Годовая динамика Global Residential Cities Index по регионам

Источник: Knight Frank Research 2021

- Марина Шалаева, директор по зарубежной недвижимости и частным инвестициям Knight Frank: «По итогам IV квартала 2020 года в Европе увеличился разрыв в динамике цен между городами Франции, Германии и направлениями итальянского и испанского регионов. Так, Лилль (+10,6%), Париж (+7,7%), Гамбург (+7,4%) и Мюнхен (+6,4%) демонстрируют высокие результаты, а испанские и итальянские города преимущественно показали корректировку цен в диапазоне от -3,7% (Мадрид) до +3,2% (Турин), исключением стал только Милан (+6,7%). Вопреки ожиданиям кризис лишь усилил спрос на жилую и инвестиционную недвижимость. Если во время первых месяцев карантина и собственники, и застройщики могли предложить дисконты в размере 10-25% (зачастую именно в Италии и Испании), то после ослабления ограничений во второй половине 2020 года ситуация изменилась – отложенный спрос начал активно реализовываться как со стороны местных, так и иностранных покупателей, а цены на жилье по большинству европейских направлений поднялись. Дальнейший прогноз во многом будет зависеть от новых ограничений, скорости распространения вакцинации и сокращения мер фискального стимулирования».

Global Residential Cities Index, IV квартал 2020 года

|

Город |

Годовая динамика |

Город |

Годовая динамика |

Город |

Годовая динамика |

|||

|

1 |

Анкара |

30,2% |

51 |

Женева |

7,1% |

101 |

Осака |

3,6% |

|

2 |

Измир |

29,4% |

52 |

Ванкувер |

7,1% |

102 |

Амстердам |

3,5% |

|

3 |

Стамбул |

27,9% |

53 |

Сиань |

6,8% |

103 |

Бухарест |

3,5% |

|

4 |

Окленд |

26,4% |

54 |

Милан |

6,7% |

104 |

Турин |

3,2% |

|

5 |

Санкт-Петербург |

25,4% |

55 |

Киев |

6,7% |

105 |

Циндао |

2,9% |

|

6 |

Сеул |

22,3% |

56 |

Канберра |

6,6% |

106 |

Хайфа |

2,7% |

|

7 |

Москва |

21,1% |

57 |

Цюрих |

6,5% |

107 |

Пекин |

2,3% |

|

8 |

Оттава |

19,7% |

58 |

Токио |

6,5% |

108 |

Сингапур |

2,2% |

|

9 |

Веллингтон |

18,4% |

59 |

Детройт |

6,4% |

109 |

Богота |

2,1% |

|

10 |

Галифакс |

16,3% |

60 |

Гётеборг |

6,3% |

110 |

Рим |

2,1% |

|

11 |

Братислава |

15,9% |

61 |

Берн |

6,3% |

111 |

Лимасол |

1,9% |

|

12 |

Монреаль |

15,2% |

62 |

Уси |

6,2% |

112 |

Скопье |

1,7% |

|

13 |

Гамильтон |

15,1% |

63 |

Вильнюс |

6,2% |

113 |

Тайбэй |

1,7% |

|

14 |

Иерусалим |

14,8% |

64 |

Мюнхен |

6,2% |

114 |

Рио-де-Жанейро |

1,6% |

|

15 |

Финикс |

14,4% |

65 |

Бирмингем |

6,1% |

115 |

Любляна |

1,5% |

|

16 |

Люксембург |

13,6% |

66 |

Перт |

6,0% |

116 |

Дублин |

1,3% |

|

17 |

Сиэтл |

13,6% |

67 |

Порту |

5,9% |

117 |

Джакарта |

1,3% |

|

18 |

Сан-Диего |

13,0% |

68 |

Брюссель |

5,7% |

118 |

Эдмонтон |

1,3% |

|

19 |

Стокгольм |

11,5% |

69 |

Виннипег |

5,7% |

119 |

Тяньцзинь |

1,1% |

|

20 |

Копенгаген |

11,5% |

70 |

Загреб |

5,7% |

120 |

Никосия |

1,1% |

|

21 |

Бостон |

11,4% |

71 |

Гуанчжоу |

5,2% |

121 |

Севилья |

0,2% |

|

22 |

Хобарт |

11,2% |

72 |

Афины |

5,2% |

122 |

Хайдарабад |

0,2% |

|

23 |

Мальмё |

10,7% |

73 |

Прага |

5,2% |

123 |

Гонконг |

-0,1% |

|

24 |

Роттердам |

10,6% |

74 |

Чанша |

5,1% |

124 |

Лима |

-0,1% |

|

25 |

Лилль |

10,6% |

75 |

Нанкин |

5,0% |

125 |

Валенсия |

-0,3% |

|

26 |

Утрехт |

10,3% |

76 |

Оксфорд |

4,9% |

126 |

Палермо |

-0,7% |

|

27 |

Вашингтон |

10,3% |

77 |

Сантьяго |

4,8% |

127 |

Чжэнчжоу |

-0,8% |

|

28 |

Торонто |

10,3% |

78 |

Хельсинки |

4,8% |

128 |

Флоренция |

-0,8% |

|

29 |

Глазго |

10,2% |

79 |

Чунцин |

4,6% |

129 |

Бангалор |

-0,8% |

|

30 |

Миннеаполис |

10,2% |

80 |

Квебек |

4,5% |

130 |

Лиссабон |

-0,9% |

|

31 |

Лос-Анджелес |

9,9% |

81 |

Берлин |

4,5% |

131 |

Будапешт |

-1,0% |

|

32 |

Нью-Йорк |

9,8% |

82 |

Ухань |

4,5% |

132 |

Абердин |

-1,0% |

|

33 |

Вена |

9,4% |

83 |

Ханчжоу |

4,5% |

133 |

Малага |

-1,3% |

|

34 |

Майами |

9,2% |

84 |

Дарвин |

4,5% |

134 |

Куала-Лумпур |

-1,5% |

|

35 |

Денвер |

9,1% |

85 |

Сидней |

4,5% |

135 |

Рига |

-1,5% |

|

36 |

Лион |

8,9% |

86 |

Эдинбург |

4,5% |

136 |

Калгари |

-1,5% |

|

37 |

Атланта |

8,9% |

87 |

Таллин |

4,4% |

137 |

Триест |

-1,5% |

|

38 |

Манчестер |

8,7% |

88 |

Нинбо |

4,4% |

138 |

Венеция |

-1,5% |

|

39 |

Сан-Франциско |

8,7% |

89 |

Лондон |

4,3% |

139 |

Абу-Даби |

-2,0% |

|

40 |

София |

8,6% |

90 |

Мехико |

4,2% |

140 |

Нагоя |

-2,4% |

|

41 |

Рейкьявик |

8,5% |

91 |

Шанхай |

4,2% |

141 |

Барселона |

-2,5% |

|

42 |

Даллас |

8,4% |

92 |

Брисбен |

4,2% |

142 |

Генуя |

-2,9% |

|

43 |

Варшава |

8,3% |

93 |

Шэньчжэнь |

4,1% |

143 |

Ахмадабад |

-3,1% |

|

44 |

Бристоль |

8,3% |

94 |

Франкфурт |

4,1% |

144 |

Мумбаи |

-3,2% |

|

45 |

Осло |

7,8% |

95 |

Салоники |

4,0% |

145 |

Мадрид |

-3,7% |

|

46 |

Марсель |

7,8% |

96 |

Кардифф |

4,0% |

146 |

Дели |

-3,9% |

|

47 |

Париж |

7,7% |

97 |

Эксетер |

4,0% |

147 |

Калькутта |

-4,3% |

|

48 |

Чикаго |

7,7% |

98 |

Тель-Авив |

3,9% |

148 |

Пуне |

-5,3% |

|

49 |

Гамбург |

7,4% |

99 |

Сан-Паулу |

3,8% |

149 |

Дубай |

-7,1% |

|

50 |

Аделаида |

7,3% |

100 |

Мельбурн |

3,6% |

150 |

Ченнаи |

-9,0% |

Источник: Knight Frank Research 2021

[1] Индекс роста цен на жилую недвижимость отслеживает изменение средней стоимости жилья в 150 городах по всему миру на основе официальной статистики.

В 2011 году в Петербурге, по разным оценкам, либо не было введено вовсе, либо было введено очень мало спекулятивных складских комплексов. Это привело к тому, что впервые после кризиса ставки аренды начали расти. Рост продолжится и в этом году, что, как говорят аналитики, подстегнет девелоперскую активность в этом сегменте.

Сокращение объемов ввода и растущий спрос привели к тому, что уровень ставок достиг докризисных показателей. По данным Jones Lang LaSalle, по итогам 2011 года объем свободных складских площадей Петербурга снизился до 4,4%, или 80 тыс. кв. м. Общий объем складского предложения на рынке Санкт-Петербурга достиг 1,76 млн кв. м в IV квартале 2011 года. В эксплуатацию были введены 4 качественных складских комплекса класса В суммарной арендопригодной площадью

Активный спрос на складские площади наблюдался на протяжении всего 2011 года. В IV квартале общий объем сделок превысил 85 тыс. кв. м. Наиболее востребованным форматом для аренды по-прежнему оставались блоки площадью 5-10 тыс. кв. м. Более крупные площади также пользовались спросом. Около трети сделок в 2011 году закрылись в диапазоне 15-20 тыс. кв. м.

На протяжении января-сентября 2011 года наиболее активными арендаторами на складском рынке Санкт-Петербурга были производственные компании и торговые операторы. Однако в конце года логистические компании активизировались, и по результатам года сделки с ними составили чуть выше 30% (62 тыс. кв. м) от всех сделок, совершенных с начала 2011 года.

Активный спрос на складские помещения в качественных проектах привел к дальнейшему увеличению арендных ставок с 105-115 USD/кв. м/год в третьем квартале до 110-120 USD/кв. м/год (без учета операционных расходов) в IV квартале. В целом за прошедший год ставки продемонстрировали рост на 5-10%.

Вероника Лежнева, руководитель отдела исследований Jones Lang LaSalle в Санкт-Петербурге, отметила: «Тенденции, которые наблюдались в прошлом году, будут актуальными и в наступившем 2012 году. Доля свободных площадей продолжит уменьшаться из-за ограниченного количества объектов, запланированных к вводу. Арендные ставки будут расти с прежним темпом, на 5-10% в год. Наиболее острая нехватка площадей может возникнуть в классе А, так как к вводу запланировано только два складских проекта такого уровня суммарной арендопригодной площадью 50 тыс. кв. м, причем заполняемость в них уже близка к 50%».

Индивидуальный подход

Илья Андреев, управляющий директор NAI Becar в Санкт-Петербурге, уверен, что на складском рынке Санкт-Петербурга сохраняется тенденция сотрудничества в формате tailor made (индивидуальный подход собственников складов к клиентам при сдаче в аренду), которая заключается в максимальной технической адаптации площадей под нужды клиента.

«В связи с усилившейся активностью арендаторов и отсутствием ввода новых спекулятивных складских объектов вполне вероятен рост активности девелоперов», – полагает господин Андреев.

С этой точкой зрения согласны специалисты Knight Frank St Petersburg. «2011 год создал ряд предпосылок для активного развития рынка складской недвижимости Санкт-Петербурга. Среди них рост ставок аренды впервые после кризиса, дефицит нового предложения, высокий спрос со стороны арендаторов. Сложившаяся благоприятная конъюнктура побудила девелоперов начать активное строительство новых проектов, однако их ввод так и не состоялся в ушедшем году и был перенесен на I полугодие 2012 года», – говорят в компании.

На конец IV квартала 2011 года обеспеченность качественными складскими площадями в Санкт-Петербурге составила

Докризисные тенденции

Собственно прогнозируемая девелоперская активность уже имеет место – многие компании анонсировали планы по реализации складских проектов. Так, компания «Эдванс» объявила о планах строительства складского комплекса общей площадью около 33 тыс. кв. м в течение следующих 3-5 лет, компания «Вюрт Северо-Запад» объявила о возобновлении реализации проекта строительства складского комплекса для собственных нужд в промышленной зоне Шушары, а холдинг «Созвездие Водолея» до конца 2011 года планировал начать строительство и ввести в эксплуатацию первую очередь транспортно-логистического комплекса в Тосненском районе Ленинградской области.

В 2011 году дефицит складских площадей привел к появлению докризисной тенденции аренды площадей в еще строящихся комплексах. Так, например, компания «Карат Групп», ведущий дистрибьютор автомобильных масел в СЗФО, на 5 лет арендовала 6,5 тыс. кв. м в строящемся складском комплексе Nordway (промзона «Шушары-2»). Ключевым фактором выбора объекта аренды стала возможность расширения арендуемых площадей в будущем, что недоступно в большинстве действующих объектов. Компания Knight Frank St Petersburg выступила консультантом сделки.

МНЕНИЕ

Давид Гуссе, финансовый директор RosLogistics:

– В 2011 году основная активность на российском рынке складской недвижимости главным образом происходила в Московском регионе. В течение года рынок поглотил свыше 1 млн кв. м складских площадей, что, безусловно, является рекордной цифрой. Это самый высокий показатель с кризисного 2008 года. Порядка 37% площадей заняли торговые операторы, 23% использовали дистрибьюторы, промышленные компании и поставщики услуг поглотили по 20% складских площадей каждые. По сравнению с предыдущими годами потребность в аренде складских площадей в Москве и Подмосковье увеличились, даже проводились некоторые сделки на 50 тыс. кв. м и более. В эксплуатацию введено по итогам года порядка 330 тыс. кв. м. Дефицит новых предложений и высокий спрос на складскую недвижимость привел практически к отсутствию свободных площадей (особенно в Москве) и, как следствие, к увеличению арендных ставок примерно на 15% – до 125-130 USD за

Распределение спроса по типу арендатора, 2011 год

Наиболее крупные сделки по аренде площадей

в складских комплексах классов А, В, заключенные в 2011 году

|

Компания |

Складской комплекс |

Зона |

Арендованная кв. м |

Срок |

|

ГК Алиди (логистические услуги) |

«Кулон-Пулково» |

Московский р-н |

5000 |

3-5 лет |

|

Компания «Копак.ру» (услуги по упаковке рекламных наборов и промотоваров) |

«Кулон-Пулково» |

Московский р-н |

2500 |

3-5 лет |

|

Компания «Симпл» (эксклюзивный поставщик авторских вин домов Италии и Франции) |

«Кулон-Пулково» |

Московский р-н |

1100 – склад, 130 – офисы |

3-5 лет |

|

ГК «Лудинг» (дистрибьютор вина и крепкого алкоголя) |

«Кулон-Пулково» |

Московский р-н |

2500 – склад, 600 – офисы |

3-5 лет |

|

ЗАО «Империя-Фарма» (поставщик лек. средств и мед. оборудования) |

«Гориго» |

п. Горелово |

8500 |

3-5 лет |

|

«Метрика» (сеть гипермаркетов DIY) |

ТЛЦ «Евросиб-Терминал» |

Шушары |

5000 |

3-5 лет |

Источник: NAI Becar

Крупные складские комплексы, ожидаемые к вводу в 2012 году

|

Название |

Расположение |

Класс |

Склад. площ., |

Девелопер |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

«Теорема-Терминал», |

пр. Обуховской Обороны, вблизи Вантового моста и КАД |

А |

45 000 |

«Теорема» |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Nordway |

Шушары, Московское ш. |

А |

40 000 |

АО Hanner |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

«Инвест-Бугры» |

п. Бугры, пр. Энгельса/КАД |

А |

52 000 |

н/д |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

«ПНК-КАД» |

п. Петро-Славянка, территория предприятия «Ленсоветовское» |

A |

80 000 |

PNK Group |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

«Осиновая Роща», |

п. Парголово, Горское ш., 4 |

А |

50 000 |

Корпорация «Стерх» |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

«Орион Лоджистик» |

Выборгский р-н, Горское ш. (промзона «Каменка») |

A |

ИСТОЧНИК:

АСН-инфо

Согласно исследованиям, проведенным специалистами Jones Lang LaSalle, за последние 2 года в Петербурге начали работать порядка 150 новых операторов, которые арендовали более 60 тыс. кв. м торговых площадей. Большинство новых игроков – около 34% – относятся к категории Fashion & Apparel (одежда и обувь). Наиболее крупные площади заняли такие бренды этой категории, как GAP, NetWork, Calliope, Порядка 33% новых брендов относится к категории Restaurants & Food Court. Крупнейшим арендатором в этом сегменте стал ресторан «Баклажан» компании Ginza Project, который занял 1 тыс. кв. м в ТРК «Галерея». Здесь же в 2010 году начал свою работу ресторан «Дюжина», который разместился в помещении площадью Среди других операторов сегмента Restaurants & Food Court специалисты компании называют ресторан «2 Берега», арендовавший Традиционно наиболее крупные площади занимали операторы, работающие в сегменте Entertainment (развлечения). Однако, по сравнению с категорией Fashion & Apparel, новых игроков здесь появилось значительно меньше, поэтому на этот сегмент пришлось лишь 7% от общего числа новых операторов. Абсолютным лидером по занимаемой площади в сегменте развлечений стала сеть кинотеатров «Формула кино», которая при помощи специалистов Jones Lang LaSalle арендовала около 5 тыс. кв. м в ТРК «Галерея». В этом же ТРК в 2011 году начал работу парк детских развлечений Happylon (4,1 тыс. кв. м). Немаловажным событием для рынка торговой недвижимости Санкт-Петербурга, по мнению аналитиков, стало открытие парка «Кидбург», который занял 2,8 тыс. кв. м в ТРК «Гранд каньон». Этот оператор представил петербуржцам новый формат детского отдыха – совмещение развлечения и обучения. В этом же формате будет работать тематический парк «Мастерград», который в конце 2011 года арендовал порядка 5,4 тыс. кв. м в ТРК PITERLAND. Операторы, работающие в сегменте Fitness Club (спортивные клубы) и Household & Goods (товары для дома), в совокупности занимают лишь 4% от общего количества брендов, вышедших на рынок Петербурга. В этих сегментах наиболее заметными событиями стал выход крупного игрока – сети «Уютерра», – и открытие фитнес-клуба премиального уровня Fit Fashion (компания Ginza). «Появление новых брендов обусловлено текущим состоянием и перспективой развития рынка ритейла, наличием у операторов утвержденных программ развития, а также предложением качественных форматных помещений. В течение прошедших двух лет на рынке Санкт-Петербурга мы можем отметить удачное совпадение всех перечисленных выше факторов, результатом чего стало появление большого числа новых операторов. При этом если основным трендом 2010 года было появление большого количества брендов в категории Fashion & Apparel, то трендом 2011 года стало активное развитие сегмента Restaurants & Food», - отметил Андрей Розов, Руководитель филиала Jones Lang LaSalle в Санкт-Петербурге. Станислава Билень, старший консультант Jones Lang LaSalle в Санкт-Петербурге, считает что если говорить о качественных торговых комплексах, то за последние 2 года наибольшее количество новых брендов – около 50 – появилось в ТРК «Галерея». «Здесь открыли свои бутики Uterque, Parfois, Reiss, Bebe. Более того, такие бренды, как LC Waikiki, OVS, представленные в этом комплексе, являются новыми не только для Петербурга, но и для России в целом. Многие бренды, пока еще не представленные в Северной столице, продолжают рассматривать Петербург как один из приоритетных городов для открытия магазинов. На нашем рынке реализуется достаточное количество качественных торговых объектов, а существующий покупательский спрос на многие известные мировые бренды пока не удовлетворен», - резюмирует госпожа Билень. 10 крупнейших сделок с новыми операторами, заключенных в 2011 году Оператор Тип Место расположения Занимаемая площадь (кв. м) «Мастерград» Entertainment ТРК Питерлэнд 5393 «Кидбург» Entertainment Дивный Город (ТРК «Гранд Каньон») 2800 «Экстрим Парк» Entertainment Дивный Город (ТРК «Гранд Каньон») 1900 «Белая дача цветы» Homeware & household goods Выборгское шоссе 1500 «Спар» Supermarket пр. Луначарского 1500 «Еврофитнес» Fitness Club пр. Науки 10 1300 «Сетка» Supermarket пр. Юрия Гагарина 71 1280 «Прыг-Скок» Entertainment ТК Подсолнух 1200 Академия талантов Entertainment Дивный Город (ТРК «Гранд Каньон») 1000 Источник: Jones Lang LaSalle 10 крупнейших сделок с новыми операторами, заключенных в 2010 году Оператор Тип Место расположения Занимаемая площадь (кв. м) «Формула Кино» Entertainment ТРК «Галерея» 5434 «Декатлон» Sportswear & Sports Goods ТРЦ «Лето» 4213 Happylon Entertainment ТРК «Галерея» 4180 «Гранд Каньон Айс» Entertainment ТРК «Гранд Каньон» 4000 Fit Fashion ( Fitness Club ул. Казанская д.3 3500 «Уютерра» Household & Goods ТРК «Питер Радуга» 2000 «Щелкунчик» Restaurants & Food Court гост. Октябрьская 1400 Entertainment ТРК «Меркурий» 1100 GAP Fashon & Apparel ТРК «Галерея» 971 NetWork Fashon & Apparel ТРК «Галерея» 913 Calliope Fashon & Apparel ТРК «Галерея» 833 Источник: Jones Lang LaSalle Структура распределения новых брендов |