Санкт-Петербург и Москва попали в топ-10 мирового рейтинга роста цен на жилье

По итогам IV квартала 2020 года лидерами рейтинга по росту цен на жилье Global Residential Cities Index[1] стали турецкие города: Анкара (+30,2% за год), Измир (+29,4%) и Стамбул (+27,9%). Санкт-Петербург сохранил свою позицию – пятая строчка рейтинга с положительной динамикой в 25,4% (+12,4% в 2019 году). Москва год назад находилась только на 69 месте, однако в IV квартале 2020 года поднялась на седьмую позицию с ростом цен на 21,1% (+4% в 2019 году). Общий показатель индекса в 150 анализируемых городах вырос на 5,6% (+3,2% за аналогичный период 2019 года). В 81% городов зафиксировано увеличение цен, при этом в 20% из них рост цен двузначный.

- По итогам 2020 года самый быстрый темп роста цен был зафиксирован в турецких и российских городах. Так, Анкара за год поднялась с 13 (+10,2%) на первое место (+30,2%), Измир – с 11 (+10,3%) на второе (+29,4%), а Стамбул – с 76 (+3,6%) на третье (+27,9%). Преимущественно это связано с высокой инфляцией в стране и динамикой курса лиры.

- Санкт-Петербург по-прежнему занимает пятое место, однако если в 2019 году рост цен составлял 12,4%, то по итогам IV квартала 2020 года жилье в городе подорожало на 25,4%. По словам Николая Пашкова, генерального директора Knight Frank St Petersburg, рост цен в городе обусловлен прежде всего сокращением объема предложения на фоне замедления строительства, а также достаточно высоким спросом, который подогревался тревожными кризисными настроениями. Этот дисбаланс и привел к росту цен на 25%.

- Москва за год поднялась в рейтинге сразу на 62 строки: с 69 места в IV квартале 2019 года (+4%) на седьмое в 2020 году (+21,1%). Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank: «В течение всего 2020 года рост цен на жилье в Москве поддерживался активным спросом и не останавливался ни в карантинные месяцы, ни после. Особенно положительная динамика стала заметна во втором полугодии, когда началось снятие запретов, и отложенный спрос конвертировался в сделки. Рост показателя только ускорился на фоне снижения ключевой ставки, доступности ипотечного кредитования и снижения ставок по банковским вкладам. Пандемия и время, проведенное в самоизоляции, позволили многим осознать высокую значимость жилищных условий и переосмыслить свои потребности, что также поддержало спрос, и соответственно, рост цен. В 2021 году мы ожидаем продолжения данной тенденции».

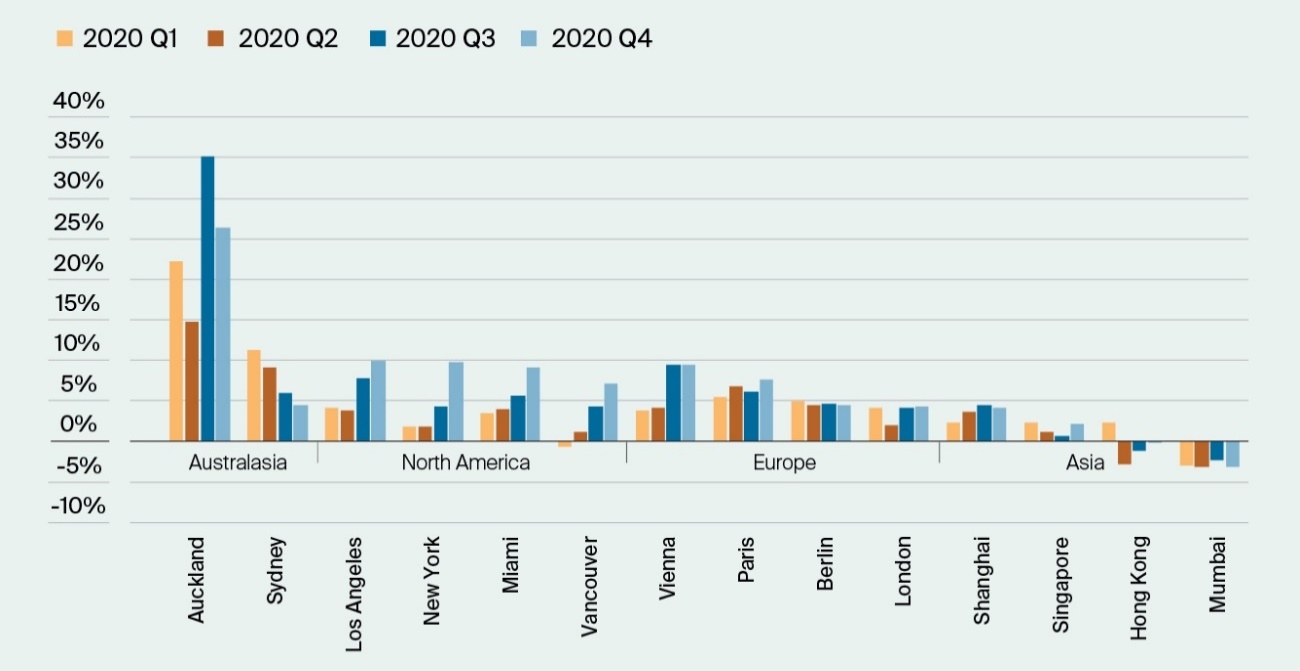

- Ряд городов Северной Америки, Австралазии и Европы демонстрирует высокие показатели, в то время как некоторые азиатские направления отстают, что показывает наличие определенной корреляции с длительностью и жесткостью локдаунов и действовавших ограничений. На рынках, испытавших самые строгие меры, наблюдается накопительный эффект более значительного отложенного спроса, который впоследствии приводит к инфляции цен.

- По итогам IV квартала 2020 года 14 из 15 анализируемых городов США находились в верхней трети рейтинговой таблицы, демонстрируя рост цен выше 7%. Годом ранее в топ-50 вошли только Финикс (31 место в 2019 году, +6,5%) и Сан-Диего (49 место, +4,7%). Китайские города, напротив, потеряли позиции в рейтинге, а средний годовой показатель достиг только 4% (+6% в 2019 году).

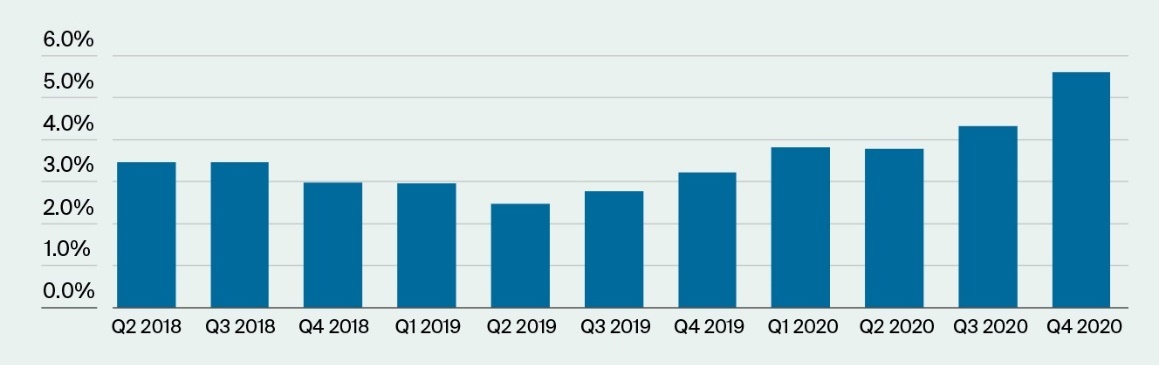

Годовая динамика Global Residential Cities Index

в 150 анализируемых городах

Источник: Knight Frank Research 2021

Годовая динамика Global Residential Cities Index по регионам

Источник: Knight Frank Research 2021

- Марина Шалаева, директор по зарубежной недвижимости и частным инвестициям Knight Frank: «По итогам IV квартала 2020 года в Европе увеличился разрыв в динамике цен между городами Франции, Германии и направлениями итальянского и испанского регионов. Так, Лилль (+10,6%), Париж (+7,7%), Гамбург (+7,4%) и Мюнхен (+6,4%) демонстрируют высокие результаты, а испанские и итальянские города преимущественно показали корректировку цен в диапазоне от -3,7% (Мадрид) до +3,2% (Турин), исключением стал только Милан (+6,7%). Вопреки ожиданиям кризис лишь усилил спрос на жилую и инвестиционную недвижимость. Если во время первых месяцев карантина и собственники, и застройщики могли предложить дисконты в размере 10-25% (зачастую именно в Италии и Испании), то после ослабления ограничений во второй половине 2020 года ситуация изменилась – отложенный спрос начал активно реализовываться как со стороны местных, так и иностранных покупателей, а цены на жилье по большинству европейских направлений поднялись. Дальнейший прогноз во многом будет зависеть от новых ограничений, скорости распространения вакцинации и сокращения мер фискального стимулирования».

Global Residential Cities Index, IV квартал 2020 года

|

Город |

Годовая динамика |

Город |

Годовая динамика |

Город |

Годовая динамика |

|||

|

1 |

Анкара |

30,2% |

51 |

Женева |

7,1% |

101 |

Осака |

3,6% |

|

2 |

Измир |

29,4% |

52 |

Ванкувер |

7,1% |

102 |

Амстердам |

3,5% |

|

3 |

Стамбул |

27,9% |

53 |

Сиань |

6,8% |

103 |

Бухарест |

3,5% |

|

4 |

Окленд |

26,4% |

54 |

Милан |

6,7% |

104 |

Турин |

3,2% |

|

5 |

Санкт-Петербург |

25,4% |

55 |

Киев |

6,7% |

105 |

Циндао |

2,9% |

|

6 |

Сеул |

22,3% |

56 |

Канберра |

6,6% |

106 |

Хайфа |

2,7% |

|

7 |

Москва |

21,1% |

57 |

Цюрих |

6,5% |

107 |

Пекин |

2,3% |

|

8 |

Оттава |

19,7% |

58 |

Токио |

6,5% |

108 |

Сингапур |

2,2% |

|

9 |

Веллингтон |

18,4% |

59 |

Детройт |

6,4% |

109 |

Богота |

2,1% |

|

10 |

Галифакс |

16,3% |

60 |

Гётеборг |

6,3% |

110 |

Рим |

2,1% |

|

11 |

Братислава |

15,9% |

61 |

Берн |

6,3% |

111 |

Лимасол |

1,9% |

|

12 |

Монреаль |

15,2% |

62 |

Уси |

6,2% |

112 |

Скопье |

1,7% |

|

13 |

Гамильтон |

15,1% |

63 |

Вильнюс |

6,2% |

113 |

Тайбэй |

1,7% |

|

14 |

Иерусалим |

14,8% |

64 |

Мюнхен |

6,2% |

114 |

Рио-де-Жанейро |

1,6% |

|

15 |

Финикс |

14,4% |

65 |

Бирмингем |

6,1% |

115 |

Любляна |

1,5% |

|

16 |

Люксембург |

13,6% |

66 |

Перт |

6,0% |

116 |

Дублин |

1,3% |

|

17 |

Сиэтл |

13,6% |

67 |

Порту |

5,9% |

117 |

Джакарта |

1,3% |

|

18 |

Сан-Диего |

13,0% |

68 |

Брюссель |

5,7% |

118 |

Эдмонтон |

1,3% |

|

19 |

Стокгольм |

11,5% |

69 |

Виннипег |

5,7% |

119 |

Тяньцзинь |

1,1% |

|

20 |

Копенгаген |

11,5% |

70 |

Загреб |

5,7% |

120 |

Никосия |

1,1% |

|

21 |

Бостон |

11,4% |

71 |

Гуанчжоу |

5,2% |

121 |

Севилья |

0,2% |

|

22 |

Хобарт |

11,2% |

72 |

Афины |

5,2% |

122 |

Хайдарабад |

0,2% |

|

23 |

Мальмё |

10,7% |

73 |

Прага |

5,2% |

123 |

Гонконг |

-0,1% |

|

24 |

Роттердам |

10,6% |

74 |

Чанша |

5,1% |

124 |

Лима |

-0,1% |

|

25 |

Лилль |

10,6% |

75 |

Нанкин |

5,0% |

125 |

Валенсия |

-0,3% |

|

26 |

Утрехт |

10,3% |

76 |

Оксфорд |

4,9% |

126 |

Палермо |

-0,7% |

|

27 |

Вашингтон |

10,3% |

77 |

Сантьяго |

4,8% |

127 |

Чжэнчжоу |

-0,8% |

|

28 |

Торонто |

10,3% |

78 |

Хельсинки |

4,8% |

128 |

Флоренция |

-0,8% |

|

29 |

Глазго |

10,2% |

79 |

Чунцин |

4,6% |

129 |

Бангалор |

-0,8% |

|

30 |

Миннеаполис |

10,2% |

80 |

Квебек |

4,5% |

130 |

Лиссабон |

-0,9% |

|

31 |

Лос-Анджелес |

9,9% |

81 |

Берлин |

4,5% |

131 |

Будапешт |

-1,0% |

|

32 |

Нью-Йорк |

9,8% |

82 |

Ухань |

4,5% |

132 |

Абердин |

-1,0% |

|

33 |

Вена |

9,4% |

83 |

Ханчжоу |

4,5% |

133 |

Малага |

-1,3% |

|

34 |

Майами |

9,2% |

84 |

Дарвин |

4,5% |

134 |

Куала-Лумпур |

-1,5% |

|

35 |

Денвер |

9,1% |

85 |

Сидней |

4,5% |

135 |

Рига |

-1,5% |

|

36 |

Лион |

8,9% |

86 |

Эдинбург |

4,5% |

136 |

Калгари |

-1,5% |

|

37 |

Атланта |

8,9% |

87 |

Таллин |

4,4% |

137 |

Триест |

-1,5% |

|

38 |

Манчестер |

8,7% |

88 |

Нинбо |

4,4% |

138 |

Венеция |

-1,5% |

|

39 |

Сан-Франциско |

8,7% |

89 |

Лондон |

4,3% |

139 |

Абу-Даби |

-2,0% |

|

40 |

София |

8,6% |

90 |

Мехико |

4,2% |

140 |

Нагоя |

-2,4% |

|

41 |

Рейкьявик |

8,5% |

91 |

Шанхай |

4,2% |

141 |

Барселона |

-2,5% |

|

42 |

Даллас |

8,4% |

92 |

Брисбен |

4,2% |

142 |

Генуя |

-2,9% |

|

43 |

Варшава |

8,3% |

93 |

Шэньчжэнь |

4,1% |

143 |

Ахмадабад |

-3,1% |

|

44 |

Бристоль |

8,3% |

94 |

Франкфурт |

4,1% |

144 |

Мумбаи |

-3,2% |

|

45 |

Осло |

7,8% |

95 |

Салоники |

4,0% |

145 |

Мадрид |

-3,7% |

|

46 |

Марсель |

7,8% |

96 |

Кардифф |

4,0% |

146 |

Дели |

-3,9% |

|

47 |

Париж |

7,7% |

97 |

Эксетер |

4,0% |

147 |

Калькутта |

-4,3% |

|

48 |

Чикаго |

7,7% |

98 |

Тель-Авив |

3,9% |

148 |

Пуне |

-5,3% |

|

49 |

Гамбург |

7,4% |

99 |

Сан-Паулу |

3,8% |

149 |

Дубай |

-7,1% |

|

50 |

Аделаида |

7,3% |

100 |

Мельбурн |

3,6% |

150 |

Ченнаи |

-9,0% |

Источник: Knight Frank Research 2021

[1] Индекс роста цен на жилую недвижимость отслеживает изменение средней стоимости жилья в 150 городах по всему миру на основе официальной статистики.

Реконструкция офисных центров в апартаменты пока больше экзотика, чем бизнес-идея, претендующая на массовое внедрение, считают эксперты.

Тем не менее после удачного перепрофилирования здание бывшего бизнес-центра можно продать на 10-20% дороже.

Последние несколько лет были далеко не самыми лучшими для владельцев бизнес-центров, наблюдается устойчивое снижение арендных ставок и стоимости реализации офисных площадей. По данным специалистов NAI Becar, за 2015 год рублевые ставки снизились на 15-30% по отношению к 2014 году. «У многих владельцев бизнес-центров возникли сложности с рефинансированием, обслуживанием и плановым погашением кредитов. Сказалось общее сокращение потребности в офисах, уход с рынка западных арендаторов и инвесторов. Это общемировой тренд. В похожей ситуации находятся многие крупные города мира, – считает генеральный директор NAI Becar Apartment Александр Самодуров. – Эффективным решением этой проблемы, на наш взгляд, может быть конвертация офисного здания в апартаменты. Собственник бизнес-центра после перепрофилирования может успешно избавиться от потерявшего доходность актива и продать свой проект, а покупатель апартаментов получает возможность войти в профессиональный рентный бизнес или приобрести апартаменты для проживания».

Под сенью апартаментов

Как считает Александр Самодуров, смена профиля бизнес-центра целесообразна в случае, если здание давно и безрезультатно находится в продаже: «Целиком продать бизнес-здание сегодня очень сложно, такие варианты могут «зависать» в листингах месяцами. Перепрофилировав здание, его можно продать быстро и как минимум на 10-20% дороже. Конечным покупателям апартаментов такие объекты также будут интересны – очень часто офисные здания стоят в уникальных локациях, центральных районах, поблизости от метро. Это выгодные инвестиции».

В случае когда не требуется капитального переоборудования здания (нет увеличения площадей, не затронуты несущие конструкции), для перепрофилирования бизнес-центра, по мнению эксперта, необходимо сделать проект переустройства здания, поменять вид разрешенного использования земельного участка (это нужно для регистрации и снижения налогового бремени), осуществить строительные работы (проложить и развести дополнительные коммуникации, оборудовать кухни и отдельные санузлы) и провести кадастровое разделение здания на апартаменты. Примерный срок некапитального переоборудования бизнес-центра – восемь месяцев.

Если здание требует капитальной реконструкции (изменения капитальных конструкций, площади и т. д.), необходимо сделать градостроительный план земельного участка, профессиональное обследование состояния несущих конструкций и параллельно разрабатывать проектную документацию и получать техусловия на подключение к сетям. Затем менять вид разрешенного использования земельного участка, получать разрешение на строительство и осуществлять строительные работы. «В апартаментах увеличивается нагрузка на водоснабжение, увеличивается объем потребления воды и, соответственно, объем канализования. Вместе с тем офисные здания зачастую не имеют подключения к горячей воде, проблема решается в объемах собственной небольшой бойлерной. Для апартаментов необходимо получить достаточные объемы водоснабжения и водоотведения у города», – комментирует Александр Самодуров. Срок капитальной реконструкции бизнес-центра – от 1,5 лет.

Глубина и инсоляция

«Рынок офисной недвижимости в Петербурге снизил показатели не так драматично, как в Москве. Сегмент апартаментов пока менее востребован по сравнению со столичным рынком, поэтому вариант реконструкции офисных центров в апартаменты для нашего рынка – это пока в большей степени экзотическое предложение, чем бизнес-идея, претендующая на массовое внедрение», – констатирует Игорь Кокорев, руководитель отдела стратегического консалтинга Knight Frank Saint Petersburg.

Как считает Кайл Патчинг, коммерческий директор направления гражданского строительства компании STEP, реконструкция БЦ может оказаться для собственника весьма проблематичной. «В таких случаях часто речь идет о серьезной модернизации инфраструктуры бизнес-центра, обеспечении его всеми необходимыми коммуникациями, что очень трудоемко при нынешней конъюнктуре рынка», – считает он.

Александр Самодуров согласен, что перепрофилированию подлежит не каждый бизнес-центр: «Например, с глубиной этажа, которая часто бывает у офисных центров (для которых требования по инсоляции смягчены), трудно делать жилые апартаменты. Но в этом случае есть решение – «вырезать» атриум в центре здания, поставить стеклянный колпак и сделать внешние и внутренние (выходящие в атриум) апартаменты, что улучшит их инсоляцию».

И конечно, такого рода решения применимы только для зданий, которые не являются памятниками архитектуры. «Без соответствующего решения городских властей реконструировать памятник архитектуры в апартаменты, скорее всего, не получится», – заключает эксперт.

Мнение:

Кайл Патчинг, коммерческий директор направления гражданского строительства компании STEP:

– В целом это неплохая идея. В Эдмонтоне, столице канадской провинции Альберта, где я прожил несколько лет, такая практика была. В центре города располагалось много невостребованных офисных площадей, которые были переделаны под апартаменты, пользовавшиеся спросом. Что касается Петербурга, то здесь эту идею также можно воплотить в жизнь. Потребность в офисных зданиях сегодня невелика. В этой ситуации можно переделать нежилые помещения под апартаменты и продать как жилье. Да и стоят апартаменты дороже, чем офисы. Однако нужно учитывать, что апартаменты юридически являются нежилыми помещениями, предназначенными для временного проживания. В них, к примеру, нельзя прописаться. Без прописки удобства, доступные по месту жительства (детский сад, получение загранпаспорта, лечение в районной поликлинике и пр.), для владельцев апартаментов становятся затруднительными. Кроме того, налоги и коммунальные услуги владельцам апартаментов обходятся гораздо выше, чем собственникам обычных квартир. Все это существенно ограничивает спрос на такие объекты.

В Петербурге ощущается нехватка отелей средней ценовой категории класса «три звезды», которые нужны городу к ЧМ - 2018.

Власти уже начали готовить меры по стимулированию строительства таких гостиниц. Но в их эффективности эксперты сомневаются.

Несмотря на то что в 2015 году в Петербурге международными операторами не было введено ни одного отеля, рынок гостиничной недвижимости чувствует себя уверенно. По словам аналитиков, Петербург по-прежнему остается привлекательным как для российских, так и для иностранных гостиничных компаний. С другой стороны, большинство проектов перенесли сроки ввода на более поздние даты (2016-2017 годы) по причине нестабильной экономической и политической ситуации в стране. Наталия Киреева, руководитель отдела исследований рынка недвижимости компании Maris в ассоциации с CBRE, говорит, что рынок гостиничной недвижимости Санкт-Петербурга является достаточно насыщенным и дефицита номеров в отелях не ощущается даже в высокий сезон.

По итогам 2015 года в Санкт-Петербурге действуют 78 современных отелей на 16 526 номеров категории «три-пять звезд».

Новые стимулы

По мнению Евгении Тучковой, заместителя директора департамента консалтинга компании Colliers International в Санкт-Петербурге, в Петербурге наблюдается нехватка отелей средней ценовой категории, и этот сегмент, по ее мнению, имеет все предпосылки для активного развития, поскольку является наиболее устойчивым в условиях экономической нестабильности. С другой стороны, согласно требованиям FIFA Петербург как город проведения полуфинального матча чемпионата мира должен предоставить 40 отелей для болельщиков общей вместимостью 10 тыс. номеров категории «две звезды плюс». Но по данным Смольного, из введенных в эксплуатацию в 2010-2014 годах 15 гостиниц с номерным фондом 100 номеров и выше лишь одна гостиница категории «три звезды».

Как отметила Татьяна Веллер, руководитель департамента гостиничного бизнеса компании JLL, если считать мини-отели и хостелы средствами размещения, соответствующими категории «две звезды плюс», то ввод нового номерного фонда не потребуется. «Но вряд ли стоит ожидать, что 100% этого предложения можно считать «современным», так как чаще всего так называемый сегмент «две звезды» преимущественно состоит из гостиниц советской постройки, мини-отелей и хостелов, которые зачастую не отвечают международным стандартам качества», – добавила она.

Городские власти озаботились увеличением этого типа гостиниц. Так, ЗакС Петербурга во втором чтении одобрил поправки в законопроект «О стратегических инвестиционных проектах, стратегических инвесторах и стратегических партнерах Санкт-Петербурга». Поправки снижают порог совокупного объема инвестирования в развитие гостиничной инфраструктуры в 10 раз – с 15 до 1,5 млрд рублей для признания таких проектов стратегическими. Кроме этого, парламент Петербурга начал рассматривать законопроект о налоговых каникулах на пять лет для организаций, осуществивших вложения в объект гостиничной недвижимости категории «три звезды» или «четыре звезды» с 50 и более номерами на сумму не менее 100 млн рублей начиная с 2016 года.

По мнению Евгении Тучковой, все меры, которые предлагают власти, носят выборочный характер. «Так, снижение налоговой нагрузки для определенных категорий гостиниц, на наш взгляд, является несправедливой мерой по отношению к другим сегментам. А порог 1,5 млрд рублей для присвоения объектам стратегического статуса в долларовом эквиваленте остается достаточно большой суммой – это бюджет создания гостиницы от 150 номеров. Гораздо более стимулирующей мерой как для самих отельеров, так и для туристической инфраструктуры стало бы введение туристического налога. Этот опыт можно перенять у более развитых европейских столиц», – уверена Татьяна Тучкова.

Усилить поток

Марианна Романовская, директор по консалтингу GVA Sawyer, говорит, что основная проблема не в нехватке гостиниц, а в недостаточности различных мероприятий, которые бы увеличивали поток туристов в город. «Соответственно, увеличив количество отелей без роста турпотока, есть риск возникновения ситуации, при которой заполняемость будет падать. Нужны и усилия по привлечению туристов, – полагает эксперт. – Некая сопоставимая по целям и инструментам программа стимулирования развития бюджетных отелей была и в Москве в начале 2000-х годов, но в основном она так и осталась на бумаге».

По словам Татьяны Веллер, для инвестора, у которого нет финансирования для строительства отеля, выделение земли под целевую застройку не будет являться стимулом для реализации проекта. «Стимулом для гостиничных проектов могло бы явиться льготное финансирование, помощь в получении всех разрешений, прохождении комиссий и т. д. С другой стороны, помощь от города в виде земли без отягощений, с правильным целевым использованием и льготами по аренде – это очень серьезная поддержка гостиничных проектов, но только при условии, что эта земля правильно расположена. Ведь для успешного отеля очень важна локация», – заключила Татьяна Веллер.

Мнение:

Игорь Кокорев, руководитель отдела стратегического консалтинга Knight Frank Saint Petersburg:

– В Петербурге ощущается дефицит современных гостиниц класса «три звезды», в большинстве своем этот сегмент представлен мини-отелями. Любые льготы для гостиниц такого формата будут весьма кстати, поскольку он менее экономически эффективен, чем, например, сегмент гостиниц высокого класса «четыре-пять звезд». Налоговая льгота для инвесторов, вложивших в создание отелей более 100 млн рублей, обеспечит поддержку и для сравнительно небольших отелей. Однако есть опасение, что для получения льгот некоторые девелоперы отелей высокого класса могут специально занижать категорию своих проектов. Что касается поправок о статусе стратегического инвестора, на сегодняшний день, к сожалению, цифра в 1,5 млрд рублей все еще превышает объем вложений в большинство отелей класса «три звезды».

Кстати:

По данным компании Maris, особенностью туристического сезона 2015 года в Петербурге стал тот факт, что увеличился внутренний туризм, в частности поток гостей из Москвы. Это связано с тем, что на фоне девальвации рубля отдых за границей для многих россиян стал недоступен. Также наблюдался рост азиатских туристов, всплеск приезда китайских граждан. С другой стороны, во всех категориях гостиниц стало меньше гостей из Европы, в первую очередь из Западной Европы (Великобритания, Германия, Франция) и США.