Санкт-Петербург и Москва попали в топ-10 мирового рейтинга роста цен на жилье

По итогам IV квартала 2020 года лидерами рейтинга по росту цен на жилье Global Residential Cities Index[1] стали турецкие города: Анкара (+30,2% за год), Измир (+29,4%) и Стамбул (+27,9%). Санкт-Петербург сохранил свою позицию – пятая строчка рейтинга с положительной динамикой в 25,4% (+12,4% в 2019 году). Москва год назад находилась только на 69 месте, однако в IV квартале 2020 года поднялась на седьмую позицию с ростом цен на 21,1% (+4% в 2019 году). Общий показатель индекса в 150 анализируемых городах вырос на 5,6% (+3,2% за аналогичный период 2019 года). В 81% городов зафиксировано увеличение цен, при этом в 20% из них рост цен двузначный.

- По итогам 2020 года самый быстрый темп роста цен был зафиксирован в турецких и российских городах. Так, Анкара за год поднялась с 13 (+10,2%) на первое место (+30,2%), Измир – с 11 (+10,3%) на второе (+29,4%), а Стамбул – с 76 (+3,6%) на третье (+27,9%). Преимущественно это связано с высокой инфляцией в стране и динамикой курса лиры.

- Санкт-Петербург по-прежнему занимает пятое место, однако если в 2019 году рост цен составлял 12,4%, то по итогам IV квартала 2020 года жилье в городе подорожало на 25,4%. По словам Николая Пашкова, генерального директора Knight Frank St Petersburg, рост цен в городе обусловлен прежде всего сокращением объема предложения на фоне замедления строительства, а также достаточно высоким спросом, который подогревался тревожными кризисными настроениями. Этот дисбаланс и привел к росту цен на 25%.

- Москва за год поднялась в рейтинге сразу на 62 строки: с 69 места в IV квартале 2019 года (+4%) на седьмое в 2020 году (+21,1%). Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank: «В течение всего 2020 года рост цен на жилье в Москве поддерживался активным спросом и не останавливался ни в карантинные месяцы, ни после. Особенно положительная динамика стала заметна во втором полугодии, когда началось снятие запретов, и отложенный спрос конвертировался в сделки. Рост показателя только ускорился на фоне снижения ключевой ставки, доступности ипотечного кредитования и снижения ставок по банковским вкладам. Пандемия и время, проведенное в самоизоляции, позволили многим осознать высокую значимость жилищных условий и переосмыслить свои потребности, что также поддержало спрос, и соответственно, рост цен. В 2021 году мы ожидаем продолжения данной тенденции».

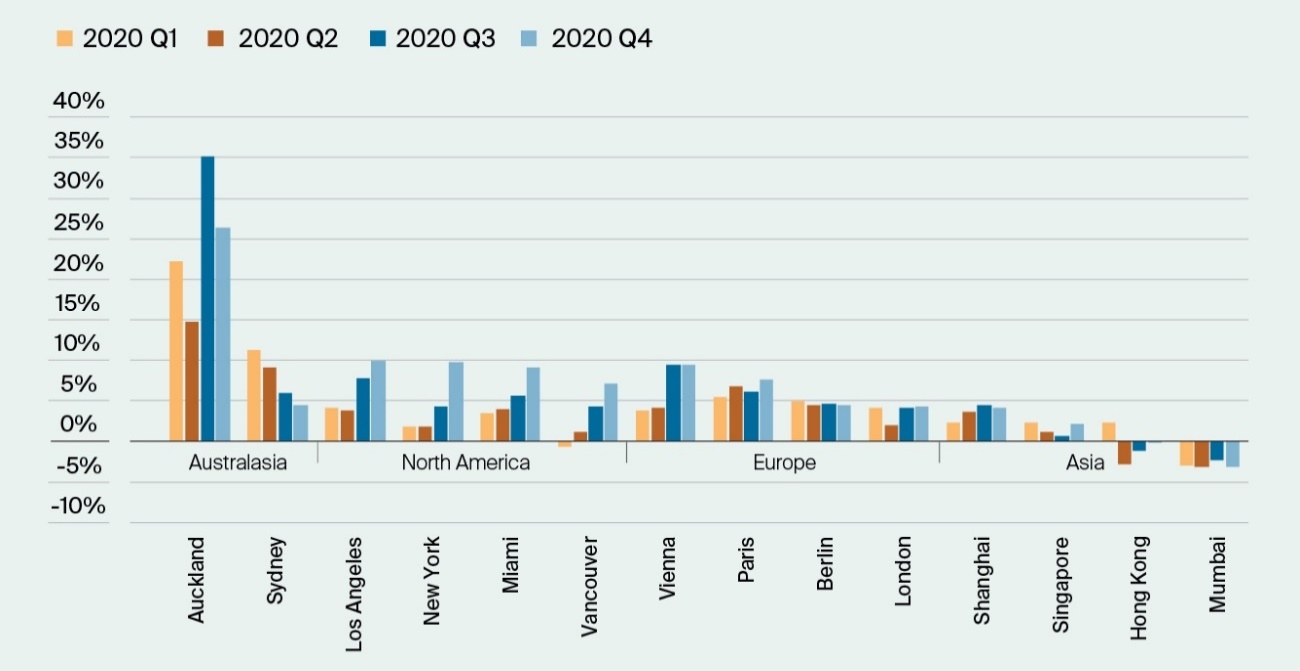

- Ряд городов Северной Америки, Австралазии и Европы демонстрирует высокие показатели, в то время как некоторые азиатские направления отстают, что показывает наличие определенной корреляции с длительностью и жесткостью локдаунов и действовавших ограничений. На рынках, испытавших самые строгие меры, наблюдается накопительный эффект более значительного отложенного спроса, который впоследствии приводит к инфляции цен.

- По итогам IV квартала 2020 года 14 из 15 анализируемых городов США находились в верхней трети рейтинговой таблицы, демонстрируя рост цен выше 7%. Годом ранее в топ-50 вошли только Финикс (31 место в 2019 году, +6,5%) и Сан-Диего (49 место, +4,7%). Китайские города, напротив, потеряли позиции в рейтинге, а средний годовой показатель достиг только 4% (+6% в 2019 году).

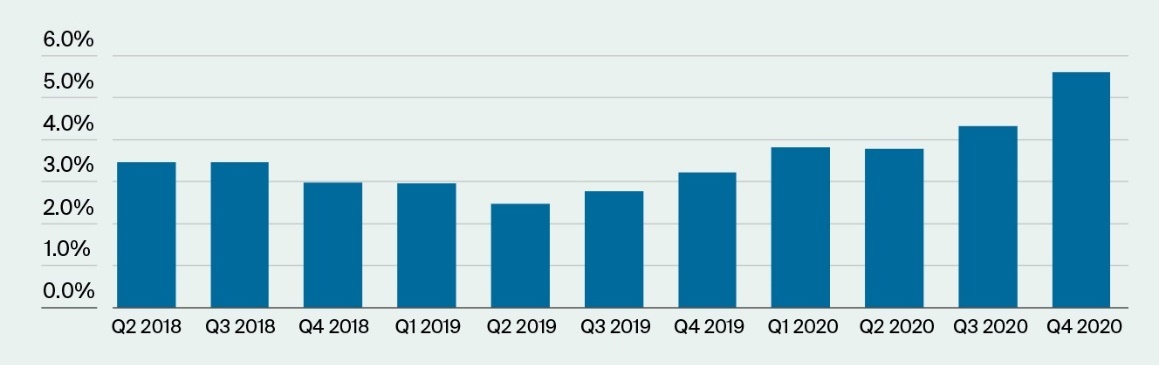

Годовая динамика Global Residential Cities Index

в 150 анализируемых городах

Источник: Knight Frank Research 2021

Годовая динамика Global Residential Cities Index по регионам

Источник: Knight Frank Research 2021

- Марина Шалаева, директор по зарубежной недвижимости и частным инвестициям Knight Frank: «По итогам IV квартала 2020 года в Европе увеличился разрыв в динамике цен между городами Франции, Германии и направлениями итальянского и испанского регионов. Так, Лилль (+10,6%), Париж (+7,7%), Гамбург (+7,4%) и Мюнхен (+6,4%) демонстрируют высокие результаты, а испанские и итальянские города преимущественно показали корректировку цен в диапазоне от -3,7% (Мадрид) до +3,2% (Турин), исключением стал только Милан (+6,7%). Вопреки ожиданиям кризис лишь усилил спрос на жилую и инвестиционную недвижимость. Если во время первых месяцев карантина и собственники, и застройщики могли предложить дисконты в размере 10-25% (зачастую именно в Италии и Испании), то после ослабления ограничений во второй половине 2020 года ситуация изменилась – отложенный спрос начал активно реализовываться как со стороны местных, так и иностранных покупателей, а цены на жилье по большинству европейских направлений поднялись. Дальнейший прогноз во многом будет зависеть от новых ограничений, скорости распространения вакцинации и сокращения мер фискального стимулирования».

Global Residential Cities Index, IV квартал 2020 года

|

Город |

Годовая динамика |

Город |

Годовая динамика |

Город |

Годовая динамика |

|||

|

1 |

Анкара |

30,2% |

51 |

Женева |

7,1% |

101 |

Осака |

3,6% |

|

2 |

Измир |

29,4% |

52 |

Ванкувер |

7,1% |

102 |

Амстердам |

3,5% |

|

3 |

Стамбул |

27,9% |

53 |

Сиань |

6,8% |

103 |

Бухарест |

3,5% |

|

4 |

Окленд |

26,4% |

54 |

Милан |

6,7% |

104 |

Турин |

3,2% |

|

5 |

Санкт-Петербург |

25,4% |

55 |

Киев |

6,7% |

105 |

Циндао |

2,9% |

|

6 |

Сеул |

22,3% |

56 |

Канберра |

6,6% |

106 |

Хайфа |

2,7% |

|

7 |

Москва |

21,1% |

57 |

Цюрих |

6,5% |

107 |

Пекин |

2,3% |

|

8 |

Оттава |

19,7% |

58 |

Токио |

6,5% |

108 |

Сингапур |

2,2% |

|

9 |

Веллингтон |

18,4% |

59 |

Детройт |

6,4% |

109 |

Богота |

2,1% |

|

10 |

Галифакс |

16,3% |

60 |

Гётеборг |

6,3% |

110 |

Рим |

2,1% |

|

11 |

Братислава |

15,9% |

61 |

Берн |

6,3% |

111 |

Лимасол |

1,9% |

|

12 |

Монреаль |

15,2% |

62 |

Уси |

6,2% |

112 |

Скопье |

1,7% |

|

13 |

Гамильтон |

15,1% |

63 |

Вильнюс |

6,2% |

113 |

Тайбэй |

1,7% |

|

14 |

Иерусалим |

14,8% |

64 |

Мюнхен |

6,2% |

114 |

Рио-де-Жанейро |

1,6% |

|

15 |

Финикс |

14,4% |

65 |

Бирмингем |

6,1% |

115 |

Любляна |

1,5% |

|

16 |

Люксембург |

13,6% |

66 |

Перт |

6,0% |

116 |

Дублин |

1,3% |

|

17 |

Сиэтл |

13,6% |

67 |

Порту |

5,9% |

117 |

Джакарта |

1,3% |

|

18 |

Сан-Диего |

13,0% |

68 |

Брюссель |

5,7% |

118 |

Эдмонтон |

1,3% |

|

19 |

Стокгольм |

11,5% |

69 |

Виннипег |

5,7% |

119 |

Тяньцзинь |

1,1% |

|

20 |

Копенгаген |

11,5% |

70 |

Загреб |

5,7% |

120 |

Никосия |

1,1% |

|

21 |

Бостон |

11,4% |

71 |

Гуанчжоу |

5,2% |

121 |

Севилья |

0,2% |

|

22 |

Хобарт |

11,2% |

72 |

Афины |

5,2% |

122 |

Хайдарабад |

0,2% |

|

23 |

Мальмё |

10,7% |

73 |

Прага |

5,2% |

123 |

Гонконг |

-0,1% |

|

24 |

Роттердам |

10,6% |

74 |

Чанша |

5,1% |

124 |

Лима |

-0,1% |

|

25 |

Лилль |

10,6% |

75 |

Нанкин |

5,0% |

125 |

Валенсия |

-0,3% |

|

26 |

Утрехт |

10,3% |

76 |

Оксфорд |

4,9% |

126 |

Палермо |

-0,7% |

|

27 |

Вашингтон |

10,3% |

77 |

Сантьяго |

4,8% |

127 |

Чжэнчжоу |

-0,8% |

|

28 |

Торонто |

10,3% |

78 |

Хельсинки |

4,8% |

128 |

Флоренция |

-0,8% |

|

29 |

Глазго |

10,2% |

79 |

Чунцин |

4,6% |

129 |

Бангалор |

-0,8% |

|

30 |

Миннеаполис |

10,2% |

80 |

Квебек |

4,5% |

130 |

Лиссабон |

-0,9% |

|

31 |

Лос-Анджелес |

9,9% |

81 |

Берлин |

4,5% |

131 |

Будапешт |

-1,0% |

|

32 |

Нью-Йорк |

9,8% |

82 |

Ухань |

4,5% |

132 |

Абердин |

-1,0% |

|

33 |

Вена |

9,4% |

83 |

Ханчжоу |

4,5% |

133 |

Малага |

-1,3% |

|

34 |

Майами |

9,2% |

84 |

Дарвин |

4,5% |

134 |

Куала-Лумпур |

-1,5% |

|

35 |

Денвер |

9,1% |

85 |

Сидней |

4,5% |

135 |

Рига |

-1,5% |

|

36 |

Лион |

8,9% |

86 |

Эдинбург |

4,5% |

136 |

Калгари |

-1,5% |

|

37 |

Атланта |

8,9% |

87 |

Таллин |

4,4% |

137 |

Триест |

-1,5% |

|

38 |

Манчестер |

8,7% |

88 |

Нинбо |

4,4% |

138 |

Венеция |

-1,5% |

|

39 |

Сан-Франциско |

8,7% |

89 |

Лондон |

4,3% |

139 |

Абу-Даби |

-2,0% |

|

40 |

София |

8,6% |

90 |

Мехико |

4,2% |

140 |

Нагоя |

-2,4% |

|

41 |

Рейкьявик |

8,5% |

91 |

Шанхай |

4,2% |

141 |

Барселона |

-2,5% |

|

42 |

Даллас |

8,4% |

92 |

Брисбен |

4,2% |

142 |

Генуя |

-2,9% |

|

43 |

Варшава |

8,3% |

93 |

Шэньчжэнь |

4,1% |

143 |

Ахмадабад |

-3,1% |

|

44 |

Бристоль |

8,3% |

94 |

Франкфурт |

4,1% |

144 |

Мумбаи |

-3,2% |

|

45 |

Осло |

7,8% |

95 |

Салоники |

4,0% |

145 |

Мадрид |

-3,7% |

|

46 |

Марсель |

7,8% |

96 |

Кардифф |

4,0% |

146 |

Дели |

-3,9% |

|

47 |

Париж |

7,7% |

97 |

Эксетер |

4,0% |

147 |

Калькутта |

-4,3% |

|

48 |

Чикаго |

7,7% |

98 |

Тель-Авив |

3,9% |

148 |

Пуне |

-5,3% |

|

49 |

Гамбург |

7,4% |

99 |

Сан-Паулу |

3,8% |

149 |

Дубай |

-7,1% |

|

50 |

Аделаида |

7,3% |

100 |

Мельбурн |

3,6% |

150 |

Ченнаи |

-9,0% |

Источник: Knight Frank Research 2021

[1] Индекс роста цен на жилую недвижимость отслеживает изменение средней стоимости жилья в 150 городах по всему миру на основе официальной статистики.

Многие компании-производители ЖБИ для увеличения спроса модифицируют свою продукцию, но некоторые игроки рынка считают, что выгоднее работать с запросами заказчиков типовых номенклатурных материалов.

Объемы производства железобетонных изделий продолжают соответствовать общей не самой положительной ситуации на строительном рынке. По данным аналитиков СМ PRO, по итогам семи месяцев (январь–июль) 2018 года выпуск ЖБИ в России сократился на 4,1% по сравнению с началом года и на 3,8% в сравнении с июлем прошлого года – и составил 9,5 млн куб. м.

В настоящее время в наиболее выгодном положении находятся предприятия ЖБИ, находящиеся в собственности у застройщиков. За счет производственных «дочек» девелоперы минимизируют расходы на строительство и загружают собственные заводы работой.

В целом же, чтобы удержать позиции на стагнирующем производственном рынке, многие компании, занимающиеся ЖБИ, решили модернизировать свои технологические линии и продукцию. Некоторые игроки, напротив, выбрали консервативный путь и решили активнее работать с запросами заказчиков типовых железобетонных конструкций.

Больше индивидуальности

Заместитель генерального директора АО «ПИК-Индустрия» Михаил Рогозин отмечает, что последние 5 лет производство ЖБИ активно модернизировалось. Этот процесс связан с тем, что в последнее время изменения претерпевает вся отрасль индустриального домостроения. В частности, менялись требования потребителя к домам. «Покупателю сегодня нужны не серые типовые «панельки», а индивидуальные планировочные решения и эксклюзивные яркие фасады. Наряду с развитием технологий производства меняются нормы и требования, регламентирующие производственные процессы. Безусловно, производители понимают, что морально и физически устаревшее оборудование, рассчитанное исключительно на выпуск панелей образца 80-х и 90-х годов, не выдерживает сравнения с новейшими технологическими линиями и показывает низкий КПД», – считает он.

По словам Михаила Рогозина, сейчас основными технологическими особенностями модернизации заводов ЖБИ (и в частности, предприятий АО «ПИК-Индустрия») является уход от стандартных размеров изделий, жестко установленных габаритов, ориентированность на эксклюзивные фасады и многообразную квартирографию, в которой каждый покупатель найдет вариант для себя.

Схожую позицию по необходимости модернизации предприятий занимает и заместитель генерального директора строительной корпорации «ЛенРусСтрой» Максим Жабин. Он сообщил «Строительному Еженедельнику», что Киришский ДСК, входящий в «ЛенРусСтрой», уже начал серьезную модернизацию, направленную на повышение конкурентоспособности, востребование продукции и снижение ее себестоимости. После ее проведения предприятие будет изготавливать панели, которые смогут использоваться при любой планировке квартир. «На рынке особо востребованной стала продукция технологически нового индустриального домостроения. Именно она будет способна удовлетворить все потребности заказчика, а в нашем случае – как стороннего застройщика, так и покупателя квартир в наших жилых комплексах», – делает выводы Максим Жабин.

Генеральный директор АО «ККПД» (входит в ГК «Патриот») Дмитрий Яценко отмечает, что на их предприятии модернизация была проведена без остановки производства. В рамках модернизации впервые стали использовать гибкие технологии для выпуска трехслойных панелей. «Мы превратили ККПД в современное высокотехнологичное предприятие с автоматизированным компьютеризированным оборудованием. По уровню оснащения оно превосходит многие домостроительные комбинаты», – добавил он.

Ориентация на действительность

Несколько по-другому трактует рыночные задачи в условиях неблагоприятной ситуации в отрасли директор по стратегическому развитию компании «Вест Групп» Дмитрий Кобец. Любая модернизация на производстве связана с изменением спроса на рынке конкретного продукта. По его словам, в настоящее время сфера строительства претерпевает значительные трудности, связанные с резким сокращением спроса среди населения и коммерческих заказчиков. Поэтому вопрос модернизации производства железобетонных изделий не является актуальным. Сейчас главная задача производителей – обеспечить работой имеющиеся мощности.

«Спрос на строительные объекты не позволяет экспериментировать и предлагать что-то принципиально новое, поэтому заказчики в лице крупных строительных компаний нуждаются в типовой номенклатуре железобетонной продукции. Имеющиеся мощности заводов по изготовлению железобетонных изделий в Петербурге и Ленинградской области полностью отвечают текущим запросам покупателей. В настоящее время производство нашей компании отвечает потребностям заказчика и не нуждается в модернизации. Основной акцент руководство завода делает на текущем состоянии оборудования для поддержания необходимого качества выпускаемой продукции», – отмечает Дмитрий Кобец.

По мнению генерального директора компании «Перспектива» Андрея Семёнова, ситуация на рынке неоднозначна и зависит от множества внешних факторов. Поэтому сейчас продаются и уходят с рынка как технологически старые, так и вполне современные заводы, в том числе в Петербурге и Ленобласти. Негативное воздействие на отрасль, по его словам, прежде всего оказывает невыполнение своих обязательств поставщиками инертных материалов (входящих в состав ЖБИ), неплатежи со стороны потребителей.

Мнение

Дмитрий Кобец, директор по стратегическому развитию компании «Вест Групп»:

– Технологические особенности модернизации заводов железобетонных изделий сводятся к тому, чтобы сократить время полного цикла производства номенклатурной единицы, а также уменьшить количество оборудования и персонала, занятого в этом цикле. Кроме того, новые технологии должны гарантировать повышение качества выпускаемой продукции, расширять номенклатурный ряд. Реальный опыт модернизации демонстрирует примерно такую же картину: масштаб изменений у каждого производства разный, однако результаты таких изменений в той или иной степени соответствуют тенденциям рынка.

Формат street retail в Санкт-Петербурге, понесший некоторый урон из-за кризисных явлений в российской экономике, в этом году демонстрирует положительные результаты. И, по оценке экспертов, Чемпионат мира по футболу 2018 года, часть матчей которого проходила в Северной столице, – лишь один из действующих позитивных факторов.

Чемпионат мира усилил тенденции на рынке стрит-ритейла, связанные с сезонными изменениями спроса. В преддверии мундиаля активно открывались кафе и рестораны, рассчитывая как на традиционный летний приток туристов, так и на болельщиков.

Исторический рекорд

«Так, за первое полугодие на основных торговых улицах Петербурга было открыто свыше 80 новых кафе и ресторанов, а II квартал показал наивысшее количество открытий общепита за всю историю рынка стрит-ритейла Петербурга. И результаты крупнейшего спортивного события не разочаровали рестораторов. Впрочем, в дальнейшем мы будем наблюдать менее высокие темпы открытий новых заведений общепита», – отмечает руководитель направления стрит-ритейла JLL в Петербурге Юлия Корчемная. «В связи с ростом турпотока в 2018 году увеличилось количество магазинов сувенирной продукции и заведений общественного питания бюджетного формата (фастфуд, бургерные, кафе)», – соглашается руководитель отдела исследований рынка недвижимости Maris в ассоциации с CBRE Наталия Киреева.

Управляющий директор PM Becar Asset Management Мария Онучина обращает внимание на пролонгированный характер влияния ЧМ-2018 на рынок. «В ходе ЧМ в городах выделялись фан-зоны и основные маршруты, по которым следовало большинство болельщиков и туристов, и эти направления получили широкое развитие с точки зрения ротации арендаторов. Там нашли место наиболее качественные и узнаваемые бренды сферы услуг: фаст-фуд, сувенирная продукция и прочее. Поскольку все спортивные объекты остались и продолжают функционировать (на их базе планируется проводить в будущем спортивные и развлекательные мероприятия), street retail в этих зонах тоже вряд ли исчезнет», – подчеркивает она.

Быть в центре

«Рынок стрит-ритейла Петербурга в настоящий момент достаточно сбалансирован. Повышенный спрос со стороны общепита сопровождался выжидательной позицией арендаторов из других сегментов. В целом доля вакантных помещений на основных торговых улицах города во II квартале не изменилась и составила 7,5%. Также на стабильном уровне оставалась ротация арендаторов – 6,4%, что соответствует долгосрочным средним значениям», – говорит Юлия Корчемная.

А по данным Colliers International, в первом полугодии 2018 года доля свободных площадей в сегменте стрит-ритейла на центральных торговых коридорах города плавно сокращалась – с 6,5% до 6%. «Из более 900 помещений на центральных торговых коридорах Петербурга 30% арендуют кафе и рестораны, в 20% работают операторы сегмента fashion, а третье место с показателем 8% занимают компании сферы услуг разного профиля – от салонов связи до турфирм», – уточняет директор департамента услуг для ритейлеров Colliers International Владимир Каличава.

Главная магистраль города – Невский проспект – пользуется особым спросом среди арендаторов. По данным Maris в ассоциации с CBRE, в июле 2018 года там было вакантно лишь 3% площадей формата street retail. Рост турпотока и снижение вакансии привели к повышению арендных ставок на помещения. «Запрашиваемые ставки аренды торговых помещений на первых этажах с витриной, расположенных на участке Невского проспекта от Адмиралтейства до площади Восстания, находятся в диапазоне от 7 тыс. до 13,5 тыс. рублей за 1 кв. м в месяц (не включая НДС и коммунальные услуги). На Старо-Невском проспекте – от 2,5 тыс. до 5 тыс. рублей», – говорит Наталия Киреева.

По оценке экспертов Knight Frank St Petersburg, большая потребность в качественных помещениях в преддверии Чемпионата мира по футболу 2018 года поспособствовала росту арендных ставок на главных и значимых магистралях города. Здесь увеличение ставок аренды составило в среднем 4% и 7% соответственно.

Наибольшая активность в центре была зафиксирована на Старо-Невском проспекте. «С одной стороны, во II квартале 2018 года он принял наибольшее число – восемь – новых арендаторов, с другой – демонстрировал самые высокие как квартальные, так и годовые показатели по смене ритейлеров среди ключевых торговых улиц города. Всего же, по сравнению с аналогичным периодом в 2017 году, объем пустующих торговых площадей на Старо-Невском проспекте сократился вдвое – с 8% до 4%», – отмечает Владимир Каличава. «За последние два года на Старо-Невском проспекте обновилась треть арендаторов», – добавляет Наталия Киреева.

До самых до окраин

Впрочем, по оценке экспертов, развитие street retail не ограничивается центральной частью, но распространяется и на окраины города, и на пригородные локации, где сконцентрировано массовое жилищное строительство. Причем, там сегмент имеет свою специфику. «В новых районах комплексного освоения территорий, таких как Кудрово, Мурино, Парнас, Шушары и другие, на первых этажах жилых домов чаще всего открываются магазины шаговой доступности – минимаркеты и супермаркеты, булочные, алкомаркеты», – рассказывает Наталия Киреева.

По мнению Юлии Корчемной, по сравнению с развитыми спальными районами в локациях активной застройки высока доля интерьерных магазинов, товаров для ремонта, которые направлены на удовлетворение потребностей заселяющихся жителей района. «В качестве тренда можно выделить открытие детских развивающих центров и частных спортивных секций для детей», – говорит она.

«Ритейлеры непременно хотят получить места в центральной локации района, оставляя без внимания прилегающие улицы. Так, в Кудрово всех интересует Европейский проспект, в Мурино – бульвар Менделеева, на Парнасе – улица Фёдора Абрамова. Это стремление понятно и оправданно, поскольку именно на этих улицах сконцентрирована большая часть потоков», – добавляет Владимир Каличава.

По данным экспертов Knight Frank St Petersburg, увеличение ставок отмечено на локальных торговых улицах спальных районов, где за первое полугодие 2018 года они повысились в среднем на 6%. Основной причиной увеличения ставок является развитие инфраструктуры данных районов, что произошло вследствие заселения новых домов.