В регионах России зафиксирован исторический рекорд спроса на склады – 851 тыс. кв. м

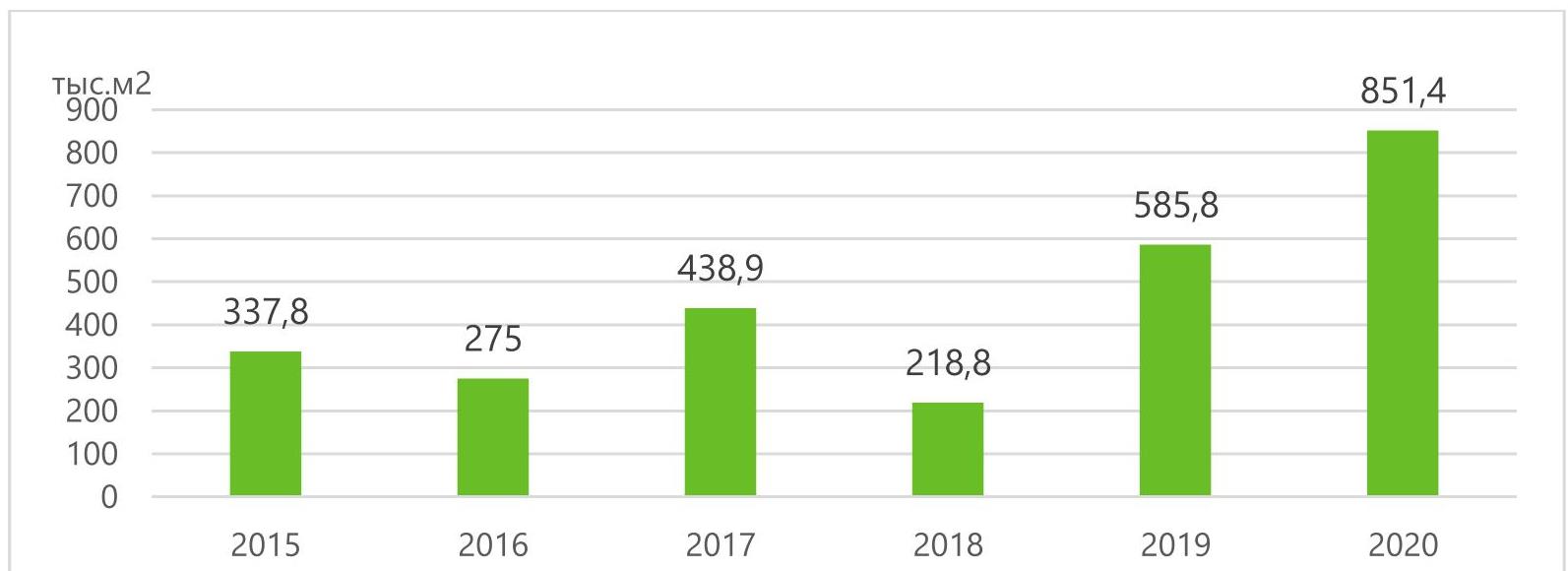

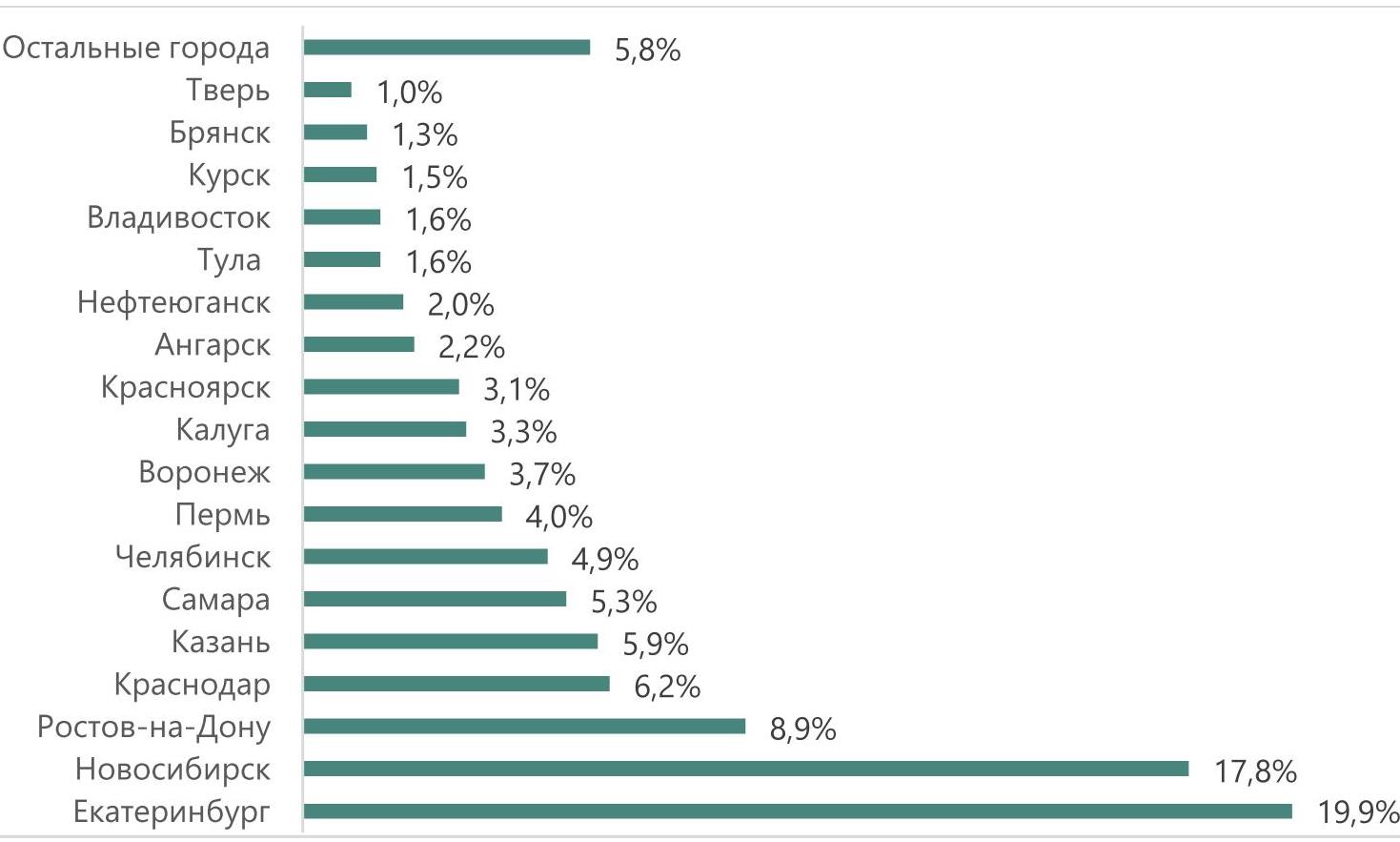

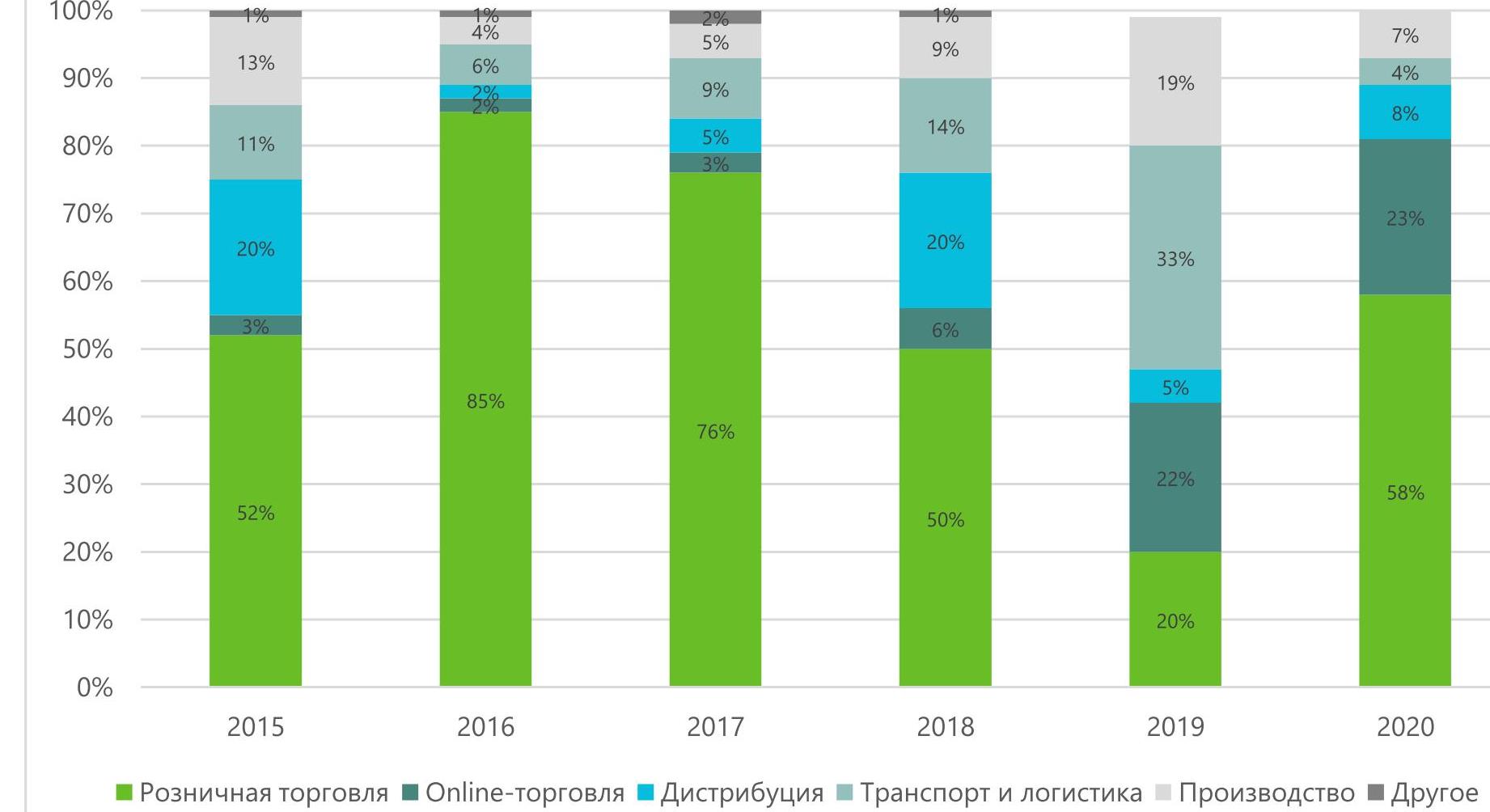

По данным международной консалтинговой компании Knight Frank, в 2020 году на рынке складской недвижимости России (исключая Московский регион, Санкт-Петербург и Ленинградскую область) заключен рекордный объём сделок за всю историю наблюдения – 851 тыс. кв. м (на 45% больше уровня 2019 года). При этом в 2021 году совокупный объём новых региональных сделок может превысить 1 млн. кв. м. Наибольшую долю в структуре спроса сформировали сегменты розничной торговли – 58% в 2020 году (20% годом ранее) и онлайн-торговли (23% поглощённых площадей в 2020 году и 22% годом ранее). Лидерами по объёму спроса на качественную складскую недвижимость в 2015-2020 гг. являются Екатеринбург (19,9%) и Новосибирск (17,8%).

- По итогам 2020 года объём складских площадей в России достиг 29,3 млн кв. м, из которых 54% (16 млн кв. м) приходится на Московский регион, 14% (4 млн кв. м) – на Санкт-Петербург и Ленинградскую область, а ещё 32% (9,3 млн кв. м) – на остальные регионы России.

Распределение общего объема качественной складской недвижимости в России, 2020 г.

Источник: Knight Frank Research, 2021

Предложение

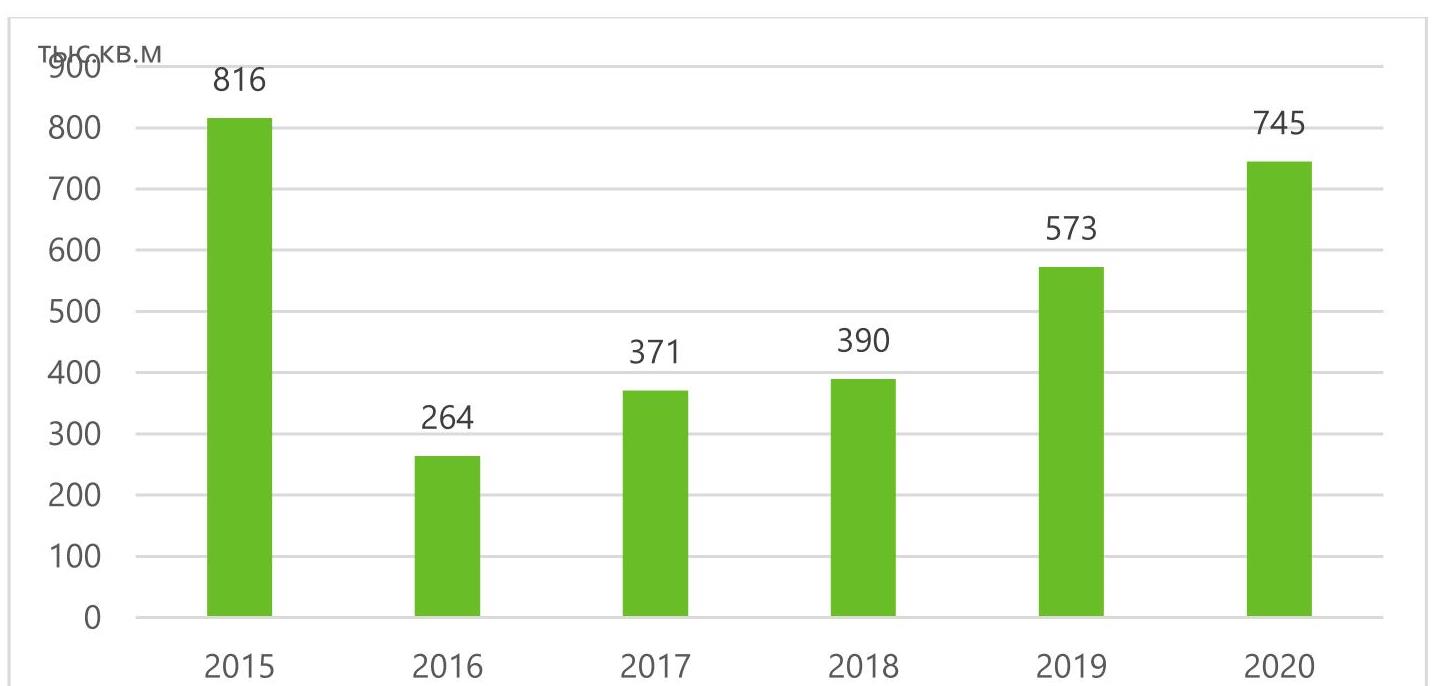

- Общий объём складских площадей, введённых в 2020 году составляет 1,8 млн кв. м, из которых 45% (837 тыс. кв. м) было введено в Москве, 17% (312 тыс. кв. м) – в Санкт-Петербурге и 38% (745 тыс. кв. м) – в остальных регионах России. Стоит отметить, что в 2020 году структура ввода новых качественных складских площадей существенно изменилась: если в 2019 году 56% складов было введено в Москве, то в 2020 году показатель снизился на 12 п.п. В свою очередь, выросла доля введённых объектов в Санкт-Петербурге и регионах России (на 6 п.п. каждый). Подобные изменения структуры ввода отражают наметившийся тренд на развитие региональных складских рынков России.

Илья Князев, руководитель отдела складской и индустриальной недвижимости Knight Frank St Petersburg: «На фоне стабильно высокого спроса на качественные складские объекты сохраняется устойчивая положительная динамика нового строительства складской недвижимости. По итогам 2020 г. на рынке Петербурга было введено в эксплуатацию 312,6 тыс. м² складских комплексов классов А и В, что на 70% выше аналогичного показателя в 2019 г. Годовые показатели ввода превышают прогнозные значения середины 2020 г. в 2 раза, что подтверждает высокую активность складских девелоперов, которые продолжают наращивать объёмы складских комплексов и видят необходимость в выводе на рынок новых качественных площадей.

При этом в город проходит много федеральный клиентов с запросом 10 тыс. м² и более. А новых спекулятивных проектов не заявлено. Все это приводит к большому дефициту на рынке. Ожидаем, что в ближайшие время свободных площадей останется менее 2%. Так что можно говорить о том, что сейчас наиболее удачный момент для вывода на рынок новых проектов, поскольку не все компании готовы рассматривать формат built-to-suit, а все проекты, которые выйдут в южном направлении, будут арендованы в ближайшем будущем».

Объём введённых площадей в регионах России

Источник: Knight Frank Research, 2021

- В 2020 году 50% введённых квадратных метров качественных складских площадей строились спекулятивно и предназначалась для сдачи в аренду. Наиболее крупными новыми спекулятивными складскими комплексами являются объект «АВС-Электро» в Воронеже (60 тыс. кв. м), логоцентр «Арбуз» в Волгограде (55 тыс. кв. м), «PNK Парк Ростов-на-Дону» (35 тыс. кв. м), 11 корпус логистического комплекса «Придорожный» в Самаре (21 тыс. кв. м), а также блок в складском комплексе «Сибирский» в Новосибирске (20 тыс. кв. м).

Распределение введенных в 2020 г. объектов по типу строительства

Источник: Knight Frank Research, 2021

- Доля built-to-suit проектов в структуре ввода выросла по сравнению с 2019 годом на 23 п.п. и составила 28%. К крупнейшим объектам, построенным под нужды конкретного клиента, относятся: распределительный центр, построенный девелопером «ПФО Групп» для сдачи в аренду компании «Магнит» в Новосибирске (43 тыс. кв. м); логистический центр для «Почты России» в Новосибирске (45 тыс. кв. м) – девелопер PNK Group; а также распределительные центры, сданные в аренду компании OZON в Ростове-на-Дону (девелопер «АДВА Групп») и Казани («Ромекс Групп») – по 38 тыс. кв. м каждый. Из построенных под клиента объектов 69% арендовано, 31% построено на продажу.

- В свою очередь, 22% введённых площадей строились собственниками с привлечением генподрядчика для использования под собственные нужды. К крупнейшим качественным складским объектам данного типа относятся склад Wildberries в Казани (порядка 50 тыс. кв. м), дистрибьюторский центр P&G в Туле (23 тыс. кв. м) и логистический комплекс «Почты России» в Хабаровске (20 тыс. кв. м).

- Стоит отметить, что в 2020 году снизилась доля спекулятивных объектов в общей структуре ввода. Если в 2019 году 55% объёма введённых площадей предназначалось для сдачи в аренду, то в 2020 году значение сократилось на 5 п.п. Рост доли собственных и построенных под заказ объектов обусловлен выходом на региональные рынки крупных федеральных компаний, имеющих специальные требования к складским объектам, а также небольшой долей свободных площадей в спекулятивных объектах.

- Объём вакантных площадей в целом в регионах России (помимо Московского региона, а также Санкт-Петербурга и Ленинградской области) по сравнению с 2019 годом сократился на 0,3 п.п. и составил 4,6%. Общее количество площадей, доступных для аренды находится на уровне 425 тыс. кв. м. Данная динамика обусловлена тем, что в 2020 году был зафиксирован рекордный спрос на складскую недвижимость в России. Помимо этого, на рынок существенно увеличился спрос за счет ввода площадей, используемых собственниками под свои нужды.

Ключевые показатели рынка складской недвижимости регионов России

|

Регион* |

Объём качественной складской недвижимости, тыс. кв. м |

Доля вакантных площадей, % |

Запрашиваемая ставка аренды, руб./кв. м/год** |

|

Новосибирск |

1 353 |

0,5% |

3 770 |

|

Екатеринбург |

1 326 |

2% |

3 970 |

|

Самара |

798 |

10,9% |

3 500 |

|

Ростов-на-Дону |

778 |

6,5% |

3 740 |

|

Казань |

646 |

3,8% |

3 620 |

|

Воронеж |

476 |

0,6% |

3 750 |

|

Краснодар |

457 |

2,5% |

3 840 |

|

Нижний Новгород |

427 |

1,0% |

3 700 |

|

Челябинск |

296 |

4,7% |

3 700 |

|

Тула |

261 |

8,5% |

3 650 |

|

Волгоград |

239 |

27,1% |

3 600 |

|

Владивосток |

219 |

0,0% |

4 900 |

|

Красноярск |

209 |

5,3% |

4 130 |

|

Пермь |

174 |

1,0% |

3 400 |

|

Хабаровск |

172 |

5,0% |

4 700 |

|

Уфа |

156 |

0,0% |

3 550 |

Источник: Knight Frank Research 2021

* По субъектам РФ с объемом качественной складской недвижимости от 150 тыс. кв. м

**Не включая НДС и ОРЕХ

Спрос

- Общий объём сделок по аренде и продаже в объектах качественной складской недвижимости в регионах России (не включая Москву, Московскую область, а также Санкт-Петербург и Ленинградскую область) составил 851 тыс. кв. м по итогам 2020 года, что является абсолютным рекордом за всю историю наблюдения за рынком качественной складской недвижимости в регионах России. Общий объём новых региональных сделок выше на 45%, чем за аналогичный период 2019 года.

Объём новых сделок в регионах России, тыс. кв. м

Источник: Knight Frank Research, 2021

- Лидерами по объёму спроса на качественную складскую недвижимость в 2015-2020 гг. являются Екатеринбург (19,9% от общего объёма потреблённых кв. м) и Новосибирск (17,8%). Также достаточно большой спрос на города южного федерального округа – Ростов-на-Дону и Краснодар (8,9% и 6,2% соответственно). В свою очередь, на крупнейшие города приволжского федерального округа (Казань, Самара) пришлось 5,9% и 5,3% объёма общего спроса на складскую недвижимость в регионах России.

Распределение новых сделок по регионам, 2015-2020 гг.

Источник: Knight Frank Research, 2021

- Исторически наибольшую долю в структуре спроса на качественную складскую недвижимость в регионах России формировал сегмент розничной торговли. Однако, после пика в 2016 году, доля сегмента в общем объёме распределения сделок начала снижаться. В 2019 году объём спроса на региональные складские площади среди компаний розничной торговли составил всего 20%. В 2020 году розничные ритейлеры снова активизировались на региональных рынках, поглотив 58% всех законтрактованных площадей. Например, компания FIX Price приобрела по схеме built-to-suit с последующей покупкой 67 тыс. кв. м в Краснодаре, а 44 тыс. кв. м арендовала в Новосибирске. Также на региональным рынке была активна компания X5 Retail Group, которая арендовала по схеме built-to-suit 40 тыс. кв. м в Курске и 35 тыс. кв. м в Брянске. В свою очередь «Детский Мир» приобрела в собственность по схеме built-to-suit 63 тыс. кв. м в Екатеринбурге, а также арендовала порядка 6 тыс. кв. м в Ростове-на-Дону.

- Второй год подряд компании сегмента online-торговли входят в число лидеров по потреблённым складским площадям в регионах России, купив/арендовав 23% поглощённых площадей. Наиболее активным представителем сектора выступила компания OZON, дополнительно арендовав порядка 175 тыс. кв. м складских площадей к уже имеющимся площадям, из которых 79 тыс. кв. м – в Екатеринбурге, а также 78 тыс. кв. м – в Ростове-на-Дону, данные площади сейчас строит девелоперская компания «АДВА Групп» по схеме built-to-suit.

Динамика распределения сделок по профилю арендаторов/ покупателей

Источник: Knight Frank Research, 2021

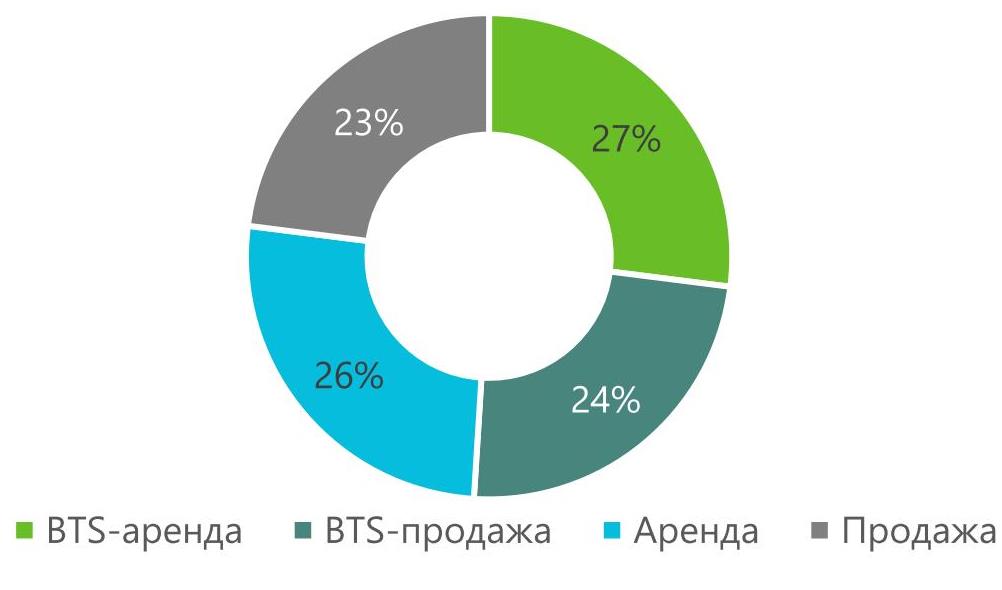

- 53% объёма законтрактованных качественных складских площадей было приобретено по схеме built-to-suit (27% объёма сделок BTS-аренда, 24% – BTS-продажа), в то время как 47% объёма спроса пришлось на существующие здания, из них 26% – аренда, а 23% – продажа. При сравнении распределения сделок по типу с данными за 2019 год, можно отметить, что доля сделок built-to-suit выросла на 17 п.п., что связано как с низкой долей вакантных площадей в регионах, так и с наличием нестандартных требований к складским площадям, предъявляемых игроками рынка.

Распределение сделок по типу в 2020 г.

Источник: Knight Frank Research, 2021

Коммерческие условия

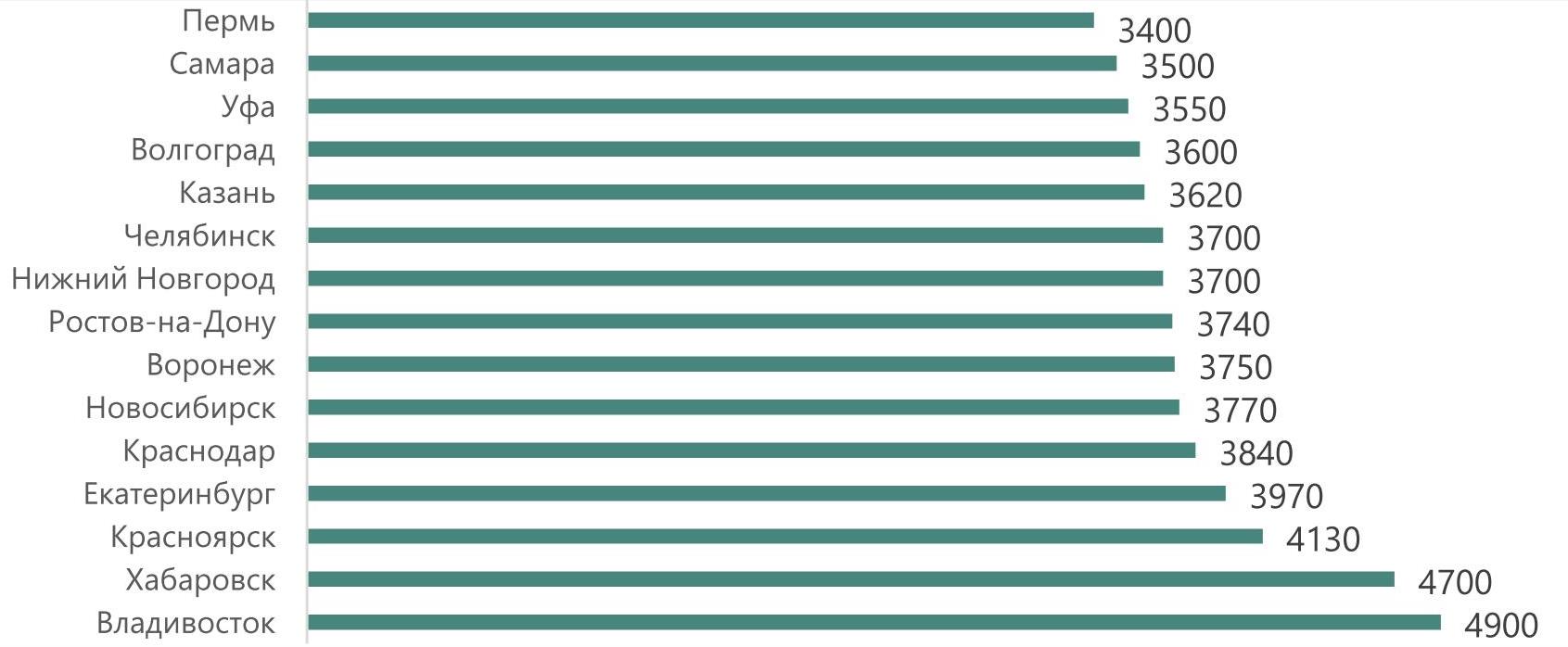

- Как и в Московском регионе, на региональном рынке складской недвижимости в 2020 году наблюдался рост стоимости аренды на фоне низких значений доли вакантных площадей, наличия стабильного спроса и роста затрат на строительство склада. Средневзвешенная ставка аренды на складскую недвижимость класса А в регионах составляет 3700 руб./кв. м/год без НДС и ОРЕХ, что больше на 2,8% чем в конце 2019 года. Регионом с наиболее дорогими складскими площадями в России остаётся Владивосток, где в течение 2020 года ставка аренды достигала 4 900 руб./кв. м/год без НДС и ОРЕХ. Также высокие ставки аренды фиксировались в другом крупном городе дальнего востока – в Хабаровске ставка аренды на складские площади класса А может достигать 4 700 руб./кв. м/год без НДС и OPEX.

- В наиболее востребованных городах с точки зрения спроса на складскую недвижимость ставки аренды одни из самых высоких среди регионов России, так, в Екатеринбурге средневзвешенная ставка аренды на наиболее качественные складские составляет 3970 руб./кв. м/год без НДС и OPEX, в Краснодаре – 3 840 руб./кв. м/год без НДС и OPEX, а в Новосибирске и Ростове-на-Дону – 3 770 и 3 740 руб./кв. м/год без НДС и OPEX соответственно.

Запрашиваемая ставка аренды на склады класса А, руб./кв. м/год triple net

Источник: Knight Frank Research, 2021

- Средний уровень операционных платежей находится в диапазоне 900–1200 руб./кв. м/год.

- Средняя запрашиваемая цена строительства проекта в формате built-to-suit на продажу от 10000 кв. м по итогам 2020 года находилась в диапазоне 35 000-45 000 руб./кв. м без учета НДС. Следует отметить, что стоимость строительства складского комплекса в ряде регионов России превышает стоимость строительства в столичном регионе. Прежде всего это связано с увеличением затрат на транспортировку материалов, необходимостью поиска квалифицированного персонала и т. д.

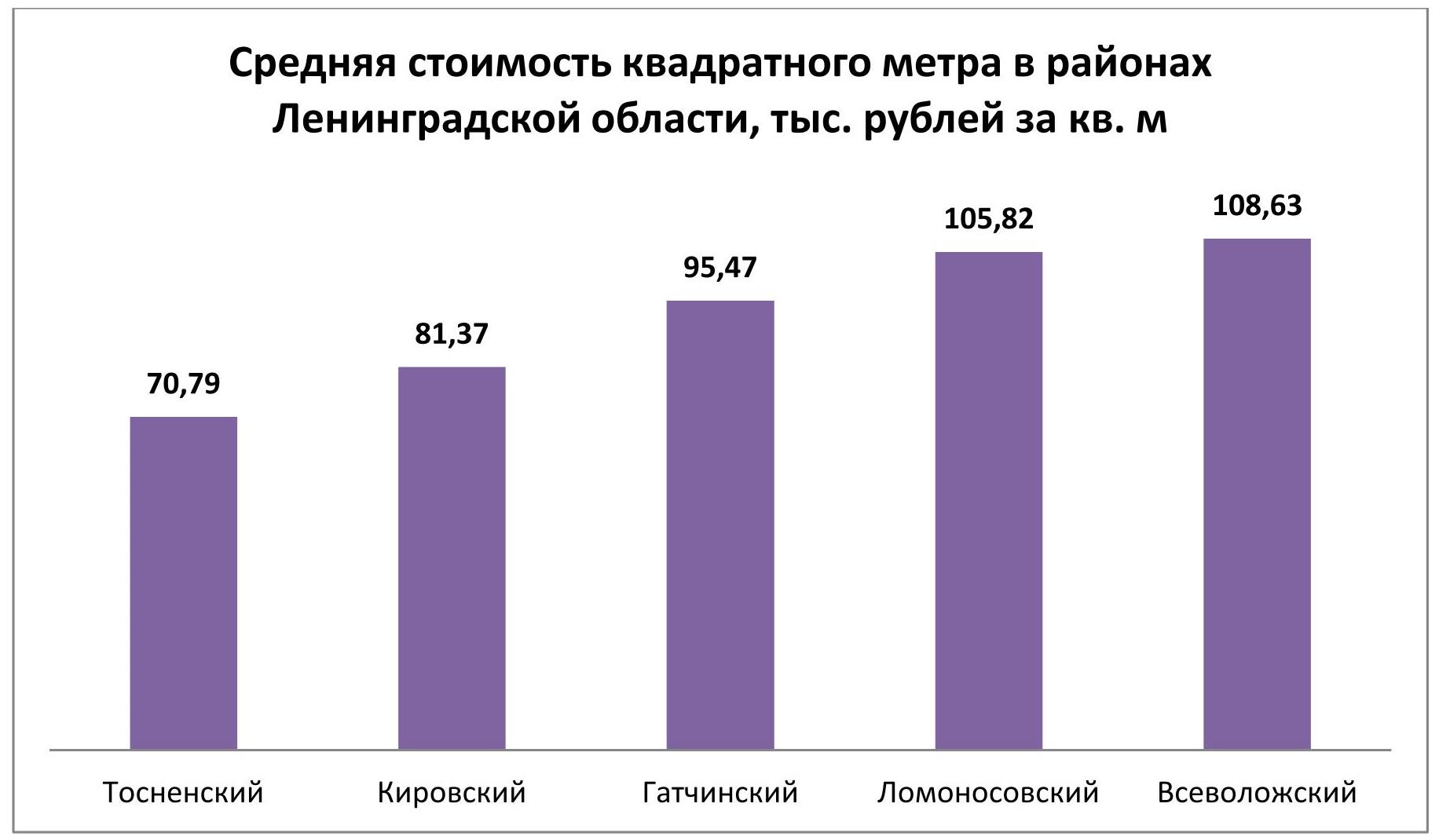

Эксперты премии Urban Awards проанализировали ценовые показатели на рынке жилья, реализуемого застройщиками Ленинградской области. В плане недвижимости регион по-прежнему остается резервом петербургского масс-маркета. Из 65 проектов, представленных в местной экспозиции, только в 12 есть лоты стоимостью дороже 10 млн рублей.

Актуальное предложение на рынке Ленобласти распределено между двумя ценовыми категориями. 37,4% лотов заключены в рамках ценового коридора 50-100 тыс. рублей, остальные 62,6% лотов имеют прайс от 100 до 150 тыс. рублей за квадратный метр.

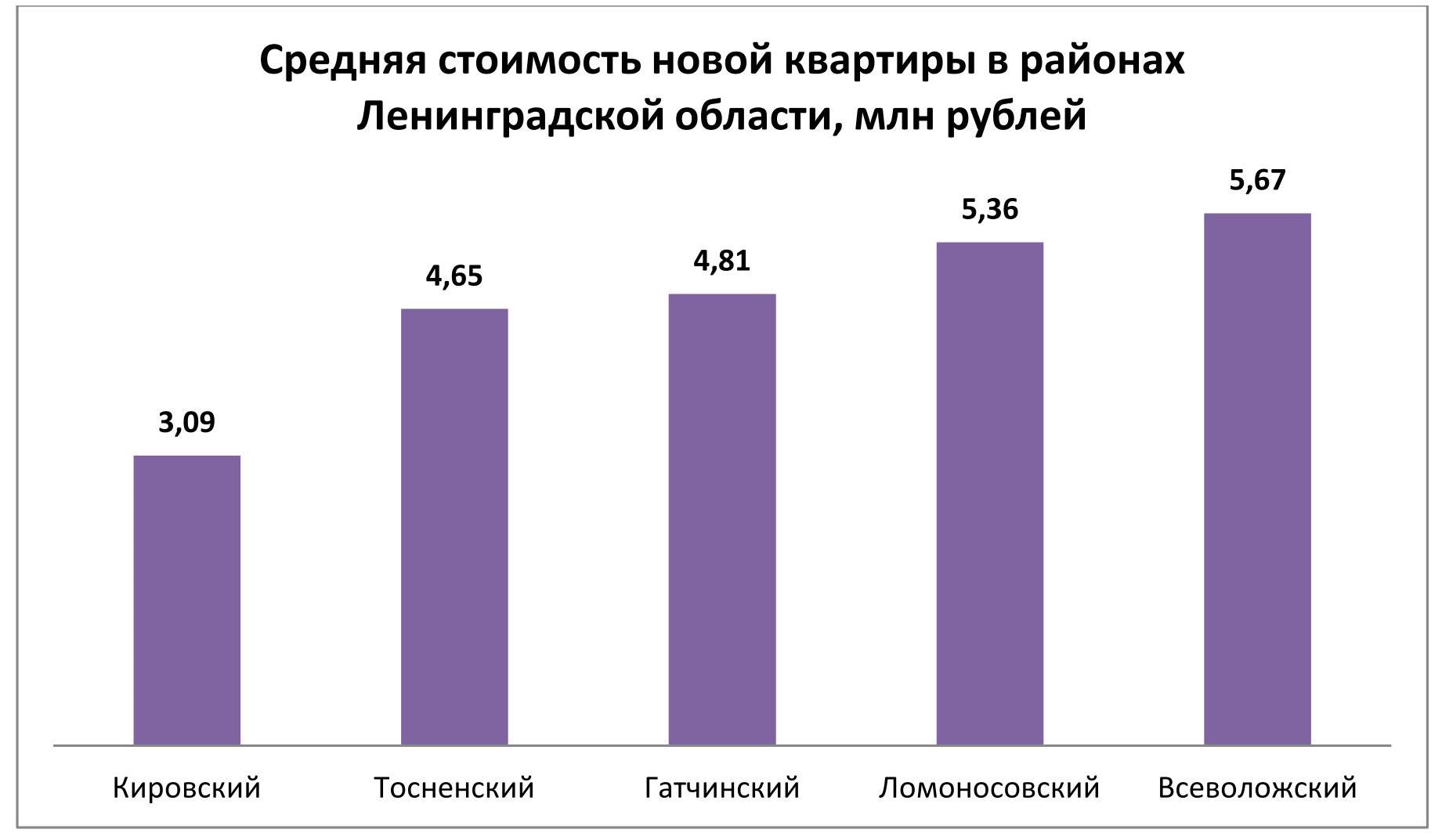

По среднему бюджету выставленного на продажу жилья лидируют Всеволожский (5,67 млн рублей) и Ломоносовский (5,36 млн рублей) районы. Самые доступные квартиры экспонируются в Кировском районе. Чтобы поселиться в местной новостройке, нужно в среднем 3,09 млн рублей. Промежуточное положение занимают Тосненский (4,65 млн рублей) и Гатчинский (4,81 млн рублей) районы).

Пятая часть жилищного фонда, собранного на региональном рынке, имеет бюджет до 3 млн рублей, половина – от 3 до 5 млн рублей. Чуть более четверти лотов отличаются ценником, в котором указана сумма от 5 до 10 млн рублей.

Наконец, объекты дороже 10 млн рублей образуют чрезвычайно узкий сектор, охватывающий всего 1,6% экспозиции. В большинстве своем это юниты из курортного комплекса Gatchina Gardens (победитель премии Urban Awards 2020 в номинации «Лучшая курортная недвижимость»). По этому адресу ценовый максимум достигает 57,39 млн рублей. Во столько оценивается семикомнатная квартира площадью 308,54 кв. м. Кроме того, в Gatchina Gardens сосредоточено несколько десятков пяти- и шестикомнатных квартир с чеком 30+ млн рублей.

Жилые комплексы Ленинградской области с лотами стоимостью более 10 млн рублей

|

Жилой комплекс |

Застройщик |

Район |

Максимальная стоимость лота |

|

Gatchina Gardens |

CastorX Capital |

Гатчинский |

57,39 |

|

Горки Парк |

Красная стрела |

Всеволожский |

15,72 |

|

Образ жизни |

Колос |

Всеволожский |

13,15 |

|

Veda Village |

Веда-Хаус |

Всеволожский |

12,72 |

|

Дом на Чкалова |

Технология Недвижимости |

Гатчинский |

12,27 |

|

Новое Горелово |

ЛенРусСтрой |

Ломоносовский |

11,60 |

|

Город первых |

ЦДС |

Всеволожский |

11,05 |

|

ID Кудрово |

Евроинвест Девелопмент |

Всеволожский |

10,87 |

|

EcoCity |

RBI |

Всеволожский |

10,65 |

|

Сириус |

Инвестстрой корпорация |

Гатчинский |

10,13 |

|

Авиатор |

Мавис |

Всеволожский |

10,05 |

|

Энфилд |

Арсенал-Недвижимость |

Всеволожский |

10,02 |

На территории Гатчинского района базируются еще два проекта с лотами, которые стоят более 10 млн рублей – «Дом на Чкалова» и «Сириус». В Ломоносовском районе выявлен лишь один адрес с подобным предложение – «Новое Горелово» вблизи КАД. Наибольшая выборка характерна для Всеволожского района – сразу восемь жилых комплексов. Рекорд стоимости принадлежит трехкомнатной квартире площадью 117,29 кв. м из ЖК «Горки Парк» (Энколово. Бугровское сельское поселение) – 15,72 млн рублей.

В 2021 году московские девелоперы массовых новостроек планируют ввести в эксплуатацию более 232 жилых домов или корпусов в проектах комплексов квартир и апартаментов, подсчитали эксперты компании «Метриум». Это только на 10% больше, чем было построено в 2020 году.

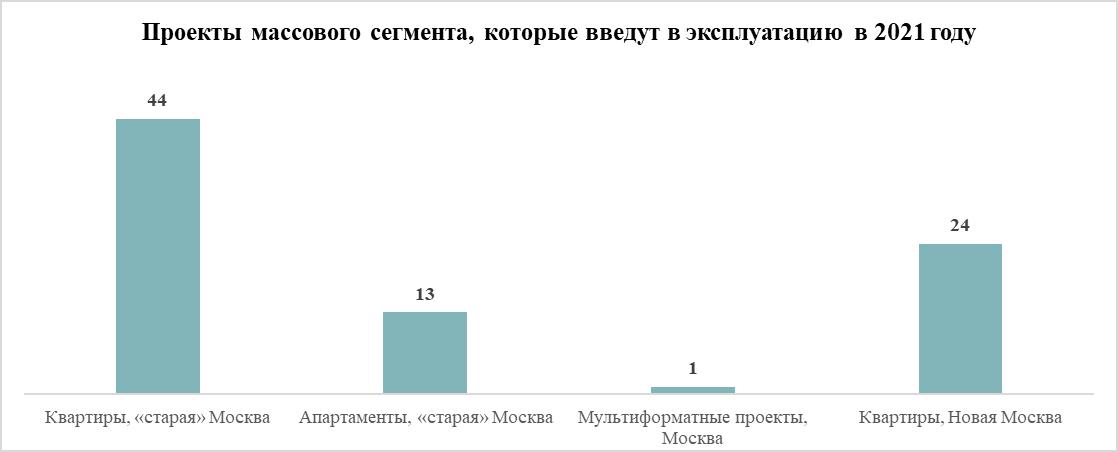

В 2021 году девелоперы предполагают полностью или частично завершить реализацию 82 проектов новостроек эконом- и комфорт-класса в Москве. В текущем году в «старой» Москве будут введены в эксплуатацию корпуса 44 комплексов, а в Новой Москве – 24. Среди них – 13 проектов апартаментов и один мультиформатный комплекс, то есть в нём есть как квартиры, так и апартаменты (ЖК «Летний сад» учтен в статистике жилых и апартаментных комплексов «старой» Москвы).

Источник: «Метриум»

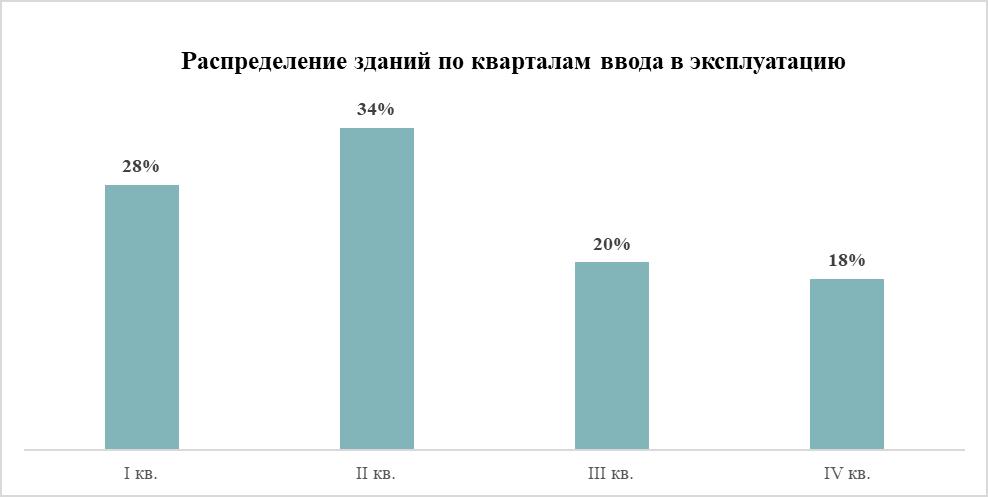

В 2021 году застройщики планируют достроить 232 здания или корпуса в комплексе квартир или апартаментов. В «старой» Москве возводят 136 таких домов, а в Новой – 96. Ввод в эксплуатацию намечен в основном на II квартал (34% корпусов) и I квартал (28%). В III квартале достроят 20% домов, а в IV – 18%.

Источник: «Метриум»

Жилые комплексы массового сегмента «старой» Москвы

В 2021 году больше всего жилых домов построят на территории «старой» Москвы: 124 корпуса в 44 квартирных комплексах. В основном они будут завершены в I и II кварталах (соответственно 40 и 33). В III квартале введут в эксплуатацию 26 корпусов, а в IV – 25.

Самая доступная по цене квартира, в которую можно будет въехать в этом году, продается в ЖК «MySpace на Фестивальной». Студия площадью 11 кв.м. обойдется в 3,1 млн рублей. Застройщик планирует ввести в эксплуатацию комплекс с ней во II квартале. В похожем по концепции проекте «MySpace на Окской» можно приобрести студию площадью 14 кв.м за 3,6 млн рублей и с таким же сроком ввода.

Жилые комплексы массового сегмента в «старой» Москве со сроком ввода в 2021 году

|

Проект |

Район |

Срок ввода |

Средняя стоимость, тыс. руб./кв.м |

|

Митинский лес |

Митино |

IV кв. |

152 |

|

Квартал Некрасовка |

Некрасовка |

I кв. |

177 |

|

Измайловский пр-д 22-1 |

Измайлово |

II кв. |

166 |

|

Мякинино парк |

Кунцево |

III кв. |

178 |

|

Люблинский парк |

Люблино |

I-III кв. |

192 |

|

Сказочный лес* |

Ярославский |

II кв. |

178 |

|

Столичные поляны |

Южное Бутово |

II-III кв. |

196 |

|

Stellar City |

Можайский |

I-II кв. |

201 |

|

Каширка.Like |

Москворечье-Сабурово |

IV кв. |

208 |

|

Михайловский парк |

Рязанский |

II кв. |

207 |

|

Дмитровский парк |

Дмитровский |

IV кв. |

208 |

|

Домашний |

Домашний |

I кв. |

205 |

|

Тринити |

Западное Дегунино |

III кв. |

221 |

|

Дом на Барвихинской |

Можайский |

I кв. |

214 |

|

Дмитриевский |

Косино-Ухтомский |

IV кв. |

208 |

|

Тополя |

Марьино |

II кв. |

208 |

|

Ильменский 17 |

Западное Дегунино |

IV кв. |

233 |

|

Life-Варшавская |

Москворечье-Сабурово |

II кв. |

232 |

|

MySpace на Фестивальной |

Головинский |

II кв. |

217 |

|

Ты и Я |

Лосиноостровский |

III кв. |

236 |

|

Настроение |

Ярославский |

I, III кв. |

225 |

|

Green Park |

Останкинский |

IV кв. |

232 |

|

FoRest |

Ново-Переделкино |

I-II кв. |

232 |

|

Шереметьевский |

Марьина Роща |

I, IV кв. |

233 |

|

Лучи |

Солнцево |

I, III-IV кв |

236 |

|

Сиреневый парк |

Метрогородок |

II кв. |

236 |

|

L'Club |

Люблино |

IV кв. |

244 |

|

Летний сад |

Дмитровский |

II кв. |

240 |

|

Кварталы 21/19 |

Рязанский |

II кв. |

234 |

|

Город на реке Тушино - 2018 |

Покровское-Стрешнево |

II, IV кв. |

256 |

|

Фонвизинский |

Бутырский |

I кв. |

252 |

|

Академика Павлова |

Кунцево |

I кв. |

279 |

|

Селигер Сити |

Западное Дегунино |

IV кв. |

251 |

|

ÀLIA |

Покровское-Стрешнево |

III кв. |

264 |

|

Level Амурская |

Гольяново |

I кв. |

279 |

|

Талисман на Дмитровском |

Западное Дегунино |

II кв. |

274 |

|

Лефортово парк |

Лефортово |

I кв. |

270 |

|

MySpace на Окской |

Кузьминки |

II кв. |

280 |

|

Discovery Park |

Ховрино |

I кв. |

274 |

|

Преображение |

Богородское |

II, IV кв. |

276 |

|

Талисман на Водном |

Головинский |

I кв. |

277 |

|

Молодогвардейская 36 |

Кунцево |

II кв. |

306 |

|

Квартал на Никулинской |

Тропарёво-Никулино |

II кв. |

301 |

|

Огни** |

Раменки |

I кв. |

271 |

|

Балтийский |

Войковский |

III кв. |

287 |

*Ввод запланирован на 2021 г. В январе 2021 г. Арбитражный суд Москвы направил ЖК на экспертизу с целью установления возможного негативного воздействие на природу парка «Лосиный остров».

**Остались последние квартиры в продаже.

Источник: «Метриум»

Жилые комплексы Новой Москвы

В Новой Москве в 2021 году будут частично или полностью достроены 24 жилых комплекса. Разрешение на ввод в эксплуатацию должны получить 96 корпусов. В основном их строительство будет завершено во II и I кварталах (соответственно 43 и 21 корпусов). В III квартале планируется окончить 19 строек, а в IV квартале – 13.

«В Новой Москве преимущественно возводятся крупные жилые комплексы, насчитывающие десятки корпусов, – говорит Анна Боим, коммерческий директор ГК «А101» (девелопер ЖК «Испанские кварталы», «Скандинавия», «Белые ночи», «Москва А101», «Прокшино»). – С этой точки зрения у покупателей квартир в ТиНАО есть небольшое потребительское преимущество – они могут оценить готовый продукт, прежде чем вкладываться на раннем этапе строительства в один из проектируемых корпусов того же комплекса. Среди наших проектов готовые корпуса в этом году можно будет приобрести в ЖК “Скандинавия” и “Москва А101”».

Самую недорогую квартиру в почти готовых домах в Новой Москве можно купить в жилом комплексе «Борисоглебское» за 3,2 млн рублей (34 кв.м) Сроки ввода зависят от выбора корпуса – некоторые будут введены в эксплуатацию в I квартале, другие – в IV квартале. На втором месте по уровню ценовой доступности – ЖК «Баркли Медовая долина»[1], где минимальная стоимость жилья составляет 3,7 млн рублей (20 кв.м). Ввод намечен на I-II кварталы.

ЖК массового сегмента в Новой Москве со сроком сдачи в 2021 году*

|

Проект |

Поселение |

Срок ввода |

Средняя стоимость, тыс. руб./кв.м |

|

Борисоглебское |

Новофёдоровское |

I, IV кв. |

89 |

|

Внуково Парк |

Марушкинское |

IV кв |

107 |

|

Андерсен |

Десеновское |

I кв. |

117 |

|

Новые Ватутинки, микрорайон Десна |

Десёновское |

II кв. |

119 |

|

Баркли Медовая долина |

Марушкинское |

I-II кв. |

139 |

|

Цветочные поляны |

Филимоновское |

II кв. |

148 |

|

Первый Московский |

Московский |

III кв. |

153 |

|

Позитив |

Московский |

III кв. |

153 |

|

Бунинские луга |

Сосенское |

II, IV кв. |

154 |

|

Городские истории |

Внуковское |

I кв. |

154 |

|

Москва A101 |

Сосенское |

I кв. |

156 |

|

Саларьево парк |

Сосенское |

III-IV кв. |

159 |

|

Южное Бунино |

Сосенское |

I кв. |

159 |

|

Остафьево |

Рязановское |

I, III-IV кв. |

165 |

|

Кленовые аллеи |

Десеновское |

II кв. |

169 |

|

Скандинавия |

Сосенское |

I-IV кв. |

179 |

|

Алхимово |

Рязановское |

II кв. |

181 |

|

Переделкино Ближнее |

Внуковское |

I кв. |

183 |

|

Рассказоvo |

Внуковское |

IV кв. |

187 |

|

Калипсо-3** |

Щербинка |

II кв. |

- |

|

Москвичка** |

Сосенское |

I кв. |

- |

|

Новая Звезда** |

Сосенское |

II кв. |

- |

|

Новое Бутово** |

Язово |

III кв. |

- |

|

Филатов луг** |

Московский |

I кв. |

- |

*По данным на конец 2020 года

**Продажи завершены или приостановлены

Источник: «Метриум»

Комплексы апартаментов массового сегмента «старой» Москвы

В 2021 году московские девелоперы апартаментов планируют завершить строительство 14 корпусов в 13 комплексах. Почти все здания такого формата застройщики собираются ввести в эксплуатацию в I и IV кварталах (по 4 корпуса). Еще три здания достроят во II квартале, два – в III квартале.

Самый доступный апартамент можно приобрести в комплексе «Станция» – от 3,3 млн рублей за 18,8 кв.м. В проекте «16 Уровень» можно купить такое же по стоимости и площади помещение. В «Легендарном квартале на Березовой аллее»[2] студию площадью 24,4 кв.м можно купить за 3,3 млн рублей.

Комплексы массовых апартаментов Москвы со сроком сдачи в 2021 году*

|

Проект |

Район |

Срок ввода |

Средняя стоимость, тыс. руб/кв.м |

|

Nord |

Северный |

I кв. |

152 |

|

16 Уровень |

Марьино |

I кв. |

159 |

|

Станция |

Чертаново Северное |

I кв. |

175 |

|

Летний сад |

Дмитровский |

II кв. |

178 |

|

Легендарный квартал на Березовой Аллее |

Останкинский |

I кв. |

179 |

|

Аэровилла |

Орехово-Борисово |

I кв. |

196 |

|

LOFT Вольный |

Соколиная гора |

I кв. |

212 |

|

Nakhimov |

Черёмушки |

I кв. |

216 |

|

Monodom Family |

Лефортово |

IV кв. |

222 |

|

Савеловский Сити |

Бутырский |

I кв. |

223 |

|

YE’S Botanica |

YE’S Botanica |

I кв. |

248 |

|

Зорге 9 |

Хорошевский |

IV кв. |

286 |

|

YE'S Технопарк |

Даниловский |

II кв. |

271 |

|

Донской Квартал |

Донской |

III кв. |

328 |

*По данным на конец 2020 года

Источник: «Метриум»

«Наращивание объемов ввода поможет сбалансировать предложение нового жилья, – говорит Мария Литинецкая, управляющий партнер «Метриум» (участник партнерской сети CBRE). – Сейчас преобладает предложение квартир в домах на стадии активных строительных работ (монтаж) – 45% от общего числа объектов. Если же клиент хочет приобрести квартиру в готовом доме, то выбор у него небольшой – всего 7% объектов продаются в корпусах с полученным разрешением на ввод. Причем в основном это остаточные варианты – большие и дорогие квартиры. Соответственно, значительная часть клиентов, не готовых ждать долго завершения строительства, отсекается от рынка и уходит во вторичный сегмент. Если девелоперы повысят темпы ввода, они смогут нормализовать ситуацию».

[1] Некоторые корпуса данного ЖК попадали в реестр проблемных объектов (Корпуса 3 этапа (4, 5, 6))

[2] Проект можно отнести к долгостроям. Согласно первой проектной декларации, первая очередь должна была быть сдана ещё в первом квартале 2018-го.