В регионах России зафиксирован исторический рекорд спроса на склады – 851 тыс. кв. м

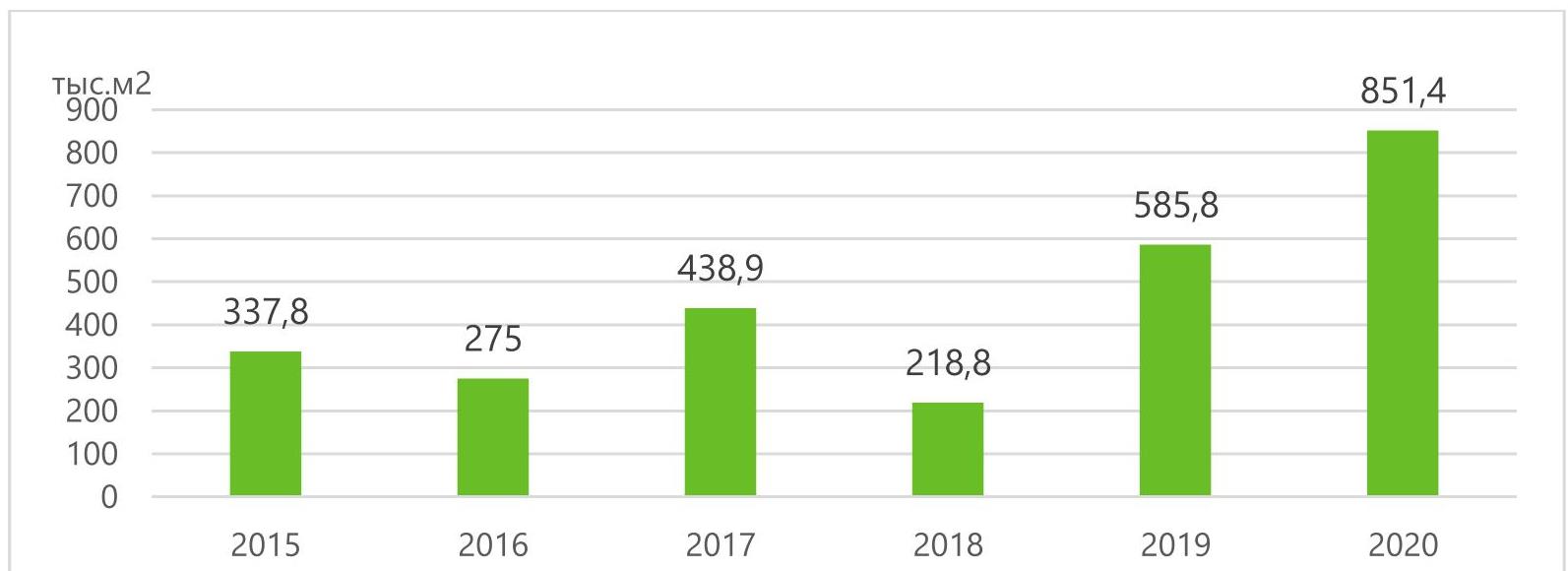

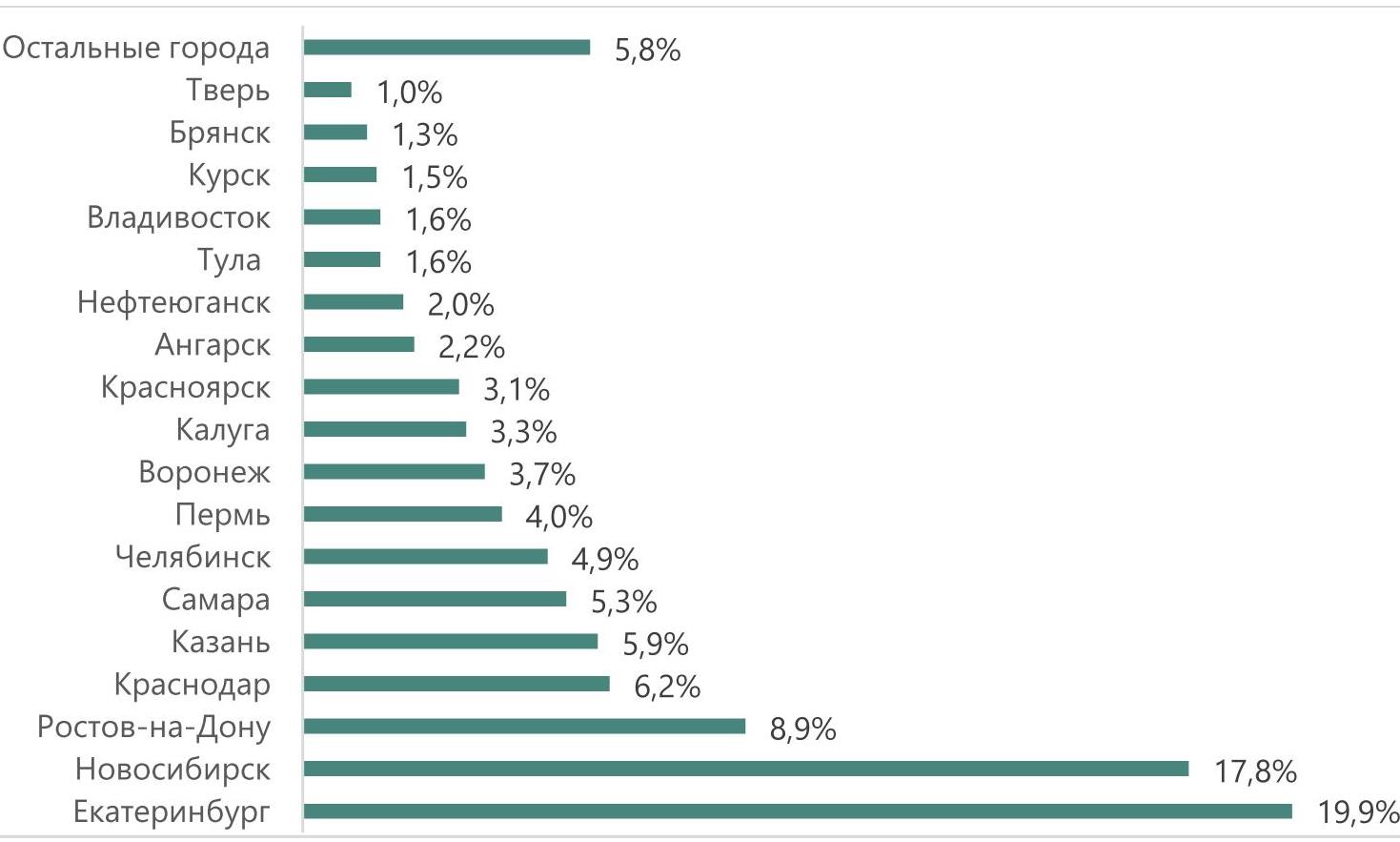

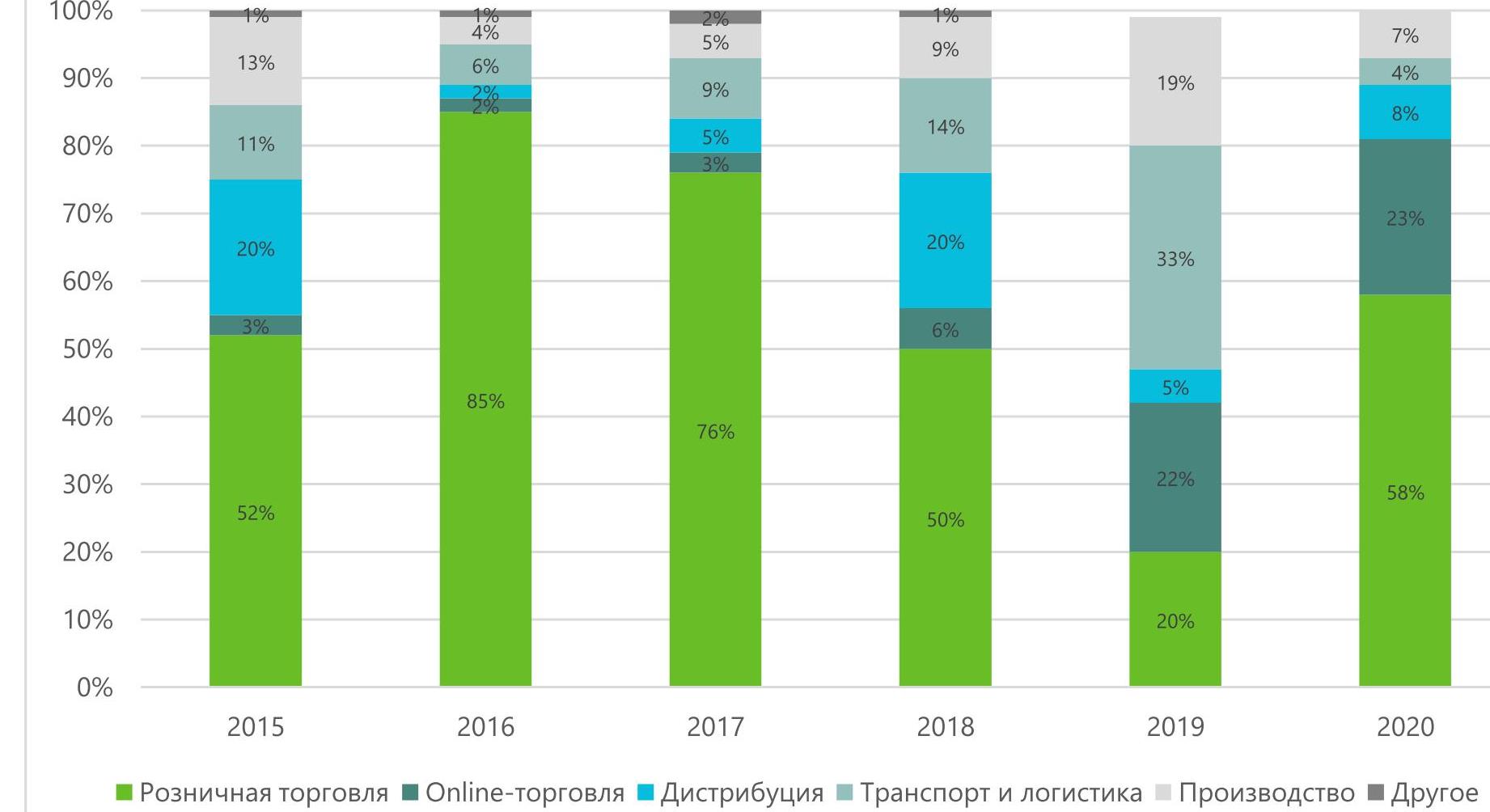

По данным международной консалтинговой компании Knight Frank, в 2020 году на рынке складской недвижимости России (исключая Московский регион, Санкт-Петербург и Ленинградскую область) заключен рекордный объём сделок за всю историю наблюдения – 851 тыс. кв. м (на 45% больше уровня 2019 года). При этом в 2021 году совокупный объём новых региональных сделок может превысить 1 млн. кв. м. Наибольшую долю в структуре спроса сформировали сегменты розничной торговли – 58% в 2020 году (20% годом ранее) и онлайн-торговли (23% поглощённых площадей в 2020 году и 22% годом ранее). Лидерами по объёму спроса на качественную складскую недвижимость в 2015-2020 гг. являются Екатеринбург (19,9%) и Новосибирск (17,8%).

- По итогам 2020 года объём складских площадей в России достиг 29,3 млн кв. м, из которых 54% (16 млн кв. м) приходится на Московский регион, 14% (4 млн кв. м) – на Санкт-Петербург и Ленинградскую область, а ещё 32% (9,3 млн кв. м) – на остальные регионы России.

Распределение общего объема качественной складской недвижимости в России, 2020 г.

Источник: Knight Frank Research, 2021

Предложение

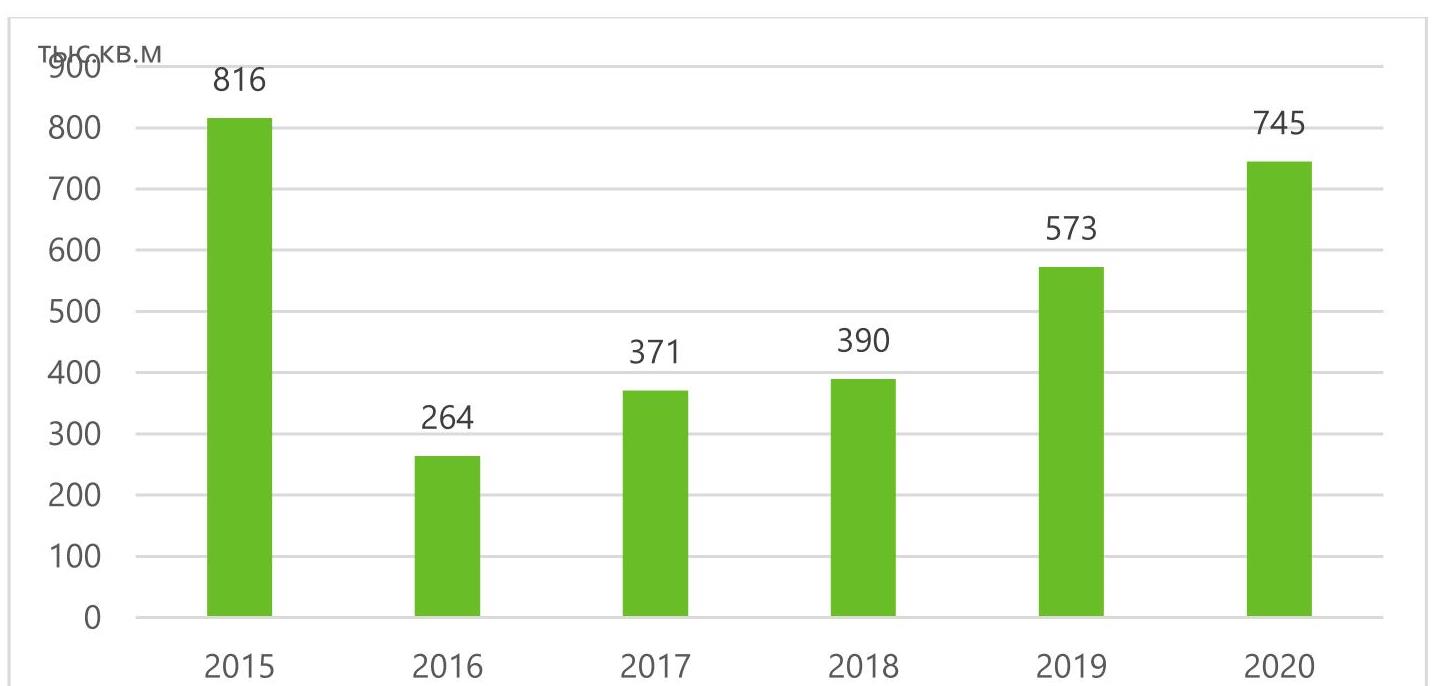

- Общий объём складских площадей, введённых в 2020 году составляет 1,8 млн кв. м, из которых 45% (837 тыс. кв. м) было введено в Москве, 17% (312 тыс. кв. м) – в Санкт-Петербурге и 38% (745 тыс. кв. м) – в остальных регионах России. Стоит отметить, что в 2020 году структура ввода новых качественных складских площадей существенно изменилась: если в 2019 году 56% складов было введено в Москве, то в 2020 году показатель снизился на 12 п.п. В свою очередь, выросла доля введённых объектов в Санкт-Петербурге и регионах России (на 6 п.п. каждый). Подобные изменения структуры ввода отражают наметившийся тренд на развитие региональных складских рынков России.

Илья Князев, руководитель отдела складской и индустриальной недвижимости Knight Frank St Petersburg: «На фоне стабильно высокого спроса на качественные складские объекты сохраняется устойчивая положительная динамика нового строительства складской недвижимости. По итогам 2020 г. на рынке Петербурга было введено в эксплуатацию 312,6 тыс. м² складских комплексов классов А и В, что на 70% выше аналогичного показателя в 2019 г. Годовые показатели ввода превышают прогнозные значения середины 2020 г. в 2 раза, что подтверждает высокую активность складских девелоперов, которые продолжают наращивать объёмы складских комплексов и видят необходимость в выводе на рынок новых качественных площадей.

При этом в город проходит много федеральный клиентов с запросом 10 тыс. м² и более. А новых спекулятивных проектов не заявлено. Все это приводит к большому дефициту на рынке. Ожидаем, что в ближайшие время свободных площадей останется менее 2%. Так что можно говорить о том, что сейчас наиболее удачный момент для вывода на рынок новых проектов, поскольку не все компании готовы рассматривать формат built-to-suit, а все проекты, которые выйдут в южном направлении, будут арендованы в ближайшем будущем».

Объём введённых площадей в регионах России

Источник: Knight Frank Research, 2021

- В 2020 году 50% введённых квадратных метров качественных складских площадей строились спекулятивно и предназначалась для сдачи в аренду. Наиболее крупными новыми спекулятивными складскими комплексами являются объект «АВС-Электро» в Воронеже (60 тыс. кв. м), логоцентр «Арбуз» в Волгограде (55 тыс. кв. м), «PNK Парк Ростов-на-Дону» (35 тыс. кв. м), 11 корпус логистического комплекса «Придорожный» в Самаре (21 тыс. кв. м), а также блок в складском комплексе «Сибирский» в Новосибирске (20 тыс. кв. м).

Распределение введенных в 2020 г. объектов по типу строительства

Источник: Knight Frank Research, 2021

- Доля built-to-suit проектов в структуре ввода выросла по сравнению с 2019 годом на 23 п.п. и составила 28%. К крупнейшим объектам, построенным под нужды конкретного клиента, относятся: распределительный центр, построенный девелопером «ПФО Групп» для сдачи в аренду компании «Магнит» в Новосибирске (43 тыс. кв. м); логистический центр для «Почты России» в Новосибирске (45 тыс. кв. м) – девелопер PNK Group; а также распределительные центры, сданные в аренду компании OZON в Ростове-на-Дону (девелопер «АДВА Групп») и Казани («Ромекс Групп») – по 38 тыс. кв. м каждый. Из построенных под клиента объектов 69% арендовано, 31% построено на продажу.

- В свою очередь, 22% введённых площадей строились собственниками с привлечением генподрядчика для использования под собственные нужды. К крупнейшим качественным складским объектам данного типа относятся склад Wildberries в Казани (порядка 50 тыс. кв. м), дистрибьюторский центр P&G в Туле (23 тыс. кв. м) и логистический комплекс «Почты России» в Хабаровске (20 тыс. кв. м).

- Стоит отметить, что в 2020 году снизилась доля спекулятивных объектов в общей структуре ввода. Если в 2019 году 55% объёма введённых площадей предназначалось для сдачи в аренду, то в 2020 году значение сократилось на 5 п.п. Рост доли собственных и построенных под заказ объектов обусловлен выходом на региональные рынки крупных федеральных компаний, имеющих специальные требования к складским объектам, а также небольшой долей свободных площадей в спекулятивных объектах.

- Объём вакантных площадей в целом в регионах России (помимо Московского региона, а также Санкт-Петербурга и Ленинградской области) по сравнению с 2019 годом сократился на 0,3 п.п. и составил 4,6%. Общее количество площадей, доступных для аренды находится на уровне 425 тыс. кв. м. Данная динамика обусловлена тем, что в 2020 году был зафиксирован рекордный спрос на складскую недвижимость в России. Помимо этого, на рынок существенно увеличился спрос за счет ввода площадей, используемых собственниками под свои нужды.

Ключевые показатели рынка складской недвижимости регионов России

|

Регион* |

Объём качественной складской недвижимости, тыс. кв. м |

Доля вакантных площадей, % |

Запрашиваемая ставка аренды, руб./кв. м/год** |

|

Новосибирск |

1 353 |

0,5% |

3 770 |

|

Екатеринбург |

1 326 |

2% |

3 970 |

|

Самара |

798 |

10,9% |

3 500 |

|

Ростов-на-Дону |

778 |

6,5% |

3 740 |

|

Казань |

646 |

3,8% |

3 620 |

|

Воронеж |

476 |

0,6% |

3 750 |

|

Краснодар |

457 |

2,5% |

3 840 |

|

Нижний Новгород |

427 |

1,0% |

3 700 |

|

Челябинск |

296 |

4,7% |

3 700 |

|

Тула |

261 |

8,5% |

3 650 |

|

Волгоград |

239 |

27,1% |

3 600 |

|

Владивосток |

219 |

0,0% |

4 900 |

|

Красноярск |

209 |

5,3% |

4 130 |

|

Пермь |

174 |

1,0% |

3 400 |

|

Хабаровск |

172 |

5,0% |

4 700 |

|

Уфа |

156 |

0,0% |

3 550 |

Источник: Knight Frank Research 2021

* По субъектам РФ с объемом качественной складской недвижимости от 150 тыс. кв. м

**Не включая НДС и ОРЕХ

Спрос

- Общий объём сделок по аренде и продаже в объектах качественной складской недвижимости в регионах России (не включая Москву, Московскую область, а также Санкт-Петербург и Ленинградскую область) составил 851 тыс. кв. м по итогам 2020 года, что является абсолютным рекордом за всю историю наблюдения за рынком качественной складской недвижимости в регионах России. Общий объём новых региональных сделок выше на 45%, чем за аналогичный период 2019 года.

Объём новых сделок в регионах России, тыс. кв. м

Источник: Knight Frank Research, 2021

- Лидерами по объёму спроса на качественную складскую недвижимость в 2015-2020 гг. являются Екатеринбург (19,9% от общего объёма потреблённых кв. м) и Новосибирск (17,8%). Также достаточно большой спрос на города южного федерального округа – Ростов-на-Дону и Краснодар (8,9% и 6,2% соответственно). В свою очередь, на крупнейшие города приволжского федерального округа (Казань, Самара) пришлось 5,9% и 5,3% объёма общего спроса на складскую недвижимость в регионах России.

Распределение новых сделок по регионам, 2015-2020 гг.

Источник: Knight Frank Research, 2021

- Исторически наибольшую долю в структуре спроса на качественную складскую недвижимость в регионах России формировал сегмент розничной торговли. Однако, после пика в 2016 году, доля сегмента в общем объёме распределения сделок начала снижаться. В 2019 году объём спроса на региональные складские площади среди компаний розничной торговли составил всего 20%. В 2020 году розничные ритейлеры снова активизировались на региональных рынках, поглотив 58% всех законтрактованных площадей. Например, компания FIX Price приобрела по схеме built-to-suit с последующей покупкой 67 тыс. кв. м в Краснодаре, а 44 тыс. кв. м арендовала в Новосибирске. Также на региональным рынке была активна компания X5 Retail Group, которая арендовала по схеме built-to-suit 40 тыс. кв. м в Курске и 35 тыс. кв. м в Брянске. В свою очередь «Детский Мир» приобрела в собственность по схеме built-to-suit 63 тыс. кв. м в Екатеринбурге, а также арендовала порядка 6 тыс. кв. м в Ростове-на-Дону.

- Второй год подряд компании сегмента online-торговли входят в число лидеров по потреблённым складским площадям в регионах России, купив/арендовав 23% поглощённых площадей. Наиболее активным представителем сектора выступила компания OZON, дополнительно арендовав порядка 175 тыс. кв. м складских площадей к уже имеющимся площадям, из которых 79 тыс. кв. м – в Екатеринбурге, а также 78 тыс. кв. м – в Ростове-на-Дону, данные площади сейчас строит девелоперская компания «АДВА Групп» по схеме built-to-suit.

Динамика распределения сделок по профилю арендаторов/ покупателей

Источник: Knight Frank Research, 2021

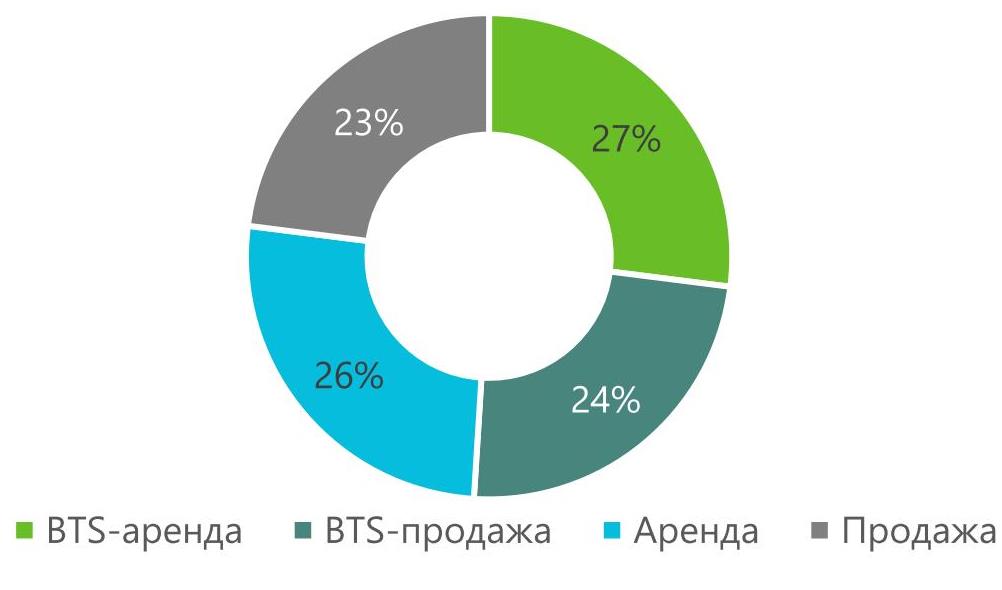

- 53% объёма законтрактованных качественных складских площадей было приобретено по схеме built-to-suit (27% объёма сделок BTS-аренда, 24% – BTS-продажа), в то время как 47% объёма спроса пришлось на существующие здания, из них 26% – аренда, а 23% – продажа. При сравнении распределения сделок по типу с данными за 2019 год, можно отметить, что доля сделок built-to-suit выросла на 17 п.п., что связано как с низкой долей вакантных площадей в регионах, так и с наличием нестандартных требований к складским площадям, предъявляемых игроками рынка.

Распределение сделок по типу в 2020 г.

Источник: Knight Frank Research, 2021

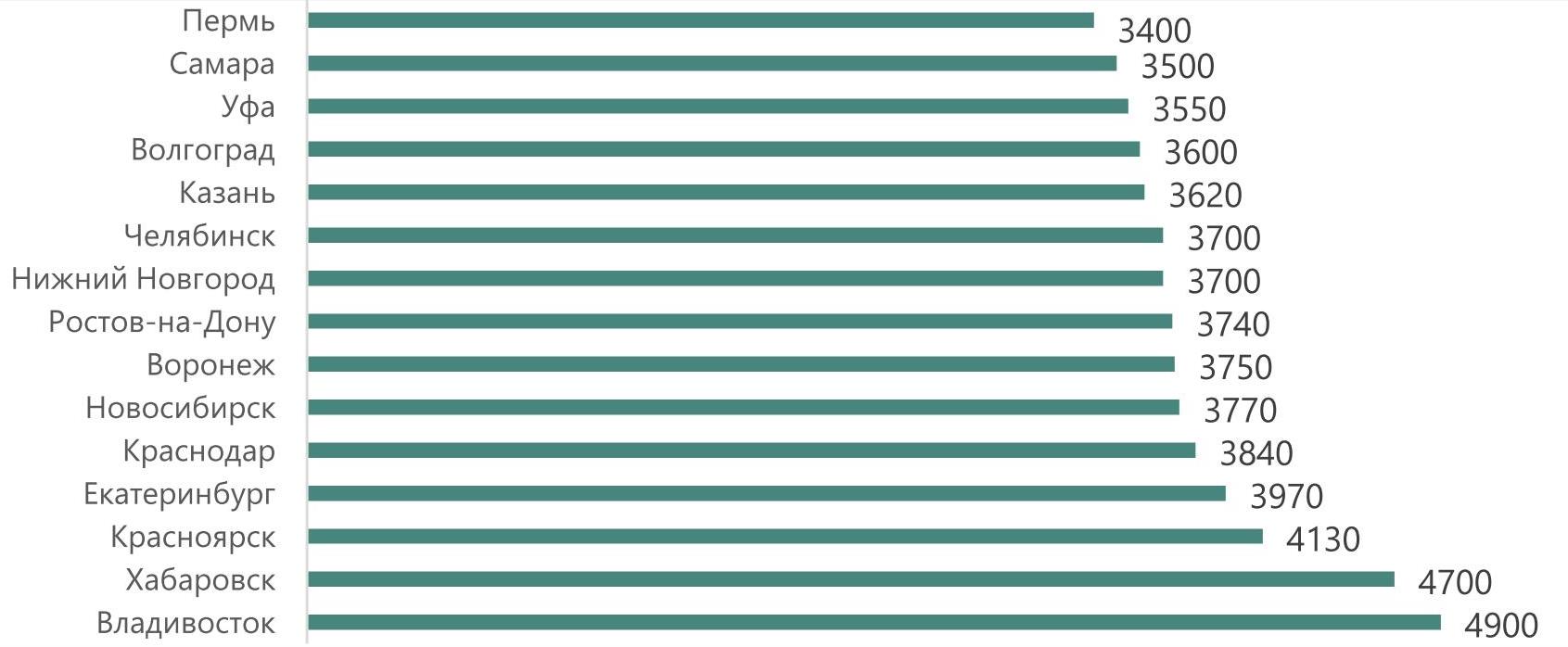

Коммерческие условия

- Как и в Московском регионе, на региональном рынке складской недвижимости в 2020 году наблюдался рост стоимости аренды на фоне низких значений доли вакантных площадей, наличия стабильного спроса и роста затрат на строительство склада. Средневзвешенная ставка аренды на складскую недвижимость класса А в регионах составляет 3700 руб./кв. м/год без НДС и ОРЕХ, что больше на 2,8% чем в конце 2019 года. Регионом с наиболее дорогими складскими площадями в России остаётся Владивосток, где в течение 2020 года ставка аренды достигала 4 900 руб./кв. м/год без НДС и ОРЕХ. Также высокие ставки аренды фиксировались в другом крупном городе дальнего востока – в Хабаровске ставка аренды на складские площади класса А может достигать 4 700 руб./кв. м/год без НДС и OPEX.

- В наиболее востребованных городах с точки зрения спроса на складскую недвижимость ставки аренды одни из самых высоких среди регионов России, так, в Екатеринбурге средневзвешенная ставка аренды на наиболее качественные складские составляет 3970 руб./кв. м/год без НДС и OPEX, в Краснодаре – 3 840 руб./кв. м/год без НДС и OPEX, а в Новосибирске и Ростове-на-Дону – 3 770 и 3 740 руб./кв. м/год без НДС и OPEX соответственно.

Запрашиваемая ставка аренды на склады класса А, руб./кв. м/год triple net

Источник: Knight Frank Research, 2021

- Средний уровень операционных платежей находится в диапазоне 900–1200 руб./кв. м/год.

- Средняя запрашиваемая цена строительства проекта в формате built-to-suit на продажу от 10000 кв. м по итогам 2020 года находилась в диапазоне 35 000-45 000 руб./кв. м без учета НДС. Следует отметить, что стоимость строительства складского комплекса в ряде регионов России превышает стоимость строительства в столичном регионе. Прежде всего это связано с увеличением затрат на транспортировку материалов, необходимостью поиска квалифицированного персонала и т. д.

В обзорах столичного рынка недвижимости принято говорить о безусловном доминировании ГК «ПИК». Действительно, в Москве пока нет компаний, способных на равных конкурировать с ней. Однако в портфель ПИК входит только пятая часть от совокупной площади жилья в новостройках. Аналитики Urbanus.ru выявили 19 субъектов федерации, в которых застройщики-лидеры контролируют более 30% рынка.

В регионе с развитой строительной индустрией должны присутствовать от трех до пяти крупных строительных компаний, а также представительный «второй эшелон», включающий пять-семь девелоперов среднего масштаба. Подобный расклад обеспечивает здоровую конкуренцию и стимулирует участников рынка к повышению качества строительного продукта. Следует отметить, что эта модель встречается не так уж и редко. В качестве характерных примеров можно указать Самару, Екатеринбург или Новосибирск. Сбалансированный рынок может сложиться и в городах, которые не являются «миллионниками» (Калининград, Владивосток, Ульяновск).

Регионы*, в которых более 30% площадей на рынке новостроек принадлежат одному застройщику

|

Регион |

Застройщик-лидер |

Доля застройщика лидера в общем объеме строительства/доля застройщика в объеме по строительству с применением эскроу-счетов, % |

|

Республика Ингушетия |

Газовик |

60,7/- |

|

Чеченская Республика |

Юг-Строй |

58,4/- |

|

Сахалинская область |

Рыбоводстрой |

54,1/64,2 |

|

Республика Коми |

СКАТ |

52,1/56,7 |

|

Севастополь |

Севастопольстрой |

51,8/55,7 |

|

Орловская область |

ОДСК |

49,2/53,0 |

|

Ставропольский край |

ЮгСтройИнвест |

44,7/62,7 |

|

Республика Калмыкия |

СУ №3 |

44,4/44,4 |

|

Томская область |

Спецгазстрой |

44,4/- |

|

Новгородская область |

СК «Глория» |

44,2/44,2 |

|

Республика Марий Эл |

Спектр-М |

42,5/30,0 |

|

Республика Дагестан |

СК «Сити Строй Холдинг» |

42,4/- |

|

Псковская область |

ГК «ЛУГ» |

40,6/53,8 |

|

Архангельская область |

Группа «Аквилон» |

38,8/42,0 |

|

Астраханская область |

Прогресс |

37,9/- |

|

Кабардино-Балкарская Республика |

Новый город |

37,2/- |

|

Республика Карелия |

Баренц Групп |

35,4/- |

|

Оренбургская область |

УСК-2 |

32,5/37,9 |

|

Кемеровская область |

Промстрой |

31,9/14,0 |

*учитывались регионы, в которых строится не менее 10 тыс. кв. м жилья

В то же время сразу в 19 субъектах федерации зафиксирована ситуация, когда компания-лидер, концентрирует в своем портфеле не менее трети всего строящегося или недавно сданного жилья. Восемь из них расположены на юге России. Это Астраханская область, Калмыкия, Ставропольский край, Севастополь и четыре северо-кавказские республики – Кабардино-Балкария, Дагестан, Ингушетия и Чечня. Две последние выделяются наличием застройщиков-«монополистов». О монополии в полном смысле слова, когда один участник рынка поставляет 80-90% всей продукции, речи не идет. Тем не менее, ЖСК «Газовик», ведущий работы в 27-м микрорайоне Магаса (12 многоквартирных домов, 4 офисных здания, детский сад на 80 мест), по объему строительства в Ингушетии намного опережает своих конкурентов. Его удельный вес достигает 60,7%. Нужно учитывать, что изначально согласованный срок действия РНС по названному проекту истек еще в 2016 г., но завершение второй очереди (семь домов и два офисных блока) ожидается только к декабрю 2021-го. В соседней Чеченской республике аналогичное положение (58,4% от объема новой застройки) занимает компания «Юг-Строй». В 2021 г. она планирует ввести в эксплуатацию два жилых комплекса в центральной части Грозного.

Столь широкое представительство в рейтинге республик Северного Кавказа вполне закономерно. Покупатели здесь отдают предпочтение частным домам. Поэтому многоквартирное домостроение развито относительно слабо. Достаточно одного-двух новых проектов, чтобы застройщик утвердился в статусе безоговорочного лидера. Впрочем, на другом краю страны – в Северо-Западном федеральном округе, таких регионов тоже немало. Причины во многом схожи: малый выход новостроек и преобладание вторичного предложения, которое вполне удовлетворяет потребности местной аудитории. Наиболее мобильные покупатели ориентированы на переезд в Санкт-Петербург и Ленинградскую область. Максимальный показатель в округе зарегистрирован у компании СКАТ, приступившей к реализации жилых комплексов «Платон» и «Аура» в Сыктывкаре – 52,1% от совокупной площади нового жилья в Республике Коми. Другими северо-западными делегатами рейтинга стали Карелия, Псковская, Новгородская и Архангельская области. Примечательно, что Архангельская область, как и Ставропольский край на юге, выбивается из локального тренда. В этих регионах на чемпионские позиции выдвинулись компании из первой двадцатки федерального рейтинга застройщиков – соответственно, Группа «Аквилон» (доля 38,8% в целом и 42,0% среди новостроек с эскроу) и «ЮгСтройИнвест» (доля 44,7% в целом и 62,7% среди новостроек с эскроу).

Всего в РФ насчитывается пять регионов, где ведущим застройщикам принадлежит более половины строящегося жилья, восемь регионов, где их удельный вес варьируется в пределах 40-50%, и шесть регионов, где этот индикатор составляет от 30% до 40%.

Отдельно упомянем компании, уступившие лидерство в общем зачете, но выступающие региональными флагманами в переходе на новую схему реализации (с применением эскроу). Это ГК «КСМ» в Карелии (удельный вес 46,2%) и специализированный застройщик «Михайловский парк-квартал», обслуживающий одноименный проект в Томской области (удельный вес 61,5%).

Эксперты Urbanus.ru изучили предложение от застройщиков в центральных локациях городов с населением от 1 млн человек. Целью исследования стало выяснение цены «входного билета». Иными словами, какую сумму нужно заплатить, чтобы с полным основанием сказать: «Я живу в центре».

В начале обзора нужно сделать важную оговорку. Определение того, что такое центр и каковы его границы, существенно разнится в зависимости от особенностей территориального развития и административного деления. Во многих городах есть районы, которые называются Центральными. Но Центральный район вовсе не идентичен фактическому центру, то есть локации, которая воспринимается горожанами в этом качестве. Зачастую центр города – это понятие не географическое, а статусное.

Для Москвы выборка ограничивается территорией внутри Садового кольца, а также его внешним полукилометровым поясом. В случае Санкт-Петербурга рассматривалось предложение в границах исторического центра и непосредственно примыкающих к нему кварталов. В Нижнем Новгороде и Казани главными ориентирами служат ансамбли местных кремлей, в других городах – кварталы административных зданий. Мониторинг проводился среди тех новостроек, которые расположены в радиусе шаговой доступности от них.

Самые низкие цены на жилье в центре характерны для Челябинска. В жилом комплексе «Парус», который отделяют немногим более километра от здания городской администрации, стоимость студий (28,90 кв. м) начинается с отметки 1,54 млн рублей. Однако столь малый прайс – явное исключение для российских мегаполисов. В наиболее престижной локации Воронежа нет предложения дешевле 3,45 млн рублей (однокомнатная квартира 36,34 кв. м в ЖК «Прага»). А чтобы поселиться в центре Волгограда, нужно потратить не менее 3,50 млн рублей (однокомнатная квартира 43,15 кв. м в ЖК URBN).

Еще в четырех городах – Перми, Новосибирске, Ростове-на-Дону и Уфе – «порог входа» находится ниже 5 млн рублей. В самарском центре минимальный ценник равен 5,37 млн рублей (однокомнатная квартира 41,30 кв. м в ЖК «Пять звезд»), в красноярском – 5,71 млн рублей (однокомнатная квартира 47,61 кв. м в ЖК «Новоостровский»).

Примечательно, что в данном рейтинге Санкт-Петербург остался за пределами топ-5. В клубном доме Acqualina Apartments, построенном недалеко от Витебского вокзала и станции метро «Пушкинская», за 6,60 млн рублей доступен апартамент площадью 22,80 кв. м.

Рейтинг доступности жилья в центре городов-«миллионников»

|

Город |

Жилой комплекс с самой доступной квартирой в центральной локации |

Стоимость самой доступной квартиры в центральной локации |

Площадь самой доступной квартиры в центральной локации |

Планировка |

|

Челябинск |

Парус |

1,54 |

28,90 |

Студия |

|

Воронеж |

Прага |

3,45 |

36,34 |

Однокомнатная |

|

Волгоград |

URBN |

3,50 |

43,15 |

Однокомнатная |

|

Пермь |

Камские огни |

3,64 |

41,28 |

Двухкомнатная с кухней-гостиной |

|

Новосибирск |

Расцветай на Ядринцевской |

3,70 |

22,81 |

Студия |

|

Ростов-на-Дону |

Белый ангел |

3,73 |

47,73 |

Двухкомнатная |

|

Уфа |

Уфимский кремль |

4,32 |

43,40 |

Однокомнатная |

|

Самара |

Пять звезд |

5,37 |

41,30 |

Однокомнатная |

|

Красноярск |

Новоостровский |

5,71 |

47,61 |

Однокомнатная |

|

Санкт-Петербург |

Acqualina Apartments |

6,66 |

22,80 |

Студия |

|

Екатеринбург |

Женева |

7,22 |

55,96 |

Однокомнатная |

|

Нижний Новгород |

Шаляпин |

7,76 |

41,96 |

Однокомнатная |

|

Казань |

Grande Rosso |

8,84 |

44,19 |

Однокомнатная |

|

Омск |

Новый Пионер |

9,15 |

91,50 |

Свободная планировка |

|

Москва |

Kazakov Grand Loft |

9,17 |

19,10 |

Студия |

От ЖК «Женева» всего 10-15 минут ходьбы до делового кластера «Екатеринбург-Сити», здания правительства Свердловской области и «Ельцин-Центра». Такое соседство обуславливает высокий ценник – 7,22 млн рублей за однокомнатную квартиру площадью 55,96 кв. м. Впрочем, в полукилометре к востоку от «Женевы» экспонируется более доступная новостройка – ЖК «Дом на бульваре». В ней квартиры стоят от 5,70 млн рублей.

Жилье рядом с Нижегородским кремлем обойдется, по крайней мере, в 7,76 млн рублей (ЖК «Шаляпин»). Недвижимость у Казанского кремля стоит на миллион больше. Нижняя планка связана с апартаментом площадью 44,19 кв. м в одном из особняков комплекса резиденций Grande Rosso.

Центральная часть Омска скудна на предложение от застройщиков. По сути, здесь базируется только один проект – «Новый Пионер». Он занимает часть мыса, образованного слиянием Иртыша и Оми. Прайс самого дешевого из лотов по этому адресу – квартиры площадью 91,50 кв. м со свободной планировкой – составляет 9,15 млн рублей. Таким образом, высота ценового порога здесь практически не уступает столичным показателям. Московский минимум – 9,17 млн рублей – обозначен студией площадью 19,10 кв. м в апарт-комплексе Kazakov Grand Loft, который возводится на внешней орбите Садового кольца (Басманный район).