В регионах России зафиксирован исторический рекорд спроса на склады – 851 тыс. кв. м

По данным международной консалтинговой компании Knight Frank, в 2020 году на рынке складской недвижимости России (исключая Московский регион, Санкт-Петербург и Ленинградскую область) заключен рекордный объём сделок за всю историю наблюдения – 851 тыс. кв. м (на 45% больше уровня 2019 года). При этом в 2021 году совокупный объём новых региональных сделок может превысить 1 млн. кв. м. Наибольшую долю в структуре спроса сформировали сегменты розничной торговли – 58% в 2020 году (20% годом ранее) и онлайн-торговли (23% поглощённых площадей в 2020 году и 22% годом ранее). Лидерами по объёму спроса на качественную складскую недвижимость в 2015-2020 гг. являются Екатеринбург (19,9%) и Новосибирск (17,8%).

- По итогам 2020 года объём складских площадей в России достиг 29,3 млн кв. м, из которых 54% (16 млн кв. м) приходится на Московский регион, 14% (4 млн кв. м) – на Санкт-Петербург и Ленинградскую область, а ещё 32% (9,3 млн кв. м) – на остальные регионы России.

Распределение общего объема качественной складской недвижимости в России, 2020 г.

Источник: Knight Frank Research, 2021

Предложение

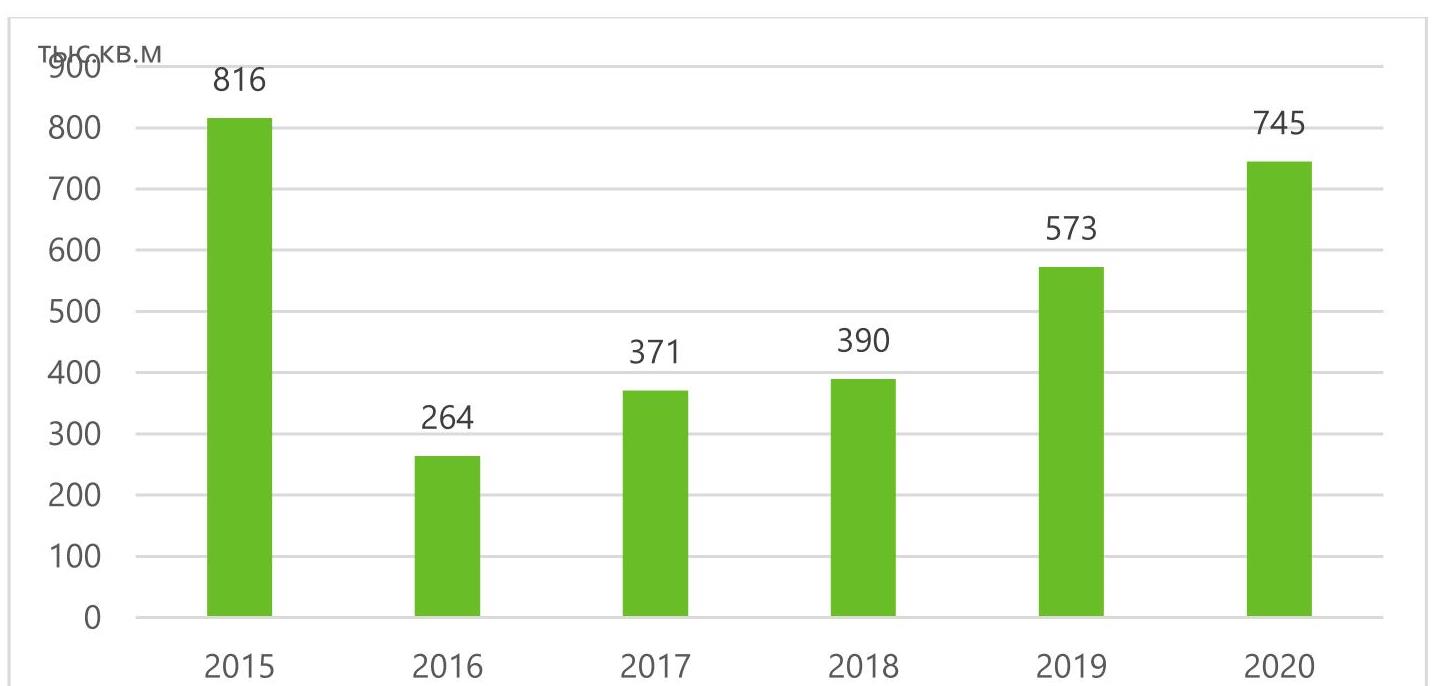

- Общий объём складских площадей, введённых в 2020 году составляет 1,8 млн кв. м, из которых 45% (837 тыс. кв. м) было введено в Москве, 17% (312 тыс. кв. м) – в Санкт-Петербурге и 38% (745 тыс. кв. м) – в остальных регионах России. Стоит отметить, что в 2020 году структура ввода новых качественных складских площадей существенно изменилась: если в 2019 году 56% складов было введено в Москве, то в 2020 году показатель снизился на 12 п.п. В свою очередь, выросла доля введённых объектов в Санкт-Петербурге и регионах России (на 6 п.п. каждый). Подобные изменения структуры ввода отражают наметившийся тренд на развитие региональных складских рынков России.

Илья Князев, руководитель отдела складской и индустриальной недвижимости Knight Frank St Petersburg: «На фоне стабильно высокого спроса на качественные складские объекты сохраняется устойчивая положительная динамика нового строительства складской недвижимости. По итогам 2020 г. на рынке Петербурга было введено в эксплуатацию 312,6 тыс. м² складских комплексов классов А и В, что на 70% выше аналогичного показателя в 2019 г. Годовые показатели ввода превышают прогнозные значения середины 2020 г. в 2 раза, что подтверждает высокую активность складских девелоперов, которые продолжают наращивать объёмы складских комплексов и видят необходимость в выводе на рынок новых качественных площадей.

При этом в город проходит много федеральный клиентов с запросом 10 тыс. м² и более. А новых спекулятивных проектов не заявлено. Все это приводит к большому дефициту на рынке. Ожидаем, что в ближайшие время свободных площадей останется менее 2%. Так что можно говорить о том, что сейчас наиболее удачный момент для вывода на рынок новых проектов, поскольку не все компании готовы рассматривать формат built-to-suit, а все проекты, которые выйдут в южном направлении, будут арендованы в ближайшем будущем».

Объём введённых площадей в регионах России

Источник: Knight Frank Research, 2021

- В 2020 году 50% введённых квадратных метров качественных складских площадей строились спекулятивно и предназначалась для сдачи в аренду. Наиболее крупными новыми спекулятивными складскими комплексами являются объект «АВС-Электро» в Воронеже (60 тыс. кв. м), логоцентр «Арбуз» в Волгограде (55 тыс. кв. м), «PNK Парк Ростов-на-Дону» (35 тыс. кв. м), 11 корпус логистического комплекса «Придорожный» в Самаре (21 тыс. кв. м), а также блок в складском комплексе «Сибирский» в Новосибирске (20 тыс. кв. м).

Распределение введенных в 2020 г. объектов по типу строительства

Источник: Knight Frank Research, 2021

- Доля built-to-suit проектов в структуре ввода выросла по сравнению с 2019 годом на 23 п.п. и составила 28%. К крупнейшим объектам, построенным под нужды конкретного клиента, относятся: распределительный центр, построенный девелопером «ПФО Групп» для сдачи в аренду компании «Магнит» в Новосибирске (43 тыс. кв. м); логистический центр для «Почты России» в Новосибирске (45 тыс. кв. м) – девелопер PNK Group; а также распределительные центры, сданные в аренду компании OZON в Ростове-на-Дону (девелопер «АДВА Групп») и Казани («Ромекс Групп») – по 38 тыс. кв. м каждый. Из построенных под клиента объектов 69% арендовано, 31% построено на продажу.

- В свою очередь, 22% введённых площадей строились собственниками с привлечением генподрядчика для использования под собственные нужды. К крупнейшим качественным складским объектам данного типа относятся склад Wildberries в Казани (порядка 50 тыс. кв. м), дистрибьюторский центр P&G в Туле (23 тыс. кв. м) и логистический комплекс «Почты России» в Хабаровске (20 тыс. кв. м).

- Стоит отметить, что в 2020 году снизилась доля спекулятивных объектов в общей структуре ввода. Если в 2019 году 55% объёма введённых площадей предназначалось для сдачи в аренду, то в 2020 году значение сократилось на 5 п.п. Рост доли собственных и построенных под заказ объектов обусловлен выходом на региональные рынки крупных федеральных компаний, имеющих специальные требования к складским объектам, а также небольшой долей свободных площадей в спекулятивных объектах.

- Объём вакантных площадей в целом в регионах России (помимо Московского региона, а также Санкт-Петербурга и Ленинградской области) по сравнению с 2019 годом сократился на 0,3 п.п. и составил 4,6%. Общее количество площадей, доступных для аренды находится на уровне 425 тыс. кв. м. Данная динамика обусловлена тем, что в 2020 году был зафиксирован рекордный спрос на складскую недвижимость в России. Помимо этого, на рынок существенно увеличился спрос за счет ввода площадей, используемых собственниками под свои нужды.

Ключевые показатели рынка складской недвижимости регионов России

|

Регион* |

Объём качественной складской недвижимости, тыс. кв. м |

Доля вакантных площадей, % |

Запрашиваемая ставка аренды, руб./кв. м/год** |

|

Новосибирск |

1 353 |

0,5% |

3 770 |

|

Екатеринбург |

1 326 |

2% |

3 970 |

|

Самара |

798 |

10,9% |

3 500 |

|

Ростов-на-Дону |

778 |

6,5% |

3 740 |

|

Казань |

646 |

3,8% |

3 620 |

|

Воронеж |

476 |

0,6% |

3 750 |

|

Краснодар |

457 |

2,5% |

3 840 |

|

Нижний Новгород |

427 |

1,0% |

3 700 |

|

Челябинск |

296 |

4,7% |

3 700 |

|

Тула |

261 |

8,5% |

3 650 |

|

Волгоград |

239 |

27,1% |

3 600 |

|

Владивосток |

219 |

0,0% |

4 900 |

|

Красноярск |

209 |

5,3% |

4 130 |

|

Пермь |

174 |

1,0% |

3 400 |

|

Хабаровск |

172 |

5,0% |

4 700 |

|

Уфа |

156 |

0,0% |

3 550 |

Источник: Knight Frank Research 2021

* По субъектам РФ с объемом качественной складской недвижимости от 150 тыс. кв. м

**Не включая НДС и ОРЕХ

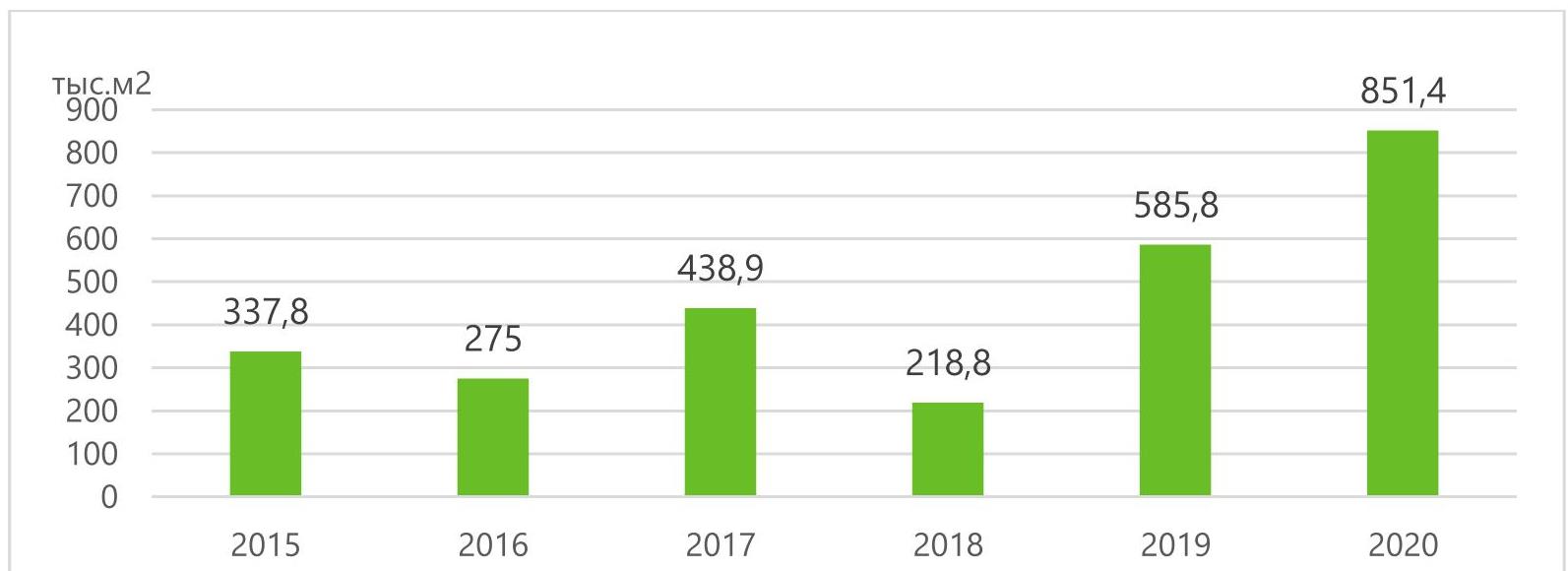

Спрос

- Общий объём сделок по аренде и продаже в объектах качественной складской недвижимости в регионах России (не включая Москву, Московскую область, а также Санкт-Петербург и Ленинградскую область) составил 851 тыс. кв. м по итогам 2020 года, что является абсолютным рекордом за всю историю наблюдения за рынком качественной складской недвижимости в регионах России. Общий объём новых региональных сделок выше на 45%, чем за аналогичный период 2019 года.

Объём новых сделок в регионах России, тыс. кв. м

Источник: Knight Frank Research, 2021

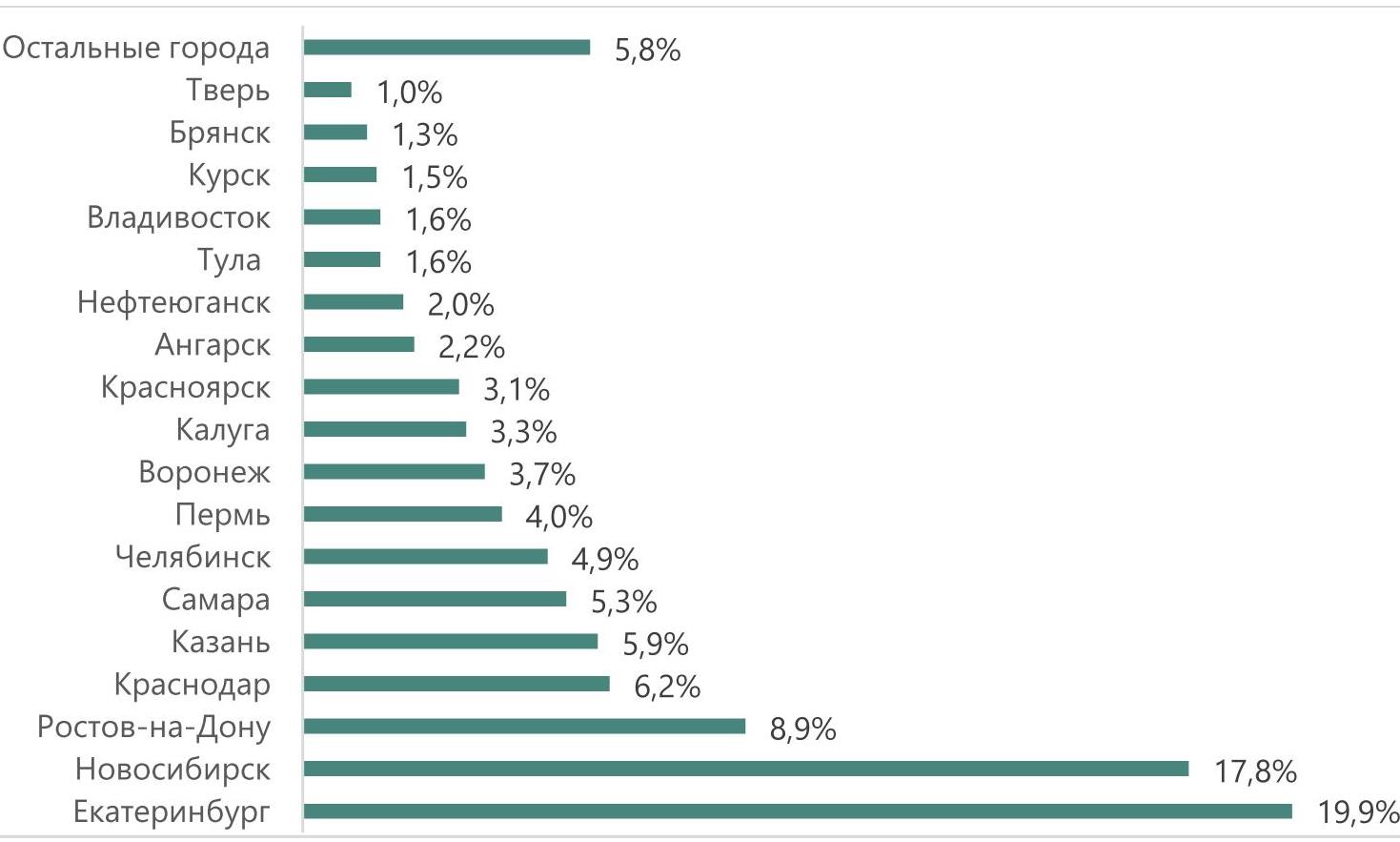

- Лидерами по объёму спроса на качественную складскую недвижимость в 2015-2020 гг. являются Екатеринбург (19,9% от общего объёма потреблённых кв. м) и Новосибирск (17,8%). Также достаточно большой спрос на города южного федерального округа – Ростов-на-Дону и Краснодар (8,9% и 6,2% соответственно). В свою очередь, на крупнейшие города приволжского федерального округа (Казань, Самара) пришлось 5,9% и 5,3% объёма общего спроса на складскую недвижимость в регионах России.

Распределение новых сделок по регионам, 2015-2020 гг.

Источник: Knight Frank Research, 2021

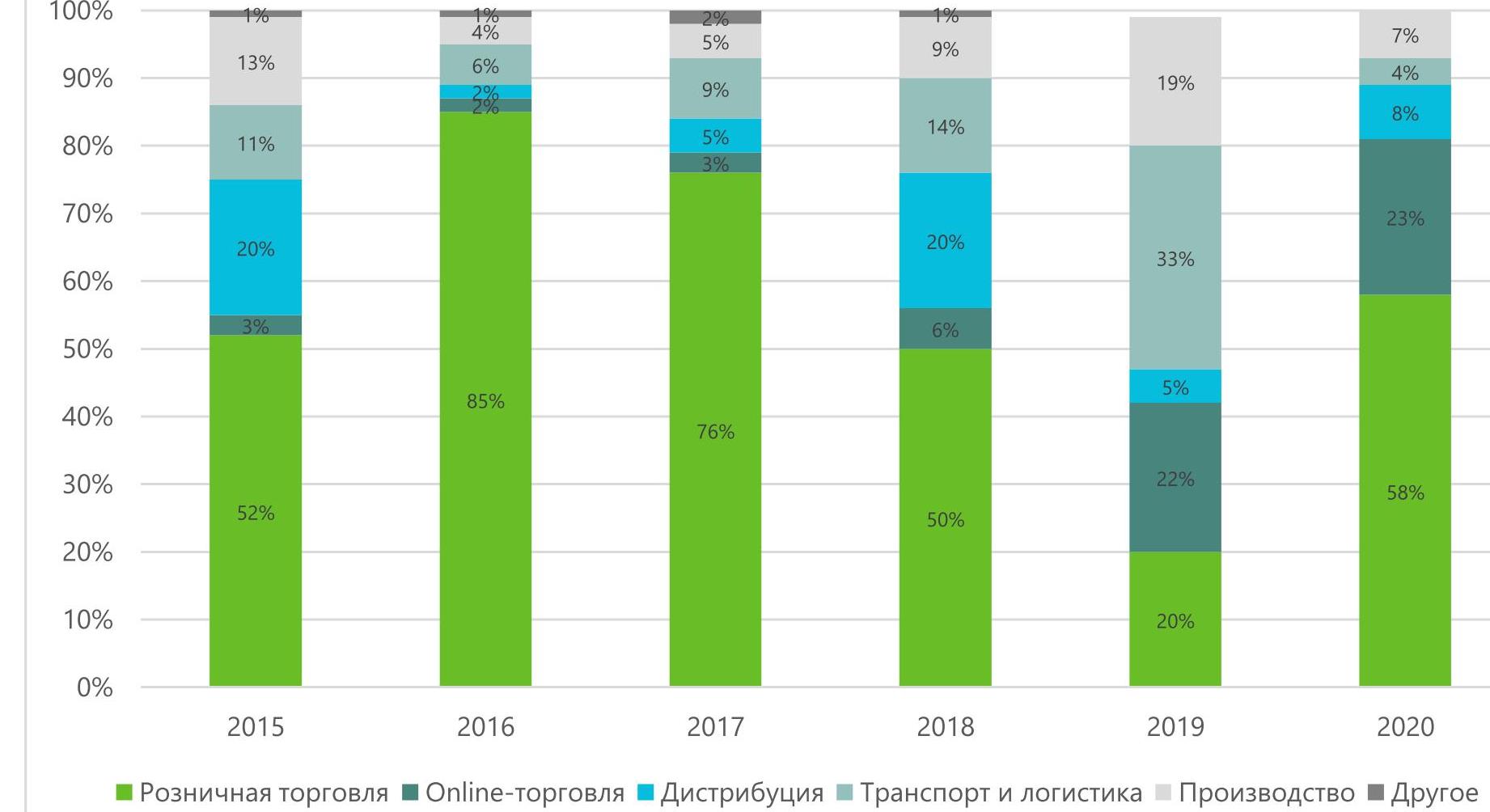

- Исторически наибольшую долю в структуре спроса на качественную складскую недвижимость в регионах России формировал сегмент розничной торговли. Однако, после пика в 2016 году, доля сегмента в общем объёме распределения сделок начала снижаться. В 2019 году объём спроса на региональные складские площади среди компаний розничной торговли составил всего 20%. В 2020 году розничные ритейлеры снова активизировались на региональных рынках, поглотив 58% всех законтрактованных площадей. Например, компания FIX Price приобрела по схеме built-to-suit с последующей покупкой 67 тыс. кв. м в Краснодаре, а 44 тыс. кв. м арендовала в Новосибирске. Также на региональным рынке была активна компания X5 Retail Group, которая арендовала по схеме built-to-suit 40 тыс. кв. м в Курске и 35 тыс. кв. м в Брянске. В свою очередь «Детский Мир» приобрела в собственность по схеме built-to-suit 63 тыс. кв. м в Екатеринбурге, а также арендовала порядка 6 тыс. кв. м в Ростове-на-Дону.

- Второй год подряд компании сегмента online-торговли входят в число лидеров по потреблённым складским площадям в регионах России, купив/арендовав 23% поглощённых площадей. Наиболее активным представителем сектора выступила компания OZON, дополнительно арендовав порядка 175 тыс. кв. м складских площадей к уже имеющимся площадям, из которых 79 тыс. кв. м – в Екатеринбурге, а также 78 тыс. кв. м – в Ростове-на-Дону, данные площади сейчас строит девелоперская компания «АДВА Групп» по схеме built-to-suit.

Динамика распределения сделок по профилю арендаторов/ покупателей

Источник: Knight Frank Research, 2021

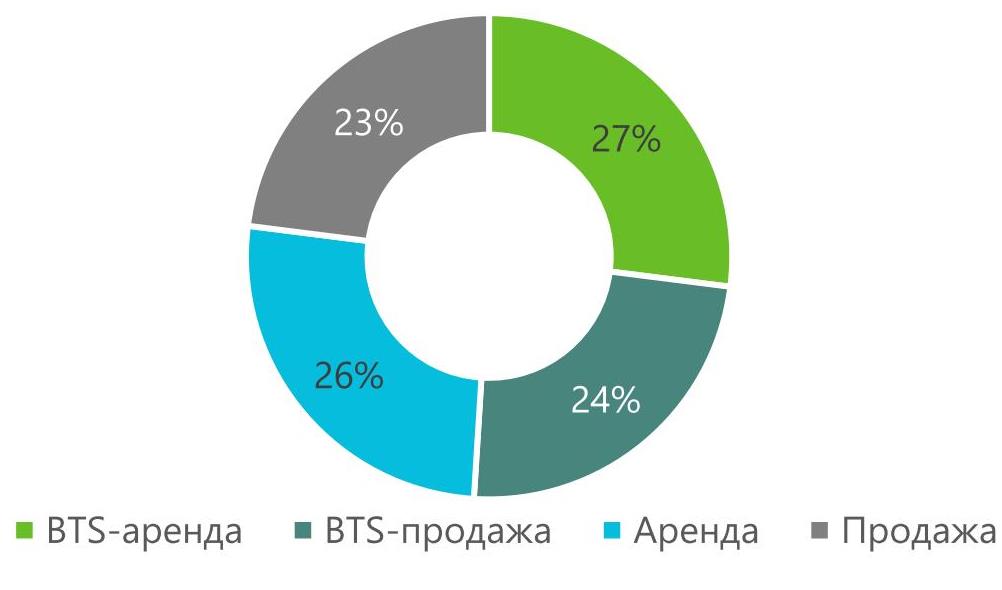

- 53% объёма законтрактованных качественных складских площадей было приобретено по схеме built-to-suit (27% объёма сделок BTS-аренда, 24% – BTS-продажа), в то время как 47% объёма спроса пришлось на существующие здания, из них 26% – аренда, а 23% – продажа. При сравнении распределения сделок по типу с данными за 2019 год, можно отметить, что доля сделок built-to-suit выросла на 17 п.п., что связано как с низкой долей вакантных площадей в регионах, так и с наличием нестандартных требований к складским площадям, предъявляемых игроками рынка.

Распределение сделок по типу в 2020 г.

Источник: Knight Frank Research, 2021

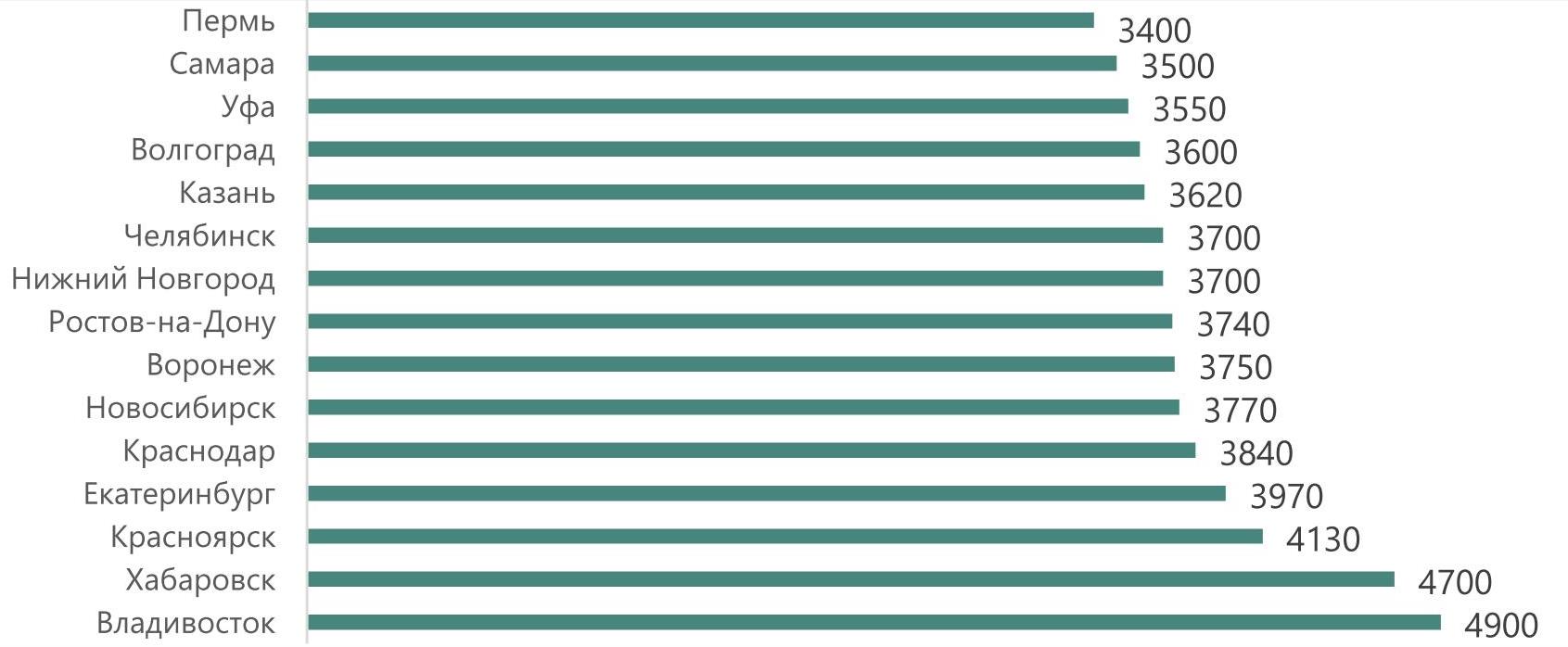

Коммерческие условия

- Как и в Московском регионе, на региональном рынке складской недвижимости в 2020 году наблюдался рост стоимости аренды на фоне низких значений доли вакантных площадей, наличия стабильного спроса и роста затрат на строительство склада. Средневзвешенная ставка аренды на складскую недвижимость класса А в регионах составляет 3700 руб./кв. м/год без НДС и ОРЕХ, что больше на 2,8% чем в конце 2019 года. Регионом с наиболее дорогими складскими площадями в России остаётся Владивосток, где в течение 2020 года ставка аренды достигала 4 900 руб./кв. м/год без НДС и ОРЕХ. Также высокие ставки аренды фиксировались в другом крупном городе дальнего востока – в Хабаровске ставка аренды на складские площади класса А может достигать 4 700 руб./кв. м/год без НДС и OPEX.

- В наиболее востребованных городах с точки зрения спроса на складскую недвижимость ставки аренды одни из самых высоких среди регионов России, так, в Екатеринбурге средневзвешенная ставка аренды на наиболее качественные складские составляет 3970 руб./кв. м/год без НДС и OPEX, в Краснодаре – 3 840 руб./кв. м/год без НДС и OPEX, а в Новосибирске и Ростове-на-Дону – 3 770 и 3 740 руб./кв. м/год без НДС и OPEX соответственно.

Запрашиваемая ставка аренды на склады класса А, руб./кв. м/год triple net

Источник: Knight Frank Research, 2021

- Средний уровень операционных платежей находится в диапазоне 900–1200 руб./кв. м/год.

- Средняя запрашиваемая цена строительства проекта в формате built-to-suit на продажу от 10000 кв. м по итогам 2020 года находилась в диапазоне 35 000-45 000 руб./кв. м без учета НДС. Следует отметить, что стоимость строительства складского комплекса в ряде регионов России превышает стоимость строительства в столичном регионе. Прежде всего это связано с увеличением затрат на транспортировку материалов, необходимостью поиска квалифицированного персонала и т. д.

По данным департамента аналитики компании «Синица», в январе в ближнем поясе Московской области[1] (примерно до 7 км от МКАД) наблюдался рост не только цен, но и объемов предложения. По сравнению с декабрем 2020 года средневзвешенная цена на первичном рынке ближайшего Подмосковья прибавила 1,5%, достигнув 134,7 тыс. рублей/кв. м (за год +26,1%), а объем предложения увеличился на 7,3% по количеству квартир и на 5,1% в квадратных метрах (около 13,95 тыс. квартир или 746,3 тыс. кв. м).

Основной объем предложения – порядка 20,8% – в январе был сконцентрирован в юго-восточной части Подмосковья в районе Люберец, на втором месте – Видное (17,9%), на третьем – Балашиха (11,5%). Самый ограниченный объем предложения отмечен в Реутове (2,2%) и в Долгопрудном (2,2%).

Динамика средневзвешенной цены в разных локациях Подмосковья была разнонаправленной. В январе больше всего цены поднялись в районе Красногорска (+4,2%), Химок (+3,3%) и Балашихи (+3,3%), чуть меньше – в Одинцове (+2,1%) и Котельниках (+1,9%). В Долгопрудном стартовали продажи квартир в новых корпусах ЖК «Бригантина», средняя цена по городу при этом составила 133,5 тыс. рублей/кв. м.

Что касается абсолютных значений, то самыми дорогими локациями в январе были Красногорск (163,0 тыс. рублей/за кв. м), Одинцово (156,9 тыс. рублей/кв. м) и Мытищи (152,7 тыс. рублей/кв. м). Наиболее доступные средние цены в Балашихе (102,8 тыс. рублей/кв. м) и Котельниках (125,1 тыс. рублей/кв. м).

Наталья Шаталина, генеральный директор сервиса «Синица»: «Второй месяц подряд мы фиксируем прирост объемов предложения в ближнем поясе Московской области. В январе на рынок вышел один новый проект «Облака 2.0», а также 14 новых корпусов в уже реализуемых проектах, вернув показатели на уровень конца лета 2020 года, однако по сравнению с январем 2020 года объемы снизились на 36,1%. В целом, вымывание объемов предложения фиксировалось на протяжении всего 2020 года и в большинстве локаций Московской области: сильнее всего предложение уменьшилось в Красногорске (–66,2%) и в Мытищах (–64,2%), прирост объемов отмечен в Реутове (+108,3%), в Долгопрудном (+68,3%). В январе доля квартир, реализуемых с использованием эскроу-счетов, достигла почти 40% (+8,4%), тогда как в декабре составляла 31,5%, а также на рынок вышло новое предложение квартир без отделки, из-за чего доля квартир, готовых к проживанию, в январе снизилась – на них приходилось 47,2%, что на 3,8% меньше, чем в декабре».

Если говорить о средней стоимости «квадрата» по классам жилья, то в экономклассе цены выросли на 1,2% по сравнению показателями декабря и составили 131,4 тыс. рублей/кв. м, в комфортклассе – на 2,1% до 137,3 тыс. рублей/кв. м, бизнес-класс подорожал до уровня 188,1 тыс. рублей/кв. м (+0,8%).

[1] В анализ включены новостройки, расположенные непосредственно в черте, а также поблизости от городов Долгопрудный, Мытищи, Балашиха, Реутов, Люберцы, Котельники, Видное (и Ленинский район), Одинцово, Красногорск, Химки. Районы, расположенные далее 7 км от МКАД в анализ не включались.

В 2020 году предложение новостроек бизнес-класса в Москве резко сократилось. По подсчетам аналитиков «Метриум», количество квартир в продаже уменьшилось на 31% по сравнению с IV кварталом 2019 года. Всего в продаже 9,7 тыс квартир – последний раз такой маленький выбор у покупателей новостроек бизнес-класса был в начале 2015 года.

В IV квартале 2020 года на рынке новостроек бизнес-класса в Москве велись продажи 92 жилых комплексов, в которых представлено 9,7 тыс. квартир. За квартал предложение новостроек сократилось на 7%. В IV квартале 2019 года на рынке новостроек бизнес-класса насчитывались 97 проектов с 14,1 тыс. квартир. Таким образом, за прошедший год количество объектов в продаже сократилось на 31%.

Предложение новостроек бизнес-класса сокращается последние два года на фоне роста спроса. Пика этот показатель достиг в I квартале 2018 года, когда в продаже насчитывалось 17 тыс. квартир. Сопоставимый с текущим уровень предложения последний раз фиксировался в II квартале 2015 года. Тогда рынок оценивался в 9,8 тыс. квартир. Минимальное число квартир в новостройках бизнес-класса за всю историю наблюдений аналитиков «Метриум» было отмечено в IV кв. 2013 года – 4,9 тыс. объектов.

Основная причина сокращения предложения – рост спроса на жилье бизнес-класса. В 202 году в Москве было зарегистрировано 21 тыс. договоров долевого участия (ДДУ) в сегменте бизнес-класса. Это на 33% больше, чем за 2019 год. Темп роста спроса в этом секторе рынка почти в 2 раза выше среднего по всем сегментам: количество сделок на первичном рынке квартир всех классов выросло на 18%. Более того, за весь 2020 год в новостройках бизнес-класса было реализовано 1,29 млн кв. м недвижимости, в то время как в 2019 году было продано 0,975 млн кв. м.

«На активность застройщиков повлияла реформа долевого строительства в 2018 году, – комментирует Лариса Швецова, генеральный директор компании ООО «Ривер Парк». – Тогда многие компании взяли паузу в разработке новых проектов. Спустя 1-2 года мы видим результат этого процесса – при резком повышении спроса значительный объем предложения вымывается, а быстрого возмещения за счет старта продаж новых проектов или корпусов не происходит. В 2020 году также пандемия замедлила пополнение предложения жилья. На мой взгляд, в ближайшее время ситуация начнет исправляться на фоне роста экономической активности и стабилизации эпидемиологической обстановки».

«Несмотря на сокращение предложения жилья бизнес-класса в пределах МКАД, в 2020 году увеличилось число объектов этого сегмента в Новой Москве, – говорит Владимир Щекин, основатель и совладелец Группы Родина (девелопер культурно-образовательного кластера Russian Design District). – Весной начались продажи сразу двух комплексов бизнес-класса, которые прежде в ТиНАО появлялись крайне редко. Среди них и наш проект Russian Design District. Расширение географии предложения жилья бизнес-класса связано с изменениями покупательских предпочтений. Если раньше потенциальные жители таких комплексов стремились выбирать квартиры ближе к центру, то сегодня в приоритете максимальная обеспеченность качественной инфраструктурой и экология. Полагаю в будущем ЖК бизнес-класса будут еще чаще появляться за пределами “старой” Москвы».

«Несмотря на снижение предложения, дефицит рынку новостроек бизнес-класса не грозит, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Количество проектов остается очень большим – более 90 жилых комплексов. Многие из них – крупные ЖК, которые насчитывают много очередей и корпусов, поэтому они будут пополняться новым предложением. Однако стоит отметить, что спрос сконцентрирован на самых доступных вариантах жилья, поэтому в продаже остаются более дорогие квартиры, что следует учитывать потенциальным покупателям, которые склонны откладывать приобретение квартиры на потом».

Источник: «Метриум»