Московские девелоперы дорогих новостроек планируют увеличить ввод втрое

В 2021 году московские застройщики комплексов бизнес-, премиум- и элитного класса планируют построить 256 зданий, подсчитали аналитики «Метриум». Это в три раза больше, чем было введено в эксплуатацию домов в 2020 году в тех же сегментах. В текущем году, как рассчитывают девелоперы, завершится строительство корпусов и комплексов в 91 проекте.

В 2021 году девелоперы дорогих новостроек в Москве планируют ввести в эксплуатацию 256 жилых домов и апартаментов, относящихся к высокобюджетному сегменту рынка. Завершится строительство как отдельных корпусов в масштабных проектах, так и некоторых комплексов целиком. Разрешения на ввод в эксплуатацию (РВЭ) получат девелоперы 91 проекта бизнес-, премиум- и элит-класса.

Какие новостройки бизнес-класса достроят в 2021 году

По данным «Метриум», большинство новых зданий планируют завершить девелоперы проектов бизнес-класса. В 49 из них будут введены в эксплуатацию все или отдельные корпуса – в сумме 161 дом с квартирами или апартаментами. В основном строительство завершится к концу года, но много домов достроят к середине лета. Застройщики планируют закончить в I квартале 29 корпусов, во II – 42, в III – 27, в IV – 63.

В новых домах бизнес-класса помещения в основном будут иметь жилой статус. Квартиры планируются в 35 из 49 проектов, апартаменты – в девяти, а оба формата недвижимости на выбор у покупателей будут в пяти комплексах.

Самые доступные по цене варианты можно найти в проекте апарт-комплекса «Октябрь» (Хорошёво-Мнёвники), где средняя стоимость квадратного метра составляет 185 тыс. рублей за кв.м. За 5,6 млн рублей в этом комплексе продается апартамент площадью 26 кв.м. Ввод в эксплуатацию намечен на III квартал 2021 года.

В жилом комплексе «Румянцево Плаза» (пос. Московский, Новая Москва) в среднем квадратный метр обойдется в 191 тыс. рублей за кв.м. Самая доступная квартира продается здесь за 7,9 млн рублей (36 кв.м). Застройщик планирует завершить два корпуса – один в I кв., а другой – во II кв.

«Покупка квартиры на финальной стадии строительства – это выгодное решение, – отмечает Дмитрий Железнов, коммерческий директор «Кортрос-Москва». – С одной стороны, покупатель всё еще экономит средства, поскольку вкладывается в строительство, и за счет увеличения готовности выбранный комплекс еще подорожает. С другой стороны, покупатель может визуально оценить, насколько почти готовый дом соответствует проекту, а также ему не нужно долго ждать завершения строительства».

Новостройки бизнес-класса со сроком ввода в эксплуатацию в 2021 году

|

Проект |

Тип |

Район |

Срок ввода в 2021 году, кв. |

Средняя стоимость, тыс. руб./кв.м* |

|

Октябрь |

апартаменты |

Хорошево-Мневники |

III |

185 |

|

Румянцево Парк |

квартиры |

пос. Московский |

I-II |

191 |

|

Парк Плаза |

апартаменты |

Головинский |

I |

219 |

|

Monodom Family |

апартаменты |

Лефортово |

IV |

222 |

|

Ривер Парк |

квартиры/апартаменты |

Нагатинский затон |

I |

230 |

|

Фестиваль Парк-2 |

квартиры |

Левобережный |

III |

231 |

|

ИзМайЛовО |

квартиры |

Измайлово |

III |

232 |

|

Символ |

квартиры |

Лефортово |

IV |

234 |

|

Родной город. Октябрьское поле |

квартиры |

Щукино |

II |

237 |

|

Crystal |

квартиры |

Хорошёво-Мнёвники |

IV |

239 |

|

Метрополия |

квартиры |

Южнопортовый |

III |

242 |

|

Лефорт |

квартиры |

Лефортово |

I |

248 |

|

Balance |

квартиры |

Рязанский |

III |

259 |

|

Зорге, 9 |

апартаменты |

Хорошевский |

IV |

265 |

|

Prizma |

квартиры |

Обручевский |

I |

266 |

|

Nagatino i-Land |

квартиры |

Даниловский |

IV |

276 |

|

Ленинградка 58 |

квартиры |

Головинский |

I |

276 |

|

Манифест |

квартиры |

Можайский |

II |

277 |

|

КутузовGRAD II |

квартиры |

Можайский |

II |

279 |

|

Резиденции композиторов |

квартиры/апартаменты |

Даниловский |

II |

280 |

|

Западный порт. Кварталы на набережной |

квартиры |

Филевский парк |

II, IV |

290 |

|

Событие |

квартиры |

Раменки |

IV |

293 |

|

Vitality |

квартиры |

Южнопортовый |

II |

295 |

|

Серебряный фонтан |

квартиры/апартаменты |

Алексеевский |

IV |

298 |

|

Исток |

квартиры |

Войковский |

I |

300 |

|

Время |

квартиры |

Преображенское |

IV |

303 |

|

Wellton Towers |

квартиры |

Хорошёво-Мнёвники |

III |

307 |

|

Level Донской |

апартаменты |

Донской |

IV |

309 |

|

Now. Квартал на набережной |

квартиры |

Даниловский |

IV |

312 |

|

ONYX Deluxe |

квартиры |

Даниловский |

IV |

312 |

|

Крылья |

квартиры |

Раменки |

II |

315 |

|

D1 |

квартиры |

Тимирязевский |

II |

319 |

|

Shome |

квартиры |

Фили-Давыдково |

II |

320 |

|

Резиденции архитекторов |

квартиры/апартаменты |

Басманный |

I |

329 |

|

Bauman House |

квартиры |

Басманный |

III |

330 |

|

Tatlin Apartments |

апартаменты |

Басманный |

I |

335 |

|

TREND |

квартиры |

Щукино |

IV |

337 |

|

Fili City |

квартиры |

Филевский парк |

II |

338 |

|

Hampton By Hilton |

апартаменты |

Таганский |

I |

340 |

|

Union Park |

квартиры |

Хорошёво-Мнёвники |

II |

352 |

|

ЗИЛАРТ |

квартиры |

Даниловский |

II, IV |

363 |

|

Aquatoria |

квартиры |

Левобережный |

II, IV |

371 |

|

RiverSky |

квартиры |

Даниловский |

IV |

377 |

|

Прайм Тайм |

квартиры |

Хорошевский |

IV |

385 |

|

MITTE |

апартаменты |

Даниловский |

I |

499 |

|

Анна Монс |

апартаменты |

Басманный |

IV |

–** |

|

Лайм |

квартиры |

Алексеевский |

II |

–** |

|

Счастье на Ломоносовском |

квартиры |

Раменки |

IV |

–** |

|

Сердце Столицы |

квартиры/апартаменты |

Хорошёво-Мнёвники |

IV |

–** |

*На конец 2020 года, цены рассчитаны по корпусам запланированным к вводу в 2021 г.

**Продажи завершены или приостановлены

Источник: «Метриум»

Какие новостройки премиум-класса достроят в 2021 году

В 2021 году московские девелоперы планируют полностью или частично достроить 25 комплексов премиум-класса. Они получат разрешение на ввод 66 корпусов. В основном работы будут завершены в середине года. В I квартале застройщики возведут 15 зданий, в II – 31, в III кв. – 16, в IV – 4.

В основном девелоперы завершают строительство комплексов с квартирами (14 проектов). Немногим меньше апартаментов – 10 проектов. В одном комплексе дольщики получат ключи как от квартир, так и от апартаментов.

Самый доступный вариант комплекса премиум-класса с почти готовыми корпусами – «Приватная резиденция Боровка»[1] (Ново-Переделкино). В среднем квадратный метр здесь обойдется в 295 тыс. рублей. Минимальная стоимость апартамента – 10,8 млн рублей (38,4 кв.м).

Второй по уровню ценовой доступности проект – Fili City (Noble) (район Филевский парк). Квартиры в этом комплексе можно приобрести в среднем за 338 тыс. рублей за кв.м. За 20,8 млн рублей девелопер продает квартиру площадью 73 кв.м

Новостройки премиум-класса со сроком ввода в эксплуатацию в 2021 году

|

Проект |

Тип |

Район |

Срок ввода |

Средняя стоимость, тыс. руб./кв.м* |

|

Приватная Резиденция Боровка |

апартаменты |

Ново-Переделкино |

II |

295 |

|

Fili City (Noble) |

квартиры |

Филевский парк |

II |

338 |

|

Резиденции Замоскворечье |

апартаменты |

Замоскворечье |

I |

347 |

|

Sinatra |

апартаменты |

Пресненский |

I |

380 |

|

Dialog |

квартиры |

Красносельский |

IV |

411 |

|

Spires |

квартиры |

Очаково-Матвеевское |

III |

429 |

|

Prime Park |

квартиры |

Хорошевский |

IV |

463 |

|

Chkalov |

апартамент |

Басманный |

IV |

546 |

|

РЕКА |

квартиры |

Раменки |

IV |

555 |

|

TITUL на Серебрянической |

апартаменты/квартиры |

Таганский |

II |

587 |

|

La Rue |

апартаменты |

Тверской |

IV |

673 |

|

Eleven («11») |

квартиры |

Пресненский |

II |

700 |

|

Садовые кварталы |

квартиры |

Хамовники |

I, III |

777 |

|

Capital Towers |

квартиры |

Пресненский |

II |

800 |

|

DIN HAUS |

квартиры |

Пресненский |

II |

800 |

|

Titul на Якиманке |

квартиры |

Якиманка |

II |

831 |

|

Долгоруковская 25 |

апартаменты |

Тверской |

I |

858 |

|

Дом на Тишинке |

квартиры |

Пресненский |

II |

860 |

|

River Residences (БОР) |

апартаменты |

Хорошёво-Мнёвники |

I |

897 |

|

Вишневый сад |

квартиры |

Раменки |

III |

945 |

|

Astris |

квартиры |

Раменки |

I |

992 |

|

Ambassador Golf Club Residence |

апартаменты |

Раменки |

I |

1162 |

|

A-Residence |

апартаменты |

Замоскворечье |

I |

–** |

|

Jazz |

апартаменты |

Марьина Роща |

II |

–** |

|

Медный 3,14 |

квартиры |

Якиманка |

I |

–** |

*На конец 2020 года, цены рассчитаны по корпусам запланированным к вводу в 2021 г.

**Продажи завершены или приостановлены

Источник: «Метриум»

Какие новостройки элитного сегмента достроят в 2021 году

В элитном сегменте рынка готовые дома появятся в 17 комплексах. Застройщики планируют ввести в эксплуатацию 29 корпусов. Из них в I квартале будут достроены 12, во II квартале – 13, в III квартале – два, в IV квартале – 2.

Новые дома с квартирами и апартаментами появятся в равном числе проектов – по 8 комплексов будут иметь помещения с жилым и нежилым статусом. В одном проекте предусмотрены оба формата недвижимости.

Самая низкая стоимость «квадрата» среди элитных новостроек, которые введут в эксплуатацию в 2021 году, в комплексе Savvin River Residence. Жилье в нём в среднем можно приобрести по 770 тыс. рублей за кв.м. Самый доступный вариант – квартира площадью 70 кв.м за 46,3 млн рублей.

В комплексе White Khamovniki застройщик ведет продажи жилья по 1 млн рублей за кв.м. Квартиру площадью 82 кв.м. можно приобрести за 74,7 млн рублей (81,5 кв.м).

Новостройки элитного сегмента со сроком сдачи в 2021 году

|

Проект |

Тип |

Район |

Срок ввода |

Средняя стоимость, млн руб./кв.м* |

|

Savvin River Residence |

квартиры |

Хамовники |

II |

0,77 |

|

White Khamovniki |

квартиры |

Хамовники |

II |

1,04 |

|

Roza Rossa |

апартаменты |

Хамовники |

II |

1,05 |

|

Пироговская, 14 |

апартаменты |

Хамовники |

II |

1,10 |

|

Дом с Атлантами |

квартиры |

Таганский |

III |

1,11 |

|

Клубный дом в Газетном |

апартаменты |

Тверской |

IV |

1,27 |

|

Cloud Nine |

квартиры/апартаменты |

Якиманка |

I |

1,46 |

|

Kuznetsky Most 12 by Lalique |

апартаменты |

Мещанский |

IV |

1,54 |

|

Fairmont Vesper Residences |

апартаменты |

Тверской |

II |

1,56 |

|

Carré Blanc |

апартаменты |

Хамовники |

III |

1,73 |

|

Villa Grace |

квартиры |

Хамовники |

I |

1,79 |

|

Царев Сад |

апартаменты |

Якиманка |

I |

1,91 |

|

Stoleshnikov 7 |

квартиры |

Тверской |

II |

1,95 |

|

Allegoria Mosca |

квартиры |

Хамовники |

II |

–** |

|

Residence Mandarin Oriental |

квартира |

Якиманка |

I |

–** |

|

Золотой |

квартира |

Якиманка |

II |

–*** |

|

Caméo Moscow Villas |

апартаменты |

Тверской |

II |

–** |

*На конец 2020 года, цены рассчитаны по корпусам запланированным к вводу в 2021 г.

**Продажи завершены или приостановлены

***Информация о ценах самим застройщиком не предоставляется.

Источник: «Метриум»

«В 2020 году спрос на высокобюджетное жилье в Москве повышался быстрыми темпами, – комментирует Мария Литинецкая, управляющий партнер «Метриум» (участник партнерской сети CBRE). – Девелоперы получили мощный импульс для инвестиций в новые проекты. Правда, во многих новостройках в продаже остались только самые большие и дорогие объекты, поэтому покупателям имеет смысл обратить внимание на жилые и апартаментные комплексы с более поздним стартом продаж, где выбор шире, а цены – умереннее».

[1] Данный проект представляет собой реконструкцию нежилого здания, расположенного за МКАД. Класс определен предварительно, так как техническая информация по проекту в открытых источниках ограничена.

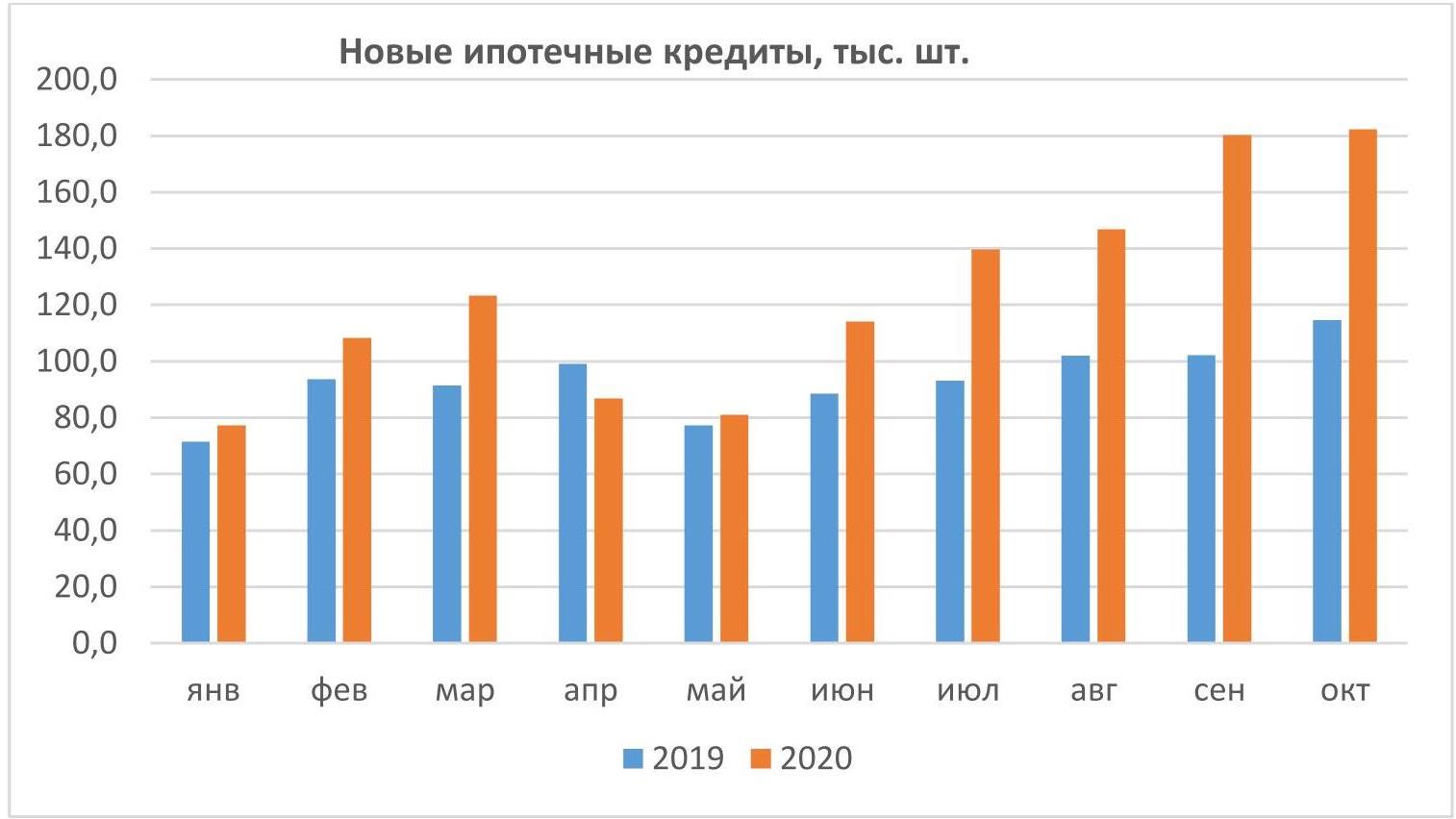

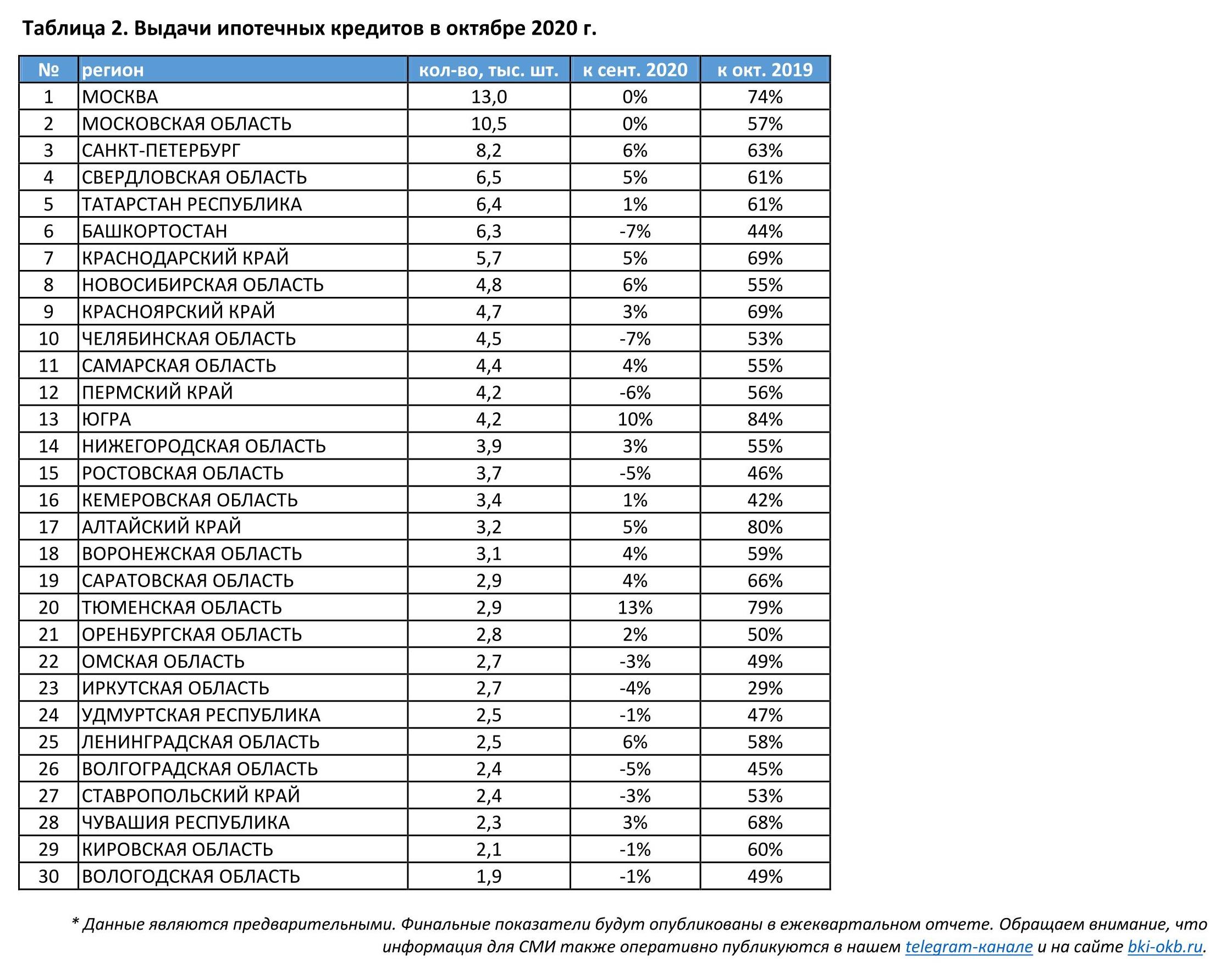

По данным Объединенного кредитного бюро (ОКБ), банки в октябре вновь выдали рекордное количество ипотечных кредитов – 182 тысячи займов. По сравнению с октябрем прошлого года выдачи выросли на 59%. Предыдущий рекорд был установлен в сентябре 2020 года – 180 тысяч ипотечный кредитов.

За 10 месяцев банки выдали 1,24 млн ипотечных кредитов – ровно на треть (+33%) больше, чем за аналогичный период прошлого года.

Лучшую годовую динамику среди 30 регионов с наибольшим количеством выдач ипотечных кредитов показали Ханты-Мансийский автономный округ — Югра, где выдачи выросли на 84% по сравнению с октябрем 2019 года, Алтайский край (+80%), Тюменская область (+79%) и Москва (+74%). Наименьшая динамика отмечена в Башкортостане, где выдачи выросли лишь на 44%, Кемеровской области (+42%) и Иркутской области (+29%).

Александрович Артур, генеральный директор ОКБ:

"Несмотря на резкое падение ипотечного кредитования во время первой волны коронавируса, за 10 месяцев этого года банки выдали больше ипотечных кредитов, чем за весь 2019 год. Октябрь должен был стать последним месяцем, когда можно было получить льготную ипотеку на новостройки. Поэтому некоторые заемщики, еще не зная о намерении правительства продлить программу, в спешке завершали оформление сделок, чтобы получить заем по низкой ставке, что повлияло на количество выданных в этом месяце ипотечных кредитов".

ОБЪЕДИНЕННОЕ КРЕДИТНОЕ БЮРО (ОКБ)

Одно их крупнейших бюро кредитных историй в России, действующее с 2004 года. Акционерами ОКБ являются Сбербанк, Experian и Группа "Интерфакс". Линейка сервисов ОКБ обеспечивает все этапы работы кредитного конвейера – от получения кредитных отчетов и расчета скорингов до комплексных решений, включающих в себя процесс обработки кредитных заявок, мониторинг портфеля и борьбу с мошенничеством. Услугами бюро пользуются более 600 клиентов, таких как банки, МФО, страховые компании и операторы сотовой связи. По итогам третьего квартала 2020 года ОКБ хранит более 443 миллиона записей кредитных историй.

Официальные сайты ОКБ — www.bki-okb.ru и www.okscore.ru

«Вторая волна» коронавируса способствовала вводу ряда новых эпидемиологических ограничений, но в отличие от весны 2020 года локдаун не понадобился. Одновременно, по словам пресс-секретаря Дмитрия Пескова, речи о дополнительной помощи малому и среднему бизнесу России на фоне коронавируса пока не идет. Эксперты Циан.Коммерческая выяснили, как стратегия отказа от полных ограничений позволила сохранить активность на рынке коммерческой недвижимости (торговля, офисы, склады, готовый бизнес) в крупнейших городах РФ, и насколько текущий спрос выше весеннего (во время более строгих ограничительных мер).

Для оценки потенциального спроса проанализировано число просмотров объявлений на сайте cian.ru на рынке коммерческой недвижимости по разным сегментам в городах-миллионниках за равные промежутки времени:

- «Докризисный» период (начало февраля 2020 года).

- Весенний локдаун (конец марта-апрель 2020 года)

- Осенние ограничения (конец октября- ноябрь).

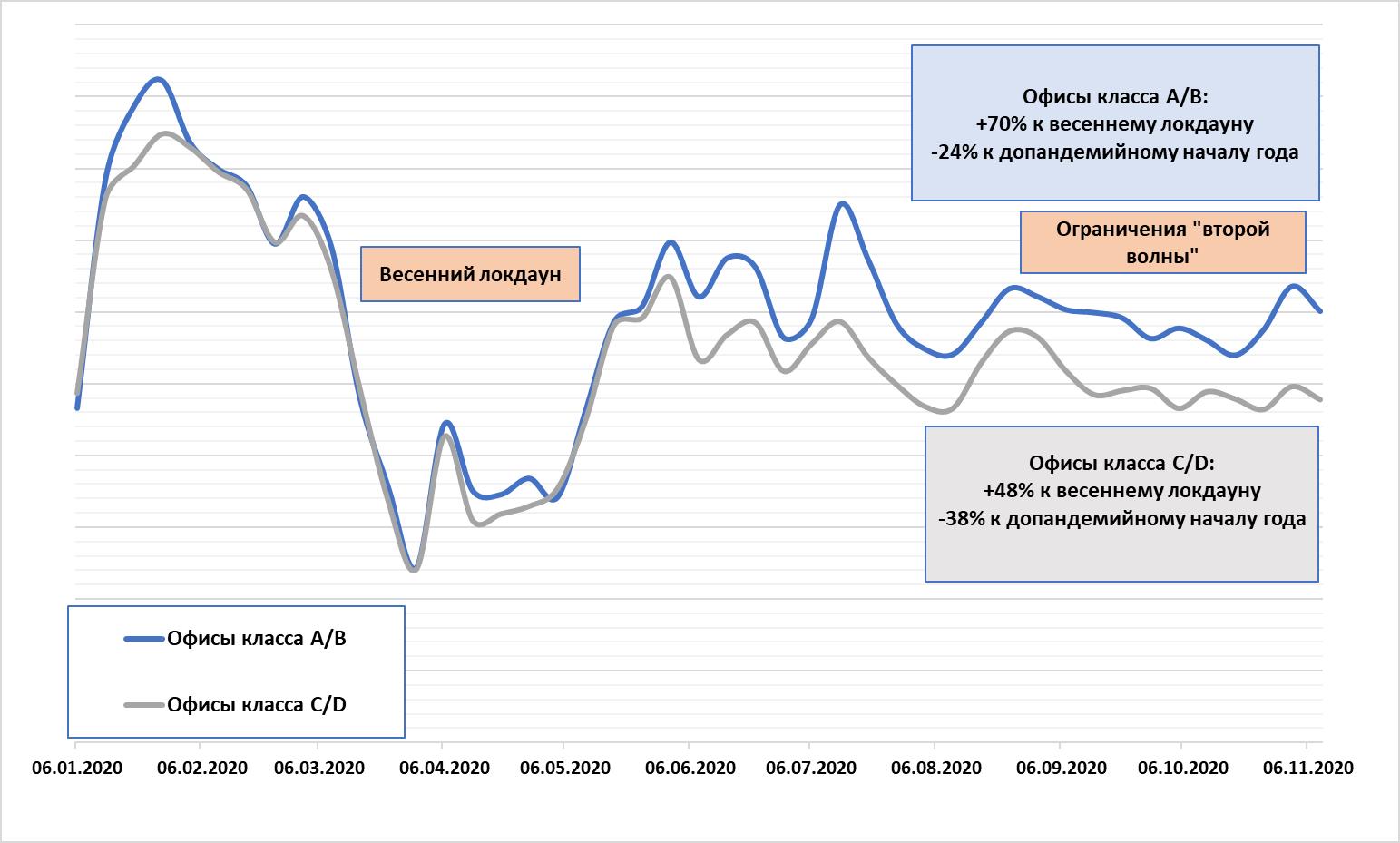

- Компании не готовы снижать класс офисов, однако рассматривают другие площади для оптимизации расходов во время «удаленки». Текущий спрос на офисы на 68% выше, чем в весенний локдаун. В сравнении с докризисным началом года активность ниже на четверть. Хуже всего восстанавливается спрос в Московской и Петербургской агломерациях.

Офисы классов А/B более устойчивы в пандемию, чем офисы классов C/D.

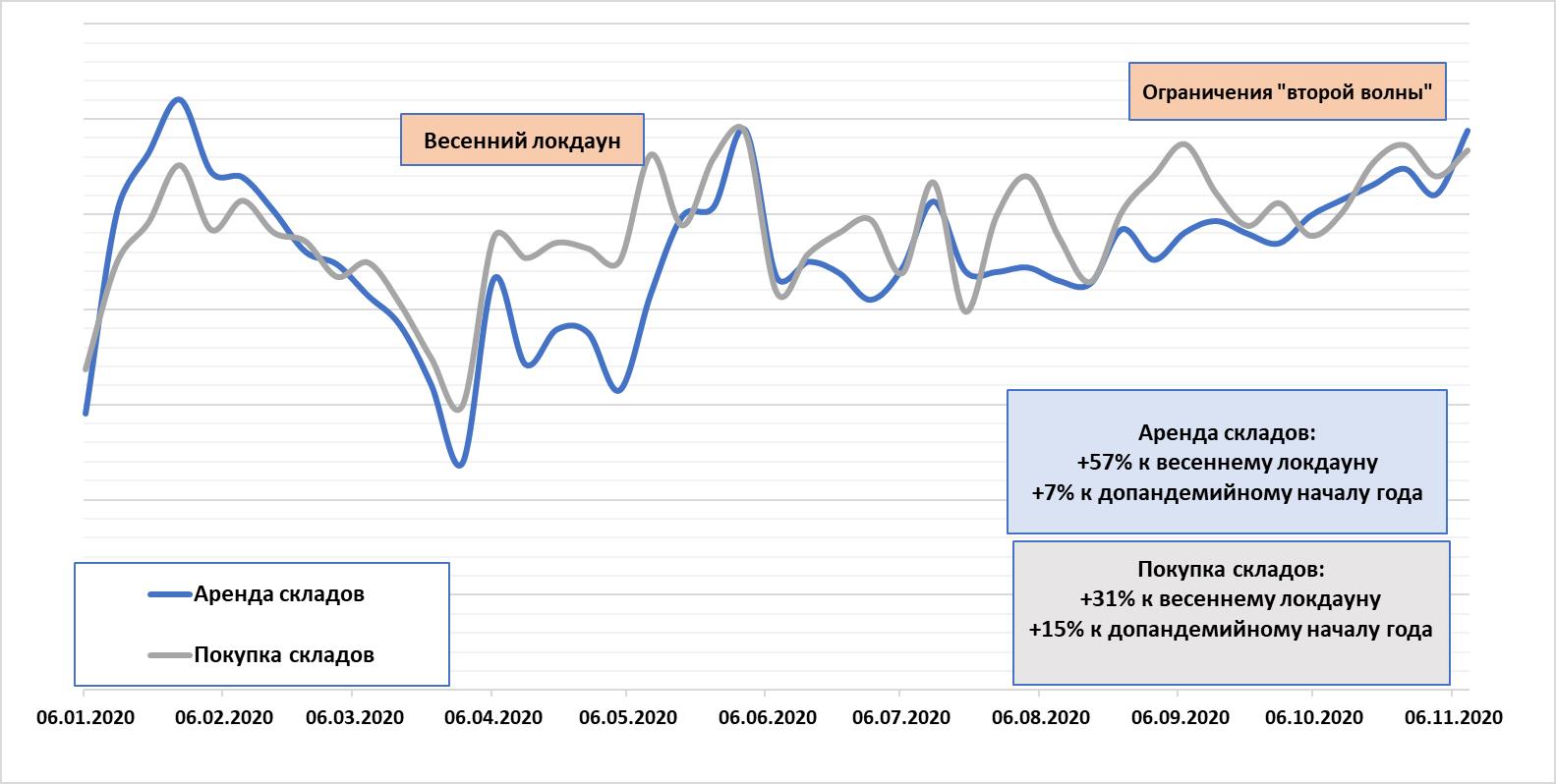

- Бизнесу нужны склады: в крупнейших городах стали чаще интересоваться покупкой офисов (+15%), чем арендой (+7%). Спрос на склады превысил допандемийный.

- Торговые центры не могут вернуть арендаторов – спрос ниже докризисного на 40%. Стрит-ритейл потерял 31% спроса. Хуже всего восстанавливается активность в Москве и Санкт-Петербурге.

- Спрос на готовый бизнес вернулся к докризисному. Однако число желающих продать свой бизнес выше на 26%, чем весной. Наибольшее число объявлений – о реализации гостиниц, магазинов, ресторанов.

- Спрос на офисы класса А/B восстанавливается быстрее, чем на помещения класса C/D

Отсутствие локдауна по весеннему сценарию, несмотря на частичную «удаленку» в обязательном порядке, позволило поддержать спрос на рынке аренды офисной недвижимости. Текущая активность в крупнейших городах (население от 1 миллиона человек) оказалась на 68% выше, чем в весенний локдаун. В сравнении с докризисным началом года текущая активность ниже на 26%. В сравнении с июлем, когда заболеваемость шла на спад, спрос на офисы меньше всего – на 10%. Таким образом, сегмент аренды офисной недвижимости показывает минимальное падение во «вторую волну».

Более устойчивыми в пандемию оказались офисные площади классов А/B, которые выросли по спросу относительно весенних ограничений на 70%. В сравнении с началом года текущая активность ниже на 24%. Офисы классов C/D менее интересны арендаторам. В сравнении с весенними ограничениями спрос выше на 48%, относительно начала года активность ниже на 38%.

Высокая активность на рынке во многом связана с изменением стратегий компаний: после полугода «удаленки» многие задумались о пересмотре занимаемой офисной площади, рассматривая альтернативные варианты. Именно поиск новых форматов (в том числе «гибких» офисов) обеспечивает спрос на рынке. Оптимизация – главная причина поиска подходящего объекта. Но компании не готовы понижать класс (а вместе с тем – престижность) офиса.

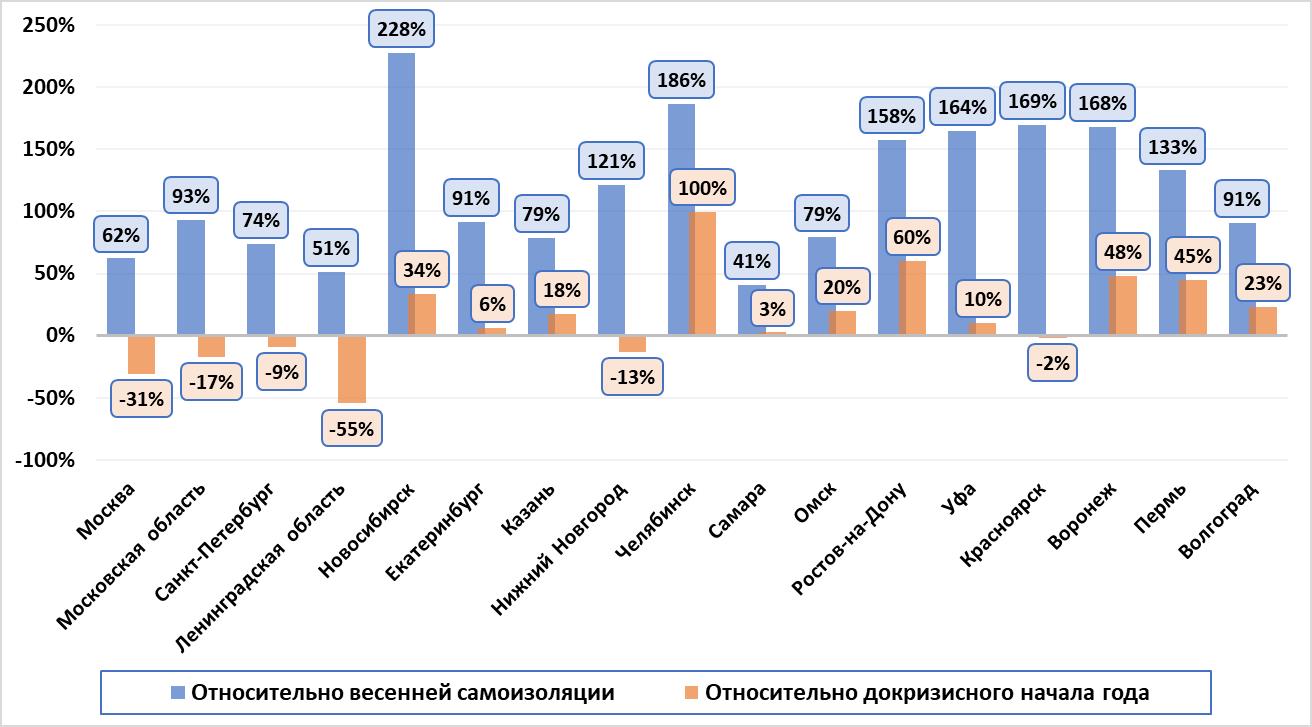

Изменение потенциального спроса на аренду офисов в городах-миллионниках + Московская и Ленинградская обл.

Источник: Циан.Коммерческая

Рынок офисной недвижимости в Московской и Петербургской агломерациях восстанавливается хуже, чем в других крупнейших городах. В сравнении с докризисным началом года (февралем) потенциальный спрос на аренду офисов ниже на 31% в Москве, и 17% в Московской области. В Санкт-Петербурге падение чуть ниже – на 9%, зато в Ленинградской области офисами стали интересоваться реже на 55% - это самое большое падение среди остальных локаций.

Единственным городом-миллионником, где текущий спрос на аренду офисов в два раза выше, чем в начале года – это Челябинск. Примерно в полтора раза активнее и арендаторы в Ростове-на-Дону (+60%), Воронеже и Перми (48% и 45%). В остальных городах прирост не столь заметный.

В сравнении с весенним локдауном абсолютно по всем городам текущая активность выше. Только частичные ограничения позволили рынку не просто «выжить», но даже нарастить активность относительно докризисного февраля за счет отсутствия сегодня столь же жестких ограничительных мер, как весной.

Изменение потенциального спроса на аренду офисов классов А/B по городам

Источник: Циан.Коммерческая

- Бизнесу нужны склады - спрос на них превысил допандемийный

На фоне ограничительных мер самым устойчивым на рынке коммерческой недвижимости оказался складской сегмент. Интерес к аренде и покупке складов для бизнеса не просто восстановился относительно весенних ограничений, но и нарастил спрос в сравнении с докризисным началом года. Причем в крупнейших городах бизнес стал чаще интересоваться покупкой офисов (+15%), чем арендой (+7%). Пандемия ускорила темпы роста дистанционных продаж – предприятия увеличивают именно складские мощности для онлайн-продаж, а не расширяют торговые точки.

В сравнении с весенним локдауном, когда весь бизнес был поставлен на паузу, активность потенциальных арендаторов складов выше на 57%, потенциальных покупателей – на 31%.

Изменение потенциального спроса на покупку и аренду складов в регионах с городами-миллионниками

Источник: Циан.Коммерческая

Чаще других арендой складов стали интересоваться в Казани (+122% в сравнении с началом года), Новосибирске (+67%), Уфе (+63%), Перми и Нижнем Новгороде (+62%). Обратная ситуация в Москве, где арендой складов стали интересоваться на 14% меньше, зато в Московской области спрос вырос на 15%. Меньшую активность проявляют и в Ростове-на-Дону (-14%), а также – Волгограде (-5%).

Покупка складов, как более серьезное вложение, интересует бизнес в Уфе (+119% в сравнении с докризисным началом года) и Нижнем Новгороде (+62%).

Не проявляют повышенный интерес к покупке или аренде складских помещений в Волгограде, Воронеже, Ростове-на-Дону и Самаре.

Изменение потенциального спроса на покупку и аренду складов в регионах с городами-миллионниками

|

Город |

Аренда складов |

Покупка складов |

||

|

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

|

|

Москва |

-14% |

55% |

4% |

11% |

|

Московская область |

15% |

62% |

24% |

56% |

|

Санкт-Петербург |

14% |

70% |

15% |

56% |

|

Ленинградская область |

42% |

76% |

20% |

2% |

|

Новосибирск |

67% |

42% |

32% |

-3% |

|

Екатеринбург |

30% |

36% |

35% |

27% |

|

Казань |

122% |

109% |

10% |

0% |

|

Нижний Новгород |

62% |

40% |

94% |

-6% |

|

Челябинск |

40% |

104% |

-4% |

54% |

|

Самара |

3% |

17% |

-8% |

22% |

|

Омск |

35% |

15% |

5% |

1% |

|

Ростов-на-Дону |

-14% |

1% |

1% |

-1% |

|

Уфа |

63% |

48% |

119% |

24% |

|

Красноярск |

33% |

18% |

-33% |

10% |

|

Воронеж |

10% |

-12% |

-18% |

-25% |

|

Пермь |

62% |

95% |

4% |

10% |

|

Волгоград |

-5% |

-13% |

-25% |

-6% |

Источник: Циан.Коммерческая

- Торговые центры не могут вернуть арендаторов

Торговые центры сегодня открыты для посещения. Действуют дополнительные ограничения для фуд-кортов, к примеру, в Санкт-Петербурге они закрыты. Тем не менее, любой желающий может устроить шопинг, однако даже при таких условиях потенциальные арендаторы не торопятся возвращаться в торговые центры.

Число просмотров объявлений аренды помещений в торговых центрах сегодня на 40% ниже, чем в начале года. Впрочем, относительно периода самоизоляции, текущие показатели выше на 130%. Но это не помогло полностью компенсировать массовый отток спроса из-за падения посещаемости торговый центров. Сложнее всего обстановка в Красноярске, Москве и Уфе, где спрос в сравнении с началом года просел в полтора раза. Самая позитивная ситуация – в Казани, Новосибирске, Перми и Челябинске – только в этих четырех городах потенциальные арендаторы рассматривают помещения торговых центров в аренду чаще, чем в феврале.

Чуть активнее восстанавливается спрос на стрит-ритейл - небольшие магазины и помещения, расположенные на первых этажах зданий. Текущий спрос (число просмотров объявлений) выше докризисного в большинстве крупнейших городах, лучшие показатели – в Челябинске, Ростове-на-Дону, Казани, Омске (рост просмотров более чем в полтора раза). В целом по всем городам-миллионникам спрос на площади стрит-ритейла в аренду ниже докризисного на 31%. В сравнении с весенними ограничениями активность потенциальных арендаторов выше на 120%.

Москва и Санкт-Петербург снова в числе аутсайдеров: потенциальный спрос на аренду помещений стрит-ритейла ниже докризисного на 41% и 12% соответственно. Однако это все равно не столь большое падение в сравнении со спросом на аренду площадей в ТЦ (-49% в Москве и – 31% в Санкт-Петербурге).

Изменение потенциального спроса на аренду торговых помещений в городах-миллионниках

|

Город |

Аренда в ТЦ |

Аренда Стрит-ритейл |

||

|

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

|

|

Москва |

-49% |

149% |

-41% |

122% |

|

Московская область |

-35% |

129% |

-15% |

142% |

|

Санкт-Петербург |

-31% |

252% |

-12% |

105% |

|

Ленинградская область |

-5% |

140% |

34% |

167% |

|

Новосибирск |

44% |

138% |

-27% |

15% |

|

Екатеринбург |

-3% |

95% |

21% |

128% |

|

Казань |

48% |

224% |

64% |

242% |

|

Нижний Новгород |

-39% |

111% |

-5% |

149% |

|

Челябинск |

39% |

65% |

89% |

262% |

|

Самара |

-28% |

39% |

44% |

180% |

|

Омск |

-17% |

66% |

56% |

228% |

|

Ростов-на-Дону |

-9% |

180% |

79% |

253% |

|

Уфа |

-45% |

60% |

25% |

82% |

|

Красноярск |

-58% |

11% |

-43% |

-7% |

|

Воронеж |

1% |

69% |

12% |

54% |

|

Пермь |

35% |

153% |

20% |

153% |

|

Волгоград |

-30% |

12% |

-10% |

43% |

|

Все города |

-40% |

+130% |

-31% |

+121% |

Источник: Циан.Коммерческая

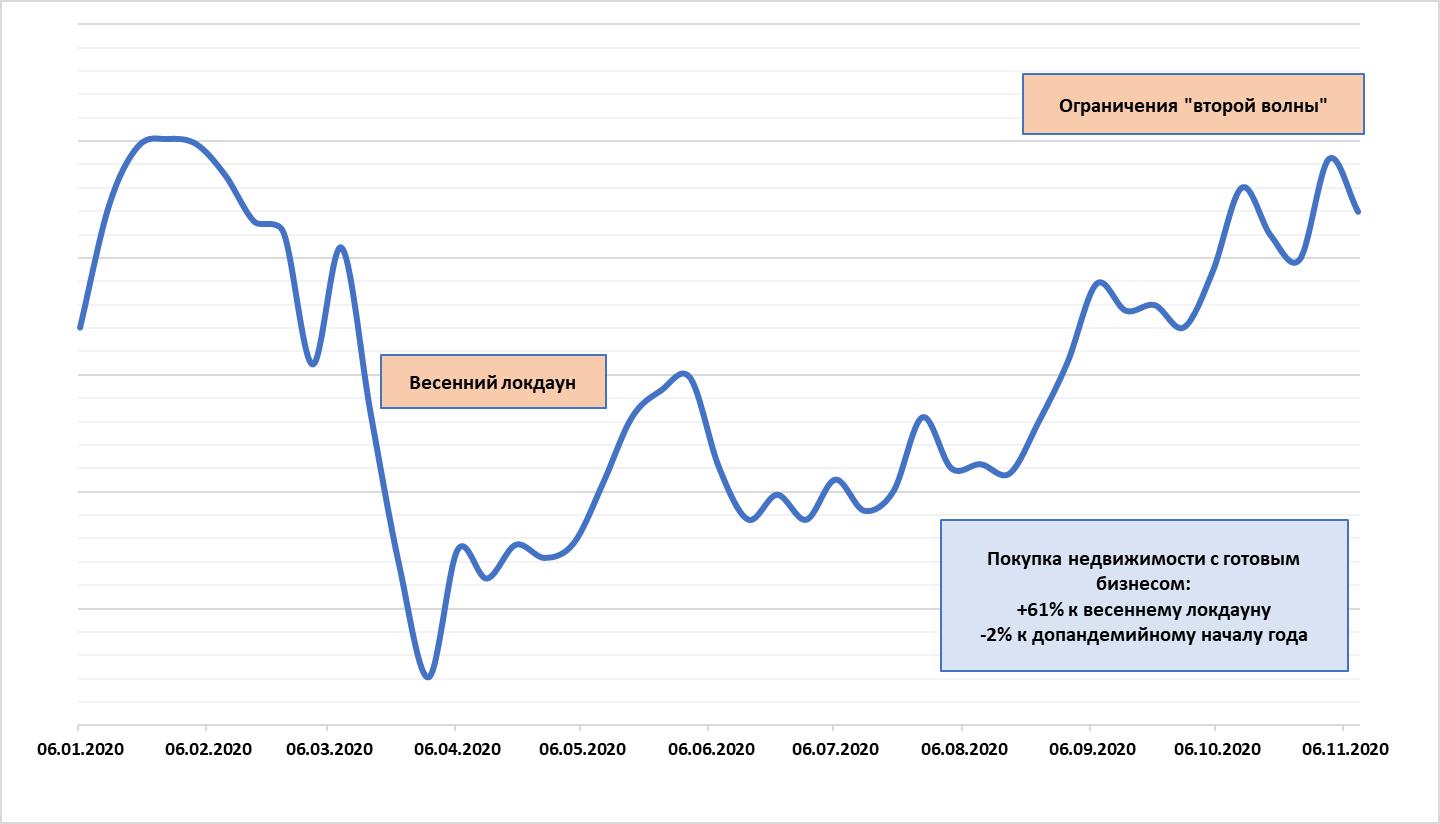

- Кризис – не повод отказываться от покупки бизнеса

Эксперты Циан.Коммерческая отмечают восстановление спроса на покупку помещений с действующим бизнесом. В сравнении с допандемийным началом года потенциальный спрос ниже всего на 2%. Относительно весеннего локдауна готовность приобрести бизнес – выше на 61%.

Хуже спрос на готовый бизнес восстанавливается в Волгограде, Нижнем Новгороде, Воронеже и Московской области. В Москве интерес ниже докризисного на 3%.

Динамика просмотров объявлений о покупке готового бизнеса

Источник: Циан.Коммерческая

За счет роста числа желающих продать свой бизнес, предложение превышает спрос значительнее, чем в начале года, несмотря на сопоставимый спрос. Объявлений о продаже бизнеса стало меньше в Московском регионе (-6% в сравнении с периодом ограничений). Причем сокращение объема наблюдается преимущественно с сентября (-12% за два месяца).

В Петербургской агломерации в сравнении с весенними значениями число объявлений о продаже готового бизнеса выше на 12%. В остальных городах-миллионниках – на 5%. В городах с численностью населения до миллиона – рост на 6%. Таким образом, несмотря на все меры поддержки бизнеса, собственники по-прежнему отказываются от своих предприятий, выставляя их на продажу. В целом по РФ количество желающих продать свой бизнес на 26% выше, чем весной – как правило, речь идет о тех, кто не смог «пережить» локдаун.

Динамика количества объявлений о продаже готового бизнеса

|

|

Относительно весеннего локдауна |

|

Москва+МО |

-6% |

|

Санкт-Петербург+ЛО |

12% |

|

Другие города (население 1 млн+) |

5% |

|

Города (население до 1 млн) |

6% |

Источник: Циан.Коммерческая

Самая непростая ситуация сохраняется в Ростове-на-Дону, где предложение о продаже готового бизнеса в сравнении с весной выше на 128%, а спрос на покупку - ниже на 4%. Похожая ситуация и в Воронеже (+88% по объему предложения и -8% по спросу). Самая позитивная ситуация в Ленинградской области (-48% по объему предложения и +33% по спросу), а также в Омске (-10% и +31% соответственно).

Спрос по покупку готового бизнеса и объем предложения таких объектов

|

Город |

Интерес к покупке готового бизнеса |

Динамика объявлений о продаже готового бизнеса |

|

|

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

Относительно весенней самоизоляции |

|

|

Москва |

-3% |

70% |

-6% |

|

Московская область |

-12% |

43% |

-21% |

|

Санкт-Петербург |

0% |

72% |

49% |

|

Ленинградская область |

33% |

2% |

-48% |

|

Новосибирск |

13% |

98% |

41% |

|

Екатеринбург |

16% |

58% |

19% |

|

Казань |

9% |

-28% |

31% |

|

Нижний Новгород |

-10% |

51% |

16% |

|

Челябинск |

34% |

129% |

31% |

|

Самара |

4% |

51% |

34% |

|

Омск |

31% |

74% |

-10% |

|

Ростов-на-Дону |

-4% |

32% |

128% |

|

Уфа |

113% |

161% |

28% |

|

Красноярск |

-4% |

59% |

-18% |

|

Воронеж |

-8% |

58% |

88% |

|

Пермь |

15% |

84% |

26% |

|

Волгоград |

-14% |

83% |

-3% |

|

Все города (1 млн+) |

-2% |

61% |

5% |

Источник: Циан.Коммерческая

Почти пятая часть объявлений о продаже связана с гостиничным бизнесом (21% от всего числа). В сравнении с весенним периодом таких объявлений стало больше на 63%. Доля магазинов – 14% (+28% по числу объявлений к весне), кафе и рестораны занимают 13% от всего объема предложения (+15% по числу). В список также вошли офисы, салоны красоты, предприятия сферы развлечений, медицинские учреждения.

Какой бизнес продают чаще других

|

Сфера бизнеса |

Доля от всех объявлений о продаже готового бизнеса |

На сколько больше объявлений в сравнении с мартом |

|

отели и гостиницы |

21% |

63% |

|

магазины |

14% |

28% |

|

кафе и рестораны |

13% |

15% |

|

офисы |

12% |

31% |

|

салон красоты |

9% |

14% |

|

развлечения |

4% |

33% |

|

медицина |

2% |

14% |

|

пекарня |

2% |

18% |

|

автомобильные мойки и автосервисы |

2% |

57% |

Источник: Циан.Коммерческая

«Медленное восстановление активности на рынке коммерческой недвижимости в Москве и Санкт-Петербурге в сравнении с другими крупнейшими городами РФ объясняется изначально большим падением спроса во время весеннего локдауна, - отмечает Александр Павленко, директор по аналитике Циан.Коммерческая. – В текущих реалиях спрос обеспечен преимущественно стремлением переложить средства в более надежный актив. В перспективе стоит рассчитывать на рост спроса на помещения свободного назначения – это самый гибкий формат, а именно способность к «трансформации» позволяет пережить турбулентность на рынке. Сложнее всего вернуть позиции – офисам, которые вряд ли будут столь же востребованы, как раньше, даже после пандемии. Многие компании уже оптимизировали занимаемые площади или частично переехали в коворкинги».