Итоги февраля на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги февраля на московском рынке новостроек массового сегмента. Объем предложения сократился на 9,5%. Средневзвешенная цена квадратного метра выросла на 2,5% и достигла 219 625 руб.

По данным «Метриум», в феврале 2021 года на первичном рынке массового сегмента реализация велась в 90 жилых комплексах с общим объемом предложения 11 825[1] квартир (общей площадью 633,5 тыс. кв. м.). За месяц показатель сократился на 9,5% по количеству квартир и на 10,2% по продаваемой площади. Таким образом на рынке продолжает усиливаться дефицит предложения, а текущий объем рынка сопоставим с ноябрем 2015 года, когда экспонировалось чуть меньше 12 тыс. квартир.

Новые проекты на первичном рынке жилья массового сегмента в феврале 2021 г.

|

№ |

Название |

Девелопер |

Округ |

|

1 |

Мичуринский парк |

ГК ПИК |

ЗАО |

Источник: «Метриум»

Старт продаж новых корпусов был объявлен в следующих проектах:

– «Тринити» (корп. 5 II очередь);

– «Бусиновский парк» (корп. 2.1, 2.2);

– «Любовь и голуби» (корп. 2);

– «Зеленая вертикаль» (корп. 3).

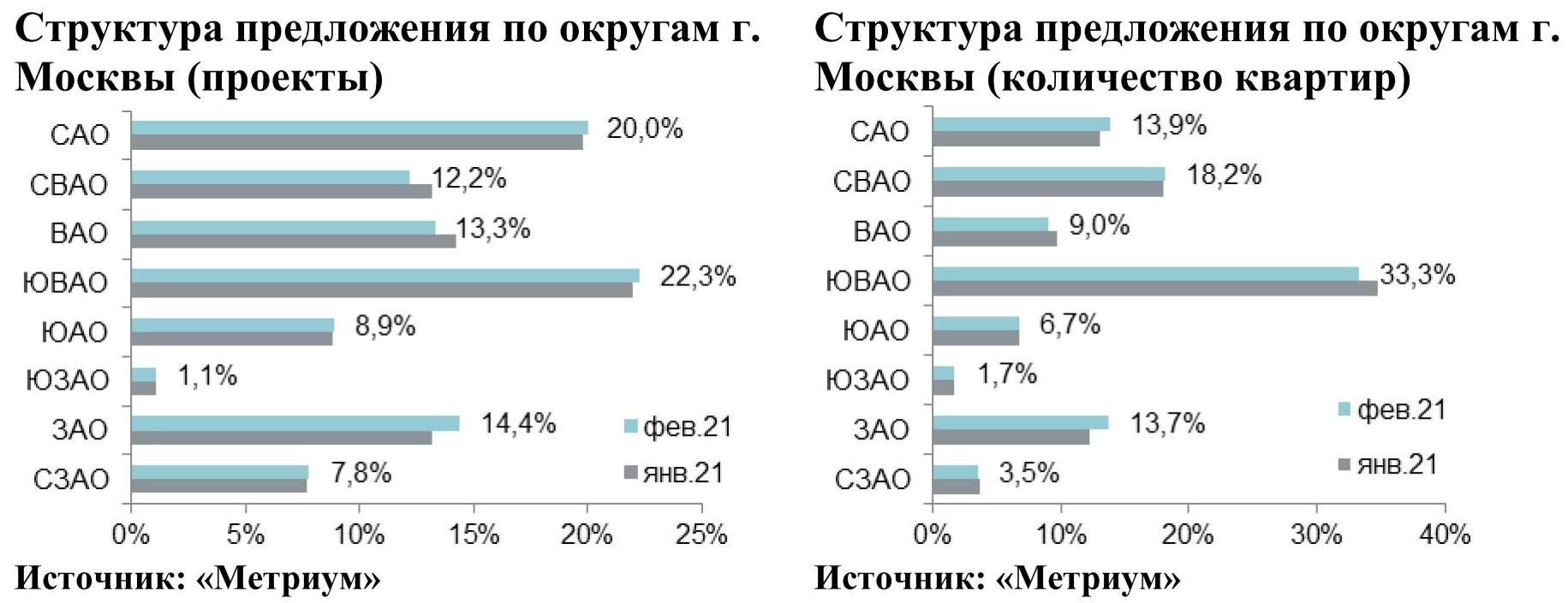

Лидирующую позицию в структуре предложения по-прежнему занимает ЮВАО (33,3%; -1,5 п.п.), в котором сокращение экспозиции связано с активным вымыванием предложения в недорогих проектах. На СВАО пришлось 18,2% рынка (+0,2 п.п.). Почти в равном соотношении распределен объем между САО (13,9%; +0,9 п.п.) и ЗАО (13,7%; + 1,4 п.п.). Минимальное количество лотов предлагается в ЮЗАО (1,7%; доля не изменилась).

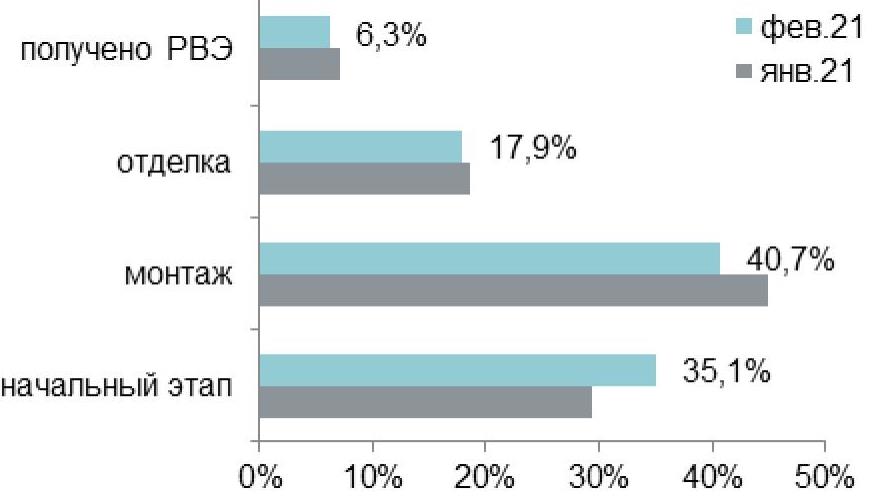

В структуре предложения по стадии строительной готовности выросла доля лотов в домах на начальном этапе строительства (+5,8 п.п.). Это связано со стартом нового проекта «Мичуринский парк» (девелопер проекта ГК ПИК) и выходом новых корпусов в уже реализуемых проектах. Наибольший объем по-прежнему сосредоточен в домах на стадии монтажа этажей (40,7%; -4,3 п.п.). Чуть меньше предлагается лотов в корпусах на начальном этапе строительной готовности (35,1%; +5,8 п.п.). В домах, в которых проводятся отделочные работы представлено 17,9% квартир (-0,7 п.п.). Наименьшая доля приходится на лоты в корпусах, которые уже получили разрешение на ввод в эксплуатацию (6,3%; -0,8 п.п.).

Структура предложения по стадии строительной готовности (количество квартир)

Источник: «Метриум»

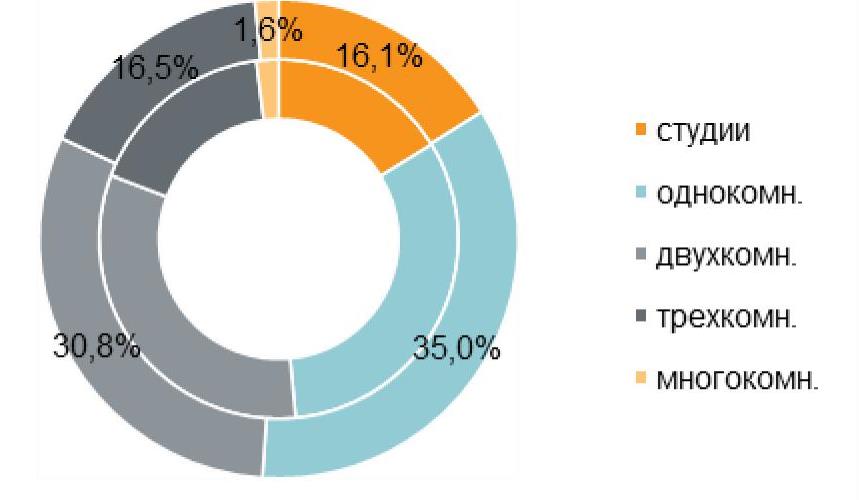

В феврале 2021 года доля однокомнатных квартир выросла на 2,7 п.п. за счет снижения доли всех остальных типологий. Так наибольший объем лотов на первичном рынке представлен одно- (35,0%; +2,7 п.п.) и двухкомнатными квартирами (30,8%; -1,5 п.п.). Почти в равном соотношении предлагаются трехкомнатные квартиры и квартиры-студии – 16,5% (-0,7 п.п.) и 16,1% (-0,1 п.п.) соответственно. Многокомнатные лоты реализуются в наименьшем количестве (1,6%; -0,4 п.п.).

Структура предложения по типу квартир

(внешний круг – февраль 2021 г., внутренний круг – январь 2021 г.)

Источник: «Метриум»

Квартиры с отделкой по-прежнему занимают наибольший объем на первичном рынке – 67,2%, показатель снизился по итогам февраля на 0,4%. На квартиры без отделки приходится 23,2% рынка (доля без изменений). Наименьший объем лотов представлен с отделкой white box (9,6%; +0,4 п.п.)

Структура предложения по типу отделки

(внешний круг – февраль 2021 г., внутренний круг – январь 2021 г.), количество квартир

Источник: «Метриум»

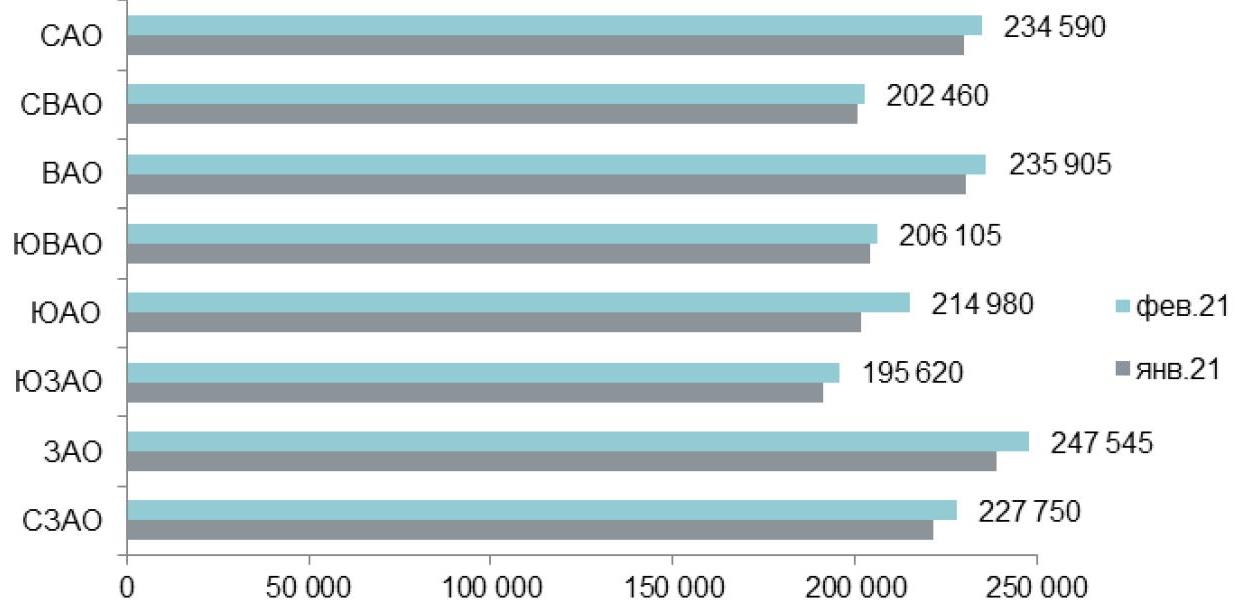

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра достигла в феврале 219 625 руб. (+2,5% за месяц; +21% за год). Рост средневзвешенной цены квадратного метра наблюдался во всех округах. Сильнее всего квадратный метр подорожал в ЮАО: на 6,8% до 214 980 руб. за кв.м. Причина заключается в выходе по высоким ценам новых корпусов в существующих проектах («Зеленая Вертикаль», «LIFE-Варшавская»), а также плановое повышение цен в половине проектов округа. Во всех остальных округах средневзвешенная цена квадратного метра увеличилась от 0,9% до 3,7%.

Средняя цена предложения в разрезе округов в новостройках массового сегмента, руб. за кв. м

Источник: «Метриум»

В феврале 2021 года средний бюджет предложения на первичном рынке массового сегмента составил 11,8 млн руб. (+2,5% за месяц; +11,6% за год). По типологиям также наблюдалось увеличение среднего бюджета предложения:

– студии – 6,36 млн руб. (+0,8%);

– однокомнатные – 9,29 млн руб. (+3,1%);

– двухкомнатные – 13,38 млн руб. (+2,6%);

– трёхкомнатные – 18,08 млн руб. (+4,4%);

– многокомнатные – 24,61 млн руб. (+6,2%).

Стоимость квартир массового сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

12,7 |

26,0 |

40,2 |

182 000 |

244 120 |

412 200 |

3 556 000 |

6 357 970 |

10 195 580 |

|

1К |

31,6 |

40,7 |

65,2 |

155 000 |

228 080 |

408 000 |

6 034 200 |

9 285 800 |

17 908 765 |

|

2К |

42,9 |

62,7 |

103,5 |

134 235 |

213 525 |

346 700 |

8 393 000 |

13 382 620 |

25 617 980 |

|

3К |

65,3 |

85,4 |

139,6 |

132 065 |

211 845 |

350 665 |

10 003 950 |

18 083 620 |

32 003 750 |

|

4К+ |

80,5 |

110,7 |

128,2 |

137 000 |

222 430 |

307 500 |

11 434 020 |

24 614 835 |

37 023 000 |

|

итого[1] |

12,7 |

53,6 |

139,6 |

132 065 |

219 625 |

412 200 |

3 556 000 |

11 763 280 |

37 023 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в феврале 2021 года:

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 12,7 кв. м за 3,6 млн руб.

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 14 кв. м за 4 млн руб.

– ЖК «Мякинино парк» (ЗАО / р-н Кунцево): студия площадью 19,7 кв. м за 4,6 млн руб.

Основные тенденции

«Низкая активность девелоперов обостряет дефицит предложения, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – На первичном рынке массового сегмента в феврале 2021 года стартовал только один новый жилой комплекс «Мичуринский парк» и в продажу поступило 5 новых корпусов в уже реализуемых проектах. Несмотря на новый объем, количество экспонируемых квартир на первичном рынке продолжает сокращаться. В феврале 2021 года объем предложения составил 11,8 тыс. квартир, достигнув уровня 2015 года. За месяц количество лотов в экспозиции сократилось на 9,5%, а за год – на 20,2%. За прошедший месяц заметнее всего уменьшилось количество многокомнатных лотов – на 29%, количество трех- и двухкомнатных лотов – на 13% и 14% соответственно, студий – на 10%, а однокомнатных – всего на 2%.

В отчетном месяце тренд высокого спроса на рынке московских новостроек продолжился. По данным Росреестра количество зарегистрированных ДДУ в феврале 2021 года составило 5,4 тыс. штук[2], что на 43% больше, чем в аналогичном месяце 2020 года и сопоставимо с показателем за август 2020 года. Относительно января 2021 года количество сделок выросло на 47%. Доля ипотечных сделок составила 66% от общего объема зарегистрированных ДДУ (+12 п.п. относительно аналогичного месяца прошлого года).

Цены на новостройки массового сегмента в старых границах Москвы продолжают расти. В феврале средняя цена за квадратный метр составила 219,6 тыс. руб./кв. м. (+2,5% за месяц; +21% за год). В прошлом месяце средневзвешенная цена квадратного метра увеличилась на 3,3%, таким образом только за первые два месяца квадратный метр подорожал на 5,8%. Средний бюджет предложения вырос до 11,8 млн руб. (+1,7% за месяц, +11,6 за год).

Главная причина роста цен – дефицит предложения. Выводимые новые объемы квартир недостаточны для стабилизации рынка, поэтому разбалансировка спроса и предложения пока сохранятся. По нашим прогнозам, дефицит постепенно начнет восполняться, когда на рынок выйдут новые проекты в ощутимом для рынка объеме, а это скорее всего произойдет ближе к концу весны, так как девелоперы заинтересованы стартовать до завершения программы льготной ипотеки».

[1] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[2] Статистика зарегистрированных ДДУ по новостройкам всех классов физлиц (без оптовых покупок).

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

Аналитики Циан подвели итоги января 2020 года на вторичном рынке недвижимости России. Средняя стоимость квадратного метра, несмотря на длительные новогодние каникулы, увеличилась на 1,5% - до 70 тыс. рублей. В годовом выражении прирост средней стоимости составил 14%.

В выборку вошли 144 города с численностью населения от 100 тысяч человек и объемом предложения в продаже от 100 квартир. Расчеты ведутся по средним ценам за кв. м, без учета «веса» города (доли квартир в продаже, приходящихся на конкретный город).

Важное уточнение по методике. В предыдущих версиях регулярных отчетов по вторичному рынку расчеты производили по средневзвешенной цене кв. м. За счет более высоких объемов предложения в столичных агломерациях, “средневзвешенная цена кв. м по РФ в целом” выше “средней по городам” (~95 против ~70 тыс. руб.)

- Средняя стоимость кв. м на вторичном рынке РФ увеличилась в январе 2021 года на 1,5% - до 70 тыс. рублей. За год (в сравнении с январем 2020 года) рост – на 14%.

- Средняя стоимость квартиры в продаже на вторичном рынке по РФ прибавила за год 18% – до 4,14 млн рублей.

- За год число российских городов со средней стоимостью кв. м от 150 тыс. рублей увеличилось с 2 до 8. В Московской области в 2021 году в пяти городах средняя цена кв. м впервые преодолела отметку в 150 тыс. рублей.

- Недвижимость столичных агломераций растет в цене быстрее, чем в регионах.

- Средняя стоимость на вторичном рынке за месяц снизилась в 12 из 144 городов РФ. Недвижимость Центрального ФО дорожает быстрее других (+1,8% за месяц).

- Объем предложения на вторичном рынке РФ снизился за год на 12%.

- Стартовая средняя стоимость новых квартир в январе 2020 года составила в РФ 74,3 тыс. рублей – в январе 2020 года «новинки» выходили на вторичный рынок в среднем по 66 тыс. рублей. Рост за год – на 12,5%.

- Средний срок экспозиции квартир в продаже на вторичном рынке – 87 дней.

- Несмотря на новогодние каникулы, продавцы продолжили повышать цены

По подсчетам Циан, средняя стоимость квадратного метра на вторичном рынке РФ составила в январе 2020 года в целом по РФ 70 тыс. рублей. В сравнении с декабрем 2020 года цена увеличилась на 1,5% (с 68,9 тыс. руб.). В годовой динамике рост составил 14% - с 61,4 тыс. рублей. Несмотря на длительные новогодние каникулы, продавцы продолжили ценовую политику 2020 года, хотя традиционно во время новогодних праздников стоимость стагнирует на фоне снижения спроса в самом начале января. Для сравнения – в январе 2020 года в сравнении с декабрем 2019 года средняя цена кв. м на вторичном рынке выросла всего на 0,3% против 1,5% в январе 2021 года.

Средний бюджет предложения вторичного рынка в целом по РФ (города с населением от 100 тыс. человек) составляет сегодня 4,14 млн рублей при площади в 58,7 кв. м. За месяц бюджет вырос на 40 тыс. рублей (+1 %), с начала года – на 630 тыс. рублей (+17,9%). Средняя площадь за год также показала рост на 2,7 кв. м (4,8%)

Динамика средних цен кв. м в городах РФ (население 100 тыс.+)

|

|

янв.20 |

дек.20 |

янв.21 |

Динамика за год |

Динамика за месяц |

|

Средняя цена кв. м, тыс. р. |

61,4 |

68,9 |

70,0 |

1,5% |

14,0% |

|

Средняя стоимость квартиры в продаже, млн руб. |

3,51 |

4,10 |

4,14 |

1,0% |

17,9% |

|

Средняя площадь квартиры в продаже, кв. м |

56,0 |

58,9 |

58,7 |

-0,3% |

4,8% |

Источник: Аналитический центр Циан

- Сочи - самый дорогой после Москвы город. За год число городов с ценой кв. м от 150 тыс. увеличилось с 2 до 8

Средняя стоимость кв. м на вторичном рынке в Москве увеличилась по итогам января на 1,2% - до 254,8 тыс. рублей (за год +18,5%). В городах Московской области (население от 100 тыс. человек) стоимость составляет в среднем 115,2 тыс. рублей (+2% за месяц и +19,8% за год). В пяти подмосковных городах средняя стоимость кв. м превысила отметку в 150 тыс. рублей: Красногорск, Реутов, Долгопрудный, Одинцово, Химки. Годом ранее самым дорогим городом Московской области был Реутов с показателем в 144 тыс. рублей.

В целом по всей России сегодня насчитывается 8 городов со средней ценой кв. м от 150 тыс. рублей. Помимо перечисленных выше пяти подмосковных, в список также входят Москва, Сочи и Санкт-Петербург. Год назад – в январе 2020 года – было всего два города с ценой «квадрата» от 150 тыс. рублей: Москва и Сочи. Таким образом, Сочи является городом с самой дорогой недвижимостью на вторичном рынке (171 тыс. рублей за кв. м) после Москвы. На третьем месте (без учета городов Московской области) – Санкт-Петербург с показателем в 150,2 тыс. рублей за кв. м (+2,3% за месяц, +18,3% за год). Интересно, что год назад такая же цена была в Сочи.

Вторичная недвижимость в регионах (вне столичных агломераций) выросла в цене за месяц на 1,3%, за год – на 11,9% - до 59,9 тыс. рублей. Из них в городах-миллионниках (Москва и Санкт-Петербург в статистике не учитываются) стоимость за год увеличилась на 12,7%, за месяц – на 1,6%. Наибольший рост за месяц и за год – в Казани, Нижнем Новгороде, Омске (цены и рост в итоговой таблице).

Города с численностью населения от 500 тыс. до миллиона выросли в стоимости квадратного метра за год на 12,9%, за месяц – на 1,3% - до 62,7 тыс. рублей за кв. м. Наибольший рост за месяц и за год – в Иркутске, Хабаровске, Пензе.

Города столичных агломераций показывают больший рост цен на вторичном рынке, чем регионы. Это связано не только с большей платежеспособностью населения, но и активной девелоперской деятельностью – вторичный рынок дорожает вслед за новостройками, цены на которые увеличились за счет льготного ипотечного кредитования. В регионах за счет меньшего объема первичного рынка, цены на вторичном рынке растут за счет снижения ипотечной ставки и высокого инвестиционного спроса, когда квадратные метры выступают альтернативой вкладам с минимальной доходностью.

Средняя стоимость кв. м на вторичном рынке

|

|

Средняя цена кв. м, тыс. р. |

Динамика за год |

Динамика за месяц |

||

|

янв.20 |

дек.20 |

янв.21 |

|||

|

Москва |

215,0 |

252,6 |

254,8 |

18,5% |

0,9% |

|

Московская область |

96,2 |

112,9 |

115,2 |

19,8% |

2,0% |

|

Санкт-Петербург |

127,0 |

146,8 |

150,2 |

18,3% |

2,3% |

|

Города вне столичных агломераций |

53,5 |

59,1 |

59,9 |

11,9% |

1,3% |

|

в т.ч. города-миллионники |

61,8 |

68,5 |

69,6 |

12,7% |

1,6% |

|

в т.ч. города от 500 тыс. до 1 млн |

55,5 |

61,8 |

62,7 |

12,9% |

1,3% |

Источник: Аналитический центр Циан

- Средняя стоимость на вторичном рынке за месяц снизилась в 12 из 144 городов РФ

По подсчетам Циан, для 56 из 144 российских городов (с численностью населения от 100 тысяч человек и объемом предложения в продаже от 100 квартир средняя стоимость кв. м за месяц изменилась в пределах 1%. Для 12 городов средняя цена снизилась, для остальных 132 - зафиксирован прирост.

Во всех городах с населением от 500 тыс. человек, цены в январе повысились. Наименьший прирост показали города: Махачкала, Ижевск, Оренбург (+0,2%). Наибольший рост цен в городах с населением от полумиллиона человек – в Омске (+3,3%), Воронеже (+2,8%), Хабаровске (+2,7%).

В целом по России среди всех 144 городов за январь 2021 года наибольшее падение цены отмечено в Миассе (Уральский ФО), -1,8%. Наибольший рост – в Петропавловске-Камчатском (Дальневосточный ФО), +5,7%, где также действует субсидированная «дальневосточная» ипотека, которая стимулирует наращивать цены. В 2020 году в данном федеральном округе было выдано на треть больше ипотек, чем в 2019 году.

В разрезе федеральных округов самая дорогая недвижимость на вторичном рынке – в Центральном (+1,8% за месяц) и в Дальневосточном ФО (+1,4% за месяц). Рост цен отмечен абсолютно по всем федеральных округам, наименьший – в Северо-Кавказском, где покупательская активность ниже, чем в среднем по стране, в том числе – за счет востребованности ИЖС (60% жилья вводится населением, в целом по РФ – 45%).

Динамика средней стоимости квадратного метра по федеральным округам

|

Федеральный округ |

Средняя стоимость кв. м, январь 2020 |

Средняя стоимость кв. м, декабрь 2020 |

Средняя стоимость кв. м, январь 2021 |

Динамика за год |

Динамика за месяц |

|

Города Центрального ФО |

75,3 |

87,0 |

88,6 |

17,7% |

1,8% |

|

Города Дальневосточного ФО |

76,3 |

86,2 |

87,4 |

14,5% |

1,4% |

|

Города Южного ФО |

64,1 |

70,2 |

71,2 |

11,0% |

1,3% |

|

Города Северо-Западного ФО |

60,0 |

68,3 |

69,2 |

15,3% |

1,3% |

|

Города Сибирского ФО |

49,2 |

56,3 |

57,3 |

16,5% |

1,7% |

|

Города Уральского ФО |

50,5 |

54,5 |

55,2 |

9,2% |

1,2% |

|

Города Приволжского ФО |

47,8 |

51,3 |

51,9 |

8,5% |

1,2% |

|

Города Северо-Кавказского ФО |

47,7 |

51,4 |

51,9 |

8,8% |

1,0% |

Источник: Аналитический центр Циан

- Объем предложения на вторичном рынке РФ снизился за год на 12%. Средняя стартовая стоимость «новинок» рынка – выросла на 12,5%

По подсчетам аналитиков Циан, на вторичном рынке недвижимости объем предложения в городах РФ с населением от 100 тыс. относительно декабря 2020 года снизился на 4,4%, в годовой динамике – на 12%. Аналитики отмечают, что в общей сложности в 2020 году продавцы вывели в продажу сопоставимое с прошлым годом число квартир (-2%). Одновременно активность клиентов в 2020 году была выше (по итогам трех кварталов 2020 года – в полтора раза) – эти два фактора и привели к сокращению объемов предложения на вторичном рынке РФ.

В городах-миллионниках предложение вымывается активнее: за год выбор сократился на 18%. Снижение отмечено по всем городах, за исключением Ростова-на-Дону и Краснодара. В городах с численностью проживающих от полумиллиона до миллиона человек, объем предложения сократился незначительно – на уровне 2%.

Циан отмечает рост средней стоимости квадратного метра нового предложения. В январе 2021 года в целом по РФ средняя стоимость кв. м «новинок» вторичного рынка составила 74,3 тыс. рублей, в декабре 2020 года показатель был ниже на 4,8% - на уровне 70,9 тыс. рублей. В годовой динамике (с января 2020 года) прирост составил 12,5% - тогда новое предложение на вторичном рынке выходило в среднем по РФ по 66 тыс. рублей.

- Средний срок экспозиции квартир в продаже на вторичном рынке – 87 дней

Средний срок экспозиции квартиры на вторичном рынке РФ – почти три месяца (87 дней). Быстрее покупателя находят для однокомнатных квартир (75 дней). Двухкомнатное жилье экспонируется в среднем по РФ 83 дня, трёхкомнатное – 96 дней, многокомнатное – 119 дней.

При расчете срока экспозиции из выборки были исключены квартиры, вышедшие в продажу с октября 2020 года по январь 2021 года. Их включение в выборку снижает реальный срок экспозиции за счет “свежих” объявлений, не прошедших полноценный “цикл реализации”.

Недвижимость в городах-миллионниках продается быстрее, чем в среднем по другим городам РФ: за 77 дней. Минимальные сроки отмечены в Санкт-Петербурге (62 дня), Красноярске (66 дней), Москве и Новосибирске (67 дней). Сложнее найти покупателя в Волгограде (102 дня в среднем).

В городах с численностью населения от полумиллиона до миллиона человек срок экспозиции на вторичном рынке составляет 85 дней. Минимальные показатели среди них – в Иркутске, Барнауле и Махачкале (68 дней).

В целом по всем городам РФ (население от 100 тыс. человек) минимальные сроки экспозиции на вторичном рынке отмечены для Череповца, Подольска (58 дней) и Люберец (59). Максимальные по стране – в Воткинске (141 день), Кисловодске (136) и Костроме (135).

«Прирост средней стоимости в январе 2020 года выше, чем в прошлом году, однако наблюдаются признаки ценовой стабилизации, - отмечает Алексей Попов, руководитель аналитического центра Циан. – С одной стороны, причина – в структурных изменениях: с рынка первыми вымываются самые бюджетные однокомнатные квартиры со средней стоимостью выше, чем по другим типологиям. С другой стороны, и застройщики стали не так активно индексировать прайс, аккуратно подходя к ценообразованию после рекордного роста в 2020 году. С некоторым лагом по времени мы увидим аналогичную ситуацию и на вторичном рынке. В ближайшие месяцы на нем сохранится тенденция на замедление роста цен - с высокой вероятностью, они будут расти не быстрее 1 п. п. в месяц».

Динамика средних цен квадратного метра на вторичном рынке в январе 2020 года

|

Город |

Ср. цена кв. м, январь 2020 год, тыс. руб. |

Динамика цен за год |

Динамика цен за месяц |

Средний бюджет предложения, тыс. р., январь 2020 |

Средний срок экспозиции |

|

Города Центрального ФО |

|||||

|

Москва |

254,8 |

18,5% |

0,9% |

16,4 |

67 |

|

Тула |

75,9 |

15,5% |

1,6% |

4,5 |

79 |

|

Белгород |

70,8 |

19,8% |

2,3% |

4,7 |

73 |

|

Воронеж |

62,6 |

22,3% |

2,8% |

3,7 |

68 |

|

Владимир |

62,5 |

13,0% |

1,6% |

3,7 |

78 |

|

Калуга |

61,1 |

4,1% |

0,3% |

3,5 |

88 |

|

Курск |

60 |

25,8% |

1,9% |

3,7 |

82 |

|

Ярославль |

58,2 |

11,3% |

0,5% |

3,3 |

89 |

|

Орел |

57,3 |

24,6% |

2,1% |

3,5 |

78 |

|

Тамбов |

56,9 |

20,0% |

2,3% |

3,4 |

95 |

|

Тверь |

56,3 |

8,9% |

1,1% |

3,5 |

90 |

|

Кострома |

55,9 |

15,3% |

1,8% |

3,2 |

135 |

|

Липецк |

53,1 |

13,7% |

1,0% |

3,3 |

84 |

|

Иваново |

52,2 |

15,7% |

3,4% |

3,0 |

72 |

|

Старый Оскол |

51,4 |

17,4% |

2,0% |

3,1 |

65 |

|

Рязань |

50,9 |

10,2% |

1,0% |

3,0 |

86 |

|

Брянск |

47,4 |

13,9% |

1,9% |

2,9 |

82 |

|

Смоленск |

47 |

6,3% |

0,9% |

2,7 |

103 |

|

Муром |

45 |

10,3% |

1,6% |

2,4 |

91 |

|

Новомосковск |

43,8 |

4,8% |

1,4% |

2,3 |

95 |

|

Ковров |

43,7 |

12,3% |

2,6% |

2,4 |

94 |

|

Рыбинск |

38,5 |

-1,5% |

0,5% |

1,9 |

104 |

|

Красногорск |

169,4 |

21,8% |

2,1% |

10,9 |

66 |

|

Реутов |

167,3 |

16,1% |

2,4% |

10,5 |

64 |

|

Долгопрудный |

158,5 |

25,2% |

1,0% |

9,4 |

66 |

|

Одинцово |

157,9 |

24,3% |

2,1% |

9,6 |

62 |

|

Химки |

157,5 |

19,0% |

1,9% |

9,5 |

66 |

|

Мытищи |

145,3 |

24,5% |

3,3% |

8,7 |

62 |

|

Люберцы |

142,8 |

18,9% |

1,0% |

8,0 |

59 |

|

Королев |

122,8 |

19,6% |

2,1% |

7,4 |

65 |

|

Балашиха |

119,5 |

20,6% |

2,2% |

6,8 |

66 |

|

Подольск |

118,2 |

21,5% |

3,1% |

6,6 |

58 |

|

Домодедово |

117,6 |

25,0% |

-0,2% |

6,6 |

62 |

|

Пушкино |

115 |

24,5% |

1,7% |

6,7 |

61 |

|

Жуковский |

105,3 |

12,5% |

2,8% |

6,4 |

71 |

|

Раменское |

102,5 |

17,5% |

1,3% |

6,1 |

63 |

|

Щелково |

95,5 |

20,0% |

3,0% |

5,2 |

65 |

|

Сергиев Посад |

82,5 |

16,2% |

4,2% |

5,0 |

69 |

|

Коломна |

76,6 |

20,1% |

2,0% |

4,2 |

69 |

|

Серпухов |

70,8 |

22,3% |

3,4% |

4,0 |

77 |

|

Ногинск |

70,5 |

13,7% |

1,0% |

3,8 |

79 |

|

Электросталь |

68 |

8,5% |

1,2% |

3,6 |

76 |

|

Орехово-Зуево |

56,2 |

10,8% |

2,2% |

2,7 |

65 |

|

Города Северо-Западного ФО |

|||||

|

Санкт-Петербург |

150,2 |

18,3% |

2,3% |

10,3 |

62 |

|

Калининград |

78,7 |

24,1% |

2,9% |

5,1 |

95 |

|

Северодвинск |

75,9 |

10,2% |

1,5% |

4,3 |

89 |

|

Архангельск |

65 |

3,2% |

-0,2% |

3,6 |

90 |

|

Петрозаводск |

63,9 |

25,5% |

1,1% |

3,9 |

78 |

|

Мурманск |

60,5 |

12,0% |

0,2% |

3,3 |

81 |

|

Сыктывкар |

59,9 |

5,5% |

0,7% |

3,3 |

98 |

|

Череповец |

54,9 |

31,7% |

0,4% |

3,1 |

58 |

|

Вологда |

51,7 |

10,7% |

1,4% |

2,9 |

90 |

|

Великий Новгород |

50,3 |

12,8% |

1,4% |

3,1 |

91 |

|

Города Южного ФО |

|||||

|

Сочи |

171 |

13,9% |

2,3% |

11,9 |

95 |

|

Севастополь |

112,8 |

19,9% |

2,1% |

7,3 |

82 |

|

Симферополь |

86,1 |

9,0% |

1,2% |

5,2 |

72 |

|

Краснодар |

74,3 |

11,6% |

1,1% |

4,7 |

77 |

|

Новороссийск |

74 |

8,5% |

0,8% |

4,4 |

99 |

|

Ростов-на-Дону |

65,7 |

6,1% |

0,6% |

3,8 |

92 |

|

Волгоград |

53,4 |

5,7% |

0,9% |

3,1 |

102 |

|

Батайск |

50,4 |

5,2% |

-0,6% |

2,7 |

114 |

|

Астрахань |

48,7 |

13,5% |

0,8% |

3,1 |

91 |

|

Волжский |

46 |

11,7% |

1,1% |

2,5 |

92 |

|

Таганрог |

42 |

4,2% |

1,9% |

2,3 |

93 |

|

Волгодонск |

37 |

1,1% |

0,8% |

2,1 |

109 |

|

Города Северо-Кавказского ФО |

|||||

|

Пятигорск |

61,9 |

5,8% |

2,1% |

4,2 |

134 |

|

Кисловодск |

56,8 |

6,8% |

0,9% |

3,4 |

136 |

|

Ставрополь |

55 |

15,8% |

1,9% |

3,5 |

69 |

|

Ессентуки |

53,1 |

10,6% |

0,6% |

3,5 |

127 |

|

Нальчик |

49,9 |

12,1% |

0,0% |

2,8 |

132 |

|

Города Приволжского ФО |

|||||

|

Казань |

93,7 |

14,4% |

2,3% |

6,2 |

77 |

|

Нижний Новгород |

84,5 |

21,8% |

2,4% |

5,1 |

68 |

|

Уфа |

76,6 |

7,7% |

0,9% |

4,7 |

82 |

|

Самара |

63,7 |

6,3% |

0,5% |

3,8 |

85 |

|

Пермь |

61,9 |

8,2% |

1,1% |

3,5 |

81 |

|

Альметьевск |

59,8 |

11,4% |

0,8% |

3,7 |

102 |

|

Набережные Челны |

57,1 |

5,9% |

1,1% |

3,3 |

86 |

|

Пенза |

56,9 |

15,7% |

2,7% |

3,2 |

75 |

|

Ижевск |

56,1 |

7,5% |

0,2% |

3,0 |

80 |

|

Чебоксары |

50,3 |

6,3% |

0,8% |

3,0 |

117 |

|

Киров |

49 |

6,5% |

1,2% |

2,7 |

79 |

|

Саратов |

48,9 |

8,4% |

0,6% |

2,8 |

80 |

|

Ульяновск |

48,6 |

10,7% |

0,8% |

2,8 |

88 |

|

Октябрьский |

48,4 |

3,2% |

0,8% |

2,5 |

94 |

|

Оренбург |

47,8 |

4,4% |

0,2% |

2,6 |

99 |

|

Тольятти |

45,8 |

7,0% |

1,1% |

2,7 |

96 |

|

Энгельс |

45,3 |

6,1% |

0,4% |

2,7 |

88 |

|

Йошкар-Ола |

45 |

5,1% |

0,7% |

2,7 |

111 |

|

Дзержинск |

44,8 |

6,9% |

0,7% |

2,3 |

93 |

|

Новочебоксарск |

40,9 |

3,5% |

0,2% |

2,2 |

100 |

|

Нефтекамск |

40,6 |

2,0% |

1,2% |

2,1 |

118 |

|

Воткинск |

39,3 |

2,9% |

0,5% |

2,0 |

141 |

|

Балаково |

37,7 |

7,1% |

0,3% |

2,0 |

90 |

|

Димитровград |

37,3 |

-0,3% |

-0,8% |

1,9 |

101 |

|

Города Уральского ФО |

|||||

|

Нефтеюганск |

89,4 |

10,1% |

1,5% |

5,3 |

120 |

|

Сургут |

87,6 |

12,9% |

2,0% |

5,8 |

72 |

|

Екатеринбург |

79,2 |

9,8% |

1,5% |

4,9 |

75 |

|

Тюмень |

75,3 |

11,9% |

1,2% |

5,0 |

97 |

|

Нижневартовск |

66,8 |

12,3% |

1,5% |

4,3 |

92 |

|

Стерлитамак |

46,4 |

7,4% |

1,1% |

2,5 |

130 |

|

Челябинск |

44,5 |

7,2% |

0,9% |

2,6 |

94 |

|

Курган |

43,6 |

7,1% |

1,6% |

2,4 |

96 |

|

Первоуральск |

41,3 |

3,3% |

0,2% |

2,3 |

102 |

|

Нижний Тагил |

40,1 |

4,4% |

0,5% |

2,1 |

97 |

|

Магнитогорск |

37,8 |

8,0% |

1,1% |

2,1 |

83 |

|

Миасс |

37,6 |

5,3% |

-1,8% |

2,1 |

91 |

|

Города Сибирского ФО |

|||||

|

Иркутск |

85,7 |

22,3% |

2,5% |

5,3 |

68 |

|

Новосибирск |

80,6 |

12,4% |

1,4% |

4,9 |

67 |

|

Красноярск |

73,6 |

18,5% |

2,6% |

4,6 |

66 |

|

Томск |

70,9 |

18,8% |

2,6% |

4,2 |

95 |

|

Барнаул |

61 |

20,3% |

2,0% |

3,5 |

68 |

|

Омск |

60 |

26,3% |

3,3% |

3,4 |

69 |

|

Абакан |

58,7 |

12,2% |

0,5% |

3,8 |

119 |

|

Кемерово |

58,5 |

19,4% |

2,5% |

3,6 |

74 |

|

Ангарск |

52,5 |

15,9% |

1,2% |

3,0 |

95 |

|

Новокузнецк |

51,1 |

16,9% |

2,0% |

2,9 |

76 |

|

Норильск |

44,5 |

18,0% |

1,6% |

2,6 |

67 |

|

Бийск |

40,9 |

12,4% |

2,5% |

2,3 |

114 |

|

Города Дальневосточного ФО |

|||||

|

Владивосток |

137,2 |

12,1% |

0,4% |

8,1 |

117 |

|

Южно-Сахалинск |

120,8 |

10,6% |

-0,4% |

7,1 |

84 |

|

Хабаровск |

98 |

16,8% |

2,7% |

5,5 |

79 |

|

Благовещенск |

92,9 |

22,4% |

2,4% |

5,7 |

88 |

|

Якутск |

90,3 |

3,0% |

0,2% |

5,8 |

74 |

|

Улан-Удэ |

69,4 |

27,8% |

3,6% |

3,9 |

75 |

|

Чита |

68,9 |

27,6% |

4,1% |

4,3 |

92 |

|

Находка |

66,2 |

10,7% |

0,8% |

3,7 |

91 |

|

Комсомольск-на-Амуре |

45,6 |

3,9% |

0,0% |

2,4 |

106 |

Источник: Аналитический центр Циан

Несмотря на все меры поддержки, в 2020 г. петербургский рынок новостроек показал отрицательную динамику по продажам – индикатор реализованных лотов опустился на 13,4 тыс. единиц. Эксперты Urbanus.ru проанализировали природу этого спада. Было установлено, что 58,2% этой разницы приходится на студии и однокомнатные квартиры площадью до 30 кв. м. Таким образом, именно фракция малогабаритного жилья стала главной жертвой кризиса.

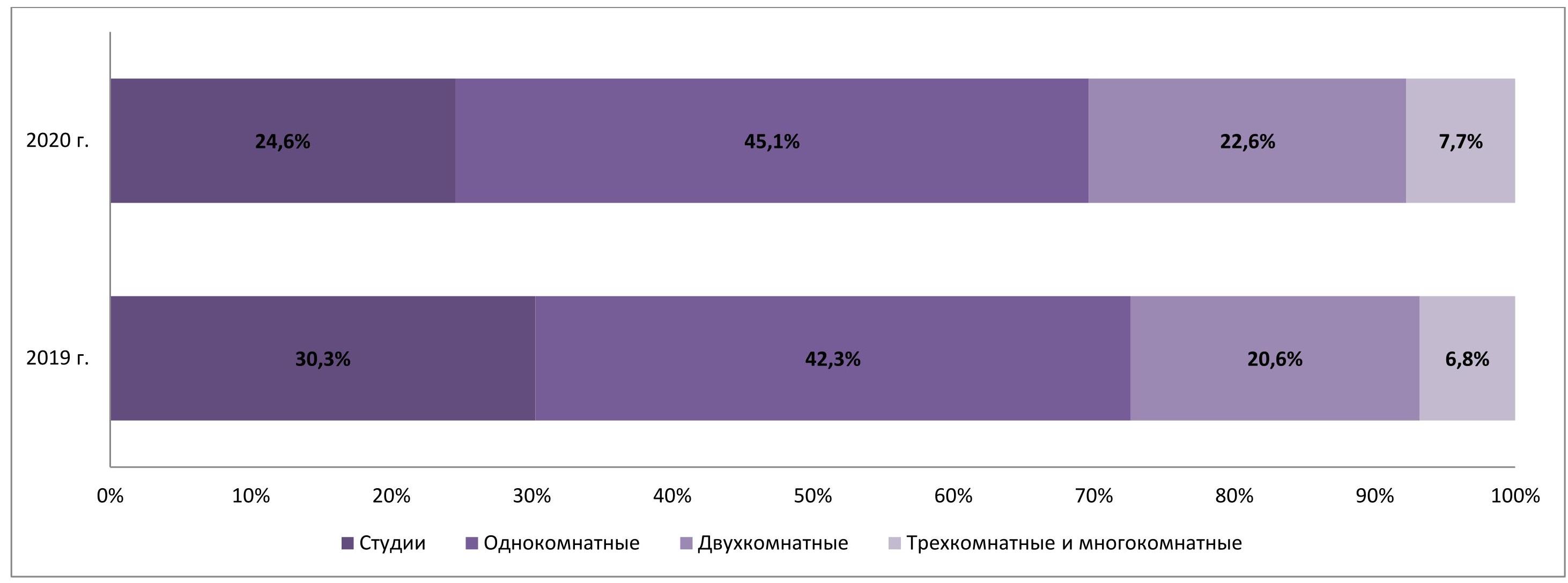

В прошлом году спрос на новое жилье в Санкт-Петербурге резко сузился – на 21,3% – и заметно переформатировался. Во всех планировочных категориях наблюдается ухудшение показателей, но студий это коснулось в наибольшей степени. Их доля уменьшилась почти на четверть – с 30,3 до 24,6 процентного пункта. Соответственно, это повлекло расширение представительства остальных категорий. Сектор однокомнатных квартир и апартаментов прибавил 2,8 процентного пункта, двухкомнатных – 1,0 процентный пункт. Удельный вес лотов с тремя комнатами и более достиг 7,7% (плюс 0,9 процентного пункта).

Распределение спроса по типам планировки

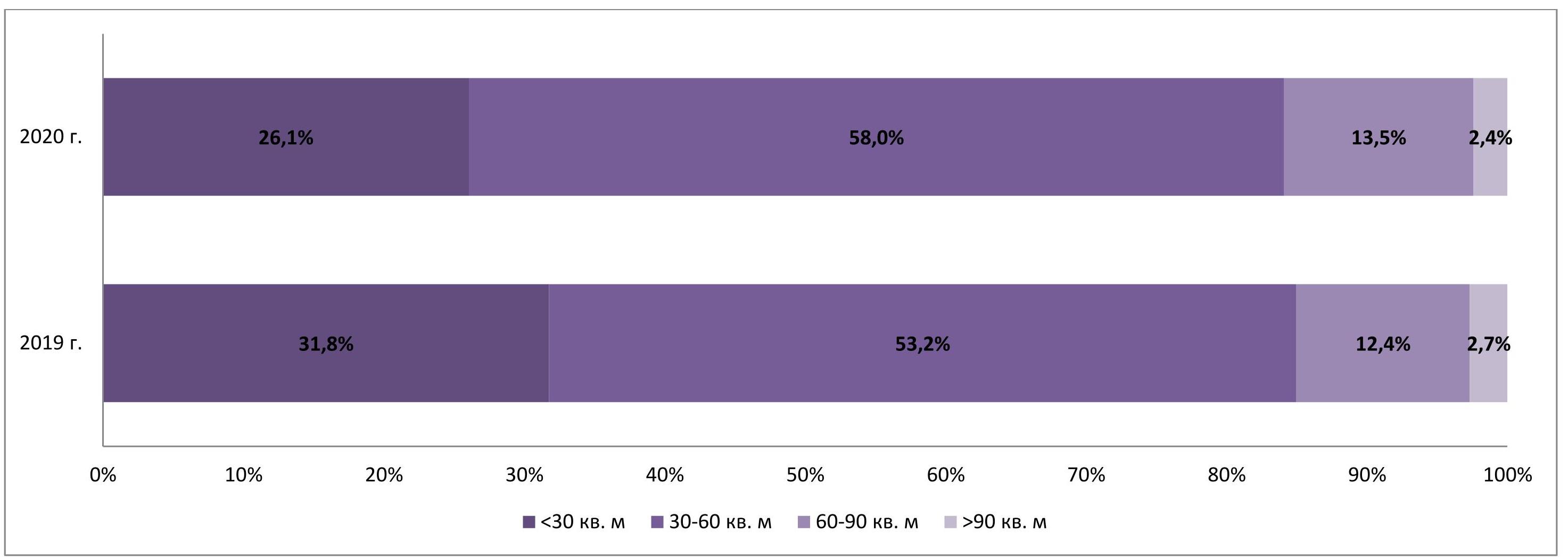

Анализ метражной структуры сделок дает схожую картину. В 2019 г. каждый третий юнит, покупаемый на петербургском рынке, имел площадь до 30 кв. м. За год удельный вес подобной недвижимости утратил 5,7 процентного пункта. Покупательский интерес по большей части сдвинулся в сторону фракции с габаритами 30-60 кв. м. По итогам 2020-го она занимает 58,0% в структуре спроса – на 4,8 процентного пункта больше, чем годом ранее. Немного – на 1,1 процентного пункта – подросла и доля более крупных объектов (от 60 до 90 кв. м). Представительство жилья с метражом 90+ осталось прежним.

Распределение спроса по метражным категориям

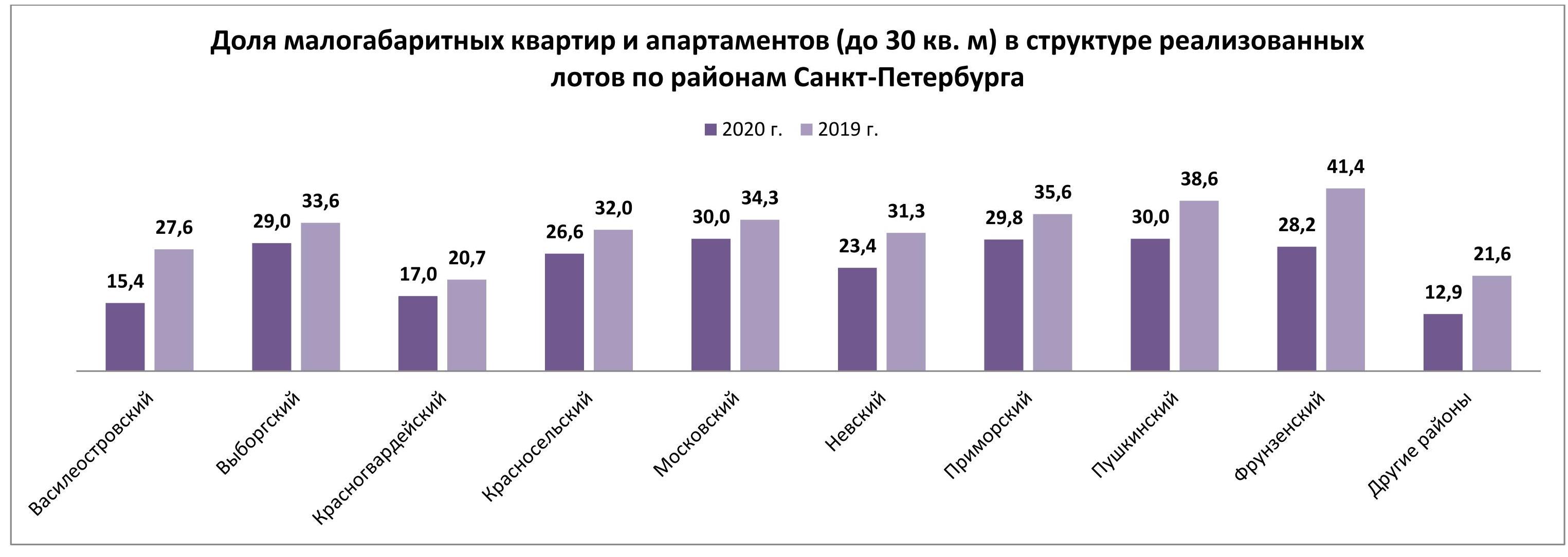

Приходится констатировать, что значение студий и небольших квартир, которые ранее всегда были востребованы в Санкт-Петербурге, в 2020-м резко уменьшилось. Этот тренд охватил все районы города. Например, новостройках Петроградского района было продано всего два объекта площадью меньше 30 кв. м. В Центральном районе количество ДДУ в рамках указанной выборки сократилось на 82,6%, в Адмиралтейском – на 81,7%. Среди остальных локаций удельный вес объектов площадью до 30 кв. м сильнее всего уменьшился в Василеостровском (минус 12,2 процентного пункта), Фрунзенском (минус 13,2 процентного пункта), Пушкинском (минус 8,6 процентного пункта), Невском (минус 7,9 процентного пункта) районах.

В целом по городу количество проданных квартир и апартаментов площадью до 30 кв. м уменьшилось на 7,8 тыс. единиц, или на 32,4% по сравнению с 2019 г. Другие категории также пережили спад, но в их случаях он был выражен слабее. Реализация крупногабаритных лотов сократилась на 25,4%, однокомнатных – на 11,3%, двухкомнатных – на 10,1%. Примечательно, что пул адресов, по которым продаются объекты малого формата, почти не изменился. В 2020 г. их было 136, годом ранее – 137. Почему такие потери понес один из базовых секторов для петербургской индустрии недвижимости? Что стоит за этим явлением? Отчасти оно объясняется вымыванием экспозиции – интенсивный спрос на студии и малометражные квартиры в предыдущие годы привел к временному истощению выборки. Однако в качестве основного фактора следует рассматривать уход с рынка значительной части покупателей с небольшими бюджетами (до 3 млн рублей). Покупательная способность этой аудитории была серьезно подорвана в кризис. Пока что она не может себе позволить ни приобретение жилья на собственные средства, ни обслуживание кредита (даже при условии льготного ипотечного режима. В силу этого обстоятельства застройщики Санкт-Петербурга по оценкам Urbanus.ru не досчитались 23-25 млрд рублей выручки.

_____________________________________

Материал составлен на основе данных, предоставленных Росреестром. Учитываются только продажи в рынок (без договоров переуступки), включая оптовые сделки. При расчете показателей стоимости использовались данные из прайс-листов, они являются оценочной величиной и могут отличаться от реальных значений в пределах 10%.