Чуть более половины высокобюджетных новостроек сдались в срок в 2020 году

В течение коронавирусного 2020 года темпы ввода новостроек в высокобюджетном сегменте столичного жилья замедлились. По оценке экспертов «Метриум», в прошлом году вовремя сдались 53,4% заявленных проектов. Тогда как в 2019 году этот показатель составлял 65,3%. Впрочем, вряд ли в этом виновата весенняя остановка строек — перенос сроков в половине и более проектов высокобюджетного сегмента наблюдался и ранее. Так, в 2018 году вовремя сдались только 43% проектов данной категории, что значительно ниже показателей периода пандемии.

По состоянию на начало 2020 года в Москве планировалось ввести в эксплуатацию 73 жилых и апартаментных комплексов[1] бизнес-, премиум- и элитного классов. Однако фактический ввод значительно ниже этой отметки: в срок сдано чуть более половины заявленных проектов — 39 новостроек (53,4%). Для сравнения — в 2019 году из 75 запланированных к вводу высокобюджетных новостроек разрешения на ввод в эксплуатацию получили 49 проектов, что составило 65,3%.

Однако здесь нужно учитывать тот факт, что за год до этого — в 2018 году — не уложились в сроки почти 60% проектов. И большинство из них с опозданием сдавалось в прошлом году, оказав значительное влияние на статистику. В среднем же за последние годы ситуация на рынке высокобюджетной недвижимости Москвы остается довольно стабильной: вовремя сдается только половина новостроек.

Самые заметные положительные изменения по сравнению с предыдущим отчетным периодом были отмечены в категории элитных апартаментов. Если в 2019 году в данном сегменте не был завершен в срок ни один проект, то в 2020 доля вовремя введенных проектов выросла до 33,3%. Впрочем, если детально изучить хронологию этих проектов и сопоставить 2019 и 2020 гг., то общая ситуация с вводом в заявленные сроки не столько благоприятна. Так, в 2019 году из трех проектов не был сдан ни один, весь объем ввода был перенесен на 2020 год. Таким образом в 2020 году общее количество заявленных к вводу проектов увеличилось до шести. В результате в прошлом году сдались только две новостройки, из них лишь одна относится к «опоздавшим» проектам 2019 года. Иными словами, два элитных проекта не были введены в эксплуатацию ни в 2019, ни в 2020 годах.

В категории жилых комплексов премиум-класса доля вовремя сданных проектов увеличилась на 10% — с 35,5% до 45,5%. А в сегменте квартир бизнес-класса она осталась практически без изменений: 66,7% сданных в срок в 2020 году против 67,7% за год до этого.

Самый же заметный провал зафиксирован в сегменте апартаментов бизнес-класса. Если в 2019 году эта категория лидировала с впечатляющим показателем соблюдения заявленных сроков на уровне 87,5%, то в прошлом году сегмент оказался среди аутсайдеров — вовремя получила разрешение на ввод лишь треть проектов. В сегменте апартаментов премиум-класса снижение составило чуть более 6 процентных пунктов (53,8% в 2020 против 60% в 2019), а элитные жилые комплексы «просели» на 20 п.п. (42,9% в 2020 против 63% в 2019).

Жилые комплексы бизнес-класса

Традиционно квартиры бизнес-класса являются наиболее широко представленной группой в сегменте высокобюджетного жилья. В 2020 году в этой категории вовремя были оформлены разрешения на ввод в эксплуатацию корпусов в 19 проектах. При этом стоит оговориться, что в ряде жилых комплексов было отмечено разделение: часть корпусов сдались в срок, другая — «опоздала».

Ценовой минимум в сданных в 2020 году жилых комплексах бизнес-класса на текущий момент зафиксирован на уровне 11,75 млн рублей. Это бюджет покупки самой доступной квартиры в жилом комплексе «Небо». Чуть выше порог входа находится в ЖК «Береговой» — от 12,13 млн рублей. Замыкает топ-3 ЖК «Династия» со стартовым ценником в 13,52 млн рублей.

Новостройки бизнес-класса, получившие РВЭ в 2020 году[2]

|

Проект |

Корпус |

Девелопер |

Min площадь (кв. м) |

Max площадь (кв. м) |

Min стоимость (млн руб.) |

Max стоимость (млн руб.) |

|

Небо |

все |

Capital Group |

27,2 |

220,6 |

11,75 |

127,88 |

|

Береговой |

1 очередь |

ГК Главстрой |

29,1 |

136,5 |

12,13 |

49,50 |

|

Династия |

корп. 1, 2 |

Sezar Group |

39,9 |

101,9 |

13,52 |

37,46 |

|

Big Time |

корп. 1, 2, 3 |

Tekta Group |

43,6 |

63,3 |

14,07 |

19,13 |

|

Серебряный парк |

корп. 1-6 |

INGRAD |

45,4 |

172,3 |

16,02 |

75,48 |

|

LIFE-Кутузовский |

корп. 5, 7, 8, 9 |

ГК Пионер |

54,6 |

222,3 |

16,29 |

76,28 |

|

СВОЙ |

единственный |

ИНТЕКО |

87,6 |

107,5 |

17,34 |

26,62 |

|

Квартал 38А |

корп. 2 |

РЕМСТРОЙТРЕСТ |

60,0 |

178,4 |

18,23 |

84,62 |

|

LIFE-Ботанический сад 2 |

6 очередь, корп. 1-3 |

ГК Пионер |

85,4 |

141,8 |

20,81 |

35,07 |

|

Хорошевский |

корп. 17, 18 |

ГК МонАрх |

86,0 |

86,0 |

21,33 |

21,41 |

|

ЗИЛАРТ |

лот 8 |

Группа ЛСР |

63,6 |

85,6 |

22,06 |

28,54 |

|

Счастье на Соколе |

единственный |

Группа Эталон |

99,1 |

101,5 |

32,73 |

33,52 |

|

Петровский парк |

ул. Юннатов, 4, корп. А, Б, В, Г |

РГ-Девелопмент |

52,6 |

110,2 |

18,20 |

37,81 |

|

Родной город. Октябрьское поле |

2 очередь, корп. 1, 2 |

РГ Девелопмент |

Продажи завершены |

|||

|

Нагорная 7 |

единственный |

Финансовая компания Cоюз |

Продажи завершены |

|||

|

Счастье в Кусково |

единственный |

Группа Эталон |

Продажи завершены |

|||

|

Новочеремушкинская, 17 |

корп. 1-4 |

INGRAD |

Продажи завершены |

|||

|

Сердце столицы |

корп. 6 |

ДОНСТРОЙ |

Продажи завершены |

|||

|

Счастье на Пресне |

единственный |

Группа Эталон |

Продажи завершены |

|||

Источник: «Метриум»

Жилые комплексы премиум-класса

Категория сданных в 2020 году жилых комплексов премиум-класса является не столь насыщенной — в ней представлено 5 новостроек, из которых в одной уже полностью завершены первичные продажи. Из оставшихся на рынке самый низкий порог входа отмечен в ЖК Prime Park — от 18,81 млн рублей. Минимум в проекте со второй строчки — ЖК «Кутузовский XII» — на 70% выше (32,25 млн рублей). Тройку замыкает жилой комплекс «Вишневый сад», где самая доступная из оставшихся в продаже квартир оценена в 47,66 млн рублей.

Новостройки премиум-класса, получившие РВЭ в 2020 году

|

Проект |

Корпус |

Девелопер |

Min площадь (кв. м) |

Max площадь (кв. м) |

Min стоимость (млн руб.) |

Max стоимость (млн руб.) |

|

Prime Park |

корп. R4, R5, R6 |

Optima Development |

40,1 |

159,5 |

18,81 |

86,21 |

|

Кутузовский XII |

единственный |

Capital Group |

46,4 |

228,2 |

32,25 |

315,00 |

|

Вишневый сад |

корп. A, B, C, D, E |

AB Development |

60,0 |

252,0 |

47,66 |

340,50 |

|

NV/9 ARTKVARTAL |

корп. 1, 2 |

State Development |

126,1 |

209,1 |

66,39 |

117,19 |

|

CITY PARK |

корп. 1, 2, 3, 6 |

ГК МонАрх |

Продажи завершены |

|||

Источник: «Метриум»

Жилые комплексы элитного класса

Из семи элитных жилых комплексов, запланированных к вводу в 2020 году, фактически получили разрешения на ввод в эксплуатацию только три проекта. Причем все они должны были сдаться еще раньше — в 2019 и даже в 2018 годах.

В продаже от застройщика в данных проектах осталось буквально несколько квартир. Самая доступная из них предлагается в ЖК ORDYNKA (от 116,44 млн рублей). В клубном доме на Хлебном цены начинаются от 167,29 млн рублей. А в жилом комплексе «Дом Бакст» на реализации находится единственный лот, для приобретения которого необходим бюджет более чем в полмиллиарда рублей (530 млн рублей).

Новостройки элитного класса, получившие РВЭ в 2020 году

|

Проект |

Корпус |

Девелопер |

Min площадь (кв. м) |

Max площадь (кв. м) |

Min стоимость (млн руб.) |

Max стоимость (млн руб.) |

|

ORDYNKA |

все |

INSIGMA |

79,0 |

273,4 |

116,44 |

388,23 |

|

Дом на Хлебном |

единственный |

Волей Гранд |

94,7 |

342,9 |

167,29 |

659,93 |

|

Дом Бакст |

единственный |

Инвестстройком |

212,0 |

212,0 |

530,00 |

530,00 |

Источник: «Метриум»

Апартаментные комплексы

В общей сложности на 2020 год был запланирован ввод в эксплуатацию 28 проектов бизнес-, премиум- и элитного классов, в которых жилье продается в статусе апартаментов. Однако фактический ввод значительно отличается от планового: РВЭ получили лишь 12 проектов, два из которых уже полностью распроданы. Таким образом, на первичной реализации сегодня представлено только 10 высокобюджетных апартаментных комплексов, сданных в 2020 году.

В бизнес-классе цены стартуют от 5 млн рублей. Столь низкий — даже по меркам комфорт-класса — уровень зафиксирован в комплексе Loft FM. Следом идет проект с более подобающим ценником: в готовом комплексе Soho+Noho апартаменты можно приобрести по цене от 20,3 млн рублей. Последним из тройки бизнес-класса идет проект «ВТБ Арена Парк» с минимальным бюджетом 25,84 млн рублей.

Среди всех введенных в эксплуатацию высокобюджетных апарт-комплексов больше всего представителей класса премиум. В 2020 году сдались 7 проектов этого класса, 5 из которых находятся в продаже. Цены стартуют от 11,54 млн рублей за студию в комплексе Hill 8. В проекте The Book на Новом Арбате стоимость лота начинается от 17 млн рублей. А в комплексе Magnum минимальный бюджет покупки составит 42,35 млн рублей.

В сегменте элитных апартаментов за 2020 год сдались два проекта. В небоскребе Neva Towers цены стартуют от 24,86 млн рублей. А в его полной противоположности — малоэтажном комплексе ORDYNKA — минимальный бюджет предложения 58,54 млн рублей, то есть почти вдвое выше.

Комплексы апартаментов высокобюджетного сегмента, получившие РВЭ в 2020 году

|

Проект |

Корпус |

РВЭ |

Min площадь (кв. м) |

Max площадь (кв. м) |

Min стоимость (млн руб.) |

Max стоимость (млн руб.) |

|

Бизнес-класс |

||||||

|

Loft FM |

единственный |

Колди |

17,9 |

53,3 |

5,00 |

12,28 |

|

Soho+Noho |

корп. Soho, Noho |

Wainbridge |

48,0 |

116,4 |

20,30 |

48,71 |

|

ВТБ Арена парк |

корп. 12 |

УК Динамо |

74,1 |

236,8 |

25,84 |

78,44 |

|

Премиум-класс |

||||||

|

Hill 8 |

единственный |

Сити XXI век |

36,6 |

208,1 |

11,54 |

104,04 |

|

The Book |

единственный |

Capital Group |

26,8 |

147,9 |

17,00 |

92,05 |

|

Magnum |

единственный |

Magnum Development |

54,7 |

198,7 |

42,35 |

148,11 |

|

Данилов дом |

единственный |

СМУ-6 Инвестиции |

118,5 |

212,4 |

52,15 |

95,60 |

|

Astris |

единственный |

ИЭ ЖКХ |

130,8 |

347,7 |

161,00 |

255,00 |

|

Buon’Apart (Quartet House) |

единственный |

ООО «Дискуссия» |

Продажи завершены |

|||

|

Play |

единственный |

Stone Hedge |

Продажи завершены |

|||

|

Элитный класс |

||||||

|

Neva Towers |

башня 1 |

Renaissance Development |

39,7 |

900,0 |

24,86 |

1000,00 |

|

ORDYNKA |

корп. 1, 2, 3, 5, 7 |

INSIGMA |

88,7 |

242,9 |

58,54 |

321,02 |

Источник: «Метриум»

«В отличие от массового сегмента, где в год коронавирусной пандемии был зафиксирован рост доли сданных в срок проектов, высокобюджетные новостройки продемонстрировали отрицательную динамику, — говорит Мария Литинецкая, управляющий партнер «Метриум» (участник партнерской сети CBRE). — Впрочем, вряд ли перенос сроков ввода в категории дорогого и сверхдорогого жилья является прямым следствием весенних коронавирусных ограничений. Доля введенных проектов в срок в 2018 году составила 43%, а в 2019 – 65%, таким образом в 2020 году уровень своевременного ввода в 53,4% укладывается в ложившуюся практику на рынке. Одной из причин является низкое качество работы подрядчиков: зачастую девелоперу приходится по несколько раз переделывать одну и ту же работу, чтобы добиться соответствия высоким требованиям, предъявляемым к дорогому жилью».

[1] Расчет производился по корпусам проектов, в которых велись первичные продажи по состоянию на начало 2020 года. Новостройки, полностью распроданные до 31 декабря 2019 года и вышедшие на рынок в 2020 году, не учитывались.

[2] Здесь и далее показатели приведены для корпусов, заявленных к сдаче в 2020 году, а также оформивших РВЭ в начале 2021 года.

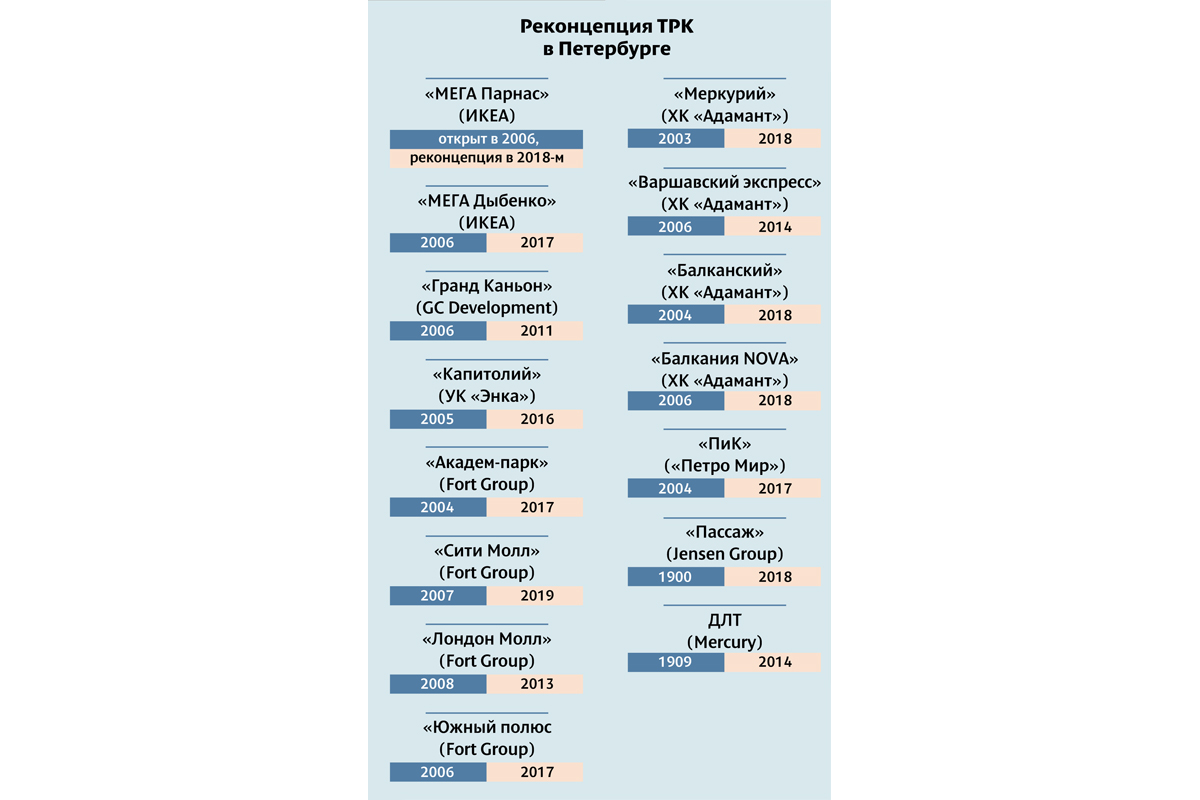

Рынок торговой недвижимости меняется так стремительно, что уже пятилетние торговые центры начинают испытывать сложности с привлечением аудитории и теряют трафик. Если ничего не предпринимать, бизнес быстро сойдет на нет. Выход один – реконцепция. В ней, по оценке экспертов, нуждается половина торговых комплексов Петербурга.

Старики в 10 лет

Каждый проект торгового комплекса имеет свой жизненный цикл. И год от года «срок годности» торговых центров сокращается. Некоторое время назад говорили, что ТЦ устаревает к 10 годам, а сейчас речь идет о старости объекта уже в 3–5 лет. Почему это происходит так быстро? Дело в том, что 10 лет назад торговые центры воспринимались аудиторией как места, где люди только делают покупки. Понимание, что это должны быть объекты, где люди проводят время всей семьей и получают эмоции, появилось позже. Поэтому архитектура старых торговых комплексов, организация их торговых галерей и мест общего пользования быстро потеряли актуальность. В таких объектах сложная логистика, низкие потолки, «медвежьи углы», куда не доходит покупатель, и множество других проблем.

Петербург является российским лидером по количеству торговых центров преклонного возраста, которые нуждаются в обновлении. Здесь, по оценке экспертов Colliers International, из 104 действующих ТЦ устаревшими являются более 50%. Для сравнения: в масштабах всей страны морально и физически устарели около 10% всех торговых объектов.

Три дороги – три судьбы

Что делать собственникам устаревших объектов? Вариантов немного. Первый – оставить все как есть. Но это путь тупиковый, который в конце концов закончится потерей объекта. Второй – пустить старый ТЦ «под нож», чтобы освободить участок для создания нового комплекса. Но замахнуться на источник хоть какого-то денежного потока – большая ответственность. Мало кто из девелоперов на это отваживается. Поэтому собственники обычно выбирают третий путь – реконцепцию устаревшего здания. В Петербурге, по данным исполнительного директора департамента управления недвижимостью Colliers International Екатерины Аридовой, 25% ТЦ или ранее прошли реновацию, или в данный момент проходят ее (с закрытием для посетителей и без).

ХК «Адамант» сейчас проводит реновацию четырех торговых центров в Петербурге. ИКЕЯ трансформирует свои торговые комплексы в пространства для встреч: обновляются дизайн-концепции, состав магазинов, кафе и ресторанов, открываются парки и скверы. Большой опыт успешной реновации и у девелопера Fort Group. Компания уже превратила старый мебельный центр «Грейт» в ТРЦ «Академ-парк», переделала слабый ТЦ «Феличита» в успешный торговый центр «Лондон Молл», а сейчас без закрытия проводит реновацию ТЦ «Сити-Молл» и готовит масштабное обновление московских торговых центров, купленных в прошлом году.

Хотела Fort Group провести и реконцепцию центрального универмага Петербурга – Большого Гостиного двора (БГД), где владеет миноритарным пакетом акций. Инвестор предложил увеличить торговую площадь универмага с 15 тыс. до 60 тыс. кв. м за счет использования внутренней торговой галереи (если накрыть ее куполом) и даже представил проект на MIPIM в 2016 году. Но идея не нашла поддержки у других собственников универмага и городских властей.

«Это дорогой проект. Мы хотели им заняться сами или с партнерами. Но политика города как собственника многих исторических зданий (в том числе и БГД) должна быть направлена на помощь тем инвесторам, которые готовы браться за такие сложные истории. Инвесторы не должны быть ковбоями, которые впрыгивают в проект, а потом начинают ходить по кабинетам за согласованиями. Им нужны быстрые ответы на вопросы: сколько это стоит? как долго будет в работе? и сколько прибыли принесет? Пока в Петербурге с этим проблемы», – говорит управляющий партнер Fort Group Максим Левченко.

История тормозит торговлю

В городе есть примеры успешной реконцепции исторических торговых объектов. Буквально в прошлом году реконструкцию «Пассажа» завершила компания Jensen Group. «Реновация длилась пять лет. Мы отреставрировали фасад, входные группы, части лестниц, провели ремонт кровли, проложили новые инженерные сети, укрепили своды цокольного этажа. «Пассаж» был заполнен всегда, но сейчас мы привлекаем арендаторов более высокого уровня, генерирующих трафик, в том числе связанных с едой и развлечениями. Это отвечает мировым тенденциям развития торговых центров», – рассказал партнер Jensen Group Дмитрий Абрамов.

До «Пассажа» через обновление прошли ДЛТ, Елисеевский магазин, дом Мертенса и другие исторические торговые здания Петербурга. Иногда в процессе реновации старый торговый объект частично или полностью теряет свое прежнее предназначение. Например, в результате реконструкции Никольского рынка, которую в прошлом году завершила компания VIYM, в Петербурге появился новый гостиничный комплекс, где под торговлю отведена лишь незначительная часть площадей. «Несмотря на все сложности при реконструкции, мы приложили максимальные усилия для сохранения первоначального исторического облика здания. Надеемся, что реализация нашего проекта станет для других инвесторов хорошим примером приспособления исторических зданий под современное использование», – говорит управляющий партнер VIYM Дмитрий Шицле.

Мнение

Виталия Львова, генеральный директор компании Promotion Realty:

– В вопросах реновации ТЦ лучше не доводить ситуацию до края, а действовать на опережение. Если комплексу уже три года – подумайте о его будущем. Не надо почивать на лаврах – начните перестройку. Это надо делать, пока у торгового центра есть денежный поток, необходимый для перемен. Это гораздо правильней, чем дождаться, пока бизнес захиреет, и потом в нищете изобретать что-то за три копейки. Рынок так не живет. Не проспи момент! Когда меня приглашают в очередной полупустой и побитый ТЦ и начинают ныть, что ставки низкие и денег на реновацию нет, я всегда, глядя в честные глаза собственника, спрашиваю: а ты что делал последние десять лет, пока в ТЦ было полно народу и деньги текли рекой? Где бабки? Сколько из прибыли ты отложил в фонд развития? Обычно молчат. Совет таким собственникам только один: либо доживай с тем, что есть, либо ищи деньги и честно инвестируй в развитие. Есть еще вариант – продавай ТЦ. Но умные люди продают бизнес на пике. А все остальное – это уже, как правило, не продажа в плюс, а вариант «отдать за долги».

Александр Москвитин, коммерческий директор УК «Адамант»:

– В крупных мегаполисах, где рынок перенасыщен торговыми площадями, строительство новых объектов несет в себе больше рисков, чем реконцепция уже имеющихся площадей. В случае реконцепции меньше вероятность не заполнить новый объект арендаторами и не получить тот трафик, который нужен для успеха. Опять же, инженерные коммуникации уже проведены, здание построено и не требует согласований. Успех локации проверен временем, и экономику легко спрогнозировать.

Екатерина Гресс, генеральный директор компании «IDEM – Консультанты по торговой недвижимости»:

– В своей практике я много встречала примеров реконцепции, в том числе радикальных: владелец пытался что-то поменять мгновенно, или поменять одно на другое, или внедрить что-то совсем отличное от того, что было в ТЦ. Могу сказать, что любые радикальные изменения, которые не продуманы и сделаны в экспрессии, никогда на пользу не идут. Должна быть четкая и последовательная стратегия выхода из кризиса ТЦ.

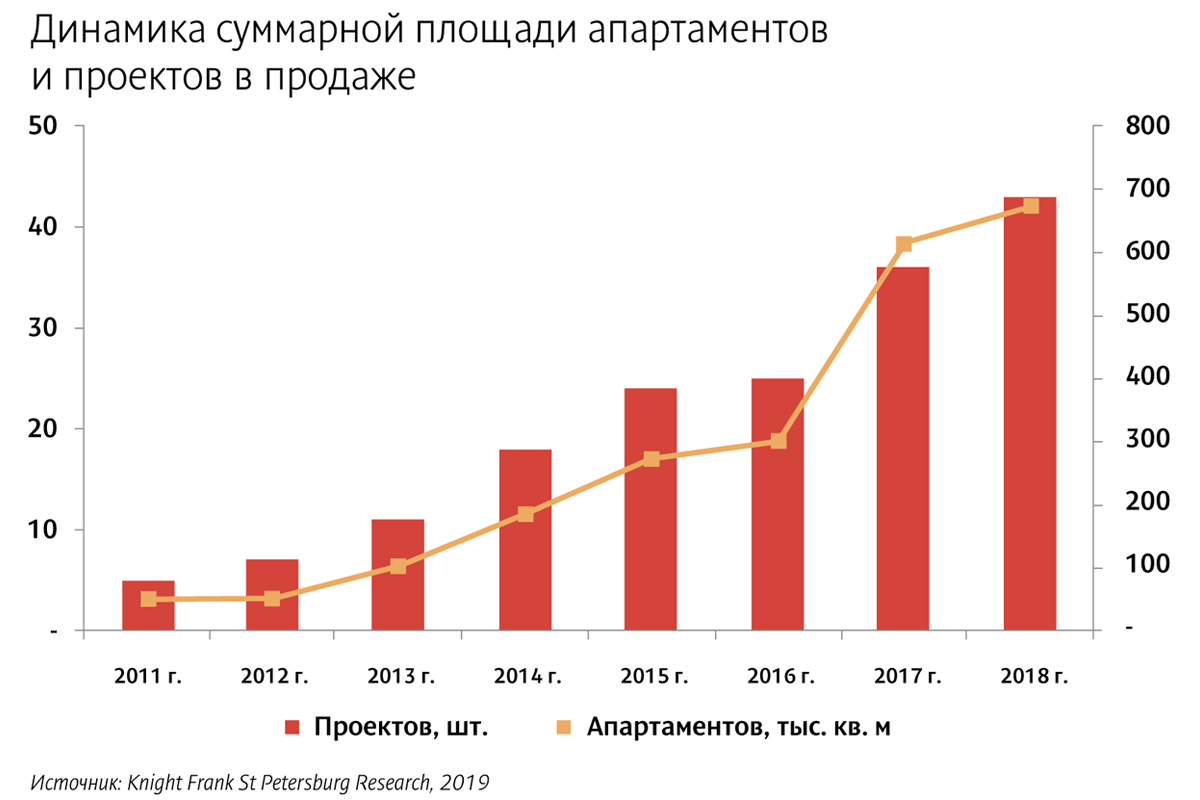

Уже несколько лет апартаменты остаются самым динамично растущим сегментом рынка недвижимости Петербурга. Эксперты считают, что этот тренд имеет все шансы на дальнейшее развитие. Но многое зависит от законодателей.

Семимильными шагами

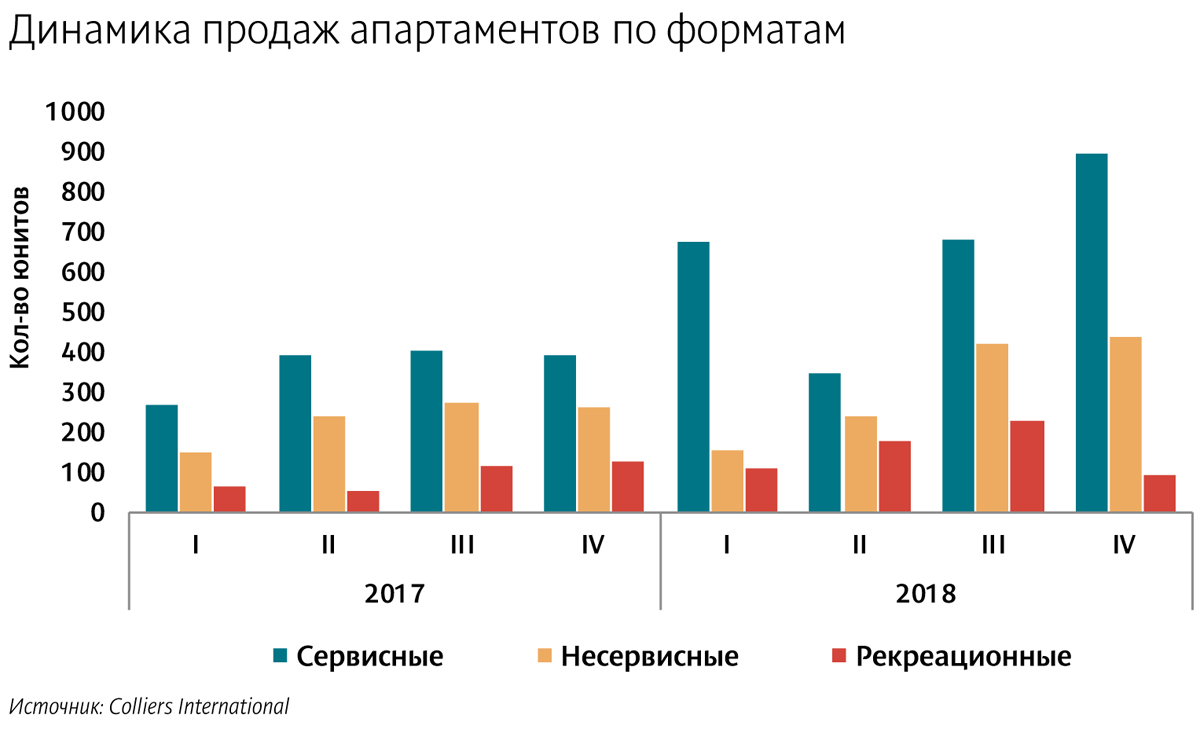

Ушедший 2018 год стал очередным годом триумфального шествия сегмента апартаментов на петербургском рынке недвижимости. «По итогам года было реализовано 4,4 тыс. юнитов. По сравнению с 2017 годом спрос на апартаменты увеличился на 58%, при этом особенной популярностью пользовались сервисные апартаменты, где зафиксировано увеличение продаж в 2,4 раза», – отмечает руководитель отдела исследований Knight Frank St Petersburg Светлана Московченко.

«В общей структуре продаж сегмента в прошлом году занимали 60% сервисные апартаменты (т. е. комплексно управляемые проекты, в том числе апарт-отели). 40% приходилось на несервисный формат – так называемое «псевдожилье» (жилые дома без гостиничной инфраструктуры, которые застройщики позиционируют как апарт-комплексы, чтобы обойти некоторые градостроительные ограничения)», – рассказывает генеральный директор ООО «Вало Сервис» Константин Сторожев.

Эксперты отмечают повышенную активность петербургских девелоперов по реализации проектов именно сервисных апартаментов. По оценке аналитиков NAI Becar, 88% нового предложения относится к формату buy-to-let. В нем зафиксирован всплеск покупательской активности – общее количество сделок за год выросло в 2,5 раза. Увеличение спроса вызвало выраженную положительную ценовую динамику на рынке. За 2018 год средняя стоимость 1 кв. м апартаментов бизнес-класса выросла на 4,5%, комфорт-класса – на 7,6%, элит-класса – на 1,1%. На рынке апарт-отелей рекордсменом стали наиболее интересные для инвестиций проекты уровня «три звезды» – прирост цен составил 22% (до 144,1 тыс. рублей за 1 кв. м). По данным Knight Frank St Petersburg, средняя цена на апартаменты сервисного формата в Петербурге за 2018 год выросла на 9%.

Растущий спрос стимулирует девелоперскую активность. «В течение ближайших двух лет на рынок может выйти еще около 17 новых проектов на 7,5 тыс. юнитов суммарной площадью 290 тыс. кв. м и четыре дополнительные очереди уже находящихся в продаже объектов на 5,7 тыс. апартаментов площадью 308 тыс. кв. м», – говорит Светлана Московченко.

В ожидании закона

Казалось бы, перспективы апарт-сегмента вполне безоблачны. Однако, по оценкам экспертов, очень многое будет зависеть от позиции, которую займут законодатели. В этом смысле наступивший год в значительной степени будет решающим. «Отсутствие четкой законодательной базы и единых норм тормозит развитие сегмента и усложняет взаимодействие субъектов рынка. В 2019 году заинтересованным лицам предстоит сформировать единую позицию и продолжить работу над законопроектом о статусе апартаментов для внесения его в Госдуму», – констатирует Светлана Московченко.

В целях правового урегулирования формата в Госдуму уже не раз вносились законы, причем порой взаимоисключающей направленности. Это связано с уже упоминавшейся «двойственностью» объектов сегмента. Проблема состоит в том, что во многих городах (прежде всего в Москве) подавляющая часть апарт-проектов – это «псевдожилье». Соответственно, инициативы регулирования выдвигаются по двум направлениям: приравнивание к жилью (право регистрации, наличие социальных обременений и др.) или к гостиницам (присвоение «звездности», стандартизация обслуживания и пр.). И решение, которое примут законодатели, во многом станет определяющим.

«Основной фактор этого года в сегменте апартаментов – желание законодателя приравнять апартаменты к обычному жилью. Это связывают с разными причинами, но основная, на мой взгляд, – попытка ограничить количество появляющегося «псевдожилья», которое возводится по нормам нежилой недвижимости, а предназначено, по сути, для постоянного проживания. По действующим градостроительным нормам, застройщики апартаментов не закладывают в себестоимость своих проектов затраты на возведение социнфраструктуры. Между тем сервисные апартаменты предназначены для краткосрочного и среднесрочного проживания; при таких сроках не нужны ни регистрация, ни детсады или школы», – отмечает председатель совета директоров группы «ЯРД» Андрей Кошкин.

С ним согласен Константин Сторожев. «Очевидно, судьба рынка зависит от законодательных решений, которые поставят точки над i в правовом статусе апартаментов. Как мне кажется, здравый смысл возобладал, и законодатели все-таки хотят уйти от правового нигилизма и не ставить знак равенства между апартаментами и жильем. А с 1 июля 2019 года начнет действовать административная ответственность за оказание гостиничных услуг без классификации в соответствии с Законом "Об основах туристической деятельности в РФ…"», – обрисовывает он ситуацию.

Эксперты надеются, что депутаты, как минимум, проведут четкое разграничение между апартаментами разного формата и для каждого из них создадут регулирующую базу. «Как только эти нормы будут зафиксированы для всего рынка и не останется двойных толкований – количество микроинвесторов начнет только увеличиваться», – уверен Андрей Кошкин.

«В зависимости от жесткости принятых законодательных решений может сложиться ситуация, когда такое приобретенное помещение в «псеводжилье» нельзя будет использовать ни для жизни, ни для получения дохода: сегмент уйдет с рынка», – допускает Константин Сторожев, добавляя, что инвестиционная привлекательность сервисных апартаментов вырастет – и, как следствие, покупательская активность увеличится. «Люди будут лучше понимать, что сервисные апартаменты – это прозрачный инвестиционный продукт», – добавляет он.

Подвинуть гостиницы

Еще одним знаковым трендом эксперты называют все большую конкуренцию, которую апарт-отели оказывают классическим трех- и четырехзвездочным гостиницам. По прогнозам аналитиков ГК «БестЪ», общий номерной фонд сервисных апартаментов к началу 2021 года вырастет примерно в 4 раза (до 13,34 тыс. юнитов). За тот же период фонд размещения в гостиницах вырастет примерно на 4–5% – до 23,4 тыс. номеров.

«Принимая во внимание темпы роста рынка и спроса на нем, можно уверенно говорить о том, что апартаменты уже сейчас составляют конкуренцию демократичным гостиницам города – как по набору оказываемых услуг, так и на уровне проводимой ценовой политики», – отмечает заместитель директора департамента консалтинга Colliers International Евгения Тучкова.

С ней согласны и другие эксперты. «В сегменте «три-четыре звезды» апарт-отели уже сейчас составляют заметную конкуренцию классическим гостиницам. Качественных сетевых трехзвездочных отелей в Петербурге совершенно недостаточно. Думаю, что именно за счет конкуренции со стороны апарт-отелей гостиницы не получили от мундиаля того результата, на который они рассчитывали. Взрывного спроса там не увидели, а апартаменты во время чемпионата были заполнены на 90% и более, оттянув на себя часть туристического потока», – подчеркивает Николай Антонов, генеральный директор компании «МТЛ. Управление недвижимостью» (входит в ГК «БестЪ»).

Кроме того, эксперты ожидают как роста качества управления апарт-проектами, так и появления объектов более высокого класса. «Серьезную конкуренцию отелям более высокого уровня также могут составить апарт-отели, которые будут управляться известными международными операторами», – отмечает Светлана Московченко.

С ней соглашается Евгения Тучкова. «С ростом рынка, привлечением к управлению апарт-отелями профессиональных международных операторов туристы могут рассчитывать не только на более широкий выбор, но и более высокий уровень сервиса. Рынок быстро эволюционирует, и мы ожидаем, что в ближайшее время в Петербурге появятся также первые проекты премиум-класса», – полагает она.

«Еще один тренд – расширение компетенции управляющих компаний в сторону предоставления гостиничных услуг. Управляющие превращаются в гостиничных операторов, работающих с гостями, но одновременно совершенствуются в работе с собственниками номеров, с доходностью и издержками. В следующем году на рынке начнут формироваться стандарты управления такими комплексами», – добавляет Николай Антонов.

Мнение

Андрей Кошкин, председатель совета директоров группы «ЯРД»:

– Для девелоперов, развивающих формат сервисных апартаментов, важно, чтобы законодатель разделил классические апарт-отели и «псевдожилье» и определил нормы, по которым будет проводиться классификация этих объектов. Сервисные апартаменты – это новый вид доходной недвижимости, только начавший развиваться в Петербурге.

Поддержка со стороны власти позволит не только развить «белый» арендный рынок, но и будет давать постоянный доход как инвесторам, так и бюджету города в виде налоговых отчислений.