В январе банки выдали рекордное число ипотечных кредитов

По данным ЦБ РФ, в первый месяц 2021 года российские банки выдали 95 тыс. кредитов на покупку жилья. По наблюдениям экспертов «Метриум», это самый высокий показатель для традиционно «депрессивного» января на рынке жилья за всю историю. Основная причина – высокий спрос на ипотеку с господдержкой, который на рынке новостроек образовал 85% от общего числа выданных кредитов.

В январе 2021 года россияне получили у банков 95 тыс. ипотечных кредитов на сумму почти 260 млрд рублей. Это на 22% больше по числу и на 27% больше по объему, чем в январе 2020 года. По наблюдениям экспертов «Метриум», январь 2021 года стал самым результативным для банков по сравнению с аналогичным периодом прошлых лет. Так, в январе 2020 года заемщики получили 78 тыс. кредитов, в 2019 году – 79 тыс., в 2018 – 78 тыс., в 2017 – 40 тыс., в 2016 – 37 тыс., в 2015 – 43 тыс.

«Объемы ипотечного рынка увеличились в разы за последние пять лет, – комментирует Владимир Щекин, основатель и совладелец Группы Родина (девелопер культурно-образовательного кластера Russian Design District). – Традиционно спрос на жилищные кредиты достигает пика в декабре, а наименьшего уровня – в январе, когда все уходят на длительные каникулы и не готовы заниматься покупкой жилья. Сейчас же в “депрессивном” январе заключается столько же сделок, сколько в “активном” декабре 2015-2016 гг. – почти 100 тысяч».

Впрочем, отмечают аналитики «Метриум», сезонность колебаний спроса на ипотеку все-таки сохраняется. Обычно в январе заключается наполовину меньше сделок, чем в декабре предыдущего года. Январь 2021 года не исключение. По сравнению с декабрем банки выдали на 55% меньше кредитов, тогда как в январе 2020 года – на 46% меньше, в январе 2019 – на 50%, в 2018 – на 48%, в 2017 – на 61%, в 2016 – на 65%, в 2015 – на 67%.

«Сезонность – это норма для российского рынка жилья, – комментирует Лариса Швецова, генеральный директор компании ООО «Ривер Парк». – В этом году сокращение числа сделок относительно декабря можно объяснить более высокой волатильностью спроса. Снижение ставок по ипотеке фактически стало неожиданностью, поэтому многие покупатели стремятся заключить сделку в спешке. Соответственно от месяца к месяцу количество выданных кредитов сильно меняется. Впрочем, абсолютные показатели говорят сами за себя – мы еще никогда не наблюдали столь высокого спроса в начале года».

На рынке новостроек заемщики ипотеки также поставили рекорд. По данным ЦБ РФ, под залог прав участника долевого строительства в январе 2021 было выдано почти 26 тыс. кредитов, тогда как в январе 2020 года – 22 тыс., в тот же период 2019 – 23 тыс., в 2018 – 21 тыс., в 2017 – 14 тыс. По подсчетам экспертов «Метриум», в рамках программы субсидирования ипотечных ставок, в январе было выдано 85% всех кредитов.

«Роль господдержки рынка ипотеки трудно переоценить, – считает Вениамин Голубицкий, президент ГК «Кортрос». – Она существенно взбодрила строительный рынок в самый критический момент прошлого года, когда казалось, что нас ждет кризис спроса. Правительство здесь действовало очень точно, очень чётко и очень своевременно. Ипотека дала очень хороший шанс не только преодолеть последствия пандемии, но и открыла перспективы развития, ведь фактически все эти цифры – это инвестиции в строительство, вложения в разработку новых проектов. Очевидно, что программу субсидирования ставок необходимо продолжать в свете амбициозных задач по увеличению ввода жилья до 120 млн кв.м. в год. Чтобы достигнуть этих показателей, нужно соизмеримо увеличить инвестиции в строительство, и субсидирования ставок может позволить это сделать – масштабы отложенного спроса на жилье и кредит в России еще огромны».

«Столь высокие январские показатели спроса можно считать удачным началом года для российского девелопмента, – комментирует Мария Литинецкая, управляющий партнер «Метриум» (участник партнерской сети CBRE). – Если планы властей относительно окончания программы субсидирования ипотеки летом не изменятся, то вполне можно ожидать быстрое нарастание числа ипотечных сделок от месяца к месяцу – потенциальные покупатели жилья будут спешить получить кредит по льготной ставке. Поскольку доходы населения и экономическая активность далеки от восстановления, программу субсидирования необходимо продолжать – только так можно будет обеспечить стабильность в строительной отрасли».

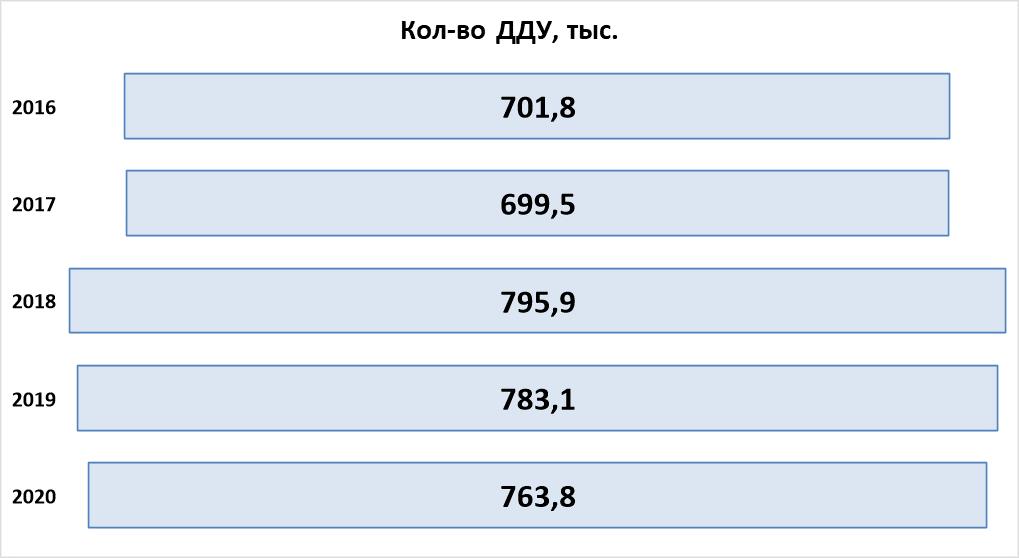

Аналитики Циан проанализировали структуру спроса на первичном рынке недвижимости России в 2020 году по данным, опубликованным Росреестром. Количество ДДУ снизилось за год на 2,5%. 37% всех ДДУ заключены по новым правилам: с открытием эскроу-счетов. Статистика учитывает все зарегистрированные ДДУ, в том числе машино-места, кладовки и другие объекты долевого строительства, а также сделки с юридическими лицами. С учетом “нерыночных” сделок в 2019 году (из-за перехода на эскроу-счета) мы оцениваем рост реального спроса в 2020 году примерно на 10%.

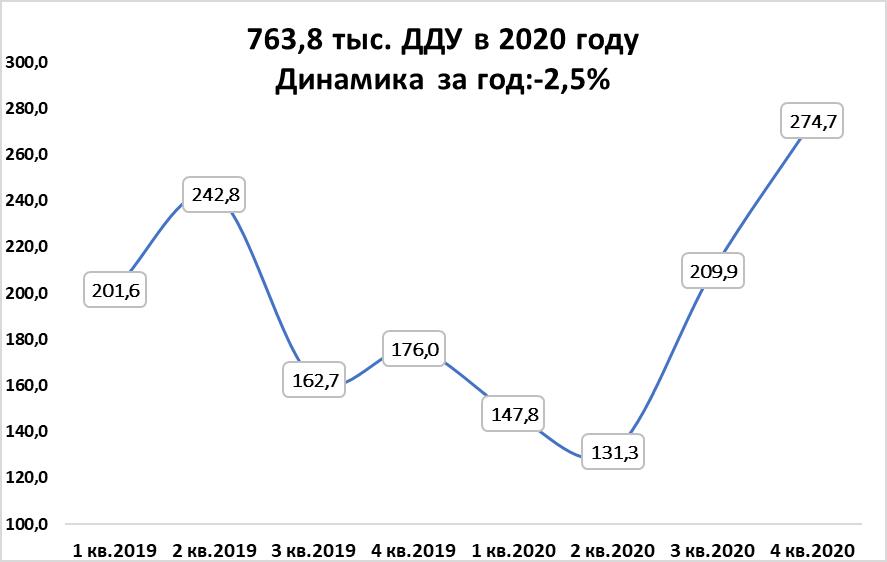

- Спрос на первичном рынке недвижимости России снизился по итогам 2020 года на 2,5% (до 763,8 тыс. сделок). Во втором полугодии заключено 63% от всего числа ДДУ.

- В половине регионов РФ число сделок на первичном рынке снизилось или не было совершено ни одной продажи. Максимальный прирост сделок отмечен в Томской области (+186%), наибольшее падение – в Карачаево-Черкесии (-98).

- В среднем по России на 100 тысяч населения прошло 520 сделок в новостройках.

- В 10 регионах заключено 60% сделок первичного рынка. Список лидеров на 90% совпадает с регионами с наибольшим вводом жилья.

- 37% ДДУ на первичном рынке в 2020 году заключены с эскроу-счетами против 6% в 2019 году.

- Ипотека не помогла увеличить число сделок на первичном рынке РФ

По итогам 2020 года в России заключено 763,8 тыс. договоров долевого участия – это на 2,5% ниже, чем в 2019 году, когда было подписано 783,1 тыс. договоров на первичном рынке недвижимости. Продажи 2020 года оказались также хуже на 4% в сравнении с 2018 годом. Одновременно число ДДУ выше, чем в 2017 году на 9,2% и выше на 8,8% в сравнении с 2016 годом.

Источник: расчеты Аналитического центра Циан по данным Росреестра

В 2020 году основное количество сделок на первичном рынке РФ пришлось на второе полугодие (63% сделок). Наибольшее число покупок было заключено в 4 кв. 2020 года - 274,7 тыс., что является абсолютным рекордом за квартал за всю историю. Причем речь идет о реальных сделках с физлицами - покупателями, приобретающими квартиру для собственного проживания или с целью инвестиций. В 2018 и 2019 гг. на первичном рынке до 10-15% были нерыночными - их заключали инвесторы на аффилированные компании или даже с частным физлицами с целью отсрочки перехода на продажу через эскроу-счета. То есть реальное число сделок в 2020 году выше, чем в 2019 за счет отсутствия массовых “нерыночных” соглашений.

Источник: расчеты Аналитического центра Циан по данным Росреестра

2. Более 40 регионов нарастили продажи на первичном рынке

По подсчетам Циан, наибольшее число сделок по федеральным округам пришлось на Центральный ФО – 35% сделок. Однако в пересчете на численность населения лидером оказывается Северо-Западный ФО (953 сделки на 100 тыс. жителей). Для сравнения – в Центральном округе заключено 669 ДДУ на 100 тыс. жителей. Самые низкие показатели зафиксированы в Северо-Кавказском ФО: 117 ДДУ на 100 тыс. человек. В среднем по России на 100 тысяч населения прошло 520 сделок в новостройках.

Спрос остался практически на прошлогоднем уровне в Центральном ФО (-1%) и Южном ФО (0%). Рост числа сделок отмечен в Приволжском и Уральском ФО (+11%). Снижение сделок произошло в пяти федеральных округах, наибольшее падение – в Северо-Кавказском ФО (на 18%), где индустриальное строительство пользуется меньшим спросом, чем в целом по РФ, к тому же в данном округе большая часть жилья вводится населением.

Динамика ДДУ по ФО и количество сделок на 100 тыс. человек

|

Округ |

Число ДДУ |

Динамика за год |

Доля ФО от рынка |

Число сделок на 100 тыс. жителей |

|

Центральный ФО |

263 631 |

-1% |

35% |

669 |

|

Северо-Западный ФО |

133 216 |

-16% |

17% |

953 |

|

Южный ФО |

86 296 |

0% |

11% |

524 |

|

Северо-Кавказский ФО |

11 553 |

-18% |

2% |

117 |

|

Приволжский ФО |

125 136 |

11% |

16% |

426 |

|

Уральский ФО |

60 280 |

11% |

8% |

488 |

|

Сибирский ФО |

65 035 |

-5% |

9% |

379 |

|

Дальневосточный ФО |

18 617 |

-9% |

2% |

227 |

Источник: расчеты Аналитического центра Циан по данным Росреестра

В 41 регионе РФ по итогам 2020 года спрос на первичном рынке увеличился по итогам 2020 года. Почти в три раза выросло число ДДУ в Томской области (+186%), на 72% - в Саратовской области и 66% - в Курганской.

Число регионов с минимальным числом сделок (до 1000 ДДУ в год, а также нулевые значения) находится на стабильном уровне. В 2010 году таких – 18 субъектов. В 2019 году -17, в 2018 и 2017 году – 14. Речь идет преимущественно о субъектах с минимальным объемом ввода жилья девелоперами.

В половине регионов РФ программа субсидирования не позволила увеличить продажи на первичном рынке: в 38 из них продажи снизились, в 6 субъектах не прошло ни одной сделки (Мурманская обл., Тыва, Камчатский край, Магаданская обл. и Чукотский АО, Еврейская АО).

Наибольшее падение сделок на первичном рынке в годовой динамике отмечено в Карачаево-Черкесии (-98%, прошла всего 1 сделка), Ингушетии и Чечне (-69%). Если же рассматривать регионы, где заключено от тысячи сделок в месяц, то максимальное годовое падение произошло в Коми, Якутии (-46%), а также Иркутской области (-45%).

Субъекты с наибольшим ростом и падением спроса на первичном рынке в 2020 году

|

|

Регионы-лидеры по приросту сделок в % |

Регионы с максимальным падение сделок в % |

||||||

|

Регион |

ДДУ 2020 |

ДДУ 2019 |

Динамика за год |

Регион |

ДДУ 2020 |

ДДУ 2019 |

Динамика за год |

|

|

1 |

Томская обл. |

461 |

161 |

186% |

Карачаево-Черкесская Респ. |

1 |

52 |

-98% |

|

2 |

Саратовская обл. |

6 911 |

4 019 |

72% |

Респ. Ингушетия |

37 |

120 |

-69% |

|

3 |

Курганская обл. |

980 |

591 |

66% |

Чеченская Респ. |

148 |

479 |

-69% |

|

4 |

Хакасия |

1 368 |

906 |

51% |

Респ. Мордовия |

604 |

1 289 |

-53% |

|

5 |

Ямало-Ненецкий АО |

700 |

475 |

47% |

Респ. Коми |

1 451 |

2 700 |

-46% |

|

6 |

Архангельская обл. и Ненецкий АО |

8 721 |

6 170 |

41% |

Респ. Саха (Якутия) |

4 063 |

7 510 |

-46% |

|

7 |

Орловская обл. |

3 459 |

2 478 |

40% |

Иркутская обл. |

5 656 |

10 364 |

-45% |

|

8 |

Чувашия |

8 522 |

6 223 |

37% |

Псковская обл. |

1 290 |

2 310 |

-44% |

|

9 |

Приморский край |

6 703 |

4 933 |

36% |

Респ. Дагестан |

678 |

1 189 |

-43% |

|

10 |

Белгородская обл. |

2 366 |

1 779 |

33% |

Респ. Марий Эл |

2 370 |

3 910 |

-39% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

3. На 10 регионов приходится 60% сделок первичного рынка

На топ-10 регионов по количеству сделок на первичном рынке пришлось 60,3%, что сопоставимо с прошлогодними значениями, но выше, чем в докризисный период (например, в 2014 году на 10 регионов-лидеров приходилось только 51% сделок).

Список регионов с лучшими продажами на 80% совпадает с лидерами 2019 года. «Выбыли» Воронежская область и Башкортостан, которых заменили Татарстан (занимавший в 2019 году 11 место) и Тюменская область (13 место).

Традиционно лидером по количеству сделок на первичном рынке стала Москва (+6% ДДУ за год). Второе место – у Московской области (-1%), третье – у Санкт-Петербурга, показавшего значительное снижение на 19% по спросу. Годом ранее северная столица занимала второе место. Сопоставимое падение сделок и в Ленинградской области (-20%, 7 место по стране). Циан связывает такое падение с низкой активность девелоперов. Застройщики Петербургской агломерации вывели на рынок корпуса общей площадью 4,7 млн кв. м – почти в два раза ниже (-45%), чем в 2019 году (8.7 млн кв. м). Более низкий показатель по выводу в продажу нового жилья фиксировался в 2016 году (3,9 млн кв. м «новинок»).

Сокращение нового предложения на рынке - не единственная причина падения спроса. Петербургский регион столкнулся с серьезным кризисом. По словам властей, бюджет Санкт-Петербурга почти на 13% формируется из доходов, полученных от туротрасли, которая в 2020 году находилась в большом упадке из-за пандемии. Это также привело к падению уровню доходов населения. К тому же на фоне льготного ипотечного кредитования, по итогам 2020 года, средняя цена кв.м на первичном рынке Петербурга увеличилась на 12,6%, аналогичные показатели роста и в Ленинградской области. Это также ограничивает активность на рынке.

Эксперты отмечают, что количество сделок на первичном рынке напрямую зависит от ситуации в строительной отрасли и активности девелоперов. В регионах с лучшими продажами зафиксирован наибольший объем ввода жилья – топ-10 регионов по количеству ДДУ и объему ввода в 2020 году совпадают на 90%. Единственное исключение – это Новосибирская область, которая является лидером по количеству сделок, но не входит в десятку субъектов по объему сданных квадратных метров (находится на 13 месте).

Топ-10 регионов по количеству сделок на первичном рынке в 2020 году

|

Субъект |

Кол-во сделок |

Динамика с 2019 годом |

Доля от всего рынка |

Место по объему ввода жилья по РФ, 2020 год |

|

Москва |

111,2 |

6% |

14,60% |

2 |

|

Московская обл. |

81,2 |

-1% |

10,60% |

1 |

|

Санкт-Петербург |

81,1 |

-19% |

10,60% |

4 |

|

Краснодарский край |

46,9 |

-3% |

6,10% |

3 |

|

Новосибирская обл. |

29,1 |

4% |

3,80% |

13 |

|

Свердловская обл. |

28,4 |

12% |

3,70% |

9 |

|

Ленинградская обл. |

22,2 |

-20% |

2,90% |

8 |

|

Ростовская обл. |

21,7 |

9% |

2,80% |

6 |

|

Респ. Татарстан |

21,1 |

16% |

2,80% |

5 |

|

Тюменская обл. |

17,6 |

9% |

2,30% |

7 |

|

Остальные регионы |

303,3 |

|

39,70% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

4. 37% ДДУ на первичном рынке в 2020 году заключены с эскроу-счетами против 6% в 2019 году

По подсчетам экспертов Циан, 37,4% всех ДДУ 2020 года прошли с открытием эскроу-счетов – 285,3 тыс. сделок. Для сравнения – в 2019 году показатель был значительно ниже – 5,6%. Лидерами по количеству открытых эскроу-счетов стали Москва (43,97 тыс. сделок), Краснодарский край (24 тыс.), и Тюменская область (13,6 тыс.).

Все ДДУ прошли без открытия эскроу-счетов только в двух республиках: Карачаево-Черкесии и Чечне. Циан отмечает, что в 2019 году таких субъектов было 15.

Рейтинг регионов по доле ДДУ, заключенных с эскроу-счетами в 2020 году, возглавляет Ингушетия, которая, впрочем, является только формальным лидером из-за минимального числа сделок – всего 37 ДДУ, все они прошли по новым правилам.

Если же рассматривать регионы с продажами от тысячи лотов в год (это примерно шесть распроданных домов), то лидером по доле эскроу-счетов стала Чувашская республика (79,7% ДДУ с эскроу), Тюменская область (77,1%) и Оренбургская область (72,9%).

Лидеры по доле эскроу-счетов от всего количества заключенных ДДУ в регионе

|

|

Регион* |

Доля эскроу-счетов в сделках по региону |

|

Респ. Ингушетия* |

37 |

100,0% |

|

Респ. Калмыкия* |

239 |

91,2% |

|

Курганская обл.* |

873 |

89,1% |

|

Томская обл.* |

378 |

82,0% |

|

Ямало-Ненецкий АО* |

565 |

80,7% |

|

Чувашская Респ. - Чувашия |

6 792 |

79,7% |

|

Тюменская обл. |

13 582 |

77,1% |

|

Амурская обл.* |

630 |

73,9% |

|

Оренбургская обл. |

3 117 |

72,9% |

|

Сахалинская обл. |

969 |

67,3% |

*Менее 1000 ДДУ за 2019 год

Источник: расчеты Аналитического центра Циан по данным Росреестра

«Несмотря на снижение сделок, 2020 год можно назвать успешным для первичного рынка, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Однако на рынке наметились две тенденции. Во-первых, спрос на первичном рынке РФ снижался еще в допандемийное начало года, что говорит о наличии дисбаланса между доходами населения и стоимостью новостроек. Субсидирование позволило временно нивелировать данный факт, создав ажиотаж из-за “дешевой” ипотеки, что в итоге привело к еще большему разрыву между ценами и средними зарплатами. Все это должно замедлить спрос в 2021 году при условии отказа от пролонгации субсидии.

Во-вторых, прошлый год выявил проблему дефицита новостроек во многих регионах, жители которых не смогли воспользоваться льготной ипотекой по причине отсутствия выбора подходящих объектов. Оказалось недостаточно предложить инструменты для покупки жилья – для наращивания продаж необходимо работать с застройщиками, стимулируя девелоперскую активность в регионах с минимальным числом сделок».

КАРТА С ДИНАМИКОЙ СДЕЛОК НА ПЕРВИЧНОМ РЫНКЕ РФ

|

Субъект |

Кол-во ДДУ |

Кол-во ДДУ |

Динамика за год |

Кол-во сделок с эскроу-счетами от общего кол-ва |

Доля сделок с эскроу-счетами от общего кол-ва |

|

2020 |

2019 |

2020 |

I кв.2020 |

||

|

Российская Федерация |

763 764 |

783 133 |

-2,5% |

285 331 |

37% |

|

Всего по Центральному ФО |

263 631 |

266 817 |

-1,2% |

80 856 |

31% |

|

Москва |

111 176 |

105 170 |

5,7% |

43 966 |

40% |

|

Московская обл. |

81 167 |

81 775 |

-0,7% |

12 091 |

15% |

|

Воронежская обл. |

13 650 |

18 738 |

-27,2% |

6 550 |

48% |

|

Рязанская обл. |

10 539 |

16 335 |

-35,5% |

378 |

4% |

|

Владимирская обл. |

5 859 |

4 441 |

31,9% |

1 441 |

25% |

|

Тульская обл. |

5 093 |

4 382 |

16,2% |

761 |

15% |

|

Брянская обл. |

4 304 |

3 567 |

20,7% |

1 249 |

29% |

|

Ярославская обл. |

4 162 |

4 325 |

-3,8% |

1 553 |

37% |

|

Тверская обл. |

4 070 |

4 033 |

0,9% |

2 540 |

62% |

|

Калужская обл. |

3 951 |

4 587 |

-13,9% |

1 212 |

31% |

|

Орловская обл. |

3 459 |

2 478 |

39,6% |

2 231 |

64% |

|

Липецкая обл. |

3 022 |

3 438 |

-12,1% |

1 215 |

40% |

|

Тамбовская обл. |

2 918 |

2 779 |

5,0% |

1 610 |

55% |

|

Смоленская обл. |

2 745 |

3 803 |

-27,8% |

1 484 |

54% |

|

Белгородская обл. |

2 366 |

1 779 |

33,0% |

750 |

32% |

|

Ивановская обл. |

1 987 |

2 376 |

-16,4% |

447 |

22% |

|

Курская обл. |

1 709 |

1 427 |

19,8% |

733 |

43% |

|

Костромская обл. |

1 454 |

1 384 |

5,1% |

645 |

44% |

|

Всего по Северо-Западному ФО |

133 216 |

158 982 |

-16,2% |

26 945 |

20% |

|

Санкт-Петербург |

81 051 |

99 589 |

-18,6% |

11 152 |

14% |

|

Ленинградская обл. |

22 153 |

27 619 |

-19,8% |

9 359 |

42% |

|

Калининградская обл. |

10 218 |

9 927 |

2,9% |

2 384 |

23% |

|

Архангельская обл. и Ненецкий АО |

8 721 |

6 170 |

41,3% |

299 |

3% |

|

Вологодская обл. |

3 864 |

5 251 |

-26,4% |

1 045 |

27% |

|

Респ. Карелия |

3 371 |

4 150 |

-18,8% |

1 376 |

41% |

|

Респ. Коми |

1 451 |

2 700 |

-46,3% |

735 |

51% |

|

Псковская обл. |

1 290 |

2 310 |

-44,2% |

228 |

18% |

|

Новгородская обл. |

1 097 |

1 264 |

-13,2% |

367 |

33% |

|

Мурманская обл. |

0 |

нет сделок |

0 |

нет сделок |

|

|

Всего по Южному ФО |

86 296 |

86 692 |

-0,5% |

42 980 |

50% |

|

Краснодарский край |

46 864 |

48 225 |

-2,8% |

24 036 |

51% |

|

Ростовская обл. |

21 736 |

19 908 |

9,2% |

11 088 |

51% |

|

Респ. Крым и Севастополь |

7 489 |

8 477 |

-11,7% |

3 855 |

51% |

|

Волгоградская обл. |

5 427 |

4 696 |

15,6% |

2 997 |

55% |

|

Респ. Адыгея |

2 933 |

3 857 |

-24,0% |

395 |

13% |

|

Астраханская обл. |

1 585 |

1 202 |

31,9% |

370 |

23% |

|

Респ. Калмыкия |

262 |

327 |

-19,9% |

239 |

91% |

|

Всего по Северо-Кавказскому ФО |

11 553 |

14 026 |

-17,6% |

4 125 |

36% |

|

Ставропольский край |

8 778 |

9 390 |

-6,5% |

3 828 |

44% |

|

Респ. Северная Осетия - Алания |

1 575 |

2 302 |

-31,6% |

116 |

7% |

|

Респ. Дагестан |

678 |

1 189 |

-43,0% |

133 |

20% |

|

Кабардино-Балкарская Респ. |

336 |

494 |

-32,0% |

11 |

3% |

|

Чеченская Респ. |

148 |

479 |

-69,1% |

0 |

0% |

|

Респ. Ингушетия |

37 |

120 |

-69,2% |

37 |

100% |

|

Карачаево-Черкесская Респ. |

1 |

52 |

-98,1% |

0 |

0% |

|

Всего по Приволжскому ФО |

125 136 |

113 019 |

10,7% |

66 868 |

53% |

|

Респ. Татарстан |

21 132 |

18 193 |

16,2% |

10 518 |

50% |

|

Респ. Башкортостан |

17 213 |

18 574 |

-7,3% |

5 650 |

33% |

|

Самарская обл. |

14 790 |

13 989 |

5,7% |

6 646 |

45% |

|

Пермский край |

13 415 |

12 785 |

4,9% |

8 077 |

60% |

|

Нижегородская обл. |

10 221 |

8 385 |

21,9% |

6 343 |

62% |

|

Удмуртская Респ. |

9 201 |

7 547 |

21,9% |

4 969 |

54% |

|

Чувашская Респ. - Чувашия |

8 522 |

6 223 |

36,9% |

6 792 |

80% |

|

Пензенская обл. |

7 020 |

5 780 |

21,5% |

4 586 |

65% |

|

Саратовская обл. |

6 911 |

4 019 |

72,0% |

3 768 |

55% |

|

Ульяновская обл. |

4 821 |

3 929 |

22,7% |

2 658 |

55% |

|

Кировская обл. |

4 638 |

3 797 |

22,1% |

2 175 |

47% |

|

Оренбургская обл. |

4 278 |

4 599 |

-7,0% |

3 117 |

73% |

|

Респ. Марий Эл |

2 370 |

3 910 |

-39,4% |

1 206 |

51% |

|

Респ. Мордовия |

604 |

1 289 |

-53,1% |

363 |

60% |

|

Всего по Уральскому ФО |

60 280 |

54 435 |

10,7% |

28 404 |

47% |

|

Свердловская обл. |

28 384 |

25 282 |

12,3% |

7 046 |

25% |

|

Тюменская обл. |

17 613 |

16 196 |

8,7% |

13 582 |

77% |

|

Челябинская обл. |

9 601 |

7 891 |

21,7% |

5 268 |

55% |

|

Ханты-Мансийский АО |

3 002 |

4 000 |

-25,0% |

1 070 |

36% |

|

Курганская обл. |

980 |

591 |

65,8% |

873 |

89% |

|

Ямало-Ненецкий АО |

700 |

475 |

47,4% |

565 |

81% |

|

Всего по Сибирскому ФО |

65 035 |

68 652 |

-5,3% |

27 186 |

42% |

|

Новосибирская обл. |

29 149 |

28 107 |

3,7% |

10 157 |

35% |

|

Алтайский край |

12 041 |

9 094 |

32,4% |

5 327 |

44% |

|

Красноярский край |

12 019 |

15 783 |

-23,8% |

6 763 |

56% |

|

Иркутская обл. |

5 656 |

10 364 |

-45,4% |

2 376 |

42% |

|

Кемеровская обл. - Кузбасс |

2 224 |

1 862 |

19,4% |

932 |

42% |

|

Омская обл. |

2 022 |

2 230 |

-9,3% |

334 |

17% |

|

Респ. Хакасия |

1 368 |

906 |

51,0% |

866 |

63% |

|

Томская обл. |

461 |

161 |

186,3% |

378 |

82% |

|

Респ. Алтай |

95 |

129 |

-26,4% |

53 |

56% |

|

Респ. Тыва |

0 |

нет сделок |

0 |

нет сделок |

|

|

Всего по Дальневосточному ФО |

18 617 |

20 510 |

-9,2% |

7 967 |

43% |

|

Приморский край |

6 703 |

4 933 |

35,9% |

3 568 |

53% |

|

Респ. Саха (Якутия) |

4 063 |

7 510 |

-45,9% |

773 |

19% |

|

Хабаровский край |

3 023 |

3 344 |

-9,6% |

1 578 |

52% |

|

Респ. Бурятия |

1 637 |

1 499 |

9,2% |

444 |

27% |

|

Сахалинская обл. |

1 440 |

1 610 |

-10,6% |

969 |

67% |

|

Забайкальский край |

898 |

844 |

6,4% |

5 |

1% |

|

Амурская обл. |

853 |

742 |

15,0% |

630 |

74% |

|

Камчатский край |

0 |

нет сделок |

0 |

нет сделок |

|

|

Магаданская обл. и Чукотский АО |

0 |

нет сделок |

0 |

нет сделок |

|

|

Еврейская АО |

0 |

нет сделок |

0 |

нет сделок |

Источник: расчеты Аналитического центра Циан по данным Росреестра

В IV квартале 2020 года объем рынка коливингов в мире никак не изменился. Несмотря на это, открылось 153 новых объекта. Другие рыночные показатели также снижались, но не драматично. Главный удар приняли на себя несетевые и микро-коливинги. В то же время крупные - с числом юнитов более 150 - были устойчивы б о льшую часть года.

Предложение

К концу 2020 года в мире работало около 4 тыс. коливингов на 250,6 тыс. мест под управлением примерно 180 операторов. 89% из них расположены в Азии, где 99% приходится на Китай, Сингапур и Индию. Средняя площадь номера в коливинге составляет 20 кв. м, а с учетом мест общего пользования на одного постояльца приходится в среднем 39 кв. м. Всего в IV квартале прошлого года было открыто 153 новых объекта. Однако закрылось ориентировочно столько же, поэтому объем рынка никак не изменился. В целом же за год число коливингов в мире выросло на 30%. Несмотря на то, что рынок коливингов активно развивается в последние 10 лет, годом рождения профессионального рынка можно считать 2016 год, когда открылся первый коливинг Old Oak в Лондоне.

До сих пор в мире не принято единого стандарта того, что именно считать коливингами. Поэтому под этим типом недвижимости принято понимать как небольшие дома на несколько комнат, так и крупные проекты на несколько сотен юнитов. Впрочем, есть ряд признаков, которые являются отличительной особенностью коливингов по всему миру. Среди них следующие:

Арендное жилье, расчитанное на долгосрочное проживание - от 1 месяца;

- Отдельная комната для каждого постояльца;

- Общественная инфраструктура, приспособленная для совместного использования;

- Наличие комьюнити-менеджера;

- Проведение коллективных мероприятий и тренингов;

- Отсев претендентов по определенным параметрам - возрасту, интересам и т.д.

Точный объем коливингов в России оценить не представляется возможным из-за того, что формат сегодня только зарождается. В то же время, по ориентировочным оценкам, количество юнитов в объектах, которые по тем или иным параметрам могут соответствовать понятию коливинга, варьируется от 700 до 1000 единиц.

Спрос и рыночные условия

Основной причиной снижения ставки аренды и заполняемости стала тяжелая ситуация в сегменте микро-коливингов на несколько десятков номеров. Именно они в основном переживали отток постояльцев и были вынуждены закрываться или снижать ставки аренды. В целом по миру средний размер ставки аренды отдельной комнаты снизился в IV квартале 2020 года по сравнению с III кварталом 2020 года на 1% до $769 в месяц. Аренда отдельного спального места за тот же период снизилась на 7% - до $144. При этом в Европе аренда отдельного места даже выросла - на 16% до $789 в месяц, в в Азии никак не изменилась цена аренды отдельной комнаты, оставшись на уровне $455 в месяц. Средний уровень заполняемости коливингов в мире снизился к III кварталу 2020 года на 1 п. п. - до 83%.

Общий объем мирового рынка коливингов в 2020 г. составил $7,5 млрд, на 6% превысив уровень 2019 г. (данные компании Monk Realty Solutions Pvt Ltd.). Всего же число постояльцев коливингов и сервисных апартаментов в мире в 2020 году составило, по данным Monk Realty Solutions Pvt Ltd., 3,35 млн человек, на 13% превысив уровень 2019 года (2,96 млн человек).

Прогноз

В целом рынок коливингов показал свою устойчивость в период пандемии Covid-19 и вызванного ею локдауна по всему миру. Однако, как и в других сегментах, экономическая турбулентность стала испытанием бизнес-моделей в том числе и в сегменте коливингов. В 2021 году стоит ждать продолжения процесса слияний и поглощений, а также банкротств - на смену постоянному росту придет перераспределение сил. Объекты станут еще более сегментированы по аудитории, а операторы - еще более профессиональными. Не исключено также и появление разнообразных законодательных норм, необходимых для регулирования рынка. Конкуренты коливингов из области гостиничного и жилого девелопмента будут активнее перенимать опыт первых в области организации процесса проживания, а где-то - даже мимикрировать. Как бы то ни было, 2020 год доказал, что коливинги - это всерьез и надолго,

“Сейчас на рынке нет четкого понимания, что такое коливинг, - отмечает президент Becar Asset Management Александр Шарапов. - Часто ими считаются объекты на 3-4 человека, которые по сути являются обычными хостелами. В коливингах же соотношение жилых и общественных пространств на одного человека должно быть примерно одинаковым. Основные проблемы рынка коливингов в 2020 году касались сегмента микро-коливингов - в условиях локдауна внутри малых групп начало возникать психологическое напряжение, в отличие от крупных коливингов размером от 150 юнитов и больше. Последние как раз показали устойчивый рост и увеличение заполняемости. Также в прошлом году изменилась схема спроса на коливинги: если до пандемии соотношение краткосрочного и долгосрочного проживания была 35%/65%, то в локдаун доля краткосрочного проживания упала практически до нуля. Этот сегмент коммерческой недвижимости показал свою востребованность и устойчивость в самые тяжелые времена, а его развитие в ближайшие 10 лет будет идти по нарастающей”.