В 2020 году объем частных инвестиций в коммерческую недвижимость на 9% превысил средний показатель за десятилетие

Согласно The Wealth Report 2021 международной консалтинговой компании Knight Frank, в 2020 году общий объем мировых инвестиций в коммерческую недвижимость составил $720 млрд, из которых на частных инвесторов приходится $232 млрд, что почти на 30% меньше уровня 2019 года, но на 9% выше среднего показателя за последние 10 лет. В 2021 году четверть ультрахайнетов во всем мире планирует инвестировать в коммерческую недвижимость и 21% – в России и СНГ.

· C 2019 года лидеры в структуре инвестиций в коммерческую недвижимость по типу инвестора не изменились. Так, во всем мире $329 млрд пришлось на институциональных инвесторов, на втором месте частные инвесторы – $232 млрд, замыкают тройку инвестиционные трасты – $98 млрд. За год объем вложений всех трех типов инвесторов в сегмент снизился почти на 30%.

Инвестиции в коммерческую недвижимость

|

Тип инвестора |

2020 год, $млрд |

2019 год, $млрд |

Годовая динамика |

Изменение в 2020 г. относительно среднего объема за 10 лет |

|

Институциональные инвесторы |

329,3 |

460,5 |

-28% |

-6% |

|

Частные инвесторы/Не торгуются на бирже |

231,9 |

333,3 |

-30% |

9% |

|

Компании, которые торгуются на бирже/Инвестиционные трасты |

98,0 |

137,2 |

-29% |

-35% |

|

Пользователи/прочие[1] |

33,5 |

38,5 |

-13% |

0% |

|

Неизвестно |

27,2 |

26,5 |

+3% |

27% |

Источник: The Wealth Report 2021

· В 2020 году 38% вложений частных инвесторов пришлось на апартаменты ($89 млрд), 26% – на офисы ($59 млрд) и 15% – на объекты индустриальной и складской недвижимости ($34 млрд), которые закрывают тройку наиболее привлекательных сегментов, обойдя ретейл.

Объем частных инвестиций по сегментам

|

Сектор рынка |

2020 год, $млрд |

Доля в 2020 году[2] |

2019 год, $млрд |

Доля в 2019 году |

|

Апартаменты |

88,9 |

38% |

122 |

36% |

|

Офисы |

59,2 |

26% |

85 |

25% |

|

Индустриальная и складская недвижимость |

34,0 |

15% |

42 |

13% |

|

Ретейл/стрит-ретейл |

27,7 |

12% |

45 |

13% |

|

Гостиницы |

13,0 |

6% |

28 |

8% |

|

Дома престарелых/уход за престарелыми |

7,1 |

3% |

9 |

3% |

|

Жилые кондоминиумы |

1,9 |

1% |

3 |

1% |

Источник: The Wealth Report 2021

· Максимальный объем международных и внутренних частных инвестиций привлек рынок США – $141,7 млрд, из которых 97% – локальные инвесторы. В тройке лидеров по странам также Германия – $11,1 млрд вложенных в недвижимость сверхбогатыми людьми, из которых 67% обеспечили внутренние инвестиции, и Великобритания – $10,6 млрд, где только 47% было проинвестировано местными ультрахайнетами. В большинстве стран подавляющая часть финансовых потоков ожидаемо являлась внутренними инвестициями.

Объемы внутренних и международных частных инвестиций по странам, 2020 г.

|

Страна |

2020 год, $млрд |

Доля внутренних инвестиций |

Доля трансграничных инвестиций |

|

США |

141,7 |

97% |

3% |

|

Германия |

11,1 |

67% |

33% |

|

Великобритания |

10,6 |

47% |

53% |

|

Швеция |

8,3 |

100% |

- |

|

Франция |

7,5 |

95% |

5% |

|

Южная Корея |

6,0 |

100% |

- |

|

Япония |

5,5 |

92% |

8% |

|

Канада |

5,4 |

99% |

1% |

|

Нидерланды |

5,4 |

83% |

17% |

|

Китай |

3,7 |

99% |

1% |

Источник: The Wealth Report 2021

- Виктория Ормонд, партнер, руководитель международного департамента финансовых рынков и инвестиций Knight Frank: «Существует ряд факторов, которые будут определять ситуацию на мировых рынках в течение 2021 года. Первый заключается в инвестировании в крупные, относительно ликвидные и прозрачные рынки, способные привлечь глобальные финансовые потоки. Второй – в связи с ограничениями на перемещения и путешествия, действующими в той или иной степени по всему миру, частные инвесторы продолжат присматриваться к недвижимости на местных рынках, которые в обычных обстоятельствах испытывают серьезную конкуренцию с зарубежными активами. Помимо этого, ультрахайнеты все чаще ведут деятельность, соответствующую принципам ответственного инвестирования (ESG) – устойчивое развитие стало особенно важным во время пандемии».

- Алекс Джеймс, партнер, руководитель направления консультирования частных клиентов Knight Frank, утверждает: «Коммерческая недвижимость обеспечивает инвесторам относительно высокий и стабильный доход, потенциальный рост стоимости капитала и возможности для диверсификации. Все это – ключевые факторы сохранения благосостояния для будущих поколений и защиты от негативного воздействия пандемии. В 2021 году возродился оптимизм в отношении того, что по мере сокращения ограничений на перелеты и внедрения программ вакцинации, частный капитал будет стремиться к увеличению своей доли на знакомых рынках и сосредоточится на секторах с надежными долгосрочными показателями».

- В России, несмотря на негативные ожидания игроков рынка в начале пандемии, объем инвестиций в коммерческую недвижимость достиг 257,8 млрд руб.[3] – всего на 8% ниже показателя годом ранее.

Динамика общего объема инвестиций в коммерческую недвижимость

- Доля иностранных инвесторов стала минимальной с 2008 года, снизившись на 12 п.п. г/г до рекордно низких 6% против традиционных 15-25%. Корректировке показателя способствовало рекордное падение цен на нефть в первом полугодии, анонсированный 15%-й налог на доходы иностранных компаний, выводимые за границу, и, конечно, неопределенность в связи с пандемией. По прогнозам экспертов Knight Frank, в 2021 году и следующие несколько лет показатель не будет превышать 10% от общего объема инвестиций.

- Алексей Новиков, управляющий партнер Knight Frank Russia: «В отличие от динамики, наблюдавшейся в 2020 году на мировых рынках капитала, активность инвесторов в России оказалась достаточно высокой. Сдержанное 8%-е падение объемов при конъюнктуре рынка прошлого года в основном обусловлено высокой активностью девелоперов, которые в период неопределенности пополняли свой земельный фонд для будущих проектов. Отдельно стоит отметить активность инвестиционных фондов, привлекающих средства частных инвесторов – развитие такого формата говорит о постепенном формировании возможностей для небольших частных инвесторов по выходу на рынок коммерческой недвижимости. В следующие несколько лет ожидается тренд на развитие инструментов инвестирования для физических лиц, как это происходит с рынком акций, а значит объемы частных инвестиций в коммерческую недвижимость России будут расти».

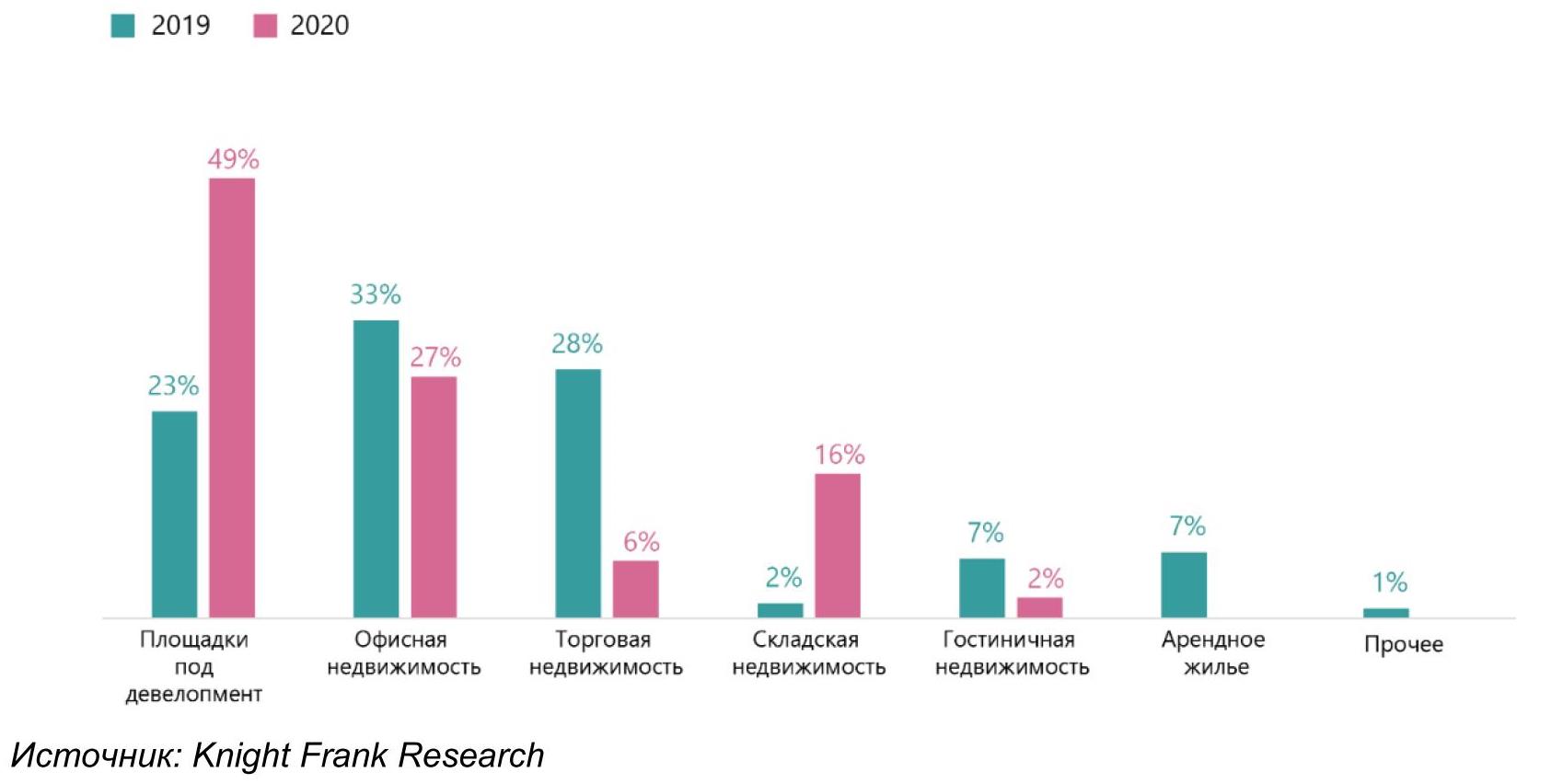

- По абсолютному значению инвестированных средств в коммерческую недвижимость России первое место заняли площадки под девелопмент – 49%, далее следуют офисы – 27% и складская недвижимость – 16%. При этом лидером роста доли инвестированных средств стал складской сегмент – зафиксировано увеличение в восемь раз по сравнению с 2019 годом из-за возросшей заинтересованности инвесторов, в том числе и крупных российских инвестиционных фондов.

Структура инвестиций по сегментам

Крупнейшие инвестиционные сделки в 2020 году

|

Объект |

Сегмент |

Регион |

Покупатель |

Страна происхождения покупателя |

Цена в валюте сделки диапазон |

|

БЦ SkyLight |

Офисная недвижимость |

Москва |

n/a |

Россия |

13-15 млрд |

|

PNK Парк Вешки |

Складская недвижимость |

Москва |

Сбербанк – арендный бизнес 3 |

Россия |

9-10 млрд |

|

Девелоперский проект на территории Московского трубозаготовительного комбината |

Площадки под девелопмент |

Москва |

ПИК |

Россия |

8-10 млрд |

|

БЦ Diamond Hall |

Офисная недвижимость |

Москва |

Сбербанк – арендный бизнес 3 |

Россия |

7-8 млрд |

|

Ориентир Север-1 |

Складская недвижимость |

Москва |

РФПИ и Mubadala (PLT) |

OAЭ/Россия |

7-8 млрд |

|

Участок на Кольской ул. и Кронштадском б-ре |

Площадки под девелопмент |

Москва |

Capital Group |

Россия |

5,5-6,5 млрд |

Источник: Knight Frank Research

- Согласно опросу The Wealth Report Attitudes Survey 2021[1], в 2020 году наибольшую долю в инвестиционном портфеле ультрахайнетов всего мира занимали офисная недвижимость (20%), частный арендный сектор (23%) и ретейл (9%). Интересы частных инвесторов России и стран СНГ схожи с мировой ситуацией: наиболее востребованы офисы – 25%, частный арендный сектор – 16%, а также площадки под девелопмент и объекты торговой недвижимости – на них приходится по 12% в усредненном портфеле российского ультрахайнета.

Доля каждого сегмента в инвестиционном портфеле, 2020 г.

|

|

% респондентов, выбравших каждую позицию |

|

|

Сегмент |

Россия и СНГ |

В среднем по миру |

|

Офисы |

25% |

20% |

|

Отели и индустрия досуга |

9% |

8% |

|

Ретейл |

12% |

9% |

|

Логистика |

7% |

5% |

|

Индустриальная недвижимость |

4% |

6% |

|

Инфраструктура |

1% |

2% |

|

Образование |

1% |

2% |

|

Студенческое жилье |

3% |

2% |

|

Пенсионная сфера |

4% |

4% |

|

Здравоохранение |

3% |

2% |

|

Сельское хозяйство |

1% |

3% |

|

Частный арендный сектор |

16% |

23% |

|

Площадки под девелопмент |

12% |

8% |

|

Другое |

3% |

3% |

Источник: The Wealth Report 2021

- Самыми перспективными частные инвесторы всего мира считают объекты индустриальной и складской недвижимости – в совокупности на них приходится 45% (40% в России и СНГ), частный арендный сектор – 32% и площадки под девелопмент – 24%. Четверть российских ультрахайнетов считает интересными ретейл и еще 21% – площадки под девелопмент.

Какие сегменты вы считаете наиболее перспективными?

|

|

% респондентов, выбравших каждую позицию[2] |

|

|

Сегмент |

Россия и СНГ |

В среднем по миру |

|

Офисы |

14% |

18% |

|

Дата-центры |

14% |

11% |

|

Отели и индустрия досуга |

11% |

13% |

|

Ретейл |

25% |

11% |

|

Логистика |

36% |

28% |

|

Индустриальная недвижимость |

4% |

17% |

|

Инфраструктура |

7% |

11% |

|

Образование |

7% |

6% |

|

Студенческое жилье |

11% |

9% |

|

Пенсионная сфера |

7% |

14% |

|

Здравоохранение |

7% |

17% |

|

Сельское хозяйство |

4% |

12% |

|

Частный арендный сектор |

18% |

32% |

|

Площадки под девелопмент |

21% |

24% |

Источник: The Wealth Report 2021

- В 2021 году четверть инвесторов всего мира планирует инвестировать в коммерческую недвижимость, в России и СНГ показатель достигает 21% – наименьшая доля среди опрошенных. Самыми активными инвесторами могут стать ультрахайнеты Северной Америки (30% выразили желание вкладывать средства в данный сектор), Европы (29%) и Великобритании (27%).

Доля ультрахайнетов, планирующих инвестировать в коммерческую недвижимость в 2021 г.

|

Регион |

% респондентов |

|

Африка |

25% |

|

Азия |

22% |

|

Австралазия |

25% |

|

Европа (исключая Великобританию) |

29% |

|

Латинская Америка |

23% |

|

Ближний Восток |

23% |

|

Северная Америка |

30% |

|

Россия и СНГ |

21% |

|

Великобритания |

27% |

|

В среднем по миру |

25% |

Источник: The Wealth Report 2021

[1] Опрос, проведенный с октября по ноябрь 2020 года, основан на ответах 600 частных банкиров, финансовых консультантов и семейных офисов, управляющими средствами клиентов-ультрахайнетов на общую сумму более $3,3 трлн по всему миру.

[2] Респонденты выбирали по три сегмента.

[1] Конечные пользователи – коммерческие организации, правительство, образовательные и религиозные организации, которые владеют недвижимостью для собственных целей.

[2] Доли в 2019 и 2020 гг. округлены до целого числа, поэтому в сумме не равны 100%.

[3] $3,6 млрд по среднему курсу доллара США за 2020 год, ЦБ.

Мониторинг высотного предложения, проведенный специалистами Циан, показал, что в стране есть только десять городов, где есть жилые дома с этажностью 30+. Половина из них относится к Урало-Поволжскому макрорегиону.

1 место. Москва. 95-97 этаж

2,60 млрд рублей / 2180,90 кв. м

Пресненская набережная, МФК «Башня Федерация»

https://www.cian.ru/sale/flat/247177669/

Пентхаус-гигант на вершине башни «Федерация» (ММДЦ «Москва-Сити») охватывает сразу три этажа – с 95-го по 97-й. На сегодняшний день этот лот обладает максимальным показателем высотности в Европе. Площадь апартамента – почти 2,2 тыс. кв. м. Он отличается рядом уникальных опций и характеристик. Достаточно сказать о 12-метровом стеклянном куполе, который накрывает парадную гостиную. Чтобы купить этот пентхаус, нужен поистине огромный бюджет – 2,60 млрд рублей.

2 место. Красногорск (Московская область). 44 этаж

16,00 млн рублей / 131,00 кв. м

Улица Авангардная, ЖК Art

https://krasnogorsk.cian.ru/sale/flat/223422121/

Самая высокая новостройка Подмосковья – 44-этажный ЖК Art, расположенный между МКАД и Москвой-рекой (городской округ Красногорск). Здесь можно найти сразу два высотных пентхауса. Один четырехкомнатный площадью 131,00 кв. м, другой – трехкомнатный (74,20 кв. м, https://krasnogorsk.cian.ru/sale/flat/245178900/). Они обойдутся новому покупателю соответственно в 16,00 и 13,60 млн рублей.

3 место. Екатеринбург (Свердловская область). 41 этаж

59,59 млн рублей / 228,10 кв. м

Улица Бориса Ельцина, МФК «Башня Исеть»

https://ekb.cian.ru/sale/flat/237609770/

Башня «Исеть» (вторая очередь проекта «Екатеринбург-Сити») поднимается на 52 этажа, или 209 м над уровнем екатеринбургских улиц. На ее 41-м этаже размещается четырехкомнатный премиальный апартамент площадью 228,10 кв. м. На Урале нет предложения с большей высотностью. Сумма, указанная, в его ценнике, – 59,59 млн рублей.

4 место. Саратов. 35 этаж

7,05 млн рублей / 107,20 кв. м

Славянская площадь, ЖК Volga Sky

https://saratov.cian.ru/sale/flat/245442644/

Чуть более 7,05 млн рублей достаточно, чтобы переехать в трехкомнатную квартиру (107,20 кв. м) на 35-этаже жилого саратовского комплекса Volga Sky, который возведен пять лет назад на берегу Волги.

5 место. Санкт-Петербург. 34 этаж

19,95 млн рублей / 120,0 кв. м

Проспект Обуховской обороны, ЖК «Князь Александр Невский»

https://spb.cian.ru/sale/flat/246626696/

В Санкт-Петербурге действуют жесткие ограничения на высотность зданий. Это продиктовано стремлением сохранить сложившийся исторический облик города. Жилые дома с этажностью 25+ представляют собой большую редкость. Поэтому лот на 34-м этаже ЖК «Князь Александр Невский» можно рассматривать как уникальное предложение. Это двухуровневая квартира площадью 120,0 кв. м. Из ее окон открывается панорамный вид на Неву. Стоимость объекта заявлена в размере 19,95 млн рублей.

6 место. Казань (Республика Татарстан). 34 этаж

16,00 млн рублей / 178,0 кв. м

Проспект Альберта Камалеева, ЖК «Лазурные небеса»

https://kazan.cian.ru/sale/flat/238399442/

На казанском рынке встречаются и 40-этажные новостройки. Таков, например, проект премиум-класса «Лазурные небеса». Правда, выше 34-го этажа квартиры в нем не продаются. За 16,00 млн рублей по этому адресу можно приобрести видовой объект площадью 178,0 кв. м. На том же 34-м этаже экспонируется однокомнатная квартира площадью 79,7 кв. м (https://kazan.cian.ru/sale/flat/228365859/). Ее прайс равен 7,17 млн рублей.

7 место. Уфа (Республика Башкортостан). 34 этаж

7,00 млн рублей / 72,41 кв. м

Улица Бехтерева, ЖК «Символ»

https://ufa.cian.ru/sale/flat/247087532/

В Уфе, высотный максимум соответствует 34-му этажу. Этим результатом город обязан ЖК «Символ», который строится в полукилометре от набережной реки Белая. Чтобы поселиться на самом верху, нужен бюджет в 7,00 млн рублей – во столько собственник оценил просторную двухкомнатную квартиру (72,41 кв. м) с панорамным остеклением.

8 место. Грозный (Чеченская Республика). 32 этаж

8,22 млн рублей / 156,60 кв. м

Улица Умара Димаева, ЖК «Феникс»

https://groznyy.cian.ru/sale/flat/219752135/

42-этажный небоскреб «Феникс» по улице Умара Димаева входит в комплекс «Грозный-Сити» – один из немногих региональных девелоперских проектов, получивших общероссийскую известность. На 32-м этаже подготовлен к продаже лот-рекордсмен по высотности – четырехкомнатная квартира площадью 156,60 кв. м. После декабрьского дисконта она стоит 8,22 млн рублей. На расстоянии короткой пешей прогулки от здания находятся резиденция главы республики и мечеть «Сердце Чечни». Еще один лот, который можно приобрести на 32-м этаже ЖК «Феникс» – двухкомнатная квартира площадью 70,80 кв. м (https://groznyy.cian.ru/sale/flat/227874045/) за 4,05 млн рублей

9 место. Ростов-на-Дону. 31 этаж

33,00 млн рублей / 243,00 кв. м

Беговая улица, ЖК «Белый ангел»

https://rostov.cian.ru/sale/flat/240932237/

ЖК «Белый ангел», который занимает участок на правом берегу Дона, опережает все прочие ростовские дома по высотности. Весь его 31-й этаж выделен под одну крупноформатную квартиру площадью 243,00 кв. м с двумя террасами (55,85 кв. м и 57,46 кв. м соответственно). Высота потолков в ней достигает 3,6 м. Бюджет данного лота составляет 33,00 млн рублей.

10 место. Самара. 31 этаж

1,33 млн рублей / 22,11 кв. м

Улица Антонова-Овсеенко, ЖК «Космолет»

https://samara.cian.ru/sale/flat/230745288/

Самый доступный из высотных лотов в стране – студия на верхнем этаже самарского жилого комплекса «Космолет». Даже после октябрьского и ноябрьского повышения цен ее чек остается в пределах 1,33 млн рублей. Однако, еще некоторую сумму придется заплатить за отделку. Из 22,11 кв. м площади объекта 3,7 кв. м приходятся на лоджию. Ожидается, что дом будет сдан в конце 2022 г.

Кроме того, в России насчитывается еще 9 городов, где выставлены на продажу лоты в поясе 26-30 этажа.

|

Город |

Максимальная высотность продаваемого лота, этаж |

Ссылка |

|

Рязань |

30 |

|

|

Сочи |

27 |

|

|

Мурино (Ленинградская область) |

27 |

|

|

Новосибирск |

27 |

|

|

Челябинск |

26 |

|

|

Воронеж |

26 |

|

|

Пермь |

26 |

|

|

Владивосток |

26 |

|

|

Киров |

26 |

Международная консалтинговая компания Knight Frank обновила Индекс цен на жилую недвижимость по итогам III квартала 2020 года. Согласно исследованию, Турция стала лидером рейтинга с ростом цен на 27% за год (с III квартала 2019 года по III квартал 2020 года). Далее следует Новая Зеландия (+15,4%), а закрывает тройку лидеров Люксембург (+13,4%). Совокупный показатель индекса, рассчитанный по всем странам-участницам списка, за год составил 4,5%, в прошлом году – 3,7% При этом сейчас в 16% проанализированных рынков отмечается снижение цен на недвижимость против 9% годом ранее. Россия переместилась с 10 на 8 позицию за год с ростом цен на 9,2% (+8,1% в 2019 году), во II квартале 2020 года страна занимала 14 позицию (+8,1% в годовой динамике).

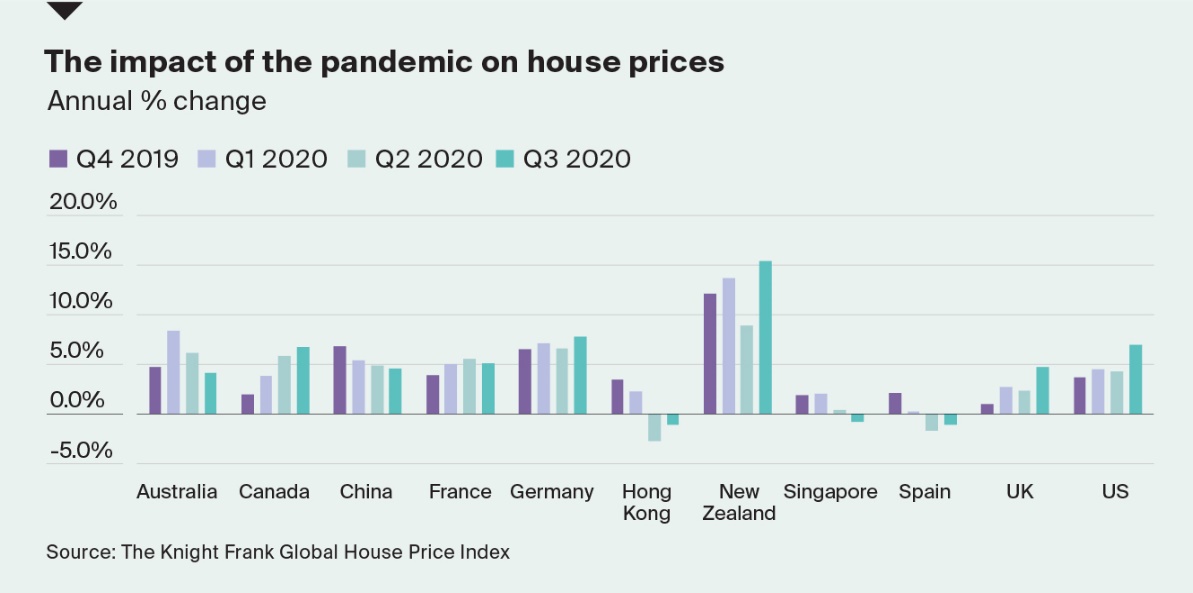

- В 2020 году Турция возглавляла рейтинг три квартала подряд, и по итогам IIIквартала, положительная годовая динамика цен достигла 27%. Тем не менее стоит отметить, что с учетом инфляции (14%) рост показателя достигает приблизительно 13%. В первую очередь, это можно объяснить укрепляющейся экономикой страны (ВВП увеличился на 16% за квартал) и высоким интересом со стороны покупателей из Ближнего Востока.Напомним, год назад Турция находилась на 15 месте (+6,3% по состоянию на III квартал 2019 года).

Динамика цен на ключевых рынках, за год в %

Источник: The Knight Frank Global House Price Index

- Резкий скачок спроса на жилье в Новой Зеландии после отмены ограничений привел к тому, что цены на недвижимость за квартал поднялись с 8% до 15%. В IIIквартале в стране было зафиксировано 8 618 сделок – на 41% больше 6 112 проданных лотов годом ранее. В 2019 году страна занимала 14 строчку рейтинга с положительной годовой динамикой в 6,4%. Замыкает тройку лидеров Люксембург (+13,4% в IIIквартале 2020 года), для сравнения: год назад он находился на второй строчке с ростом цен на 11,4%.

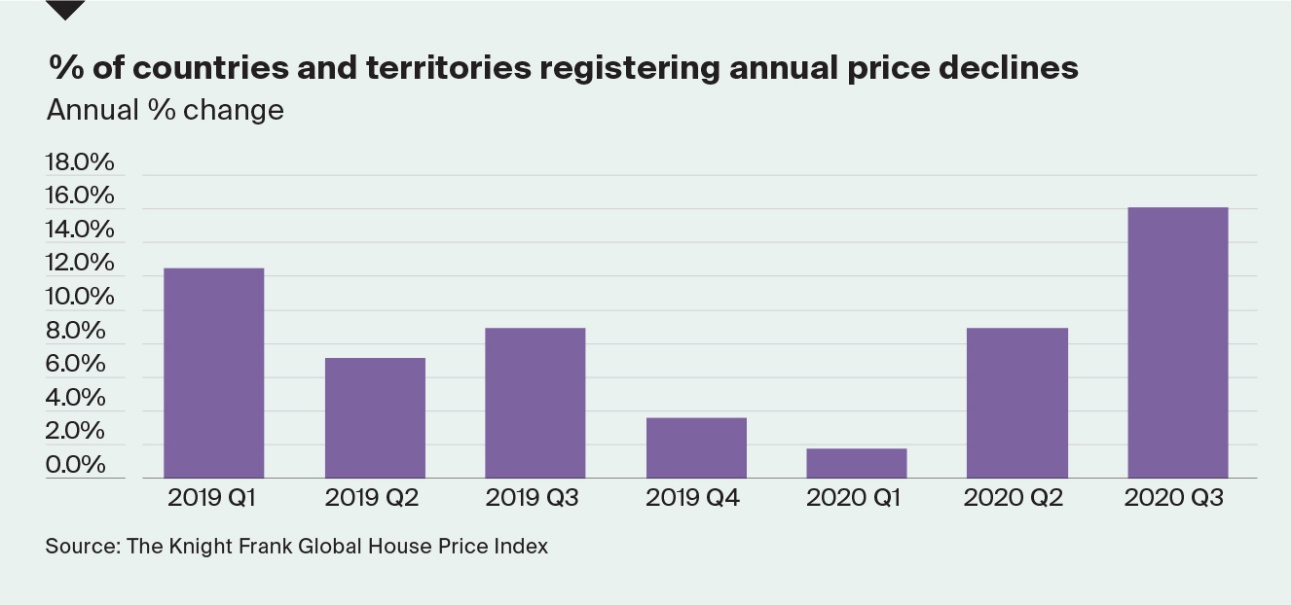

- В III квартале 2020 года увеличилась доля рынков, на которых наблюдается годовое снижение цен – на 7 п.п. по сравнению с 2019 годом, до 16% (2% в начале года). Аутсайдером обновленного рейтинга стал Марокко (-3,3% за год; -0,2% и 52 строчка в 2019 году).

- В ТОП-10 рейтинга по итогам III квартала 2020 года с 4 по 10 позицию преимущественно занимают страны Восточной Европы: Словакия (+11,8% за год), Польша (+10,9%), Украина (+10,3%), Австрия (+9,5%), Нидерланды (8,5%) и Хорватия (+8,3%).

Доля стран, демонстрирующих отрицательную годовую динамику цен, %

Источник: The Knight Frank Global House Price Index

- Россия (+9,2%) за год поднялись в рейтинге на 2 позиции. По словам Алексея Новикова, управляющего партнера Knight Frank, в III квартале рынок жилья продолжил наращивать темпы роста цен после спада активности, связанного с пандемией. Выгодные условия ипотечного кредитования и заинтересованность в недвижимости как в одном из наиболее понятных инструментов для инвестиций, особенно на фоне ослабления рубля, стали драйверами спроса и роста цен. При этом нужно учитывать, что IV квартал – традиционно самый активный с точки зрения приобретения жилья, соответственно, в конце года можно ожидать еще более активного увеличения показателя.

- Николай Пашков, генеральный директор Knight Frank St Petersburg: «Ответом рынка на ажиотажный спрос на квартиры стало повышение цен во всех классах жилья. Рынок жилой недвижимости Санкт-Петербурга не стал исключением, более того, прирост цен на вторичное жильё вдвое опередил средние показатели по стране. В условиях нестабильной экономической ситуации, ослабления рубля и субсидированной ставки по ипотеке покупатели стремились сохранить накопленные средства и ускорить принятие решения о покупке жилья».

- Марина Шалаева, директор департамента зарубежной недвижимости и частных инвестиций Knight Frank: «Многие рынки жилья были “заморожены” во время пандемии, однако уже в III квартале этого года показали значительный рост продаж и цен. К ним можно отнести и наиболее популярные направления российских ультрахайнетов – Австрию (+9,5%), Германию (+7,8%), США (+7%), Португалию (+5,8%), Францию (+5,1%) и Великобританию (+4,7%). Италия, Греция, Кипр и Швейцария продемонстрировали умеренную положительную динамику в диапазоне 2-3,5%, а в Испании цены на жилую недвижимость снизились на 1,1%. Разумеется, пандемия внесла свои коррективы, однако правительства всех стран стремятся стабилизировать рынки, чему также способствует активный спрос на жилье, приобретаемое в качестве “второго дома” или с целью сохранения капитала».

Глобальный индекс цен на жилую недвижимость за III квартал 2020 года

|

Страна/ Территория |

Годовая динамика, % (III квартал 2019-III квартал 2020) |

Полугодовая динамика, % (I квартал 2020-III квартал 2020) |

Квартальная динамика, % (II квартал 2020-III квартал 2020) |

|

|

1 |

Турция |

27,3% |

17,0% |

5,2% |

|

2 |

Новая Зеландия |

15,4% |

3,6% |

8,2% |

|

3 |

Люксембург |

13,4% |

8,5% |

4,3% |

|

4 |

Словакия |

11,8% |

7,2% |

3,5% |

|

5 |

Польша |

10,9% |

5,7% |

2,0% |

|

6 |

Украина |

10,3% |

1,8% |

1,8% |

|

7 |

Австрия |

9,5% |

6,8% |

3,6% |

|

8 |

Россия |

9,2% |

4,7% |

3,3% |

|

9 |

Нидерланды |

8,5% |

4,7% |

2,8% |

|

10 |

Хорватия |

8,3% |

4,5% |

1,8% |

|

11 |

Германия |

7,8% |

4,6% |

2,6% |

|

12 |

Исландия |

7,7% |

3,5% |

1,9% |

|

13 |

Чехия** |

7,7% |

3,4% |

1,6% |

|

14 |

США |

7,0% |

5,4% |

3,2% |

|

15 |

Канада |

6,7% |

5,3% |

2,0% |

|

16 |

Румыния |

6,6% |

3,4% |

0,1% |

|

17 |

Швеция* |

6,3% |

4,8% |

2,7% |

|

18 |

Португалия |

5,8% |

1,6% |

1,2% |

|

19 |

Словения |

5,2% |

3,0% |

1,9% |

|

20 |

Франция |

5,1% |

1,9% |

0,5% |

|

21 |

Мексика |

5,0% |

2,1% |

0,9% |

|

22 |

Великобритания |

4,7% |

4,9% |

3,9% |

|

23 |

Китай |

4,6% |

2,9% |

1,4% |

|

24 |

Норвегия |

4,5% |

4,7% |

1,4% |

|

25 |

Бельгия |

4,5% |

1,2% |

1,4% |

|

26 |

Литва |

4,4% |

-11,6% |

-5,3% |

|

27 |

Дания |

4,3% |

4,8% |

3,1% |

|

28 |

Колумбия |

4,2% |

1,4% |

0,0% |

|

29 |

Австралия |

4,1% |

-1,0% |

0,8% |

|

30 |

Перу |

4,1% |

5,1% |

3,7% |

|

31 |

Эстония |

4,0% |

-1,3% |

-5,8% |

|

32 |

Тайвань |

3,8% |

1,3% |

0,7% |

|

33 |

Япония |

3,6% |

2,7% |

-1,1% |

|

34 |

Италия |

3,4% |

4,1% |

3,1% |

|

35 |

Мальта** |

3,3% |

1,4% |

5,4% |

|

36 |

Греция |

3,2% |

1,1% |

0,4% |

|

37 |

Израиль |

3,0% |

1,1% |

0,6% |

|

38 |

Болгария |

2,9% |

0,1% |

-1,1% |

|

39 |

Южная Корея |

2,9% |

1,8% |

1,3% |

|

40 |

Южная Африка |

2,6% |

3,5% |

2,5% |

|

41 |

Кипр |

2,3% |

1,4% |

1,0% |

|

42 |

Бразилия |

2,1% |

1,8% |

1,2% |

|

43 |

Швейцария |

2,1% |

2,4% |

1,3% |

|

44 |

Джерси |

1,9% |

1,0% |

0,6% |

|

45 |

Латвия |

1,6% |

-1,6% |

-2,3% |

|

46 |

Индонезия |

1,5% |

0,7% |

0,4% |

|

47 |

Чили |

0,6% |

-0,5% |

0,8% |

|

48 |

Сингапур** |

-0,8% |

0,5% |

0,1% |

|

49 |

Ирландия |

-0,8% |

0,4% |

0,5% |

|

50 |

Малайзия |

-0,8% |

-0,9% |

-1,3% |

|

51 |

Гонконг* |

-1,1% |

1,6% |

0,0% |

|

52 |

Испания |

-1,1% |

-1,3% |

0,6% |

|

53 |

Финляндия |

-1,3% |

3,1% |

2,5% |

|

54 |

Индия |

-2,4% |

-2,4% |

-0,5% |

|

55 |

Венгрия |

-2,5% |

-3,3% |

-6,0% |

|

56 |

Марокко |

-3,3% |

-4,3% |

-3,4% |

Источник: Knight Frank, 2020

Рейтинг построен на основе годовой динамики

*Предварительно

**Запрашиваемые цены

Данные для Бельгии, Болгарии, Хорватии, Кипра, Чешской Республики, Эстонии, Финляндии, Венгрии, Израиля, Италии, Японии, Латвии, Люксембурга, Марокко, Перу, Польши, Румынии, Словении и Тайваня – II квартал 2020 года.http://www.terra-auri.ru