В 2020 году объем частных инвестиций в коммерческую недвижимость на 9% превысил средний показатель за десятилетие

Согласно The Wealth Report 2021 международной консалтинговой компании Knight Frank, в 2020 году общий объем мировых инвестиций в коммерческую недвижимость составил $720 млрд, из которых на частных инвесторов приходится $232 млрд, что почти на 30% меньше уровня 2019 года, но на 9% выше среднего показателя за последние 10 лет. В 2021 году четверть ультрахайнетов во всем мире планирует инвестировать в коммерческую недвижимость и 21% – в России и СНГ.

· C 2019 года лидеры в структуре инвестиций в коммерческую недвижимость по типу инвестора не изменились. Так, во всем мире $329 млрд пришлось на институциональных инвесторов, на втором месте частные инвесторы – $232 млрд, замыкают тройку инвестиционные трасты – $98 млрд. За год объем вложений всех трех типов инвесторов в сегмент снизился почти на 30%.

Инвестиции в коммерческую недвижимость

|

Тип инвестора |

2020 год, $млрд |

2019 год, $млрд |

Годовая динамика |

Изменение в 2020 г. относительно среднего объема за 10 лет |

|

Институциональные инвесторы |

329,3 |

460,5 |

-28% |

-6% |

|

Частные инвесторы/Не торгуются на бирже |

231,9 |

333,3 |

-30% |

9% |

|

Компании, которые торгуются на бирже/Инвестиционные трасты |

98,0 |

137,2 |

-29% |

-35% |

|

Пользователи/прочие[1] |

33,5 |

38,5 |

-13% |

0% |

|

Неизвестно |

27,2 |

26,5 |

+3% |

27% |

Источник: The Wealth Report 2021

· В 2020 году 38% вложений частных инвесторов пришлось на апартаменты ($89 млрд), 26% – на офисы ($59 млрд) и 15% – на объекты индустриальной и складской недвижимости ($34 млрд), которые закрывают тройку наиболее привлекательных сегментов, обойдя ретейл.

Объем частных инвестиций по сегментам

|

Сектор рынка |

2020 год, $млрд |

Доля в 2020 году[2] |

2019 год, $млрд |

Доля в 2019 году |

|

Апартаменты |

88,9 |

38% |

122 |

36% |

|

Офисы |

59,2 |

26% |

85 |

25% |

|

Индустриальная и складская недвижимость |

34,0 |

15% |

42 |

13% |

|

Ретейл/стрит-ретейл |

27,7 |

12% |

45 |

13% |

|

Гостиницы |

13,0 |

6% |

28 |

8% |

|

Дома престарелых/уход за престарелыми |

7,1 |

3% |

9 |

3% |

|

Жилые кондоминиумы |

1,9 |

1% |

3 |

1% |

Источник: The Wealth Report 2021

· Максимальный объем международных и внутренних частных инвестиций привлек рынок США – $141,7 млрд, из которых 97% – локальные инвесторы. В тройке лидеров по странам также Германия – $11,1 млрд вложенных в недвижимость сверхбогатыми людьми, из которых 67% обеспечили внутренние инвестиции, и Великобритания – $10,6 млрд, где только 47% было проинвестировано местными ультрахайнетами. В большинстве стран подавляющая часть финансовых потоков ожидаемо являлась внутренними инвестициями.

Объемы внутренних и международных частных инвестиций по странам, 2020 г.

|

Страна |

2020 год, $млрд |

Доля внутренних инвестиций |

Доля трансграничных инвестиций |

|

США |

141,7 |

97% |

3% |

|

Германия |

11,1 |

67% |

33% |

|

Великобритания |

10,6 |

47% |

53% |

|

Швеция |

8,3 |

100% |

- |

|

Франция |

7,5 |

95% |

5% |

|

Южная Корея |

6,0 |

100% |

- |

|

Япония |

5,5 |

92% |

8% |

|

Канада |

5,4 |

99% |

1% |

|

Нидерланды |

5,4 |

83% |

17% |

|

Китай |

3,7 |

99% |

1% |

Источник: The Wealth Report 2021

- Виктория Ормонд, партнер, руководитель международного департамента финансовых рынков и инвестиций Knight Frank: «Существует ряд факторов, которые будут определять ситуацию на мировых рынках в течение 2021 года. Первый заключается в инвестировании в крупные, относительно ликвидные и прозрачные рынки, способные привлечь глобальные финансовые потоки. Второй – в связи с ограничениями на перемещения и путешествия, действующими в той или иной степени по всему миру, частные инвесторы продолжат присматриваться к недвижимости на местных рынках, которые в обычных обстоятельствах испытывают серьезную конкуренцию с зарубежными активами. Помимо этого, ультрахайнеты все чаще ведут деятельность, соответствующую принципам ответственного инвестирования (ESG) – устойчивое развитие стало особенно важным во время пандемии».

- Алекс Джеймс, партнер, руководитель направления консультирования частных клиентов Knight Frank, утверждает: «Коммерческая недвижимость обеспечивает инвесторам относительно высокий и стабильный доход, потенциальный рост стоимости капитала и возможности для диверсификации. Все это – ключевые факторы сохранения благосостояния для будущих поколений и защиты от негативного воздействия пандемии. В 2021 году возродился оптимизм в отношении того, что по мере сокращения ограничений на перелеты и внедрения программ вакцинации, частный капитал будет стремиться к увеличению своей доли на знакомых рынках и сосредоточится на секторах с надежными долгосрочными показателями».

- В России, несмотря на негативные ожидания игроков рынка в начале пандемии, объем инвестиций в коммерческую недвижимость достиг 257,8 млрд руб.[3] – всего на 8% ниже показателя годом ранее.

Динамика общего объема инвестиций в коммерческую недвижимость

- Доля иностранных инвесторов стала минимальной с 2008 года, снизившись на 12 п.п. г/г до рекордно низких 6% против традиционных 15-25%. Корректировке показателя способствовало рекордное падение цен на нефть в первом полугодии, анонсированный 15%-й налог на доходы иностранных компаний, выводимые за границу, и, конечно, неопределенность в связи с пандемией. По прогнозам экспертов Knight Frank, в 2021 году и следующие несколько лет показатель не будет превышать 10% от общего объема инвестиций.

- Алексей Новиков, управляющий партнер Knight Frank Russia: «В отличие от динамики, наблюдавшейся в 2020 году на мировых рынках капитала, активность инвесторов в России оказалась достаточно высокой. Сдержанное 8%-е падение объемов при конъюнктуре рынка прошлого года в основном обусловлено высокой активностью девелоперов, которые в период неопределенности пополняли свой земельный фонд для будущих проектов. Отдельно стоит отметить активность инвестиционных фондов, привлекающих средства частных инвесторов – развитие такого формата говорит о постепенном формировании возможностей для небольших частных инвесторов по выходу на рынок коммерческой недвижимости. В следующие несколько лет ожидается тренд на развитие инструментов инвестирования для физических лиц, как это происходит с рынком акций, а значит объемы частных инвестиций в коммерческую недвижимость России будут расти».

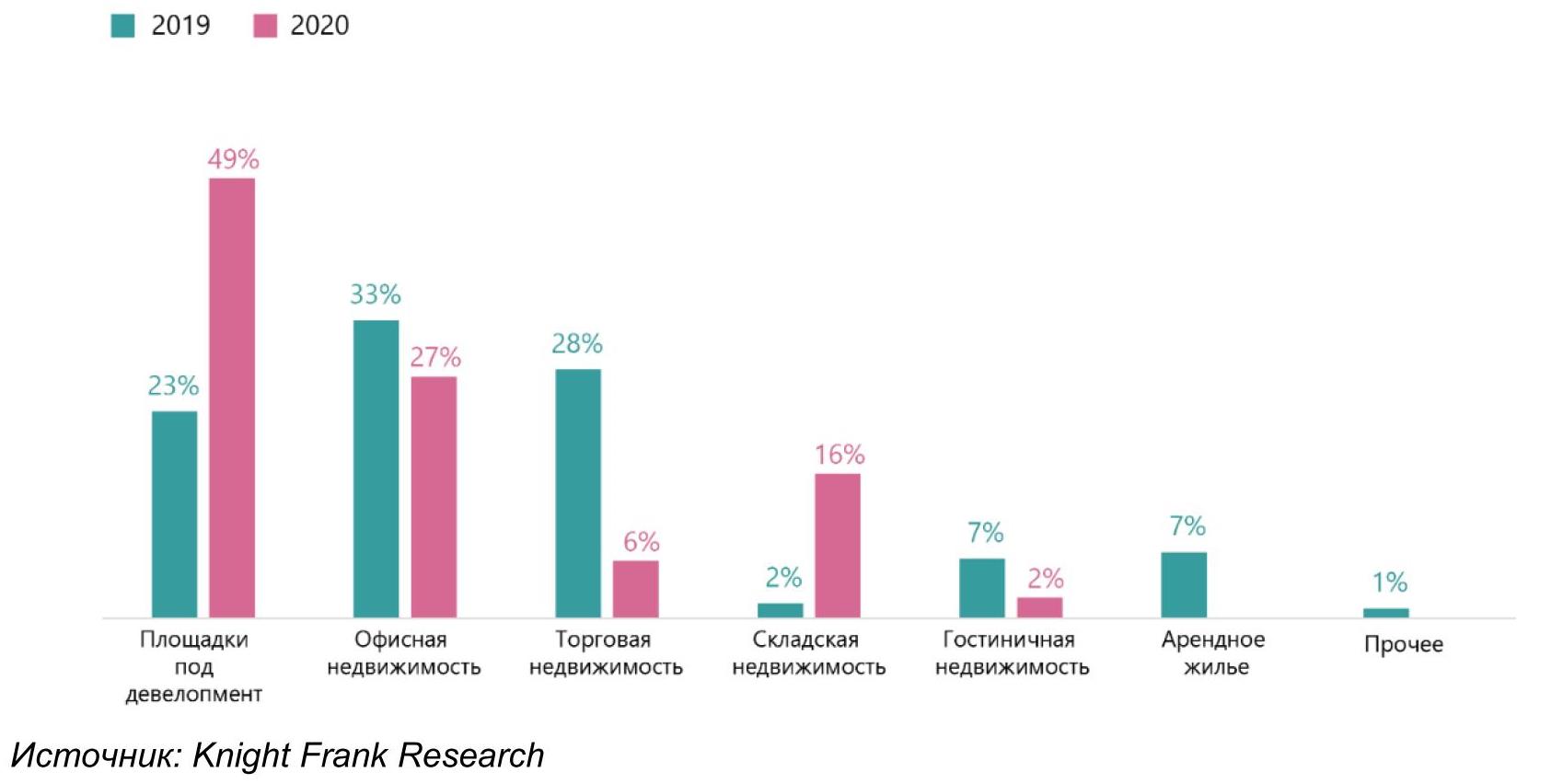

- По абсолютному значению инвестированных средств в коммерческую недвижимость России первое место заняли площадки под девелопмент – 49%, далее следуют офисы – 27% и складская недвижимость – 16%. При этом лидером роста доли инвестированных средств стал складской сегмент – зафиксировано увеличение в восемь раз по сравнению с 2019 годом из-за возросшей заинтересованности инвесторов, в том числе и крупных российских инвестиционных фондов.

Структура инвестиций по сегментам

Крупнейшие инвестиционные сделки в 2020 году

|

Объект |

Сегмент |

Регион |

Покупатель |

Страна происхождения покупателя |

Цена в валюте сделки диапазон |

|

БЦ SkyLight |

Офисная недвижимость |

Москва |

n/a |

Россия |

13-15 млрд |

|

PNK Парк Вешки |

Складская недвижимость |

Москва |

Сбербанк – арендный бизнес 3 |

Россия |

9-10 млрд |

|

Девелоперский проект на территории Московского трубозаготовительного комбината |

Площадки под девелопмент |

Москва |

ПИК |

Россия |

8-10 млрд |

|

БЦ Diamond Hall |

Офисная недвижимость |

Москва |

Сбербанк – арендный бизнес 3 |

Россия |

7-8 млрд |

|

Ориентир Север-1 |

Складская недвижимость |

Москва |

РФПИ и Mubadala (PLT) |

OAЭ/Россия |

7-8 млрд |

|

Участок на Кольской ул. и Кронштадском б-ре |

Площадки под девелопмент |

Москва |

Capital Group |

Россия |

5,5-6,5 млрд |

Источник: Knight Frank Research

- Согласно опросу The Wealth Report Attitudes Survey 2021[1], в 2020 году наибольшую долю в инвестиционном портфеле ультрахайнетов всего мира занимали офисная недвижимость (20%), частный арендный сектор (23%) и ретейл (9%). Интересы частных инвесторов России и стран СНГ схожи с мировой ситуацией: наиболее востребованы офисы – 25%, частный арендный сектор – 16%, а также площадки под девелопмент и объекты торговой недвижимости – на них приходится по 12% в усредненном портфеле российского ультрахайнета.

Доля каждого сегмента в инвестиционном портфеле, 2020 г.

|

|

% респондентов, выбравших каждую позицию |

|

|

Сегмент |

Россия и СНГ |

В среднем по миру |

|

Офисы |

25% |

20% |

|

Отели и индустрия досуга |

9% |

8% |

|

Ретейл |

12% |

9% |

|

Логистика |

7% |

5% |

|

Индустриальная недвижимость |

4% |

6% |

|

Инфраструктура |

1% |

2% |

|

Образование |

1% |

2% |

|

Студенческое жилье |

3% |

2% |

|

Пенсионная сфера |

4% |

4% |

|

Здравоохранение |

3% |

2% |

|

Сельское хозяйство |

1% |

3% |

|

Частный арендный сектор |

16% |

23% |

|

Площадки под девелопмент |

12% |

8% |

|

Другое |

3% |

3% |

Источник: The Wealth Report 2021

- Самыми перспективными частные инвесторы всего мира считают объекты индустриальной и складской недвижимости – в совокупности на них приходится 45% (40% в России и СНГ), частный арендный сектор – 32% и площадки под девелопмент – 24%. Четверть российских ультрахайнетов считает интересными ретейл и еще 21% – площадки под девелопмент.

Какие сегменты вы считаете наиболее перспективными?

|

|

% респондентов, выбравших каждую позицию[2] |

|

|

Сегмент |

Россия и СНГ |

В среднем по миру |

|

Офисы |

14% |

18% |

|

Дата-центры |

14% |

11% |

|

Отели и индустрия досуга |

11% |

13% |

|

Ретейл |

25% |

11% |

|

Логистика |

36% |

28% |

|

Индустриальная недвижимость |

4% |

17% |

|

Инфраструктура |

7% |

11% |

|

Образование |

7% |

6% |

|

Студенческое жилье |

11% |

9% |

|

Пенсионная сфера |

7% |

14% |

|

Здравоохранение |

7% |

17% |

|

Сельское хозяйство |

4% |

12% |

|

Частный арендный сектор |

18% |

32% |

|

Площадки под девелопмент |

21% |

24% |

Источник: The Wealth Report 2021

- В 2021 году четверть инвесторов всего мира планирует инвестировать в коммерческую недвижимость, в России и СНГ показатель достигает 21% – наименьшая доля среди опрошенных. Самыми активными инвесторами могут стать ультрахайнеты Северной Америки (30% выразили желание вкладывать средства в данный сектор), Европы (29%) и Великобритании (27%).

Доля ультрахайнетов, планирующих инвестировать в коммерческую недвижимость в 2021 г.

|

Регион |

% респондентов |

|

Африка |

25% |

|

Азия |

22% |

|

Австралазия |

25% |

|

Европа (исключая Великобританию) |

29% |

|

Латинская Америка |

23% |

|

Ближний Восток |

23% |

|

Северная Америка |

30% |

|

Россия и СНГ |

21% |

|

Великобритания |

27% |

|

В среднем по миру |

25% |

Источник: The Wealth Report 2021

[1] Опрос, проведенный с октября по ноябрь 2020 года, основан на ответах 600 частных банкиров, финансовых консультантов и семейных офисов, управляющими средствами клиентов-ультрахайнетов на общую сумму более $3,3 трлн по всему миру.

[2] Респонденты выбирали по три сегмента.

[1] Конечные пользователи – коммерческие организации, правительство, образовательные и религиозные организации, которые владеют недвижимостью для собственных целей.

[2] Доли в 2019 и 2020 гг. округлены до целого числа, поэтому в сумме не равны 100%.

[3] $3,6 млрд по среднему курсу доллара США за 2020 год, ЦБ.

Несмотря на коронакризис, спрос на новостройки, вторичное жилье и ипотеку в 2020 году в Москве возрос. К таким выводам пришли аналитики «Метриум», проанализировав итоговую статистику сделок, опубликованную Росреестром по Москве. Лучше всего продемонстрировал себя ипотечный сектор, где число зарегистрированных кредитов на покупку жилья увеличилось на 16%.

В 2020 году в Москве было заключено 82,8 тыс. договоров долевого участия на покупку жилья. Это на 1,4% больше, чем в 2019 году, подсчитали эксперты «Метриум», когда было зафиксировано 81,6 тыс. сделок. Хотя в апреле и мае показатели активности покупателей сократились наполовину из-за введения режима самоизоляции, в последующие месяцы программа субсидирования ипотечных ставок, распространяющаяся на новостройки, позволила застройщикам наверстать упущенное. Если в первом полугодии спрос сокращался, то во втором начал расти, а самым удачным месяцем стал сентябрь, когда дольщики подписали 11,9 тыс. договоров. Таким образом, в 2020 году первичный рынок жилья поставил очередной рекорд активности клиентов.

«Действительно спрос на новостройки во второй половине 2020 года был необычайно высоким, – отмечает Алексей Перлин, генеральный директор девелоперской компании «СМУ-6 Инвестиции». – К примеру, мы вывели в продажу новую очередь нашего проекта “Любовь и голуби”, которая всего за несколько месяцев была распродана на две трети. Отчасти это стало возможным благодаря повышению доступности ипотеки, а с другой стороны – оптимизации нашего продукта под запросы покупателей. В целом полагаю в следующем году спрос на новостройки в Москве останется высоким».

На рынке ипотеки в 2020 году продолжался уверенный рост. Впервые в истории сектора жилищного кредитования в Москве за год было зарегистрировано более 100 тыс. сделок. Активность заемщиков превысила уровень 2019 года на 16%, когда Росреестр зарегистрировал 90 тыс. ипотечных сделок. Только в апреле и мае рынок ипотеки в Москве ушел в минус, продемонстрировав снижение числа ипотек относительно аналогичных периодов 2019 года. Самым активным периодом стала осень, когда каждый месяц заключалось по 10-13 тыс. сделок.

Предыдущий пик активности заемщиков был зафиксирован в 2018 году. Тогда банки выдали покупателям жилья в Москве 90,6 тыс. кредитов. Таким образом, со времен предыдущего рекорда спрос на кредит вырос на 15%. Основные причины повышения востребованности кредитов – программы поддержки ипотеки, а именно – «Ставка 6,5%» и «семейная» ипотека. По данным «Метриум», 85% ипотечных сделок на первичном рынке жилья в 2020 году проходили с привлечением льготных кредитов.

Вторичный рынок жилья в Москве также закончил год в плюсе, несмотря на отсутствие прямой поддержки властей. В 2020 году здесь были зарегистрированы почти 149 тыс. договоров купли-продажи, что на 2% больше, чем в 2019 году (146 тыс. соглашений). На вторичном рынке жилья наблюдалась такая же динамика сделок, как и на первичном: спад в первом полугодии и рост – во втором. Пика активность покупателей достигла в декабре, когда Росреестр зафиксировал более 20 тыс. сделок – рекордный показатель для одного месяца.

Однако годовой рекорд 2018 года, когда в Москве приобрели 156 тыс. вторичных квартир, все-таки не побит. По сравнению с тем периодом спрос в 2020 году снизился на 5%.

«Сейчас можно с уверенностью сказать, что субсидирование ипотеки спасло рынок новостроек в 2020 году, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Учитывая масштабы кризиса и общей неопределенности в экономике, без поддержки отрасли скорее всего даже московский рынок не вышел бы на позитивные показатели к концу года. Помимо этого, имел место и высокий инвестиционный спрос на фоне ослабления рубля, которое подталкивало к вложениям в недвижимость. Однако вслед за рекордным спросом наметился и рекордный рост цен, который сейчас приводит к оттоку части покупателей с первичного на вторичный рынок, что может стать серьезным вызовом для застройщиков в 2021 году».

Объем новых складских площадей в 2020 году составил порядка 341 тыс. кв. м. Результат является рекордным показателем за десятилетие и превышает уровень 2019 года в 2,6 раз.

Основную долю ввода (57%) составили объекты, реализованные по схеме built-to-suit. Их ключевыми клиентами остаются торговые сети и логистические компании. Крупнейшим объектом built-to-suit стал распределительный центр федеральной торговой сети «Лента» на территории парка «Ориентир-СПб» (69 тыс. кв. м). Еще три объекта были построены девелопером PNK Group: для сети «ВкусВилл» (54 тыс. кв. м) в индустриальном парке «PNK Парк Шушары-3», еще два – в парке «PNK Парк Софийская КАД» – корпус для собственных нужд логистической компании Maersk (24 тыс. кв. м) и компании «Марвел-Логистика» (62 тыс. кв. м) для последующей сдачи в аренду клиентам компании. Крупнейшим среди спекулятивных объектов, пополнивших рынок, стал новый корпус в составе логопарка «Осиновая Роща» (57 тыс. кв. м).

Совокупный объем сделок в 2020 году снизился примерно на 30% и составил 242,6 тыс. кв. м против 356 тыс. кв. м в 2019 году. Снижение объема связано с рекордным уровнем спроса в 2019 году, когда было заключено несколько крупных сделок built-to-suit, в частности – с ритейлерами «Лента» и «ВкусВилл». В 2020 году интерес к качественным складским объектам проявляли логистические, торговые и дистрибуционные компании, наименее пострадавшие в кризис. Так, PNK Group построит объекты для компании СДЭК (17 тыс. кв. м) в «PNK Парк Софийская КАД» и ритейлера Fix Price (35,5 тыс. кв. м) в «PNK Парк Шушары-3». Низкий объем вакантных площадей привел к распространению не только сделок, заключенных по схеме built-to-suit, но также pre-let контрактов. Например, компания «Эксклюзив», работающая на рынке ответственного хранения, арендовала склад в строящемся индустриальном парке «Русич Шушары» (37 тыс. кв. м), а онлайн-ритейлер Ozon на этапе строительства арендовал площади в комплексе «Марвел-Логистика» (29 тыс. кв. м) с возможностью расширения.

Несмотря на прирост спекулятивных площадей на 146 тыс. кв. м, среднерыночный уровень вакантности практически не изменился. По состоянию на конец 2020 года, доля свободных площадей составила порядка 2,2% от объема рынка (около 75 тыс. кв. м).

Дефицит качественного предложения позволяет собственникам увеличивать арендные ставки. Всего за 2020 год арендные ставки в классе А выросли на 3,2% до 4 500 руб./м²/год, в классе B – на 4,5% составив 3 700 руб./м²/год. В некоторых комплексах девелоперы анонсировали повышение ставок на последние вакантные площади на 3-6% с начала 2021 года.

«Рынок складской недвижимости оказался одним из самых устойчивых сегментов в моменте. Стремительный рост e-commerce сохраняет интерес логистических и торговых компаний к складам. В то же время, некоторые собственники складских помещений пересматривают свою бизнес-стратегию: в 2020 году несколько площадок с действующими спекулятивными складами в околоцентральных районах города были реализованы для дальнейшего редевелопмента под жилую функцию. Это связано с моральным устареванием некоторых объектов – с одной стороны, и активным интересом жилищных девелоперов к земельным участкам – с другой», – комментирует Андрей Косарев, генеральный директор Colliers International в Санкт-Петербурге.

По прогнозам Colliers International, в 2021 году рынок пополнится еще 220 тыс. кв. м качественных складских площадей. Однако строительство некоторых спекулятивных объектов еще не начато: девелоперы ожидают заключения pre-let контрактов с якорными арендаторами до начала реализации проекта, что может сдвинуть сроки ввода части объектов на 2022 год.