В 2020 году объем частных инвестиций в коммерческую недвижимость на 9% превысил средний показатель за десятилетие

Согласно The Wealth Report 2021 международной консалтинговой компании Knight Frank, в 2020 году общий объем мировых инвестиций в коммерческую недвижимость составил $720 млрд, из которых на частных инвесторов приходится $232 млрд, что почти на 30% меньше уровня 2019 года, но на 9% выше среднего показателя за последние 10 лет. В 2021 году четверть ультрахайнетов во всем мире планирует инвестировать в коммерческую недвижимость и 21% – в России и СНГ.

· C 2019 года лидеры в структуре инвестиций в коммерческую недвижимость по типу инвестора не изменились. Так, во всем мире $329 млрд пришлось на институциональных инвесторов, на втором месте частные инвесторы – $232 млрд, замыкают тройку инвестиционные трасты – $98 млрд. За год объем вложений всех трех типов инвесторов в сегмент снизился почти на 30%.

Инвестиции в коммерческую недвижимость

|

Тип инвестора |

2020 год, $млрд |

2019 год, $млрд |

Годовая динамика |

Изменение в 2020 г. относительно среднего объема за 10 лет |

|

Институциональные инвесторы |

329,3 |

460,5 |

-28% |

-6% |

|

Частные инвесторы/Не торгуются на бирже |

231,9 |

333,3 |

-30% |

9% |

|

Компании, которые торгуются на бирже/Инвестиционные трасты |

98,0 |

137,2 |

-29% |

-35% |

|

Пользователи/прочие[1] |

33,5 |

38,5 |

-13% |

0% |

|

Неизвестно |

27,2 |

26,5 |

+3% |

27% |

Источник: The Wealth Report 2021

· В 2020 году 38% вложений частных инвесторов пришлось на апартаменты ($89 млрд), 26% – на офисы ($59 млрд) и 15% – на объекты индустриальной и складской недвижимости ($34 млрд), которые закрывают тройку наиболее привлекательных сегментов, обойдя ретейл.

Объем частных инвестиций по сегментам

|

Сектор рынка |

2020 год, $млрд |

Доля в 2020 году[2] |

2019 год, $млрд |

Доля в 2019 году |

|

Апартаменты |

88,9 |

38% |

122 |

36% |

|

Офисы |

59,2 |

26% |

85 |

25% |

|

Индустриальная и складская недвижимость |

34,0 |

15% |

42 |

13% |

|

Ретейл/стрит-ретейл |

27,7 |

12% |

45 |

13% |

|

Гостиницы |

13,0 |

6% |

28 |

8% |

|

Дома престарелых/уход за престарелыми |

7,1 |

3% |

9 |

3% |

|

Жилые кондоминиумы |

1,9 |

1% |

3 |

1% |

Источник: The Wealth Report 2021

· Максимальный объем международных и внутренних частных инвестиций привлек рынок США – $141,7 млрд, из которых 97% – локальные инвесторы. В тройке лидеров по странам также Германия – $11,1 млрд вложенных в недвижимость сверхбогатыми людьми, из которых 67% обеспечили внутренние инвестиции, и Великобритания – $10,6 млрд, где только 47% было проинвестировано местными ультрахайнетами. В большинстве стран подавляющая часть финансовых потоков ожидаемо являлась внутренними инвестициями.

Объемы внутренних и международных частных инвестиций по странам, 2020 г.

|

Страна |

2020 год, $млрд |

Доля внутренних инвестиций |

Доля трансграничных инвестиций |

|

США |

141,7 |

97% |

3% |

|

Германия |

11,1 |

67% |

33% |

|

Великобритания |

10,6 |

47% |

53% |

|

Швеция |

8,3 |

100% |

- |

|

Франция |

7,5 |

95% |

5% |

|

Южная Корея |

6,0 |

100% |

- |

|

Япония |

5,5 |

92% |

8% |

|

Канада |

5,4 |

99% |

1% |

|

Нидерланды |

5,4 |

83% |

17% |

|

Китай |

3,7 |

99% |

1% |

Источник: The Wealth Report 2021

- Виктория Ормонд, партнер, руководитель международного департамента финансовых рынков и инвестиций Knight Frank: «Существует ряд факторов, которые будут определять ситуацию на мировых рынках в течение 2021 года. Первый заключается в инвестировании в крупные, относительно ликвидные и прозрачные рынки, способные привлечь глобальные финансовые потоки. Второй – в связи с ограничениями на перемещения и путешествия, действующими в той или иной степени по всему миру, частные инвесторы продолжат присматриваться к недвижимости на местных рынках, которые в обычных обстоятельствах испытывают серьезную конкуренцию с зарубежными активами. Помимо этого, ультрахайнеты все чаще ведут деятельность, соответствующую принципам ответственного инвестирования (ESG) – устойчивое развитие стало особенно важным во время пандемии».

- Алекс Джеймс, партнер, руководитель направления консультирования частных клиентов Knight Frank, утверждает: «Коммерческая недвижимость обеспечивает инвесторам относительно высокий и стабильный доход, потенциальный рост стоимости капитала и возможности для диверсификации. Все это – ключевые факторы сохранения благосостояния для будущих поколений и защиты от негативного воздействия пандемии. В 2021 году возродился оптимизм в отношении того, что по мере сокращения ограничений на перелеты и внедрения программ вакцинации, частный капитал будет стремиться к увеличению своей доли на знакомых рынках и сосредоточится на секторах с надежными долгосрочными показателями».

- В России, несмотря на негативные ожидания игроков рынка в начале пандемии, объем инвестиций в коммерческую недвижимость достиг 257,8 млрд руб.[3] – всего на 8% ниже показателя годом ранее.

Динамика общего объема инвестиций в коммерческую недвижимость

- Доля иностранных инвесторов стала минимальной с 2008 года, снизившись на 12 п.п. г/г до рекордно низких 6% против традиционных 15-25%. Корректировке показателя способствовало рекордное падение цен на нефть в первом полугодии, анонсированный 15%-й налог на доходы иностранных компаний, выводимые за границу, и, конечно, неопределенность в связи с пандемией. По прогнозам экспертов Knight Frank, в 2021 году и следующие несколько лет показатель не будет превышать 10% от общего объема инвестиций.

- Алексей Новиков, управляющий партнер Knight Frank Russia: «В отличие от динамики, наблюдавшейся в 2020 году на мировых рынках капитала, активность инвесторов в России оказалась достаточно высокой. Сдержанное 8%-е падение объемов при конъюнктуре рынка прошлого года в основном обусловлено высокой активностью девелоперов, которые в период неопределенности пополняли свой земельный фонд для будущих проектов. Отдельно стоит отметить активность инвестиционных фондов, привлекающих средства частных инвесторов – развитие такого формата говорит о постепенном формировании возможностей для небольших частных инвесторов по выходу на рынок коммерческой недвижимости. В следующие несколько лет ожидается тренд на развитие инструментов инвестирования для физических лиц, как это происходит с рынком акций, а значит объемы частных инвестиций в коммерческую недвижимость России будут расти».

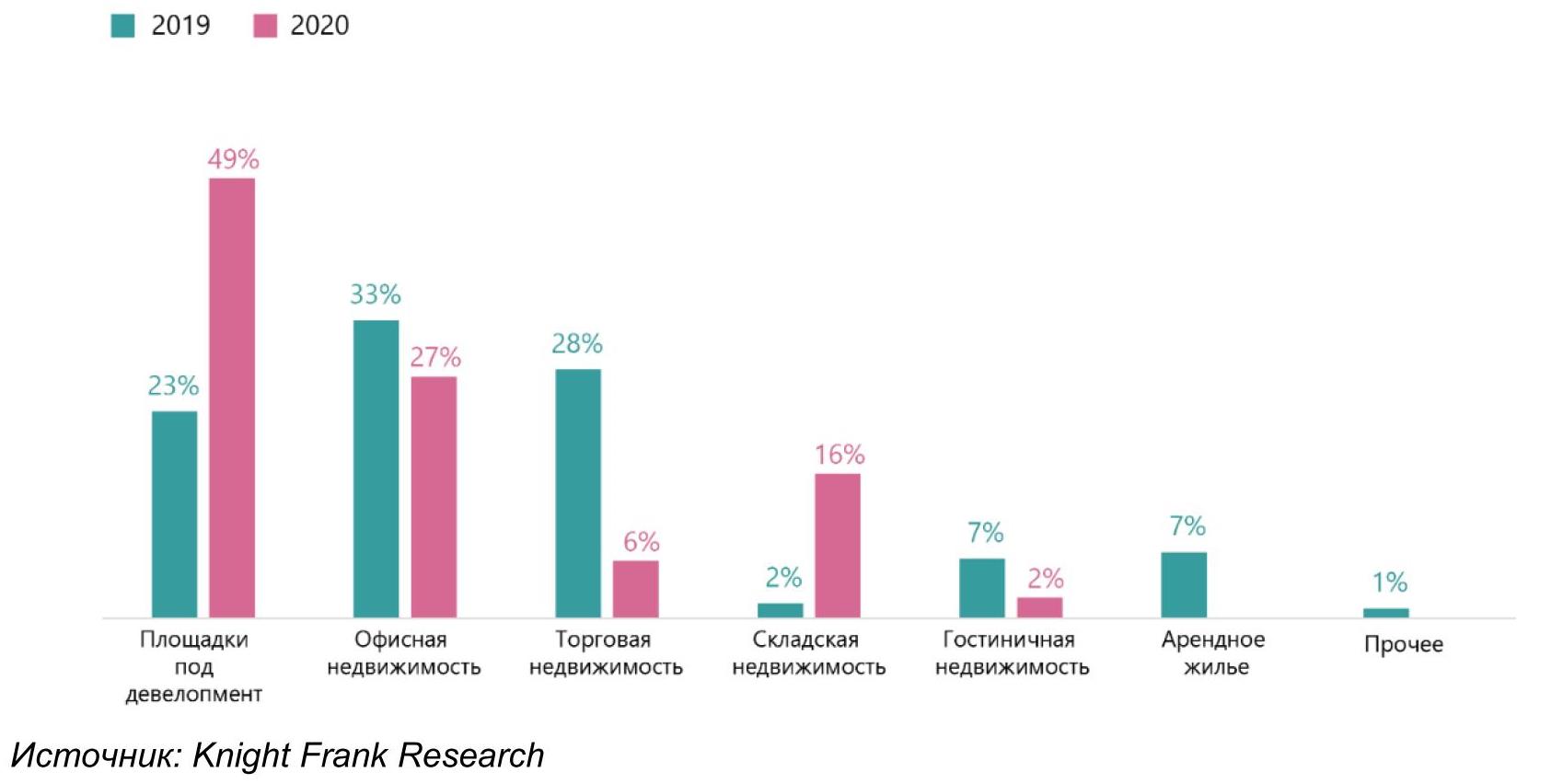

- По абсолютному значению инвестированных средств в коммерческую недвижимость России первое место заняли площадки под девелопмент – 49%, далее следуют офисы – 27% и складская недвижимость – 16%. При этом лидером роста доли инвестированных средств стал складской сегмент – зафиксировано увеличение в восемь раз по сравнению с 2019 годом из-за возросшей заинтересованности инвесторов, в том числе и крупных российских инвестиционных фондов.

Структура инвестиций по сегментам

Крупнейшие инвестиционные сделки в 2020 году

|

Объект |

Сегмент |

Регион |

Покупатель |

Страна происхождения покупателя |

Цена в валюте сделки диапазон |

|

БЦ SkyLight |

Офисная недвижимость |

Москва |

n/a |

Россия |

13-15 млрд |

|

PNK Парк Вешки |

Складская недвижимость |

Москва |

Сбербанк – арендный бизнес 3 |

Россия |

9-10 млрд |

|

Девелоперский проект на территории Московского трубозаготовительного комбината |

Площадки под девелопмент |

Москва |

ПИК |

Россия |

8-10 млрд |

|

БЦ Diamond Hall |

Офисная недвижимость |

Москва |

Сбербанк – арендный бизнес 3 |

Россия |

7-8 млрд |

|

Ориентир Север-1 |

Складская недвижимость |

Москва |

РФПИ и Mubadala (PLT) |

OAЭ/Россия |

7-8 млрд |

|

Участок на Кольской ул. и Кронштадском б-ре |

Площадки под девелопмент |

Москва |

Capital Group |

Россия |

5,5-6,5 млрд |

Источник: Knight Frank Research

- Согласно опросу The Wealth Report Attitudes Survey 2021[1], в 2020 году наибольшую долю в инвестиционном портфеле ультрахайнетов всего мира занимали офисная недвижимость (20%), частный арендный сектор (23%) и ретейл (9%). Интересы частных инвесторов России и стран СНГ схожи с мировой ситуацией: наиболее востребованы офисы – 25%, частный арендный сектор – 16%, а также площадки под девелопмент и объекты торговой недвижимости – на них приходится по 12% в усредненном портфеле российского ультрахайнета.

Доля каждого сегмента в инвестиционном портфеле, 2020 г.

|

|

% респондентов, выбравших каждую позицию |

|

|

Сегмент |

Россия и СНГ |

В среднем по миру |

|

Офисы |

25% |

20% |

|

Отели и индустрия досуга |

9% |

8% |

|

Ретейл |

12% |

9% |

|

Логистика |

7% |

5% |

|

Индустриальная недвижимость |

4% |

6% |

|

Инфраструктура |

1% |

2% |

|

Образование |

1% |

2% |

|

Студенческое жилье |

3% |

2% |

|

Пенсионная сфера |

4% |

4% |

|

Здравоохранение |

3% |

2% |

|

Сельское хозяйство |

1% |

3% |

|

Частный арендный сектор |

16% |

23% |

|

Площадки под девелопмент |

12% |

8% |

|

Другое |

3% |

3% |

Источник: The Wealth Report 2021

- Самыми перспективными частные инвесторы всего мира считают объекты индустриальной и складской недвижимости – в совокупности на них приходится 45% (40% в России и СНГ), частный арендный сектор – 32% и площадки под девелопмент – 24%. Четверть российских ультрахайнетов считает интересными ретейл и еще 21% – площадки под девелопмент.

Какие сегменты вы считаете наиболее перспективными?

|

|

% респондентов, выбравших каждую позицию[2] |

|

|

Сегмент |

Россия и СНГ |

В среднем по миру |

|

Офисы |

14% |

18% |

|

Дата-центры |

14% |

11% |

|

Отели и индустрия досуга |

11% |

13% |

|

Ретейл |

25% |

11% |

|

Логистика |

36% |

28% |

|

Индустриальная недвижимость |

4% |

17% |

|

Инфраструктура |

7% |

11% |

|

Образование |

7% |

6% |

|

Студенческое жилье |

11% |

9% |

|

Пенсионная сфера |

7% |

14% |

|

Здравоохранение |

7% |

17% |

|

Сельское хозяйство |

4% |

12% |

|

Частный арендный сектор |

18% |

32% |

|

Площадки под девелопмент |

21% |

24% |

Источник: The Wealth Report 2021

- В 2021 году четверть инвесторов всего мира планирует инвестировать в коммерческую недвижимость, в России и СНГ показатель достигает 21% – наименьшая доля среди опрошенных. Самыми активными инвесторами могут стать ультрахайнеты Северной Америки (30% выразили желание вкладывать средства в данный сектор), Европы (29%) и Великобритании (27%).

Доля ультрахайнетов, планирующих инвестировать в коммерческую недвижимость в 2021 г.

|

Регион |

% респондентов |

|

Африка |

25% |

|

Азия |

22% |

|

Австралазия |

25% |

|

Европа (исключая Великобританию) |

29% |

|

Латинская Америка |

23% |

|

Ближний Восток |

23% |

|

Северная Америка |

30% |

|

Россия и СНГ |

21% |

|

Великобритания |

27% |

|

В среднем по миру |

25% |

Источник: The Wealth Report 2021

[1] Опрос, проведенный с октября по ноябрь 2020 года, основан на ответах 600 частных банкиров, финансовых консультантов и семейных офисов, управляющими средствами клиентов-ультрахайнетов на общую сумму более $3,3 трлн по всему миру.

[2] Респонденты выбирали по три сегмента.

[1] Конечные пользователи – коммерческие организации, правительство, образовательные и религиозные организации, которые владеют недвижимостью для собственных целей.

[2] Доли в 2019 и 2020 гг. округлены до целого числа, поэтому в сумме не равны 100%.

[3] $3,6 млрд по среднему курсу доллара США за 2020 год, ЦБ.

В 2021 году в Москве и в городах-спутниках планируется к открытию 31 торговый объект суммарной арендопригодной площадью 417,7 тыс. кв. м, что всего на 4% превышает показатели 2020 г. (400,9 тыс. кв. м площадей). Несмотря на то, что около 19% от первоначально заявленного объема торговых площадей на 2020 год были перенесены, объем ввода в 2020 стал самым высоким за последние 4 года. По итогам года обеспеченность торговыми площадями на 1000 жителей в московском регионе выросла до 611 кв. м (для сравнения – в 2019 г. этот показатель составлял 584 кв. м на 1000 человек).

С точки зрения географического распределения объектов, только 12% всех арендопригодных площадей новых объектов, планируемых к открытию в этом году, расположены в пределах Третьего транспортного кольца (ТТК). Объекты, расположенные между ТТК и МКАД, составят 59% от объема запланированного ввода, а проекты за МКАД – 28%.

В 2021 г. не ожидается к открытию объектов форматов «региональный» и «суперрегиональный», большинство заявленных ТЦ относятся к форматам «районный» (81%), «окружной» (19%), причем 16 из 31 проекта суммарной арендопригодной площадью (GLA) 152,1 тыс. кв. м принадлежат компании ADG Group. В целом, около 71% от общего количества объектов, анонсированных к открытию, придется на классические ТЦ/ТРЦ, 23% находятся в составе ТПУ, МФК, 6% - на аутлет и ритейл-парк.

Анна Никандрова, партнер Colliers International: «Сейчас главный упор в сегменте торговой недвижимости делается на поддержание существующих объектов во время пандемии и их успешное функционирование в будущем. Что касается нового строительства, то в ближайшей перспективе мы будем наблюдать снижение девелоперской активности, а также – пересмотр концепций и планов по торговым центрам и их форматам. Если в Москве и Санкт-Петербурге пополнение существующего предложения будет происходить за счет строительства районных, локальных торговых центров, отвечающих запросу на качественный шопинг товаров повседневного спроса и минимальный досуг в локации проживания, то в регионах, где ощущается дефицит качественных ТЦ, возможна реализация крупных, региональных и суперрегиональных проектов в среднесрочной перспективе. Несмотря на объективно непростую ситуацию в экономике, ожидается плавное восстановление основных социально-экономических показателей развития Москвы, и при реализации данного прогноза в 2021 году это приведет к улучшению ситуации на рынке торговой недвижимости, начиная с 2022 года».

Ключевые торговые центры, анонсированные к открытию в 2021 г. в Москве и городах-спутниках

|

НАЗВАНИЕ ТЦ |

GLA, М2 |

ГОРОД |

ДЕВЕЛОПЕР/ЗАСТРОЙЩИК |

|

София |

35 987 |

Москва |

ADG Group |

|

Павелецкая Плаза |

33 000 |

Москва |

Mall Management Group |

|

Небо |

27 000 |

Москва |

Столица Менеджмент |

|

Флотилия |

23 000 |

Москва |

Флэт и Ко |

|

Твид |

22 180 |

Ивантеевка |

ООО Нео Ривер (входит в ГК Hauskraft) |

|

Prime Plaza (ex-Принц) |

21 000 |

Москва |

ООО ФАСТ |

|

Орион |

19 740 |

Москва |

ADG Group |

|

Сказка |

18 610 |

Москва |

ТПУ Рассказовка / СМС |

|

Гравитация |

18 500 |

Москва |

Синтерра-констракшн |

|

Солнце Москвы |

18 000 |

Москва |

ГК Регионы |

|

Vnukovo Premium Outlet |

12 000 |

Москва |

Румянцево |

|

Discovery |

15 000 |

Москва |

MR Group |

|

Смоленский Пассаж (2 очередь) |

14 800 |

Москва |

Сафмар |

|

Киргизия |

13 500 |

Москва |

ADG Group |

|

Мой Молл |

12 500 |

Раменское |

Частный инвестор |

|

Аврора |

11 140 |

Москва |

ADG Group |

|

Солис |

11 000 |

Домодедово |

Частный инвестор |

|

Витязь |

10 852 |

Москва |

ADG Group |

|

Estate Mall |

10 400 |

Москва |

Crocus group |

Среди основных трендов на рынке торговой недвижимости в 2020 г. можно отметить:

- Увеличение уровня вакантности. В 2020 г. сегмент торговой недвижимости стал одной из наиболее пострадавших отраслей из-за пандемии COVID 19 и введения ограничительных мер. Закрытие торговых центров на срок от 2 до 5 месяцев в зависимости от региона стало беспрецедентной ситуацией для рынка недвижимости, которая вынудила всех участников – собственников, арендаторов, УК – приспосабливаться к новым реалиям, осваивать новые методы работы и искать различные пути для выживания отрасли. Ряд предприятий розничной торговли обанкротились, некоторые оптимизировали свои сети и закрыли часть магазинов. В Москве средний уровень вакантности на IV кв. 2020 г. увеличился на 1,6 п.п. и составил 10,7 % (против 9,1 % в IV кв. 2019 г.). Увеличение показателя связано не только с оптимизацией сетей, но и рекордным открытием новых торговых объектов за год.

- Снижение посещаемости торговых центров. По итогам 2020 г. снижение посещаемости торговых центров составляло до 25% в зависимости от объекта. Восстановление трафика и арендных ставок в торговых центрах будет напрямую зависеть от скорости восстановления розничной торговли к докризисным показателям, т.к. многие игроки оказались под давлением на фоне ограничений, которые были введены на законодательном уровне, а также от увеличения расходов населения.

- Сокращение активности международных брендов. По итогам 2020 г. на российский рынок вышло 20 новых международных брендов, что на 20% меньше, чем в 2019 г. Сокращение числа выходов новых брендов свидетельствует о сдержанных взглядах иностранного ритейла на расширение, сформировавшихся в результате текущей неопределенности во всем мире, вызванной пандемией. Больше всего на рынок вышло фэшн-брендов (60% от общего количества брендов, дебютировавших на российском рынке в 2020 г.) – Suitsupply Women (Нидерланды), & Other Stories (Швеция) и Axel Arigato (Швеция) и др. Далее идут косметические бренды (10%) и аксессуары (10%) – Matière Première (Франция), Persée (Франция), Gu_De (Южная Корея) и др. Замыкает тройку лидеров категория «общественное питание» (5%) – Paulig Cafe & Store (Финляндия). Помимо Москвы, открытия новых иностранных игроков состоялись также в Санкт-Петербурге – The North Face (США) в ТРЦ «Галерея». При этом позитивным трендом является то, что международные бренды, несмотря на глобальную оптимизацию своих сетей, не спешат покидать российский рынок. Всего лишь три международных ритейлера приняли решение уйти с рынка, но в тоже время бренды принимают решение к сокращению числа магазинов.

- Появление дополнительных возможностей для развития российских брендов. Оптимизация сетей со стороны международных брендов способствовала более активному развитию российских брендов, в том числе выходу на рынок новых игроков. Так, например, российский фэшн-ритейл пополнился новым и перспективным локальным брендом Zhanna&Anna (сеть детской одежды премиум-класса), который открыл два моностора и несколько в формате корнера («ЦУМ», «ДЛТ»).

- Развитие сетей формата «дисконт». Снижение покупательской способности населения увеличило интерес к товарам невысокой ценовой категории, что в свою очередь дало импульс для развития российских сетей в формате «дисконт», таких как «Светофор», Fix Price, «Моя цена» и «Чижик».

- Сотрудничество брендов с онлайн-площадками. В 2020 г. многие игроки начали активно развиваться на онлайн-площадках. Например, Mothercare начал сотрудничать с маркетплейсом Wildberries, продуктовая сеть «Азбука Вкуса» начала поставлять продукцию под своими брендами в Ozon. Также в период пандемии многие малые предприятия (они также пострадали сильно, как и фэшн-ритейлеры) начали сотрудничать с маркетплейсами, т.к. они дали возможность им выжить в период ограничений (изменили многие условия сотрудничества с поставщиками во время кризиса.

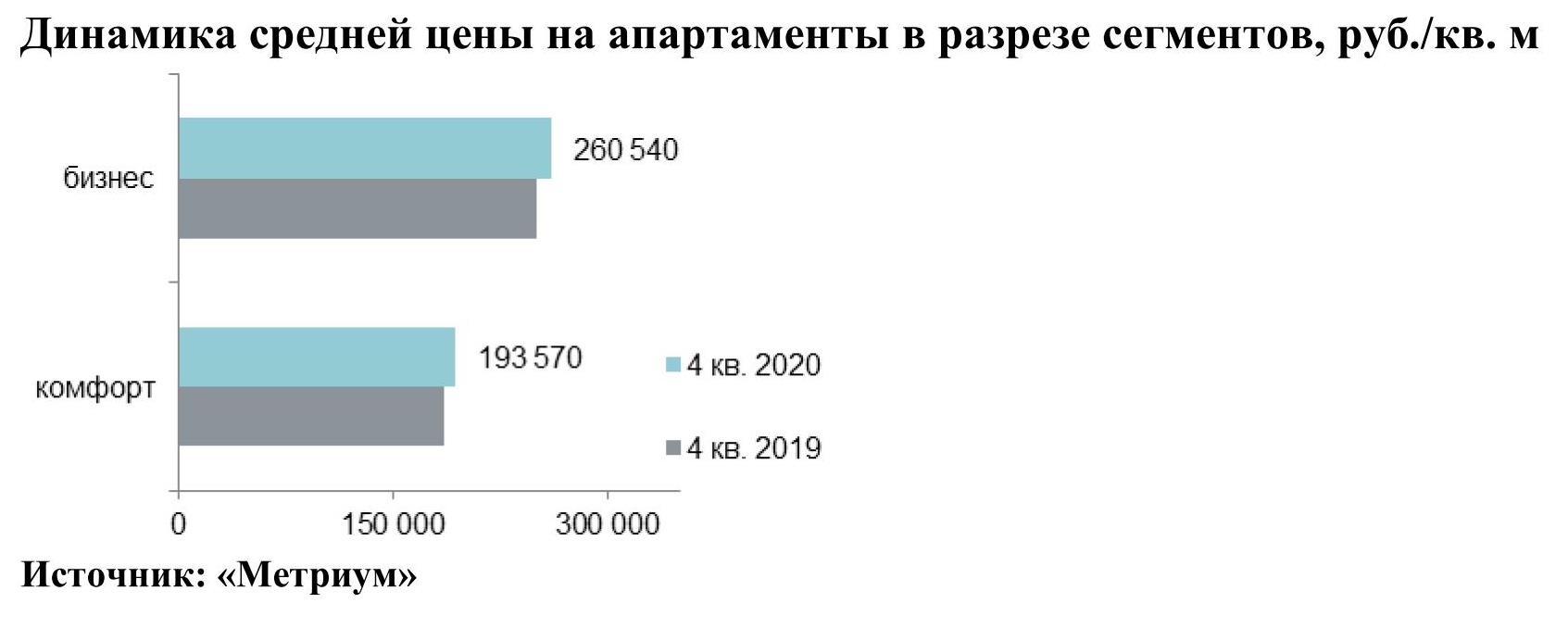

Аналитики компании «Метриум» подвели итоги года на первичном рынке апартаментов комфорт- и бизнес-класса Москвы. Объем предложения сократился на 27,3%. Средневзвешенная цена квадратного метра апартаментов комфорт-класса составила 193 570 руб./кв. м (+1,5% за квартал; +4,5% за год), бизнес-класса – 260 540 руб./кв. м (+1% за квартал; +4,1% за год).

По данным «Метриум», по итогам 2020 года на первичном рынке апартаментов комфорт- и бизнес-класса в реализации находилось 69 проектов. Совокупный объем предложения составил около 5 350[1] лотов общей площадью 302,5 тыс. кв. м. За последний год число экспонируемых лотов сократилось на 27,3%, а продаваемая площадь – на 27,5%. Подобная динамика обусловлена сужением рынка на фоне растущей активности покупателей.

За отчетный период в реализацию поступило 14 новых проектов, что соответствует среднерыночным показателям прошлых лет. Однако новый объем предложения не смог компенсировать возросший спрос, что и привело к наблюдаемому дефициту предложения.

Новые проекты на первичном рынке апартаментов в 2020 году

|

№ |

Название |

Девелопер |

Класс |

Округ |

Старт продаж |

|

1 |

Мята |

ГК МИЦ |

массовый |

САО |

1 кв. 2020 |

|

2 |

MONODOM FAMILY |

Sun Development |

бизнес |

ЮВАО |

1 кв. 2020 |

|

3 |

Новоданиловская, 8 |

Группа Самолет |

бизнес |

ЮАО |

1 кв. 2020 |

|

4 |

Волоколамское 24 |

ГК ПИК |

массовый |

СЗАО |

1 кв. 2020 |

|

5 |

Саяны-Парк |

Частный девелопер |

массовый |

СВАО |

1 кв. 2020 |

|

6 |

MySpace на Фестивальной |

MySpace Development |

массовый |

САО |

2 кв. 2020 |

|

7 |

Правда |

Группа ПСН |

бизнес |

САО |

2 кв. 2020 |

|

8 |

KAZAKOV Grand Loft |

Колди |

бизнес |

ЦАО |

3 кв. 2020 |

|

9 |

LOFT Вольный |

Частный девелопер |

массовый |

ВАО |

3 кв. 2020 |

|

10 |

Anna Mons Apartments |

Частный девелопер |

бизнес |

ЦАО |

3 кв. 2020 |

|

11 |

Амарант |

ГК МИЦ |

бизнес |

ЦАО |

3 кв. 2020 |

|

12 |

Резиденция Сокольники |

ТК АЛЛАДИН |

бизнес |

ВАО |

4 кв. 2020 |

|

13 |

B’aires |

СЗ ПРОГРЕСС |

бизнес |

СЗАО |

4 кв. 2020 |

|

14 |

Monodom Lake[2] |

SUN DEVELOPMENT |

бизнес |

САО |

4 кв. 2020 |

Источник: «Метриум»

К концу 2020 года лидерами по количеству апартаментов в экспозиции стали: СВАО, сохранивший первое место с 32% (-7,5 п.п. за год); САО, который также занимает вторую позицию, как и годом ранее с долей в 18,4% (-2,2 п.п. за год); СЗАО, сместивший ЮАО с третьей строчки рейтинга, с долей в 14,9% (+9,9 п.п.). В трех лидирующих округах сконцентрировано 65,4% предложения, однако в первых двух округах за прошедший год произошло сокращение долей из-за высокого спроса. Так в САО вышло 4 новых проекта («Мята», «MySpace на Фестивальной», «Правда», Monodom Lake), но при этом доля сократилась на 2,2 п.п. В некоторых округах предложение превысило локальный спрос, например, в СЗАО наблюдалось увеличение предложения в связи с выходом проектов «Волоколамское 24» и B’aires. Заметный рост доли на 5 п.п. продемонстрировал ВАО, где начались продажи апарт-комплексов «Резиденция Сокольники» и «LOFT Вольный». Доли остальных округов варьировались от 3,7% до 8,8%.

В структуре предложения по-прежнему больше половины занимают лоты бизнес-класса. В связи с активным выходом новых проектов их доля увеличилась на 4,5 п.п. и составила 55,2%. По сравнению с декабрем 2019 года, доля массового сегмента сократилась до 44,8%.

[1] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В настоящее время в проекте ведется бронирование апартаментов

В структуре предложения по стадиям строительной готовности превалирующий объем апартаментов по-прежнему сконцентрирован в новостройках на этапе отделочных работ – 38,9% (+8,2 п.п). Существенно сократилась доля лотов в корпусах на стадии монтажа этажей и в готовых домах – 24,8% (-5,6 п.п.) и 18,6% (-2,7 п.п.) соответственно. Изменение структуры предложения по итогам года связано с высокими темпами строительства объектов, в частности вышедших на рынок в конце прошлого года. Доля апартаментов на начальной стадии строительства по итогам года осталась на том же уровне (17,7%, +0,1 п.п.).

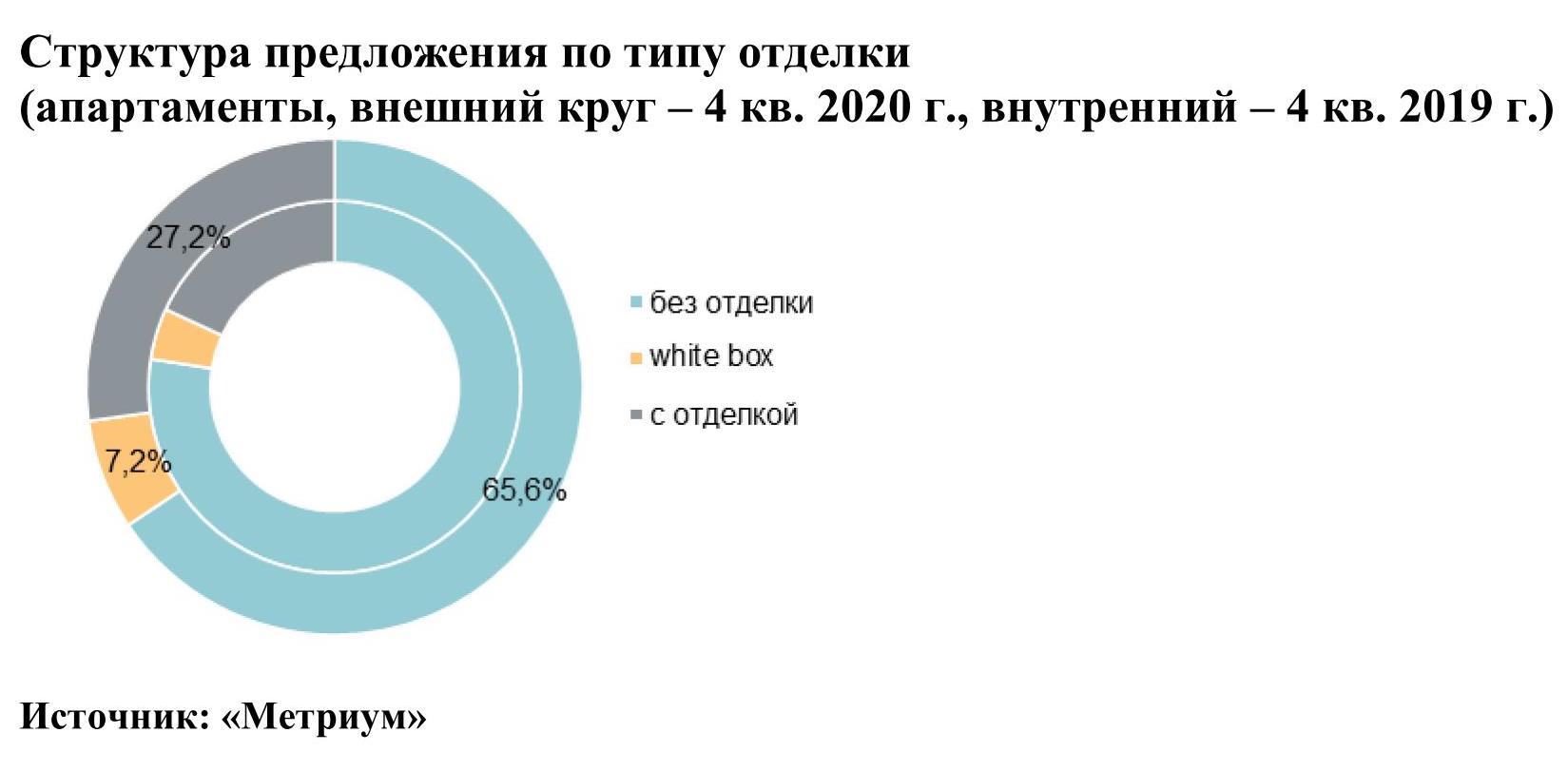

По итогам года доля лотов с полной или частичной отделкой выросла с 22,6% до 34,4%. К концу IV квартала 27,2% всех апартаментов в новостройках реализовывались с отделкой (+2,2 п.п.). Еще 7,2% – с отделкой white box (+5,5 п.п.). Несмотря на то, что более половины всех комплексов, вышедших на рынок в течение года, реализуются с полной или частичной отделкой, доля апартаментов без отделки остается преобладающей (65,6%, -7,7 п.п.).

По наблюдениям аналитиков «Метриум», в 2020 году рынок апартаментов демонстрировал умеренный прирост цен в отличии от квартир аналогичных классов. Средневзвешенная цена квадратного метра апартаментов комфорт-класса составила 193 570 руб./кв. м (+1,5% за квартал; +4,5% за год), а в бизнес-классе – 260 540 руб./кв. м (+1% за квартал; +4,1% за год).

Столь незначительный рост цен по итогам года обусловлен, прежде всего, неопределенностью будущего данного формата недвижимости. В 2021 году планируется рассмотрение законопроекта, который должен закрепить правовой статус апартаментов и внести ясность относительно прописки фактически проживающих людей и самой возможности строить апарт-комплексы (сейчас анонсированы планы о запрете строительства недвижимости такого формата).

В конце 2020 года самые доступные апартаменты предлагались в следующих комплексах:

– «MySpace на Фестивальной» (САО / Ховрино): студия площадью 11,5 кв. м за 2,4 млн руб.;

– «Саяны-Парк» (СВАО / Ярославский): студия площадью 14,4 кв. м за 3,2 млн руб.;

– «Станция» (ЮАО / Чертаново Северное): студия площадью 18,4 кв. м за 3,3 млн руб.

Самые дорогие лоты отмечены в проектах:

– Alcon Tower (САО / Беговой): пентхаус площадью 248,7 кв. м за 124,3 млн руб.;

– Маршал (СЗАО / Щукино): пентхаус площадью 376,4 кв. м за 85,1 млн руб.;

– «ВТБ Арена Парк» (САО / Аэропорт): апартамент с 3 спальнями и террасой площадью 236,8 кв. м за 78,4 млн руб.

Основные тенденции 2020 года

Определение правового статуса апартаментов

«Обсуждение правового статуса апартаментов ведется уже давно, тем не менее, реальных шагов от представителей исполнительной власти в этом направлении до сих пор не предпринято, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – С юридической точки зрения апартаменты – это нежилые помещения, не относящиеся к жилому фонду, но фактически используются для проживания. Определение апартаментов не закреплено законодательно, поэтому до октября 2021 года планируется внести поправки, которые учтут их фактическое использование и урегулируют статус. Основная текущая повестка заключаются в том, чтобы перевести какую-то часть апарт-комплексов в статус многофункциональных жилых комплексов и впоследствии ограничить строительство такого формата «жилья».

Главными дискуссионными темами являются: методика классификации комплексов с апартаментами, которая даст представление о формальных требованиях государства к апартаментам «жилого назначения» и позволит застройщикам доработать концепции своих проектов, а также вопрос о полном запрете строительства подобной недвижимости в будущем. Таким образом, пока нет конкретного текста законопроекта с точными формулировками, судьба апартаментов может еще несколько раз поменяться – от негативной (полный запрет строительства) до позитивной (формального приравнивания к жилью и выработка требований к новым проектам с апартаментами)».

Увеличение количества сделок с апартаментами

Несмотря на неоднозначную ситуацию вокруг апартаментов, спрос на данный формат недвижимости растет – за 2020 год было зарегистрировано более 5 тыс. договоров долевого участия по апартаментам комфорт- и бизнес-класса (для сравнения в 2019 году – 3,4 тыс. ДДУ, в 2018 – 3,9 тыс. ДДУ). Число заключенных сделок выросло на 49%, в то время как годовой прирост сделок с жильем (квартиры всех классов в старых границах Москвы) составил 18%, а, в частности, спрос на квартиры бизнес-класса увеличился на 41%. Однако нельзя утверждать, что апартаменты пользуются большим спросом у покупателей, чем квартиры. Столь высокий темп прироста количества сделок по апартаментам объясняется небольшим размером этого рынка – в массовом сегменте продано более 32 тыс. квартир, в бизнес-классе – более 21 тыс. квартир.

Умеренный рост цен

В условиях стремительного наращивания цен на квартиры комфорт- и бизнес-класса, рынок апартаментов демонстрирует довольно скромные показатели. В массовом сегменте апартаментов средневзвешенная цена квадратного метра увеличилась на 4,5% за год до 193,6 тыс. руб./кв. м (при динамике аналогичного сегмента квартир +18,7%), а в бизнес-классе – на 4,1% до 260,5 тыс. руб./кв. м (при динамике квартир бизнес-класса +24,4%). Тем не менее, в случае приравнивания части апарт-комплексов к жилью, возможен резкий скачек цен, компенсирующий низкие темпы роста в 2020 году.

Прогноз

«Развитие рынка полностью зависит от того, как именно будут «легализованы» апартаменты властями, а также какая судьба ждет новые апарт-комплексы, – резюмирует Мария Литинецкая. – Здесь может быть несколько сценариев. Наиболее вероятно, что до принятия закона застройщики будут наращивать объемы строительства и активно выводить на рынок новые объекты – стараться успеть стартовать до новых «правил игры». В случае приравнивания апартаментов к жилью, мы ожидаем рост цен на построенные и на строящиеся апарт-комплексы до сопоставимого уровня стоимости квартир в локации. В случае запрета строительства апартаментов, застройщики попытаются вместо них построить жилье со всей сопутствующей инфраструктурой, но для этого нужно разработать новую исходно-разрешительную документацию, что займет около двух лет и потребует дополнительных вложений. Вероятнее всего девелоперы откажутся от реализации части перспективных проектов, ставших нерентабельными в новых условиях. Таким образом, запрет на строительство в конечном счете ограничит новое предложение на рынке».