С 2009 года задолженность по ипотеке выросла в 11 раз. Ежегодный объем выдачи – в 30 раз

2020 год стал рекордным по количеству и объемам выданных ипотек. Эксперты Циан проанализировали, как развивался рынок ипотечного кредитования России после финансового кризиса 2008 г., как менялись ставки, сроки кредитов и объемы выдачи.

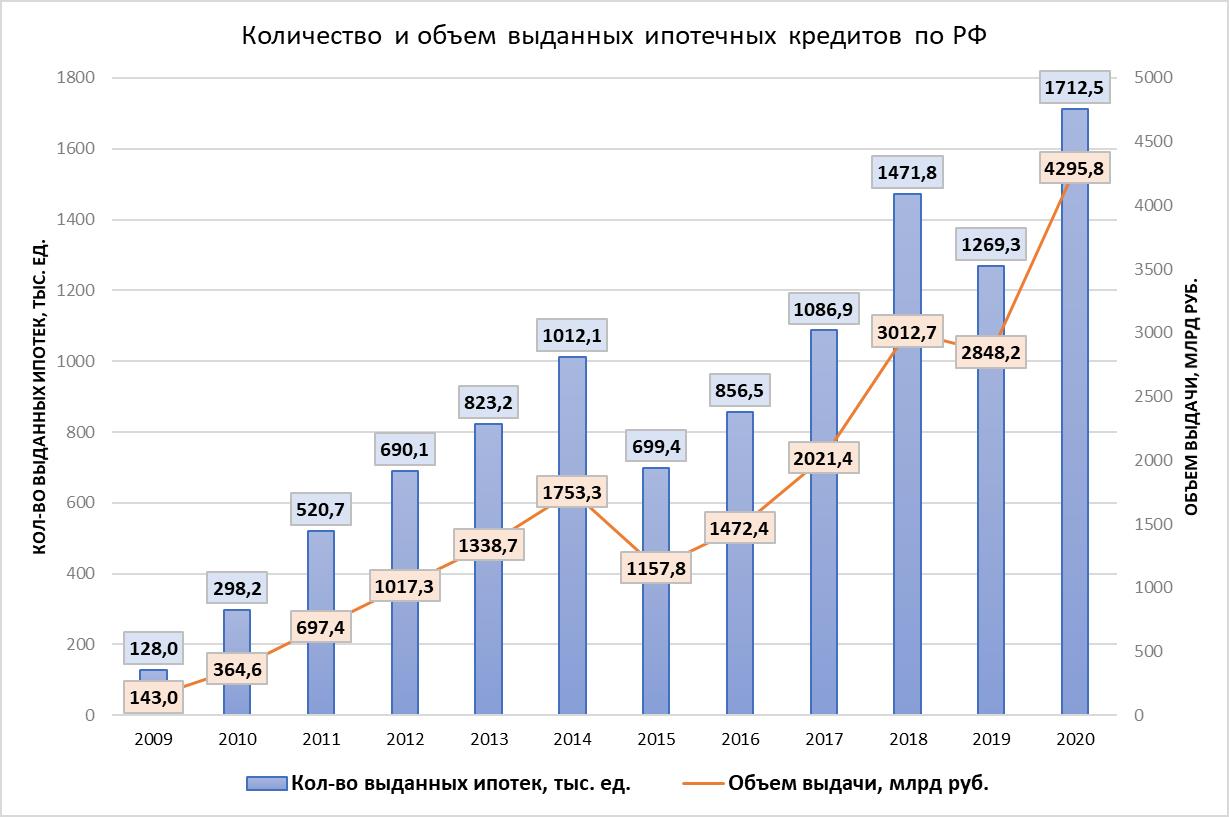

● Объем ипотечного кредитования в 2020 году в 30 раз превысил показатели 2009 года. Количество выданных кредитов – выросло в 13 раз. Всего за 12 лет выдано более 10,57 млн ипотек на 20 трлн рублей.

● Каждый третий ипотечный кредит выдается на покупку новостройки. В программу субсидирования 2015-2016 года доля ипотек на «первичке» была выше (36%), чем в субсидирование 2020 года (28%).

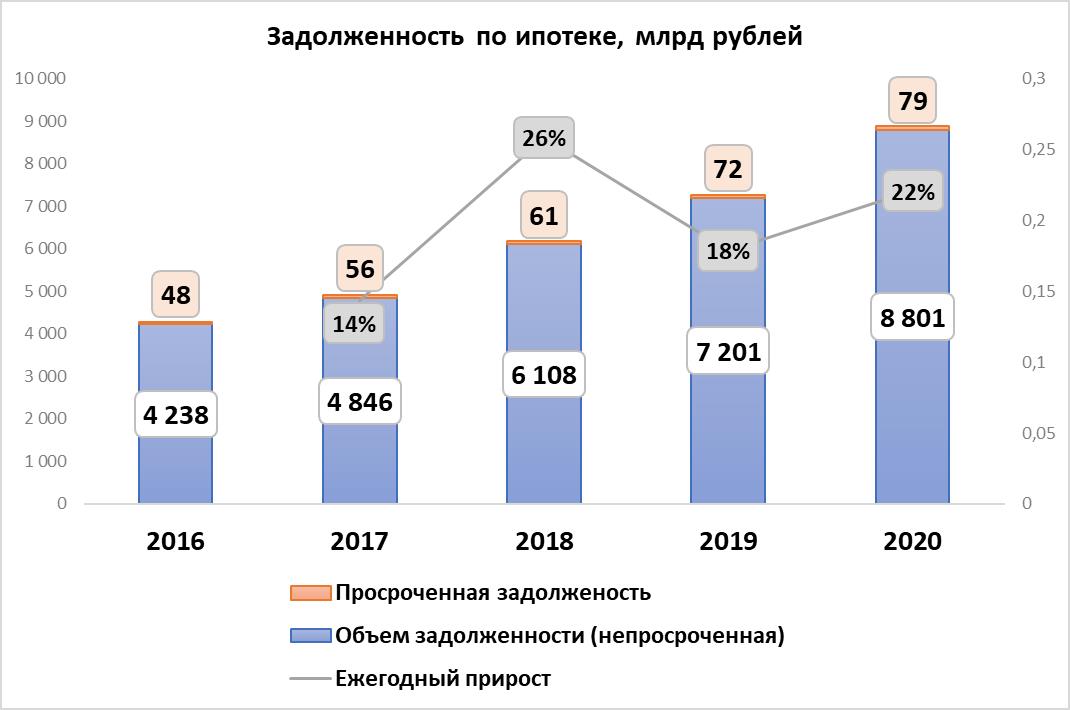

● Текущий объем задолженности по ипотечным кредитам в РФ в 11 раз выше, чем в 2009 году. Задолженность по ипотеке увеличилась наибольшими темпами в 2011-2012 гг.

● В 2020 году доля «плохих» кредитов составила 0,8% - минимальное значение с 2009 года. Доля просроченной задолженности за этот период года выросла в РФ в 3,8 раза.

● Средний размер ипотечного кредита увеличился с 2009 года в 2,2 раза: с 1,12 млн до 2,51 млн рублей. Срок кредита с 2009 года увеличился на два с половиной года.

● Средняя ставка по кредиту в целом по рынку снизилась в 1,8 раз с 2009 года. Только на первичном рынке аналогичное снижение произошло за пять лет (с 2016 года).

Объемы ипотечного кредитования в 2020 году в 30 раз превысили показатели 2009 года

Рынок ипотечного кредитования в РФ обновляет рекорды – по итогам 2020 года выдано 1,7 млн ипотек на сумму 4295,8 млрд рублей. Эксперты Циан проанализировали динамику показателей рынка ипотечного кредитования, начиная с посткризисного 2009 года.

В сравнении с 2009 годом количество выданных кредитов в 2020 году оказалось выше в 13 раз. Объем выданных ипотек - в 30 раз выше, чем в 2009 году. Большая динамика связана с ростом среднего размера кредита.

Динамика ипотечных сделок

|

|

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

Динамика с 2009 |

|

Кол-во выданных ипотек, тыс. ед. |

128,0 |

298,2 |

520,7 |

690,1 |

823,2 |

1012,1 |

699,4 |

856,5 |

1086,9 |

1471,8 |

1269,3 |

1712,5 |

В 13,4 раз |

|

Объем выдачи, млрд руб. |

143,0 |

364,6 |

697,4 |

1017,3 |

1338,7 |

1753,3 |

1157,8 |

1472,4 |

2021,4 |

3012,7 |

2848,2 |

4295,8 |

В 30 раз |

|

Средняя сумма кредита |

1,12 |

1,22 |

1,34 |

1,47 |

1,63 |

1,73 |

1,66 |

1,72 |

1,86 |

2,05 |

2,24 |

2,51 |

В 2,2 раза |

|

Средняя ставка (в декабре) |

13,72 |

12,45 |

11,63 |

12,67 |

12,12 |

13,2 |

12,9 |

11,5 |

9,79 |

9,66 |

9,00 |

7,36 |

На 46% ниже |

|

Средний срок ипотеки, месяцев (в декабре) |

194 |

198 |

171 |

183 |

176 |

178 |

183 |

185 |

188 |

200 |

218 |

225 |

На два с половиной года |

|

Объем задолженности по ипотеке, млрд рублей |

0,81 |

0,95 |

1,31 |

1,87 |

2,54 |

3,39 |

3,85 |

4,42 |

5,14 |

6,38 |

7,47 |

9,07 |

В 11,2 раза |

Источник: Аналитический центр Циан по данным ЦБ РФ

Рост количества и объема выданных ипотек наблюдался с 2010 года – на фоне постепенного восстановления экономики (ВВП вырос на 4% относительно «низкой базы» кризисного 2009 года) Из-за невысокой активности потенциальных заёмщиков в 2008-2009 гг. банки накопили избыточную ликвидность и как следствие – стали предлагать более выгодные условия из-за возросшей конкуренции, что также способствовало восстановлению рынка. Выдача ипотеки увеличивалась до 2014 года включительно. Средний ежегодный прирост по количеству ипотек с 2010 по 2014 год – 56%. Максимальный рост в годовой динамике зафиксирован в 2010 году (+133%) – в сравнении с провальным 2009 годом.

В 2015 году из-за повышения ключевой ставки на фоне девальвации курса рубля и заградительной ставки по ипотеке, число выданных кредитов снизилось на 31%, после чего рынок снова рос, вместе со снижением ставок, а том числе – благодаря программе субсидирования, реализованной 2015-2016 гг. на первичном рынке.

Наибольший прирост по количеству сделок был отмечен в 2018 году (+35%). Значительный вклад внесла программа «семейной ипотеки», запущенная в этот год. Кроме того, покупатели стремились зафиксировать цены до поправок в 214-ФЗ (с 1 июля 2019 года), что в итоге привело к рекордной активности.

Таким образом, снижение количества и объемов выданных кредитов с 2009 года наблюдалось только в 2015 и 2019 годах, причем в последнем случае речь идет о падении на фоне высоких значений 2018 года.

|

|

Ежегодный прирост ипотечных сделок в РФ |

|

2010 |

133% |

|

2011 |

75% |

|

2012 |

33% |

|

2013 |

19% |

|

2014 |

23% |

|

2015 |

-31% |

|

2016 |

22% |

|

2017 |

27% |

|

2018 |

35% |

|

2019 |

-14% |

|

2020 |

35% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Источник: Аналитический центр Циан по данным ЦБ РФ

Только треть кредитов выдается на «первичке»

Благодаря субсидированию доля ипотек, выданных на покупку жилья в новостройках, по итогам 2020 года достигла 28% от всех кредитов против 27% в 2019 году и 25% в 2018 году. По объему выданных ипотек «первичка» занимает в 2020 году 35%, в 2019 году доля составляла 33%, в 2018 году – 29%. Однако максимальные показатели по доле ипотечного рынка за последние пять лет первичный рынок показывал в 2016 году – по его итогам 36% ипотек (и 39% от общего объема кредитов) были выданы именно для покупки новостроек. Эксперты объясняют это высокими на тот момент процентными ставками на покупку вторичного жилья – еще в первом квартале 2016 года ипотека на готовое жилье выдавалась под 13,5-14,7% годовых, что ограничивало спрос в данном сегменте на фоне субсидирования кредитов на первичном рынке. Несмотря на стимулирование интереса к первичному рынку, на протяжении всех пяти лет покупатели «голосуют» за готовое жилье.

|

|

Доля по количеству |

Доля по объему выданных ипотек |

|

2016 |

36% |

39% |

|

2017 |

29% |

33% |

|

2018 |

25% |

29% |

|

2019 |

27% |

32% |

|

2020 |

28% |

35% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Максимальный рост ипотечной задолженности в РФ фиксировался в 2012-2014 гг.

Текущий объем задолженности по ипотечным кредитам в РФ по итогам 2020 года достиг рекордных 9,07 трлн рублей – это в 11 раз выше, чем в 2009 году. Несмотря на абсолютные показатели, в относительном выражении ежегодный прирост задолженности стабилен: на уровне 14-21% в последние пять лет.

Максимальный ежегодный прирост задолженности фиксировался в 2011-2012 годы – на уровне 38-43%. Причинами такого взрывного роста стало восстановление рынка недвижимости после стагнации 2008-2010 гг.: рост доходов населения, снижение ставок по кредитам и упрощение условия получения ипотеки – несколько ведущих банков предлагали возможность взять займ без справки о доходах.

Таким образом, несмотря на текущий рекордный размер задолженности, ее ежегодный прирост соответствует средним значениям последних лет. Доля задолженности по ипотекам, выданным на покупку новостроек, составила по итогам 2020 года 23,6% против 20,9% пять лет назад – в 2016 году.

Источник: Аналитический центр Циан по данным ЦБ РФ

Текущая доля «плохих» кредитов – минимальная с 2009 года

Из общего объема задолженности по ипотеке (9,07 трлн рублей) 0,8% является просроченной (71,1 млрд рублей). Это минимальное значение с 2009 года в процентном соотношении от общего объема долга. В абсолютном (рублевом) исчислении в сравнении с 2009 годом объем «плохой» задолженности вырос в 3,8 раза (c 18,5 млрд рублей), при том, что общая задолженность выросла за тот же период в 11 раз. Качество ипотечных кредитов в России находится на высоком уровне, несмотря на рекордные выдачи кредитов.

Максимальная доля просроченной задолженности в 2,5% была отмечена по итогам 2010 года, на фоне роста безработицы и задолженности по заработной плате. Начиная с 2011 года уровень «просрочки» по ипотеке снижался, достигнув к 2014 году 0,9%, после чего был небольшой рост (до 1,1%) на фоне валютного кризиса в РФ.

Источник: Аналитический центр Циан по данным ЦБ РФ

На первичный рынок приходится 9,2% от всей просроченной задолженности против 5,2% пять лет назад – в 2016 году. Заемщики, выбирающие квартиру на первичном рынке, реже становятся неплательщиками: доля просроченной задолженности по таким кредитам составляет сегодня 0,3%. Для сравнения – на вторичном рынке доля равна 0,9%.

Просроченная задолженность на первичном рынке увеличивается большими темпами, чем на вторичном: за пять лет (с 2016 года) объем «плохой» задолженности по ипотекам, выданным на первичном рынке, вырос в 1,6 раза – с 2,5 млрд до 6,6 млрд рублей. На вторичном рынке за тот же период – в 0,4 раза ( с 45,6 млрд до 64,5 млрд рублей).

|

Год |

Доля просроченной задолженности по кредитам на вторичном рынке РФ |

Объем просроченной задолженности на вторичном рынке, млрд рублей |

Доля просроченной задолженности по кредитам на первичном рынке РФ |

Объем просроченной задолженности на первичном рынке, млрд рублей |

|

2016 |

1,30% |

45,6 |

0,30% |

2,5 |

|

2017 |

1,30% |

50,9 |

0,30% |

3,6 |

|

2018 |

1,10% |

56,5 |

0,30% |

4,8 |

|

2019 |

1,00% |

58,4 |

0,40% |

5,5 |

|

2020 |

0,90% |

64,5 |

0,30% |

6,6 |

Источник: Аналитический центр Циан по данным ЦБ РФ

С 2009 года в ипотеку стали брать в среднем в два раза больше

Средний размер ипотечного кредита по РФ в 2009 году составил 1,12 млн рублей, в 2020 году – уже 2,51 млн рублей. За 12 лет, после кризиса 2008 года, россияне стали брать в кредит для покупки жилья сумму больше в 2,2 раза. Наибольший годовой прирост по размеру кредита отмечен в 2020 году (+12,1%), что связано с рекордным ростом цен на недвижимость на фоне снижения ставок по кредитам. Единственный год, когда размер кредита снизился, стал 2015 – после девальвации рубля и на фоне роста ключевой ставки россияне старались сэкономить, и были не готовы брать кредиты на большие суммы под высокие проценты.

В сравнении с 2009 годом в трех регионах РФ средняя сумма займа увеличилась более чем в 3 раза.

Регионы с максимальным ростом среднего займа с 2009 по 2020 гг., млн руб.

|

Регион |

2009 год |

2020 год |

|

Республика Калмыкия |

0,81 |

2,53 |

|

Республика Татарстан |

0,71 |

2,19 |

|

Орловская область |

0,64 |

1,99 |

Источник: Аналитический центр Циан по данным ЦБ РФ

Средний срок кредита с 2009 года увеличился на 31 месяц или примерно два с половиной года: со 194 месяцев до 225 месяцев. Наибольший прирост за год (+ полтора года) отмечен в 2019 году и в 2018 году (+13 месяцев).

Источник: Аналитический центр Циан по данным ЦБ РФ

С 2009 года ипотечная ставка снизилась почти в два раза

Средняя ставка по выданным в РФ ипотекам в целом по рынку в декабре 2020 года составила 7,36%. Средняя ставка снижается, начиная с 2015 года. Рост ипотечной ставки по выданным кредитам был зафиксирован в 2014 году (на фоне роста ключевой ставки при девальвации курса рубля) и 2012 году из-за пересмотра ставки рефинансирования.

С 2009 года средняя ставка по выданным кредитам в целом по рынку снизилась в 1,86 раз (с 13,72% до 7,36%). Только на первичном рынке такое же падение ставки произошло за пять лет (с 10,77% в декабре 2016 года до 5,82% в декабре 2020 года). В обе даты действовала программа субсидирования ипотечной ставки.

Средняя ставка по выданным кредитам в декабре, по годам

|

|

Первичный и вторичный рынок в целом |

Только первичный рынок |

Динамика ставки относительно прошлого года, п.п. |

|

2009 |

13,72 |

||

|

2010 |

12,45 |

-1,27 |

|

|

2011 |

11,63 |

-0,82 |

|

|

2012 |

12,67 |

1,04 |

|

|

2013 |

12,12 |

-0,55 |

|

|

2014 |

13,2 |

1,08 |

|

|

2015 |

12,9 |

-0,3 |

|

|

2016 |

11,5 |

10,77 |

-1,4 |

|

2017 |

9,79 |

9,77 |

-1,71 |

|

2018 |

9,66 |

9,39 |

-0,13 |

|

2019 |

9 |

8,28 |

-0,66 |

|

2020 |

7,36 |

5,82 |

-1,64 |

Источник: Аналитический центр Циан по данным ЦБ РФ

«Снижение ипотечной ставки почти в два раза за последние 12 лет вывело жилищное кредитование на новый уровень, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Однако даже с учетом новых рекордов по количеству по объему выданных кредитов, российский рынок в разы отстает от западных стран в пересчете на долю задолженности от ВВП. Главным препятствием для развития рынка становится рост цен на жилье, нивелирующий эффект снижения процентов. По нашим оценкам, средняя стоимость квадратного метра на вторичном рынке (в городах России с населением от 100 тыс. человек) еще три года назад составляла 57,1 тыс. рублей, сегодня – на 22,6% выше – 70 тыс. В подобной ситуации ипотечное кредитование становится способом фиксации прежней стоимости, однако столь значительный рост цен на жилье в среднесрочной перспективе приведет к «охлаждению рынка». Несмотря на сохранение потенциала роста, причин для ажиотажного спроса нет – ежегодный прирост выданных кредитов стабилен и значительно ниже, чем в годы восстановления после кризиса 2007-2008 гг.».

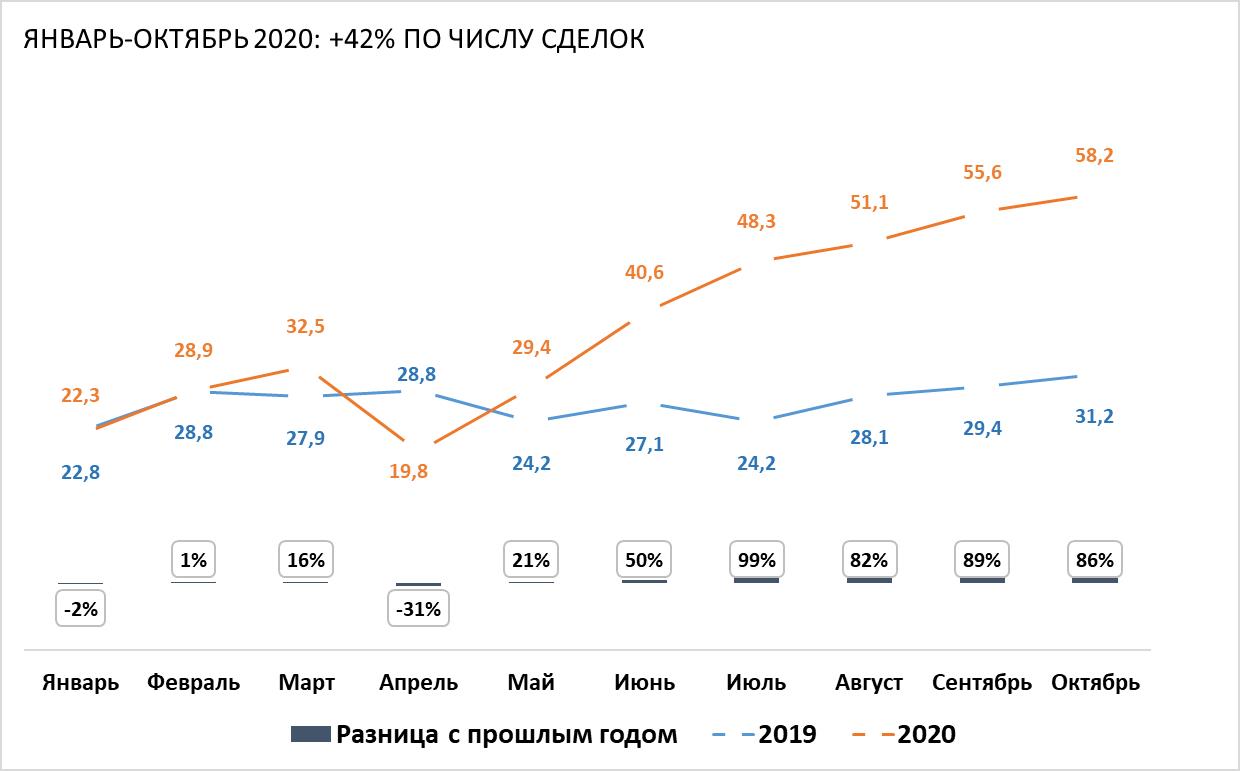

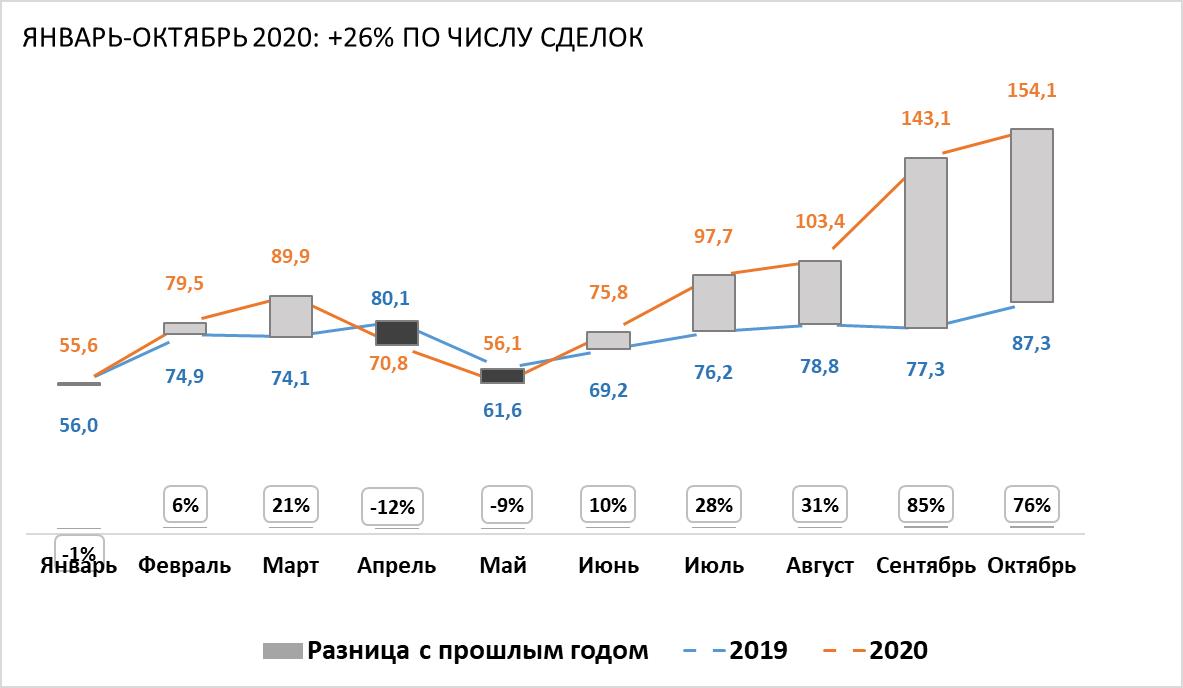

Аналитики Циан подвели предварительные итоги года для рынка ипотечного кредитования по России на основе последних данных Центробанка (за 10 месяцев 2020 года). Обновлён исторический рекорд: количество выданных ипотек на первичном рынке выросло на 42%, на вторичном – на 26%. В сравнении с льготной ипотекой 2015-2016 гг. задолженность по кредитам на объекты первичного рынка выросла в два раза.

- За неполный 2020 год количество и объем выданных кредитов превысили показатели всего 2018 года – рекордного за всю историю ипотечного рынка. С января по октябрь 2020 выдано 1,31 млн ипотек на сумму свыше 3,2 трлн рублей. Это на 30% выше, чем за аналогичный период 2019 года по числу кредитов и на 45% выше по объемам выдачи.

- 29% ипотек выдано на покупку новостроек. За год ипотека на «первичке» выросла на 42% по числу кредитов и на 61% по их объему. На вторичном рынке – на 26% и 38% соответственно.

- Суммарно в Московской и Петербургской агломерациях 41% ипотек были выданы на первичном рынке. В остальных регионах – только 27%.

- За пять лет средний размер ипотечного кредита вырос в полтора раза. За последний год рост составил 12% - до 2,47 млн рублей. Причем на первичном рынке кредит увеличился за год на 14% - до 3,04 млн рублей, на вторичном рынке – на 9% - до 2,24 млн. Средний займ увеличился во всех регионах, за исключением Чечни и Ингушетии. Самый большой прирост отмечен для регионов Дальневосточного федерального округа.

- За год ипотека на новостройки подешевела на 2,9 п.п. В сравнении с прошлой программой субсидирования (2016 год) ставка ниже на 5,9 п. п.

- Ипотеку берут в среднем на 18,5 лет: за пять лет срок увеличился на три года.

- Жители 10 регионов взяли 40% жилищных ипотечных кредитов. В лидерах - Москва, Московская область и Санкт-Петербург. Абсолютно по всем субъектам РФ число ипотек в годовой динамике увеличилось.

- С 2016 года задолженность по ипотеке выросла в два раза. Доля просроченной задолженности стабильна – 0,9%.

За 10 месяцев 2020 года выдано больше ипотек, чем за рекордный 2018 год в целом

С начала 2020 года в России было выдано 1,31 млн ипотек – объем выдачи достиг 3,24 трлн рублей. Отметки свыше 3 трлн рублей по объему выдачи рынок показывал по итогам всего 2018 года – тогда было выдано ипотек на сумму 3,01 трлн рублей. В этом же году побить рекорд удалось всего за 10 месяцев (январь-октябрь).

В 2020 году (январь-октябрь) банки выдали ипотек больше на 30% , чем в прошлом году, и на 12%, чем в 2018 году (показавшим лучшие результаты за всю историю). Относительно 2014 года (январь-октябрь) прирост по числу сделок составил 65%.

По объему кредитования (выданным суммам) рынок вырос значительнее: в сравнении с прошлым годом на 45%, относительно 2018 года – на 37% и «докризисного» 2014 года – на 135%. Столь высокий прирост связан с ростом цен на жилье.

Динамика ипотечных сделок январь-октябрь

|

Январь- октябрь 2014 |

Январь- октябрь 2018 |

Январь- октябрь 2019 |

Январь- октябрь 2020 |

Динамика к 2014 |

Динамика к 2018 |

Динамика к 2019 |

||

|

Кол-во выданных ипотек, тыс. ед. |

796,6 |

1174,6 |

1008,1 |

1312,7 |

65% |

12% |

30% |

|

|

Объем выдачи, млрд руб. |

1379,7 |

2370,2 |

2232,4 |

3244,4 |

135% |

37% |

45% |

|

|

Средняя сумма кредита |

1,73 |

2,02 |

2,21 |

2,47 |

43% |

22% |

12% |

|

|

Средняя ставка (в октябре) |

9,41 |

9,4 |

7,31 |

5,54 |

2,1 |

2,1 |

||

|

12,85 |

||||||||

|

Средний срок ипотеки, месяцев (в октябре) |

184,8 |

198,4 |

218,5 |

221,7 |

36,9 |

23,3 |

3,2 |

|

|

Объем задолженности по ипотеке, млрд рублей |

3240 |

6169 |

7273 |

8879 |

174% |

44% |

22% |

|

Источник: Аналитический центр Циан по данным ЦБ РФ

Только треть кредитов выдана на «первичке»

Благодаря субсидированию доля ипотек, выданных на покупку жилья в новостройках, достигла 29% от всех кредитов против 27% в 2019 году и 25% в 2018 году. По объему выданных ипотек «первичка» занимает в 2020 году 36%, в 2019 году доля составляла 33%, в 2018 году – 29%.

Государственная поддержка строительной отрасли одновременно с отсутствием субсидирования для сегмента готового жилья привела к большему росту спроса на первичном рынке: + 42% по числу сделок и +61% по их объему. Для сравнения – вторичный рынок относительно прошлого года вырос на 26% по количеству и на 38% по объему.

Распределение ипотек по сегментам (первичный и вторичный рынок), РФ

|

|

Количество ипотек, тыс. |

Доля первичного рынка по числу сделок |

Объем ипотек, млн руб.

|

Доля первичного рынка по объему выдачи |

||

|

Первичный рынок |

Вторичный рынок |

Первичный рынок |

Вторичный рынок |

|||

|

2018 |

298,1 |

876,5 |

25% |

698,8 |

1671,4 |

29% |

|

2019 |

272,6 |

735,5 |

27% |

728,9 |

1503,5 |

33% |

|

2020 |

386,7 |

926,0 |

29% |

1174,5 |

2069,9 |

36% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Самая высокая доля ипотек на первичном рынке (среди всего числа выданных жилищных кредитов) в 2020 году отмечена для Санкт-Петербурга (47%), Москвы (44%), Краснодарского Края (43%). Все они входят в число лидеров по объему ввода жилья – то есть на выбор потенциальных клиентов представлено много новостроек.

Ипотека на первичном рынке практически не пользуется спросом в Томской области и Тыве (9%), Еврейской АО (13%), Ингушетии и Омской области (14%). В данных регионах подавляющая часть заемщиков выбрали уже готовые объекты вторичного рынка. К примеру в Тыве за 3 квартал 2020 года (когда действовала льготная ипотека) не заключено ни одной сделки на первичном рынке. А в Томской области прошло менее 200 сделок на «первичке» за тот же период.

Доля ипотек на покупку новостроек в 2020 году (регионы с максимальным и минимальным значением)

|

Максимальная доля ипотек на первичном рынке среди общего количества кредитов |

Минимальная доля ипотек на первичном рынке среди общего количества кредитов |

||

|

Регион |

Доля |

Регион |

Доля |

|

Санкт-Петербург |

47% |

Томская область |

9% |

|

Москва |

44% |

Республика Тыва |

9% |

|

Краснодарский край |

43% |

Еврейская автономная область |

13% |

|

Рязанская область |

41% |

Республика Ингушетия |

14% |

|

Калининградская область |

41% |

Омская область |

14% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Доля ипотеки на новостройки определяется именно структурой предложения рынка. В регионах из-за низкой девелоперской активности льготная ипотека, как инструмент покупки, не работает на 100% из-за небольшого выбора. Отдельно в Московской и Петербургской агломерациях 41% ипотек были выданы на новостройки. В остальных регионах доля составила 27%.

Самый провальный месяц – апрель

В начале 2020 года на первичном рынке РФ выдавалось примерно сопоставимое с 2019 годом число ипотек. Апрель 2020 года стал единственным месяцем, когда количество кредитных сделок на первичном рынке оказалось ниже, чем в прошлом году (на 31%). Начиная с мая, разрыв стал увеличиваться в пользу 2020 года. Наибольший прирост отмечен в июле 2020 года, когда на «первичке» было выдано в два раза больше ипотек, чем в этот же месяц год назад. В остальные месяцы средний прирост был на уровне 82-89%. Таким образом эффект от льготной ипотеки был заметен уже с мая, несмотря на действующую самоизоляцию.

Ипотечные сделки на первичном рынке РФ, тыс.

Для сравнения приведем динамику ипотечных сделок на вторичном рынке, который был вынужден «выживать» самостоятельно. Снижение спроса было отмечено в сравнении с прошлым годом в апреле и в мае. Далее за счет общего падения ставок и завершения режима самоизоляции спрос начал увеличиваться – однако максимальная разница составила только 85% - в сентябре.

Ипотечные сделки на вторичном рынке РФ, тыс.

Источник: Аналитический центр Циан по данным ЦБ РФ

За пять лет средний размер ипотечного кредита вырос в полтора раза

В 2020 году россияне брали в кредит в среднем 2,47 млн рублей. С 2016 года сумма выросла почти в полтора раза – на 45%. В 2016 году средняя ипотека по России составляла 1,71 млн рублей. Наибольший годовой прирост зафиксирован в 2020 году: +12%.

Субсидированная ипотечная ставка на первичном рынке привела к большему росту цен в сравнении с сегментом готового жилья. С 2016 года средний кредит на новостройки вырос на 64%: с 1,85 млн рублей до 3,04 млн рублей. За тот же период ипотека на вторичном рынке выросла на 37%: с 1,63 млн рублей до 2,24 млн рублей. За последний год средний размер ипотечного кредита увеличился на первичном рынке на 14%, на вторичном – на 9%.

Меньшая сумма кредита на покупку готового жилья связана с высокой долей альтернативных сделок – нередко новая квартира приобретается на средства от продажи старого жилья, поэтому в кредит нужно брать меньшие суммы благодаря высокому первому взносу.

Средний размер ипотечного кредита, млн р.

|

|

Первичный рынок |

Динамика относительно прошлого года |

Вторичный рынок |

Динамика относительно прошлого года |

Первичный+вторичный рынок |

Динамика относительно прошлого года |

|

2016 |

1,85 |

1,63 |

1,71 |

|||

|

2017 |

2,10 |

13% |

1,74 |

7% |

1,84 |

8% |

|

2018 |

2,34 |

12% |

1,91 |

10% |

2,02 |

10% |

|

2019 |

2,67 |

14% |

2,04 |

7% |

2,21 |

10% |

|

2020 |

3,04 |

14% |

2,24 |

9% |

2,47 |

12% |

|

Прирост с 2016 года |

|

64% |

|

37% |

|

45% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Самые большие суммы в кредит традиционно берут жители Москвы (5,33 млн в 2020 году), Московской области (3,7 млн), Сахалинской области (3,64 млн), Санкт-Петербурга (3,37 млн) и Якутии (3,15 млн). Причина – в высокой стоимости жилья.

Минимальные суммы берут в ипотеку жители Чечни (1,52 млн), Ингушетии (1,6 млн), Челябинской области (1,66 млн), Марий Эл (1,69 млн), Кировской области (1,69 млн).

Средняя сумма ипотечного жилищного кредита, 2020 год

|

Максимальная сумма среднего ипотечного кредита |

Минимальная сумма среднего ипотечного кредита |

||

|

Регион |

Сумма кредита, млн р. |

Регион |

Сумма кредита, млн р. |

|

Москва |

5,33 |

Чеченская Республика |

1,52 |

|

Московская область |

3,70 |

Ингушетия |

1,60 |

|

Сахалинская область |

3,64 |

Челябинская область |

1,66 |

|

Санкт-Петербург |

3,37 |

Марий Эл |

1,69 |

|

Якутия |

3,15 |

Курганская область |

1,69 |

Источник: Аналитический центр Циан по данным ЦБ РФ

Эксперты Циан выяснили, в каких регионах средняя стоимость кредита выросла за год больше, чем в среднем по рынку (12%). В разрезе федеральных округов наибольший рост был отмечен для Дальневосточного ФО (+17%), где в этом году в ипотеку берут почти на 400 тыс. рублей больше, чем в прошлом году. За год средняя стоимость квадратного метра на вторичном рынке увеличилась в данном округе на 20%, чему также способствовала льготная «дальневосточная» ипотека. Минимальный рост кредита зафиксирован в Северо-Кавказском ФО (+5%, на 106 тыс. рублей).

Динамика среднего ипотечного займа за год по федеральным округам

|

Федеральный округ |

Прирост среднего размера кредита за год |

Прирост в рублевом выражении, тыс. рублей |

Средний размер кредита, 2020, млн рублей |

|

РФ |

12% |

257 |

2,47 |

|

Центральный ФО |

13% |

372 |

3,29 |

|

Северо-Западный ФО |

12% |

283 |

2,67 |

|

Южный ФО |

9% |

173 |

2,09 |

|

Северо-Кавказский ФО |

5% |

106 |

2,07 |

|

Приволжский ФО |

11% |

193 |

1,96 |

|

Уральский ФО |

9% |

188 |

2,20 |

|

Сибирский ФО |

12% |

224 |

2,06 |

|

Дальневосточный ФО |

17% |

398 |

2,80 |

Источник: Аналитический центр Циан по данным ЦБ РФ

В разрезе отдельных регионов в 2020 году значительно больше в кредит стали брать заемщики в Сахалинской области (+21%), Амурской области (+20%), Приморском крае (+19%), Бурятии и Алтае (+18%). Только в Чечне и Ингушетии брать в кредит стали меньше, чем в прошлом году (-34% и -30% соответственно). По остальным регионам отмечен рост среднего ипотечного займа. В Москве прирост составил 12%, как и в целом по стране – покупатели берут в ипотеку в среднем на 580 тыс. рублей больше, чем в прошлом году.

Однако рост ипотечного займа более чем на полмиллиона рублей – это не рекорд. В рублевом выражении стали брать у банка больше сразу на 640 тыс. рублей жители Сахалинской области. Далее идет Москва, замыкает тройку Приморский край (+480 тыс. рублей). Статистика изменения среднего ипотечного чека по всем регионам приведена в итоговой таблице.

В сравнении с 2016 годом срок ипотеки вырос на три года

Из-за роста цен на недвижимость, несмотря на снижение ставок, заемщики берут кредиты на больший срок – в среднем на 18 с половиной лет. С 2016 года средний срок займа вырос на три года. Причем за последний год продолжительность кредита увеличилась незначительно – в пределах 1-2%, основной прирост пришелся на 2019 год (+13-16%). Относительно небольшое увеличение срока кредита за последний год связано в том числе с ограничениями по срокам займа для льготной ипотеки – не более 20 лет, тогда как по стандартным программам - 30 лет.

Средний срок ипотечного кредита (на октябрь 2016-2020 гг.), в месяцах

|

|

Первичный рынок |

Динамика относительно прошлого года |

Первичный+ вторичный рынок |

Динамика относительно прошлого года |

|

2016 |

188,5 |

183,8 |

||

|

2017 |

189,5 |

1% |

198,4 |

8% |

|

2018 |

196,3 |

4% |

187,3 |

-6% |

|

2019 |

221,4 |

13% |

217,6 |

16% |

|

2020 |

224 |

1% |

221,7 |

2% |

|

Прирост с 2016 года |

|

19% |

|

21% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Средний срок кредита также варьируется в зависимости от региона. Максимальный показатель (в целом по рынку в октябре 2020 года) зафиксирован в Ингушетии (247 месяцев – больше 20 лет), Чечне (242), Крыму (241). Быстрее всех выплатить ипотеку планируют жители Мурманской области (195 месяцев, примерно 16 лет), Челябинской области (197), Кемеровской области (204 месяца). В Москве ипотеку берут в среднем на 230 месяцев – это чуть более 19 лет.

Средний срок ипотечного кредитования, кол-во месяцев

|

Максимальный средний срок ипотечного кредита |

Минимальный средний срок ипотечного кредита |

||

|

Регион |

Число месяцев |

Регион |

Число месяцев |

|

Ингушетия |

246,8 |

Мурманская область |

195,1 |

|

Чечня |

242,1 |

Челябинская область |

197,3 |

|

Крым |

240,9 |

Кемеровская область |

203,7 |

|

Карачаево-Черкесия |

239,8 |

Магаданская область |

203,8 |

|

Дагестан |

238,9 |

Карелия |

205,7 |

Источник: Аналитический центр Циан по данным ЦБ РФ

За год ипотека на новостройки подешевела на 2,9 п.п.

Средняя ипотечная ставка на 1 ноября 2020 года составила в целом по рынку 7,31% (по выданным кредитам). За прошедший год ипотека стала дешевле на 2,1 п.п. Относительно 2016 года ставка по выданным кредитам снизилась на 5,1 п.п.

На первичном рынке в 2020 году произошло рекордное снижение ставки – сразу на 2,9 п. п. – до 5,9 % (средний процент по выданным кредитам в октябре). Для сравнения – в октябре 2016 года (когда для первичного рынка также действовала программа субсидирования, ставка была выше на 5,7 п.п. – 11,62%.

|

|

Первичный рынок |

Динамика относительно прошлого года |

Первичный + вторичный рынок |

Динамика относительно прошлого года |

|

2016 |

11,62 |

12,41 |

||

|

2017 |

9,81 |

-1,8 |

9,41 |

-3,0 |

|

2018 |

9,16 |

-0,7 |

9,95 |

0,5 |

|

2019 |

8,84 |

-0,3 |

9,4 |

-0,5 |

|

2020 |

5,9 |

-2,9 |

7,31 |

-2,1 |

Источник: Аналитический центр Циан по данным ЦБ РФ

В среднем по России ставки по выданным кредитам в конкретном регионе варьируется в зависимости от доли кредитов с субсидиями, к примеру, «дальневосточная ипотека» или «семейная ипотека». Кроме того, для привлечения спроса сами застройщики могут предлагать «нулевую ипотеку», когда определенный период (первые несколько месяцев) банки компенсируют проценты банку за свой счет.

В октябре 2020 года топ-3 регионов с минимальными ставками по выданным ипотекам на первичном рынке: Ингушетия (3,72%), Алтай (4,16%) и Приморский край (4,01%). Эксперты Циан отмечают, что лидер рейтинга традиционно входит в число субъектов с самой дорогой ипотекой из-за высокой доли «просрочки» по кредитам. Поэтому столь резкое удешевление ипотеки связано с небольшой выборкой и структурой сделок со «льготными» ставками. Самые дорогие кредиты на «первичке» выдаются в Тыве (6,73%), Северной Осетии (6,48%) и Новгородской области (6,35%). В Москве средняя ставка по выданным кредитам на покупку жилья в новостройке составила 6,01% в октябре 2020 года.

Процент по ипотеке выше среднего по стране коррелируется с долей просроченной задолженности – как правило, заемщики с плохой кредитной историей вынуждены обращаться в небольшие банки, которые обычно предлагают менее выгодные условия, чем в среднем по рынку. Таким образом кредиторы закладывают в ставку повышенный риск невозврата займа.

По всем регионам количество ипотечных сделок выросло

В 2020 году на десятку лидирующих по количеству выданных ипотек регионов пришлось 40,2% сделок от общего количества сделок. Лидерами стали Москва (6,6% от всего рынка, +37% ипотек за год), Московская область (доля 5,4%, +27% ипотек за год), Санкт-Петербург (4,8% от рынка, +25% за год). В целом количество выданных ипотек в десятке лидирующих регионов увеличилось на 31%, что соответствует среднерыночным общероссийским показателям.

В годовой динамике десяток субъектов с наибольшим числом сделок, а также их порядок по лидерству не изменился, сохраняется прежний состав, преимущественно из регионов с высокими доходами относительно общероссийского уровня. В 2019 году на десятку лидеров приходилось 40,1 % сделок. Отдельно по Московскому региону количество ипотек увеличилось за год на 32,3%, по остальным регионам – на 29,9%.

Регионы-лидеры по числу выданных в 2020 году ипотек

|

Регион |

Кол-во ипотек |

Доля рынка |

Динамика за год |

|

Москва |

87 253 |

6,6% |

37% |

|

Московская область |

71 505 |

5,4% |

27% |

|

Санкт-Петербург |

63 408 |

4,8% |

25% |

|

Тюменская область |

55 400 |

4,2% |

33% |

|

Татарстан |

46 591 |

3,5% |

33% |

|

Свердловская область |

45 812 |

3,5% |

34% |

|

Республика Башкортостан |

45 580 |

3,5% |

25% |

|

Краснодарский край |

41 178 |

3,1% |

33% |

|

Челябинская область |

37 159 |

2,8% |

26% |

|

Новосибирская область |

34 048 |

2,6% |

33% |

|

Топ-10 |

527 934 |

40,2% |

31% |

|

Остальные регионы |

784 725 |

59,8% |

30% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Не во всех регионах ипотеку берут активно. К примеру, в пяти субъектах в среднем в месяц число ипотек (как на первичном, так и вторичном рынках) не превышало 100 кредитов: это Ненецкий АО (378 ипотек за 10 месяцев), Ингушетия (480), Чукотский АО (639), Алтай (957). Еще в 15 регионах с января по октябрь 2020 года заключено 1-5 тыс. ипотек. Свыше тысячи ипотек в месяц в среднем выдавалось в 47 субъектах РФ. Для сравнения – год назад таких было всего 33.

Количество ипотек в 2020 году выросло относительно аналогичного периода прошлого года абсолютно по всем регионам. Более чем в два раза число сделок увеличилось в Ингушетии и Чечне (с изначально небольшим числом сделок по ипотеке). Прирост менее чем на 20% зафиксирован в Ненецком АО и Мордовии.

Минимальный и максимальный прирост выданных ипотек по регионам РФ

|

Максимальный прирост сделок |

|

|

Минимальный прирост сделок |

|

|

|

Регион |

Число сделок |

Динамика за год |

Регион |

Число сделок |

Динамика за год |

|

Республика Ингушетия |

480 |

258% |

Ненецкий АОг |

378 |

13% |

|

Чеченская Республика |

2 266 |

167% |

Мордовия |

6 033 |

19% |

|

Крым |

5 144 |

70% |

Иркутская область |

20 215 |

20% |

|

Бурятия |

6 944 |

51% |

Калужская область |

9 874 |

20% |

|

Севастополь |

1 516 |

48% |

Якутия |

11 176 |

21% |

Источник: Аналитический центр Циан по данным ЦБ РФ

На первичном рынке единственным регионом, где число сделок оказалось меньше, чем в прошлом году, стала Мордовия (-2%). Небольшой прирост ипотечных сделок на «первичке» отмечен для Новгородской области (+15%), Московской области и Санкт-Петербурга (+17%).

На вторичном рынке отрицательную динамику показал только Ненецкий АО (-5%). По всем остальным локациям отмечен рост. Минимальная положительная динамика – в Смоленской области и Ставропольском крае (+13%).

С 2016 года задолженность по ипотеке выросла в два раза

Текущая задолженность по ипотечным кредитам в России составляет 8,879 трлн рублей – с 2016 года показатель вырос в два раза (на 1 ноября 2016 года задолженность составляла 4,286 трлн рублей). За прошедший год объем задолженности увеличился на 22%.

Источник: Аналитический центр Циан по данным ЦБ РФ

Доля просроченной задолженность по ипотеке стабильна – сегодня в целом по РФ она составляет 0,9% от всего объема задолженности. В 2019 году она была равна 1%. В абсолютном выражении объемы «плохих» кредитов сегодня - 79 млрд рублей (+9% за год).

Таким образом, несмотря на рекордные объемы задолженности по кредитам, их качество сохраняется на высоком уровне. В разрезе отдельных регионов максимальная доля «просрочки» по ипотеке отмечена в Карачаево-Черкесии (4,2% от общего объема задолженности по субъекту – просроченная), Калининградской области (3,4%) и Северной Осетии (2,7%). Самые дисциплинированные заемщики – в Чукотском АО (0,2% просроченной задолженности от всего объема), Архангельской области, Севастополе и Крыму (по 0,3%).

На первичный рынок приходится 23% от всей задолженности против 19% год назад. Заемщики, выбирающие квартиру на первичном рынке, реже становятся неплательщиками: доля просроченной задолженности по таким кредитам составляет сегодня 0,3%. Для сравнения – на вторичном рынке доля равна 1%.

Задолженность на первичном рынке увеличивается большими темпами, чем на вторичном: за прошедший год прирост задолженности на «первичке» составил 37% (до 2,01 трлн), на вторичном рынке – всего 7% (до 6,87 трлн рублей).

«Рост объемов кредитования на фоне сохранения минимальной доли просроченной задолженности пока не вызывает опасений, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Ориентироваться нужно не на абсолютные, а относительные значения – доля задолженности от ВВП не превышает 10%, что в 3-5 раз ниже значений европейских стран. В России есть большой потенциал для наращивания кредитования, однако мы ожидаем замедление рынка за счет произошедшего роста цен, который во многих городах уже нивелировал выгоду от снижения ставки по ипотеке. Однако даже после отмены субсидирования ипотека останется “доступной” на стандартных условиях, которые будут предлагать процентные ставки, приближенные ко льготным. Это позволит отказаться от программы льготной ипотеки в 2021 году без существенного проседания спроса».

Показатели рынка ипотечного жилищного кредитования в 2020 году

|

Субъект |

Кол-во ипотек (тыс.) январь-октябрь 2020 |

Динамика за год |

Объем ипотек, млрд руб. январь-октябрь 2020 |

Динамика за год |

Средн. размер кредита в целом по рынку (август 2020), млн руб. |

Разница в размере кредита с прошлым годом, тыс. рублей |

Динамика за год (ипотека на новостройки, кол-во кредитов) |

Динамика за год (ипотек на вторичном рынке, кол-во кредитов) |

Доля ипотек на покупку новостроек |

|

РОССИЙСКАЯ ФЕДЕРАЦИЯ |

1312,7 |

30% |

3244,4 |

45% |

2,47 |

257 |

42% |

26% |

29% |

|

ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

322,0 |

30% |

1060,9 |

46% |

3,29 |

372 |

31% |

29% |

33% |

|

г. Москва |

87,3 |

37% |

465,3 |

54% |

5,33 |

583 |

28% |

45% |

44% |

|

Московская область |

71,5 |

27% |

264,3 |

40% |

3,70 |

348 |

17% |

32% |

32% |

|

Воронежская область |

21,7 |

31% |

41,5 |

44% |

1,91 |

172 |

49% |

24% |

34% |

|

Белгородская область |

12,3 |

44% |

25,3 |

62% |

2,05 |

221 |

73% |

39% |

20% |

|

Тульская область |

12,0 |

23% |

27,7 |

38% |

2,31 |

261 |

38% |

18% |

28% |

|

Владимирская область |

11,7 |

24% |

22,7 |

34% |

1,93 |

136 |

58% |

15% |

29% |

|

Тверская область |

11,7 |

23% |

25,2 |

34% |

ИСТОЧНИК ФОТО:

https://kredity-ipoteka.ru

Подписывайтесь на нас:

11.12.2020 08:50

В столице увеличивается число проектов новостроек, в которых предусмотрены микроапартаменты (до 18 кв.м). Аналитики «Метриум» зафиксировали максимальное количество таких объектов с 2015 года. При этом три проекта с маленькими апартаментами позиционируются в бизнес-классе. В декабре число проектов с микроапартаментами в Москве достигло максимума за последние пять лет. По данным «Метриум», сейчас в столице девелоперы реализуют восемь проектов с апартаментами менее 18 кв.м. Это значение площади помещения долгое время было минимальным в Москве – застройщики исходили из стандарта нормативной площади жилого помещения (18 кв.м на одного человека). Поэтому до сих пор в подавляющем числе новостроек с жилым статусом минимальная площадь студии не опускается ниже 18 кв.м. В сегменте апартаментов с самого начала их распространения в середине 2010-х годов застройщики не ограничивали себя нижним пределом в 18 кв.м, однако вариантов таких апартаментов было немного. В 2015 году на рынке был только один комплекс с апартаментами площадью 16 кв.м, в 2016 году – четыре проекта (площадь микроапартаментов в них варьировалась от 15,9 до 17,3 кв.м), в 2017 году – пять проектов (диапазон площадей остался таким же). В 2018 году их число снизилось до трех проектов (16–17,9 кв.м), а в 2019 году – увеличилось до четырех, причем в продаже впервые появились микроапартаменты площадью 12,8 кв.м. В 2020 году количество проектов с микроапартаментами достигло максимума за последние пять лет. Сейчас в продаже можно найти восемь комплексов такого рода. Самое маленькое помещение в них достигает в площади 10,8 кв.м, и приобрести его можно за 3,2 млн рублей. Самый большой микроапартамент занимает 17,4 кв.м, а его стоимость – 3,9 млн рублей. «Спрос на апартаменты небольших площадей – это ответ девелоперов на текущую ситуацию с платежеспособным спросом, – комментирует Алексей Перлин, генеральный директор девелоперской компании «СМУ-6 Инвестиции» (девелопер ЖК «Любовь и голуби»). – С одной стороны, продолжается рост цен на новостройки, а с другой – снижаются доходы покупателей, и даже субсидированные ставки по ипотеке не могут коренным образом разрешить это противоречие. Клиенты ориентируются на самые доступные предложения, и застройщики идут им на встречу. К примеру, в этом году мы вывели в продажу вторую очередь ЖК “Любовь и голуби”, где 75% лотов – это студии и однокомнатные квартиры площадью от 20 кв.м до 43 кв.м. Фактически мы адаптировали предложение под реалии спроса». Эксперты «Метриум» отмечают, что впервые микроапартаменты представлены сразу в трех комплексах бизнес-класса – Loft FM, Kazakov Grand Loft, Anna Mons Apartments. В Loft FM минимальная площадь лота составляет 15,1 кв.м стоимостью 4,2 млн рублей. В проекте Kazakov Grand Loft самый маленький апартамент достигает в площади 17,2 кв.м, а его стоимость – 7,9 млн рублей, а в Anna Mons Apartments соответственно 17,4 кв (3,9 млн рублей). В то же время число новостроек с жилым статусом, где можно было найти микроквартиры меньше 18 кв.м, сравнительно небольшое. Первый такой проект появился в 2017 году. Затем сразу два комплекса с микроквартирами поступили в продажу в 2019 году. В 2020 году к ним добавился ещё один объект, и на сегодняшний день их три. «В основном микроквартиры приобретают для себя, – говорит Игорь Козельцев, генеральный директор УК «Развитие» (девелопер ЖК «Мир Митино»). – Большинство покупателей при этом привлекают ипотеку. Для значительного числа клиентской аудитории этого формата жилья основным мотивационным фактором остается возможность оформить постоянную регистрацию в Москве. Часто это первое собственное жильё». «У микроапартаментов есть свои покупатели, поэтому такой формат недвижимости закрепит за собой определенную нишу на столичном рынке, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – В перспективе развитие этого сегмента может быть связано с распространением коливингов. Проекты с микроапартаментами можно легко переформатировать в этот формат жилья, который пользуется большой популярностью в Европе, и инвесторам следует обратить на него внимание ввиду отсутствия серьезной конкуренции в этом сегменте».

ИСТОЧНИК ФОТО:

пресс-служба компании «Метриум»

Подписывайтесь на нас:

|