В Санкт-Петербурге рынок гибких офисных пространств вырос на треть в 2020 году

По данным Colliers, в Санкт-Петербурге в 2020 году открылись 8 коворкингов общей площадью около 13,6 тыс. кв. м. За год рынок качественных гибких пространств увеличился почти на треть.

Среди наиболее активно развивающихся сетей можно отметить компанию PAGE, которая за год вывела на рынок три новых пространства по франшизе – Kazanskaya, Avenue, Docklands, а также сеть Corner, открывшую в начале 2020 года два коворкинга в ТРК «Адмирал» и ТЦ «Невский атриум». В декабре 2020 года начал работу первый коворкинг сети Buffer от группы компаний Raum в бизнес-пространстве «Луч».

Всего по итогам 2020 года объем предложения качественных коворкингов формируют 34 пространства площадью 35,8 тыс. кв. м, что составляет почти 1% от общего объема предложения качественной офисной недвижимости Санкт-Петербурга (3,7 млн кв. м). Рынок коворкингов Северной столицы, в основном, представлен сетевыми игроками (20 проектов из 34). Среди них наибольшую долю предложения (46%) формируют сети PAGE и «Практик». Большинство сетевых коворкингов (86%) расположены в районе активной деловой среды – в историческом центре Санкт-Петербурга.

Гибкие офисные пространства пользуются популяностью не только у физических лиц, но и среди корпоративных клиентов, которые снимают рабочие места под офис, для проектных команд или для отдельных сотрудников. Одна из значимых сделок 2020 года на рынке офисной недвижимости – аренда ИТ-поразделением «Почты России» 200 рабочих мест (или 1,3 тыс. кв. м) в коворкинге Avenue PAGE.

«Несмотря на активное развитие, для рынка гибких офисных пространств характерен дисбаланс предложения. В основном, в проектах доступны только от 5 до 40 рабочих ест, что существенно ограничивает спрос со стороны корпоративных клиентов. Многие компании меняют подход к организации рабочего процесса и использованию офисного пространства и рассматривают вариант аренды мест в коворкинге, но дефицит предложения в моменте не позволяет им это сделать», - комментирует Виктория Горячева, замдиректора департамента услуг для арендаторов и офисной недвижимости Colliers.

Главные преимущества коворкингов – гибкость и отсутствие единовременных расходов на ремонт. К тому же, основные затраты компании при работе в офисе – аренда, CAPEX (капитальные расходы на ремонт, мебель, технику), переменные расходы (электричество, уборка, провайдеры интернет и телефонии), канцелярия, обеспечение чаем и кофе – уже включены в стоимость аренды рабочего места в коворкинге.

«Что касается коммерческих условий, размещение в коворкинге может быть альтернативой классическому офису. Например, в случае среднесрочной аренды (два-три года) выгоднее будет арендовать коворкинг, поскольку в этому случае плата идет только за количество арендуемых мест. При аренде традиционного офиса вложения в отделку, меблировку, оргтехнику, операционные расходы и прочее могут оказаться менее выгодными при кратко- и среднесрочной аренде. И напротив, если компания крупная и офис ей необходим на долгий срок (от трех-пяти лет) – здесь при расчете рациональнее будет вложиться в классический офис за счет того, что CAPEX рассредоточивается на весь срок аренды», - поясняет Виктория Горячева.

По данным Colliers, в 2021 году девелоперы планируют открыть еще 3 гибких офисных пространства: «Практик Охта», «Практик Гороховая» и коворкинг Buffer в МФК «Наследие».

«По нашей оценке, в ближайшие несколько лет рынок коворкингов будет развиваться в двух направлениях. С одной стороны, будут появляться небольшие коворкинги в спальных районах. Этому способствует гибридный формат работы, к которому приходит большинство компаний. В таком случае наиболее эффективной будет модель, когда у оператора есть несколько больших центральных локаицй и много маленьких в спальных районах. Это позволит резидентам иметь центральный офис и множество рабочих мест для сотрудников в коворкингах «у дома». С другой стороны, мы видим потенциал рынка в формате объектов built-to-suit, когда оператор коворкинга дает возможность арендатору брендировать и адаптировать площадь под свои нужды. В Москве такой формат пользуется большой популярностью. Однако действительное развитие сегмента коворкингов невозможно без масштабного информирования рынка и наличия больших площадей для аренды», - заключает Виктория Горячева.

Международная консалтинговая компания Knight Frank обновила Индекс цен на жилую недвижимость по итогам III квартала 2020 года. Согласно исследованию, Турция стала лидером рейтинга с ростом цен на 27% за год (с III квартала 2019 года по III квартал 2020 года). Далее следует Новая Зеландия (+15,4%), а закрывает тройку лидеров Люксембург (+13,4%). Совокупный показатель индекса, рассчитанный по всем странам-участницам списка, за год составил 4,5%, в прошлом году – 3,7% При этом сейчас в 16% проанализированных рынков отмечается снижение цен на недвижимость против 9% годом ранее. Россия переместилась с 10 на 8 позицию за год с ростом цен на 9,2% (+8,1% в 2019 году), во II квартале 2020 года страна занимала 14 позицию (+8,1% в годовой динамике).

- В 2020 году Турция возглавляла рейтинг три квартала подряд, и по итогам IIIквартала, положительная годовая динамика цен достигла 27%. Тем не менее стоит отметить, что с учетом инфляции (14%) рост показателя достигает приблизительно 13%. В первую очередь, это можно объяснить укрепляющейся экономикой страны (ВВП увеличился на 16% за квартал) и высоким интересом со стороны покупателей из Ближнего Востока.Напомним, год назад Турция находилась на 15 месте (+6,3% по состоянию на III квартал 2019 года).

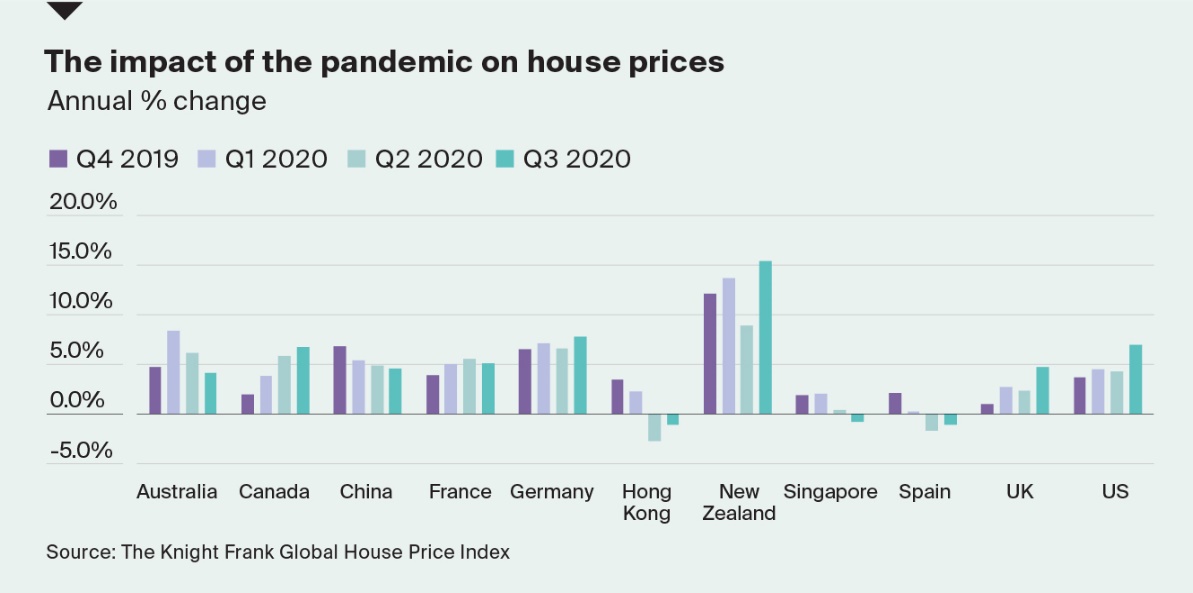

Динамика цен на ключевых рынках, за год в %

Источник: The Knight Frank Global House Price Index

- Резкий скачок спроса на жилье в Новой Зеландии после отмены ограничений привел к тому, что цены на недвижимость за квартал поднялись с 8% до 15%. В IIIквартале в стране было зафиксировано 8 618 сделок – на 41% больше 6 112 проданных лотов годом ранее. В 2019 году страна занимала 14 строчку рейтинга с положительной годовой динамикой в 6,4%. Замыкает тройку лидеров Люксембург (+13,4% в IIIквартале 2020 года), для сравнения: год назад он находился на второй строчке с ростом цен на 11,4%.

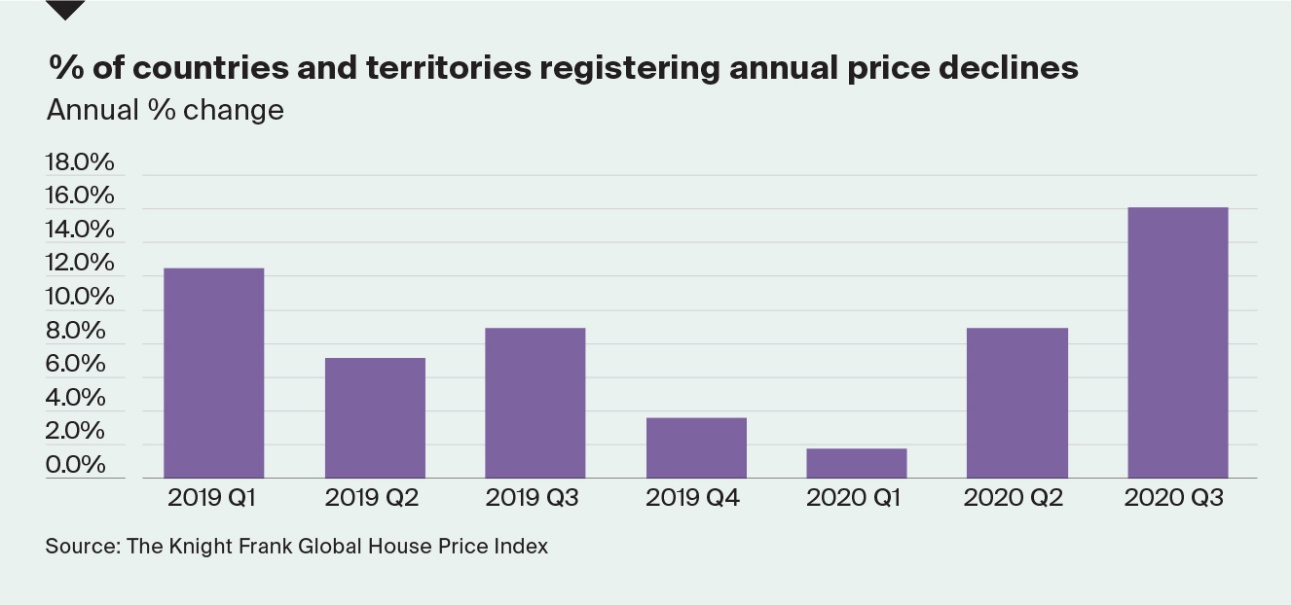

- В III квартале 2020 года увеличилась доля рынков, на которых наблюдается годовое снижение цен – на 7 п.п. по сравнению с 2019 годом, до 16% (2% в начале года). Аутсайдером обновленного рейтинга стал Марокко (-3,3% за год; -0,2% и 52 строчка в 2019 году).

- В ТОП-10 рейтинга по итогам III квартала 2020 года с 4 по 10 позицию преимущественно занимают страны Восточной Европы: Словакия (+11,8% за год), Польша (+10,9%), Украина (+10,3%), Австрия (+9,5%), Нидерланды (8,5%) и Хорватия (+8,3%).

Доля стран, демонстрирующих отрицательную годовую динамику цен, %

Источник: The Knight Frank Global House Price Index

- Россия (+9,2%) за год поднялись в рейтинге на 2 позиции. По словам Алексея Новикова, управляющего партнера Knight Frank, в III квартале рынок жилья продолжил наращивать темпы роста цен после спада активности, связанного с пандемией. Выгодные условия ипотечного кредитования и заинтересованность в недвижимости как в одном из наиболее понятных инструментов для инвестиций, особенно на фоне ослабления рубля, стали драйверами спроса и роста цен. При этом нужно учитывать, что IV квартал – традиционно самый активный с точки зрения приобретения жилья, соответственно, в конце года можно ожидать еще более активного увеличения показателя.

- Николай Пашков, генеральный директор Knight Frank St Petersburg: «Ответом рынка на ажиотажный спрос на квартиры стало повышение цен во всех классах жилья. Рынок жилой недвижимости Санкт-Петербурга не стал исключением, более того, прирост цен на вторичное жильё вдвое опередил средние показатели по стране. В условиях нестабильной экономической ситуации, ослабления рубля и субсидированной ставки по ипотеке покупатели стремились сохранить накопленные средства и ускорить принятие решения о покупке жилья».

- Марина Шалаева, директор департамента зарубежной недвижимости и частных инвестиций Knight Frank: «Многие рынки жилья были “заморожены” во время пандемии, однако уже в III квартале этого года показали значительный рост продаж и цен. К ним можно отнести и наиболее популярные направления российских ультрахайнетов – Австрию (+9,5%), Германию (+7,8%), США (+7%), Португалию (+5,8%), Францию (+5,1%) и Великобританию (+4,7%). Италия, Греция, Кипр и Швейцария продемонстрировали умеренную положительную динамику в диапазоне 2-3,5%, а в Испании цены на жилую недвижимость снизились на 1,1%. Разумеется, пандемия внесла свои коррективы, однако правительства всех стран стремятся стабилизировать рынки, чему также способствует активный спрос на жилье, приобретаемое в качестве “второго дома” или с целью сохранения капитала».

Глобальный индекс цен на жилую недвижимость за III квартал 2020 года

|

Страна/ Территория |

Годовая динамика, % (III квартал 2019-III квартал 2020) |

Полугодовая динамика, % (I квартал 2020-III квартал 2020) |

Квартальная динамика, % (II квартал 2020-III квартал 2020) |

|

|

1 |

Турция |

27,3% |

17,0% |

5,2% |

|

2 |

Новая Зеландия |

15,4% |

3,6% |

8,2% |

|

3 |

Люксембург |

13,4% |

8,5% |

4,3% |

|

4 |

Словакия |

11,8% |

7,2% |

3,5% |

|

5 |

Польша |

10,9% |

5,7% |

2,0% |

|

6 |

Украина |

10,3% |

1,8% |

1,8% |

|

7 |

Австрия |

9,5% |

6,8% |

3,6% |

|

8 |

Россия |

9,2% |

4,7% |

3,3% |

|

9 |

Нидерланды |

8,5% |

4,7% |

2,8% |

|

10 |

Хорватия |

8,3% |

4,5% |

1,8% |

|

11 |

Германия |

7,8% |

4,6% |

2,6% |

|

12 |

Исландия |

7,7% |

3,5% |

1,9% |

|

13 |

Чехия** |

7,7% |

3,4% |

1,6% |

|

14 |

США |

7,0% |

5,4% |

3,2% |

|

15 |

Канада |

6,7% |

5,3% |

2,0% |

|

16 |

Румыния |

6,6% |

3,4% |

0,1% |

|

17 |

Швеция* |

6,3% |

4,8% |

2,7% |

|

18 |

Португалия |

5,8% |

1,6% |

1,2% |

|

19 |

Словения |

5,2% |

3,0% |

1,9% |

|

20 |

Франция |

5,1% |

1,9% |

0,5% |

|

21 |

Мексика |

5,0% |

2,1% |

0,9% |

|

22 |

Великобритания |

4,7% |

4,9% |

3,9% |

|

23 |

Китай |

4,6% |

2,9% |

1,4% |

|

24 |

Норвегия |

4,5% |

4,7% |

1,4% |

|

25 |

Бельгия |

4,5% |

1,2% |

1,4% |

|

26 |

Литва |

4,4% |

-11,6% |

-5,3% |

|

27 |

Дания |

4,3% |

4,8% |

3,1% |

|

28 |

Колумбия |

4,2% |

1,4% |

0,0% |

|

29 |

Австралия |

4,1% |

-1,0% |

0,8% |

|

30 |

Перу |

4,1% |

5,1% |

3,7% |

|

31 |

Эстония |

4,0% |

-1,3% |

-5,8% |

|

32 |

Тайвань |

3,8% |

1,3% |

0,7% |

|

33 |

Япония |

3,6% |

2,7% |

-1,1% |

|

34 |

Италия |

3,4% |

4,1% |

3,1% |

|

35 |

Мальта** |

3,3% |

1,4% |

5,4% |

|

36 |

Греция |

3,2% |

1,1% |

0,4% |

|

37 |

Израиль |

3,0% |

1,1% |

0,6% |

|

38 |

Болгария |

2,9% |

0,1% |

-1,1% |

|

39 |

Южная Корея |

2,9% |

1,8% |

1,3% |

|

40 |

Южная Африка |

2,6% |

3,5% |

2,5% |

|

41 |

Кипр |

2,3% |

1,4% |

1,0% |

|

42 |

Бразилия |

2,1% |

1,8% |

1,2% |

|

43 |

Швейцария |

2,1% |

2,4% |

1,3% |

|

44 |

Джерси |

1,9% |

1,0% |

0,6% |

|

45 |

Латвия |

1,6% |

-1,6% |

-2,3% |

|

46 |

Индонезия |

1,5% |

0,7% |

0,4% |

|

47 |

Чили |

0,6% |

-0,5% |

0,8% |

|

48 |

Сингапур** |

-0,8% |

0,5% |

0,1% |

|

49 |

Ирландия |

-0,8% |

0,4% |

0,5% |

|

50 |

Малайзия |

-0,8% |

-0,9% |

-1,3% |

|

51 |

Гонконг* |

-1,1% |

1,6% |

0,0% |

|

52 |

Испания |

-1,1% |

-1,3% |

0,6% |

|

53 |

Финляндия |

-1,3% |

3,1% |

2,5% |

|

54 |

Индия |

-2,4% |

-2,4% |

-0,5% |

|

55 |

Венгрия |

-2,5% |

-3,3% |

-6,0% |

|

56 |

Марокко |

-3,3% |

-4,3% |

-3,4% |

Источник: Knight Frank, 2020

Рейтинг построен на основе годовой динамики

*Предварительно

**Запрашиваемые цены

Данные для Бельгии, Болгарии, Хорватии, Кипра, Чешской Республики, Эстонии, Финляндии, Венгрии, Израиля, Италии, Японии, Латвии, Люксембурга, Марокко, Перу, Польши, Румынии, Словении и Тайваня – II квартал 2020 года.http://www.terra-auri.ru

По подсчетам экспертов «Метриум», в Москве объем высотного строительства за 3 года вырос на 38%. Суммарная жилая площадь небоскребов от крупнейших застройщиков на рынке новостроек столицы за эти годы достигла 3 млн кв.м. Однако тройка лидирующих девелоперов высоток за эти годы не изменилась: самые высокие жилые дома в Москве строят МR Group, «Донстрой» и Capital Group.

Эксперты «Метриум» составили рейтинг девелоперов московских высоток. За основу были взяты три критерия:

- Традиционно к небоскребам относят здания высотой 100 метров и более. Однако в Москве немало зданий имеют высоту близкую к этой отметке с разницей в несколько десятков сантиметров, что незначительно в масштабах небоскребов, поэтому аналитики учитывали проекты с максимальной высотой от 99,5 м.

- Застройщики ранжируются по суммарной жилой площади не всего проекта, а только тех корпусов, которые превышают 99,5 м.

- В рейтинг попали только те новостройки, в которых в настоящее время идут первичные продажи.

Таким образом, по подсчетам аналитиков «Метриум», в 2020 году десять крупнейших московских застройщиков имеют в общем портфеле 3 млн кв.м. высотной застройки. В 2017 году этот показатель достигал 2,18 млн кв.м. Таким образом, за три года столичные застройщики увеличили портфель высоток почти на 38%. Если сложить высоту небоскребов 10 крупнейших застройщиков такого формата, то получится здание высотой 4,9 км.

По суммарной площади застройки небоскребов лидирует компания MR Group. С 2017 года она поднялась в рейтинге с третьего на первое место. Тогда совокупная жилая площадь высотных корпусов в проектах компании составляла 266 тыс. кв.м. а сейчас она достигла 731 тыс. кв.м. Самый большой комплекс высоток компании – «Селигер Сити» (141 тыс. кв.м., высота – 127,5 м), а самое высокое здание – D1 (191 м, 53,5 тыс. кв.м).

На вторую строчку рейтинга переместился предыдущий лидер высотного строительства – «Донстрой». Однако и эта компания за три года увеличила объем строительства небоскребов (с 407 тыс. до 438 тыс. кв.м.). Крупнейший проект такого формата – жилой комплекс «Огни» (103 тыс. кв.м, максимальная высота – 122 м). Самое высокое здание – «Дом на Мосфильмовской» (213 м, площадь – 85 тыс. кв.м).

На третьей позиции оказалась компания Capital Group, которая три года назад была на втором месте рейтинга, хотя она также увеличила портфель небоскребов – с 378 тыс. до 427 тыс. кв.м. Крупнейшее высотное здание компании – комплекс «Триколор» (166 тыс. кв.м. и 192 м в высоту), а самый высокий небоскреб – ОКО (354 м в высоту, 77,8 тыс. кв.м.).

На четвертой позиции «новичок» рейтинга – компания «Кортрос». Два высотных проекта девелопера имеют общую жилую площадь 346 тыс. кв.м. Крупнейший проект, как по высоте, так и по общей жилой площади корпусов свыше 99,5 м – Headliner (175 м и 225 тыс кв.м). Это партнерский проект с Capital Group.

На пятом месте также новый участник рейтинга – компания Level Group. Суммарная жилая площадь высотных корпусов этого девелопера – 265 тыс. кв.м. Самый большой проект высоток – жилой комплекс «Level Амурская» (120 тыс. кв.м., а максимальная высота – 130 м). Самое высокое здание Level Group строит вместе с лидером рейтинга MR Group. Это комплекс «Павелецкая Сити» высотой 165 м и общей площадью 37 тыс. кв.м.

«Высотное строительство становится нормой для Москвы, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – С одной стороны, такой формат застройки позволяет эффективно оптимизировать издержки, адаптировать продукт к постоянному росту себестоимости строительства. С другой стороны, небоскребы пользуются спросом у покупателей, поскольку раньше такой формат жилья был большой редкостью, а затем долгие годы ассоциировался только с элитными высотками в Москве-Сити. Сейчас застройщики предлагают такие объекты в разных, в том числе и “демократичных” сегментах рынка жилья. Полагаю, в будущем объемы высотного строительства будут нарастать».

Рейтинг девелоперов небоскребов Москвы 2020

|

|

Девелопер |

Название |

Высота[1], м |

Класс |

Статус |

Жилая площадь

|

Общая жилая площадь |

|

1 |

MR Group |

Пресня Сити |

156 |

Бизнес |

Апартаменты |

100 098 |

731 152 |

|

Савеловский Сити |

155,6 |

Комфорт |

Квартиры |

164 930 |

|||

|

Апартаменты |

|||||||

|

Fili City (1 очередь) |

144,3 |

Бизнес |

Квартиры |

70 080 |

|||

|

Discovery |

99,7 |

Бизнес |

Квартиры |

21 574 |

|||

|

Discovery Park |

100,0 |

Бизнес |

Квартиры |

68 742 |

|||

|

Hide |

151,7 |

Премиум |

Квартиры |

55 566 |

|||

|

D1 |

191,0 |

Бизнес |

Квартиры |

53 502 |

|||

|

Селигер Сити |

127,5 |

Бизнес |

Квартиры |

141 168 |

|||

|

City Bay (1 очередь) |

177,0 |

Бизнес |

Квартиры |

39 962 |

|||

|

Павелецкая Сити (1 очередь)[2] |

164,8 |

Бизнес |

Квартиры |

37 104 |

|||

|

2 |

Донстрой |

Огни |

122 |

Комфорт |

Квартиры |

103 197 |

437 983 |

|

Fresh |

99,5 |

Комфорт |

Квартиры |

89 992 |

|||

|

Долина Сетунь |

144,9 |

Премиум |

Квартиры |

66 596 |

|||

|

Алые Паруса |

113,9 |

Премиум |

Квартиры |

59 485 |

|||

|

Дом на Мосфильмовской |

213 |

Премиум |

Квартиры |

84 564 |

|||

|

Символ |

99,5 |

Бизнес |

Квартиры |

34 149 |

|||

|

3 |

Capital Group |

Триколор |

192 |

Бизнес |

Квартиры |

165 941 |

426 987 |

|

Небо |

176,0 |

Бизнес |

Квартиры |

103 241 |

|||

|

Capital Towers |

272,0 |

Премиум |

Квартиры |

79 949 |

|||

|

ОКО |

354 |

Элит |

Апартаменты |

77 856 |

|||

|

4 |

Кортрос |

ILOVE |

119,8 |

Бизнес |

Квартиры |

121 768 |

346 321 |

|

Headliner |

175,4 |

Бизнес |

Квартиры |

224 553 |

|||

|

5 |

Level Group |

Level Амурская |

130,0 |

Комфорт |

Квартиры |

119 575 |

264 556 |

|

Апартаменты |

|||||||

|

Level Причальный |

109,9 |

Бизнес |

Квартиры |

107 877 |

|||

|

Павелецкая Сити (1 очередь) |

164,8 |

Бизнес |

Квартиры |

37 104 |

|||

|

6 |

Центр-Инвест |

Фестиваль Парк (1 и 2 очередь) |

127,6 |

Бизнес |

Квартиры |

245 998 |

245 998 |

|

7 |

Optima Development |

Prime Park |

147,0 |

Премиум |

Квартиры |

159 484 |

159 484 |

|

8 |

МФС-6 |

Загорье |

152,7 |

Комфорт |

Квартиры |

151 594 |

151 594 |

|

9 |

ГК ПИК |

Амурский парк |

99,9 |

Комфорт |

Квартиры |

40 916 |

186 838 |

|

Бусиновский парк |

99,8 |

Комфорт |

Квартиры |

28 300 |

|||

|

Руставели 14 |

99,6 |

Комфорт |

Квартиры |

20 391 |

|||

|

Дмитровский парк |

99,5 |

Комфорт |

Квартиры |

97 231 |

|||

|

10 |

Эталон |

Крылья |

137,0 |

Бизнес |

Квартиры |

118 134 |

118 134 |

Источник: «Метриум»

[1] При наличии нескольких корпусов высотой более 99 метров указана максимальная отметка.

[2] «Павелецкая Сити» – совместный проект MR Group и Level Group, поэтому учтён в портфелях обеих компаний.