В Санкт-Петербурге рынок гибких офисных пространств вырос на треть в 2020 году

По данным Colliers, в Санкт-Петербурге в 2020 году открылись 8 коворкингов общей площадью около 13,6 тыс. кв. м. За год рынок качественных гибких пространств увеличился почти на треть.

Среди наиболее активно развивающихся сетей можно отметить компанию PAGE, которая за год вывела на рынок три новых пространства по франшизе – Kazanskaya, Avenue, Docklands, а также сеть Corner, открывшую в начале 2020 года два коворкинга в ТРК «Адмирал» и ТЦ «Невский атриум». В декабре 2020 года начал работу первый коворкинг сети Buffer от группы компаний Raum в бизнес-пространстве «Луч».

Всего по итогам 2020 года объем предложения качественных коворкингов формируют 34 пространства площадью 35,8 тыс. кв. м, что составляет почти 1% от общего объема предложения качественной офисной недвижимости Санкт-Петербурга (3,7 млн кв. м). Рынок коворкингов Северной столицы, в основном, представлен сетевыми игроками (20 проектов из 34). Среди них наибольшую долю предложения (46%) формируют сети PAGE и «Практик». Большинство сетевых коворкингов (86%) расположены в районе активной деловой среды – в историческом центре Санкт-Петербурга.

Гибкие офисные пространства пользуются популяностью не только у физических лиц, но и среди корпоративных клиентов, которые снимают рабочие места под офис, для проектных команд или для отдельных сотрудников. Одна из значимых сделок 2020 года на рынке офисной недвижимости – аренда ИТ-поразделением «Почты России» 200 рабочих мест (или 1,3 тыс. кв. м) в коворкинге Avenue PAGE.

«Несмотря на активное развитие, для рынка гибких офисных пространств характерен дисбаланс предложения. В основном, в проектах доступны только от 5 до 40 рабочих ест, что существенно ограничивает спрос со стороны корпоративных клиентов. Многие компании меняют подход к организации рабочего процесса и использованию офисного пространства и рассматривают вариант аренды мест в коворкинге, но дефицит предложения в моменте не позволяет им это сделать», - комментирует Виктория Горячева, замдиректора департамента услуг для арендаторов и офисной недвижимости Colliers.

Главные преимущества коворкингов – гибкость и отсутствие единовременных расходов на ремонт. К тому же, основные затраты компании при работе в офисе – аренда, CAPEX (капитальные расходы на ремонт, мебель, технику), переменные расходы (электричество, уборка, провайдеры интернет и телефонии), канцелярия, обеспечение чаем и кофе – уже включены в стоимость аренды рабочего места в коворкинге.

«Что касается коммерческих условий, размещение в коворкинге может быть альтернативой классическому офису. Например, в случае среднесрочной аренды (два-три года) выгоднее будет арендовать коворкинг, поскольку в этому случае плата идет только за количество арендуемых мест. При аренде традиционного офиса вложения в отделку, меблировку, оргтехнику, операционные расходы и прочее могут оказаться менее выгодными при кратко- и среднесрочной аренде. И напротив, если компания крупная и офис ей необходим на долгий срок (от трех-пяти лет) – здесь при расчете рациональнее будет вложиться в классический офис за счет того, что CAPEX рассредоточивается на весь срок аренды», - поясняет Виктория Горячева.

По данным Colliers, в 2021 году девелоперы планируют открыть еще 3 гибких офисных пространства: «Практик Охта», «Практик Гороховая» и коворкинг Buffer в МФК «Наследие».

«По нашей оценке, в ближайшие несколько лет рынок коворкингов будет развиваться в двух направлениях. С одной стороны, будут появляться небольшие коворкинги в спальных районах. Этому способствует гибридный формат работы, к которому приходит большинство компаний. В таком случае наиболее эффективной будет модель, когда у оператора есть несколько больших центральных локаицй и много маленьких в спальных районах. Это позволит резидентам иметь центральный офис и множество рабочих мест для сотрудников в коворкингах «у дома». С другой стороны, мы видим потенциал рынка в формате объектов built-to-suit, когда оператор коворкинга дает возможность арендатору брендировать и адаптировать площадь под свои нужды. В Москве такой формат пользуется большой популярностью. Однако действительное развитие сегмента коворкингов невозможно без масштабного информирования рынка и наличия больших площадей для аренды», - заключает Виктория Горячева.

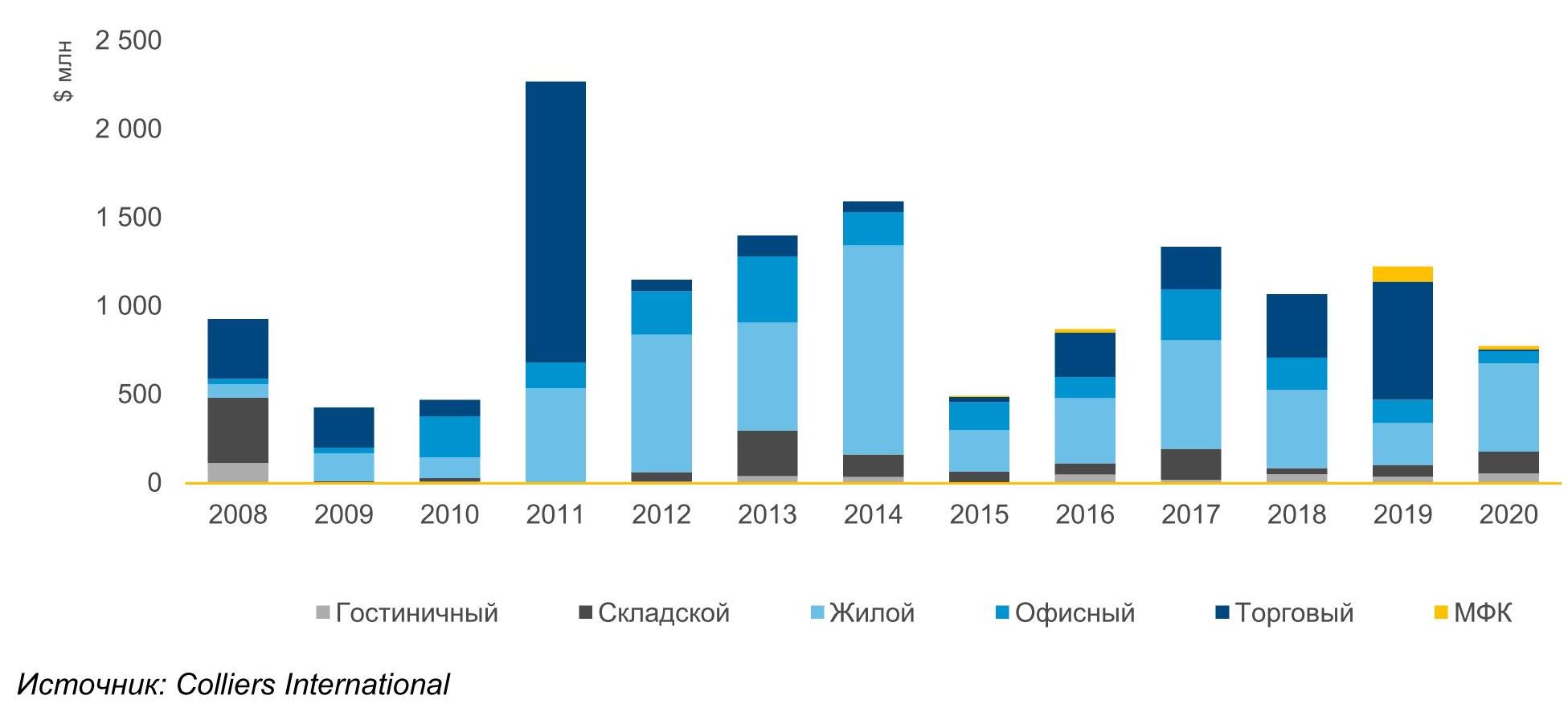

По итогам 2020 года общий объем инвестиций в недвижимость Санкт-Петербурга (включая приобретение земельных участков) составил $776 млн, что на 36% меньше показателя 2019 года, когда было инвестировано порядка $1 220 млн. Если в 2019 году превалирующая доля инвестиций пришлась на сделки с существующими активами (74%), то в 2020 году интерес инвесторов сместился к земельным площадкам (67%).

В 2020 году объем сделок по приобретению существующих объектов недвижимости снизился на 72% по сравнению с результатом 2019 года и составил $256 млн. Поскольку на петербургском рынке экспонируется мало качественных коммерческих объектов, основной объем инвестиций обычно формируют одна-две крупные сделки. Снижение объема инвестиций в этом сегменте связано с эффектом высокой базы предыдущих годов, когда были заключены сделки по продаже ТРЦ «Галерея» и ТК «Невский центр» в 2019 и 2018 годах соответственно. Отсутствие подобных сделок в 2020 году снизило долю сделок с торговыми площадями с 72% до 4%.

Несмотря на ограничения, связанные с пандемией коронавируса, некоторые сегменты оказались в наиболее выигрышном положении и сумели привлечь интерес инвесторов. Так, в 2020 году инвестиции в складскую недвижимость сформировали 46% от объема вложений в коммерческую недвижимость ($118 млн) – это в 2,1 раза больше показателя 2019 года. Основной спрос в этом сегменте пришелся на покупку складских зданий в инвестиционных целях (87%). Крупнейшими сделками стали покупка логопарка «Троицкий» (Professional Logistics Technologies) и грузового терминала Пулково («Колибри»).

В то же время, доля инвестиций в офисную недвижимость увеличилась с 12% в 2019 году до 23% в 2020. Общий объем сделок с участием офисных объектов снизился на 45% - до $59 млн. Несмотря на снижение в абсолютном выражении, сегмент сохраняет инвестиционный потенциал: с осени спрос на офисные здания заметно активизировался. Однако сейчас на офисном рынке наблюдается низкий объем ввода новых спекулятивных объектов и нехватка качественного предложения по привлекательным для инвесторов ценам, что ограничивает объем и число заключенных сделок.

В 2020 году инвесторов привлекали здания в центральных районах города для дальнейшего приспособления под гостиничные проекты. Доля сделок в гостиничном сегменте выросла с 4% (или $39 млн) в 2019 году до 19% (или $50 млн) в 2020 году.

Много знаковых сделок было заключено в центре Санкт-Петербурга по ценам выше рынка и с активным участием инвесторов. Например, владелец отеля «Введенский» купил здание бывших Центральных железнодорожных касс напротив Казанского собора за 1,15 млрд рублей, а банк «Открытие» продал свой офис на углу Малой Конюшенной улицы и Невского проспекта за 800 млн рублей.

В 2020 году на рынке также было зафиксировано несколько сделок с имуществом банкротов. Например, были проданы торговый комплекс «Ладожские ряды» и бизнес-центр «Лада», реализованные единым лотом, а также бизнес-центр «Монблан» и особняк Мясникова на улице Восстания.

Объем сделок с земельными участками по итогам 2020 года составил $521 млн. 96% сделок (или $500 млн) сформировали участки под жилой девелопмент – в денежном выражении это в два раза больше показателей 2019 года. Рекордный рост цен на первичную недвижимость позволил девелоперам высвободить финансовый ресурс для пополнения земельного банка. Если во второй половине 2018 года и в 2019 году девелоперы занимали выжидательную позицию в связи с переходом на эскроу-счета и проектное финансирование, в 2020 году застройщики искали новые площадки гораздо активнее.

Сегмент инвестиций в участки под коммерческий девелопмент показал отрицательную динамику. В 2020 году сумма инвестиций снизилась на 77% по сравнению с 2019 годом и составила $19 млн. Интересом пользовались площадки для реализации индустриальных и многофункциональных объектов.

«Хотя в 2020 году инвесторы ждали, когда на рынке появятся стрессовые активы с дисконтом, этого не произошло. Многие банки предложили собственникам программы реструктуризации, что позволило владельцам недвижимости сохранить бизнес и не продавать активы по низкой цене. Напротив, некоторые собственники выставляли активы по завышенной цене, что также замедлило процесс совершения сделок, – комментирует Андрей Косарев, генеральный директор Colliers International в Санкт-Петербурге. – На фоне снижения ключевой ставки ЦБ и уменьшения доходности финансовых инструментов недвижимость остается наиболее привлекательным объектом для инвестиций. Мы ожидаем, что в 2021 году интерес инвесторов к недвижимости будет расти. Основной фокус внимания будет направлен на активы со стабильными и потенциально растущими арендными потоками».

Динамика общего объема инвестиций по сегментам, 2020 г.

Консалтинговая компания Bright Rich | CORFAC Int. подвела итоги 2020 года на офисном рынке Санкт-Петербурга.

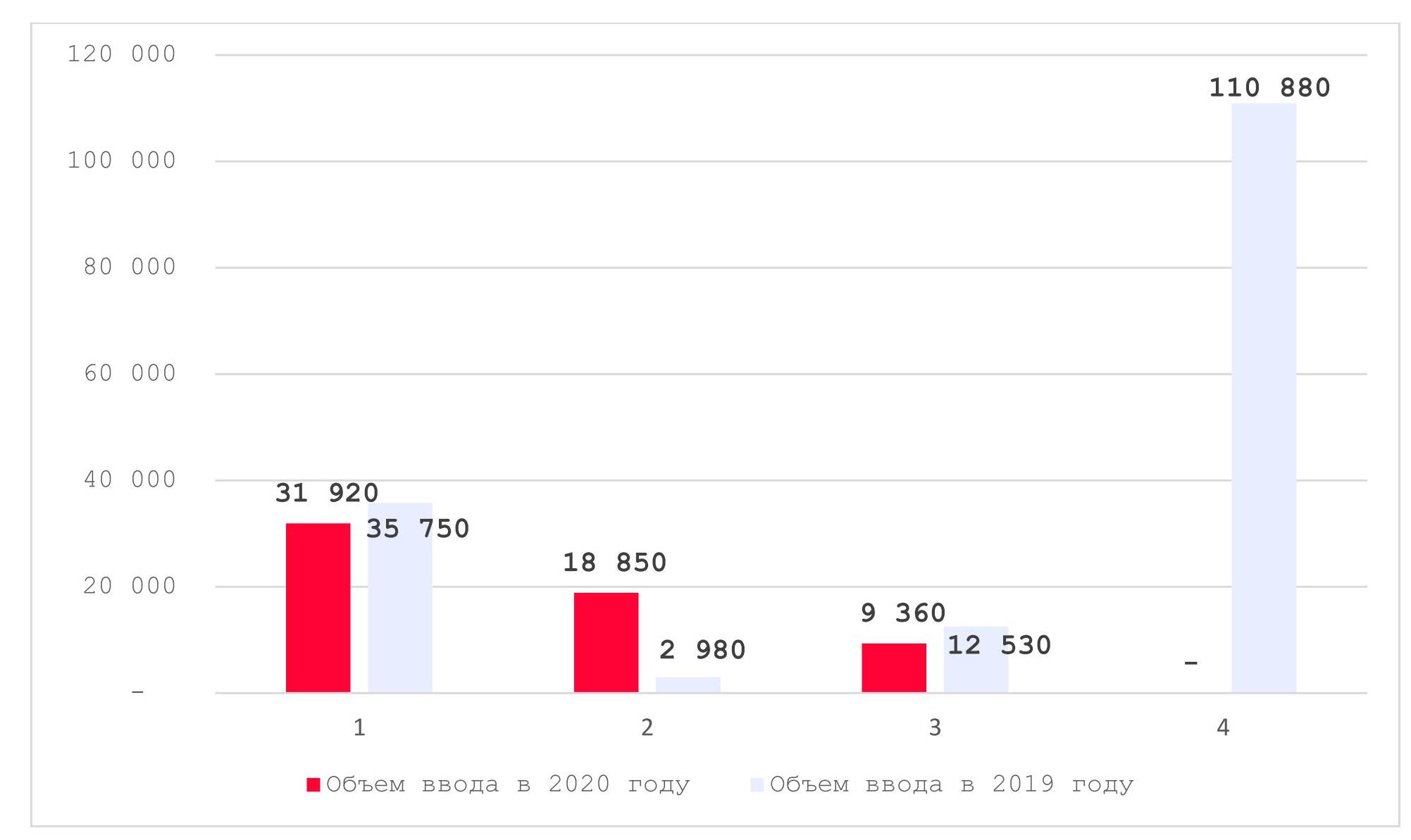

Объем ввода новых площадей в 2020 году составил 60 130 кв. м. По сравнению с годом ранее этот показатель уменьшился на 63% и оказался минимальным за последние пять лет. В эксплуатацию было введено всего пять объектов: БЦ «Премьер Лига, III очередь» (18 850 кв. м), БЦ «Обводный 28» (15 380 кв. м), Bronka Space (11 360 кв. м), «Дом 12» (9 360 кв. м) и коворкинг Avenue Page (5 180 кв. м). 66% (39 570 кв. м) введенных в 2020 г. площадей приходится на класс B+, класс А в структуре ввода занимает 9% (5 180 кв. м). В 2019 году на класс А пришлось 50% от общего объема ввода.

Основной объем ввода, 31 920 кв. м, пришелся на I квартал, в IV квартале не было введено ни одного офисного объекта. В Bright Rich | CORFAC Int. отмечают, что в 2019 г. наблюдалась иная ситуация: основной объем ввода, 68%, пришелся именно на IV квартал.

С точки зрения локации по объему ввода лидирует Московский район, на него приходится 18 850 кв. м, или 31% от общего объема ввода.

В 2021 г. аналитики Bright Rich | CORFAC Int. прогнозируют вывод на рынок порядка 480 000 кв. м новых площадей. Показатель станет рекордным за последние пять лет и связан с тем, что из-за пандемии ряд девелоперов перенес сроки ввода объектов в эксплуатацию.

Крупнейшие объекты, заявленные к вводу в эксплуатацию в 2021 г.:

|

Бизнес-центр |

Адрес |

Район |

Общая площадь |

Аредопригодная площадь |

Класс |

|

Морская Резиденция |

Шкиперский проток, |

Василеостровский |

75 000 |

50 000 |

А |

|

Элкус II очередь |

Благодатная ул. |

Московский |

29 360 |

23 560 |

А |

|

На Уральской (реконструкция) |

ул. Уральская, |

Василеостровский |

27 300 |

20 630 |

В+ |

|

ТЕСЛА |

В.О. 24-я линия, |

Василеостровский |

13 890 |

9 600 |

В+ |

|

Аквилон LINKS |

Московский пр., |

Адмиралтейский |

10 711 |

8 328 |

А |

|

ATLAS CITY I очередь |

Московский пр., |

Московский |

10 037 |

8 914 |

В+ |

|

Полюстрово 16 |

Свердловская наб, |

Калининский |

9 452 |

8 870 |

А |

|

Обручевых 1 |

Обручевых ул., |

Калининский |

8 300 |

7 500 |

В+ |

|

Дом Рогова |

Загородный пр., д. 3 |

Центральный |

7 953 |

6 478 |

А |

|

Garage |

Кокколевская ул. |

Пушкинский |

3 549 |

2 200 |

В+ |

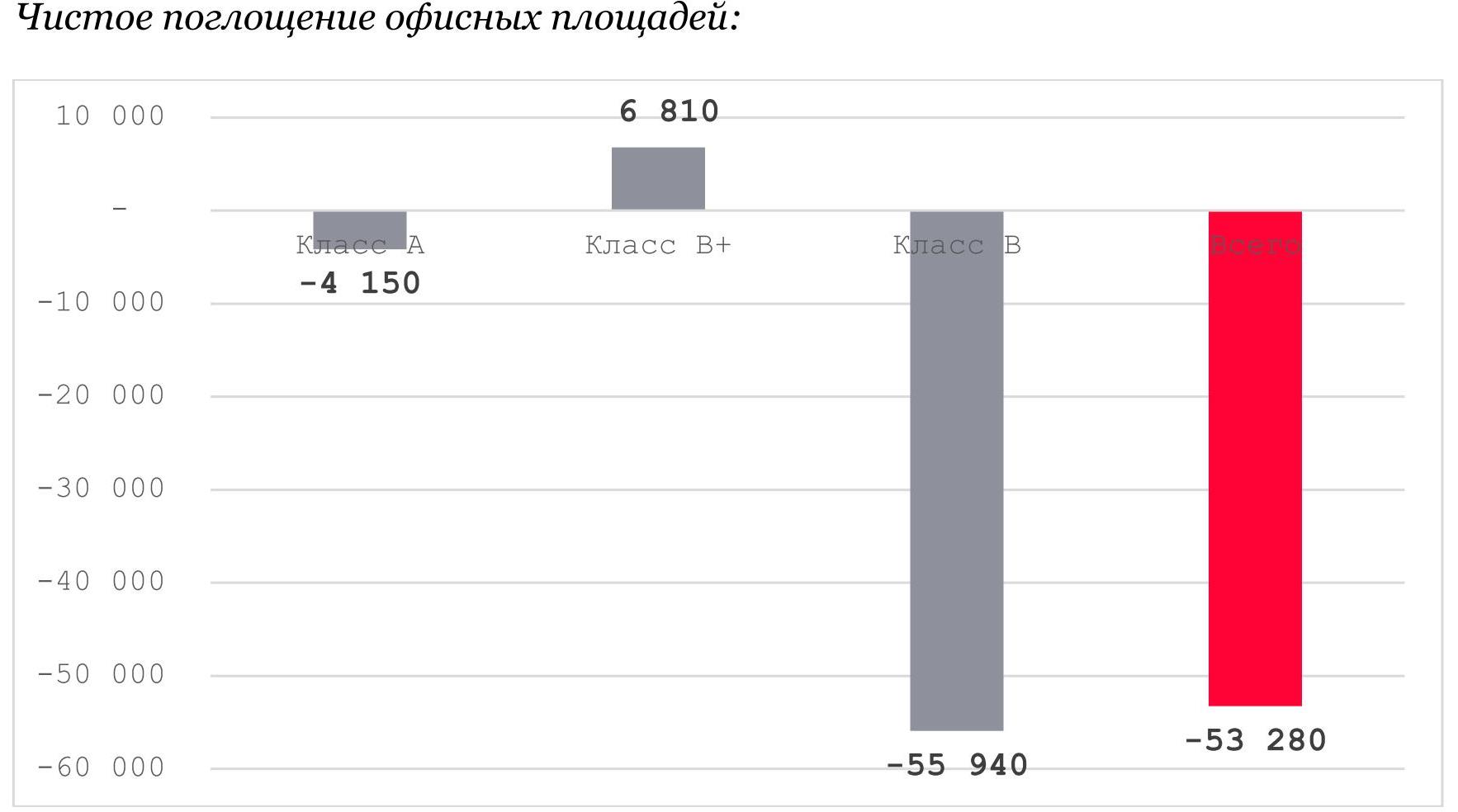

Объем вакантных площадей (класс А, B+ и B) по итогам года составил 6,3%, или 377 400 кв. м. По сравнению с 2019 г. он увеличился на 44%.

«Со второго полугодия 2020 г. чистое поглощение, т.е. разница между объемом занятых площадей на конец и начало года, демонстрирует отрицательную динамику и на конец года составляет -53 280 кв. м. Сильнее всего пострадал класс B. В бизнес-центрах этого класса зафиксировано наибольшее увеличение свободных офисов. Это прежде всего связано с тем, что малый бизнес, который, как правило, арендует площади в объектах B-класса, оптимизировал затраты и отказывался от части офисных помещений. На конец декабря в классе В остается незанято 161 620 кв. м, или 43% от общего объема вакансии», – отмечает Виктор Заглумин, партнер Bright Rich | CORFAC Int.

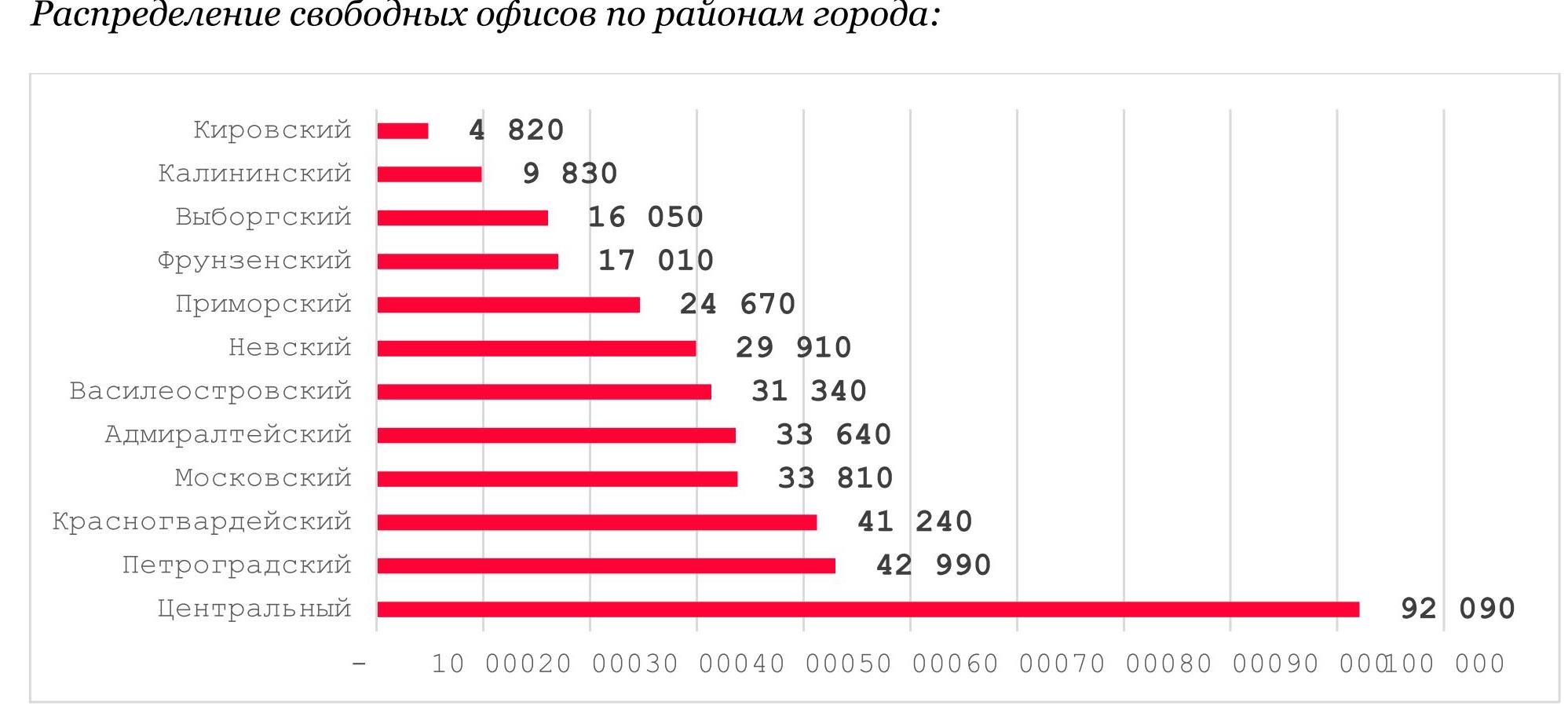

Большая часть незанятых офисов (класс А, B+, B) расположена в Центральном районе Петербурга – 24% от общего объема предложения.

Средневзвешенная арендная ставка на конец декабря 2020 года в классе А составляет

1930 руб./кв. м/мес. (с учетом НДС и коммунальных услуг), в классе В+ – 1310 руб./кв. м/мес., в классе В – 1100 руб. за «квадрат» (также с учетом НДС и КУ).