Компания «БОН ТОН»: За год «квадрат» в Новой Москве вырос на 33%

По данным департамента аналитики компании «БОН ТОН», по итогам февраля 2021 г. на первичном рынке ТиНАО в реализации находилось 414,6 тыс. кв.м и 8,3 тыс. лотов в 31 проекте. По сравнению с прошлым месяцем объем предложения увеличился на 5,1% площади и на 5,7% лотов. За год сокращение составило 6,7% площади и 2% лотов. В феврале в реализацию не вышло новых проектов, но рынок пополнился новыми корпусами (5 корпусов) в ЖК Бунинские луга (ПИК).

По эскроу-счетам в реализации находится 62,1% площади в 15 проектах.

Более половины экспозиции приходится на поселение Сосенское (51,3%), доля которой выросла за месяц на 2,3%, в годовой динамике – на 22,1%. Объем предложения за год в этом поселении вырос на 64% за счет выхода новых проектов и объемов в уже реализующихся проектах.

По стадиям строительной готовности большая часть экспозиции (43,2% площади) находится на начальной стадии строительной готовности (на нулевом цикле – 19,7% и на стадии монтажа первых этажей – 23,5%), доля которого сократилась на 3,8% за месяц. В годовой динамике сокращение составило 17% при уменьшении предложения на 33% площади.

Доля экспозиции на заключительной стадии строительной готовности выросла на 2,2% за месяц и составила 27,3% (фасадно-отделочные работы – 18,3%, благоустройство – 4,3%, введены – 4,7%). За год доля заключительного цикла выросла на 2,8% при росте экспозиции на 3,8%.

По итогам февраля 2021 г. СВЦ (средневзвешенная цена квадратного метра) первичного рынка НАО составила 177 тыс. руб., что на 1,3% больше, чем месяц назад, и на 33%, чем год назад.

В разрезе поселений НАО самая высокая СВЦ представлена в поселении Сосенское – 186,3 тыс. руб. (+2% мм. + 39,5% гг) и в поселении Московский - 186 тыс. руб. (+3% мм, +40,5% гг). Самая низкая СВЦ в поселении Филимонковское – 139,8 тыс. руб. (+5,1% мм, +19,8% гг).

Средняя цена квартиры на первичном рынке НАО составила 8,9 млн руб. (+ 2,3% мм, +23,6% гг). В разрезе поселений НАО самая высокая средняя цена квартиры наблюдается в поселении Внуковское – 10,7 млн руб. (+2,2% мм, 29,1% гг), Московский – 10,6 млн руб. (+3,7% мм, +48,5% гг) и Сосенское – 9,5 млн руб. (+4% мм, +18% гг).

Рейтинг поселений НАО по СВЦ, тыс. руб.

Формат street retail в Санкт-Петербурге, понесший некоторый урон из-за кризисных явлений в российской экономике, в этом году демонстрирует положительные результаты. И, по оценке экспертов, Чемпионат мира по футболу 2018 года, часть матчей которого проходила в Северной столице, – лишь один из действующих позитивных факторов.

Чемпионат мира усилил тенденции на рынке стрит-ритейла, связанные с сезонными изменениями спроса. В преддверии мундиаля активно открывались кафе и рестораны, рассчитывая как на традиционный летний приток туристов, так и на болельщиков.

Исторический рекорд

«Так, за первое полугодие на основных торговых улицах Петербурга было открыто свыше 80 новых кафе и ресторанов, а II квартал показал наивысшее количество открытий общепита за всю историю рынка стрит-ритейла Петербурга. И результаты крупнейшего спортивного события не разочаровали рестораторов. Впрочем, в дальнейшем мы будем наблюдать менее высокие темпы открытий новых заведений общепита», – отмечает руководитель направления стрит-ритейла JLL в Петербурге Юлия Корчемная. «В связи с ростом турпотока в 2018 году увеличилось количество магазинов сувенирной продукции и заведений общественного питания бюджетного формата (фастфуд, бургерные, кафе)», – соглашается руководитель отдела исследований рынка недвижимости Maris в ассоциации с CBRE Наталия Киреева.

Управляющий директор PM Becar Asset Management Мария Онучина обращает внимание на пролонгированный характер влияния ЧМ-2018 на рынок. «В ходе ЧМ в городах выделялись фан-зоны и основные маршруты, по которым следовало большинство болельщиков и туристов, и эти направления получили широкое развитие с точки зрения ротации арендаторов. Там нашли место наиболее качественные и узнаваемые бренды сферы услуг: фаст-фуд, сувенирная продукция и прочее. Поскольку все спортивные объекты остались и продолжают функционировать (на их базе планируется проводить в будущем спортивные и развлекательные мероприятия), street retail в этих зонах тоже вряд ли исчезнет», – подчеркивает она.

Быть в центре

«Рынок стрит-ритейла Петербурга в настоящий момент достаточно сбалансирован. Повышенный спрос со стороны общепита сопровождался выжидательной позицией арендаторов из других сегментов. В целом доля вакантных помещений на основных торговых улицах города во II квартале не изменилась и составила 7,5%. Также на стабильном уровне оставалась ротация арендаторов – 6,4%, что соответствует долгосрочным средним значениям», – говорит Юлия Корчемная.

А по данным Colliers International, в первом полугодии 2018 года доля свободных площадей в сегменте стрит-ритейла на центральных торговых коридорах города плавно сокращалась – с 6,5% до 6%. «Из более 900 помещений на центральных торговых коридорах Петербурга 30% арендуют кафе и рестораны, в 20% работают операторы сегмента fashion, а третье место с показателем 8% занимают компании сферы услуг разного профиля – от салонов связи до турфирм», – уточняет директор департамента услуг для ритейлеров Colliers International Владимир Каличава.

Главная магистраль города – Невский проспект – пользуется особым спросом среди арендаторов. По данным Maris в ассоциации с CBRE, в июле 2018 года там было вакантно лишь 3% площадей формата street retail. Рост турпотока и снижение вакансии привели к повышению арендных ставок на помещения. «Запрашиваемые ставки аренды торговых помещений на первых этажах с витриной, расположенных на участке Невского проспекта от Адмиралтейства до площади Восстания, находятся в диапазоне от 7 тыс. до 13,5 тыс. рублей за 1 кв. м в месяц (не включая НДС и коммунальные услуги). На Старо-Невском проспекте – от 2,5 тыс. до 5 тыс. рублей», – говорит Наталия Киреева.

По оценке экспертов Knight Frank St Petersburg, большая потребность в качественных помещениях в преддверии Чемпионата мира по футболу 2018 года поспособствовала росту арендных ставок на главных и значимых магистралях города. Здесь увеличение ставок аренды составило в среднем 4% и 7% соответственно.

Наибольшая активность в центре была зафиксирована на Старо-Невском проспекте. «С одной стороны, во II квартале 2018 года он принял наибольшее число – восемь – новых арендаторов, с другой – демонстрировал самые высокие как квартальные, так и годовые показатели по смене ритейлеров среди ключевых торговых улиц города. Всего же, по сравнению с аналогичным периодом в 2017 году, объем пустующих торговых площадей на Старо-Невском проспекте сократился вдвое – с 8% до 4%», – отмечает Владимир Каличава. «За последние два года на Старо-Невском проспекте обновилась треть арендаторов», – добавляет Наталия Киреева.

До самых до окраин

Впрочем, по оценке экспертов, развитие street retail не ограничивается центральной частью, но распространяется и на окраины города, и на пригородные локации, где сконцентрировано массовое жилищное строительство. Причем, там сегмент имеет свою специфику. «В новых районах комплексного освоения территорий, таких как Кудрово, Мурино, Парнас, Шушары и другие, на первых этажах жилых домов чаще всего открываются магазины шаговой доступности – минимаркеты и супермаркеты, булочные, алкомаркеты», – рассказывает Наталия Киреева.

По мнению Юлии Корчемной, по сравнению с развитыми спальными районами в локациях активной застройки высока доля интерьерных магазинов, товаров для ремонта, которые направлены на удовлетворение потребностей заселяющихся жителей района. «В качестве тренда можно выделить открытие детских развивающих центров и частных спортивных секций для детей», – говорит она.

«Ритейлеры непременно хотят получить места в центральной локации района, оставляя без внимания прилегающие улицы. Так, в Кудрово всех интересует Европейский проспект, в Мурино – бульвар Менделеева, на Парнасе – улица Фёдора Абрамова. Это стремление понятно и оправданно, поскольку именно на этих улицах сконцентрирована большая часть потоков», – добавляет Владимир Каличава.

По данным экспертов Knight Frank St Petersburg, увеличение ставок отмечено на локальных торговых улицах спальных районов, где за первое полугодие 2018 года они повысились в среднем на 6%. Основной причиной увеличения ставок является развитие инфраструктуры данных районов, что произошло вследствие заселения новых домов.

Инвестиции частных лиц в различные форматы недвижимости давно перестали быть редкостью. Сегодняшний рынок предлагает большое разнообразие вариантов для инвестирования. А девелоперы все активнее борются за деньги «частника».

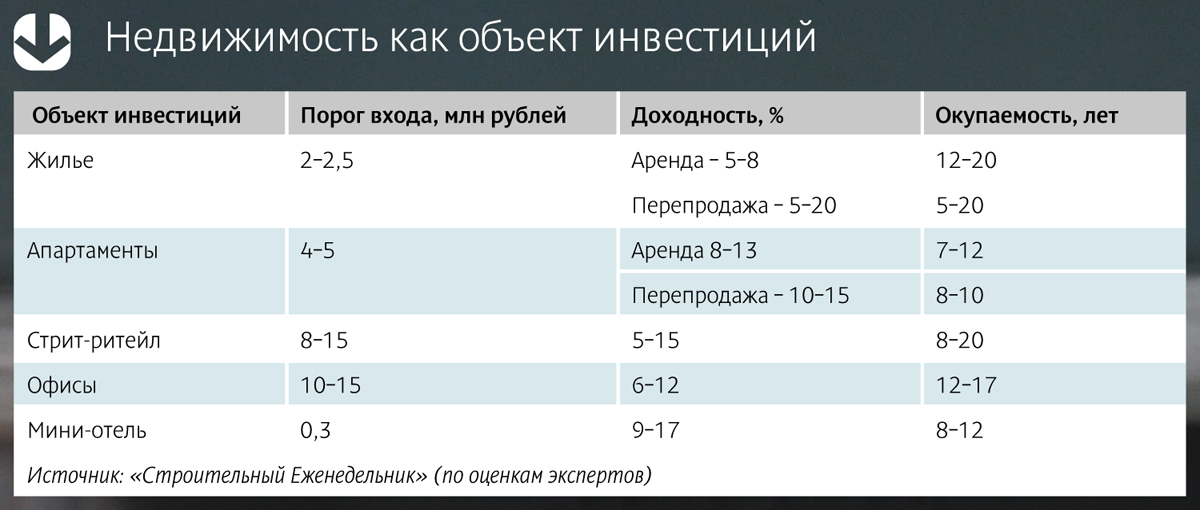

До последнего времени жилье было наиболее распространенным и самым освоенным вариантом инвестирования. Пик популярности этого инструмента, приходившийся на 2006–2008 годы, уже миновал, но интерес к нему сохраняется. Главные плюсы этой схемы – низкий порог входа на рынок (от 2–2,5 млн рублей), а также юридическая проработанность механизмов приобретения объекта.

Однако в последнее время его популярность заметно снизилась. «Мы отмечаем, что в течение последних нескольких лет жилая недвижимость для инвестиций рассматривается гораздо реже, чем 6-7 лет назад», – констатирует генеральный директор Knight Frank St Petersburg Николай Пашков. «Вложение денег в квартиру не является выгодной инвестицией – скорее, это более-менее надежный способ сохранить средства, особенно последнее время, когда мы наблюдаем ослабление курса рубля», – соглашается операционный директор Plaza Lotus Group Ольга Смирнова.

«В среднем доходность от сдачи в аренду жилья варьируется в пределах 4–8%, в зависимости от характеристик объекта», – говорит Николай Пашков. Генеральный директор Colliers International в Петербурге Андрей Косарев также оценивает ее в среднем в 5% годовых.

Зарабатывание на разнице между ценой квартиры на стадии котлована и на этапе сдачи тоже теряет привлекательность. «Пока вполне можно зарабатывать до 15–20% годовых от спекулятивных операций, при грамотном выборе объекта», – отмечает Андрей Косарев. Дельта цены, по оценкам специалистов, составляет 15–20%, сроки строительства для сегмента масс-маркет – 2,5–3 года. «Раньше можно было смело обещать клиентам рост в 30–35%. Но сегодня политика реализации квартир у большинства застройщиков изменилась: поскольку рынок не позволяет существенно поднимать цену «квадрата» перед сдачей, нет возможности и выставлять низкий ценник на старте продаж», – отмечает начальник отдела продаж компании «БФА-Девелопмент» Светлана Денисова.

Но по этой схеме могут работать только «профессиональные» частные инвесторы, хорошо знающие рынок и спрос. «Любители», купившие жилье в неудачных локациях, столкнулись с проблемой низкой ликвидности и порой не могут не только заработать, но и просто вернуть инвестиции. Но главное в другом: реализуемая властями в настоящее время стратегия ликвидации долевого строительства и внедрение продаж только готового жилья фактически упраздняют саму схему спекулятивного заработка. «В результате изменений в 214-ФЗ риски инвестиций в покупку квартир существенно снизятся, но то же коснется и доходности таких операций», – прогнозирует Андрей Косарев.

Апартаменты в последнее время приобрели широкую популярность и стали серьезным конкурентом традиционному жилью как объект инвестиций. Востребованность формата во многом также объясняется низким порогом входа – примерно от 3–4 млн рублей.

В этом сегменте также возможно извлечение прибыли как от сдачи в аренду (причем, на существенно более высоком «технологическом» уровне: профессиональные управляющие компании, привлекаемые девелоперами апарт-проектов, предлагают покупателям юнитов различные программы доходности, в том числе на уровне 12–15% годовых), так и от перепродажи.

Аналитики проекта апарт-отеля VALO прогнозируют рост цен на юниты на 8–10% за второе полугодие 2018 года. «Особенно активно граждане начинают инвестировать в апартаменты из-за снижения ставок по вкладам в банках и в связи с нестабильностью на валютном рынке», – отмечает руководитель отдела продаж ООО «Лемминкяйнен Строй» Марина Сторожева.

«Стоит отметить, что уровень доходности в сегменте апартаментов на деле может оказаться ниже заявленного в рекламе, так как зачастую не учитываются расходы будущего собственника на отделку, меблировку и технику, налоги, а также трехлетний в среднем период ожидания (без получения соответствующего дохода) на этапе строительства объекта. Действительная прибыль в сегменте составляет порядка 8% годовых для построенных объектов, что на сегодня сопоставимо с доходностью облигаций», – считает Андрей Косарев. Николай Пашков оценивает доходность большинства сервисных апартаментов в среднем в 10–13%.

К недостаткам формата следует отнести также неурегулированость правовой базы. Разноформатность объектов, называемых апартаментами (сервисные апарт-проекты и «псевдожилье») приводит к тому, что законодатели выдвигают противоположно направленные инициативы: с одной стороны – присваивания апарт-отелям «звезд», как гостиницам, а с другой – приравнивания их по многим параметрам к жилью.

Помещения для street retail пользуются достаточно высокой популярностью у частных инвесторов, но порог входа на этот рынок еще выше. По данным экспертов, он составляет 8–15 млн рублей.

Доходность объектов эксперты оценивают очень по-разному. При этом они единодушно отмечают решающую роль в этом вопросе локации объекта (в наиболее удачных доходность может достигать 15%, в наименее – не более 5%). «В street retail вложения наиболее выгодны, хотя объем инвестиций также значительно выше, чем в квартиру. Ликвидные объекты дают 10% годовых со сроком окупаемости 9–11 лет. Сегмент интересен частным инвесторам также из-за своей универсальности – как правило, такие помещения подходят большому числу арендаторов и не предполагают особых ограничений», – отмечает Ольга Смирнова.

«В сегменте street retail частному инвестору с небольшим капиталом, как правило, доступны в основном встроенные торговые помещения в новых районах города. У предложений на главных торговых магистралях порог входа существенно выше, да и в предложение они поступают редко. Доходность помещений в новых районах составляет в среднем 9–11%», – говорит Николай Пашков.

При этом эксперт считает, что в среднем помещения для street retail обеспечивают доходность выше, чем жилье. «Среди плюсов – низкие риски ликвидности (речь о помещениях в качественных локациях с высоким пешеходным трафиком), поскольку даже при падении рынка одни арендаторы просто сменяются другими. Кроме того, арендаторы – это юрлица, часто сетевые структуры, с которыми можно выстраивать формализованные прогнозируемые отношения», – добавляет он.

Кстати

В Москве запущен проект краудфандинга в недвижимости. Aktivo предлагает частным инвесторам вложить средства в торговый объект, принадлежащий Х5 Retail Group, стоимостью свыше 514 млн рублей. Компания уже приступила к формированию закрытого паевого инвестиционного фонда (ЗПИФ) для управления этим помещением и начала принимать заявки от граждан на участие в проекте, то есть на приобретение паев. Таким образом, инвесторы краудфандинговой площадки станут совладельцами этого объекта.

Эксперты прогнозируют появление и иных предложений для инвесторов. «Из новинок мы ожидаем появления на рынке Петербурга кондо-офисов (офисные кондоминиумы), в которых частный инвестор сможет приобрести отдельное помещение, сдавать его и получать доход, получая сервисы от управляющей компании (по аналогии с сервисными апартаментами)», – говорит Андрей Косарев.