«Метриум»: 5 главных тенденций загородного рынка жилья

Катаклизмы 2020 года вернули массовый интерес покупателей к загородному сектору высокобюджетного жилья в Московском регионе. Спрос по итогам года вырос на 20-30%. Эксперты «Метриум» рассказывают о пяти основных тенденциях рынка, которые следует иметь в виду покупателям подмосковной недвижимости в 2021 году.

- Неспокойный 2020 простимулировал спрос на загородное жилье

Для рынка загородного жилья в Московском регионе 2020 год стал самым успешным с 2008 года. Этому способствовало сразу несколько факторов. В марте произошла девальвация рубля, которая традиционно подогревает инвестиционный спрос на недвижимость. Затем началась первая волна коронавируса и связанных с ним ограничений, спровоцировавшая небывалый спрос на аренду жилья. Во время самоизоляций многие осознали, что лучше покинуть перенаселенный город и проводить время на природе в окружении меньшего числа людей. Таким образом, катаклизмы 2020 года помогли потенциальным покупателям загородного жилья вновь сконцентрироваться на этом рынке. По итогам года число сделок увеличилось примерно на 20-30%, по оценкам экспертов «Метриум».

Резкий всплеск спроса произошел на фоне ограниченного предложения и быстрого роста цен. Сейчас лоббируется закон о льготной ипотеке на загородное жилье. Многие, которые ранее не могли позволить себе приобрести подходящий дом, рассчитывают на низкие ставки.

«Сейчас клиенты, не успевшие заключить сделки в 2020 году, не утратили интерес к рынку, – говорит Анна Раджабова, директор управления элитной недвижимости компании «Метриум Премиум» (участник партнерской сети CBRE). – За прошедший год многие собственники провели апгрейд своих загородных домов, обновили ремонт, и сейчас они вновь выставляют их на продажу, поэтому у покупателей появится выбор среди интересных предложений. Впрочем, сохраняется спрос и на дома без отделки: есть группа клиентов, которые предпочитают самостоятельно провести отделку, чем приобретать недостаточно отвечающий их требованиям более дорогой дом под ключ сейчас. Эти тенденции будут продолжаться как минимум до осени, поэтому спрос на загородное жилье останется высоким».

- Многие загородные дома переходят в разряд неликвидных

Дефицит предложения усугубляет не только низкая активность застройщиков коттеджных поселков, но и кардинальная смена покупательских предпочтений. Многие объекты первичного и вторичного загородного рынка из-за этого переходят в разряд неликвидных, и эта тенденция сохранится в 2021 году.

Прежде всего, речь идет о «грандиозных» личных проектах домов на вторичном рынке, как правило, большой площади (от 1000 кв.м), от завершения которых собственник отказался. В комплекте с весьма спорными архитектурными решениями идет большая площадь и необходимость длительного ремонта. Таким собственникам придется либо проводить радикальную реконструкцию (или даже снос), либо давать высокие скидки. Основная часть клиентов сконцентрирована на домах площадью от 300 кв.м до 500 кв.м.

«Всё больше сомнений у клиентов вызывают дома в небольших поселках (как по их изначальному планированию, так и по фактическому числу жителей), – отмечает Анна Раджабова. – С одной стороны, в них не хватает инфраструктуры – это многие поняли в период «пандемийной миграции» из Москвы. С другой стороны, общие расходы жителей посёлка, к примеру, на охрану, делятся между небольшим числом жителей. Покупатели будут стремиться к золотой середине с точки зрения числа соседей и уровня обеспеченности КП инфраструктурой».

- Покупатели загородки рассчитывают на проживание в России

До пандемии жители высокобюджетных загородных поселков рассматривали дом под Москвой как дачу или временную резиденцию, место для сбора семьи. Большую часть времени как владельцы жилья, так и их дети, особенно взрослые, проводили за пределами дома, а чаще – за границей. 2020 год внес серьезные коррективы в их образ жизни.

«Из-за закрытия границ, отмены авиасообщения и локдаунов многие были вынуждены вернуться домой, – продолжает Анна Раджабова. – За этот период жители загородных домов адаптировались к удаленному управлению делами, скажем, бизнесом, а их дети – перешли на дистанционное обучение, которое организовали многие зарубежные университеты. Соответственно потребность в постоянном проживании в загородном доме в России возросла. Помимо этого, на рынок вышло поколение успешных миллениалов, которые сейчас склонны реализовывать свои проекты в России. В совокупности все эти группы покупателей будут чаще приобретать дома для постоянного или долгосрочного проживания».

- Скидки кончились, демпинга не будет

За прошедший год в высокобюджетном сегменте загородного жилья цены выросли примерно на 10%, а на некоторые объекты и на 20%. Речь идет о немногочисленном ликвидном предложении вторичного сектора и о некоторых новых проектах, в том числе о домах от частных застройщиков. Высоколиквидные объекты пользуются большим спросом и их продавцы, профессиональные застройщики или частные владельцы, не готовы торговаться, как раньше. Потенциальные покупатели, которые давно отслеживают ситуацию на рынке, не могут свыкнуться с мыслью, что выбить даже 10-процентную скидку уже почти невозможно.

Помимо низкого объема ликвидного предложения, на рынок оказывает влияние отсутствие новых масштабных проектов организованных коттеджных поселков в 30 км от МКАД и ближе. Это связано с дефицитом земельных участков на престижных направлениях, где можно расположить большой поселок с собственной инфраструктурой. Соответственно недостаток предложения обостряет конкуренцию покупателей – они всё чаще вынуждены соглашаться на цены, к которыми не готовились.

- На загородный рынок вернулись клиенты с высокими бюджетами

В целом на загородном рынке отмечается рост числа потенциальных покупателей, готовых приобретать дорогие объекты. В 2020 году зафиксирован рост числа сделок в высоких бюджетах от 100 млн руб. Между тем основное число продаж на загородном элитном рынке проходит в пределах 50-150 млн рублей.

Помимо этого, на рынок постепенно возвращаются так называемые ультрахайнеты (Ultra high-net-worth individuals). Это клиенты, также готовые приобретать дорогие дома, но которые ранее большую часть времени проводили за рубежом, а в России появлялись редко. В силу закрытия границ и осложнившейся международной обстановки им приходится искать достойное постоянное жилье в РФ, тогда как ранее им было достаточно на короткое время останавливаться в дорогих отелях или в не совсем отвечающим их требованиям домах.

«В целом наблюдаемые сейчас тенденции загородного рынка недвижимости имеют долгосрочной потенциал, – резюмирует Анна Раджабова. – Пандемия коронавируса и нестабильность в экономике и политике стимулируют обладателей больших капиталов приобретать ликвидные загородные дома. При этом мы видим, что на рынке происходит смена поколений, поэтому какие домовладения в будущем будут пользоваться спросом, пока сказать нельзя. Сейчас мы видим, какие объекты совершенно точно не востребованы, но вкусы и нового поколения покупателей еще только формируются. В ближайшие месяцы эта ситуация будет проясняться».

Аналитический центр М2Маркет подготовил аналитический обзор по результатам освоения промзон для строительства нового жилья Санкт-Петербурга за 9 месяцев 2020 года.

В отчете было выявлено ТОП-5 застройщиков, которые активнее всего работают на землях серого пояса.

К сентябрю 2020 года на территориях Серого пояса было введено более 4 800 тыс. кв. м жилья.

Показатель 2020 года ниже остальных в том числе из-за того, что основной объем ввода приходится на конец года. Так, в 2019 году 75% введённого объема пришёлся на четвертый квартал, т.е. основной показатель ввода за 2020 год будет ясен по итогам года. На данный момент по итогам 2020 года прогнозируется ввод ещё ~738 тыс. кв. м.

В целом динамика ввода в ближайшие пару лет будет высокой, т.к. в период 2017-2018 гг. на рынок вышло большое количество проектов.

Суммарный объём жилья в проектах в активной стадии реализации составляет более 4,4 млн кв. м.

В 2020 году не было заявлено ни одного масштабного проекта на территориях промзон «серого пояса». Наблюдается продолжение тенденции 2019 года: проекты, которые выходят на рынок в этот период становятся меньше. Но в 2021 году ожидается выход нескольких крупных проектов редевелопмента на территориях промзон.

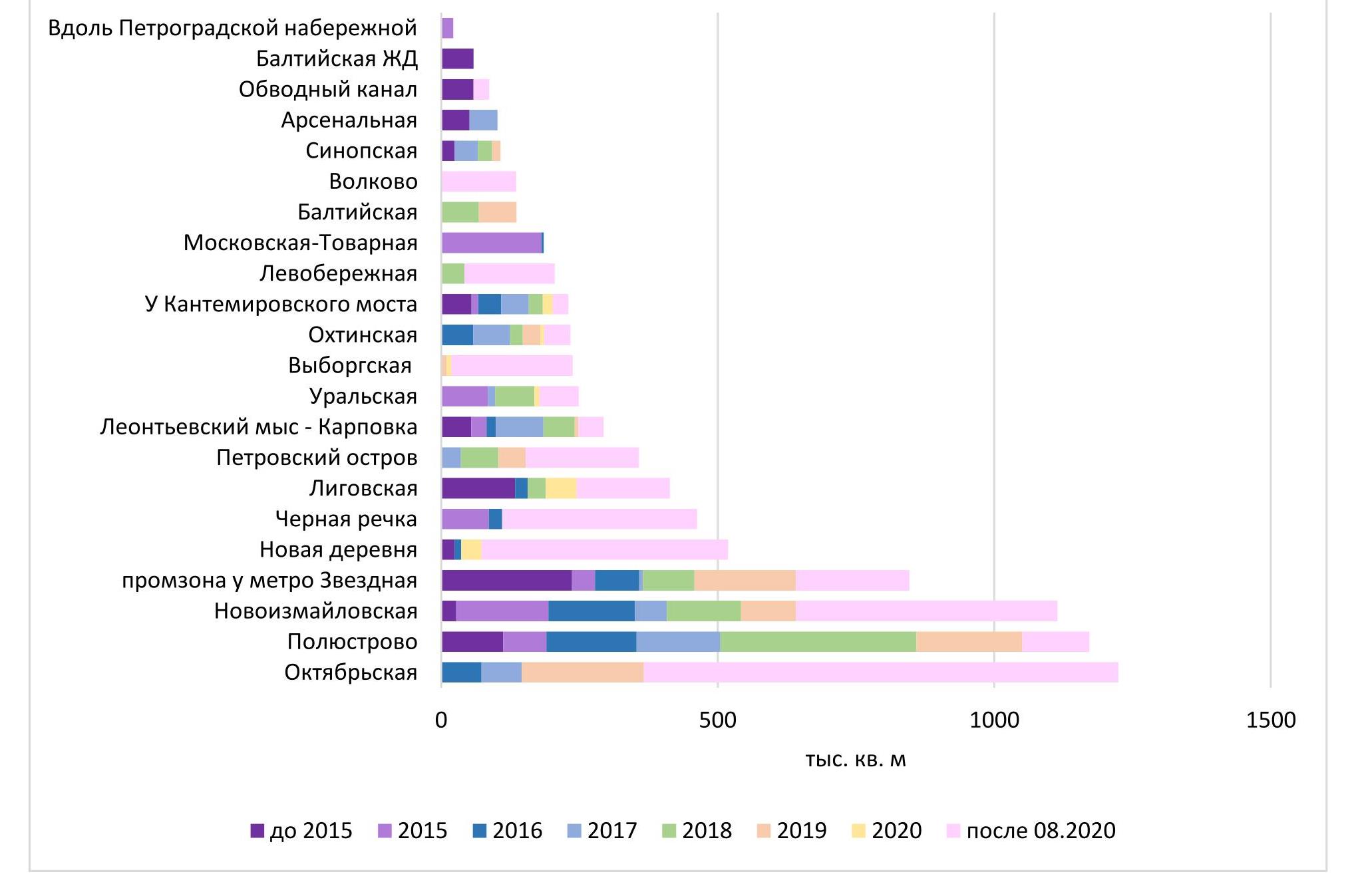

Наиболее динамично развивающими и перспективными промзонами являются Октябрьская, Новая деревня, Лиговская, Новоизмайловская и Черная речка. Полюстрово по-прежнему остаётся самой освоенной.

За 9 месяцев 2020 году в промзонах Серого пояса Санкт-Петербурга вышло всего 2 проекта комфорт-класса, 2 проекта комфорт+, 3 проекта бизнес-класса и 1 проект премиум класса (8 проектов). При этом больше половины проектов, вышедших на территории промзон – это объекты комфорт+ и бизнес-класс, реже стали выходить объекты массового сегмента. Аналитики отмечают, что начиная с 2019 года заметен спад в динамике вывода новых проектов, что связано с общими рыночными тенденциями.

К сентябрю 2020 года на территориях Серого пояса было введено в эксплуатацию более 4 800 тыс. кв. м жилья. Показатель 2020 года ниже по сравнению с предыдущими годами в том числе из-за того, что основной объем ввода приходится на конец года. Так, в 2019 году 75% введённого объема пришлось на четвертый квартал, т.е. основной показатель ввода по итогам 2020 год будет определен в конце года. На данный момент прогнозируется ввод ещё ~738 тыс. кв. м. В целом динамика ввода в ближайшие пару лет будет высокой, т.к. в период 2017-2018 гг. на рынок вышло большое количество проектов.

Проекты редевелопмента по районам

В сентябре 2020 года в промзонах «серого пояса», а также на территории других крупных промышленных зон, территориально близких к «серому поясу», расположено 142 проекта редевелопмента на участках площадью 690,6 га. В их число входят как уже сданные и реализованные, так и находящиеся в стадии активного строительства комплексы. Общий объём жилья в них составляет 10,4 млн кв. м.

К сентябрю 2020 года на месте бывших промышленных площадок «Серого пояса» уже было введено более 4,8 млн кв. м жилья. Активнее всего процесс редевелопмент проходит в Московском, Калининском, Петроградском, Адмиралтейском районах. Уже который год лидером является Московский район, где уже введено более 1 млн кв. м жилья или практически четверть (22%) от общего объема (однако, за счет территории бывшего мясокомбината «Самсон», не относящегося к «серому поясу»; с учетом только промзон «серого пояса» лидером становится Калининский район с 942 тыс. кв. м. жилья).

Больше всего в 2020 году введено во Фрунзенском районе (почти 55 тыс. кв. метров жилья в рамках одного проекта “Первый Квартал” от Glorax Development).

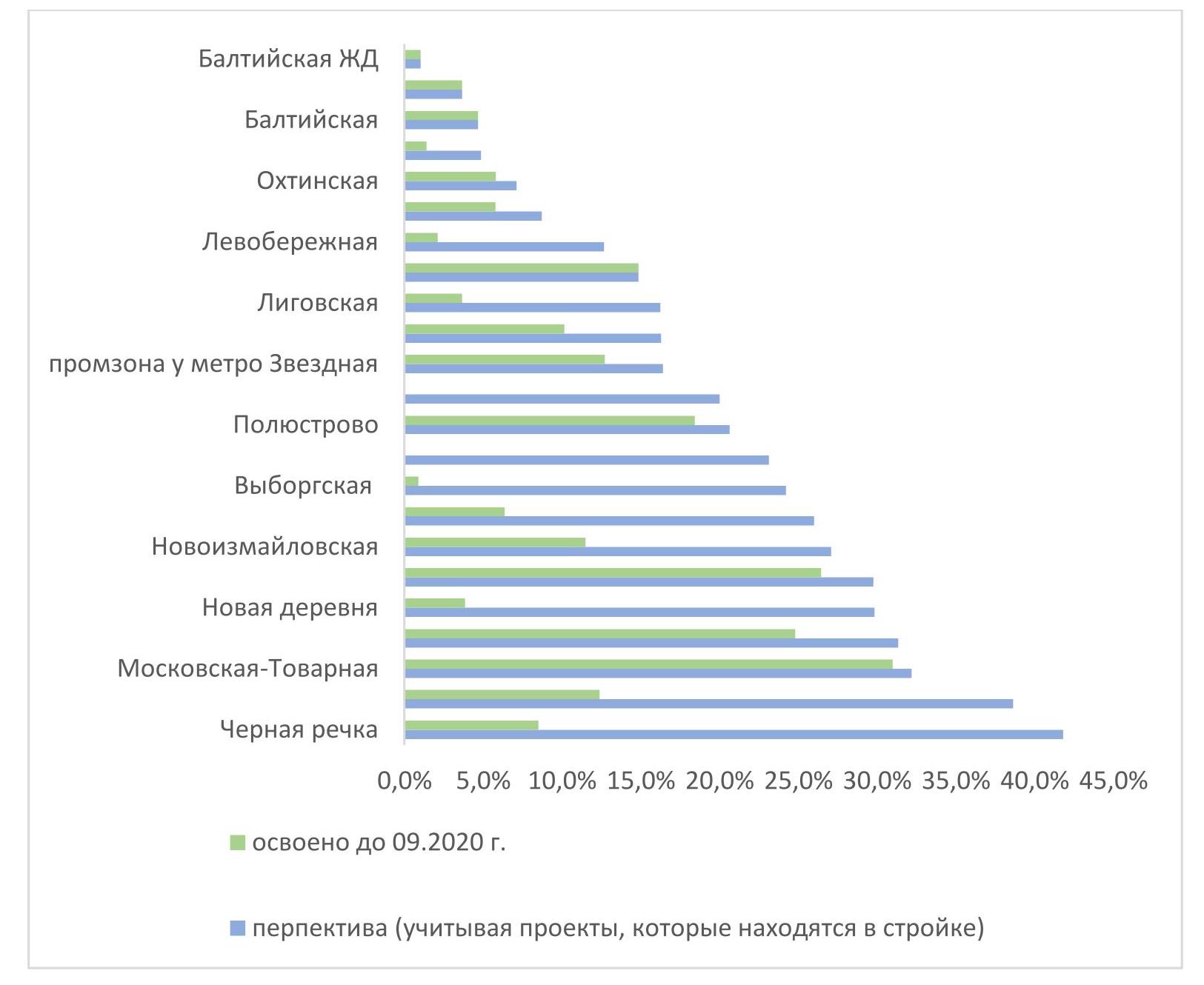

Доля освоенной территории под жилье в промзонах «серого пояса»

Часть промзон только начинает осваиваться и в ближайшие годы на их территории будет построено жилье, уже сейчас в активной работе находятся проекты и разрабатываются участки под перспективную застройку. Это промзоны Волково, Галерная, Выборгская.

Часть промзон только начинает осваиваться и в ближайшие годы на их территории будет построено жилье, уже сейчас в активной работе находятся проекты и разрабатываются участки под перспективную застройку. Это промзоны Волково, Галерная, Выборгская.

В 2020 году стартовали проекты в промзонах Новоизмайловская, Обводный канал, Черная речка, Леонтьевский мыс - Карповка, Охтинская, Волково, Уральская.

Динамика объемов строительства на территории промзон «серого пояса»

В настоящее время на территории промзон «серого пояса» в стадии строительства и активной реализации находится 49 проектов на участках площадью 268 га и возле ст. м Звёздная - 5 проектов на участках площадью 21,6 га.

Суммарный объём жилья в проектах в активной стадии реализации составляет более 4,4 млн кв. м.

В 2020 году не было заявлено ни одного масштабного проекта на территориях промзон «серого пояса». Наблюдается продолжение тенденции 2019 года: проекты, которые выходят на рынок в этот период становятся меньше и меньше. Но в 2021 году ожидается выход нескольких крупных проектов редевелопмента на территориях промзон.

Наиболее динамично развивающими и перспективными промзонами являются Октябрьская, Новая деревня, Лиговская, Новоизмайловская и Черная речка. Полюстрово по-прежнему остаётся самой освоенной.

По данным международной консалтинговой компании Colliers International, только 15% помещений на пяти ключевых торговых коридорах Петербурга могли продолжать работу без ограничений во втором квартале 2020 г.

Это аптеки и магазины оптики, продуктовые магазины, салоны связи, а также ряд операторов, признанных системообразующими. Остальные арендаторы работали в формате пунктов самовывоза или полностью приостановили деятельность. Потеряв стабильный доход, часть из них не смогли нести расходы на аренду и были вынуждены освободить помещения. За апрель – июнь доля свободных помещений на ключевых торговых коридорах Петербурга увеличилась на 5,9 п.п. и достигла 12,9%.

Больше всего арендаторов потерял Невский проспект – здесь освободилось 11,1%, или 30 помещений, к концу июня уровень вакантности составил 14,4%. На Б. Конюшенной показатель вырос на 6,9 п.п., до 12,5%. На Большом пр-те П.С. незанятыми остаются 12,7% (+3,9% к марту). Относительную стабильность продемонстрировали ул. Рубинштейна и Старо-Невский пр-т – доля свободных помещений на них увеличилась на 1,1 п.п. и 1,6 п.п. соответственно.

Всего за первое полугодие 2020 г. на ключевых торговых улицах Петербурга закрылось 80 магазинов и заведений, из них 60 – во втором квартале 2020 г. Больше всего закрытий – 35% пришлось на сегмент общепита. Прекратили работу Trattoria Stefano и «Евразия» (Большой пр-т П.С.), FARШ и «Лавка хлебосолов» (Невский пр-т), бар Palm (Б. Конюшенная ул.) и другие.

Закрытия в сегменте «Одежда и обувь» на ключевых торговых коридорах составили 15%. На фоне существенного снижения туристического потока прекратили работу девять сувенирных лавок, которые располагались на Невском пр-те. Сеть «Наследие» закрыла три из четырех магазинов, располагавшихся на Невском пр-те. Покинула рынок и книжная сеть «Республика», три из пяти магазина которой занимали помещения street retail.

За апрель-июнь 2020 г. на пяти центральных торговых магистралях Петербурга появилось 15 новых арендаторов, что на треть меньше, чем за аналогичный период 2019 г. Всего за полгода было открыто 55 новых магазинов и заведений, из них 22 точки (40%) в сегменте общественного питания. Все открытия пришлись в основном на первые три месяца года, до ввода ограничений. Во втором квартале число заведений общепита пополнила лишь «Шоколадница» на Невском пр-те, 5 (после ребрендинга из «Кофе Хауз»).

Второе место в структуре открытий заняли магазины продуктового профиля – за полгода на ключевых торговых улицах Петербурга появилось 10 магазинов (18%). Среди них точки «Вкусвилл» на Большом пр-те П.С. и на Старо-Невском пр-те, а также фирменный магазин фабрики им. Н.К. Крупской на Невском пр-те.

Новые бутики в сегменте одежды и обуви представляли как российские дизайнерские бренды (To be blossom и Mollis), так и иностранные (Maje, Sandro). На Большом пр. П.С. готовится также открытие бутика Suitsupply. Среди новых торговых точек других профилей – часовые бутики Breitling (Старо-Невский пр-т) и Tissot (Невский пр-т), а также магазин Bork, открытие которого ожидается на Б. Конюшенной улице.

Уровень ротации помещений за прошедший год на центральных коридорах составил 11%. Одни из самых высоких показателей зафиксированы на Большом пр-те П.С. и Старо-Невском пр-те – по 12%. Так, целая серия изменений произошла на Большом проспекте П.С. Бутик Karen Millen сменил новый бренд Maje, в помещении магазина одежды Sympa теперь работает Булочная Ф. Вольчека, а на месте ресторана «Две палочки» откроется «Хачапури и вино».

В результате ограничений на фоне пандемии пострадали как крупные сетевые бренды, так и несетевые проекты. Вынужденная переориентация на доставку и работа в качестве пунктов выдачи заказанных онлайн товаров смогла лишь частично компенсировать затраты арендаторов на операционную деятельность. Ставки аренды при этом по состоянию на конец июня сохраняются в стрит-ритейле на прежнем уровне, а редкие случаи снижения арендной платы носят единичный и локальный характер.

По словам Владимира Каличава, руководителя департамента услуг для ритейлеров Colliers International, категоричная позиция арендодателей, которые настаивают на сохранении прежнего уровня ставок, сказывается и на росте доли вакантных помещений. «Однако это переходный период, и в горизонте 3-6 месяцев собственники пойдут на уступки, после чего возможно будет зафиксировать общее снижение ставок по рынку на конкретную величину», – добавляет он.

Справка о компании

Colliers International (NASDAQ и TSX: CIGI) является мировым лидером в области коммерческой недвижимости и инвестиций. Компания насчитывает более 18 000 профессионалов в 68 странах, которые совместно предоставляют полный комплекс профессиональных консалтинговых и агентских услуг арендаторам, владельцам коммерческой и жилой недвижимости и инвесторам по всему миру.

В 2019 году корпоративный доход Colliers International составил 3,5 млрд долларов, при этом под управлением компании находятся активы на сумму более 33 млрд долларов. Деятельность Colliers International в России началась в 1994 году, на сегодняшний день в офисах компании в Москве и Санкт-Петербурге работает более 400 сотрудников. Компания является членом Российской гильдии управляющих и девелоперов (РГУД), Российского Совета по экологическому строительству, Российского Совета Торговых Центров (РСТЦ), а также Ассоциации менеджеров России. Сайт Colliers International: www.colliers.ru