«Метриум»: 5 главных тенденций загородного рынка жилья

Катаклизмы 2020 года вернули массовый интерес покупателей к загородному сектору высокобюджетного жилья в Московском регионе. Спрос по итогам года вырос на 20-30%. Эксперты «Метриум» рассказывают о пяти основных тенденциях рынка, которые следует иметь в виду покупателям подмосковной недвижимости в 2021 году.

- Неспокойный 2020 простимулировал спрос на загородное жилье

Для рынка загородного жилья в Московском регионе 2020 год стал самым успешным с 2008 года. Этому способствовало сразу несколько факторов. В марте произошла девальвация рубля, которая традиционно подогревает инвестиционный спрос на недвижимость. Затем началась первая волна коронавируса и связанных с ним ограничений, спровоцировавшая небывалый спрос на аренду жилья. Во время самоизоляций многие осознали, что лучше покинуть перенаселенный город и проводить время на природе в окружении меньшего числа людей. Таким образом, катаклизмы 2020 года помогли потенциальным покупателям загородного жилья вновь сконцентрироваться на этом рынке. По итогам года число сделок увеличилось примерно на 20-30%, по оценкам экспертов «Метриум».

Резкий всплеск спроса произошел на фоне ограниченного предложения и быстрого роста цен. Сейчас лоббируется закон о льготной ипотеке на загородное жилье. Многие, которые ранее не могли позволить себе приобрести подходящий дом, рассчитывают на низкие ставки.

«Сейчас клиенты, не успевшие заключить сделки в 2020 году, не утратили интерес к рынку, – говорит Анна Раджабова, директор управления элитной недвижимости компании «Метриум Премиум» (участник партнерской сети CBRE). – За прошедший год многие собственники провели апгрейд своих загородных домов, обновили ремонт, и сейчас они вновь выставляют их на продажу, поэтому у покупателей появится выбор среди интересных предложений. Впрочем, сохраняется спрос и на дома без отделки: есть группа клиентов, которые предпочитают самостоятельно провести отделку, чем приобретать недостаточно отвечающий их требованиям более дорогой дом под ключ сейчас. Эти тенденции будут продолжаться как минимум до осени, поэтому спрос на загородное жилье останется высоким».

- Многие загородные дома переходят в разряд неликвидных

Дефицит предложения усугубляет не только низкая активность застройщиков коттеджных поселков, но и кардинальная смена покупательских предпочтений. Многие объекты первичного и вторичного загородного рынка из-за этого переходят в разряд неликвидных, и эта тенденция сохранится в 2021 году.

Прежде всего, речь идет о «грандиозных» личных проектах домов на вторичном рынке, как правило, большой площади (от 1000 кв.м), от завершения которых собственник отказался. В комплекте с весьма спорными архитектурными решениями идет большая площадь и необходимость длительного ремонта. Таким собственникам придется либо проводить радикальную реконструкцию (или даже снос), либо давать высокие скидки. Основная часть клиентов сконцентрирована на домах площадью от 300 кв.м до 500 кв.м.

«Всё больше сомнений у клиентов вызывают дома в небольших поселках (как по их изначальному планированию, так и по фактическому числу жителей), – отмечает Анна Раджабова. – С одной стороны, в них не хватает инфраструктуры – это многие поняли в период «пандемийной миграции» из Москвы. С другой стороны, общие расходы жителей посёлка, к примеру, на охрану, делятся между небольшим числом жителей. Покупатели будут стремиться к золотой середине с точки зрения числа соседей и уровня обеспеченности КП инфраструктурой».

- Покупатели загородки рассчитывают на проживание в России

До пандемии жители высокобюджетных загородных поселков рассматривали дом под Москвой как дачу или временную резиденцию, место для сбора семьи. Большую часть времени как владельцы жилья, так и их дети, особенно взрослые, проводили за пределами дома, а чаще – за границей. 2020 год внес серьезные коррективы в их образ жизни.

«Из-за закрытия границ, отмены авиасообщения и локдаунов многие были вынуждены вернуться домой, – продолжает Анна Раджабова. – За этот период жители загородных домов адаптировались к удаленному управлению делами, скажем, бизнесом, а их дети – перешли на дистанционное обучение, которое организовали многие зарубежные университеты. Соответственно потребность в постоянном проживании в загородном доме в России возросла. Помимо этого, на рынок вышло поколение успешных миллениалов, которые сейчас склонны реализовывать свои проекты в России. В совокупности все эти группы покупателей будут чаще приобретать дома для постоянного или долгосрочного проживания».

- Скидки кончились, демпинга не будет

За прошедший год в высокобюджетном сегменте загородного жилья цены выросли примерно на 10%, а на некоторые объекты и на 20%. Речь идет о немногочисленном ликвидном предложении вторичного сектора и о некоторых новых проектах, в том числе о домах от частных застройщиков. Высоколиквидные объекты пользуются большим спросом и их продавцы, профессиональные застройщики или частные владельцы, не готовы торговаться, как раньше. Потенциальные покупатели, которые давно отслеживают ситуацию на рынке, не могут свыкнуться с мыслью, что выбить даже 10-процентную скидку уже почти невозможно.

Помимо низкого объема ликвидного предложения, на рынок оказывает влияние отсутствие новых масштабных проектов организованных коттеджных поселков в 30 км от МКАД и ближе. Это связано с дефицитом земельных участков на престижных направлениях, где можно расположить большой поселок с собственной инфраструктурой. Соответственно недостаток предложения обостряет конкуренцию покупателей – они всё чаще вынуждены соглашаться на цены, к которыми не готовились.

- На загородный рынок вернулись клиенты с высокими бюджетами

В целом на загородном рынке отмечается рост числа потенциальных покупателей, готовых приобретать дорогие объекты. В 2020 году зафиксирован рост числа сделок в высоких бюджетах от 100 млн руб. Между тем основное число продаж на загородном элитном рынке проходит в пределах 50-150 млн рублей.

Помимо этого, на рынок постепенно возвращаются так называемые ультрахайнеты (Ultra high-net-worth individuals). Это клиенты, также готовые приобретать дорогие дома, но которые ранее большую часть времени проводили за рубежом, а в России появлялись редко. В силу закрытия границ и осложнившейся международной обстановки им приходится искать достойное постоянное жилье в РФ, тогда как ранее им было достаточно на короткое время останавливаться в дорогих отелях или в не совсем отвечающим их требованиям домах.

«В целом наблюдаемые сейчас тенденции загородного рынка недвижимости имеют долгосрочной потенциал, – резюмирует Анна Раджабова. – Пандемия коронавируса и нестабильность в экономике и политике стимулируют обладателей больших капиталов приобретать ликвидные загородные дома. При этом мы видим, что на рынке происходит смена поколений, поэтому какие домовладения в будущем будут пользоваться спросом, пока сказать нельзя. Сейчас мы видим, какие объекты совершенно точно не востребованы, но вкусы и нового поколения покупателей еще только формируются. В ближайшие месяцы эта ситуация будет проясняться».

Доля квартир с отделкой от застройщика на рынке массовых новостроек Москвы в 2020 году увеличилась на 19 п.п. и составила 65% к концу 2020 года, по подсчетам аналитиков «Метриум». Вместе с тем снизилась доля не только квартир без ремонта, но и с предчистовой отделкой.

В декабре 2020 года на рынке массовых новостроек Москвы застройщики продавали порядка 14,1 тыс. квартир, подсчитали аналитики «Метриум». Из них 9,2 тысяч предлагались девелоперами с финишной отделкой. Порядка 3,6 тыс. квартир были предусмотрены без ремонта и еще 1,3 тыс. – в формате white box, то есть в предчистовой отделке.

За прошедший год сократилось предложение всех типов отделки, кроме чистовой. Число вариантов жилья под ключ за год увеличилось на 19%. Количество квартир без ремонта в продаже снизилось почти наполовину (–48%). Число вариантов жилья с предчистовой отделкой также радикально уменьшилось – на 40%.

«Квартиры с отделкой позволяют существенно расширить потенциальную аудиторию покупателей, – отмечает Алексей Перлин, генеральный директор девелоперской компании «СМУ-6 Инвестиции». – Когда мы даем клиентам выбор, мы можем привлечь покупателей с разными тактическими целями – одни стремятся пораньше заселиться и сэкономить, другим хочется полностью реализовать свой дизайн-проект. Некоторые застройщики идут дальше, и предлагают несколько вариантов отделки. К примеру, в нашем проекте “Любовь и голуби” все квартиры и апартаменты предлагаются с отделкой white box. Дополнительно клиент может заказать финишную отделку, которая представлена в двух ценовых пакетах – “комфорт” и “бизнес”, которые различаются по стоимости материалов, используемых для ремонта».

Соотношение квартир с разным типом отделки к концу 2020 года было таким. Большая часть жилья продавалась под ключ (65% против 46% годом ранее). Доля квартир без отделки составила 25%, тогда как в декабре 2019 года она достигала 41%. Предложение квартир с предчистовой отделкой снизилось за год с 13% до 9%.

«Квартира с отделкой – во многом антикризисный продукт, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Отделка от застройщика дешевле ремонта собственными силами и заселиться можно сразу после получения ключей, не затрачивая средства, скажем, на аренду временного жилья. Стоимость ремонта включается в ипотеку, если покупатель привлекает кредит. В то же время линейка квартир без отделки также останется на рынке, потому что всегда найдутся клиенты, которые хотят радикально перестроить планировку жилья или реализовать авангардный проект».

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги 2020 года на рынке складской недвижимости Москвы.

После сравнительно скромных результатов первой половины 2020 года, в III-IV кв. м было закрыто сделок общей площадью чуть более 1.3 млн кв. м. Таким образом, годовой показатель объема сделок составил почти 1.9 млн кв. м – рекордное значение за всю историю рынка. Кроме того, в 2020 году впервые в истории складского рынка Московской области самая большая доля в годовом спросе пришлась на онлайн ритейлеров: 28% всех арендованных и купленных площадей в 2020 году. В абсолютном выражении это чуть более 0.5 млн кв. м, что также является рекордом для этого сегмента и сопоставимо с объёмом площадей, который арендовали и купили онлайн ритейлеры за предыдущие три года вместе взятые.

Крупнейшие сделки, закрытые в III и IV кв. 2020

|

Объект |

Площадь, кв. м |

Арендатор / покупатель |

Тип сделки |

|

PNK Парк Домодедово |

182 000 |

ВсеИнструменты.ру |

Аренда |

|

Ориентир Запад |

154 000* |

Ozon |

Аренда |

|

Домодедово |

110 584 |

Конфиденциально |

Аренда |

|

Радумля |

103 198 |

Эксмо-АСТ |

Покупка |

|

Логопарк Софьино |

58 790 |

BSH |

Аренда |

*Консультант сделки - CBRE

Источник: CBRE, IV кв. 2020 г.

В 2020 году впервые с 2013 года суммарная площадь сделок по строящимся зданиям и сделок built-to-suit превысила площадь сделок по готовым помещениям. Причинами этого стали большой объём крупных и нестандартных проектов, которые невозможно разместить в существующих объектах, а также дефицит готовых свободных площадей.

Согласно отчёту CBRE, в 2021 году объём сделок будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Более важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей.

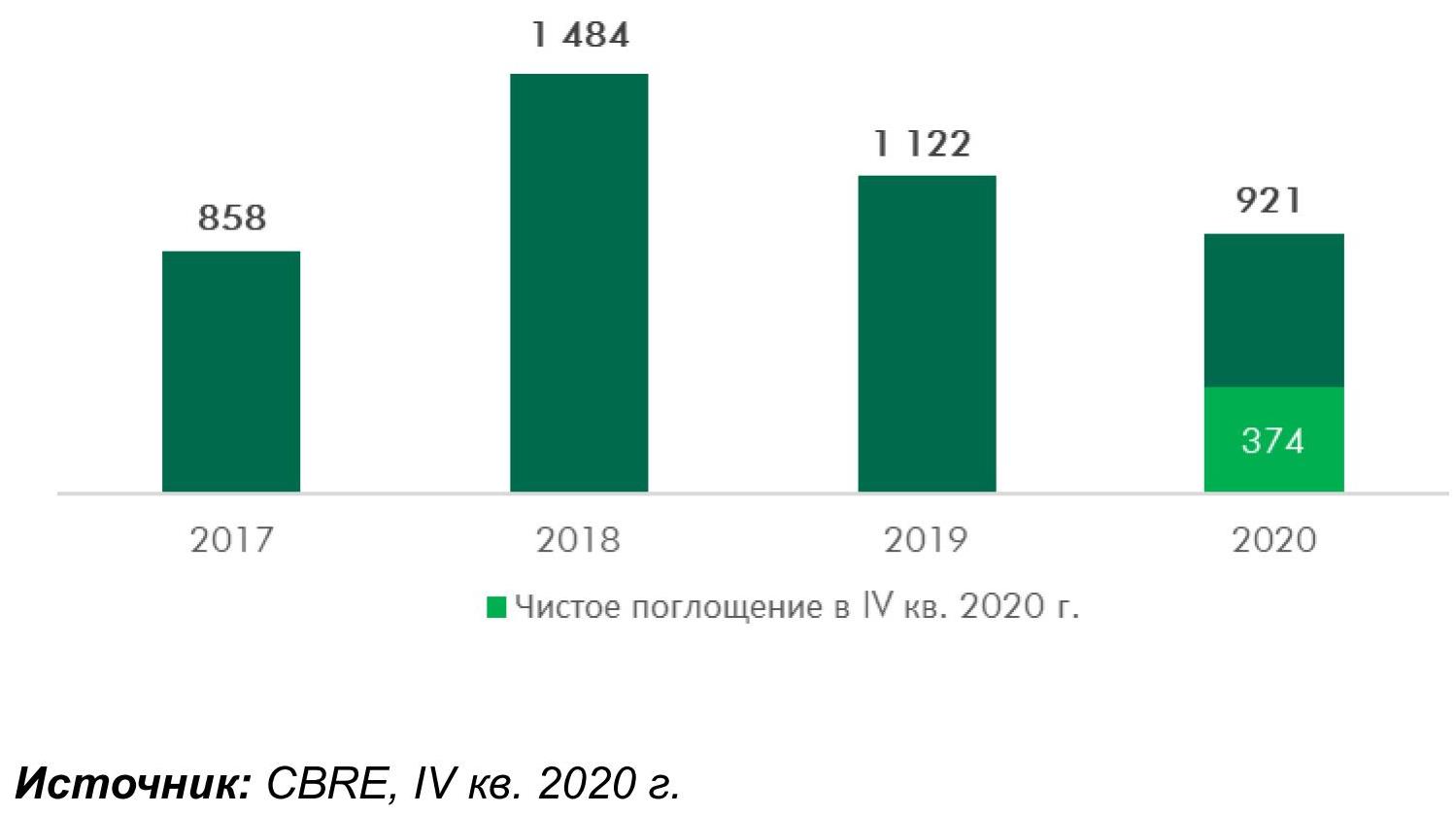

Годовой показатель чистого поглощения составил чуть более 0.9 млн кв. м, что на 17% ниже результатов 2019 года. При этом 40% поглощения пришлось на IV кв. 2020 года. Основной причиной снижения показателя стала низкая активность в сегменте сделок built-to-suit годом ранее: ввод объектов, строящихся «под клиента», формирует существенную часть чистого поглощения. Вторым фактором, негативно сказавшимся на поглощении, стало сокращение объёма сделок в готовых объектах: на 150 тыс. кв. м (-17%) меньше, чем в 2019 году.

Динамика чистого поглощения, тыс. кв.

Доля свободных площадей по итогам 2020 года снизилась с 4.6% до 2.9%. Резкое снижение было вызвано очень высокой активностью спроса и практически полным отсутствием спекулятивного строительства. В IV кв. 2020 года было «поглощено» более 200 тыс. кв. м. свободных площадей.

Новые здания составляют лишь 29% всех вакантных помещений. Начиная с I кв. 2020 г., объекты вторичного рынка преобладают в структуре свободных площадей. За год их доля выросла с 60% до 70%, а в III кв. доходила почти до 80%. Такие изменения являются следствием минимальных объёмов спекулятивного строительства, основу предложения в сегменте готовых зданий всё больше и больше формируют объекты, построенные в предыдущие годы.

793 тыс. кв. м составил объём строительства в 2020 году. Показатель снизился на 13% относительно 2019 года. Ряд крупных проектов не успели завершить, как планировалось, до конца года и их ввод в эксплуатацию должен состояться в I кв. 2021 году. Только 9% площадей оставались свободными к моменту окончания строительства на объектах, завершённых в прошедшем году.

Крупные объекты строительства, сдача которых была перенесена на I кв. 2021 г.

|

Объект |

Площадь, кв. м |

Расположение |

Собственник |

|

СК Wildberries |

150 000 |

г. Электросталь |

Wildberries |

|

ДДТ Логистик, 2 фаза |

23 000 |

Саларьево |

Veles Group |

Источник: CBRE, IV кв. 2020 г.

Прогнозируемый CBRE показатель строительства в 2021 году составит 1.3 млн кв. м. Рост активности на 64% относительно прошедшего года будет сформирован проектами, перенесёнными с IV кв. 2020 года, а также рядом built-to-suit объектов, строительство которых началось в рамках крупных сделок прошедшего года. Практически все эти площади уже находятся на этапе строительных работ, строительство некоторых объектов начнётся весной.

Средний уровень базовых ставок аренды вырос до 3 960 руб./кв. м/год по итогам 2020 года. Таким образом, за год, относительно конца 2019 года, показатель вырос лишь на 1.5%.

По прогнозам CBRE, в 2020 году в случае дальнейшего сохранения доли свободных площадей на текущем уровне (2,9%) и большого количества запросов на складские площади рост ставок может продолжиться в первом полугодии 2021 года.

Антон Алябьев, старший директор, руководитель отдела индустриальной и складской недвижимости CBRE в России, комментирует:

«Прошлый год стал рекордным по объему сделок, а квартальные значения показали второй результат за всю историю рынка в рамках одного квартала - 673 тыс. кв. м. Максимальное значение было зафиксировано в III квартале 2020 года.

Объём спроса в 2021 году, по нашим оценкам, будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей».