«Метриум»: 5 главных тенденций загородного рынка жилья

Катаклизмы 2020 года вернули массовый интерес покупателей к загородному сектору высокобюджетного жилья в Московском регионе. Спрос по итогам года вырос на 20-30%. Эксперты «Метриум» рассказывают о пяти основных тенденциях рынка, которые следует иметь в виду покупателям подмосковной недвижимости в 2021 году.

- Неспокойный 2020 простимулировал спрос на загородное жилье

Для рынка загородного жилья в Московском регионе 2020 год стал самым успешным с 2008 года. Этому способствовало сразу несколько факторов. В марте произошла девальвация рубля, которая традиционно подогревает инвестиционный спрос на недвижимость. Затем началась первая волна коронавируса и связанных с ним ограничений, спровоцировавшая небывалый спрос на аренду жилья. Во время самоизоляций многие осознали, что лучше покинуть перенаселенный город и проводить время на природе в окружении меньшего числа людей. Таким образом, катаклизмы 2020 года помогли потенциальным покупателям загородного жилья вновь сконцентрироваться на этом рынке. По итогам года число сделок увеличилось примерно на 20-30%, по оценкам экспертов «Метриум».

Резкий всплеск спроса произошел на фоне ограниченного предложения и быстрого роста цен. Сейчас лоббируется закон о льготной ипотеке на загородное жилье. Многие, которые ранее не могли позволить себе приобрести подходящий дом, рассчитывают на низкие ставки.

«Сейчас клиенты, не успевшие заключить сделки в 2020 году, не утратили интерес к рынку, – говорит Анна Раджабова, директор управления элитной недвижимости компании «Метриум Премиум» (участник партнерской сети CBRE). – За прошедший год многие собственники провели апгрейд своих загородных домов, обновили ремонт, и сейчас они вновь выставляют их на продажу, поэтому у покупателей появится выбор среди интересных предложений. Впрочем, сохраняется спрос и на дома без отделки: есть группа клиентов, которые предпочитают самостоятельно провести отделку, чем приобретать недостаточно отвечающий их требованиям более дорогой дом под ключ сейчас. Эти тенденции будут продолжаться как минимум до осени, поэтому спрос на загородное жилье останется высоким».

- Многие загородные дома переходят в разряд неликвидных

Дефицит предложения усугубляет не только низкая активность застройщиков коттеджных поселков, но и кардинальная смена покупательских предпочтений. Многие объекты первичного и вторичного загородного рынка из-за этого переходят в разряд неликвидных, и эта тенденция сохранится в 2021 году.

Прежде всего, речь идет о «грандиозных» личных проектах домов на вторичном рынке, как правило, большой площади (от 1000 кв.м), от завершения которых собственник отказался. В комплекте с весьма спорными архитектурными решениями идет большая площадь и необходимость длительного ремонта. Таким собственникам придется либо проводить радикальную реконструкцию (или даже снос), либо давать высокие скидки. Основная часть клиентов сконцентрирована на домах площадью от 300 кв.м до 500 кв.м.

«Всё больше сомнений у клиентов вызывают дома в небольших поселках (как по их изначальному планированию, так и по фактическому числу жителей), – отмечает Анна Раджабова. – С одной стороны, в них не хватает инфраструктуры – это многие поняли в период «пандемийной миграции» из Москвы. С другой стороны, общие расходы жителей посёлка, к примеру, на охрану, делятся между небольшим числом жителей. Покупатели будут стремиться к золотой середине с точки зрения числа соседей и уровня обеспеченности КП инфраструктурой».

- Покупатели загородки рассчитывают на проживание в России

До пандемии жители высокобюджетных загородных поселков рассматривали дом под Москвой как дачу или временную резиденцию, место для сбора семьи. Большую часть времени как владельцы жилья, так и их дети, особенно взрослые, проводили за пределами дома, а чаще – за границей. 2020 год внес серьезные коррективы в их образ жизни.

«Из-за закрытия границ, отмены авиасообщения и локдаунов многие были вынуждены вернуться домой, – продолжает Анна Раджабова. – За этот период жители загородных домов адаптировались к удаленному управлению делами, скажем, бизнесом, а их дети – перешли на дистанционное обучение, которое организовали многие зарубежные университеты. Соответственно потребность в постоянном проживании в загородном доме в России возросла. Помимо этого, на рынок вышло поколение успешных миллениалов, которые сейчас склонны реализовывать свои проекты в России. В совокупности все эти группы покупателей будут чаще приобретать дома для постоянного или долгосрочного проживания».

- Скидки кончились, демпинга не будет

За прошедший год в высокобюджетном сегменте загородного жилья цены выросли примерно на 10%, а на некоторые объекты и на 20%. Речь идет о немногочисленном ликвидном предложении вторичного сектора и о некоторых новых проектах, в том числе о домах от частных застройщиков. Высоколиквидные объекты пользуются большим спросом и их продавцы, профессиональные застройщики или частные владельцы, не готовы торговаться, как раньше. Потенциальные покупатели, которые давно отслеживают ситуацию на рынке, не могут свыкнуться с мыслью, что выбить даже 10-процентную скидку уже почти невозможно.

Помимо низкого объема ликвидного предложения, на рынок оказывает влияние отсутствие новых масштабных проектов организованных коттеджных поселков в 30 км от МКАД и ближе. Это связано с дефицитом земельных участков на престижных направлениях, где можно расположить большой поселок с собственной инфраструктурой. Соответственно недостаток предложения обостряет конкуренцию покупателей – они всё чаще вынуждены соглашаться на цены, к которыми не готовились.

- На загородный рынок вернулись клиенты с высокими бюджетами

В целом на загородном рынке отмечается рост числа потенциальных покупателей, готовых приобретать дорогие объекты. В 2020 году зафиксирован рост числа сделок в высоких бюджетах от 100 млн руб. Между тем основное число продаж на загородном элитном рынке проходит в пределах 50-150 млн рублей.

Помимо этого, на рынок постепенно возвращаются так называемые ультрахайнеты (Ultra high-net-worth individuals). Это клиенты, также готовые приобретать дорогие дома, но которые ранее большую часть времени проводили за рубежом, а в России появлялись редко. В силу закрытия границ и осложнившейся международной обстановки им приходится искать достойное постоянное жилье в РФ, тогда как ранее им было достаточно на короткое время останавливаться в дорогих отелях или в не совсем отвечающим их требованиям домах.

«В целом наблюдаемые сейчас тенденции загородного рынка недвижимости имеют долгосрочной потенциал, – резюмирует Анна Раджабова. – Пандемия коронавируса и нестабильность в экономике и политике стимулируют обладателей больших капиталов приобретать ликвидные загородные дома. При этом мы видим, что на рынке происходит смена поколений, поэтому какие домовладения в будущем будут пользоваться спросом, пока сказать нельзя. Сейчас мы видим, какие объекты совершенно точно не востребованы, но вкусы и нового поколения покупателей еще только формируются. В ближайшие месяцы эта ситуация будет проясняться».

Вопреки пандемии коронавируса и экономического кризиса рынок ипотеки в России в 2020 году вырос наполовину относительно 2019 года, подсчитали эксперты «Метриум», основываясь на новой статистике Банка России. Беспрецедентное снижение ставок по ипотеке стимулировало россиян вкладываться в недвижимость, однако рост цен и стагнация доходов сделали ипотеку более обременительной и заставили многих заемщиков переключиться на вторичный рынок жилья.

В 2020 году российские банки выдали 1,71 млн ипотечных кредитов на сумму 4,29 трлн рублей. По сравнению с 2019 годом число займов выросло на 35%, а их денежный объем – на 51%. Относительно докризисного 2014 года количество заемщиков увеличилось на 69%, но сумма требующихся им для покупки жилья заемных средств за этот же период выросла в 2,5 раза.

Итоги 2020 года на рынке ипотеки в России

|

Показатели |

2014 |

2019 |

2020 |

Изменение к 2019 |

Изменение к 2014 |

|

Количество кредитов, млн |

1,01 |

1,27 |

1,71 |

+35% |

+69% |

|

Объем выдачи, млрд руб. |

1,75 |

2,85 |

4,29 |

+51% |

рост в 2,5 раза |

|

Средневзвешенная ставка, %* |

13,17 |

9,00 |

7,36 |

–1,64 п.п. |

–5,81 п.п. |

|

Средняя сумма кредита, млн руб.* |

1,72 |

2,38 |

2,65 |

+0,27 млн |

+0,93 млн |

|

Средний срок кредитования, лет* |

14,8 |

18,2 |

18,8 |

+0,6 лет |

+4 года |

*На конец года

Источник: «Метриум» по данным ЦБ РФ

Субсидирование ставок спасло рынок ипотеки

В первом полугодии 2020 года спрос на ипотеку не демонстрировал внушительного роста. Относительно аналогичных месяцев 2019 года количество выданных кредитов росло на 1-8%. Ситуация кардинально поменялась во втором полугодии, когда многие потенциальные заемщики осознали выгоды от снижения ставок, а большинство коронавирусных ограничений сняли власти.

Во второй половине года спрос быстро увеличился. Лучшим месяцем стал декабрь, когда россияне получили 212 тыс. кредитов на 560 млрд рублей. В среднем каждый месяц с июля по декабрь банки выдавали по 185 тыс. кредитов на сумму 476 млрд рублей. В 2014 году в такой же период в среднем кредиторы предоставляли 93 тыс. ипотеки на сумму 165 млрд рублей.

Спрос на ипотеку вырос из-за программы субсидирования, благодаря которой ставки сократились примерно до 6%. Власти компенсируют банкам недополученную прибыль из-за снижения рыночной ставки с уровня примерно 9% до 6,5%. Без этой меры даже при отсутствии кризиса, связанного с коронавирусом, рынок ипотеки скорее всего продолжил бы стагнировать, как это было в 2019 и начале 2020 года.

Источник: «Метриум» по данным ЦБ РФ

Кредит стал более обременительным

В крупных городах страны квартиры подорожали примерно на 15-20%. Новостройки росли в цене еще быстрее. К примеру, в Москве, по данным «Метриум», средняя стоимость квадратного метра нового жилья бизнес-класса за год возросла на 24%, а массовых новостроек – на 19%.

Из-за этого кредит стал более обременительным, особенно для тех заемщиков, которые пришли на рынок в конце года. Если в начале 2020 года банки выдавали заемщикам в среднем по 2,43 млн рублей, то в декабре уже 2,65 млн. Однако ежемесячный платеж в условиях стагнации доходов заемщики не хотели увеличивать, что выразилось в повышении срока кредитования. В декабре россияне занимали у банков деньги на покупку жилья в среднем на 225 месяцев или 18,8 лет. Для сравнения, в мае срок кредитования составлял 217 месяцев (18,1 лет).

Примечательно, что такая динамика наблюдается на фоне беспрецедентного снижения ипотечных ставок. В декабре 2019 году кредит на покупку жилья (вторичного и первичного) в среднем выдавался под 9% годовых, а в декабре 2020 года – под 7,36%. То есть несмотря на снижение стоимости кредита, рост цен на жилье вынудил покупателей брать кредит в среднем на 8 месяцев дольше.

Доля ипотеки на новостройки сокращается

Несмотря на то, что госпрограмму субсидирования ипотеки власти реализовали для поддержки строительного сектора, доля ипотечных кредитов, полученных под покупку квартиры в строящихся домах к концу года, заметно снизилась.

В декабре 2019 года 25% кредитов были выданы под залог прав участника долевого строительства, иными словами – на покупку квартиры у застройщика в еще не готовом доме. Остальные кредиты, соответственно, приходились на договоры купли-продажи, в основном на вторичные квартиры, но в том числе и на жилье в готовых домах от застройщика. В мае, после начала субсидирования ставок, которое действовало только при покупке жилья от застройщика, доля ипотечных сделок с новостройками подскочила до 34%. В июне показатель достиг 35%, а затем начал устойчиво снижаться: в июле и августе – до 33%, в сентябре – до 28%, в октябре – до 27%, в ноябре – до 25%, в декабре – до 24%.

Хотя в целом спрос на новостройки в кредит увеличился по числу сделок на 44% (до 483 тыс.) и на 64% по объему (почти до 1,5 трлн рублей), к концу года заемщики стали чаще приобретать вторичное или готовое жилье. Это связано с тем, что средний кредит на новостройки стал значительно больше за год. Он увеличился с 2,93 млн в декабре 2019 года до 3,35 млн рублей в декабре 2020 года. Срок кредитования при этом вырос до 229 месяцев (19,1 лет), хотя, к примеру, в мае он составлял 214 месяцев (17,8 лет). Ставка по кредитам на новостройки снизилась за год с 8,28% до 5,82%.

Источник: «Метриум» по данным ЦБ РФ

41% кредитов выданы в 10 регионах России

Спрос на жилье в кредит по-прежнему сконцентрирован в населенных и экономически успешных регионах России. В 2020 году 41% ипотеки выдали в Москве, Московской области, Санкт-Петербурге, Тюменской области, Татарстане, Свердловской области, Башкортостане, Краснодарском крае, Челябинской и Новосибирской областях. В 2019 году жителям этих регионов одобрили 40% кредитов, выданных в России.

Характерная в целом для страны тенденция к сокращению доли ипотечных сделок со строящимся жильём наблюдалась не во всех лидирующих по объему кредитования регионах. В Краснодарском крае доля кредитов на покупку таких квартир выросла с декабря 2019 года к декабрю 2020 года с 34% до 35%, в Тюменской области – с 19% до 22%, в Челябинской области – с 13% до 15%. Тем не менее этот показатель за аналогичный период сократился в Москве с 42% до 37%, Московской области – с 32% до 26%, Санкт-Петербурге – с 45% до 36%, Башкортостане – с 24% до 19%, Свердловской области – с 23% до 22%, Новосибирской области – с 25% до 23%. Не изменилась доля новостроек в ипотечном спросе только в Татарстане (20%).

«Основной вывод, который можно сделать по итогам 2020 года – программу субсидирования ипотеки необходимо продолжать, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Даже несмотря на трудные экономические условия, снижение ставок стимулировало инвестировать банки и население в строительство 4,3 трлн рублей – а это около 4% ВВП в 2020 году. По первой оценке, Росстата за 2020 год, ВВП страны сократился на 3,1%. То есть если бы не ипотечное кредитование строительства, мы имели бы еще более глубокий экономический спад. В 2021 году необходимо не только продолжить программу субсидирования, но и снизить ипотечные ставки, чтобы дополнительно простимулировать население приобретать жилье и помочь экономике быстрее восстановиться».

2020 год для рынка загородной недвижимости стал самым успешным за последние годы – высокий спрос наблюдался по всей России, как в сегменте продажи, так и аренды. Аналитики Циан выяснили, как изменилась активность покупателей, арендаторов, цены на загородном рынке РФ, а также какие объекты пользовались спросом в 2020 году.

- Россияне выбирают готовые дома – 78% потенциального спроса на загородном рынке РФ пришлось в 2020 году на коттеджи и дачи. Еще 18% - земельные участки.

- Дома и дачи занимают 56% от всего предложения загородного рынка РФ. На втором месте – земельные участки (41%).

- Спрос на загородном рынке РФ вырос на 65%. На земельные участки - на 180%, дома и дачи - 170%.

- Загородные дома в России в 2020 году выросли в цене в среднем на 7%: средняя стоимость дома/дачи (без Москвы и Санкт-Петербурга) составляет 5,9 млн рублей против 5,5 в прошлом году. Средняя площадь дома в продаже – 152 кв. м.

- Наибольший рост цен – в Ленинградской и Московской областях (с высокими доходами населения) и курортных регионах.

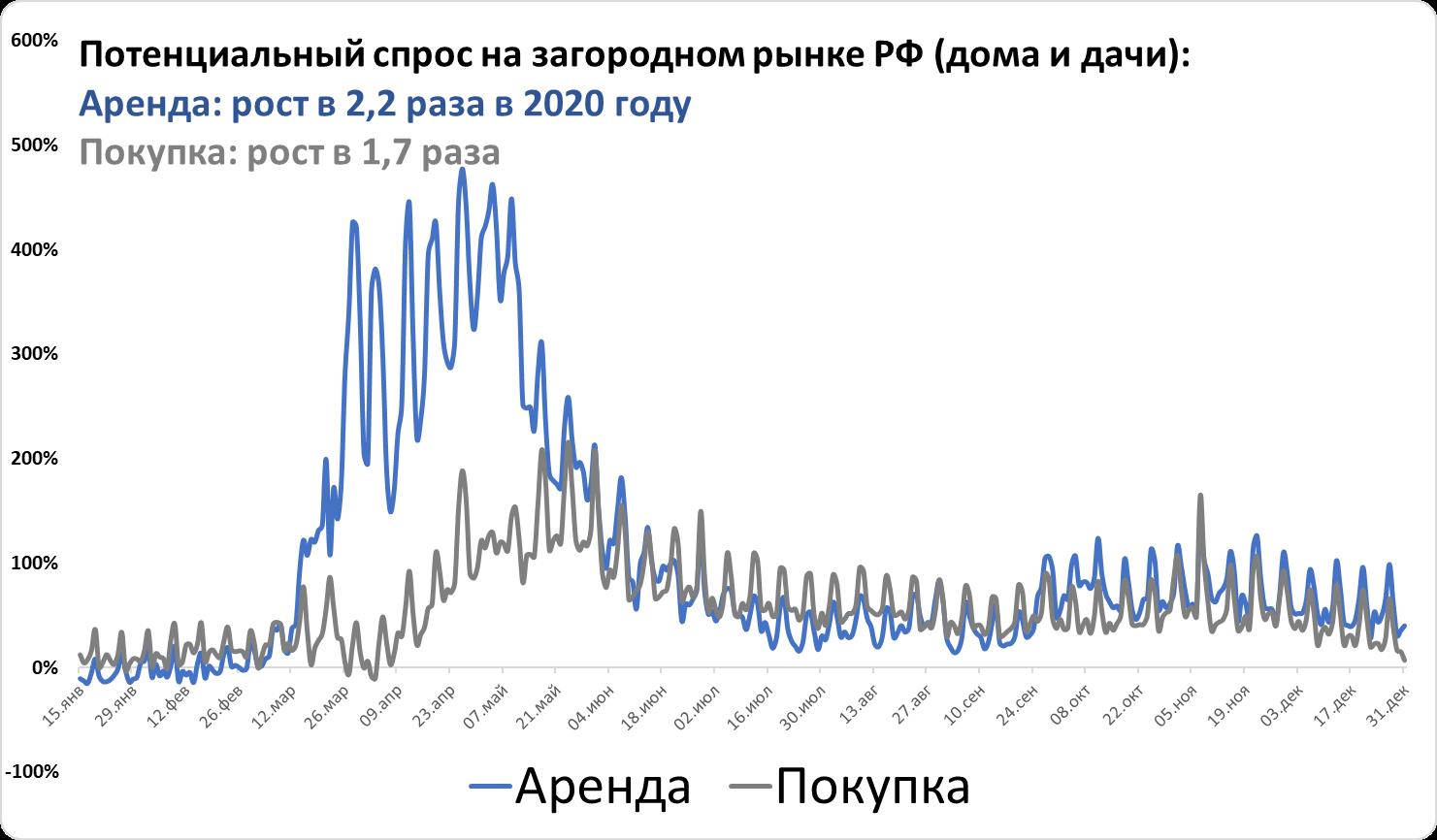

- Спрос на аренду дома в 2020 году оказался выше в 2,2 раза, чем в 2019 году по РФ. Пик спроса на аренду пришелся на апрель, покупку дома – на май.

- Объем предложения домов в продаже вырос на 18% за год.

- 45% жилья в России вводится населением, а не застройщиками.

- Россияне выбирают готовые дома

Пандемия коронавируса, закрытые границы, режим самоизоляции – все это привело к «перезагрузке» рынка загородной недвижимости по всей России. Многие впервые задумались о необходимости аренды, а затем и покупки собственного загородного дома, сохранение удаленной работы только способствовало данному тренду.

По подсчетам Циан, в целом по РФ в 2020 году покупатели чаще интересовались приобретением дома или дачи (78% всех просмотров объявлений). Еще 18% - земельного участка. 3% - таунхауса и 1% - части дома (доли в нем). В сравнении с допандемийным 2019 годом структура спроса почти не изменилась: россияне по большей части предпочитают загородное жилье «под ключ».

В структуре предложения дома занимают только половину (56%), значительная доля принадлежит земельным участкам в продаже (41%) По 2% - таунхаусам и части (доли) в доме. За прошедший год структура изменилась незначительно – увеличилась доля домов в продаже при одновременном снижении доли земельных участков.

Циан объясняет это выходом в продажу новых объектов: воспользовавшись ажиотажным спросом на рынке, собственники решили продать свои объекты. Кроме того, получили возможность реализовать дом и рантье, которые стали сдавать загородные дома в аренду, поскольку не могли найти покупателя продолжительное время.

Источник: Аналитический центр Циан

2. В 2020 году спрос в большей степени вырос на земельные участки. Спрос на загородном рынке РФ вырос на 65%

Эксперты Циан зафиксировали рост спроса на загородную недвижимость абсолютно по всем сегментам загородного рынка. В большей степени увеличение спроса в 2020 году относительно 2019 года зафиксировано для земельных участков (интерес по ним был выше в 1,8 раза) – за счет доступности такие объекты приобретаются многими «на будущее», с целью строительства дома, когда на это будут ресурсы. Но даже при наличии финансов для покупки дома «под ключ», многие выбирали только участки, поскольку не могли найти подходящие варианты. Наиболее ликвидные домовладения активно вымывались с рынка еще весной 2020 года. На рынке немало объектов в плохом состоянии, требующих ремонта, с неактуальной планировкой и пр. Нередко такие объекты приобретаются только ради земельного участка – строение сносится, чтобы на его месте создать новый проект.

Далее по уровню прироста потенциального спроса (числа просмотров объявлений) – дома и дачи (увеличение активности в 1,7 раза в целом по РФ). Интерес к таунхаусам увеличился в целом по РФ в 1,35 раз, а к покупке не целого дома, а доли в нем – в 1,4 раза. В целом по загородному рынку РФ число просмотров объявлений по всем сегментам и типам объектов оказалось в 2020 году в 1,65 раза выше, чем в 2019 году.

3. Спрос на аренду домов вырос на загородном рынке РФ более чем в два раза

Покупка собственного дома – весьма дорогостоящее вложение, как и приобретение любой другой недвижимости, по этой причине пик спроса на покупку домов и их аренду пришелся по РФ на разные периоды. Арендой дома или дачи активно интересовались весь апрель – в отдельные дни относительно 2019 года кол-во просмотров превышало прошлогодние значения до шесть раз. Максимальные показатели для покупки недвижимости зафиксировано в середине мая – трехкратное превышение относительно аналогичного периода 2019 года. Во второй половине 2020 года показали потенциального спроса как на покупку дома, так и аренду, в среднем в полтора-два раза выше, чем в 2019 году.

В целом по году спрос на аренду дома (число просмотров объявлений) по РФ дома/дачи в 2020 году был в 2,2 раза выше, чем в 2019 году. На покупку дома, как было отмечено, прирост составил 1,7 раза.

Самое большое число просмотров на покупку дома и аренду отмечено в 2020 году в Московском регионе, Санкт-Петербурге и Ленинградской области, в также Краснодарском крае и в Крыму.

Источник: Аналитический центр Циан

4. Загородные дома в России в 2020 году выросли в цене в среднем на 7%

Рекордный спрос на загородном рынке привел к росту цен на загородную недвижимость. По подсчетам Циан, средняя стоимость дома в продаже в целом по РФ (без учета домов в пределах Москвы и Санкт-Петербурга) составляет 5,9 млн рублей в январе 2021 года против 5,5 млн в январе 2020 года (+7,3% за год). С учетом домов в границах Москвы и Санкт-Петербурга средняя цена домовладения по РФ составляет 6,6 млн рублей (январь 2021) против 6,1 млн рублей годом ранее (+8,2% за год). Средняя площадь дома в продаже не изменилась и составляет 152 кв. м. В статистике по цене учитываются домовладения на землях ИЖС. В отличие от городской недвижимости, значительно подорожавшей за прошедший год за счет льготной ипотеки, загородный сегмент растет в цене средними темпами, что позволяет рассматривать такие объекты для покупки тем, кто “не успел” до подорожания квартир.

Наибольший рост средних цен на домовладения отмечен в Центральном ФО (+8,4%), а также Уральском ФО (+7,3%). Отрицательная динамика зафиксирована в единственно округе – Северо-Кавказском (-4,6%), преимущественно за счет падения цен в Северной Осетии на 12,4%.

Рост средних цен домовладений более чем на 20% за год отмечен в Ленинградской области, Крыму и Ставропольском крае. По всем трем субъектам отмечен также рост средней площади, что свидетельствует об изменении структуры предложения и вымывании наиболее бюджетных объектов меньшей площади. Московская область показала прирост на 18%. Таким образом, в 2020 году выше, чем в среднем, загородный рынок показывал рост, во-первых, на курортах, во-вторых, в экономически развитых регионах с высокой платежеспособностью населения. В Краснодарском крае цены выросли на 18%. В Севастополе – на 13,5%. На Алтае – на 19,5%.

|

Субъект |

Динамика цены за год |

Динамика средней площади за год |

|

Ленинградская область |

33,00% |

7,20% |

|

Республика Крым |

23,30% |

4,40% |

|

Ставропольский край |

20,30% |

7,60% |

Средняя стоимость дома в продаже (на землях ИЖС)*

|

Субъект |

Средняя цена дома в продаже, январь 2021 |

Динамика цены за год |

Средняя площадь дома в продаже, январь 2021 |

Динамика средней площади за год |

|

РОССИЙСКАЯ ФЕДЕРАЦИЯ |

5,9 |

7,30% |

152 |

0% |

|

ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

5,17 |

8,40% |

140,8 |

1,00% |

|

Московская область |

18,6 |

18,00% |

231,9 |

3,30% |

|

Калужская область |

5,71 |

14,00% |

151,3 |

1,70% |

|

Тверская область |

5,67 |

4,80% |

143,2 |

1,90% |

|

Воронежская область |

4,89 |

11,90% |

136,6 |

2,10% |

|

Тульская область |

4,87 |

1,50% |

132,4 |

-5,60% |

|

Белгородская область |

4,76 |

7,20% |

137,6 |

2,30% |

|

Ярославская область |

4,69 |

11,40% |

139,7 |

1,30% |

|

Ивановская область |

4,66 |

13,70% |

137,2 |

9,50% |

|

Костромская область |

4,29 |

1,70% |

143,8 |

0,00% |

|

Курская область |

4,02 |

0,80% |

134,2 |

-3,30% |

|

Смоленская область |

3,96 |

-2,50% |

145 |

0,50% |

|

Липецкая область |

3,95 |

9,70% |

134 |

0,70% |

|

Орловская область |

3,86 |

6,60% |

130,4 |

-2,70% |

|

Владимирская область |

3,68 |

10,20% |

130,1 |

3,00% |

|

Тамбовская область |

3,47 |

3,30% |

119,6 |

-0,60% |

|

Брянская область |

3,46 |

2,70% |

122,1 |

1,20% |

|

Рязанская область |

3,42 |

-0,90% |

124,7 |

0,00% |

|

СЕВЕРО-ЗАПАДНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

6,38 |

14,00% |

152,6 |

0,80% |

|

Ленинградская область |

13,43 |

33,00% |

187,3 |

7,20% |

|

Калининградская область |

10,58 |

16,40% |

193,7 |

2,10% |

|

Мурманская область |

7,5 |

13,60% |

180,1 |

-3,40% |

|

Республика Коми |

4,96 |

1,40% |

139,5 |

-4,20% |

|

Республика Карелия |

4,94 |

-8,70% |

142,7 |

-2,30% |

|

Архангельская область |

4,71 |

9,80% |

142,9 |

1,70% |

|

Вологодская область |

4 |

18,70% |

138,3 |

4,30% |

|

Псковская область |

3,74 |

9,40% |

128,1 |

2,40% |

|

Новгородская область |

3,57 |

11,90% |

120,3 |

-0,30% |

|

ЮЖНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

8,52 |

12,20% |

154,4 |

2,00% |

|

Севастополь |

14,17 |

13,50% |

184,8 |

3,40% |

|

Краснодарский край |

14,16 |

18,00% |

183,2 |

6,90% |

|

Республика Крым |

12,59 |

23,30% |

166,2 |

4,40% |

|

Ростовская область |

5,65 |

2,40% |

134,1 |

0,30% |

|

Республика Адыгея |

4,83 |

4,10% |

129,4 |

0,30% |

|

Астраханская область |

4,39 |

-1,80% |

145,9 |

-2,30% |

|

Волгоградская область |

3,82 |

0,80% |

137,2 |

-1,10% |

|

СЕВЕРО-КАВКАЗСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

6,35 |

-4,60% |

167,9 |

-0,30% |

|

Республика Дагестан |

8,15 |

-8,00% |

196,1 |

-2,20% |

|

Кабардино-Балкарская Республика |

7,12 |

-3,30% |

198,1 |

8,60% |

|

Карачаево-Черкесская Республика |

6,02 |

-8,90% |

146,7 |

7,60% |

|

Республика Северная Осетия - Алания |

5,64 |

-12,40% |

163,9 |

-16,90% |

|

Ставропольский край |

4,8 |

20,30% |

134,7 |

7,60% |

|

ПРИВОЛЖСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

4,81 |

5,10% |

142,8 |

0,80% |

|

Республика Татарстан |

6,18 |

2,30% |

151,1 |

0,00% |

|

Самарская область |

6,17 |

7,90% |

166,4 |

2,30% |

|

Нижегородская область |

6,09 |

13,60% |

162,5 |

8,20% |

|

Пермский край |

5,44 |

12,40% |

155,2 |

6,00% |

|

Ульяновская область |

5,21 |

1,40% |

136,4 |

-6,60% |

|

Республика Марий Эл |

4,87 |

-3,20% |

139,1 |

-6,60% |

|

Чувашская Республика |

4,74 |

-0,40% |

142,1 |

-4,00% |

|

Республика Башкортостан |

4,34 |

3,10% |

132 |

-0,80% |

|

Кировская область |

4,34 |

16,00% |

153 |

11,40% |

|

Удмуртская Республика |

4,33 |

14,60% |

130,6 |

5,20% |

|

Оренбургская область |

4,15 |

0,50% |

138,7 |

-2,70% |

|

Саратовская область |

4,07 |

-4,00% |

130,1 |

-2,50% |

|

Пензенская область |

3,87 |

1,00% |

134,2 |

-2,60% |

|

Республика Мордовия |

3,48 |

9,10% |

128,9 |

4,90% |

|

УРАЛЬСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

5,09 |

7,30% |

146,8 |

0,10% |

|

Свердловская область |

6,67 |

4,10% |

167 |

1,60% |

|

Тюменская область |

6,43 |

13,60% |

151,7 |

2,50% |

|

Челябинская область |

4,65 |

9,40% |

150,4 |

0,30% |

|

Курганская область |

2,61 |

-1,90% |

118,1 |

-5,10% |

|

СИБИРСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

4,83 |

5,90% |

135,3 |

-0,10% |

|

Томская область |

6,3 |

13,50% |

161,7 |

1,60% |

|

Новосибирская область |

6,17 |

1,50% |

156 |

0,30% |

|

Красноярский край |

5,69 |

11,40% |

151,3 |

3,40% |

|

Республика Алтай |

5,26 |

19,50% |

122,8 |

7,60% |

|

Иркутская область |

5,15 |

-1,50% |

137,5 |

-2,60% |

|

Республика Тыва |

4,74 |

-0,80% |

99,3 |

-8,70% |

|

Алтайский край |

3,92 |

8,60% |

128,8 |

1,40% |

|

Омская область |

3,86 |

-1,50% |

137 |

-1,60% |

|

Республика Хакасия |

3,62 |

2,80% |

128,4 |

-1,60% |

|

Кемеровская область |

3,57 |

5,90% |

130,5 |

-1,90% |

|

ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

6,03 |

2,50% |

135,8 |

-4,50% |

|

Приморский край |

8,76 |

-6,40% |

145,3 |

-13,90% |

|

Хабаровский край |

7,25 |

7,20% |

157,8 |

-2,20% |

|

Республика Саха (Якутия) |

7,2 |

2,90% |

130,3 |

-9,90% |

|

Амурская область |

5,57 |

1,10% |

134,9 |

-4,40% |

|

Забайкальский край |

3,84 |

10,00% |

130,5 |

2,20% |

|

Республика Бурятия |

3,57 |

11,60% |

116,2 |

5,90% |

Источник: Аналитический центр Циан

*Из статистики исключена Москва и Санкт-Петербург, а также регионы, в которых объем предложения менее 100 домов в продаже.

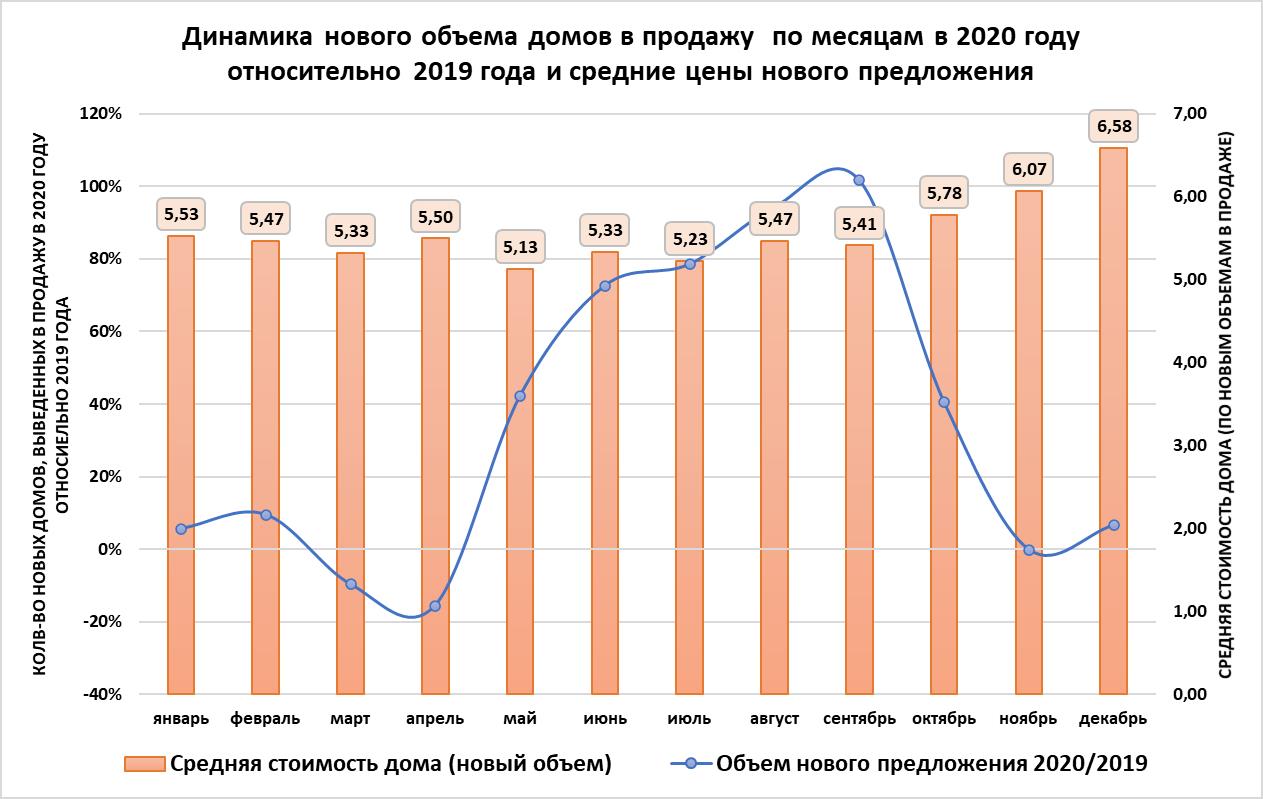

5. Новые дома в продаже активно появлялись с мая по сентябрь

В 2020 году на загородном рынке РФ наблюдалась повышенная активность продавцов по выводу нового объема предложения в продажу. Без учета Москвы и Санкт-Петербурга с мая по сентябрь в реализацию поступало больше домов - от 40% в мае до 100% в сентябре - (относительно аналогичного периода 2019 года), после чего активность пошла на спад.

Многие собственники специально снимают объявления о продаже домов на зимний период, в который совершается небольшое число сделок. В этом году на фоне роста спроса на рынок поступили в том числе и старые дома, которые не могли продаться многие годы – такие объекты нередко приобретаются только ради локации, а не самого строения.

Как только количество новых домов в продаже стало снижаться, средние цены «новинок» рынка пошли вверх и превысили в конце года 6 млн рублей, тогда как на протяжении 2020 года находились на отметке в районе 5,1-5,5 млн рублей. В целом по рынку РФ число домов в продаже (ИЖС) сегодня на 18% выше, чем год назад.

Источник: Аналитический центр Циан

*Без учета Москвы и Санкт-Петербурга

«2020 год стал не только периодом «перезагрузки» загородного рынка, но и выявил его проблемы, - отмечает Алексей Попов, руководитель аналитического центра Циан. – Наблюдается дефицит качественного готового предложения формата «заезжай и живи». С одной стороны, сейчас не проблема купить участок без подряда. Цены на них относительно доступны, объем предложения большой. Но дальнейшие затраты (как финансовые, так и временные) девальвируют идею переезда в пригород. Чтобы пройти все этапы от пустого участка до пригодного для круглогодичного проживания дома нужно вложить немалые суммы или много времени. Готовые дома, где есть все привычные городские удобства почти всегда стоят ощутимо дороже квартир, то есть, даже продав свою городскую недвижимость, вряд ли получится без доплаты сменить квартиру на дом в пригороде. Дальнейшее развитие ситуации во многом будет зависеть от мер поддержки индивидуального жилищного строительства, в том числе – с помощью программ субсидирования. Сегодня порядка 45% всего жилья в России вводится населением, поэтому льготные программы должны распространяться не только на приобретение городского жилья, но и частного загородного».