Советские «бабушкины» квартиры постепенно исчезают: уже треть квартир в аренду сдается в новых домах

За последнее десятилетие первичный рынок недвижимости России обновил несколько рекордов продаж, в том числе за счет инвесторов, которые, по словам застройщиков, приобретают до 30% квартир на старте продаж. Аналитики Циан проанализировали структуру предложения на рынке аренды в крупнейших городах России, выяснив, где же на рынке аренды преобладают «бабушкины» варианты, а где арендный фонд оказался обновлен за счет инвесторов.

- Не менее 4% всех квартир в крупных городах РФ находятся в арендном бизнесе. В недавно сданных новостройках - их доля почти в 2 раза больше (7,4%).

- Каждая третья квартира на рынке аренды сейчас предлагается в недавно сданной новостройке. Совсем скоро таких объявлений может стать больше, чем объявлений в домах советской постройки.

- На квартиры, построенные с 2010 года, приходится треть всего арендного рынка (29%). Из них 38% - «наследие» валютного кризиса (квартиры в новостройках, купленные на волне ажиотажного спроса из-за обесценивания рубля в 2014 году)

- Квартиры в недавно построенных домах сдаются на 26% дороже. Средние ставки аренды однушек в таких домах в городах-миллионниках - 18,8 тыс. руб. (против 14,9 тыс. руб. в домах советской постройки).

- Найти арендатора на квартиру в старом доме проще, чем в новом из-за более доступных цен. В новых домах поиск жильца занимает в среднем 42 дня. В корпусах советской постройки – 40 дней. Быстрее всего квартиры сдаются в Новосибирске, Санкт-Петербурге и в Москве.

- В арендный бизнес в городах-миллионниках вовлечено более 4% квартир

По подсчетам Циан, сегодня в крупнейших городах РФ (с численностью населения от миллиона человек) в рынок аренды вовлечено более 4% от всех квартир (в многоэтажных домах, построенных позднее 1950 года).

Чем новее дом, тем больше в нем квартир сдается в аренду. Для корпусов, введенных в эксплуатацию с 2010 года и позднее, в аренду сдается 7,4% построенных квартир. Максимальные показатели – в Санкт-Петербурге, Москве, Новосибирске.

Для домов, построенных с 1992 года по 2009 год, из всего объема жилого фонда в аренду сдается порядка 4,8% жилого фонда. Наибольший показатель - в Новосибирске.

В советских домах типовой застройки (с 1950 по 1991 гг.) отмечена минимальная доля жилья, сдающегося в аренду (3,3%) от всего количества.

Инвестиционные сделки на рынке недвижимости с целью перепродажи или дальнейшей сдачи в аренду активно проходят в последнее десятилетие, чем и объясняется максимальная доля жилья, доступного сегодня в аренду на рынке именно в новых домах. В таблице ниже приведены показатели – какое количество квартир вовлечено в рынок долгосрочной аренды от всех построенных квартир. В лидерах – Новосибирск (6,3%), Красноярск (5,5%), Москва, Ростов-на-Дону (5,3%), а также Санкт-Петербург (5,1%).

Аналитики Циан при расчетах использовали данные о среднем сроке экспозиции квартиры и стандартной продолжительности проживания одного арендатора в квартире (по данным опроса пользователей сервиса “Сдай-сними” он сейчас составляет 12 месяцев). Суммарное кол-во новых объявлений о сдаче жилья в аренду за 2020 год сравнивалось с общим числом квартир в анализируемых домах.

Доля квартир, занятых на рынке аренды

|

Город |

Год строительства дома |

|

||

|

2010+ |

1992-2009 |

Типовое советское жилье (1950-1991) |

В целом: 1950-2020 |

|

|

Санкт-Петербург |

11,9% |

6,4% |

2,9% |

5,1% |

|

Москва |

10,3% |

5,1% |

4,7% |

5,3% |

|

Новосибирск |

9,1% |

8,1% |

4,5% |

6,3% |

|

Красноярск |

8,7% |

6,8% |

3,6% |

5,5% |

|

Казань |

6,6% |

4,8% |

2,4% |

3,7% |

|

Екатеринбург |

5,2% |

4,6% |

2,8% |

3,5% |

|

Краснодар |

5,2% |

6,8% |

3,6% |

5,0% |

|

Ростов-на-Дону |

5,2% |

6,4% |

5,1% |

5,3% |

|

Самара |

4,0% |

3,1% |

1,7% |

2,2% |

|

Уфа |

3,9% |

2,6% |

1,7% |

2,2% |

|

Омск |

3,1% |

2,7% |

2,0% |

2,3% |

|

Воронеж |

2,8% |

2,0% |

1,0% |

1,7% |

|

Челябинск |

2,8% |

2,4% |

1,7% |

2,0% |

|

Нижний Новгород |

2,8% |

2,0% |

1,3% |

1,5% |

|

Пермь |

2,7% |

1,8% |

1,2% |

1,5% |

|

Волгоград |

2,2% |

2,1% |

1,1% |

1,3% |

|

Всего |

7,4% |

4,8% |

3,3% |

4,2% |

Источник: Аналитический центр Циан

Дальнейшие расчеты проведены для городов с численностью населения от 1 миллиона жителей по однокомнатным квартирам (как наиболее востребованному формату для сдачи в аренду).

- «Бабушкин» вариант найти все сложнее – половина квартир на рынке аренды построены в последние 20 лет

Нередко от потенциальных арендаторов можно услышать жалобу, что на выбор – в основном квартиры с «бабушкиным» ремонтом. Это выражение закрепилось на рынке не только по причине специфической отделки и меблировки, сохранившихся еще со времен СССР, но и по той причине, что такое жилье нередко сдают пожилые женщины – те самые «бабушки» или же внуки, получившие такое жилье в наследство. Однако подобные заявления арендаторов имеют под собой все меньше оснований.

По подсчетам Циан, в среднем по всем городам-миллионникам, 29% однокомнатных квартир, доступных сегодня в аренду, экспонируются в домах, построенных с 2010 года. Ещё 22% - в корпусах, введенных с 1992 года по 2009 год, когда появилось понятие «евроремонта». То есть в половине квартир (51%), доступных арендаторам, скорее всего, будет относительно современный ремонт.

Еще 39% — это типовое советское жилье, построенное с 1950 по 1991 год, включая как хрущевки, так и типовые панельные и блочные дома выше пяти этажей. Оставшиеся 10% квартир расположены в домах, построенных в первой половине прошлого века или ранее.

Проще всего найти квартиру в аренду в новом доме – в Краснодаре (66% однокомнатных квартир экспонируются в корпусах, построенных с 2010 года), Воронеже (44%) и Красноярске (42%). Москва оказывает на последнем месте с долей «однушек» в аренду в новых домах в 17%. Лидирует по объему предложения – типовая постройка. Несмотря на активность инвесторов в столице в последние годы, объем предложения от них в аренду значительно ниже, чем от рантье, сдающих жилье в домах типовой застройки СССР. Столичным арендаторам действительно куда чаще встречаются «бабушкины» варианты, чем жителям других регионов. Нехватка однушек в Москве связана еще и с большей средней площадью проданной квартиры в новостройках (57 кв. м в столице против 45 кв. м в среднем городе-миллионнике).

Распределение объема предложения однокомнатных квартир в аренду по году постройки дома

|

Город |

Год ввода корпуса |

||

|

2010+ |

1992-2009 |

Типовое советское жилье (1950-1991) |

|

|

Краснодар |

66% |

17% |

12% |

|

Воронеж |

44% |

28% |

25% |

|

Красноярск |

42% |

25% |

29% |

|

Новосибирск |

40% |

18% |

37% |

|

Ростов-на-Дону |

37% |

18% |

38% |

|

Санкт-Петербург |

35% |

21% |

31% |

|

Екатеринбург |

31% |

21% |

41% |

|

Омск |

31% |

18% |

39% |

|

Челябинск |

26% |

21% |

46% |

|

Самара |

25% |

16% |

53% |

|

Пермь |

25% |

11% |

48% |

|

Уфа |

24% |

27% |

40% |

|

Казань |

23% |

35% |

15% |

|

Нижний Новгород |

20% |

18% |

51% |

|

Волгоград |

20% |

24% |

47% |

|

Москва |

17% |

22% |

50% |

Источник: Аналитический центр Циан

- Почти 40% новых квартир в аренду - наследие валютного кризиса 2014 года

Недвижимость всегда была и по-прежнему остается надежной «валютой», которую выбирают россияне в условиях нестабильности. Особенно ярко это проявилось в 2014 году, когда за полгода рубль обесценился в два раза, это вызвало рекордный на тот момент спрос на покупку недвижимости. Многие вкладывались в квадратные метры с целью сохранения средств, и уже к весне 2015 года, когда курс рубля к доллару снизился с 70 в феврале до 50 в мае, часть инвесторов решили продать квартиры. Однако многие столкнулись с низким спросом из-за подорожавшей ипотеки и отсутствия льготной ипотеки, которая была доступна на первичном рынке с марта 2015 года. В том числе таким образом рынок крупнейших городов пополнился новыми рантье, купившими новостройки в кризисном 2014 году.

По оценке Циан, 38% квартир в аренду в новых домах (2010+ года постройки), экспонируются в корпусах, сданных в 2014-2016 гг. То есть на момент девальвации рубля это были новостройки, приобретенные на волне ажиотажного спроса.

В отдельных городах доля таких квартир выше. В Самаре, Волгограде и Воронеже примерно половина новых квартир (2010+), доступных сегодня в аренду, были сданы в 2014-2016 гг., то есть на момент обесценивания рубля, речь шла о строящемся жилье.

Минимальная доля предложения в аренде в корпусах 2014-2016 гг. ввода – в Москве (25%) и Санкт-Петербурге (33%) из всего числа новых домов. Циан связывает это с высокой инвестиционной активностью и после валютного кризиса, а также выходом новых объемов за счет реализации программы реновации промзон. К примеру, в Москве в начале 2015 года на первичном рынке в продаже было доступно порядка 21 тыс. квартир и апартаментов, а спустя всего два года – в начале 2017 года, их число увеличилось до 54 тыс., что расширило выбор инвесторов – потенциальных рантье.

В регионах же основной инвестиционный всплеск наблюдался в 2014 году, который вылился в значительное количество квартир в аренду на рынке.

- Комфорт в новом доме стоит дороже на четверть

Арендаторам, планирующим жить в новом доме, построенном за последнее десятилетие, придется закладывать больший бюджет. За комфорт приходится доплачивать, причем – значительно. По подсчетам Циан, в среднем по всем городам-миллионникам, аренда однокомнатной квартиры в новом доме (год постройки 2010+) обойдется в 18,8 тыс. рублей. Это на 9,3% выше, чем в домах 1992-2009 гг. ввода (17,2 тыс. рублей), выше на 26% в сравнении с «однушками» в аренду в типовых советских домах второй половины прошлого века (14,9 тыс.). Причем, если выделить отдельно хрущевки, то разница в ставке в сравнении с новыми квартирами будет еще выше – 31%. Снять «однушку» в хрущевке можно в среднем за 14,4 тыс. рублей.

Самую большую наценку к ставке аренды за новое жилье делают жители Москвы, Казани, Воронежа – по всем городам ставка аренды в типовом советском доме существенно ниже, чем в новом (2010+). Минимальная ценовая разница – в Челябинске (11%).

Не во всех крупнейших городах средняя ставка аренды жилья выше в новых домах: в Самаре и Челябинске в цене лидируют квартиры, построенные в 1992-2009 гг. Однако общая тенденция такова: для перехода на следующий «уровень» комфорта приходится доплачивать порядка 10-15% к ставке аренды.

Ставка аренды однокомнатной квартиры и «наценка» за год постройки

|

Город |

Год ввода корпуса |

Наценка за новое жилье 2010+/1992-2009 |

Наценка за новое жилье 2010+/типовая советская застройка |

||

|

2010+ |

1992-2009 |

Типовое советское жилье (1950-1991) |

|||

|

Москва |

45,9 |

36,1 |

35,2 |

27% |

30% |

|

Санкт-Петербург |

26 |

24 |

19,5 |

8% |

33% |

|

Екатеринбург |

20,6 |

18,9 |

15,9 |

9% |

30% |

|

Новосибирск |

19,1 |

18,4 |

15,8 |

4% |

21% |

|

Казань |

19 |

15,9 |

14,1 |

19% |

35% |

|

Нижний Новгород |

18,5 |

17,6 |

13,3 |

5% |

39% |

|

Ростов-на-Дону |

16,5 |

15,6 |

13,3 |

6% |

24% |

|

Краснодар |

16,4 |

15,1 |

13,2 |

9% |

24% |

|

Волгоград |

16,2 |

14,7 |

12,1 |

10% |

34% |

|

Уфа |

16 |

15,3 |

13,7 |

5% |

17% |

|

Омск |

15,8 |

14,1 |

12 |

12% |

32% |

|

Красноярск |

15,8 |

15,8 |

13,5 |

0% |

17% |

|

Воронеж |

15 |

12,7 |

10,9 |

18% |

38% |

|

Самара |

14,3 |

14,9 |

12,7 |

-4% |

13% |

|

Пермь |

14,2 |

13,8 |

11,9 |

3% |

19% |

|

Челябинск |

12 |

12,2 |

10,8 |

-2% |

11% |

|

В среднем |

18,8 |

17,2 |

14,9 |

10% |

26% |

Источник: Аналитический центр Циан

- Найти арендатора на квартиру в старом доме проще, чем в новом

По подсчетам Циан, чем новее дом, тем дольше занимает поиск арендатора, что связано с более высокой ставкой аренды. Для новых квартир (2010+) это 42 дня (именно столько в среднем проходит от заведения объявления до его снятия). Для жилья, построенного с 1992 года по 2009 год – 43 дня. Квартиры в домах советской постройки средний срок поиска арендатора – 40 дней. Таким образом, найти арендатора на квартиру в доме советской постройки удастся чуть быстрее, чем в новом доме (в среднем на 2 дня).

Больше всех тратят времени на поиск арендатора в Волгограде, Краснодаре и Ростове-на-Дону: почти два месяца. Проще всего найти жильца в Новосибирске, Санкт-Петербурге и в Москве: около месяца.

|

Город |

2010+ |

1992-2009 |

Типовое советское жилье (1950-1991) |

|

Волгоград |

56 |

58 |

51 |

|

Краснодар |

55 |

58 |

51 |

|

Ростов-на-Дону |

52 |

50 |

46 |

|

Челябинск |

51 |

48 |

44 |

|

Воронеж |

49 |

50 |

45 |

|

Нижний Новгород |

48 |

48 |

43 |

|

Омск |

48 |

43 |

41 |

|

Уфа |

44 |

49 |

46 |

|

Казань |

43 |

42 |

40 |

|

Пермь |

39 |

41 |

39 |

|

Самара |

36 |

45 |

46 |

|

Красноярск |

34 |

35 |

33 |

|

Екатеринбург |

32 |

33 |

31 |

|

Москва |

31 |

30 |

29 |

|

Санкт-Петербург |

28 |

26 |

26 |

|

Новосибирск |

27 |

28 |

26 |

|

В среднем |

42 |

43 |

40 |

Источник: Аналитический центр Циан

«Сдача квартиры в аренду сегодня – хорошая альтернатива банковскому вкладу, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Однако большинство инвесторов все же предпочитают «быстрые» деньги от перепродажи квартиры, а не стабильный пассивный доход ежемесячно. Наибольшая доля собственников-рантье – в городах-центрах притяжения рабочей силы (Москва, Санкт-Петербург, Новосибирск), с минимальным сроком поиска арендатора и большим выбором новостроек за счет индустриального строительства. В то же время конкуренция в среднесрочной перспективе усилится за счет инвесторов, перешедших из продавцов в категорию арендодателей из-за невозможности получить желаемую доходность от перепродажи. Первичный рынок уже конкурирует по стоимости со вторичным, поэтому, по аналогии с 2015 годом, вероятно пополнение рынка аренды новыми участниками из-за сложностей с перепродажей объекта без льготной ипотеки».

К концу года офисный рынок Санкт-Петербурга замер в условиях неопределенности, считают аналитики Becar Asset Management. Средний уровень ставок держится на уровне первого полугодия, а вакансия продолжает показывать положительную динамику. В это же время сегмент гибких пространств показывает первые признаки восстановления.

В третьем квартале было введено 4 бизнес-центра общей площадью 94,8 тыс. м2 GLA, из них 87% приходится на класс А. Основным событием квартала на офисном рынке стал ввод второй очереди «Лахта Центра». Также сегмент пополнил бизнес-центр «К-12» в Новой Голландии, арендованный «Газпромом» еще на стадии реконструкции. С учетом ввода заполненных новых объектов в классе А средний уровень вакансии снизился на 0,3.п.п. за 3Q 2020 до 5.3%, однако в классах В+, В и С уровень свободных площадей продолжил расти на 1,1 -1,5 п.п. в зависимости от класса.

С начала года средний уровень вакансии в бизнес-центрах города увеличился на 2 п.п. По итогам 3Q 2020 уровень вакансии в классе В+/В составил 10,6%, в классе С – 6,6%. «При текущем состоянии рынка, сохраняющемся уровне ставок и стремлении компаний к сокращению издержек, расширяться не выгодно никому. Те компании, которые могут перевести часть сотрудников на удаленную работу и сократить офисные площади, будут это делать, даже сфера IT», - отмечает Ольга Шарыгина, вице-президент Becar Asset Management.

Во всех классах средний уровень арендных ставок, несмотря на высвобождение офисных площадей из-за коронакризиса, сохраняется на уровне значений 1-2 квартала 2020 г. Однако, эксперты ожидают коррекцию арендных ставок в сторону понижения на 3-5%.

По сравнению с традиционным офисным рынком в Петербурге отмечаются признаки восстановления сегмента коворкингов и сервисных офисов. В августе и сентябре резиденты начали возвращаться в гибкие пространства , что увеличило средний уровень заполняемости до 70%. В классических коворкингах средний тариф FLEX составил 8 930 руб./мес, тариф FIX - 11 510 руб./мес.

«Уровень цен в этом сегменте в целом стабилен , - рассуждает Ольга Шарыгина, - а среднерыночное изменение тарифов происходит в основном за счет новых открытий и ухода объектов с рынка».

Так, например было открыто 7 гибких пространств общей площадью 2,2 тыс.кв.м на 380 рабочих мест, рост рынка с начала года составил 31% (по площади). Среди открытий 3Q 2020 классические гибкие пространства: «Рабочая Лошадка Ковенский», RE:WORK, «Турку 11», Ugol Page, коворкинг от Event group и коворкинг Петербургского Политехнического университета. Кроме того, открыто специализированное пространство Quiet Riot Space для специалистов видеопроизводства и кинематографа.

Аналитический центр М2Маркет подготовил аналитический обзор по результатам освоения промзон для строительства нового жилья Санкт-Петербурга за 9 месяцев 2020 года.

В отчете было выявлено ТОП-5 застройщиков, которые активнее всего работают на землях серого пояса.

К сентябрю 2020 года на территориях Серого пояса было введено более 4 800 тыс. кв. м жилья.

Показатель 2020 года ниже остальных в том числе из-за того, что основной объем ввода приходится на конец года. Так, в 2019 году 75% введённого объема пришёлся на четвертый квартал, т.е. основной показатель ввода за 2020 год будет ясен по итогам года. На данный момент по итогам 2020 года прогнозируется ввод ещё ~738 тыс. кв. м.

В целом динамика ввода в ближайшие пару лет будет высокой, т.к. в период 2017-2018 гг. на рынок вышло большое количество проектов.

Суммарный объём жилья в проектах в активной стадии реализации составляет более 4,4 млн кв. м.

В 2020 году не было заявлено ни одного масштабного проекта на территориях промзон «серого пояса». Наблюдается продолжение тенденции 2019 года: проекты, которые выходят на рынок в этот период становятся меньше. Но в 2021 году ожидается выход нескольких крупных проектов редевелопмента на территориях промзон.

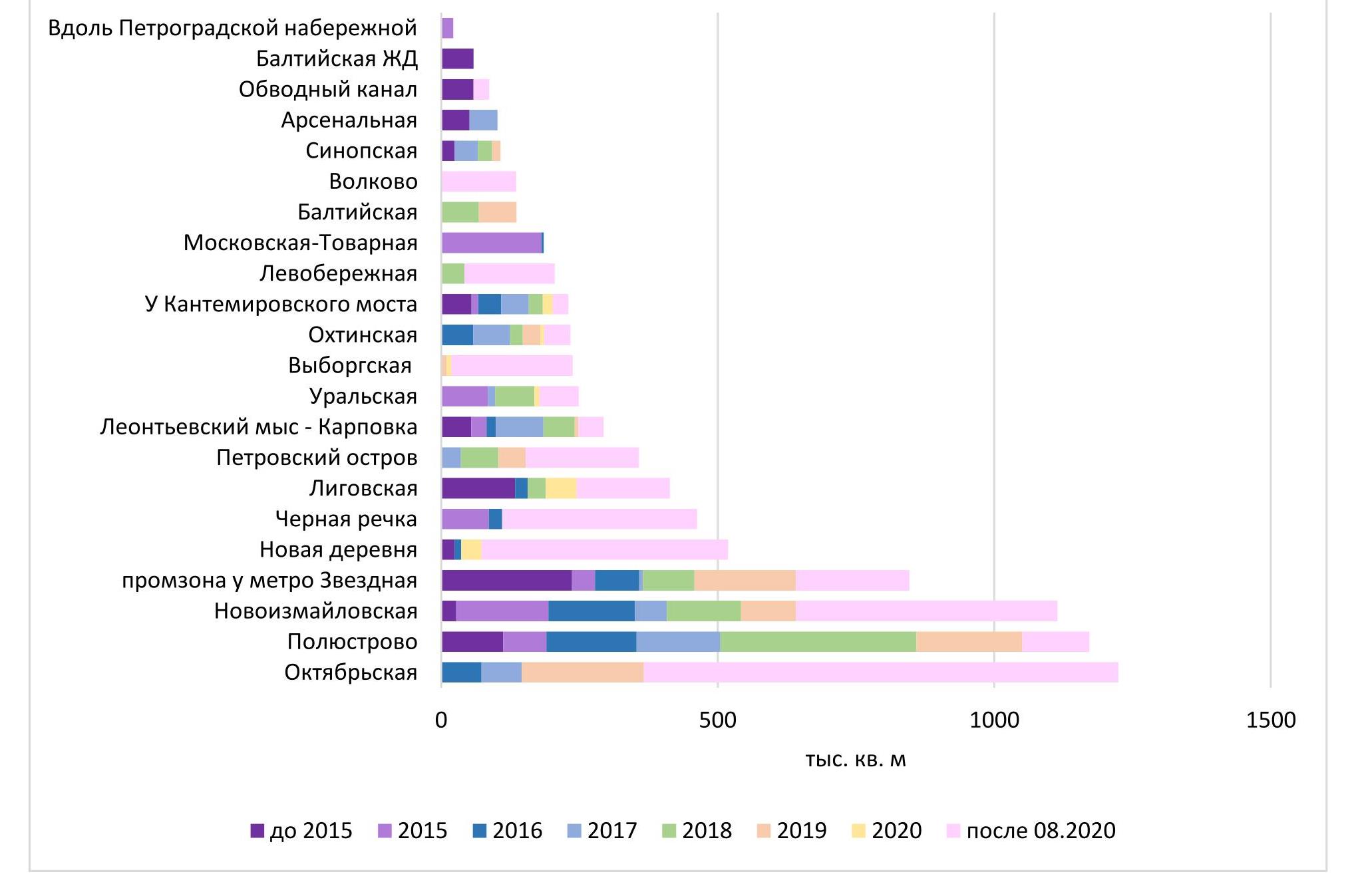

Наиболее динамично развивающими и перспективными промзонами являются Октябрьская, Новая деревня, Лиговская, Новоизмайловская и Черная речка. Полюстрово по-прежнему остаётся самой освоенной.

За 9 месяцев 2020 году в промзонах Серого пояса Санкт-Петербурга вышло всего 2 проекта комфорт-класса, 2 проекта комфорт+, 3 проекта бизнес-класса и 1 проект премиум класса (8 проектов). При этом больше половины проектов, вышедших на территории промзон – это объекты комфорт+ и бизнес-класс, реже стали выходить объекты массового сегмента. Аналитики отмечают, что начиная с 2019 года заметен спад в динамике вывода новых проектов, что связано с общими рыночными тенденциями.

К сентябрю 2020 года на территориях Серого пояса было введено в эксплуатацию более 4 800 тыс. кв. м жилья. Показатель 2020 года ниже по сравнению с предыдущими годами в том числе из-за того, что основной объем ввода приходится на конец года. Так, в 2019 году 75% введённого объема пришлось на четвертый квартал, т.е. основной показатель ввода по итогам 2020 год будет определен в конце года. На данный момент прогнозируется ввод ещё ~738 тыс. кв. м. В целом динамика ввода в ближайшие пару лет будет высокой, т.к. в период 2017-2018 гг. на рынок вышло большое количество проектов.

Проекты редевелопмента по районам

В сентябре 2020 года в промзонах «серого пояса», а также на территории других крупных промышленных зон, территориально близких к «серому поясу», расположено 142 проекта редевелопмента на участках площадью 690,6 га. В их число входят как уже сданные и реализованные, так и находящиеся в стадии активного строительства комплексы. Общий объём жилья в них составляет 10,4 млн кв. м.

К сентябрю 2020 года на месте бывших промышленных площадок «Серого пояса» уже было введено более 4,8 млн кв. м жилья. Активнее всего процесс редевелопмент проходит в Московском, Калининском, Петроградском, Адмиралтейском районах. Уже который год лидером является Московский район, где уже введено более 1 млн кв. м жилья или практически четверть (22%) от общего объема (однако, за счет территории бывшего мясокомбината «Самсон», не относящегося к «серому поясу»; с учетом только промзон «серого пояса» лидером становится Калининский район с 942 тыс. кв. м. жилья).

Больше всего в 2020 году введено во Фрунзенском районе (почти 55 тыс. кв. метров жилья в рамках одного проекта “Первый Квартал” от Glorax Development).

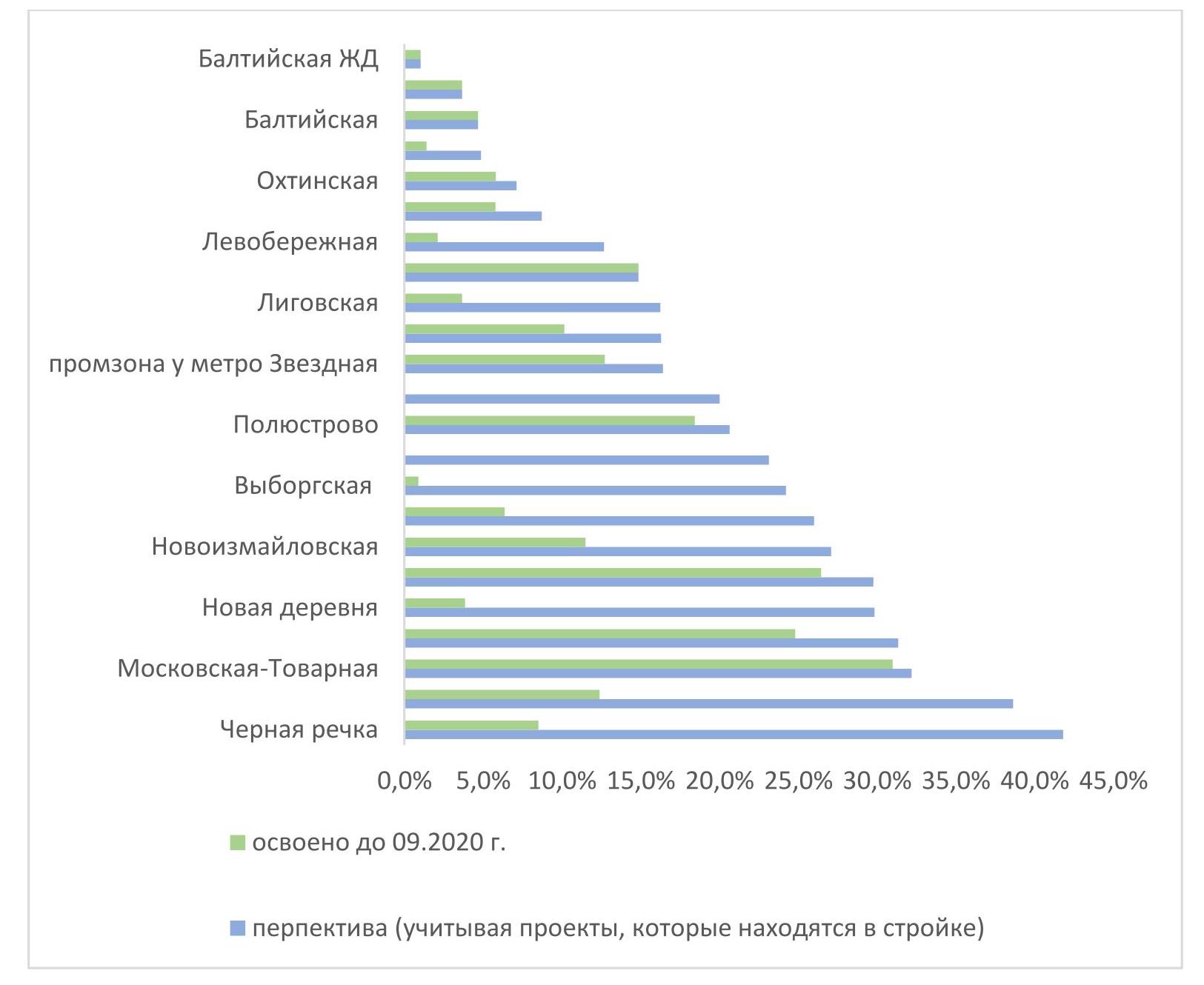

Доля освоенной территории под жилье в промзонах «серого пояса»

Часть промзон только начинает осваиваться и в ближайшие годы на их территории будет построено жилье, уже сейчас в активной работе находятся проекты и разрабатываются участки под перспективную застройку. Это промзоны Волково, Галерная, Выборгская.

Часть промзон только начинает осваиваться и в ближайшие годы на их территории будет построено жилье, уже сейчас в активной работе находятся проекты и разрабатываются участки под перспективную застройку. Это промзоны Волково, Галерная, Выборгская.

В 2020 году стартовали проекты в промзонах Новоизмайловская, Обводный канал, Черная речка, Леонтьевский мыс - Карповка, Охтинская, Волково, Уральская.

Динамика объемов строительства на территории промзон «серого пояса»

В настоящее время на территории промзон «серого пояса» в стадии строительства и активной реализации находится 49 проектов на участках площадью 268 га и возле ст. м Звёздная - 5 проектов на участках площадью 21,6 га.

Суммарный объём жилья в проектах в активной стадии реализации составляет более 4,4 млн кв. м.

В 2020 году не было заявлено ни одного масштабного проекта на территориях промзон «серого пояса». Наблюдается продолжение тенденции 2019 года: проекты, которые выходят на рынок в этот период становятся меньше и меньше. Но в 2021 году ожидается выход нескольких крупных проектов редевелопмента на территориях промзон.

Наиболее динамично развивающими и перспективными промзонами являются Октябрьская, Новая деревня, Лиговская, Новоизмайловская и Черная речка. Полюстрово по-прежнему остаётся самой освоенной.