Советские «бабушкины» квартиры постепенно исчезают: уже треть квартир в аренду сдается в новых домах

За последнее десятилетие первичный рынок недвижимости России обновил несколько рекордов продаж, в том числе за счет инвесторов, которые, по словам застройщиков, приобретают до 30% квартир на старте продаж. Аналитики Циан проанализировали структуру предложения на рынке аренды в крупнейших городах России, выяснив, где же на рынке аренды преобладают «бабушкины» варианты, а где арендный фонд оказался обновлен за счет инвесторов.

- Не менее 4% всех квартир в крупных городах РФ находятся в арендном бизнесе. В недавно сданных новостройках - их доля почти в 2 раза больше (7,4%).

- Каждая третья квартира на рынке аренды сейчас предлагается в недавно сданной новостройке. Совсем скоро таких объявлений может стать больше, чем объявлений в домах советской постройки.

- На квартиры, построенные с 2010 года, приходится треть всего арендного рынка (29%). Из них 38% - «наследие» валютного кризиса (квартиры в новостройках, купленные на волне ажиотажного спроса из-за обесценивания рубля в 2014 году)

- Квартиры в недавно построенных домах сдаются на 26% дороже. Средние ставки аренды однушек в таких домах в городах-миллионниках - 18,8 тыс. руб. (против 14,9 тыс. руб. в домах советской постройки).

- Найти арендатора на квартиру в старом доме проще, чем в новом из-за более доступных цен. В новых домах поиск жильца занимает в среднем 42 дня. В корпусах советской постройки – 40 дней. Быстрее всего квартиры сдаются в Новосибирске, Санкт-Петербурге и в Москве.

- В арендный бизнес в городах-миллионниках вовлечено более 4% квартир

По подсчетам Циан, сегодня в крупнейших городах РФ (с численностью населения от миллиона человек) в рынок аренды вовлечено более 4% от всех квартир (в многоэтажных домах, построенных позднее 1950 года).

Чем новее дом, тем больше в нем квартир сдается в аренду. Для корпусов, введенных в эксплуатацию с 2010 года и позднее, в аренду сдается 7,4% построенных квартир. Максимальные показатели – в Санкт-Петербурге, Москве, Новосибирске.

Для домов, построенных с 1992 года по 2009 год, из всего объема жилого фонда в аренду сдается порядка 4,8% жилого фонда. Наибольший показатель - в Новосибирске.

В советских домах типовой застройки (с 1950 по 1991 гг.) отмечена минимальная доля жилья, сдающегося в аренду (3,3%) от всего количества.

Инвестиционные сделки на рынке недвижимости с целью перепродажи или дальнейшей сдачи в аренду активно проходят в последнее десятилетие, чем и объясняется максимальная доля жилья, доступного сегодня в аренду на рынке именно в новых домах. В таблице ниже приведены показатели – какое количество квартир вовлечено в рынок долгосрочной аренды от всех построенных квартир. В лидерах – Новосибирск (6,3%), Красноярск (5,5%), Москва, Ростов-на-Дону (5,3%), а также Санкт-Петербург (5,1%).

Аналитики Циан при расчетах использовали данные о среднем сроке экспозиции квартиры и стандартной продолжительности проживания одного арендатора в квартире (по данным опроса пользователей сервиса “Сдай-сними” он сейчас составляет 12 месяцев). Суммарное кол-во новых объявлений о сдаче жилья в аренду за 2020 год сравнивалось с общим числом квартир в анализируемых домах.

Доля квартир, занятых на рынке аренды

|

Город |

Год строительства дома |

|

||

|

2010+ |

1992-2009 |

Типовое советское жилье (1950-1991) |

В целом: 1950-2020 |

|

|

Санкт-Петербург |

11,9% |

6,4% |

2,9% |

5,1% |

|

Москва |

10,3% |

5,1% |

4,7% |

5,3% |

|

Новосибирск |

9,1% |

8,1% |

4,5% |

6,3% |

|

Красноярск |

8,7% |

6,8% |

3,6% |

5,5% |

|

Казань |

6,6% |

4,8% |

2,4% |

3,7% |

|

Екатеринбург |

5,2% |

4,6% |

2,8% |

3,5% |

|

Краснодар |

5,2% |

6,8% |

3,6% |

5,0% |

|

Ростов-на-Дону |

5,2% |

6,4% |

5,1% |

5,3% |

|

Самара |

4,0% |

3,1% |

1,7% |

2,2% |

|

Уфа |

3,9% |

2,6% |

1,7% |

2,2% |

|

Омск |

3,1% |

2,7% |

2,0% |

2,3% |

|

Воронеж |

2,8% |

2,0% |

1,0% |

1,7% |

|

Челябинск |

2,8% |

2,4% |

1,7% |

2,0% |

|

Нижний Новгород |

2,8% |

2,0% |

1,3% |

1,5% |

|

Пермь |

2,7% |

1,8% |

1,2% |

1,5% |

|

Волгоград |

2,2% |

2,1% |

1,1% |

1,3% |

|

Всего |

7,4% |

4,8% |

3,3% |

4,2% |

Источник: Аналитический центр Циан

Дальнейшие расчеты проведены для городов с численностью населения от 1 миллиона жителей по однокомнатным квартирам (как наиболее востребованному формату для сдачи в аренду).

- «Бабушкин» вариант найти все сложнее – половина квартир на рынке аренды построены в последние 20 лет

Нередко от потенциальных арендаторов можно услышать жалобу, что на выбор – в основном квартиры с «бабушкиным» ремонтом. Это выражение закрепилось на рынке не только по причине специфической отделки и меблировки, сохранившихся еще со времен СССР, но и по той причине, что такое жилье нередко сдают пожилые женщины – те самые «бабушки» или же внуки, получившие такое жилье в наследство. Однако подобные заявления арендаторов имеют под собой все меньше оснований.

По подсчетам Циан, в среднем по всем городам-миллионникам, 29% однокомнатных квартир, доступных сегодня в аренду, экспонируются в домах, построенных с 2010 года. Ещё 22% - в корпусах, введенных с 1992 года по 2009 год, когда появилось понятие «евроремонта». То есть в половине квартир (51%), доступных арендаторам, скорее всего, будет относительно современный ремонт.

Еще 39% — это типовое советское жилье, построенное с 1950 по 1991 год, включая как хрущевки, так и типовые панельные и блочные дома выше пяти этажей. Оставшиеся 10% квартир расположены в домах, построенных в первой половине прошлого века или ранее.

Проще всего найти квартиру в аренду в новом доме – в Краснодаре (66% однокомнатных квартир экспонируются в корпусах, построенных с 2010 года), Воронеже (44%) и Красноярске (42%). Москва оказывает на последнем месте с долей «однушек» в аренду в новых домах в 17%. Лидирует по объему предложения – типовая постройка. Несмотря на активность инвесторов в столице в последние годы, объем предложения от них в аренду значительно ниже, чем от рантье, сдающих жилье в домах типовой застройки СССР. Столичным арендаторам действительно куда чаще встречаются «бабушкины» варианты, чем жителям других регионов. Нехватка однушек в Москве связана еще и с большей средней площадью проданной квартиры в новостройках (57 кв. м в столице против 45 кв. м в среднем городе-миллионнике).

Распределение объема предложения однокомнатных квартир в аренду по году постройки дома

|

Город |

Год ввода корпуса |

||

|

2010+ |

1992-2009 |

Типовое советское жилье (1950-1991) |

|

|

Краснодар |

66% |

17% |

12% |

|

Воронеж |

44% |

28% |

25% |

|

Красноярск |

42% |

25% |

29% |

|

Новосибирск |

40% |

18% |

37% |

|

Ростов-на-Дону |

37% |

18% |

38% |

|

Санкт-Петербург |

35% |

21% |

31% |

|

Екатеринбург |

31% |

21% |

41% |

|

Омск |

31% |

18% |

39% |

|

Челябинск |

26% |

21% |

46% |

|

Самара |

25% |

16% |

53% |

|

Пермь |

25% |

11% |

48% |

|

Уфа |

24% |

27% |

40% |

|

Казань |

23% |

35% |

15% |

|

Нижний Новгород |

20% |

18% |

51% |

|

Волгоград |

20% |

24% |

47% |

|

Москва |

17% |

22% |

50% |

Источник: Аналитический центр Циан

- Почти 40% новых квартир в аренду - наследие валютного кризиса 2014 года

Недвижимость всегда была и по-прежнему остается надежной «валютой», которую выбирают россияне в условиях нестабильности. Особенно ярко это проявилось в 2014 году, когда за полгода рубль обесценился в два раза, это вызвало рекордный на тот момент спрос на покупку недвижимости. Многие вкладывались в квадратные метры с целью сохранения средств, и уже к весне 2015 года, когда курс рубля к доллару снизился с 70 в феврале до 50 в мае, часть инвесторов решили продать квартиры. Однако многие столкнулись с низким спросом из-за подорожавшей ипотеки и отсутствия льготной ипотеки, которая была доступна на первичном рынке с марта 2015 года. В том числе таким образом рынок крупнейших городов пополнился новыми рантье, купившими новостройки в кризисном 2014 году.

По оценке Циан, 38% квартир в аренду в новых домах (2010+ года постройки), экспонируются в корпусах, сданных в 2014-2016 гг. То есть на момент девальвации рубля это были новостройки, приобретенные на волне ажиотажного спроса.

В отдельных городах доля таких квартир выше. В Самаре, Волгограде и Воронеже примерно половина новых квартир (2010+), доступных сегодня в аренду, были сданы в 2014-2016 гг., то есть на момент обесценивания рубля, речь шла о строящемся жилье.

Минимальная доля предложения в аренде в корпусах 2014-2016 гг. ввода – в Москве (25%) и Санкт-Петербурге (33%) из всего числа новых домов. Циан связывает это с высокой инвестиционной активностью и после валютного кризиса, а также выходом новых объемов за счет реализации программы реновации промзон. К примеру, в Москве в начале 2015 года на первичном рынке в продаже было доступно порядка 21 тыс. квартир и апартаментов, а спустя всего два года – в начале 2017 года, их число увеличилось до 54 тыс., что расширило выбор инвесторов – потенциальных рантье.

В регионах же основной инвестиционный всплеск наблюдался в 2014 году, который вылился в значительное количество квартир в аренду на рынке.

- Комфорт в новом доме стоит дороже на четверть

Арендаторам, планирующим жить в новом доме, построенном за последнее десятилетие, придется закладывать больший бюджет. За комфорт приходится доплачивать, причем – значительно. По подсчетам Циан, в среднем по всем городам-миллионникам, аренда однокомнатной квартиры в новом доме (год постройки 2010+) обойдется в 18,8 тыс. рублей. Это на 9,3% выше, чем в домах 1992-2009 гг. ввода (17,2 тыс. рублей), выше на 26% в сравнении с «однушками» в аренду в типовых советских домах второй половины прошлого века (14,9 тыс.). Причем, если выделить отдельно хрущевки, то разница в ставке в сравнении с новыми квартирами будет еще выше – 31%. Снять «однушку» в хрущевке можно в среднем за 14,4 тыс. рублей.

Самую большую наценку к ставке аренды за новое жилье делают жители Москвы, Казани, Воронежа – по всем городам ставка аренды в типовом советском доме существенно ниже, чем в новом (2010+). Минимальная ценовая разница – в Челябинске (11%).

Не во всех крупнейших городах средняя ставка аренды жилья выше в новых домах: в Самаре и Челябинске в цене лидируют квартиры, построенные в 1992-2009 гг. Однако общая тенденция такова: для перехода на следующий «уровень» комфорта приходится доплачивать порядка 10-15% к ставке аренды.

Ставка аренды однокомнатной квартиры и «наценка» за год постройки

|

Город |

Год ввода корпуса |

Наценка за новое жилье 2010+/1992-2009 |

Наценка за новое жилье 2010+/типовая советская застройка |

||

|

2010+ |

1992-2009 |

Типовое советское жилье (1950-1991) |

|||

|

Москва |

45,9 |

36,1 |

35,2 |

27% |

30% |

|

Санкт-Петербург |

26 |

24 |

19,5 |

8% |

33% |

|

Екатеринбург |

20,6 |

18,9 |

15,9 |

9% |

30% |

|

Новосибирск |

19,1 |

18,4 |

15,8 |

4% |

21% |

|

Казань |

19 |

15,9 |

14,1 |

19% |

35% |

|

Нижний Новгород |

18,5 |

17,6 |

13,3 |

5% |

39% |

|

Ростов-на-Дону |

16,5 |

15,6 |

13,3 |

6% |

24% |

|

Краснодар |

16,4 |

15,1 |

13,2 |

9% |

24% |

|

Волгоград |

16,2 |

14,7 |

12,1 |

10% |

34% |

|

Уфа |

16 |

15,3 |

13,7 |

5% |

17% |

|

Омск |

15,8 |

14,1 |

12 |

12% |

32% |

|

Красноярск |

15,8 |

15,8 |

13,5 |

0% |

17% |

|

Воронеж |

15 |

12,7 |

10,9 |

18% |

38% |

|

Самара |

14,3 |

14,9 |

12,7 |

-4% |

13% |

|

Пермь |

14,2 |

13,8 |

11,9 |

3% |

19% |

|

Челябинск |

12 |

12,2 |

10,8 |

-2% |

11% |

|

В среднем |

18,8 |

17,2 |

14,9 |

10% |

26% |

Источник: Аналитический центр Циан

- Найти арендатора на квартиру в старом доме проще, чем в новом

По подсчетам Циан, чем новее дом, тем дольше занимает поиск арендатора, что связано с более высокой ставкой аренды. Для новых квартир (2010+) это 42 дня (именно столько в среднем проходит от заведения объявления до его снятия). Для жилья, построенного с 1992 года по 2009 год – 43 дня. Квартиры в домах советской постройки средний срок поиска арендатора – 40 дней. Таким образом, найти арендатора на квартиру в доме советской постройки удастся чуть быстрее, чем в новом доме (в среднем на 2 дня).

Больше всех тратят времени на поиск арендатора в Волгограде, Краснодаре и Ростове-на-Дону: почти два месяца. Проще всего найти жильца в Новосибирске, Санкт-Петербурге и в Москве: около месяца.

|

Город |

2010+ |

1992-2009 |

Типовое советское жилье (1950-1991) |

|

Волгоград |

56 |

58 |

51 |

|

Краснодар |

55 |

58 |

51 |

|

Ростов-на-Дону |

52 |

50 |

46 |

|

Челябинск |

51 |

48 |

44 |

|

Воронеж |

49 |

50 |

45 |

|

Нижний Новгород |

48 |

48 |

43 |

|

Омск |

48 |

43 |

41 |

|

Уфа |

44 |

49 |

46 |

|

Казань |

43 |

42 |

40 |

|

Пермь |

39 |

41 |

39 |

|

Самара |

36 |

45 |

46 |

|

Красноярск |

34 |

35 |

33 |

|

Екатеринбург |

32 |

33 |

31 |

|

Москва |

31 |

30 |

29 |

|

Санкт-Петербург |

28 |

26 |

26 |

|

Новосибирск |

27 |

28 |

26 |

|

В среднем |

42 |

43 |

40 |

Источник: Аналитический центр Циан

«Сдача квартиры в аренду сегодня – хорошая альтернатива банковскому вкладу, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Однако большинство инвесторов все же предпочитают «быстрые» деньги от перепродажи квартиры, а не стабильный пассивный доход ежемесячно. Наибольшая доля собственников-рантье – в городах-центрах притяжения рабочей силы (Москва, Санкт-Петербург, Новосибирск), с минимальным сроком поиска арендатора и большим выбором новостроек за счет индустриального строительства. В то же время конкуренция в среднесрочной перспективе усилится за счет инвесторов, перешедших из продавцов в категорию арендодателей из-за невозможности получить желаемую доходность от перепродажи. Первичный рынок уже конкурирует по стоимости со вторичным, поэтому, по аналогии с 2015 годом, вероятно пополнение рынка аренды новыми участниками из-за сложностей с перепродажей объекта без льготной ипотеки».

В 2021 году в Москве и в городах-спутниках планируется к открытию 31 торговый объект суммарной арендопригодной площадью 417,7 тыс. кв. м, что всего на 4% превышает показатели 2020 г. (400,9 тыс. кв. м площадей). Несмотря на то, что около 19% от первоначально заявленного объема торговых площадей на 2020 год были перенесены, объем ввода в 2020 стал самым высоким за последние 4 года. По итогам года обеспеченность торговыми площадями на 1000 жителей в московском регионе выросла до 611 кв. м (для сравнения – в 2019 г. этот показатель составлял 584 кв. м на 1000 человек).

С точки зрения географического распределения объектов, только 12% всех арендопригодных площадей новых объектов, планируемых к открытию в этом году, расположены в пределах Третьего транспортного кольца (ТТК). Объекты, расположенные между ТТК и МКАД, составят 59% от объема запланированного ввода, а проекты за МКАД – 28%.

В 2021 г. не ожидается к открытию объектов форматов «региональный» и «суперрегиональный», большинство заявленных ТЦ относятся к форматам «районный» (81%), «окружной» (19%), причем 16 из 31 проекта суммарной арендопригодной площадью (GLA) 152,1 тыс. кв. м принадлежат компании ADG Group. В целом, около 71% от общего количества объектов, анонсированных к открытию, придется на классические ТЦ/ТРЦ, 23% находятся в составе ТПУ, МФК, 6% - на аутлет и ритейл-парк.

Анна Никандрова, партнер Colliers International: «Сейчас главный упор в сегменте торговой недвижимости делается на поддержание существующих объектов во время пандемии и их успешное функционирование в будущем. Что касается нового строительства, то в ближайшей перспективе мы будем наблюдать снижение девелоперской активности, а также – пересмотр концепций и планов по торговым центрам и их форматам. Если в Москве и Санкт-Петербурге пополнение существующего предложения будет происходить за счет строительства районных, локальных торговых центров, отвечающих запросу на качественный шопинг товаров повседневного спроса и минимальный досуг в локации проживания, то в регионах, где ощущается дефицит качественных ТЦ, возможна реализация крупных, региональных и суперрегиональных проектов в среднесрочной перспективе. Несмотря на объективно непростую ситуацию в экономике, ожидается плавное восстановление основных социально-экономических показателей развития Москвы, и при реализации данного прогноза в 2021 году это приведет к улучшению ситуации на рынке торговой недвижимости, начиная с 2022 года».

Ключевые торговые центры, анонсированные к открытию в 2021 г. в Москве и городах-спутниках

|

НАЗВАНИЕ ТЦ |

GLA, М2 |

ГОРОД |

ДЕВЕЛОПЕР/ЗАСТРОЙЩИК |

|

София |

35 987 |

Москва |

ADG Group |

|

Павелецкая Плаза |

33 000 |

Москва |

Mall Management Group |

|

Небо |

27 000 |

Москва |

Столица Менеджмент |

|

Флотилия |

23 000 |

Москва |

Флэт и Ко |

|

Твид |

22 180 |

Ивантеевка |

ООО Нео Ривер (входит в ГК Hauskraft) |

|

Prime Plaza (ex-Принц) |

21 000 |

Москва |

ООО ФАСТ |

|

Орион |

19 740 |

Москва |

ADG Group |

|

Сказка |

18 610 |

Москва |

ТПУ Рассказовка / СМС |

|

Гравитация |

18 500 |

Москва |

Синтерра-констракшн |

|

Солнце Москвы |

18 000 |

Москва |

ГК Регионы |

|

Vnukovo Premium Outlet |

12 000 |

Москва |

Румянцево |

|

Discovery |

15 000 |

Москва |

MR Group |

|

Смоленский Пассаж (2 очередь) |

14 800 |

Москва |

Сафмар |

|

Киргизия |

13 500 |

Москва |

ADG Group |

|

Мой Молл |

12 500 |

Раменское |

Частный инвестор |

|

Аврора |

11 140 |

Москва |

ADG Group |

|

Солис |

11 000 |

Домодедово |

Частный инвестор |

|

Витязь |

10 852 |

Москва |

ADG Group |

|

Estate Mall |

10 400 |

Москва |

Crocus group |

Среди основных трендов на рынке торговой недвижимости в 2020 г. можно отметить:

- Увеличение уровня вакантности. В 2020 г. сегмент торговой недвижимости стал одной из наиболее пострадавших отраслей из-за пандемии COVID 19 и введения ограничительных мер. Закрытие торговых центров на срок от 2 до 5 месяцев в зависимости от региона стало беспрецедентной ситуацией для рынка недвижимости, которая вынудила всех участников – собственников, арендаторов, УК – приспосабливаться к новым реалиям, осваивать новые методы работы и искать различные пути для выживания отрасли. Ряд предприятий розничной торговли обанкротились, некоторые оптимизировали свои сети и закрыли часть магазинов. В Москве средний уровень вакантности на IV кв. 2020 г. увеличился на 1,6 п.п. и составил 10,7 % (против 9,1 % в IV кв. 2019 г.). Увеличение показателя связано не только с оптимизацией сетей, но и рекордным открытием новых торговых объектов за год.

- Снижение посещаемости торговых центров. По итогам 2020 г. снижение посещаемости торговых центров составляло до 25% в зависимости от объекта. Восстановление трафика и арендных ставок в торговых центрах будет напрямую зависеть от скорости восстановления розничной торговли к докризисным показателям, т.к. многие игроки оказались под давлением на фоне ограничений, которые были введены на законодательном уровне, а также от увеличения расходов населения.

- Сокращение активности международных брендов. По итогам 2020 г. на российский рынок вышло 20 новых международных брендов, что на 20% меньше, чем в 2019 г. Сокращение числа выходов новых брендов свидетельствует о сдержанных взглядах иностранного ритейла на расширение, сформировавшихся в результате текущей неопределенности во всем мире, вызванной пандемией. Больше всего на рынок вышло фэшн-брендов (60% от общего количества брендов, дебютировавших на российском рынке в 2020 г.) – Suitsupply Women (Нидерланды), & Other Stories (Швеция) и Axel Arigato (Швеция) и др. Далее идут косметические бренды (10%) и аксессуары (10%) – Matière Première (Франция), Persée (Франция), Gu_De (Южная Корея) и др. Замыкает тройку лидеров категория «общественное питание» (5%) – Paulig Cafe & Store (Финляндия). Помимо Москвы, открытия новых иностранных игроков состоялись также в Санкт-Петербурге – The North Face (США) в ТРЦ «Галерея». При этом позитивным трендом является то, что международные бренды, несмотря на глобальную оптимизацию своих сетей, не спешат покидать российский рынок. Всего лишь три международных ритейлера приняли решение уйти с рынка, но в тоже время бренды принимают решение к сокращению числа магазинов.

- Появление дополнительных возможностей для развития российских брендов. Оптимизация сетей со стороны международных брендов способствовала более активному развитию российских брендов, в том числе выходу на рынок новых игроков. Так, например, российский фэшн-ритейл пополнился новым и перспективным локальным брендом Zhanna&Anna (сеть детской одежды премиум-класса), который открыл два моностора и несколько в формате корнера («ЦУМ», «ДЛТ»).

- Развитие сетей формата «дисконт». Снижение покупательской способности населения увеличило интерес к товарам невысокой ценовой категории, что в свою очередь дало импульс для развития российских сетей в формате «дисконт», таких как «Светофор», Fix Price, «Моя цена» и «Чижик».

- Сотрудничество брендов с онлайн-площадками. В 2020 г. многие игроки начали активно развиваться на онлайн-площадках. Например, Mothercare начал сотрудничать с маркетплейсом Wildberries, продуктовая сеть «Азбука Вкуса» начала поставлять продукцию под своими брендами в Ozon. Также в период пандемии многие малые предприятия (они также пострадали сильно, как и фэшн-ритейлеры) начали сотрудничать с маркетплейсами, т.к. они дали возможность им выжить в период ограничений (изменили многие условия сотрудничества с поставщиками во время кризиса.

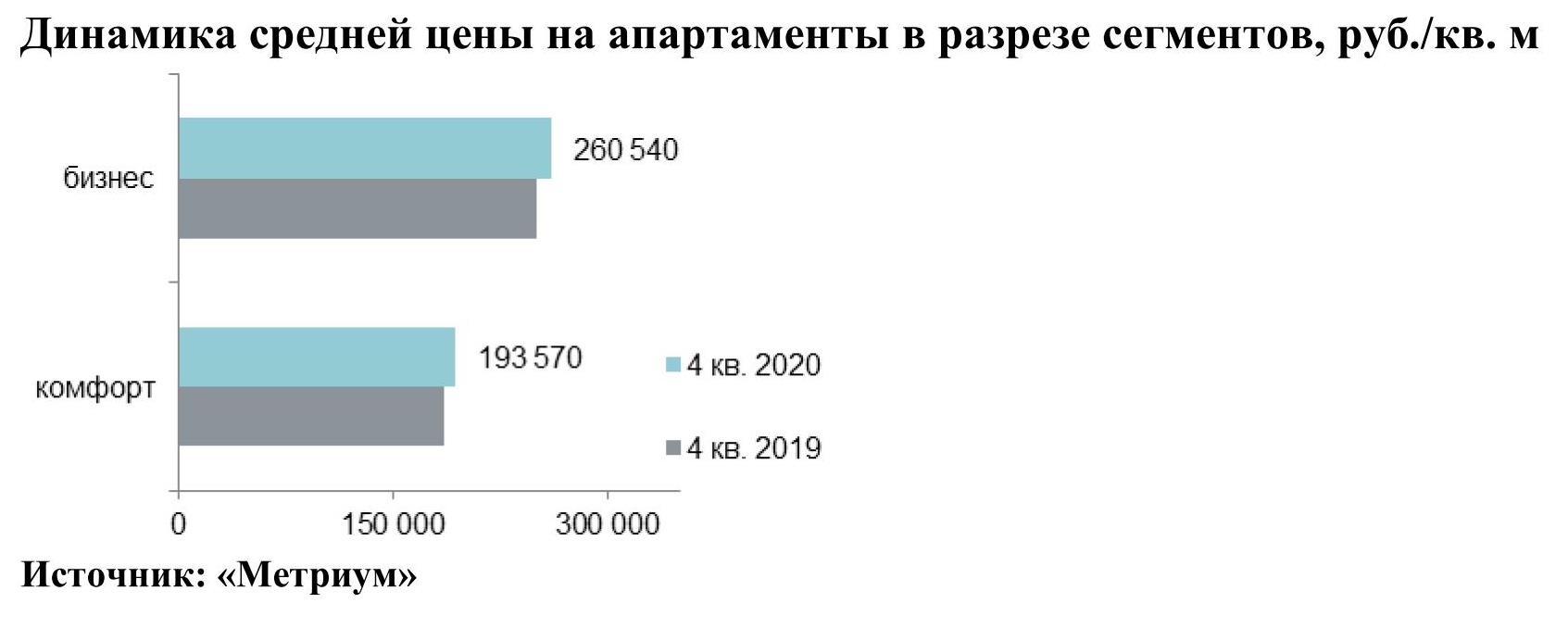

Аналитики компании «Метриум» подвели итоги года на первичном рынке апартаментов комфорт- и бизнес-класса Москвы. Объем предложения сократился на 27,3%. Средневзвешенная цена квадратного метра апартаментов комфорт-класса составила 193 570 руб./кв. м (+1,5% за квартал; +4,5% за год), бизнес-класса – 260 540 руб./кв. м (+1% за квартал; +4,1% за год).

По данным «Метриум», по итогам 2020 года на первичном рынке апартаментов комфорт- и бизнес-класса в реализации находилось 69 проектов. Совокупный объем предложения составил около 5 350[1] лотов общей площадью 302,5 тыс. кв. м. За последний год число экспонируемых лотов сократилось на 27,3%, а продаваемая площадь – на 27,5%. Подобная динамика обусловлена сужением рынка на фоне растущей активности покупателей.

За отчетный период в реализацию поступило 14 новых проектов, что соответствует среднерыночным показателям прошлых лет. Однако новый объем предложения не смог компенсировать возросший спрос, что и привело к наблюдаемому дефициту предложения.

Новые проекты на первичном рынке апартаментов в 2020 году

|

№ |

Название |

Девелопер |

Класс |

Округ |

Старт продаж |

|

1 |

Мята |

ГК МИЦ |

массовый |

САО |

1 кв. 2020 |

|

2 |

MONODOM FAMILY |

Sun Development |

бизнес |

ЮВАО |

1 кв. 2020 |

|

3 |

Новоданиловская, 8 |

Группа Самолет |

бизнес |

ЮАО |

1 кв. 2020 |

|

4 |

Волоколамское 24 |

ГК ПИК |

массовый |

СЗАО |

1 кв. 2020 |

|

5 |

Саяны-Парк |

Частный девелопер |

массовый |

СВАО |

1 кв. 2020 |

|

6 |

MySpace на Фестивальной |

MySpace Development |

массовый |

САО |

2 кв. 2020 |

|

7 |

Правда |

Группа ПСН |

бизнес |

САО |

2 кв. 2020 |

|

8 |

KAZAKOV Grand Loft |

Колди |

бизнес |

ЦАО |

3 кв. 2020 |

|

9 |

LOFT Вольный |

Частный девелопер |

массовый |

ВАО |

3 кв. 2020 |

|

10 |

Anna Mons Apartments |

Частный девелопер |

бизнес |

ЦАО |

3 кв. 2020 |

|

11 |

Амарант |

ГК МИЦ |

бизнес |

ЦАО |

3 кв. 2020 |

|

12 |

Резиденция Сокольники |

ТК АЛЛАДИН |

бизнес |

ВАО |

4 кв. 2020 |

|

13 |

B’aires |

СЗ ПРОГРЕСС |

бизнес |

СЗАО |

4 кв. 2020 |

|

14 |

Monodom Lake[2] |

SUN DEVELOPMENT |

бизнес |

САО |

4 кв. 2020 |

Источник: «Метриум»

К концу 2020 года лидерами по количеству апартаментов в экспозиции стали: СВАО, сохранивший первое место с 32% (-7,5 п.п. за год); САО, который также занимает вторую позицию, как и годом ранее с долей в 18,4% (-2,2 п.п. за год); СЗАО, сместивший ЮАО с третьей строчки рейтинга, с долей в 14,9% (+9,9 п.п.). В трех лидирующих округах сконцентрировано 65,4% предложения, однако в первых двух округах за прошедший год произошло сокращение долей из-за высокого спроса. Так в САО вышло 4 новых проекта («Мята», «MySpace на Фестивальной», «Правда», Monodom Lake), но при этом доля сократилась на 2,2 п.п. В некоторых округах предложение превысило локальный спрос, например, в СЗАО наблюдалось увеличение предложения в связи с выходом проектов «Волоколамское 24» и B’aires. Заметный рост доли на 5 п.п. продемонстрировал ВАО, где начались продажи апарт-комплексов «Резиденция Сокольники» и «LOFT Вольный». Доли остальных округов варьировались от 3,7% до 8,8%.

В структуре предложения по-прежнему больше половины занимают лоты бизнес-класса. В связи с активным выходом новых проектов их доля увеличилась на 4,5 п.п. и составила 55,2%. По сравнению с декабрем 2019 года, доля массового сегмента сократилась до 44,8%.

[1] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В настоящее время в проекте ведется бронирование апартаментов

В структуре предложения по стадиям строительной готовности превалирующий объем апартаментов по-прежнему сконцентрирован в новостройках на этапе отделочных работ – 38,9% (+8,2 п.п). Существенно сократилась доля лотов в корпусах на стадии монтажа этажей и в готовых домах – 24,8% (-5,6 п.п.) и 18,6% (-2,7 п.п.) соответственно. Изменение структуры предложения по итогам года связано с высокими темпами строительства объектов, в частности вышедших на рынок в конце прошлого года. Доля апартаментов на начальной стадии строительства по итогам года осталась на том же уровне (17,7%, +0,1 п.п.).

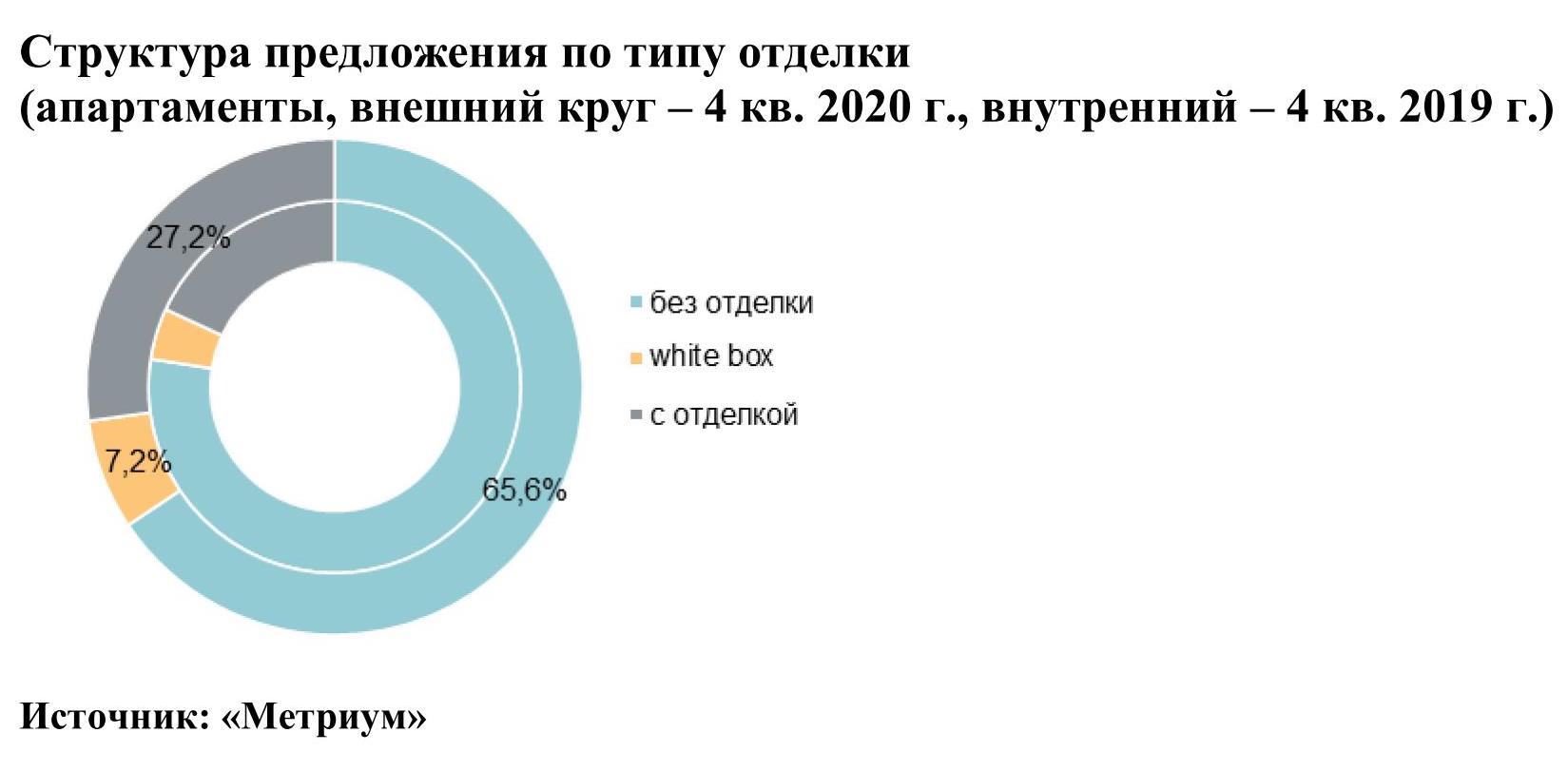

По итогам года доля лотов с полной или частичной отделкой выросла с 22,6% до 34,4%. К концу IV квартала 27,2% всех апартаментов в новостройках реализовывались с отделкой (+2,2 п.п.). Еще 7,2% – с отделкой white box (+5,5 п.п.). Несмотря на то, что более половины всех комплексов, вышедших на рынок в течение года, реализуются с полной или частичной отделкой, доля апартаментов без отделки остается преобладающей (65,6%, -7,7 п.п.).

По наблюдениям аналитиков «Метриум», в 2020 году рынок апартаментов демонстрировал умеренный прирост цен в отличии от квартир аналогичных классов. Средневзвешенная цена квадратного метра апартаментов комфорт-класса составила 193 570 руб./кв. м (+1,5% за квартал; +4,5% за год), а в бизнес-классе – 260 540 руб./кв. м (+1% за квартал; +4,1% за год).

Столь незначительный рост цен по итогам года обусловлен, прежде всего, неопределенностью будущего данного формата недвижимости. В 2021 году планируется рассмотрение законопроекта, который должен закрепить правовой статус апартаментов и внести ясность относительно прописки фактически проживающих людей и самой возможности строить апарт-комплексы (сейчас анонсированы планы о запрете строительства недвижимости такого формата).

В конце 2020 года самые доступные апартаменты предлагались в следующих комплексах:

– «MySpace на Фестивальной» (САО / Ховрино): студия площадью 11,5 кв. м за 2,4 млн руб.;

– «Саяны-Парк» (СВАО / Ярославский): студия площадью 14,4 кв. м за 3,2 млн руб.;

– «Станция» (ЮАО / Чертаново Северное): студия площадью 18,4 кв. м за 3,3 млн руб.

Самые дорогие лоты отмечены в проектах:

– Alcon Tower (САО / Беговой): пентхаус площадью 248,7 кв. м за 124,3 млн руб.;

– Маршал (СЗАО / Щукино): пентхаус площадью 376,4 кв. м за 85,1 млн руб.;

– «ВТБ Арена Парк» (САО / Аэропорт): апартамент с 3 спальнями и террасой площадью 236,8 кв. м за 78,4 млн руб.

Основные тенденции 2020 года

Определение правового статуса апартаментов

«Обсуждение правового статуса апартаментов ведется уже давно, тем не менее, реальных шагов от представителей исполнительной власти в этом направлении до сих пор не предпринято, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – С юридической точки зрения апартаменты – это нежилые помещения, не относящиеся к жилому фонду, но фактически используются для проживания. Определение апартаментов не закреплено законодательно, поэтому до октября 2021 года планируется внести поправки, которые учтут их фактическое использование и урегулируют статус. Основная текущая повестка заключаются в том, чтобы перевести какую-то часть апарт-комплексов в статус многофункциональных жилых комплексов и впоследствии ограничить строительство такого формата «жилья».

Главными дискуссионными темами являются: методика классификации комплексов с апартаментами, которая даст представление о формальных требованиях государства к апартаментам «жилого назначения» и позволит застройщикам доработать концепции своих проектов, а также вопрос о полном запрете строительства подобной недвижимости в будущем. Таким образом, пока нет конкретного текста законопроекта с точными формулировками, судьба апартаментов может еще несколько раз поменяться – от негативной (полный запрет строительства) до позитивной (формального приравнивания к жилью и выработка требований к новым проектам с апартаментами)».

Увеличение количества сделок с апартаментами

Несмотря на неоднозначную ситуацию вокруг апартаментов, спрос на данный формат недвижимости растет – за 2020 год было зарегистрировано более 5 тыс. договоров долевого участия по апартаментам комфорт- и бизнес-класса (для сравнения в 2019 году – 3,4 тыс. ДДУ, в 2018 – 3,9 тыс. ДДУ). Число заключенных сделок выросло на 49%, в то время как годовой прирост сделок с жильем (квартиры всех классов в старых границах Москвы) составил 18%, а, в частности, спрос на квартиры бизнес-класса увеличился на 41%. Однако нельзя утверждать, что апартаменты пользуются большим спросом у покупателей, чем квартиры. Столь высокий темп прироста количества сделок по апартаментам объясняется небольшим размером этого рынка – в массовом сегменте продано более 32 тыс. квартир, в бизнес-классе – более 21 тыс. квартир.

Умеренный рост цен

В условиях стремительного наращивания цен на квартиры комфорт- и бизнес-класса, рынок апартаментов демонстрирует довольно скромные показатели. В массовом сегменте апартаментов средневзвешенная цена квадратного метра увеличилась на 4,5% за год до 193,6 тыс. руб./кв. м (при динамике аналогичного сегмента квартир +18,7%), а в бизнес-классе – на 4,1% до 260,5 тыс. руб./кв. м (при динамике квартир бизнес-класса +24,4%). Тем не менее, в случае приравнивания части апарт-комплексов к жилью, возможен резкий скачек цен, компенсирующий низкие темпы роста в 2020 году.

Прогноз

«Развитие рынка полностью зависит от того, как именно будут «легализованы» апартаменты властями, а также какая судьба ждет новые апарт-комплексы, – резюмирует Мария Литинецкая. – Здесь может быть несколько сценариев. Наиболее вероятно, что до принятия закона застройщики будут наращивать объемы строительства и активно выводить на рынок новые объекты – стараться успеть стартовать до новых «правил игры». В случае приравнивания апартаментов к жилью, мы ожидаем рост цен на построенные и на строящиеся апарт-комплексы до сопоставимого уровня стоимости квартир в локации. В случае запрета строительства апартаментов, застройщики попытаются вместо них построить жилье со всей сопутствующей инфраструктурой, но для этого нужно разработать новую исходно-разрешительную документацию, что займет около двух лет и потребует дополнительных вложений. Вероятнее всего девелоперы откажутся от реализации части перспективных проектов, ставших нерентабельными в новых условиях. Таким образом, запрет на строительство в конечном счете ограничит новое предложение на рынке».