В Санкт-Петербурге вдвое упали продажи квартир площадью более 150 кв. м

Сезон-2020 прошел в Санкт-Петербурге под знаком резкого сокращения продаж малогабаритной недвижимости. Однако и на другом полюсе рынка фиксируется снижение активности. Правда, в силу гораздо меньших масштабов оно не столь заметно. В ходе недавнего исследования специалисты Urbanus.ru выявили, что количество реализованных квартир площадью 150+ кв. м. уменьшилось за год более чем в два раза.

Крупнейшим жилым объектом, проданным в прошлом году на первичном рынке северной столицы, стала четырехкомнатная квартира площадью 226,48 кв. м в ЖК «Маленькая Франция» на Васильевском острове. Согласно прайс-листу, бюджет этого лота равен 55,18 млн рублей. В «Маленькой Франции» ушел еще один сверхкрупный объект – квартира площадью 225,55 кв. м. Замыкает тройку лидеров четырехкомнатная квартира 214,69 кв. м в ЖК One Trinity Place (Колтовская слобода, Петроградский район). На этом перечень реализованных юнитов с метражом 200+ исчерпывается. Всего же в течение сезона из петербургских новостроек выбыло 38 объектов площадью более 150 кв. м. Из этого пула 11 относятся к ЖК «Петровская доминанта», 6 – к ЖК Futurist, 5 – к ЖК «Граф Орлов», остальные точечно распределены еще между восьмью новостройками. В 2019 г. активная адресная сеть была заметно шире – 16 жилых комплексов. В совокупности они отметились 86 продажами (причем в 20 ДДУ фигурировали лоты площадью от 200 кв. м). Таким образом, спрос на жилье крупного и сверхкрупного формата в Санкт-Петербурге снизился по итогам 2020 г. в 2,3 раза.

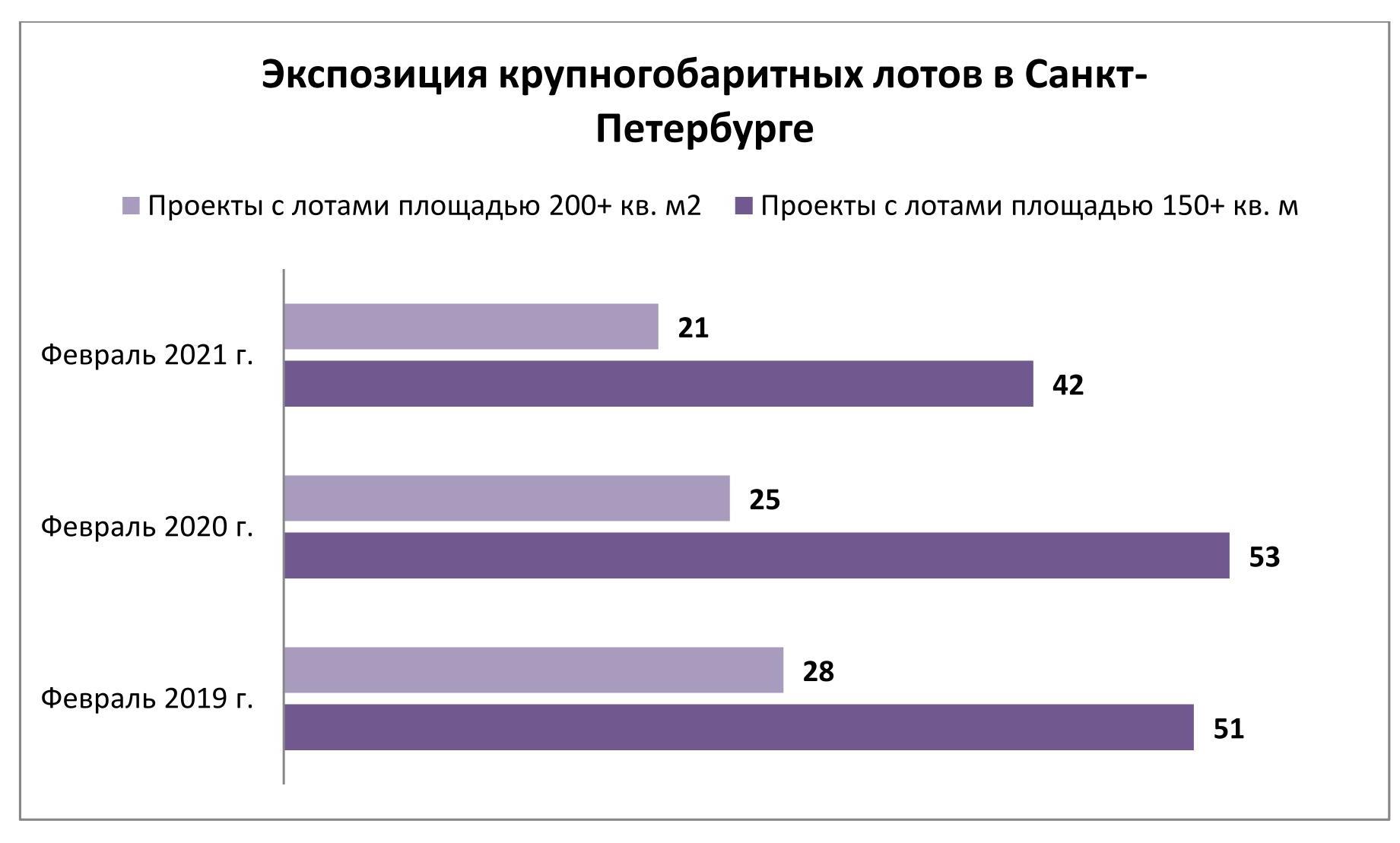

За этим спадом стоят проблемы не столько спроса, сколько предложения. Аудитория крупногабаритной недвижимости почти не пострадала в кризис и сохранила свою покупательную способность. Это подтверждается данными Urbanus.ru. В 2020 г. количество сделок с лотами стоимостью более 20 млн рублей выросло на 21,0%. То есть потребители по-прежнему готовы платить большие суммы за качественную и ликвидную недвижимость. Однако фонд доступного предложения сжимается и устаревает. Количество проектов, в которых предлагаются лоты площадью 150+ кв. м, снизилось на одну пятую по сравнению с началом 2020 г. При этом 12 из 21 жилого комплекса с лотами от 200 кв. м были сданы в 2018 г. или ранее. То же самое можно сказать о 18 из 42 комплексов с лотами от 150 кв. м.

Пополнение выражается в единичных значениях. На текущий момент это четыре объекта в ЖК Grand View, два объекта в ЖК White House и один объект в ЖК «Октавия».

Следует также учитывать, что через механизмы ДДУ реализуется меньшинство проектов с квартирами и апартаментами крупного формата. В рамках этой выборки на рынке сосредоточено 25 лотов площадью 200+ кв. м (в 7 новостройках) и 123 лота площадью от 150 до 200 кв. м (в 14 новостройках). Наибольшим объемом крупногабаритного предложения располагают ЖК «Петровская доминанта» (36 квартир) и соседний с ним ЖК Neva Haus (40 квартир).

Всего на сегодняшний день в петербургской экспозиции представлен 91 лот площадью свыше 200 кв. м. Основными точками концентрации предложения выступают комплексы «Императорский Яхтъ-клуб» (18 апартаментов), «Фонтанка, 76» (13 квартир), «Леонтьевский мыс» (13 квартир).

_____________________________________

Материал составлен на основе данных, предоставленных Росреестром. Учитываются только продажи в рынок (без договоров переуступки), включая оптовые сделки. При расчете показателей стоимости использовались данные из прайс-листов, они являются оценочной величиной и могут отличаться от реальных значений в пределах 10%.

По сравнению с концом 2019 года, объем предложения «в штуках» на первичном рынке элитной жилой недвижимости Москвы уменьшился на 31% до 2 762 лотов, сообщают аналитики Kalinka Group. «Годом ранее этот показатель был равен 4016 лотам», - уточняет директор департамента консалтинга и аналитики компании Александр Шибаев. В квадратных метрах снижение составило 25%: на конец прошлого года в реализации находилось 368 тыс. кв. м, а в конце 2019 года — 491 тыс. кв. м.

Максимальное снижение доли предложения произошло в 4 квартале 2020 года: в этот период суммарное количество предложений квартир и апартаментов уменьшилось еще на 22%, а в квадратных метрах объем предложения уменьшился на 18%. «Это произошло за счет ажиотажного рекордного спроса, который наблюдался на фоне снижения курса рубля к основным мировым валютам, а также закрытых границ в большинстве стран мира», - замечает Александр Шибаев.

Сводные показатели экспонируемого предложения на первичном рынке элитного жилья г. Москвы

|

ПОКАЗАТЕЛЬ |

2019 |

2020 |

ИЗМЕНЕНИЕ, % |

|

Суммарный объем предложения на рынке элитного жилья |

|||

|

Количество лотов, шт. |

4 016 |

2 762 |

-31% |

|

Объем предложения, кв. м |

491 468 |

368 601 |

-25% |

|

Средняя площадь лота, кв. м |

122,3 |

133,5 |

+9% |

|

ВКЛЮЧАЯ: |

|||

|

Elite & Deluxe |

|||

|

Количество лотов, шт. |

708 |

514 |

-27% |

|

Объем предложения, кв. м |

113 518 |

87 378 |

-23% |

|

Средняя площадь лота, кв. м |

160 |

170 |

+6% |

|

Premium |

|||

|

Количество лотов, шт. |

3 308 |

2 248 |

-32% |

|

Объем предложения, кв. м |

377 950 |

281 223 |

-26% |

|

Средняя площадь лота, кв. м |

114,2 |

125 |

+9% |

Источник: Kalinka Group

Структура предложения

По итогам 2020 года на первичном рынке элитной жилой недвижимости Москвы экспонировались 92 жилых комплекса, из которых 5 проектов реализуются в стадии закрытых продаж. По отношению к концу 2019 года количество экспонируемых проектов в номинальном исчислении практически не изменилось.

С начала 2020 года завершились первичные продажи в 10 проектах на первичном рынке, среди которых как построенные комплексы (к примеру, Barkli Gallery, Balchug Viewpoint, «Резиденция на Покровском бульваре»), так и строящиеся объекты. Так, до ввода объекта в эксплуатацию завершились продажи в проекте от Capital Group «Медный 3.14» в районе Якиманка, а также в Cameo Moscow Villas в Тверском районе от Stone Hedge. Остаточное предложение до 5 лотов остается в 18% элитных комплексах на стадии первичных продаж. Так, на конец года почти полностью реализован сданный проект Balchug Residence (в 1 квартале 2021 года этот ЖК реализован полностью).

Несмотря на отсутствие выхода новых проектов в первой половине года, в целом за 2020 год на московском первичном рынке элитной жилой недвижимости стартовали продажи в 9 новых проектах. В открытые продажи вышел ранее реализовывавшийся на закрытых продажах «Клубный дом в Газетном», также стартовал проект реконструкции особняка на Остоженке «Пречистенка 8». Начато строительство новых комплексов «Titul на Якиманке», Victory Park Residences, а также Tessin от Insigma. Помимо этого, в конце года стартовали закрытые продажи проектов Lumin, «Золотой», «Сады Зарядья» и проекта «Бадаевский». Несмотря на увеличение нового предложения, количество новых проектов в 2020 году в 2 раза меньше, чем в 2019-м.

В новых проектах суммарно заявлено более 1,1 тыс. новых лотов на 156,9 тыс. кв. м. Большинство новых лотов представлены квартирами – их доля составила 88% от общего объёма предложения, 12% занимают апартаменты. Среди лотов, вышедших на рынок в открытые продажи (порядка 56% от заявленных новых лотов), большая доля относится к крупному проекту Victory Park Residences (73%). «Стоит отметить, что в последние годы проекты за пределами ЦАО становятся более популярными как у застройщиков, так и у покупателей», - замечает Екатерина Румянцева, председатель Совета директоров Kalinka Group.

Новое предложение на первичном рынке элитного жилья в 2020 году

|

Проект |

Тип |

Район |

Застройщик |

Кол-во лотов |

Период старта продаж |

Ввод в эксплуатацию |

|

Клубный дом в Газетном |

Апартаменты |

Тверской |

ООО «Актив Центр» |

24 |

3 кв. 2020 |

2 кв. 2021 |

|

Lumin |

Апартаменты |

Таганский |

Hutton Development |

54 |

3 кв. 2020 |

4 кв. 2022 |

|

Пречистенка 8 |

Апартаменты |

Остоженка |

Insolver |

10 |

3 кв. 2020 |

2 кв. 2023 |

|

Titul на Якиманке |

Квартиры |

Якиманка |

АО «Центр-Инвест» |

18 |

3 кв. 2020 |

4 кв. 2021 |

|

Victory Park Residences |

Квартиры |

Дорогомилово |

Ant Development |

436 |

3 кв. 2020 |

4 кв. 2023 |

|

Сады Зарядья (закрытые продажи) |

Апартаменты |

Тверской |

Киевская площадь |

55 |

3 кв. 2020 |

2 кв. 2022 |

|

Золотой |

Квартиры |

Якиманка |

Capital Group |

162 |

4 кв. 2020 |

2 кв. 2021 |

|

Tessin |

Квартиры |

Таганский |

Insigma |

71 |

4 кв. 2020 |

1 кв. 2022 |

|

Бадаевский (закрытые продажи) |

Квартиры |

Дорогомилово |

Capital Group |

326 |

4 кв. 2020 |

4 кв. 2021 |

Источник: Kalinka Group

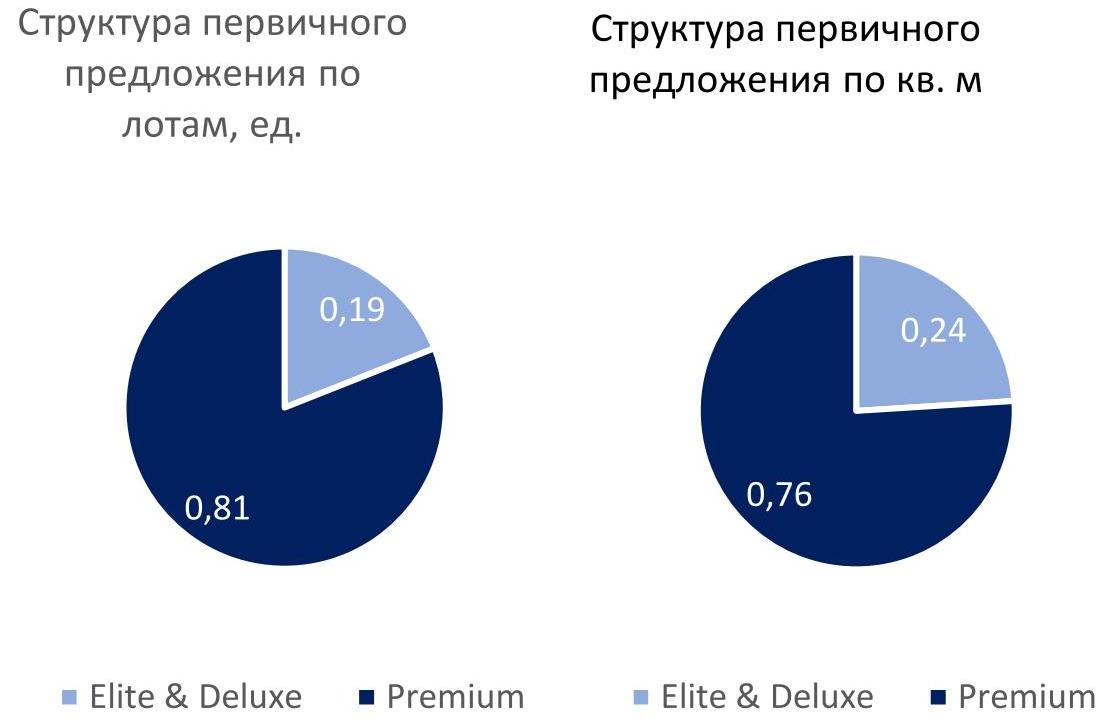

В общей структуре первичного предложения традиционно преобладали проекты premium-класса, доля которых составляла 59% по числу экспонируемых лотов, при этом доля класса elite & deluxe составила 41%. Основная доля предложения приходится на апартаменты – 59% от общего числа предложения, 41% представлены квартирами.

Источник: Kalinka Group

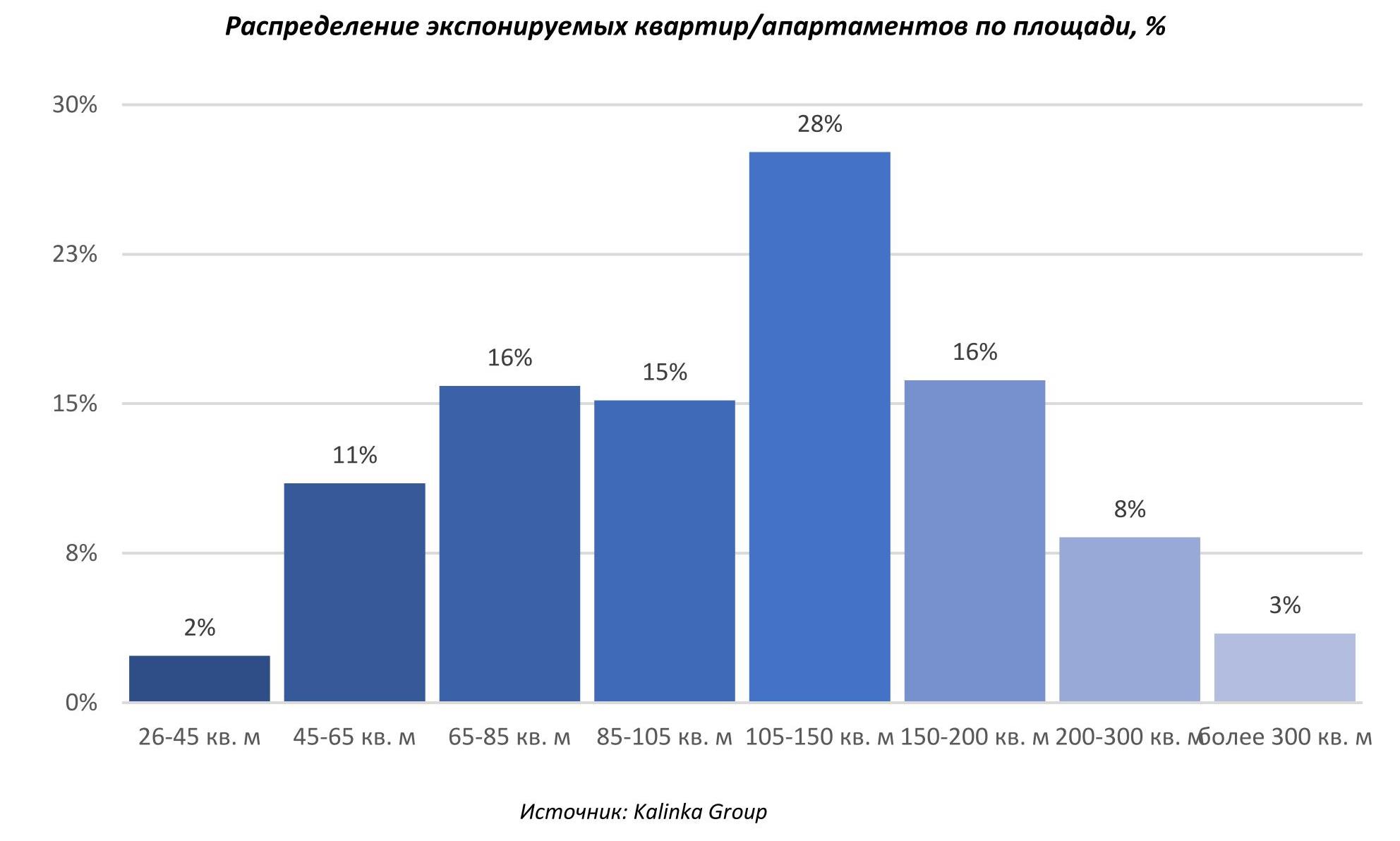

По итогам 2020 года средняя площадь лота в предложении увеличилась на 9% относительно конца 2019 года, составив 133,5 кв. м. «Это связано с вымыванием большинства небольших лотов из предложения — так обычно происходит при возникновении ажиотажного спроса», - говорит Екатерина Румянцева. Основная доля предложения лотов на рынке составляет по площади от 105 до 150 кв. м – 28% от общего числа лотов, на втором месте лоты площадью 65-85 кв. м и 150-200 кв. м, каждый с долей по 16%.

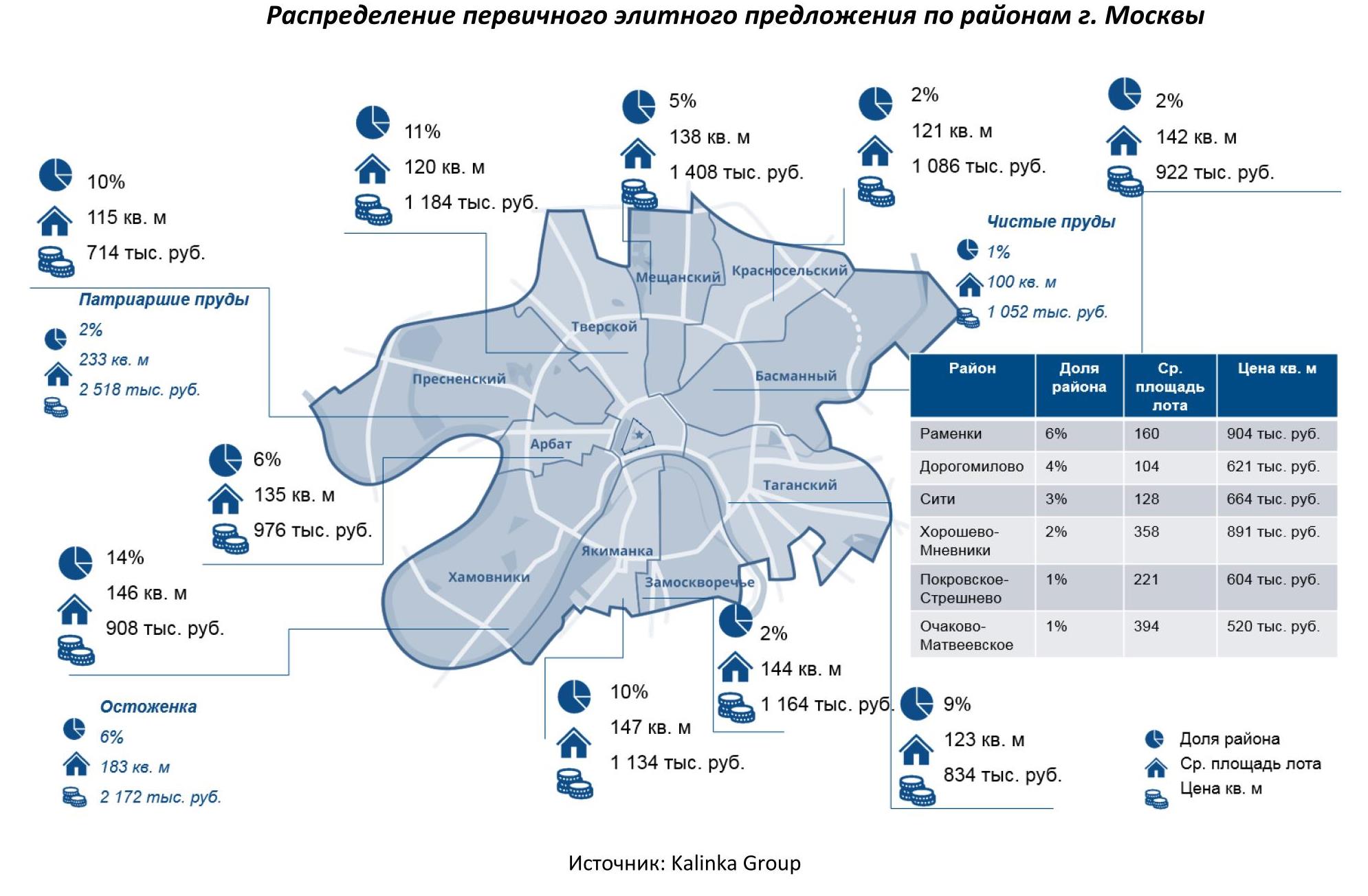

В структуре предложения основная доля лотов приходится на ЦАО – 55% лотов. В целом по рынку районы-лидеры по объему предложения лотов по-прежнему Хамовники (14%), Тверской (11%), Пресненский район (10%) и Якиманка (10%).

По количеству предложений лидируют проекты Neva Towers на территории ММДЦ «Москва-Сити», «Поклонная 9» и Victory Park Residences вне ЦАО (последние два расположены в Дорогомилово) и комплекс апартаментов «OKO», в каждом из которых представлено более 200 лотов в продаже.

Растёт доля квартир и апартаментов с внутренней отделкой (полной или white box). По итогам 2020 года доля лотов с отделкой на первичном рынке составляет 50% и еще 17% — в состоянии white box. 33% лотов предлагаются без отделки. В некоторых проектах отделка от застройщика предлагается покупателям в качестве опции, зачастую предусмотрено на выбор два-три варианта отделки.

Таким образом, несмотря на трудности, связанные с реализацией проектов в период пандемии, достаточно большое количество высокобюджетных проектов остаётся в работе, а на фоне активного спроса и сокращения предложения на рынок планируются к выходу новые крупные проекты. В 2021 году на рынок может выйти до 20 новых проектов. Однако при сохранении активного спроса более вероятен выход 8-10 проектов, преимущественно в формате квартир.

Некоторые планируемые к старту в 2021 году проекты на первичном рынке элитного жилья г. Москвы

|

Проект |

Тип |

Район |

Застройщик |

|

Grand Tower |

Апартаменты |

ММДЦ Москва-Сити |

ООО Гранд сити |

|

Corinthia Hotel & Residences |

Апартаменты |

Тверской |

ООО IHI plc |

|

Апарт отель Престиж Холл |

Апартаменты |

Пресненский |

АО «Киноцентр» |

|

Лаврушенский |

Квартиры |

Якиманка |

Sminex |

|

One Tower |

Квартиры |

ММДЦ Москва-Сити |

Мосинжпроект |

|

Kepler House |

Квартиры |

Хамовники |

Level Group |

|

Betskoy |

Апартаменты |

Таганский |

Vanke Group |

|

Сретенка 13/26 |

Апартаменты |

Мещанский |

Главстрой |

|

Бадаевский (открытые продажи) |

Квартиры |

Дорогомилово |

Capital Group |

|

Остров |

Квартиры |

Хорошёво-Мнёвники |

Дон-Строй |

Источник: Kalinka Group

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, сделали прогноз по рынку торговой недвижимости Москвы на 2021 год.

Пандемия не отразилась на девелоперской активности в Москве, строительство большинства анонсированных торговых центров продолжается. Открытие ряда объектов перенесено с 2020 года на 2021 год. Согласно анонсированным планам девелоперов, объем нового ввода в 2021 году может превысить показатель 2020 года в 2 раза и составить 500 тыс. кв. м. 24% этого объема — объекты с перенесенной датой открытия с 2020 года, 28% - районные ТЦ, реализуемые ADG Group.

Актуальными форматами в торговой недвижимости остаются ТЦ в составе МФК, инфраструктурный ритейл, ТЦ в составе ТПУ, районные ТЦ.

Торговые объекты, заявленные к открытию в 2021 году

|

Крупнейшие ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

«ГОРОД Косино» |

Новоухтомское ш., 2А |

«Группа ТЭН» |

74 000 |

II кв. 2021 |

|

ТПУ «Селигерская» |

пересечение Дмитровского и Коровинского шоссе |

Tashir |

54 171 |

III кв. 2021 |

|

«София» |

Сиреневый бул., 31 |

ADG group |

35 987 |

II кв. 2021 |

|

«Павелецкая Плаза» |

Павелецкая площадь |

Mall Management Group |

33 000 |

III кв. 2021 |

|

«Небо» |

Авиаторов ул., вл. 5 |

УК "Столица Менеджмент" |

27 000 |

III кв. 2021 |

|

«Смоленский Пассаж 2» |

Смоленская площадь, 5 |

АО «Корпорация А.Н.Д.» |

15 147 |

I кв. 2021 |

Источник: CBRE, февраль 2021 г.

Средняя обеспеченность торговыми площадями по Москве на сегодняшний день составляет 511 кв. м на 1 000 человек. Самым необеспеченным торговыми центрами районом по прежнему остаётся Восточный административный район Москвы.

По прогнозам CBRE в 2021 году запрашиваемые ставки аренды продолжат снижаться. Скидки по текущим договорам аренды сохранятся для операторов, которые в 2021 году продолжают работать с ограничениями и испытывать негативные последствия пандемии. Некоторые рестораны и кафе по-прежнему ограничивают количество посетителей. Для этих профилей скидки по арендной плате составляют от 30 до 50%.

По прогнозам CBRE в 2021 году запрашиваемые ставки аренды продолжат снижаться. Так по итогам 2020 года прайм-ставка аренды[1] снизилась относительно 2019 года на 20% в топовых моллах[2] до 204 000 руб/ кв. м/ год и на 24% в ключевых моллах[3] до 65 000 руб/ кв. м/ год. Темпы возвращения арендных ставок к докризисному уровню будут зависеть от восстановления посещаемости и продаж в торговых центрах, что возможно не ранее 2023 года.

Под влиянием новых тенденций, собственники коммерческой недвижимости будут вынуждены пересмотреть свой подход к формированию коммерческих условий. В ближайшем будущем арендный платеж будет формироваться как за счет традиционных оффлайн продаж, так и за счет онлайн. Для реализации данного подхода потребуется увеличение прозрачности партнерского взаимодействия между ритейлерами и владельцами недвижимости.

Ротация арендаторов в 2021 году продолжится, однако это будет связано, в первую очередь, с показателями эффективности конкретного магазина, а не профиля, к которому он относится.

Несмотря на то, что категория «Одежда и обувь» является одним из наиболее пострадавших сегментов розничной торговли и её восстановление к докризисному уровню ожидается к 2023 году, в ближайшие два года ожидается запуск ряда брендов от уже представленных на рынке крупных fashion групп. Сопоставимый с докризисным интерес к локальному рынку со стороны международных брендов вернется не ранее 2023 года.

Марина Малахатько, директор отдела торговых помещений CBRE в Москве, комментирует:

«Уже сейчас можно говорить о начале осторожной экспансии брендов всех профилей. Ввод новых объектов сохранит относительно высокий уровень вакантных площадей, в основном, по-прежнему за счет секций до 200 кв.м».

[1] Прайм-ставка аренды – ставка аренды для помещений 150 кв. м профиля одежда/обувь, расположенных на первом этаже.

[2] На основании данных топ-5 торговых центров с индексом посещаемости более 1 000 чел / 1 000 кв.

[3] Коммерчески успешные торговые центры Москвы, характеризующиеся высоким ставками аренды, а также высокими показателями посещаемости.