5 фактов об ипотечном кредитовании на первичном рынке в Москве и Санкт-Петербурге

Аналитики Циан проанализировали рынок ипотечного кредитования в сегменте новостроек в Московской и Петербургской агломерациях, выяснив, чем отличаются предпочтения клиентов.

В дальнейших расчетах учитываются зарегистрированные договоры долевого участия (ДДУ) с квартирами и апартаментами. Покупателями выступают физические лица, заключившие розничные сделки (не более 5 жилых помещений на одного дольщика внутри ЖК). Это позволяет оценить реальный спрос, исключив регистрации ДДУ с юридическими лицами, которые учитываются в официальной статистике от Росреестра.

- В Москве – «Альфа-Банк», в Санкт-Петербурге - Банк «Санкт-Петербург» или какие банки выбирают заемщики, в зависимости от места проживания

По итогам трех лет (с 2018 по 2020 гг.). лидерами ипотечного кредитования в Московской и Петербургской агломерациях стали Сбербанк, Банк ВТБ и Альфа-Банк, на которые пришлось 67,3% выданных кредитов. Примечательно, что лидеры ипотечного кредитования различаются в зависимости от региона. В Москве и Московской области в ТОП-5 не входит Банк «Санкт-Петербург» - вместо него в пятерке «Россельхозбанк». В Петербургской агломерации обратная ситуация – вместо «Альфа-Банка» в лидерах - Банк «Санкт-Петербург». Регионы объединяет одно: Сбербанк и ВТБ первые по выдаче ипотеки на первичном рынке

В десятку лидеров по количеству выданных кредитов на новостройки за последние три года также вошли: «Промсвязьбанк», ДОМ.РФ, «Газпромбанк», «Возрождение».

Лидеры по количеству выданных ипотек на первичном рынке в 2018-2020 гг.

|

|

Московская и Петербургская агломерации |

Только Москва и Московская область |

Только Санкт-Петербург и Ленинградская область |

|

СБЕРБАНК |

37,9% |

38,1% |

23,9% |

|

Банк ВТБ |

24,9% |

27,4% |

13,3% |

|

АЛЬФА-БАНК |

4,5% |

5,5% |

2,8% (не входит в топ-5 банков) |

|

БАНК САНКТ-ПЕТЕРБУРГ |

4,2% |

0,1% (не входит в топ-5 банков) |

6,8% |

|

ОТКРЫТИЕ |

4,0% |

3,4% |

3,2% |

|

РОССЕЛЬХОЗБАНК |

3,6% |

2,8% |

|

|

Доля ипотеки в топ-5 банков |

75,4% |

Источник: Аналитический центр Циан

75% ипотек выдается в пяти банках, конкуренция усиливается

На пять лидирующих по количеству выданных ипотек банков приходится 75,4% спроса. Причем конкуренция усиливается: в 2018 году пятерка лидеров в целом по Московскому и Петербургскому регионам заключала 79,2% сделок против 77,1% в 2020 году. Снижение доли лидирующих банков наблюдается как в Московской области, так и в Санкт-Петербурге и Ленинградской области.

|

|

2018 |

2019 |

2020 |

2018-2020 |

|

Московская и Петербургская агломерации |

79,20% |

73,50% |

77,70% |

75,40% |

|

Только Москва и Московская область |

82,0% |

77,1% |

80,6% |

78,0% |

|

Только Санкт-Петербург и Ленинградская область |

82,3% |

76,5% |

79,9% |

78,4% |

Источник: Аналитический центр Циан

2. Кредиты на самое дорогое жилье берут в «Газпромбанке», самое доступное – в «Промсвязьбанке».

По итогам трех лет (с 2018 по 2020 гг.) средняя стоимость квартиры, купленной в кредит, в целом по Московскому и Петербургскому регионам, составила 6,94 млн рублей. Из 10 лидирующих по количеству выданных кредитов банках, наибольшая средняя стоимость жилья зафиксирована в «Газпромбанке» (7,6 млн рублей). Средний бюджет покупки квартиры в бюджете от 7 млн рублей отмечен также в Банке ВТБ и «Альфа-Банке» (по 7,18 млн рублей в среднем).

Минимальная средняя стоимость купленной в ипотеку квартиры – 5,8 млн рублей – в «Промсвязьбанке». Чуть выше - в банке «Возрождение» (5,9 млн рублей). Лидер ипотечного кредитования Сбербанк за последние три года выдал ипотеку на жилье средней стоимостью 6,16 млн рублей.

В разрезе отдельных регионов ситуация меняется. В Московском регионе средний бюджет покупки ипотечной квартиры (2018-2020 гг.) составил 8,2 млн рублей. Самый большой «средний чек» ипотечной сделки также отмечен в Газпромбанке (9 млн рублей). Минимальное значение отмечено в Сбербанке (6,9 млн рублей). Эксперты объясняют это высокой долей аккредитованных Сбербанком проектов, предлагающих заемщикам в отдельных проектах более выгодные условия. Низкий средний бюджет покупки также отмечен в «Открытии» (6,9 млн рублей).

В Санкт-Петербурге и Ленинградской области средняя стоимость ипотечной квартиры, приобретенной за последние три года, составляет 4,3 млн рублей. Самые дорогие квартиры на первичном рынке покупают в Газпромбанке (5,1 млн рублей), самые доступные - в Сбербанке, «Открытии» и «Промсвязьбанке» (в среднем по 4 млн рублей).

С 2018 по 2020 год средняя стоимость квартиры, купленной в ипотеку, увеличилась для Московской области на 23%, для Петербургской агломерации – на 34%.

Средняя стоимость квартиры, купленной в ипотеку, млн. руб.

|

|

2018 |

2019 |

2020 |

Динамика за 2 года |

Динамика за год |

|

Только Москва и Московская область |

7,25 |

8,12 |

8,92 |

23,0% |

9,8% |

|

Только Санкт-Петербург и Ленинградская область |

3,89 |

4,32 |

5,22 |

34,2% |

20,9% |

Источник: Аналитический центр Циан

3. Чем выше стоимость недвижимости, тем меньше срок кредита

Средний срок ипотечного кредита за последние три года (2018-2020 гг.) составил 208 месяцев или 17 лет и 4 месяца. В Московском регионе ипотеку брали сроком в среднем на 10 месяцев больше, чем в Петербургской агломерации: 212 месяцев и 202 месяца соответственно. Самые продолжительные кредиты на первичном рынке в среднем выдают «Возрождение» (232 месяца) и ДОМ.РФ (227 месяцев). Минимальные сроки ипотечного кредитования – в Банк «Санкт-Петербург» (192 месяца) и в Сбербанке (198 месяцев).

Средние сроки кредитования увеличиваются с каждым годом: по итогам 2020 года в сравнении с 2018 годом средний срок кредита увеличился почти на два года (на 23 месяца) в Петербургской агломерации и на 20 месяцев в Москве и Московской области в целом.

Средний срок ипотечного кредитования на первичном рынке, месяцев

|

|

2018 |

2019 |

2020 |

Динамика за 2 года |

Динамика за год |

|

Только Москва и Московская область |

200 |

212 |

220 |

+20 месяцев |

+8 месяцев |

|

Только Санкт-Петербург и Ленинградская область |

193 |

195 |

216 |

+23 месяца |

+21 месяц |

Источник: Аналитический центр Циан

Эксперты Циан также проанализировали, есть ли зависимость между средним сроком кредита и средней стоимостью квадратного метра. Чем выше цена, тем быстрее выплатить кредит планируют заемщики, что объясняется уровнем дохода выше среднего.

Сроки ипотеки (2028-2019 гг.). в зависимости от стоимости квадратного метра (Московский и Петербургский регионы)

|

Средняя цена кв. м квартиры |

Ипотека, кол-во месяцев |

|

<100 тыс. рублей за кв. м |

200 |

|

100-200 тыс. рублей |

215 |

|

200-300 тыс. рублей |

219 |

|

>300 тыс. рублей. |

166 |

Источник: Аналитический центр Циан

4. В каких проектах выдано наибольшее число ипотек

Циан составил рейтинг проектов по количеству выданных ипотек в Москве и Санкт-Петербурге в период с 2018 по 2020 год включительно. Все новостройки расположены на периферии городов, что подразумевает невысокую среднюю стоимость квадратного метра. Кроме этого масштабные проекты комплексного освоения. В Москве лидер по числе ипотек – «Саларьево Парк», в Санкт-Петербурге – «Чистое небо».

Новостройки-лидеры по числу выданных ипотек в Москве и Санкт-Петербурге

|

Москва |

Санкт-Петербург |

||

|

Проект |

Доля ипотечных сделок от рынка (2018-2020) |

Проект |

Доля ипотечных сделок от рынка (2018-2020) |

|

Саларьево Парк |

4,4% |

Чистое небо |

7,9% |

|

Скандинавия |

2,3% |

Солнечный город |

7,0% |

|

Бунинские луга |

2,2% |

Северная Долина |

4,1% |

|

Люблинский парк |

2,1% |

Цветной город |

3,6% |

|

Остафьево |

2,0% |

Цивилизация |

2,8% |

Источник: Аналитический центр Циан

5. Женщины берут ипотеку чаще мужчин, особенно в Петербурге

В среднем по Московской и Петербургской агломерациям за последние три года, 47% ипотек на покупку новостройки были оформлены на мужчин, соответственно, остальные 53% кредитов взяли женщины. Примечательно, что в столичном регионе разница минимальна: 49% и 51% соответственно, тогда как в Санкт-Петербурге и Ленинградской области дисбаланс значительно выше: только 44% ипотек оформлены на мужчин.

Доля ипотечных сделок на первичном рынке, оформленных на мужчин

|

|

2018 |

2019 |

2020 |

2018-2020 |

|

Московская и Петербургская агломерации |

47% |

48% |

47% |

47% |

|

Только Москва и Московская область |

49% |

50% |

48% |

49% |

|

Только Санкт-Петербург и Ленинградская область |

44% |

44% |

44% |

44% |

Источник: Аналитический центр Циан

Среди лидирующих по количеству выданных ипотек на первичном рынке банков, наибольшая доля заемщиков-мужчин (49%) за последние три года зафиксирована в банке ВТБ. Для сравнения, в Сбербанке доля чуть ниже – на уровне 45%. Минимальная доля кредитов, оформленных на мужчин, - в Банке «Санкт-Петербург» (всего 42%).

Мужчины берут кредит на больший срок, выбирая жилье дороже

Различия между представителями разных гендеров заключаются не только в выборе банка, но и сроках кредита, а также стоимости и площади жилья, купленного в кредит. В среднем по Московскому и Петербургскому регионам средний срок ипотечного кредита, оформленного на женщин на первичном рынке, составил 205 месяцев против 211 месяцев по кредитам, заёмщики по которым являются мужчины. С 2018 по 2020 год средний срок займа увеличился сопоставимо и в том, и в другом случае (+11% и +10%).

Меньший срок кредита Циан объясняет бюджетом покупки и площадью среднего объекта, купленного в ипотеку на первичном рынке. По статистике, мужчины берут в ипотеку квартиру дороже в среднем почти на миллион рублей (7,4 млн в среднем по Московской и Петербургской агломерации), чем заемщики-женщины (6,5 млн рублей в среднем за последние три года). Средняя площадь квартиры, купленной в кредит мужчинами – 53,3 кв. м, что на 8% выше, чем размер жилья, купленного в кредит женщинами (49,3%).

|

Год |

Средний срок кредита |

Разница |

Средняя стоимость купленной квартиры, млн. р. |

Разница |

Средняя площадь купленной квартиры, кв. м |

Разница |

|||

|

Женщины |

Мужчины |

Женщины |

Мужчины |

Женщины |

Мужчины |

||||

|

2018 |

194 |

201 |

4% |

5,9 |

6,2 |

5% |

48,0 |

52,3 |

9% |

|

2019 |

204 |

207 |

1% |

6,4 |

6,8 |

6% |

51,1 |

54,9 |

7% |

|

2020 |

215 |

222 |

3% |

7,0 |

8,5 |

22% |

48,8 |

52,7 |

8% |

|

Общий итог |

205 |

211 |

3% |

6,5 |

7,4 |

13% |

49,3 |

53,3 |

8% |

|

Рост за два года |

11% |

10% |

18% |

37% |

2% |

1% |

|||

Источник: Аналитический центр Циан

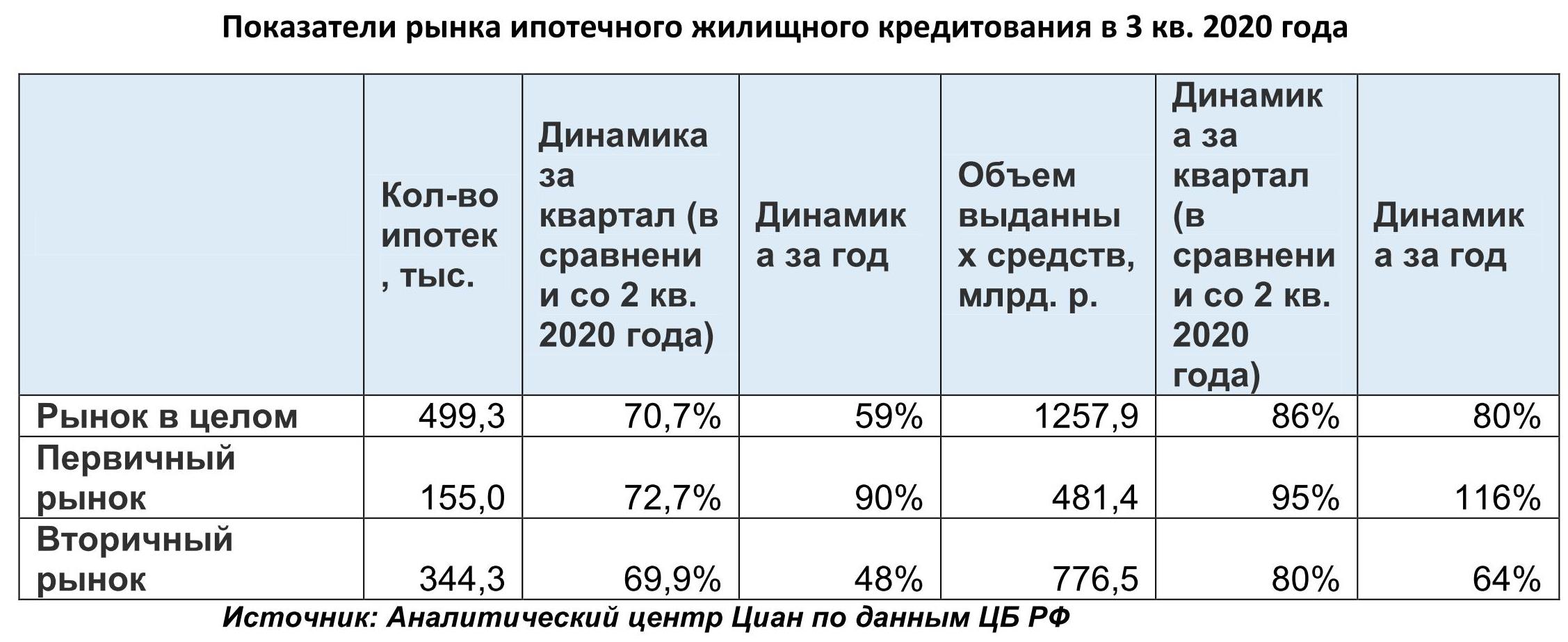

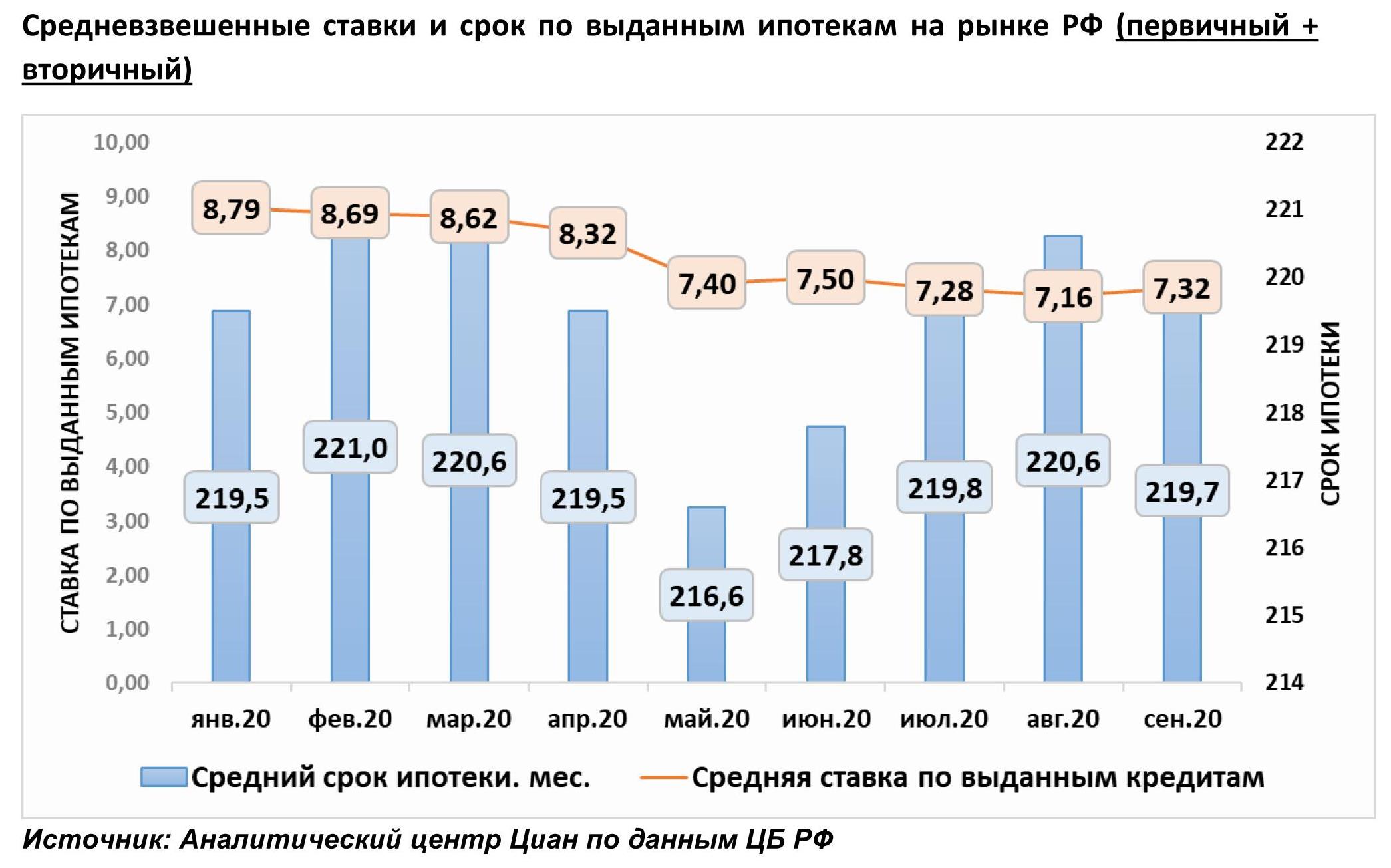

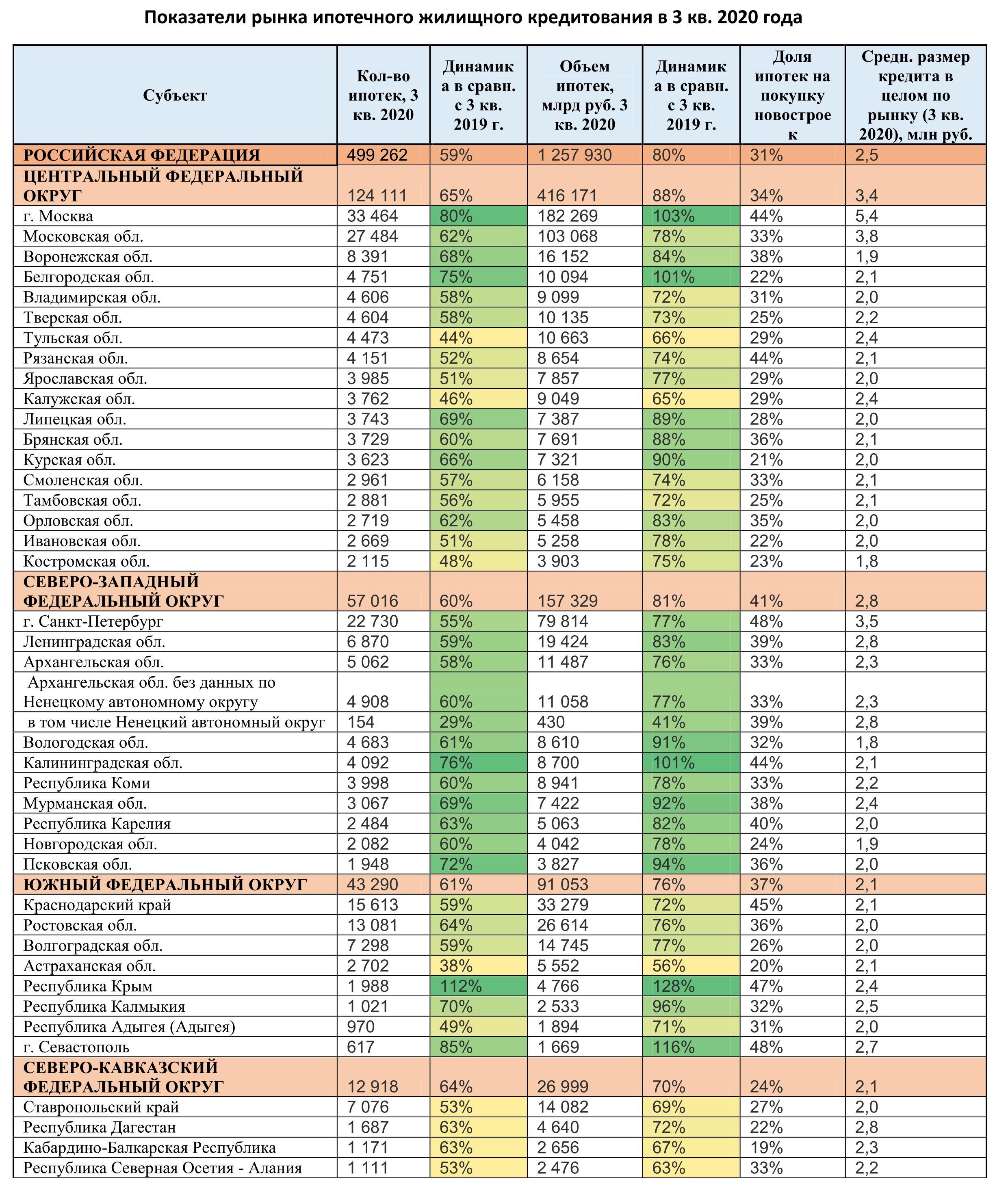

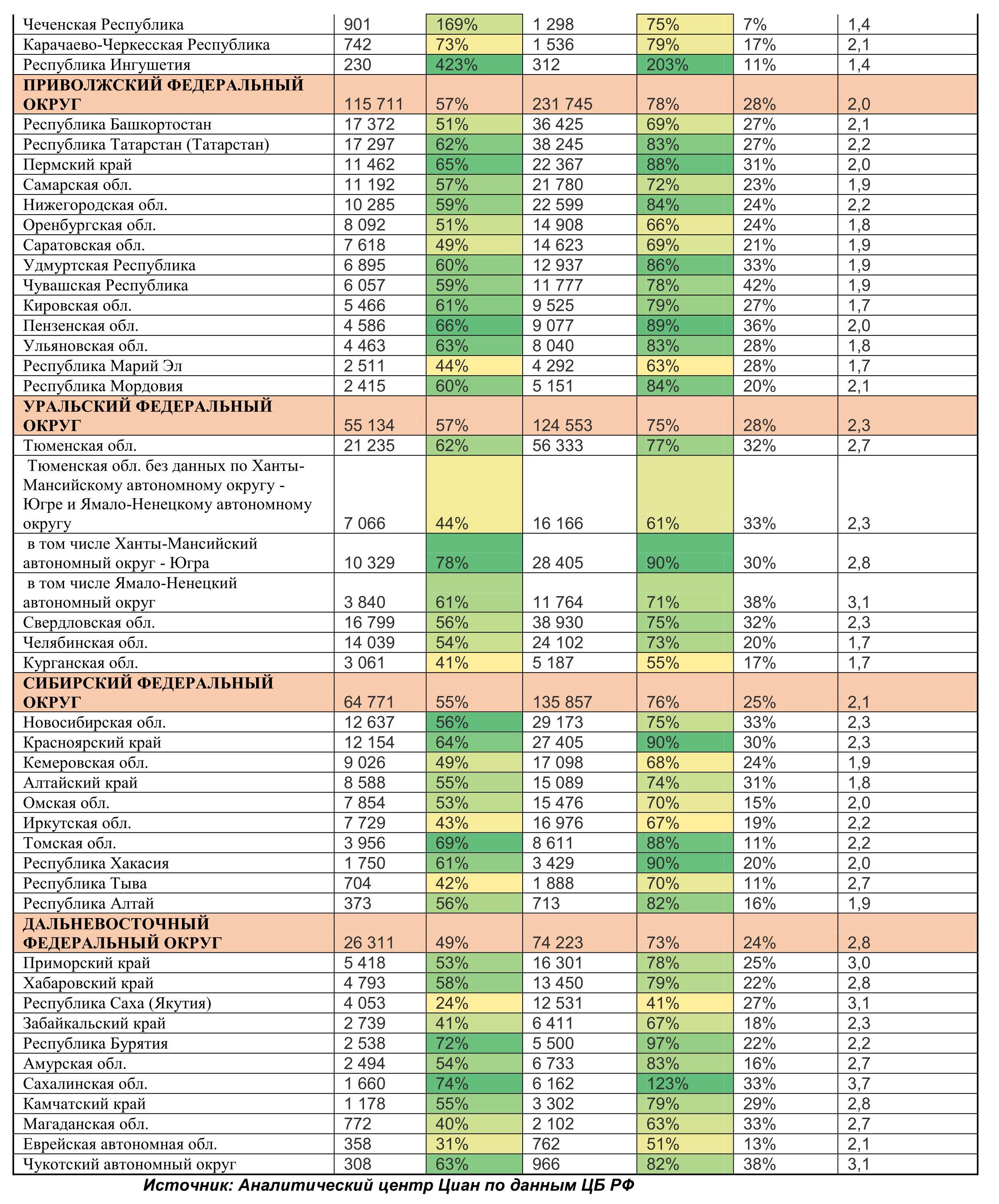

Аналитики Циан подвели итоги для рынка ипотечного кредитования третьего квартала 2020 года по данным, опубликованным Центробанком. Всего за три месяца выдано полмиллиона ипотек на общую сумму 1,26 трлн рублей. В сентябре 2020 года впервые за всю историю наблюдений объем выдачи ипотеки превысил 500 млрд рублей за месяц.

- В 3 кв. 2020 года в РФ выдано 499,3 тыс. ипотек (+59% за год) на общую сумму 1,26 трлн рублей (+80%). Сегмент новостроек по количеству ипотек за год показал почти двукратный прирост: +90%, вторичный рынок за год вырос в полтора раза: на 48%. За квартал прирост был на уровне 70% по всем сегментам.

- В сентябре 2020 года впервые объем выдачи ипотеки превысил 500 млрд (503 млрд рублей).

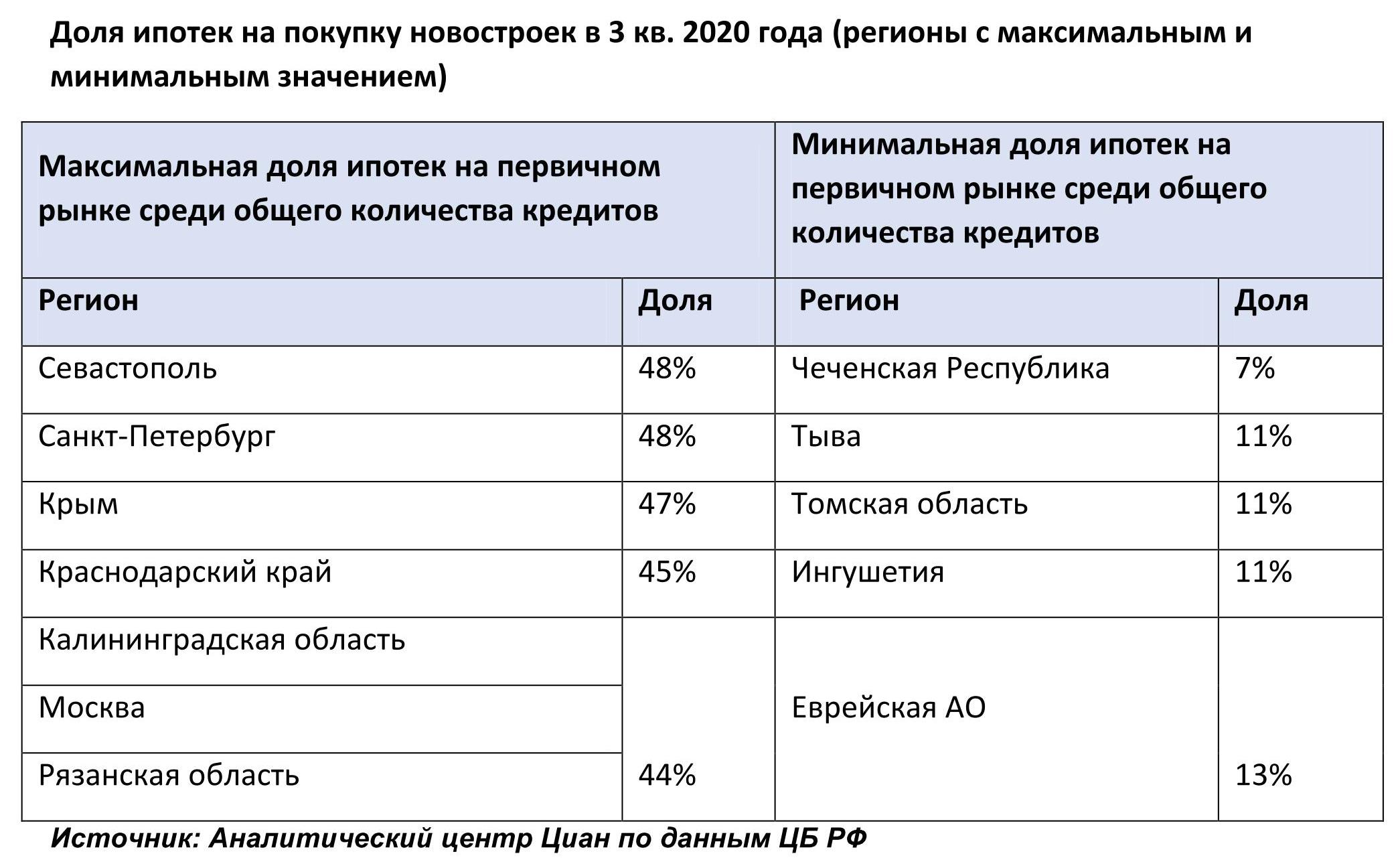

- 31% ипотек выдано на новостройки, остальные 69% - на объекты вторичного рынка. Смещение ипотечного спроса на «первичку» прекратилось. Наибольшая доля ипотек на «первичке» приходится на Севастополь, Санкт-Петербург и Крым.

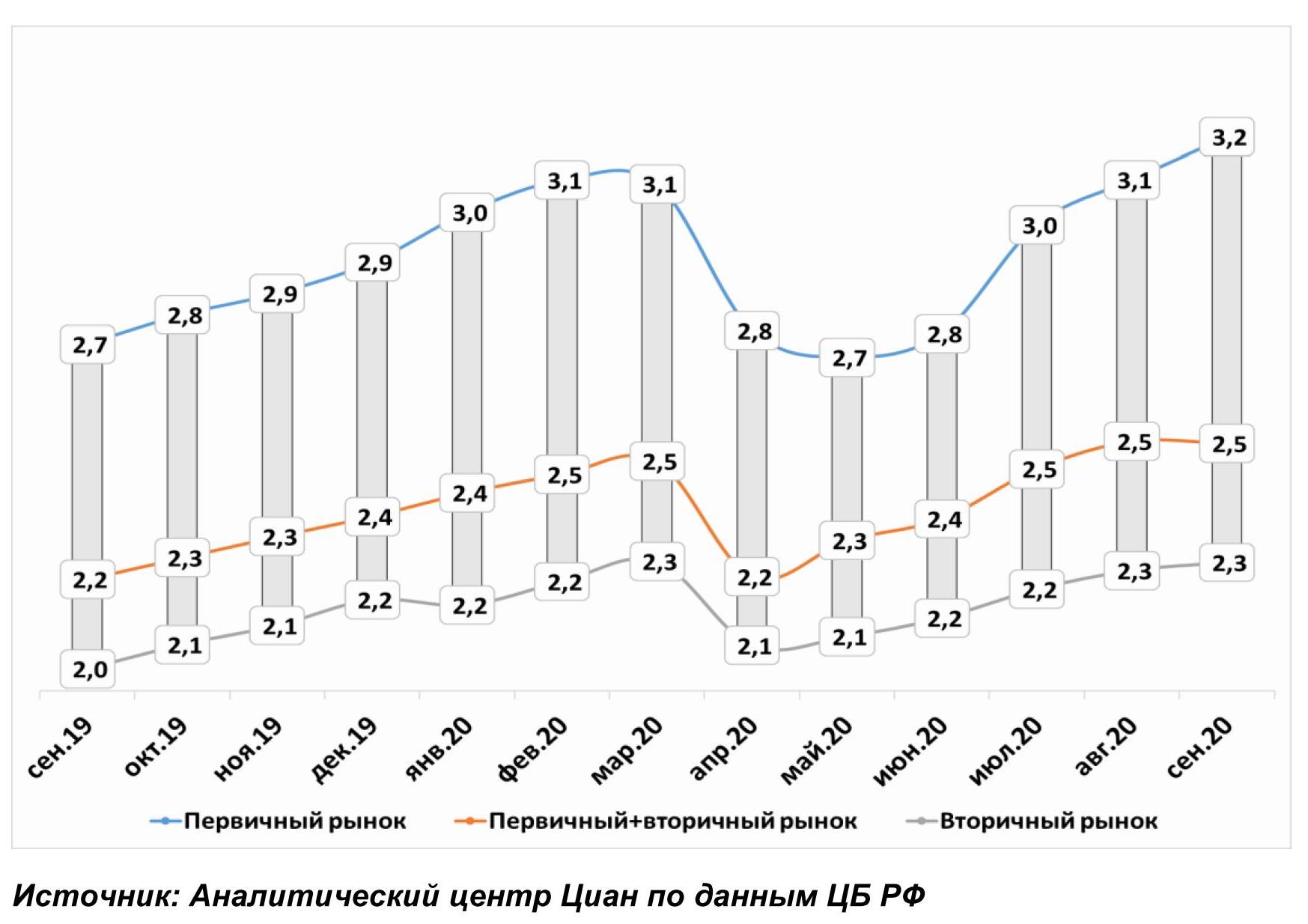

- Россияне берут в ипотеку в среднем 2,5 млн рублей. На первичном рынке средний займ обновил максимум – 3,2 млн рублей. Это на 900 тыс. р. больше, чем на вторичном рынке.

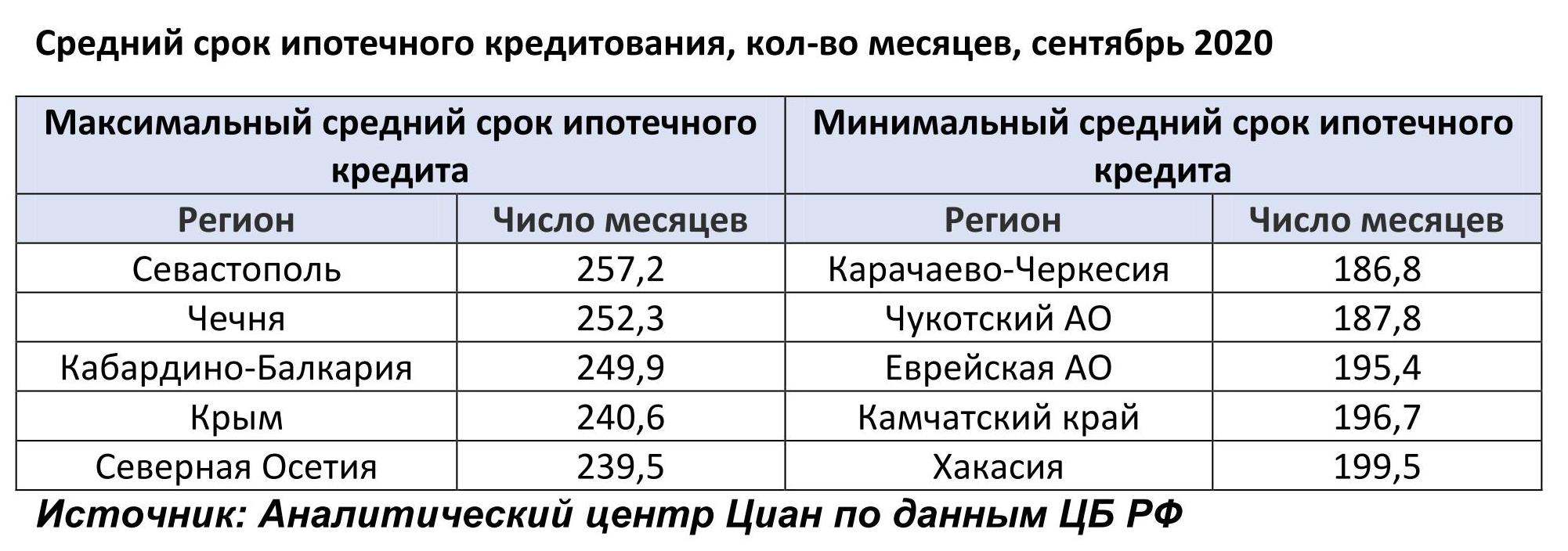

- Срок кредита на первичном рынке вернулся к апрельским значениям. Ипотеку берут в среднем на 18 лет и 7 месяцев. Привлекают ипотеку на максимальный срок в Севастополе, минимальный - в Карачаево-Черкесии.

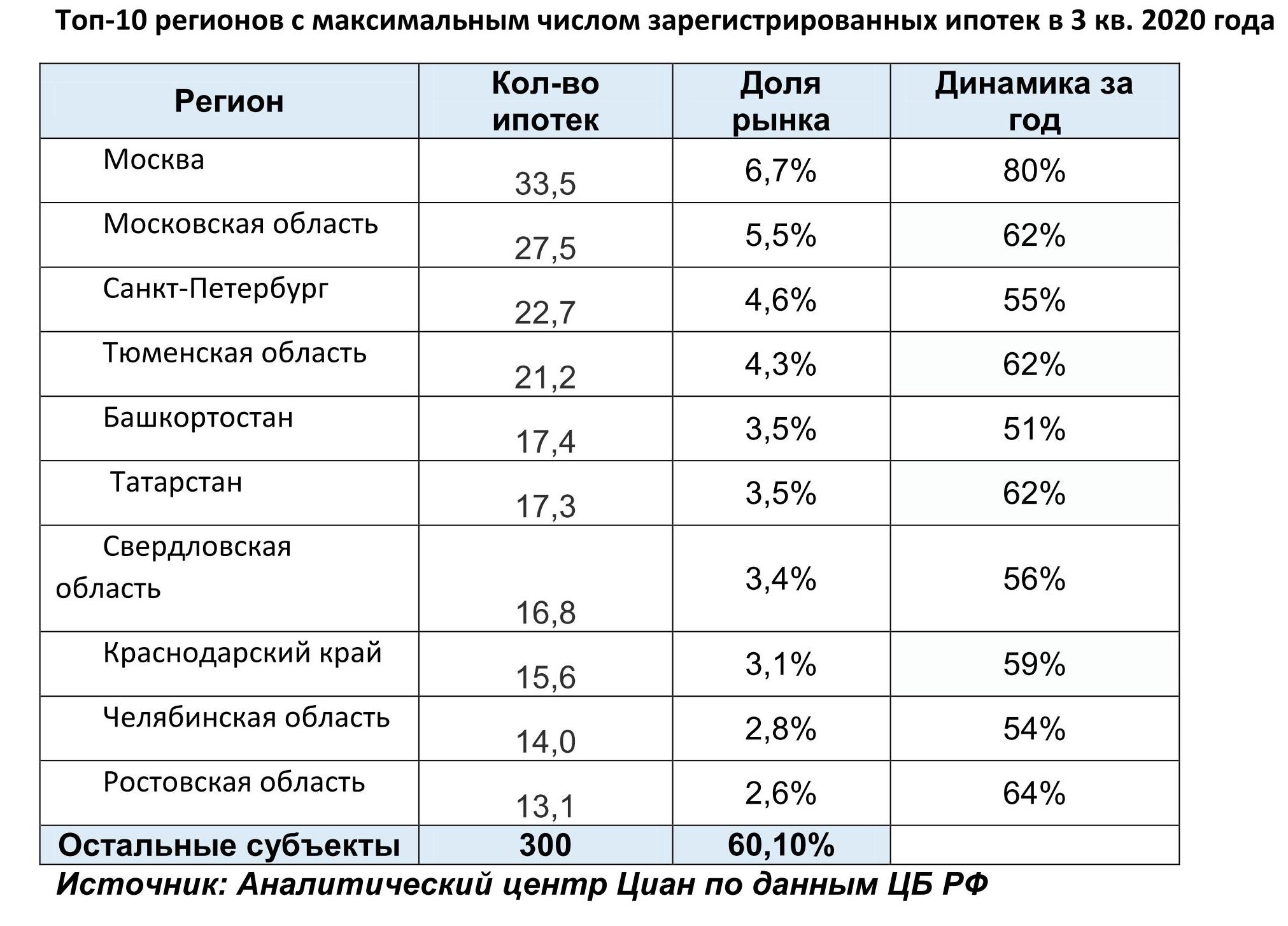

- Жители 10 регионов взяли 40% жилищных ипотечных кредитов. В лидерах - Москва, Московская область и Санкт-Петербург. Абсолютно по всем субъектам РФ выросло число ипотек в годовой динамике.

- Задолженность по ипотечным кредитам за год выросла на 19% - до 8,6 трлн рублей. Доля просроченной задолженности стабильна – 0,9%. В сегменте новостроек она составляет всего 0,4%. На вторичном рынке – 1,1%.

1. За третий квартал выдано полмиллиона ипотек

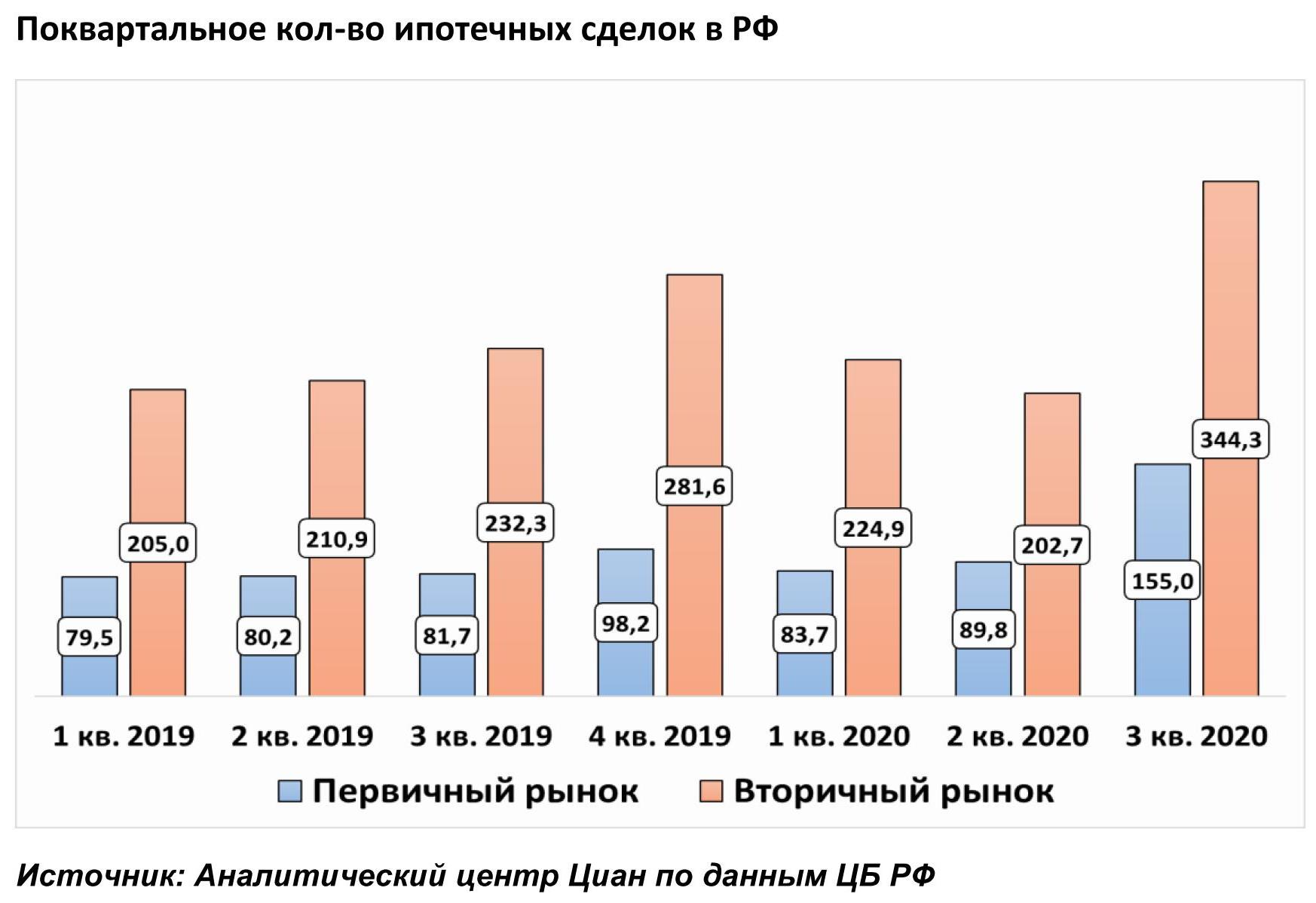

Льготная ипотека на первичном рынке привела к рекордному количеству ипотечных сделок в России. В 3 кв. 2020 года было выдано 499,3 тыс. ипотек на общую сумму 1,26 трлн рублей. В сравнении с прошлым кварталом (2 кв. 2020 года) количество выданных ипотек увеличилось на 59%, а в объеме денежных средств – на 86%. В годовой динамике (относительно 3 кв. 2019 года) количество кредитных сделок выросло на 59%, а объем – на 80%.

На первичном рынке выдано 155 тыс. ипотек (+72,7% за квартал и +90% за год). Объем выданных кредитов (481 млрд рублей) за квартал вырос почти в два раза – на 95%, а в годовой динамике рынок вырос более чем в два раза: на 116%. Это абсолютный рекорд за всю историю.

На вторичном рынке также обновлен максимум: за третий квартал было выдано 344 тыс. ипотек: за квартал спрос вырос на 70%, за год - на 48%. В денежном выражении (776,5 млрд руб.) рост существеннее: +80% за квартал и +64% за год.

31% ипотек выдано на новостройки, остальные 69% - на вторичном рынке.

Каждый месяц третьего квартала количество выданных ипотек по РФ обновляло новый рекорд: июль -146 тыс. кредитов (+52% за год), август: 154,5 тыс. (+54% за год), сентябрь: 198,7 тыс. (+86%). Таким образом, 40% всех ипотек были выданы в сентябре 2020 года. В сентябре 2020 года впервые объем выдачи ипотеки превысил 500 млрд (503 млрд рублей).

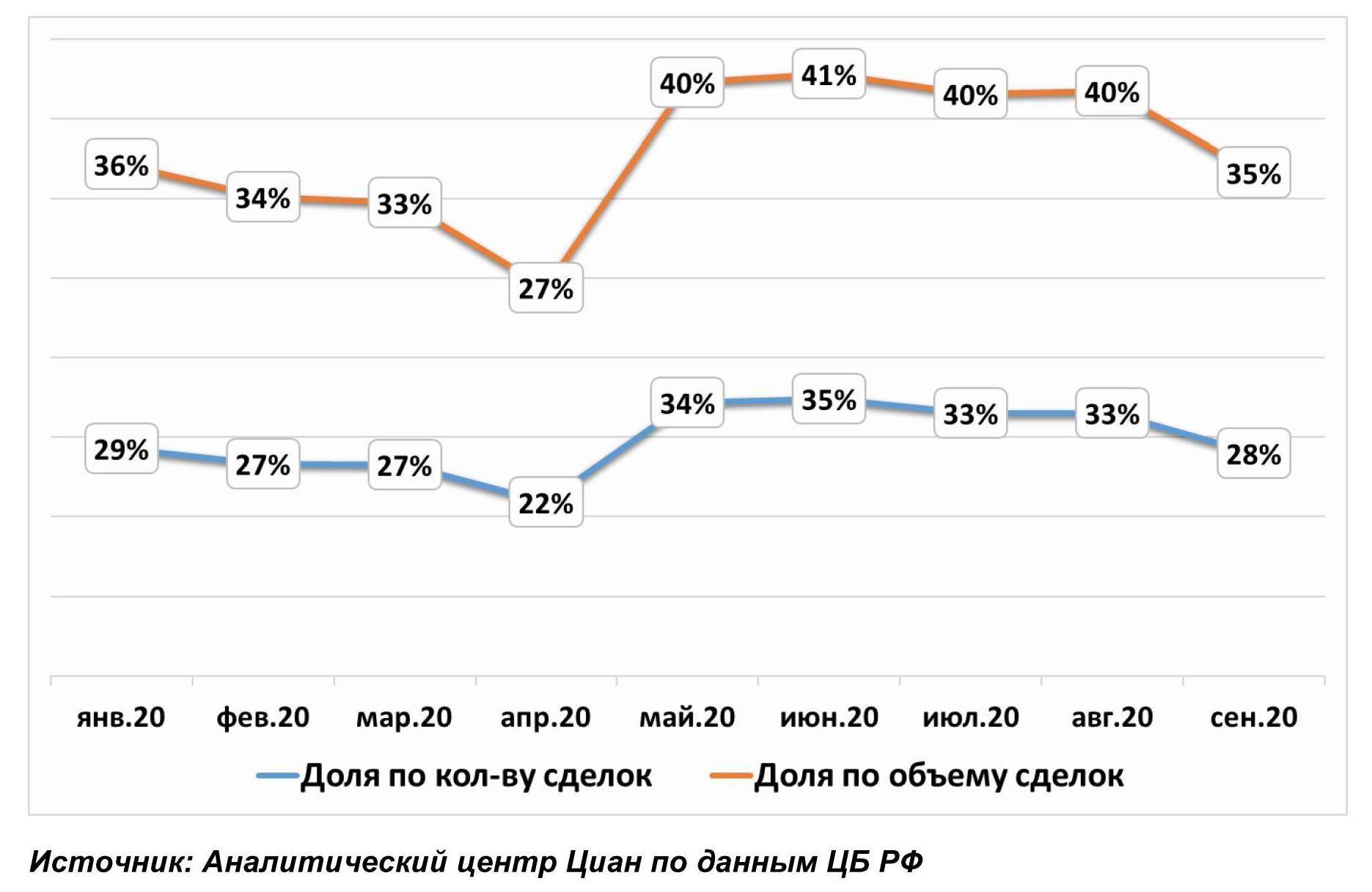

2. Смещение ипотечного спроса на «первичку» замедляется

По итогам 3 кв. 2020 года треть российских заемщиков (31%) выбрали квартиру от застройщика, остальные предпочли готовые варианты. Причем в сентябре только 28% ипотек было выдано на новостройки - это стандартные показатели 2019 года, когда не действовали специальные субсидии. Объем кредитования на первичном рынке от общей доли в сентябре также снизился до 35% против 40% в предыдущих месяцах.

Подобная динамика свидетельствует о частичном удовлетворении сложившегося спроса на первичном рынке. Кроме того, в сентябре 2020 года на рынок вышло больше инвесторов, многие из которых выбирали именно готовые квартиры, которые можно сдавать в аренду, компенсируя тем самым упущенную прибыль от возможного размещения средств на депозитах. Кроме того, цены на вторичном рынке не росли так быстро, как в сегменте новостроек, а у продавцов можно было получить скидку (в отличие от застройщиков, которые их сейчас практически не предоставляют).

Доля ипотек на первичном рынке среди всех ипотечных жилищных кредитов

Самая высокая доля ипотек на первичном рынке (среди всего числа выданных жилищных кредитов) в 3 квартале отмечена для Севастополя (48%), Санкт-Петербурга (48%), Крыма (47%), Краснодарского края (45%). Москва также вошла в пятерку лидеров наравне с Калининградской областью и Рязанской областью (по 44%). Ипотека на первичном рынке не пользуется спросом в Чечне (7% ипотек выданы на покупку новостроек), Тыве, Томской области, Ингушетии (по 11%). Наблюдается прямо пропорциональная зависимость между объемов строительства и ввода с долей ипотеки на первичном рынке.

3. Несмотря на льготную ипотеку, сумма кредита не снижается

Рост стоимости на первичном рынке нивелирует эффект снижения ипотечной ставки. В итоге средняя сумма займа на первичном рынке сопоставима с прошлогодними значениями, когда не действовала субсидия и клиенты приобретали квартиры по рыночным ставкам. В сентябре 2020 года средний размер ипотечного кредита по РФ достиг максимального значения – 3,2 млн рублей. Показатель увеличивается уже четвертый месяц подряд – с мая 2020 года, когда и начала действовать субсидия.

Средний займ «на первичке» практически на миллион рублей (900 тысяч) выше, чем на вторичном рынке, где в кредит берут сегодня около 2,3 млн рублей. На вторичном рынке средние суммы ипотеки ниже за счет высокой доли альтернативных сделок – новая квартира часто приобретается на средства от продажи старого жилья, поэтому в кредит нужно брать меньшие суммы благодаря высокому первому взносу.

В целом по рынку заемщики привлекают 2,5 млн рублей – эта сумма стабильная на протяжении всего третьего квартала. В годовой динамике это на 200-300 тыс. рублей выше.

Средняя сумма ипотечного жилищного кредита в 2020 гг.

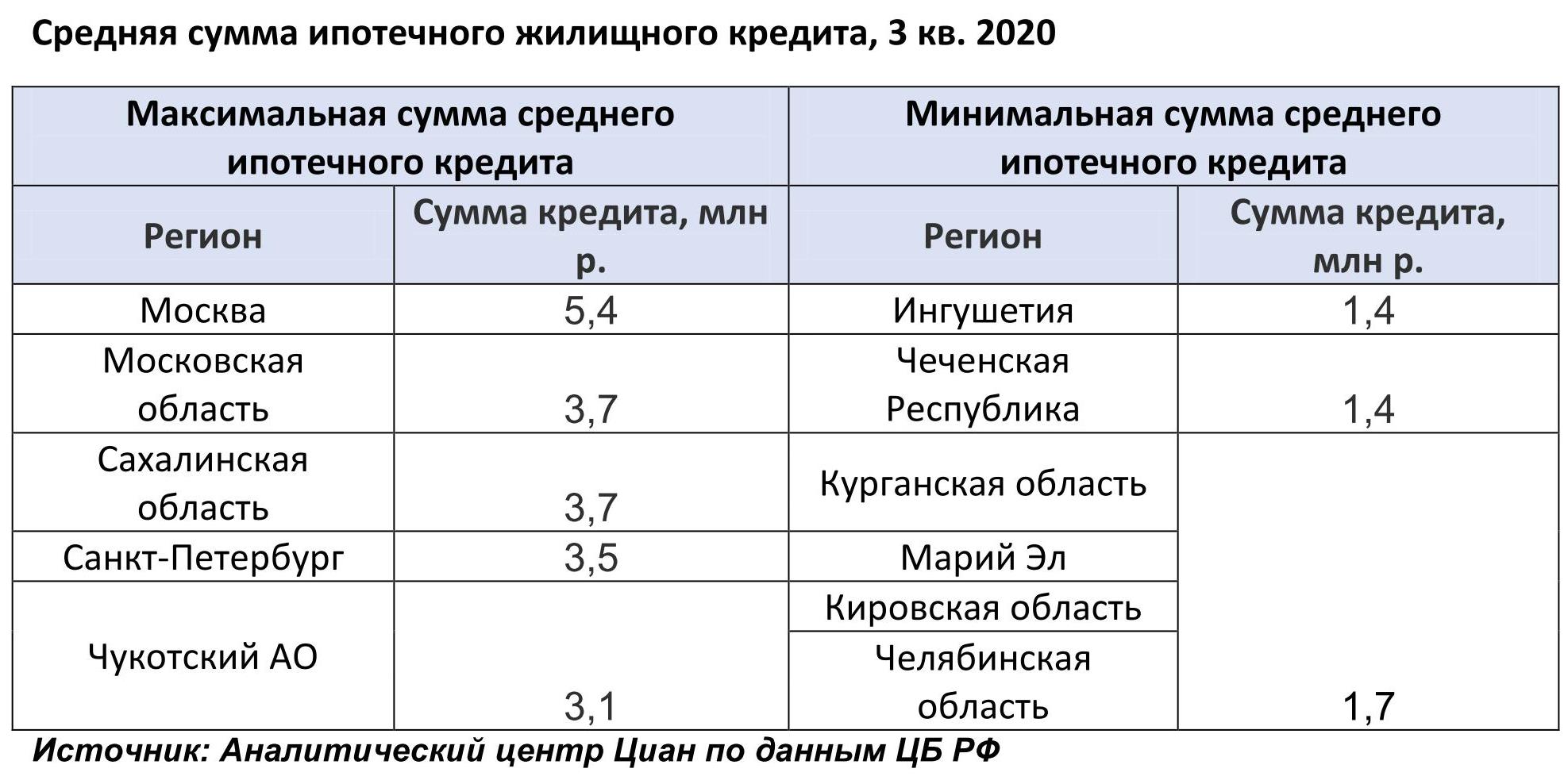

Наибольшие суммы в ипотеку на покупку новостроек традиционно берут жители Москвы – в 3 кв. 2020 года сумма составила 5,8 млн рублей. В Московской области – 4,6 млн. Небольшие кредиты на жилье привлекают жители (в среднем 2 млн рублей) берут жители Марий Эл и Алтайского края.

В целом по рынку (с учетом первичного и вторичного сегментов) жители следующих регионов брали самые большие ипотечные кредиты (в 3 кв. 2020 года): Москва (5,4 млн рублей), Московская область (3,7 млн), Сахалинская область (3,7 млн), Санкт-Петербург (3,5 млн) и Чукотский АО (3,1 млн). Минимальные суммы берут в ипотеку жители Чечни и Ингушетии (1,4 млн).

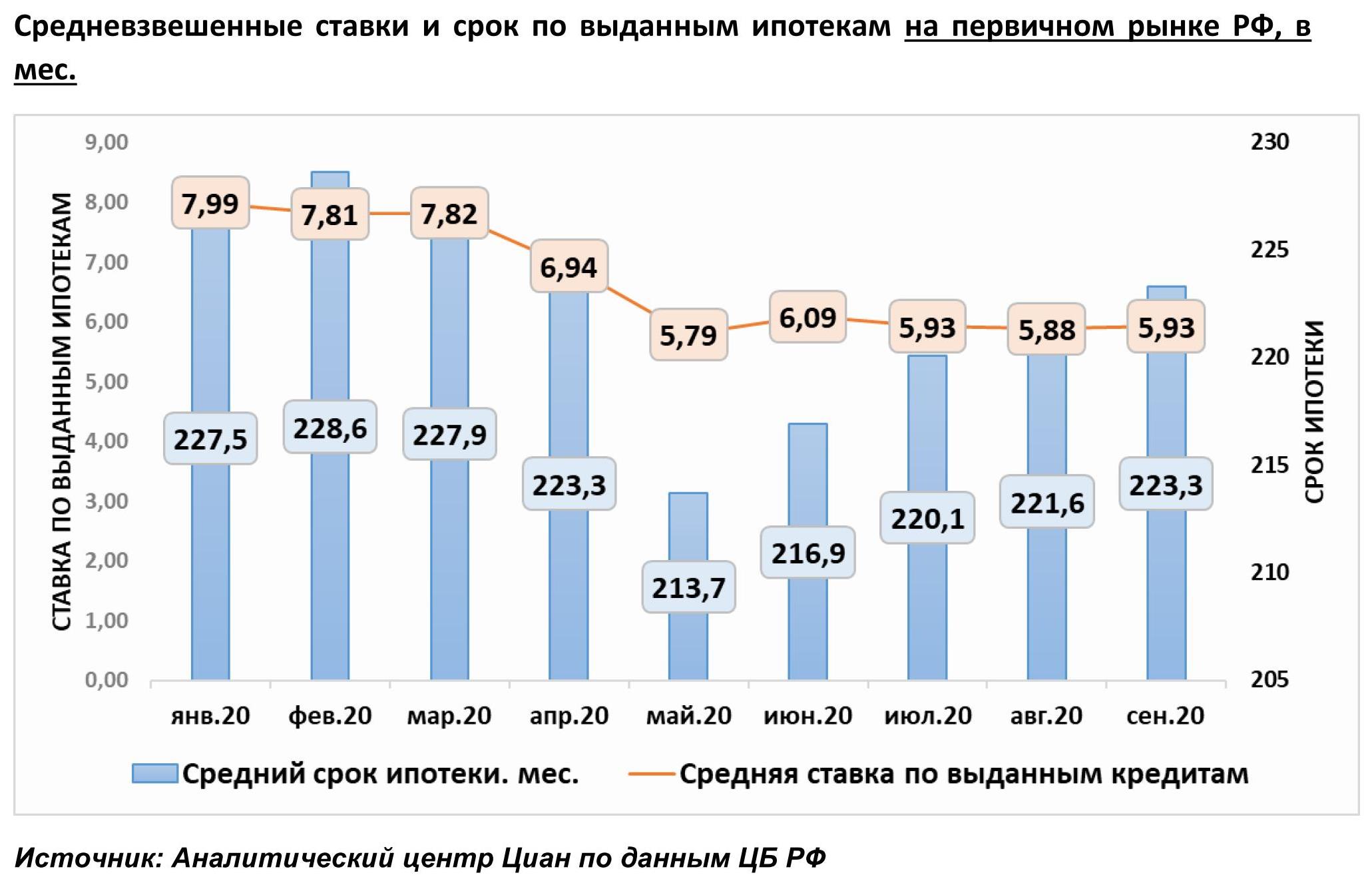

5. Льготная ипотека не помогает: срок кредита на первичном рынке вернулся к апрельским значениям. Ипотеку берут в среднем на 18 лет и 7 месяцев

В сентябре 2020 года средневзвешенная ставка по выданным кредитам в РФ на первичном рынке составила 5,93%. Относительно марта, до анонса льготной ипотеки, текущая ставка ниже на 1,89 пп. Несмотря на снижение процентов, средний срок кредита (223,3 месяцев) вернулся к показателям апреля, что связано с ростом цен на жилье и необходимостью брать в кредит большую сумму на больший срок.

В отдельных субъектах РФ ипотека выдавалась по ставкам существенно ниже среднерыночных. Минимальные значения зафиксированы в Приморском крае (4,46%), Якутии (4,65%), где действует «Дальневосточная ипотека». Самые дорогие кредиты на первичном рынке – в Ингушетии (7,12%) и Карачаево-Черкесии (6,41%).

В целом по рынку РФ ставка по выданным в сентябре кредитам составила 7,32%. Срок – 219,7 месяцев. Средний срок кредита также варьируется, в зависимости от региона. Максимальный средний срок кредитования (в целом по рынку в сентябре 2020 года), более 20 лет, зафиксирован в Севастополе, Чечне, Кабардино-Балкарии, Крыму. В Москве средний срок кредита составляет 232,2 месяца – чуть более 19 лет.

6. Жители 10 регионов взяли 40% жилищных ипотечных кредитов

В 3 кв. 2020 года на десятку лидирующих по количеству выданных ипотек регионов пришлось 39,9% сделок. Лидерами стали Москва (6,7% от всего рынка, +80% ипотек за год), Московская область (доля 5,5%, +62% ипотек за год), Санкт-Петербург (46% от рынка, +55% за год). В годовой динамике десяток субъектов с наибольшим числом сделок не изменился.

По всем лидирующим по количеству выданных ипотек субъектов отмечена положительная динамика кредитных сделок за год. Наибольший прирост зафиксирован для Москвы (+80%).

Среди всех российских регионов нет ни одного, где в годовой динамике (3 кв. 2020 года против 3 кв. 2019 года) число ипотек снизилось. Минимальный рост (на уровне 24-31%) отмечен для Якутии, Еврейской АО и Ненецкого АО).

Доля просроченной задолженность по ипотеке стабильна – сегодня в целом по РФ она составляет 0,9% от всего объема задолженности. В абсолютном выражении объемы «плохих» кредитов сегодня – 77,8 млрд рублей (+7% за год). Эксперты отмечают, что более дисциплинированными плательщиками становятся покупатели новостроек: просроченная задолженность от всего объема составляет в данном сегменте 0,4%. На вторичном рынке – 1,1%.

В разрезе отдельных регионов максимальная доля «просрочки» по ипотеке (первичный и вторичный рынки) отмечена в Карачаево-Черкесии (4,3% от общего объема задолженности по субъекту – просроченная), Калининградской области (3,5%) и Северной Осетии (2,7%). Регионы с минимальной долей «просрочки»: Ненецкий и Чукотский АО (по 0,2%).

«Субсидирование ипотечных ставок в сегменте новостроек на первом этапе позволило снизить как срок кредита, так и средний размер займа, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Льготная ипотека действительно увеличила доступность ипотечного кредитования во втором квартале, однако в третьем квартале из-за роста цен эффект субсидирования нивелируется. Тем не менее, в третьем квартале рекордный спрос на ипотеку был связан с приближением завершения программы кредитования, когда еще не было известно о пролонгации программы. В среднесрочной перспективе спрос будет распределен на большем временном отрезке, что несколько снизит спрос и позволит уменьшить темпы роста цен в сегменте новостроек. Впрочем, даже столь высокая активность на рынке не вызывает опасений в части роста закредитованности. Сегодня задолженность по ипотечным кредитам не превышает и 10% ВВП, тогда как в США незадолго до кризиса 2008 года доля ипотечного долга в ВВП приближалась к 80%. Поэтому рынок имеет еще большой задел для развития рынка жилищного кредитования”.

Карта регионов по количеству ипотечных сделок в 3 кв. 2020 года https://datawrapper.dwcdn.net/Ne7K8/1/

Аналитики международной консалтинговой компании Knight Frank проанализировали стоимость самых дорогих парковочных мест в элитных и премиальных жилых комплексах Москвы.

- В ходе исследования выяснилось, что самое дорогое парковочное место стоимостью 17,5 млн руб. представлено в двухуровневом подземном паркинге клубного дома «Малая Бронная, 15». Здесь предусмотрено 40 машино-мест площадью до 26 кв. м, которые учитывают увеличенные габариты машин представительского класса. 200 тыс. долларов, или 15,9 млн рублей стоит машино-место в ЖК Knightsbridge Private Park. В жилом комплексе класса де-люкс Villa Grace парковочное место обойдется в 15,9 млн руб. В башне «Федерация» представлены машино-места стоимостью до 15 млн рублей за 26,6 кв. м, таким образом, стоимость квадратного метра парковочного метра сопоставима с ценой квадратного метра апартаментов на 90-х этажах, на владельцев которых они в первую очередь рассчитаны.

- Проекты, где зафиксированы наиболее дорогие машиноместа, в целом имеют высокий уровень цен на жилую недвижимость.

- В большинстве элитных проектов имеется подземный паркинг на одном-двух уровнях (в редких случаях он может быть трех- и четырехуровневым, преимущественно в масштабных проектах) с классическими машино-местами, но также встречаются и механизированные варианты организации парковки.

- Застройщики стараются не делать зависимыми парковочные места, зачастую реализуя пару «зависимое и независимое машино-места» для одного владельца.

- В целом подземные парковки современных элитных проектов Москвы соответствуют всем мировым стандартам. Для безопасности жителей в них установлены камеры видеонаблюдения и системы противопожарной безопасности. В клубном доме «Малая Бронная, 15» также предусмотрено автоматическое считывание номеров, а для въезда спортивных автомобилей был рассчитан особый наклон рампы и установлены специальные колесоотбойники. Для владельцев электромобилей установлены специальные зарядные устройства.

- Андрей Соловьев, директор департамента городской недвижимости Knight Frank, отмечает, что в большинстве проектов присутствует разнообразие по площади машино-мест для разных классов автомобилей: «В среднем площадь стандартного машино-места составляет 13-17 кв. м, помимо которых в части объектов можно найти как небольшие (8-10 кв. м), так и более крупные машино-места – площадью 20-26 кв. м, среди исключений встречаются еще более увеличенные варианты парковки (до 35,6 кв. м)».

- В сегменте де-люкс средняя стоимость стандартного машиноместа составляет 7,4 млн рублей, в премиальном сегменте - 4,3 млн рублей.

- Стоит отметить, что сейчас девелоперы пересматривают политику обеспечения проектов машино-местами, поскольку многие покупатели стали отказываться от личных автомобилей. На текущий момент для проектов уровня де-люкс коэффициент обеспеченности машино-местами составляет в среднем 1,9, для премиальных показатель ниже – в среднем 1,4.