«Метриум»: Средняя стоимость «однушки» в новостройках Москвы превысила 9 млн рублей

В январе средняя стоимость однокомнатной квартиры в новостройках массового сегмента в Москве впервые в истории превысила 9 млн рублей, подсчитали аналитики «Метриум». За первый месяц 2021 года цена увеличилась на 2%, а по сравнению с январем 2021 года – на 19%. «Квадрат» в однокомнатной квартире сейчас стоит 224 тыс. рублей.

Средняя однокомнатная квартира в новостройках эконом- и комфорт-класса Москвы в январе подорожала до 9 млн рублей – впервые в истории столичного рынка новостроек. По данным экспертов «Метриум», в декабре 2020 года средняя стоимость такого жилья составляла 8,8 млн рублей, а в январе 2020 года – 7,6 млн рублей. Таким образом, за месяц однокомнатные квартиры подорожали на 2%, а за прошедшие 12 месяцев – на 19%. Между тем в январе 2019 года средняя «однушка» в массовых новостройках обходилась в 6,8 млн рублей, в январе 2018 – 6,3 млн рублей, в январе 2017 – 6,1 млн рублей. За три года такое жилье подорожало почти на 3 млн рублей.

Однокомнатные квартиры дорожают быстрее рынка. Средняя стоимость квартиры (всех типов) в московских новостройках за год увеличилась на 12% и составила 11,6 млн рублей. В наибольшей степени за прошедший год выросли в цене студии в эконом- и комфорт-классе, которые прибавили 22% (6,3 млн рублей). Двухкомнатные квартиры подорожали на 20% до 13 млн рублей, а трехкомнатные квартиры – на 19% до 17,3 млн рублей. Многокомнатные квартиры (с четырьмя комнатами и более) выросли в цене на 9% до 23,2 млн рублей.

По удельной стоимости однокомнатные квартиры – самые дорогие варианты жилья, не считая студий. Средний квадратный метр в «однушках» стоит сейчас 224 тыс. рублей, тогда как покупателям студий он обходится в 241 тыс. рублей. В двухкомнатных квартирах квадратный метр стоит 209 тыс. рублей, в трехкомнатных – 205 тыс. рублей., в многокомнатных – 214 тыс. рублей.

«Однокомнатные квартиры сейчас являются одним из самых востребованных вариантов жилья, – комментирует Алексей Перлин, генеральный директор девелоперской компании «СМУ-6 Инвестиции» (девелопер проекта «Любовь и голуби»). – Они подходят для активной молодой аудитории, скажем, для студентов. Иногда сюда переезжают пожилые люди, которые не нуждаются в большой жилой площади и выбирают квартиры по своему стилю и образу жизни. В нашем проекте “Любовь и голуби” большая часть предложения образована студиями и однокомнатными квартирами, и мы реализовали более 70% из них, хотя продажи начались менее года назад».

По подсчетам «Метриум», однокомнатные квартиры образуют почти треть предложения в новостройках массового сегмента в Москве (32%). В такой же степени представлены в продаже двухкомнатные квартиры. На долю студий приходятся 16% вариантов жилья, трехкомнатных квартир – 17%, многокомнатных – 2%.

«Примечательно, что доли однокомнатных и двухкомнатных квартир в структуре предложения массовых новостроек сравнялись, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Между тем год назад на двухкомнатные квартиры приходилось 40% предложения. Это значит, что застройщики адаптировали продукт под растущий спрос на небольшие квартиры. Связано это с быстрым повышением цен на фоне дешевой ипотеки. Впрочем, покупательский потрет тоже стал более разнообразным благодаря доступному кредиту: на рынке появилось больше покупателей, которые раньше предпочли бы арендовать, а не покупать однокомнатную квартиру, скажем, приезжие из других регионов России».

Источник: «Метриум»

Отдел исследований и консалтинга IPG.Estate подготовил обзор рынка офисной недвижимости Санкт-Петербурга по итогам 2020 года.

Предложение

Кризисные явления 2020 года существенным образом повлияли на реализацию планов девелоперов по строительству новых офисных центров. В конце 2019 года мы ожидали появление в 2020 году 165 000 кв.м новых объектов, но по итогам года эта цифра была скорректирована на 110 000 кв. м – на рынок вышло 55 000 кв.м новых площадей.

Объем спекулятивного предложения по итогам 2020 года остается на уровне 2,7 млн. кв. м.

Всего в течение 2020 года в эксплуатацию было введено 6 проектов спекулятивной направленности, половина из которых – это проекты, введенные после реконструкции.

Кроме этого, разрешение на ввод в эксплуатацию получило здание второй очереди «Лахта Центра».

Перспективное предложение

Мы ожидаем восстановления девелоперской активности к 3 кварталу 2021 года. До этого момента, по нашим оценкам, большинство игроков рынка будет находиться в выжидательной позиции: уровень активности по реализации новых проектов в сегменте офисной недвижимости напрямую зависит от уровня спроса, который будет постепенно восстанавливаться в течение 2021 года.

Мы прогнозируем, что в 2021 году на рынок офисной недвижимости Санкт-Петербурга может выйти 90 000 кв. м новых офисных площадей.

Прогнозируемый прирост будет обеспечен в основном за счет завершения строительства объектов, ввод в эксплуатацию которых притормозили последствия пандемии COVID-19.

Спрос

Поглощение в сегменте офисной недвижимости по итогам 2020 года составило, по нашим оценкам, 97 000 кв.м. В ситуации приостановленных переговоров по аренде новых площадей со стороны крупных арендаторов драйвером спроса со второй половины 2020 года выступили компании, арендующие рабочие места в коворкингах и гибких рабочих пространствах.

Важной тенденцией 2020 года с точки зрения спроса является значительно возросший интерес к приобретению офисных площадей в собственность со стороны конечных пользователей. Таким образом, на наш взгляд, компании стараются снизить риски, связанные с сократившимся горизонтом планирования операционных и капитальных расходов.

Достигнутый уровень поглощения в 2020 году оказался ниже уровня предыдущих лет, что обусловлено не только влиянием пандемии, но и другими факторами. Во-первых, привычный драйвер спроса на рынке офисной недвижимости Санкт-Петербурга – ПАО «Газпром» и его структуры – завершили активную экспансию в Санкт-Петербург. Во-вторых, привычно активный сектор IT приостановил переговоры по аренде офисных площадей, поскольку как минимум до конца январских праздников порядка 90% сотрудников крупнейших IT-компаний останется на удаленной работе.

Восстановление поглощения до привычного уровня в 120 000 – 150 000 кв.м, по нашим оценкам, произойдет уже в 2021 году, в частности, за счет того, что продолжится рост сегмента коворкингов, которые выступают арендаторами площадей в офисных центрах.

Ставки аренды и уровень вакансии

Уровень вакантных площадей по итогам 2020 года находится на уровне 9,4%. В сравнении с уровнем вакансии 2019 года рост составил 3,5 пп.

К концу 2020 года укрепилась тенденция, наметившаяся летом 2020 года: компании малого бизнеса, которые занимали площади до 200 кв. м, были вынуждены отказаться от офисов в период первой волны, после периода самоизоляции постепенно возвращаются на рынок, но уже в статусе арендаторов коворкингов, которые предлагают своим клиентом выделенные гибкие рабочие зоны.

Уровень вакансии в классе А существенно не изменился и составляет 9%, уровень вакансии в классе В/В+ снизился за счет нескольких сделок и составляет 9,5%.

По итогам 2020 года, средний уровень запрашиваемых ставок аренды на офисные помещения класса А сохранился и находится на уровне 1 700 рублей за кв.м в месяц, включая НДС и КУ.

Средний уровень ставок аренды на офисные помещения класса В/В+ также не претерпел серьезных изменений и находится на уровне 1 230 рублей за кв.м в месяц, включая НДС и КУ.

На фоне текущего сокращения спроса рынок реагирует сдержано и ставки аренды не снижаются. Это подтверждает ожидания собственников в отношении восстановления спроса в 2021 году.

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги 2020 года на гостиничном рынке Москвы.

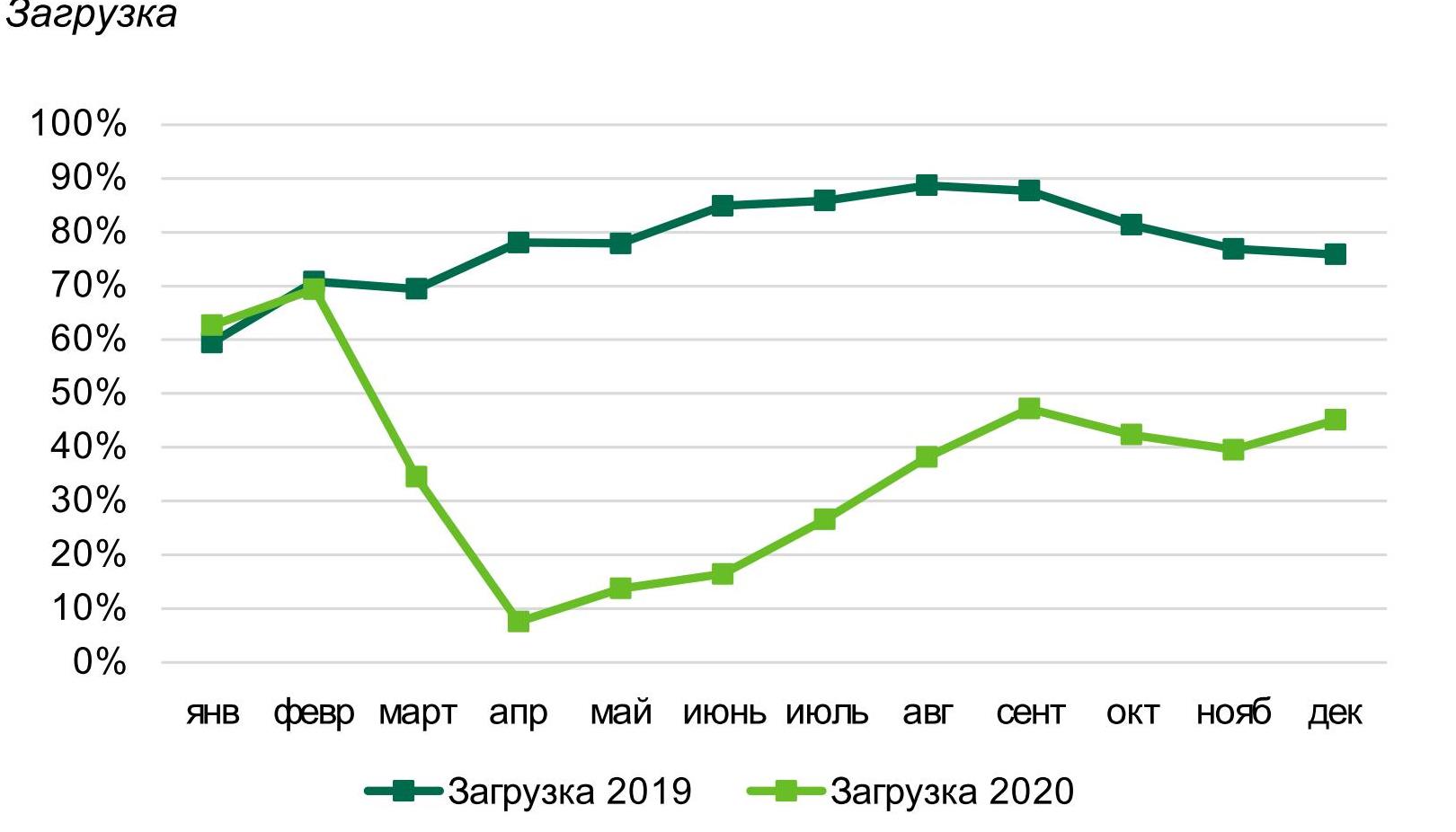

Загрузка

Как отмечают аналитики CBRE, загрузка столичных отелей по итогам 2020 года составила 37%, что на 40 п.п. (или на 52%) ниже показателя загрузки 2019 года.

Ослабление ограничений, которое мы наблюдали в сентябре 2020 года, сразу позволило гостиницам нарастить загрузку, что позволяет делать вывод, что с отменой ограничений деловой поток и MICE сегмент будут постепенно возвращаться и достигнут докризисных показателей в 2022 году.

Четвертый квартал 2020 года на московском гостиничном рынке продемонстрировал стабилизацию уровня загрузки. Проведение мероприятий в отелях, активизация внутреннего туризма, возобновление деловой активности позволили рынку стабилизироваться на уровне 40-45%.

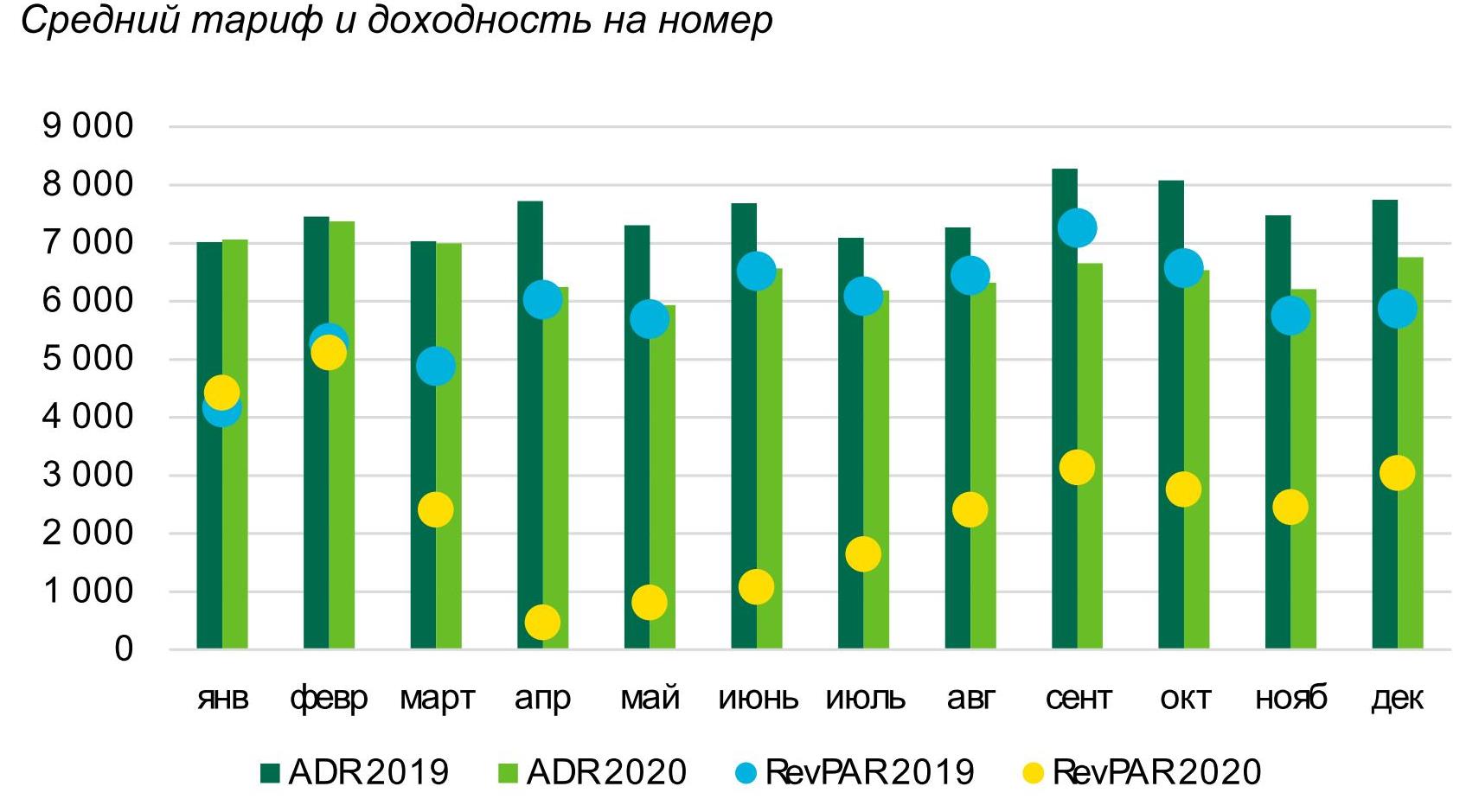

Средний тариф

Несмотря на рост загрузки в гостиницах Москвы в IV квартале 2020 года, средний тариф наоборот демонстрирует нисходящий тренд. Спрос на рынке перераспределяется, выбирая более низкие ценовые сегменты.

Доходность

В среднем за 2020 год доходность на номер по каждому из сегментов сократилась на 61-67%. В первом квартале снижение доходности составило 15,5%, во втором – минус 87%. В третьем – минус 64%, четвертый квартал – минус 54%, что привело к снижению на 63% в целом по году. Максимальное снижение на уровне 67% наблюдается в сегменте люкс.

Помесячная динамика гостиничного рынка Москвы, 2019-2020 гг.

Источник: CBRE, январь. 2021 г.

Источник: CBRE, январь. 2021 г.

Предложение

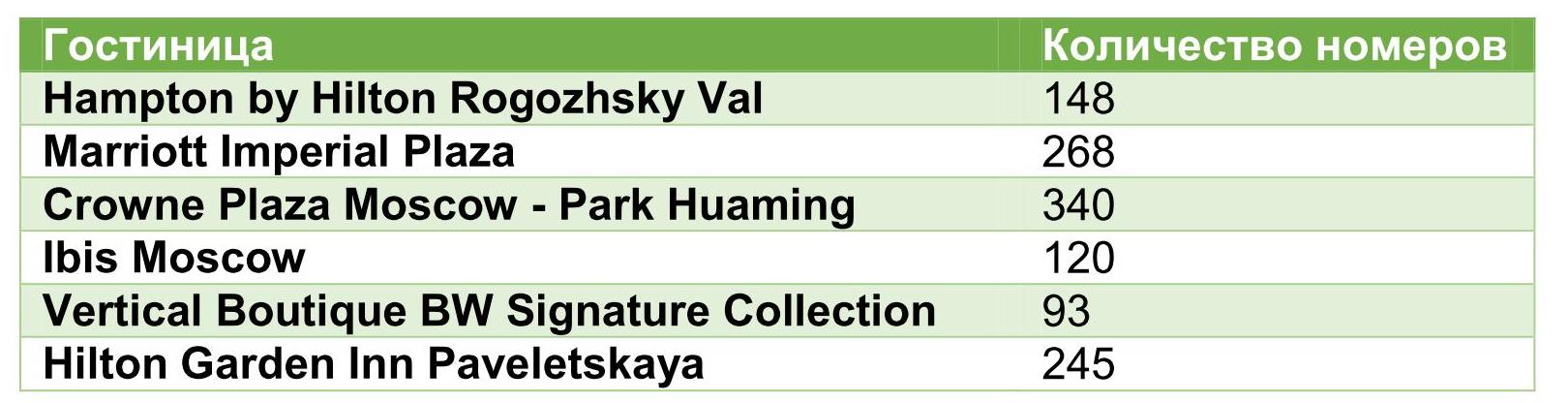

Рынок брендированных гостиниц вырос в 2020 году всего на 270 номеров. В октябре 2020 года состоялось открытие отеля Movenpick Moscow на 154 номера, в декабре открылся Holiday Inn Express Moscow - Khimki Go Park на 116 номеров.

Открытие нескольких гостиничных проектов было перенесено на 2021 год.

Гостиничные проекты, планируемые к открытию в 2021 году.

Источник: CBRE, январь. 2021 г.

Новые объекты в сегменте люкс ожидаются не ранее 2022 года.

Прогноз

Аналитики CBRE EMEA прогнозируют, что процесс восстановления гостиничных рынков европейских городов до показателей 2019 года займет три года.

При этом российский рынок, по мнению аналитиков компании CBRE, имеет все шансы восстановиться быстрее европейского – за полтора-два года (при условии снятия всех ограничений, открытия границ, возврата авиасообщения), этому будут способствовать несколько факторов: развитие внутреннего туризма, электронная виза, ограниченный объем будущего предложения.

Татьяна Белова, директор, руководитель подразделения индустрии гостеприимства отдела стратегического консалтинга CBRE, комментирует:

«2020 год стал вызовом для многих, и гостиничную отрасль можно назвать одной из самых пострадавших. Ограничения, закрытые границы, отсутствие авиасообщения привели к критическому снижению показателей работы гостиниц. При этом 2020 год для многих стал годом открытия для себя внутренних направлений. Начавшаяся в январе 2021 года вакцинация, а также текущая эпидемиологическая ситуация внушают некоторый оптимизм и позволяют рассчитывать на стабилизацию ситуации к середине 2021 года».